Что такое эмитент: разбираем экономическое понятие простыми словами

Содержание:

- Разновидности эмиссии и ее основные этапы

- Эмиссия денег и ее виды

- Виды денежной эмиссии

- Виды эмиссии

- Виды криптовалютной эмиссии

- 💡 Определяемся с понятием

- Обращение ценных бумаг после эмиссии

- Механизм проведения

- Эмиссия электронных денег

- Что такое эмиссия денег

- Зачем нужна эмиссия?

- Разновидности эмиссии

- Особенности и порядок проведения эмиссии в РФ

- Специфика эмиссии в РФ

- Текучесть средств

- Заключение

Разновидности эмиссии и ее основные этапы

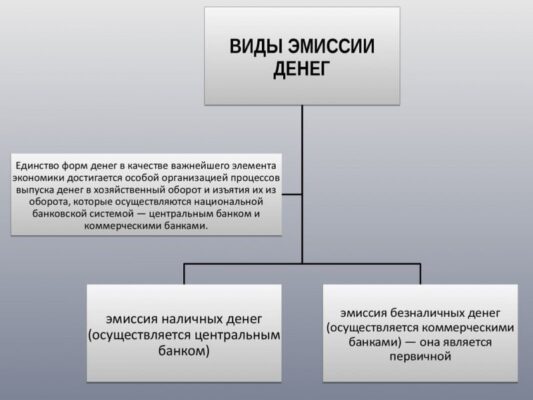

Существуют следующие разновидности выпуска в экономический оборот новых денег:

- Эмиссия наличных денег. Предполагает производство дополнительного объема бумажных купюр и монет для экономического обращения. Выпускаемые деньги печатаются при помощи станков или чеканятся (если нужно изготовить металлические монеты).

- Безналичная эмиссия. Самый часто встречающийся эмиссионный вариант, составляет более 80% от общей суммы выпуска. Это происходит потому, что в современном мире большинство стран перешло на безналичные деньги как средство платежа. Такой вариант выпуска новых денег происходит, благодаря кредитованию и с помощью отображения финансовых средств на банковских счетах.

Стадии эмиссии:

- Первичная эмиссия. Денежная масса выпускается Центральным Банком РФ (или другой страны). В этом случае может производиться как наличная эмиссия, так и выпуск безналичных средств.

- Вторичная эмиссия. Её осуществляют коммерческие банки, которые осуществляют кредитование физических и юридических лиц, прочих участников рынка.

В зависимости от организации, которая осуществляет денежный выпуск, эмиссия разделяется на два вида:

- Бюджетная. Реализуется государством, располагающим монопольной возможность создавать финансы.

- Кредитная. Ведется коммерческими банками, включает в себя вторичную и безналичную эмиссию.

Задачи проведения эмиссионной политики

Центральный банк управляет финансами государства и его основная задача – сделать все, чтобы национальная валюта была устойчива.

ЦБ решает следующие задачи:

- на основе прогнозов поддерживает на одном уровне инфляцию, либо принимает меры по ее снижению;

- привлекает инвесторов в экономику России;

- поддерживает национальную валюту на стабильном уровне. Адаптирует рубль к потенциальным мировым кризисам.

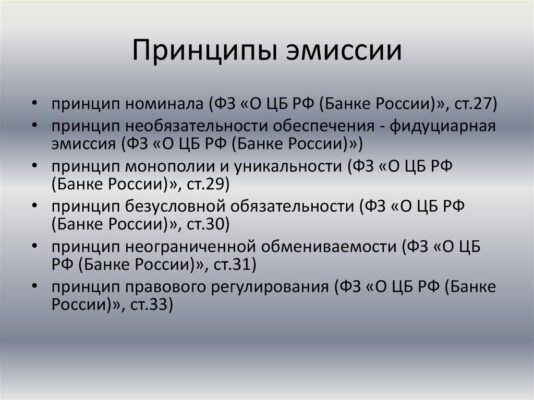

Принципы проведения наличной эмиссии

Такой выпуск реализуется с учетом нескольких принципов:

- Российский рубль должен быть обособлен от золота и других драгоценных металлов, имеющихся в резерве ЦБ.

- Создание монет и банкнот – это исключительно монополия Центробанка, которая обеспечивается всеми его активами.

- Наличие правового регулирования вопросов запуска в экономический оборот финансовых средств или их изъятия.

Эмиссионный доход

Государство располагает уникальным правом распоряжаться финансовыми потоками и федеральным бюджетом, выпускать деньги и производить эмиссию. От «производства» новых купюр государство получает доход (сеньораж) – объем денег, возникающий при выпуске денежных средств. При сеньораже доходом считается не объем напечатанных купюр, а разница между номиналом выпущенных денег и всеми расходами, связанных с их производством.

Эмиссия денег и ее виды

Существуют такие виды эмиссии денег:

- Наличных денег – ее связывают с увеличением товарооборота в ценах, так как деньги могут обслуживать процедуры на специальных рынках.

- Безналичных денег – ее осуществляют при помощи зачисления выпускаемых денег на счета корреспондентов коммерческих банков в виде кредитов.

- Бюджетная эмиссия – ее связывают с выпуском в оборот специальных казначейских билетов и государственных ценных бумаг с конкретной целью финансирования дефицита государственного бюджета.

- Кредитная эмиссия – связывается с поступлением в оборот кредитных денежных средств, возникающих в ходе кредитных процедур.

Эмиссия безналичных денег

Этот экономический процесс представляет собой увеличение объемов средств на счетах в банках после проведения финансовыми учреждениями активных операций. Данная процедура в отношении к наличной первична. Эмиссию безналичных денег осуществляют банки, которые выдают наличные денежные средства клиентам в тех случаях, если у них имеются деньги на банковских счетах. В это же время на сумму выдачи списываются безналичные денежные средства со счетов клиента.

Одна природа наличных и безналичных денежных средств способна обуславливать единство и взаимосвязь эмиссионных процессов. В современном мире два вида эмиссии имеют кредитный характер. Другими словами дополнительные платежные средства вне зависимости от их формы могут поступать в оборот на основе конкретных кредитных операций.

Эмиссия наличных денег

Под данной процедурой понимают выпуск денежных средств в оборот, при котором должна увеличиваться находящаяся в обороте масса денег. Эмиссия наличных денег осуществляется государственными центральными банками. Здесь имеет значение не только установка прогнозируемого размера эмиссии, а и распределение ее по всей стране. Процедуру эмиссии наличных средств принято осуществлять децентрализовано.

По той причине, что потребность коммерческих финансовых учреждений в наличных средствах зависит от нуждаемости в них не только юридических, а и физических лиц, она меняется

Наличные деньги переходят из безналичных, которые находятся на депозитных счетах и при этом выступают важной частью денежного потока, созданного коммерческими банками в результате функционирования банковского мультипликатора

Виды денежной эмиссии

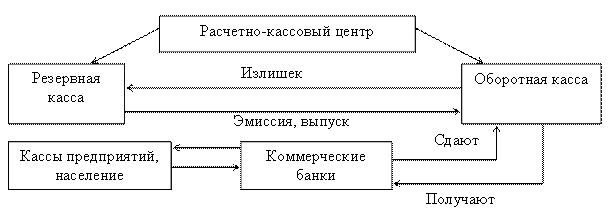

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

- повышение заработных плат,

- рост товарооборота,

- рост цен,

- иногда кризисные явления в экономике приводят к росту спроса на наличные деньги.

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

Для справки

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

Для справки

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.

Виды эмиссии

Выше было перечислены три основных разновидности

Каждой из них следует уделить особое внимание и разобрать подробнее

Эмиссия наличности

В обращение выпускается необходимое количество наличных денег – бумажных банкнот. В этом случае действительно запускается печатный станок и на свет появляются новые, хрустящие купюры. Однако так происходит далеко не всегда. Эмиссию наличных денег в РФ осуществляет Центробанк при помощи РКЦ – расчетно-кассовых центров, находящихся в разных регионах и обслуживающих местные банки. Нужный объем вбрасываемых денег зависит от того, сколько финансов нужно банкам, и часто меняется, поэтому всё время возить наличность из центра нецелесообразно.

Для эмиссии бумажных денег у РКЦ есть свои резервы наличности. Как только у региона появляется потребность, с указа Центробанка резервные денежные знаки отправляются в общее пользование.

В кассу РКЦ ежедневно поступают наличные. Как только количество полученных средств начинает превышать сумму выданных, часть денег изымается и снова отправляется в закрома.

Эмиссия безналичных денег

Это пополнение денежными ресурсами банковских счетов. В оборот безналичные деньги пускаются, когда банки выдают людям кредиты. В это же время другие граждане возвращают занятые деньги, принося в банки наличность. Безналичная эмиссия необходима, чтобы удовлетворить потребность людей и предприятий в дополнительных финансах. Банки делают это, но только строго в рамках накопленных ими капиталов.

Эмиссия ценных бумаг

Исполнять эмиссию ценных бумаг может не только государство, но и обычные предприятия и акционерные общества. На рынок вводится некоторое количество ценных бумаг, которые можно приобрести по свободным ценам, в зависимости от положения компании. Таким образом привлекаются дополнительные финансы, делается это по определённым правилам и строгим присмотром государства. Эмиссия ценных бумаг делится на две разновидности:

- первичная – организация или акционерное общество еще никогда не выпускало акций и облигаций и делает это впервые;

- последующая – организация уже делала это и намерена разместить ценные бумаги повторно.

Решение о выпуске принимают акционеры либо совет директоров. Сам процесс происходит по определенному законодательству и проходит через следующие этапы:

- принятие решения о необходимости эмиссии;

- государственная регистрация выпуска;

- подготовка и печать ценных бумаг, если они будут выпускаться в бумажном формате;

- размещение;

- предоставление отчета об итогах выпуска;

После эмиссии ценных бумаг они размещаются у своих первых держателей – так появляется первичный рынок. Если после этого происходит их перепродажа, то формируется вторичный рынок.

Виды криптовалютной эмиссии

- Ограниченная единоразовая. При такой эмиссии криптовалюта выпускается сразу в полном объеме. Здесь ярчайшим примером выступает упомянутый выше Ripple. Создатели сразу выпустили 100 млрд. монет. Это значение является окончательным; дальше коины не добываются и больше их не станет. Помимо Риппла, к этой категории относятся такие активы, как NEM (XEM — 9 млрд) и Cardano (ADA — 45 млрд). Главное преимущество криптовалюты с единоразовой эмиссией заключается в том, что монеты практически не подвержены инфляции, обусловленной превышением предложения над спросом. Кроме того, в данные коины выгодно инвестировать на ранних этапах существования. То есть, можно закупить криптовалюту, когда она стоит копейки, а через некоторое время продать её по более выгодному курсу, если она вырастет. Однако следует помнить, что повышение цены будет зависеть не столько от популярности цифрового актива, сколько от успешности платёжной системы, внутри которой он «ходит». И даже в этом случае солидный профит не гарантирован. Та же система Ripple активно популяризируется и находит сторонников в финансовой сфере, но стоимость монет XRP по-прежнему далека от привлекательной (на момент написания статьи это 53 цента).

- Ограниченная контролируемая. По этому принципу выпускаются почти все наиболее популярные цифровые деньги: Биткоины (и форки), Лайткоины, Деш. Ограниченная контролируемая эмиссия осуществляется за счет майнинга. Новые монеты выходят в обращение постепенно, при этом их общее количество не может превышать заранее установленного лимита (21 млн. BTC, 84 млн. LTC, 19,8 млн. DASH). То есть, когда будет добыта последняя монета Биткоина, её майнинг прекратится. Аналогичная участь ждёт и другие коины с ограниченной эмиссией. Сразу скажем, что до полного окончания майнинга ещё очень далеко. По предварительным подсчетам, последний BTC будет добыт лишь в 2140 году. Настолько долгий срок обусловлен наличием регулирующих инструментов, прописанных при создании платёжной системы. Об этих инструментах мы поговорим чуть ниже, а пока скажем лишь одно: такие регуляторы и ограниченность общего числа коинов способствуют повышению их ценности на рынке. Для примера рассмотрим те же Биткоины. Популярность этой монеты растет с каждым днем, но текущая численность коинов ограничена, а новые выпускаются не очень быстро. Таким образом, спрос и предложение находятся либо на одном уровне, либо первое превышает второе. Отсюда следует повышение ценности и закономерный рост курсовой цены. Справедливости ради отметим, что на курс криптовалют влияет целая уйма факторов, но ограниченность и контроль над эмиссией играют не последнюю роль в формировании цены. Главное преимущество криптомонет с рассматриваемым видом эмиссии заключается в том, что они лучше всего поддаются прогнозированию. Оценив популярность того или иного актива, его капитализацию и новостной фон, можно понять, сколько он будет стоить через месяц, полгода или даже год.

- Неограниченная контролируемая. Уже по названию понятно, что лимита по общему количеству монет здесь нет, хотя регуляторы выпуска присутствуют. Рассматриваемая категория коинов тоже эмитируется с помощью майнинга, поэтому за выпуск отвечает не единый центр, а тысячи отдельных пользователей. Самыми популярными представителями криптоактивов с неограниченной эмиссией являются Эфириум, Эфириум Классик, Догикоины. Главным преимуществом платежных систем, внутри которых «ходят» данные монеты, являются быстрые транзакции. Например, многие трейдеры пополняют балансы на биржах в Догикоинах, а уже потом меняют их на нужные валюты. Это удобнее, чем сразу заводить на счет Биткоины или Лайткоины. Однако неограниченность цифровых денег крайне негативно сказывается на их цене. Те же Догикоины на момент написания статьи стоят 0,0036 USD, что неудивительно, ведь их уже выпущено больше 116,8 млрд. Единственным приятным исключением является Эфириум, за который дают 220,2 USD. Пока что монета держится за счет популярности и возможности майнинга на видеокартах. Но её создателя — Виталика Бутерина — такой расклад не устраивает. Ходят слухи, что он намерен не только ограничить эмиссию, но и «сжечь» часть выпущенных монет, дабы создать искусственный дефицит. Что будет в итоге, мы увидим совсем скоро. В любом случае, криптовалюты с неограниченной эмиссией являются наиболее непредсказуемыми, что отталкивает многих инвесторов.

💡 Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

Вы знаете, что такое денежная эмиссия и как она осуществляется?

Да, хорошо разбираюсь в этом вопросеНет, слишком много терминов и специфической информацииНикогда даже не интересовался(лась)

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

- Развитие платежных инструментов – пластиковых карт, умных часов, смартфонов с модулем NFC, оплаты через интернет-банки и т. д.

- Распространенность платежной инфраструктуры – терминалов и банкоматов, через которые можно совершить оплату с помощью карты.

- Объем экономики и ее потребности.

- Спрос в стране на наличные средства.

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Деноминация. Положительные и отрицательные последствия проведения

Читать

Девальвация. Понятие, причины, влияние на население и государство

Подробнее

Что такое инфляция. Виды, причины, методы измерения

Смотреть

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

Обращение ценных бумаг после эмиссии

После осуществления эмиссии, эмитент запускает ценные бумаги в листинг на бирже, после прохождения которого они полноправно торгуются на фондовой бирже и доступны для тысяч инвесторов.

Эмитент может выставить эмиссию своих акций, облигаций и др. сразу на несколько ведущих мировых фондовых биржах – NYSE, NASDAQ, Швейцарской, Лондонской и др. Сдерживающий фактор один: за эмиссию своих акций нужно оплачивать внушительный вступительный взнос и ежегодную абонентскую оплату, поэтому даже крупные корпорации (Газпром, Сбербанк, Роснефть, Лукойл, Новотэк, МТС и др.) размещают продукты своей эмиссии максимум лишь на нескольких фондовых площадках мира.

Механизм проведения

Посмотрим, как происходит эмиссионный процесс в нашей стране. Первичным является именно безналичный вид и только потом он переводится в наличный:

- Центробанк выдает кредиты коммерческим банкам. Средства зачисляются на их корреспондентские счета. Сумма всех выданных кредитов должна соответствовать сумме активов ЦБ РФ.

- Кроме кредитов безналичные деньги вводятся в оборот через покупку Центробанком иностранной валюты для пополнения золотовалютных резервов, получение выручки от использования собственности за границей, иностранных инвестиций и кредитов международных организаций.

- Коммерческие банки также участвуют в процессе путем выдачи кредитов предприятиям, другим финансовым организациям.

Организация наличного денежного обращения регулируется Федеральным законом “О Центральном Банке Российской Федерации (Банке России)” от 10.07.2002. Размер наличной эмиссии определяется через потребность в ней коммерческих банков, а та в свою очередь определяется потребностью физических и юридических лиц.

Центробанк выступает главным эмитентом. Чтобы в регионах всегда был запас наличности, ЦБ создал в каждой области расчетно-кассовые центры, где обслуживаются коммерческие банки.

Процесс наличной эмиссии проходит так:

- В РКЦ создается резервный фонд и оборотная касса. В резерве хранится сумма наличности на случай, если в данном регионе возрастет в ней потребность. Эти деньги пока не введены в оборот и не считаются полноценными деньгами.

- В оборотной кассе постоянно происходит движение денег – поступают от коммерческих банков и выдаются им же. Это деньги в обороте.

- Если сумма поступившей наличности больше суммы выданной, то излишек переводится в резервный фонд.

- Если у коммерческих банков возрастает потребность в наличности и возникает ситуация, когда сумма поступивших денег меньше выданной суммы, то РКЦ проводит эмиссию – переводит наличность из резерва в оборотную кассу. Процесс согласовывается с Управлением ЦБ РФ. Правление Центробанка ежедневно составляет эмиссионный баланс.

Эмиссия электронных денег

Самым спорным и проблемным видом считается эмиссия электронных денег. Сейчас они распространяются намного быстрее, чем несколько лет назад. При этом в большинстве цивилизованных государств электронные деньги не имеют никакой законодательной основы. К примеру, в России большое распространение получили частные электронные деньги, среди которых:

- Яндекс.Деньги — электронные деньги от российского интернет-гиганта Яндекс.

- WebMoney — транснациональная электронная платежная система.

- QIWI — сервис, запущенный одноименным банком.

- RBK Money — сервис, созданный на территории Украины, и получивший распространение в России.

- Криптовалюты: Bitcoin, Ethereum и другие.

Обращение с этими системами в РФ пока свободное. Пользователю достаточно зарегистрироваться в системе и выгрузить свои паспортные данные. В соответствии с последними изменениями в отраслевом законодательстве, финансовые операции между не идентифицированными пользователями на территории России запрещены.

Если QIWI и Яндекс.Деньги эмитируют электронные аналоги российского рубля, и к ним пока не применяются законодательные ограничения, то с сервисом WebMoney все немного сложнее. Здесь операции совершаются с применением титульных знаков: WMR — эквивалент российского рубля; WMZ — эквивалент американского доллара; WME — эквивалент евро.

Проблема заключается в том, что эмитент проводит огромное количество операций, часть из которых не поддается никакому внешнему контролю. В этой связи следует ожидать каких-то адресных законодательных поправок на этот счет.

Что такое эмиссия денег

Эмиссия денег (или денежная эмиссия) означает выпуск в обращение денежных знаков для повышения их общей массы. Чтобы не нарушался баланс и ценность денег, за их выпуском необходимо пристально следить, чем и занимаются, как правило, целые министерства.

Читйте так же: “Топ бирж криптовалюты”

Монополия на эмиссию денежных средств в большинстве случаев принадлежит государству. В Российской Федерации этими процессами ведает Центральный Банк РФ. Единственной национальной валютой на территории страны признается российский рубль. Основные принципы денежной эмиссии в России:

- Монополия и уникальность — денежные средства выпускаются только ЦБ РФ в виде уникальных и не имеющих аналогов денежных знаков (банкнот).

- Необязательность обеспечения золотом — в стране официально не ведется соотношение между золотом (прочими драгоценными металлами) и российским рублем.

- Безусловное обязательство — выпуск банкнот производится только в рублях.

- Правовое регулирование — решение о выпуске денежной массы или об ее изъятии из оборота принимает только совет директоров ЦБ РФ.

- Не ограничиваемый обмен — на территории РФ денежные банкноты и монеты можно обменивать без каких-либо ограничений по суммам и требований к субъектам (гражданам и организациям).

- Денежная масса (банкноты и монеты) является безусловными обязательствами ЦБ РФ, и обеспечиваются всеми его текущими активами.

Официально производство денежных средств называется чеканкой монет и печатью банкнот. Производство денег является внутренним: в России чеканка и печать производятся на специализированных объектах — монетных дворах. Таких объектов в стране всего два: монетные дворы Москвы и Санкт-Петербурга. Заказчиком является государство в лице Госзнака.

Процесс изготовления денежных средств жестко регламентируется. Госзнак периодически внедряет новые защитные технологии с целью пресечения подделки денежных знаков. Фальшивомонетничество даже при самых низких показателях серьезно сбивает курс эмиссии денег. В результате этого повышается и уровень инфляции с последующим обесцениванием национальной валюты. Именно поэтому подделка денежных знаков в любом государстве является серьезным уголовным преступлением.

Эмиссия безналичных средств

Центральный Банк РФ посредством совершения сделок РЕПО выдает коммерческим российским банкам безналичные кредиты по текущей ставке рефинансирования. Впоследствии эмитированные средства переводятся на корреспондентский счет банка-получателя кредита. То есть, а активах у ЦБ РФ сумма выданного кредита так или иначе остается. Получается, что банку переводится виртуальная сумма. При этом ЦБ РФ пристально следит за уровнем инфляции: сумма всех выданных кредитов по ставке рефинансирования не может превышать совокупные активы Центрального Банка России.

Остальная часть безналичных средств вводится посредством покупкой ЦБ РФ иностранной валюты, которой пополняются золотовалютные резервы государства. В результате этого в оборот попадает и национальная российская валюта. Таким образом, производится обналичивание безналичных потоков денежных средств. Это позволяет:

- Контролировать уровень инфляции.

- Повышать ценность российского рубля.

- Пополнять золоторезервные фонды.

- Увеличивать количество активных кредитов.

- Следить за направлениями денежных потоков в целях пресечения отмывания средств.

Наличную денежную массу в России может эмитировать только ЦБ РФ, а безналичную — ЦБ РФ и коммерческие банки. В последнем случае это происходит путем выдачи населению кредитов. При этом такие процессы обязательно контролируются Центральным Банком России. Межбанковские переводы,которые совершаются в безналичной форме, так же контролируются ЦБ РФ, а их совокупная сумма не может превышать количество безналичных средств, размещенных на корреспондентском счета организации-плательщика.

Если средства на корреспондентском счету банка-плательщика заканчиваются, то он прибегает к нескольким вариантам одностороннего рефинансирования. ЦБ РФ со своей стороны гарантирует выдачу краткосрочных беспроцентных ссуд лицензированным коммерческим банкам. Такая форма рефинансирования помогает увеличивать денежные обороты в стране, а также обеспечивает бесперебойную работу кредитных организаций. В практике эти процессы называются банковским мультипликатором.

Зачем нужна эмиссия?

Основное предназначение эмиссии безналичного типа заключается в удовлетворении спроса на оборотные средства у предприятий. Потребности удовлетворяются в полном объеме коммерческими банками за счет предоставления кредитов. Кредитование может осуществляться с ориентировкой на ресурсы самих банков, на капиталы, которые им удалось мобилизовать на депозитных счетах. Ресурсы позволяют полностью удовлетворить исключительно стандартную потребность в оборотных средствах, но не дополнительную. Рост производства либо рост цен приводит к формированию дополнительного спроса на валюту. Именно поэтому механизм эмиссии безналичных средств крайне важен.

Разновидности эмиссии

Эмиссия делится на несколько разновидностей, самые крупные среди которых денежная и эмиссия ценных бумаг.

Денежная эмиссия

Также носит название фидуциальная. В свою очередь делится на два типа:

Приоритетом при выпуске денежных средств пользуются безналичные. Обычно доля в общем выпуске составляет около 80 процентов.

Важно понимать, что ввод новых денег не всегда может привести к росту денежной массы. Для баланса наличных денег в экономике страны важно, чтобы он поддерживался с помощью возвратных кассовых операций

Эмиссия имеет место только в том случае, когда оборот превышает возврат.

Эмиссия ценных бумаг

Процедура выпуска ценных бумаг в оборот среди широкого круга физических лиц и организаций, регламентированная на законодательном уровне. В данном случае под этим термином понимается организация выпуска и проведение регистрации ценных бумаг. Законом определяется перечень бумаг, которые возможно выпустить. Это могут быть акции, облигации и прочие виды, которые близки к ним по характеру. К примеру, сертификаты на ипотеку, инвестиционный пай и прочие.

Во время первоначального размещения уставной капитал должен распределиться между всеми акционерами. При дополнительном выпуске капитал может как увеличиваться, так и оставаться на прежнем уровне. В таком варианте уменьшается доля акционеров, что приводит к изменениям, связанным с правом голоса.

Метод выпуска без покрытия распространён для целей недобросовестной конкуренции, для чего было введено понятие «недобросовестная эмиссия». При появлении такого понятия к эмитенту могут быть применены штрафные санкции.

Особенности и порядок проведения эмиссии в РФ

Как отмечалось выше, по закону монопольное право на выпуск новой наличности имеет ЦБ. Решение о выпуске, как и изъятии определенного количества денег из оборота принимается Советом Директоров. Разработкой новых банкнот, их дизайном, долговечностью и методами защиты от фальшивок занимается ЦБ.

Монеты чеканятся в Московских и Питерских монетных дворах. Для печати бумажных наличных средств используются специально предназначенные для этого типографии, оснащенные всем необходимым оборудованием, которое способно обеспечить высокий уровень защиты.

Механизм действия

Сам процесс печати и чеканки денег жестко контролирует НБ. Именно в его компетенцию входят такие вопросы, как определение требуемого объема эмиссии и равномерное распределение наличности между субъектами государства.

Для установления величины возможной эмиссии ЦБ изучает информацию о наличности, проходящей через банковские кассы и выявляет регионы, требующие добавочного вливания средств. Поскольку процесс доставки наличности из центральных областей в удаленные вызывает определенные сложности, регионы оснащают РКЦ для хранения резерва денежных знаков. С момента ввода их в обращение такие деньги из безнала превращаются в наличность.

Также РКЦ оборудованы оборотными кассами, предназначенными для сдачи кредитными учреждениями, осуществляющими банковские операции, всей наличности.

Когда наличные поступления, имеющиеся на банковских счетах, превышают по количеству лимит кассы, их изымают из оборота и переводят в запасной фонд. В случае возникновения необходимости производят обратный вывод таких денег из запасного фонда. При этом данную операцию обязательно согласовывают с НБ.

Заготовки для чеканки монет

Последствия чрезмерной эмиссии

Для банков самый простой и быстрый источник ресурсов — это дополнительный крупномасштабный выпуск новых денежных средств. Однако в результате недостаточно точно рассчитанной, чрезмерной эмиссии повышения ВВП не происходит, как и не стимулируется деловая активность.

Напротив — такой выпуск денег в обращение становится причиной обратного результата, когда начинают сокращаться реальные доходы из-за резко возросшей инфляции.

В процессе поиска дополнительных денежных ресурсов для кредитных учреждений следует учитывать, что одного только обеспечения прироста активов банковских учреждений недостаточно. Необходимо создавать такие условия, которые позволят направлять эти активы только в конкретные сектора, несмотря на наличие больших рисков кредитования и привлекательные сделки спекулятивного характера.

Для решения данной проблемы целесообразно на законодательном уровне ограничивать вывод за границу денег посредством закупки валюты. Необходимо также ограничивать возможности банков, которые используют ресурсы с целью проведения финансовых спекулятивных сделок на фондовых рынках.

Таким образом можно сделать вывод, что главные факторы, которые позволят оптимизировать денежную эмиссию, следующие:

- Организация такой денежно-кредитной политической системы, которая позволяет обеспечивать стабильную деятельность финансового сектора при непостоянном валютном курсе рубля.

- Обеспечение таких условий, которые позволят стабильно функционировать банковской системе.

- Обеспечение условий, позволяющих создать оптимальную структуру денежной массы.

Перечисленные факторы позволяют выполнять основной критерий оптимальной эмиссии, при котором потребности экономики будут соответствовать денежной массе.

Разобравшись, что такое эмиссия денег, какие её цели, особенности, и каким образом осуществляется в РФ, становится очевидным, что для грамотного распределения средств требуется эффективный способ организации системы их обращения.

Это интересно: Что такое индекс РТС

Специфика эмиссии в РФ

Наличная денежная эмиссия в Российской Федерации проводится Центральным Банком и расчетно-кассовыми центрами. Они функционируют в разных регионах страны и специализируются на обслуживании региональных коммерческих финансовых заведений. Для реализации денежной эмиссии на базе расчетно-кассовых центров открываются оборотные кассы с резервными фондами. Последние служат для хранения денежных знаков, которые планируется выпустить в обращение в ситуации, когда потребности хозяйства в наличности возрастут. Эти денежные знаки фактически не относятся к категории денег в обращении, так как по своей специфике выступают резервом.

Оборотная касса расчетно-кассового центра не только систематически пополняется наличностью, из нее постоянно выдаются наличные средства на руки. Материальные ресурсы в кассе считаются живыми, так как они постоянно двигаются. Когда объем средств, поступающих в кассу, начинает превышать объем выданных денег, средства изымаются из обращения. Деньги переводятся из оборотной кассы в резерв.

Текучесть средств

Существует еще и другой формат эмиссии. При ней в ситуации, когда один РКЦ осуществляет финансовую манипуляцию, другой может параллельно изымать из оборота идентичную сумму средств. Общая масса денег в обороте в данной ситуации остается неизменной. Информация касательно того, имела ли место кредитно-денежная эмиссия, имеется исключительно у Правления Центрального Банка, где и формируется ежедневной эмиссионный баланс. Выдача денежных средств на руки клиентам банков осуществляется путем списания аналогичных сумм со счетов. Безналичные материальные ресурсы трансформируются в наличность, формируя тем самым денежную массу страны. Последняя формируется коммерческими банками под влиянием механизма банковского мультипликатора.

Заключение

Парадокс: США в очередной раз запускает печатный станок, но остается на плаву. Хотя при таком внешнем долге и инфляции государство просто обязано распасться на мелкие штаты. Большую роль здесь играет экспортная инфляция.

Жители бывшего СССР пережили несколько эмиссий, каждый раз теряя накопления. И хотя либеральные протестные движения в РФ кричат: #вэтойстраневсеплохо, ЦБ снижает учетную ставку, на бирже торгуются высокодоходные ОФЗ, а официальный уровень инфляции – 7 %. Считаете, что плохо живете? Велкам в/на Украину.

На сегодня все. Деньги – это всегда политика, интриги и сумасшедшие карьеры. Не пропустите новых статей: подписывайтесь и ставьте лайки. Удачи на финансовых рынках!