Госдолг россии в 2021 году. что такое внутренний и внешний государственный долг

Содержание:

- Составляющие государственного долга

- Госдолг России. Сумма Госдолга РФ в 2019 году

- История государственного долга РФ

- А что там с госдолгом России?

- Динамика внешнего долга

- Прогноз

- Способы регулирования внешнего долга

- Госдолг и составление сметы бюджета.

- Государственный внешний долг

- Внешний долг на сегодняшний день

- История выплаты долга СССР

Составляющие государственного долга

Разберемся с некоторой путаницей в понятиях. Строго говоря, есть государственный внутренний долг и государственный внешний долг. Первый включает в себя государственные заимствования внутри страны, обеспеченные правительством. А внешний долг страны это ее долговые обязательства перед иностранными кредиторами: не только перед правительствами, но и перед резидентами иностранных государств, а также перед международными фондами (например, МВФ).

Сумма этих двух составляющих = капитальная / общая задолженность государства (госдолг). Обычно сюда же включаются проценты по кредитам. Если правительство занимает много денег у своего населения, то внутренняя задолженность может оказаться больше внешнего долга.

Составляющие государственного долга в разных странах могут заметно отличаются. Например, в России госдолгом считается обязательства:

- федеральных органов власти

- Центробанка

- субъектов РФ

- долги третьих лиц, гарантированные правительством страны (гос. гарантии).

Государственные гарантии возникают, когда правительство дает письменное согласие отвечать за долги частных организаций: это один из методов поддержки стратегических и системообразующих предприятий.

В США понятие госдолга намного ýже: в него входят лишь обязательства федерального правительства. То есть ни долги отдельных штатов, ни долги физических и юридических лиц, гарантированные государством, не входят в сумму госдолга США. Зато в него включаются обязательства перед Федеральной резервной системой (ФРС).

В обоих случаях составляющими государственного долга не являются обязательства правительства по социальным, пенсионным и иным выплатам, в том числе по выплатам и компенсациям другим странам – например, по репарациям.

Госдолг России. Сумма Госдолга РФ в 2019 году

После распада СССР в 1991 году Российская Федерация взяла на себя обязательства по долгам Советского Союза взамен на отказ бывших союзных республик от зарубежных активов СССР. Длительное время советский долг — до 110 млрд долларов — составлял большую часть внешнего долга России.

В 1990-е годы в связи с тяжелой экономической ситуацией Россия стала набирать новые кредиты за границей. Пик российского государственного долга пришелся на 1998 год — он составил 146,4% ВВП (из сообщения МИД РФ).

На 1 января 2000 года внешний госдолг достиг 146 млрд долларов (суммарный внешний и внутренний госдолг — 84% ВВП). На начало 2007 государственный внешний долг был снижен до 52 млрд долларов (5% ВВП).

На 1 июля 2019 года государственный внешний долг России составляет 53,9 миллиарда долларов, сообщает Министерство финансов РФ. Государственный внешний долг России находится в пределах 16-16,5% ВВП, это очень мало, признают аналитики. Для сравнения, у некоторых стран еврозоны он превышает 100% ВВП.

Общий внешний долг России (включая негосударственный) на 1 июля 2019 года составляет 482,4 млрд долларов, приводит данные ЦБ РФ. Он полностью покрыт золотовалютными резервами, а этим не может похвастаться ни одна развивающаяся экономика мира.

За первую половину 2019 года Россия нарастила внешний госдолг. При этом растет и профицит федерального бюджета. Строго говоря, никакой нужды занимать за рубежом у Минфина нет, отмечает telegram-канал Anews «Ясно Понятно».

Однако заимствования на внешнем рынке, во-первых, дешевы, во-вторых, носят «имиджевый» характер — позволяют заявить о себе на мировом рынке долга. Минфин РФ, судя по всему, решил воспользоваться благоприятными обстоятельствами и занимал по принципу «на черный день», указывает «Ясно Понятно».

История государственного долга РФ

Государственный долг РФ фактически образовался в 1991 году — сразу же после прекращения существования СССР, когда Россия как его преемница полностью взяла на себя долги Советского Союза. Отвалившиеся от центра бывшие союзные республики рассчитались за это отказом от своей доли в советских зарубежных активах. Данные по истории долга ниже собраны из сообщений ЦБ и Минфина.

В 1990-е годы — период тяжелейшего экономического кризиса — Россия практически перестала погашать долг СССР и начала набирать новые долговые обязательства. Соответственно, их объем рос и после 1998 года достиг тогдашнего локального максимума в 188 млрд USD. Часть денег при этом была заимствована из МВФ:

После достигнутого в 1998 году пика кризиса и прохождения дефолта российский внешний долг начал уменьшаться — в начале 2000-х благодаря росту нефтяных цен Россия начала свое экономическое укрепление. К концу лета 2006 года после длительных переговоров Россия досрочно выплатила по кредитам Парижского клуба $22,5 млрд.

Следом началась новая фаза роста долга — выправление финансового положения в стране в 2000-е сделало доступными зарубежные кредиты. В результате, упав к 2002-му до 146 млрд. USD, внешний российский долг снова вырос к 2008 году почти до 0,5 трлн USD.

Объемы российских внешних займов затормозились в том же 2008-м из-за мирового кризиса. Но всего через год показатель внешнего государственного долга РФ опять продемонстрировал рост и продолжил свое восхождение.

В 2013 году были осуществлены выплаты по долгу СССР Чехии, Финляндии и Черногории общим объемом 3,65 млрд. USD. Однако на фоне общего внешнего долга эта сумма составила только 0.5%. года Россия завершила расчеты с кредиторами Союза, уплатив $125,2 млн. Боснии и Герцеговине.

Новый (пока не превзойденный) максимум внешнего российского долга — свыше 700 млрд. USD — был отмечен летом 2014 года. После этого он стал быстро падать по причине западных санкций, наложенных на российское государства из-за присоединения Крыма и конфликта с Украиной. Западные финансовые институты были лишены возможности продолжать кредитование резидентов РФ.

Зимой 2014—2015 были произведены пиковые выплаты по российскому внешнему долгу — более 100 миллиардов долларов за несколько месяцев. Это привело к валютному кризису в России и падению рубля, а также значительному сокращению золотовалютных резервов государства. За год действия моратория на кредитование объем внешнего долга РФ снизился почти на 200 миллиардов USD.

Может показаться удивительным, но актуальный государственный долг России к ВВП составляет лишь 12.6% — только у четырех стран мира этот показатель ниже. У ТОП-10 мировых должников отношение более 100%, а у Японии и вовсе около 250%. По абсолютному значению бесспорным лидером являются США с показателем более 20 трлн. $.

А что там с госдолгом России?

7 октября 2020 года Министерство финансов увеличило госдолг России на 315 млрд рублей. Как? Через облигации федерального займа. Зачем? Для поддержки экономики в трудный период (связанный в том числе с эпидемией коронавируса).

Евгений Марченко, аттестованный финансовый консультант при финансовом университете правительства РФ, директор E.M.FINANCE:

— Отношение госдолга РФ к ВВП последовательно снижалось начиная с 2013 года. Основная статья общего госдолга России — внутренние долги. Сейчас правительство приняло курс на увеличение отношения госдолга к ВВП. При этом не планируется перешагивать черту в 20 %, что также считается вполне умеренным показателем по мировым меркам (госдолг США составляет более 100 %). В условиях исторически самых низких процентных ставок сейчас, вероятно, наиболее правильное время для привлечения дешёвых денег.

В отличие от других стран, в России деньги чаще привлекаются за счет «внутренних» инвесторов. Ну, и как вы уже догадались, тут все неоднозначно. С одной стороны, у России относительно «низкие» долговые обязательства — на уровне примерно 20 % от ВВП. С другой стороны, без обязательств нет и «инвестиций» в развитие экономики.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Динамика внешнего долга

Центральный банк РФ даёт следующую статистику по изменению внешнего долга Российской Федерации и её золотовалютным резервам.

| ОГУ | ОДКР | Банки | Проч. | Всего | ЗВР | |

|---|---|---|---|---|---|---|

| 01.01.1994 | 111,8 | 3,9 | 1,3 | 0,8 | 117,9 | 7,6 |

| 01.01.1995 | 118,5 | 4,7 | 2,3 | 1,2 | 126,7 | 6,5 |

| 01.01.1996 | 114,8 | 10,3 | 4,7 | 2,9 | 132,7 | 17,2 |

| 01.01.1997 | 125,8 | 12,9 | 8,7 | 5,5 | 153,0 | 15,3 |

| 01.01.1998 | 136,4 | 13,5 | 18,2 | 14,8 | 182,8 | 17,7 |

| 01.01.1999 | 138,9 | 19,5 | 10,0 | 20,0 | 188,4 | 12,2 |

| 01.01.2000 | 133,2 | 15,7 | 7,7 | 21,5 | 178,2 | 12,4 |

| 01.01.2001 | 116,7 | 11,9 | 9,0 | 22,4 | 160,0 | 27,9 |

| 01.01.2002 | 103,0 | 8,1 | 11,3 | 23,9 | 146,3 | 36,6 |

| 01.01.2003 | 96,8 | 7,5 | 14,2 | 33,8 | 152,3 | 47,7 |

| 01.01.2004 | 98,2 | 7,8 | 24,9 | 55,1 | 186,0 | 76,9 |

| 01.01.2005 | 97,1 | 8,2 | 32,3 | 75,7 | 213,4 | 124,5 |

| 01.04.2005 | 92,7 | 7,8 | 34,4 | 84,4 | 219,4 | 137,3 |

| 01.07.2005 | 90,9 | 9,0 | 37,6 | 90,3 | 227,9 | 151,5 |

| 01.10.2005 | 71,8 | 9,2 | 43,3 | 102,3 | 226,8 | 159,5 |

| 01.01.2006 | 71,1 | 10,9 | 50,1 | 124,9 | 257,1 | 182,2 |

| 01.04.2006 | 69,5 | 16,5 | 57,2 | 129,9 | 273,2 | 205,8 |

| 01.07.2006 | 66,4 | 12,4 | 66,7 | 143,2 | 288,8 | 250,5 |

| 01.10.2006 | 45,3 | 9,0 | 78,4 | 136,4 | 269,3 | 266,1 |

| 01.01.2007 | 44,7 | 3,9 | 101,1 | 163,3 | 313,1 | 303,7 |

| 01.04.2007 | 43,3 | 8,7 | 110,8 | 191,9 | 354,9 | 338,8 |

| 01.07.2007 | 40,7 | 8,1 | 130,9 | 219,2 | 399,1 | 405,8 |

| 01.10.2007 | 39,6 | 12,8 | 147,6 | 237,6 | 437,8 | 425,3 |

| 01.01.2008 | 37,3 | 1,9 | 163,6 | 260,9 | 463,9 | 478,7 |

| 01.04.2008 | 36,8 | 2,5 | 171,4 | 272,1 | 483,0 | 512,5 |

| 01.07.2008 | 34,6 | 3,2 | 192,8 | 303,6 | 534,4 | 568,9 |

| 01.10.2008 | 32,5 | 3,3 | 197,8 | 307,0 | 540,8 | 556,8 |

| 01.01.2009 | 29,4 | 2,7 | 166,2 | 282,0 | 480,5 | 426,2 |

| 01.04.2009 | 27,3 | 2,4 | 146,4 | 270,0 | 446,3 | 383,8 |

| 01.07.2009 | 30,0 | 3,9 | 141,6 | 290,3 | 465,9 | 412,5 |

| 01.10.2009 | 31,1 | 12,2 | 135,8 | 294,6 | 473,9 | 413,3 |

| 01.01.2010 | 31,3 | 14,6 | 127,2 | 294,0 | 467,2 | 439,4 |

| 01.04.2010 | 31,3 | 12,2 | 129,0 | 290,8 | 463,3 | 447,4 |

| 01.07.2010 | 35,4 | 11,9 | 122,1 | 287,9 | 457,4 | 461,2 |

| 01.10.2010 | 34,8 | 12,2 | 140,0 | 289,5 | 476,6 | 490,0 |

| 01.01.2011 | 34,5 | 12,0 | 144,2 | 298,1 | 488,9 | 479,3 |

| 01.04.2011 | 35,3 | 12,4 | 149,1 | 312,6 | 509,6 | 502,4 |

| 01.07.2011 | 35,1 | 12,7 | 159,0 | 331,9 | 538,8 | 524,5 |

| 01.10.2011 | 33,3 | 11,8 | 157,3 | 325,2 | 527,7 | 516,8 |

| 01.01.2012 | 33,2 | 11,2 | 162,8 | 337,8 | 545,1 | 498,6 |

C 2012 года по настоящее время

Изменения внешнего долга России, в миллионах долларов США:

| Государство | Частн. долг | Общий долг | Междн. рез. | Облиг. США | |

|---|---|---|---|---|---|

| 01.01.12 | 221 595 | 317 290 | 538 884 | 498 649 | 145 672 |

| 01.04.12 | 230 956 | 326 565 | 557 521 | 513 491 | 155 436 |

| 01.07.12 | 257 563 | 313 089 | 570 652 | 514 317 | 156 183 |

| 01.10.12 | 277 197 | 321 729 | 598 927 | 529 893 | 171 147 |

| 01.01.13 | 298 930 | 337 490 | 636 421 | 537 618 | 164 379 |

| 01.04.13 | 355 057 | 336 615 | 691 672 | 527 708 | 149 400 |

| 01.07.13 | 366 124 | 341 640 | 707 764 | 513 772 | 131 599 |

| 01.10.13 | 371 567 | 344 693 | 716 260 | 522 580 | 149 897 |

| 01.01.14 | 375 905 | 352 959 | 728 864 | 509 595 | 131 777 |

| 01.04.14 | 375 558 | 340 334 | 715 892 | 486 131 | 116 395 |

| 01.07.14 | 379 595 | 353 184 | 732 779 | 478 250 | 114 547 |

| 01.10.14 | 351 581 | 329 276 | 680 857 | 454 240 | 108 939 |

| 01.01.15 | 304 892 | 295 009 | 599 901 | 385 460 | 82 208 |

| 01.04.15 | 278 944 | 278 351 | 557 295 | 356 365 | 66 530 |

| 01.07.15 | 276 958 | 279 382 | 556 340 | 361 571 | 82 126 |

| 01.10.15 | 277 537 | 259 352 | 536 890 | 371 267 | 82 014 |

| 01.01.16 | 268 137 | 250 351 | 518 489 | 368 399 | 96 896 |

| 01.04.16 | 267 703 | 252 418 | 520 121 | 387 008 | 82 500 |

| 01.07.16 | 264 392 | 258 623 | 523 015 | 392 757 | 88 219 |

| 01.10.16 | 262 815 | 255 515 | 518 330 | 397 743 | 74 584 |

| 01.01.17 | 252 102 | 259 650 | 511 752 | 377 741 | 86 160 |

| 01.04.17 | 255 103 | 266 492 | 521 595 | 397 907 | 104 896 |

| 01.07.17 | 254 907 | 272 120 | 527 027 | 412 239 | 103 146 |

| 01.10.17 | 259 289 | 270 225 | 529 514 | 424 766 | 104 978 |

| 01.01.18 | 253 655 | 264 559 | 518 213 | 432 742 | 96 898 |

| 01.04.18 | 255 528 | 264 733 | 520 262 | 457 995 | 48 724 |

| 01.07.18 | 231 140 | 259 660 | 490 801 | 456 749 | 14 907 |

| 01.10.18 | 215 609 | 254 916 | 470 525 | 459 163 | 14 629 |

| 01.01.19 | 207 482 | 247 198 | 454 680 | 468 495 | 13 180 |

| 01.04.19 | 222 132 | 246 531 | 468 663 | 487 803 | 12 134 |

| 01.07.19 | 225 455 | 254 392 | 479 847 | 518 363 | 8500 |

| 01.10.19 | 220 256 | 254 657 | 474 913 | 530 923 | 10 695 |

| 01.01.20 | 225 404 | 266 014 | 491 418 | 554 359 | 10 510 |

| 01.04.20 | 205 644 | 252 287 | 457 932 | 563 473 | 6853 |

| 01.07.20 | 216 068 | 266 728 | 482 795 | 568 872 | 5879 |

| 01.10.20 | 210 690 | 252 976 | 463 666 | 583 426 | 6155 |

| 01.01.21 | 595 774 |

Прогноз

Учитывая прогнозные данные, стоит отметить, что в ближайшие несколько лет будет увеличиваться внутренний долг и постепенно снижаться внешний. Еще один интересный момент, который необходимо отметить это то, что к лету прошлого (2019 года) активы составили около 1,25% от прогнозного внутреннего валового продукта этого же периода на основе государственной оценки.

На 1 января 2019 года государственный долг с расширенным пониманием превысил государственные активы на 1,5% от ВВП. Тем самым, у России отсутствует на сегодняшний день чистый долг. Тем самым, экономика России является одной из наиболее интересных по мнению некоторых аналитиков. Определенные политические условия вынудили правительство увеличивать запасы и контролировать достаточно жестко долговую дисциплину. Правда, из-за такого жесткого подхода ухудшилась ситуация, связанная с развитием экономической ситуации в стране.

По мнению аналитиков на сегодняшний день Россия может позволить себе увеличить общий долг на 50% не подвергая угрозе свою финансовую стабильность. Это довольно хороший резерв для того, чтобы ускорить медленные темпы роста экономики.

Способы регулирования внешнего долга

Для обслуживания внешнего долга существует система управления и мониторинга. Она отслеживает размер задолженности, устанавливает предельную величину заимствований, занимается рационализацией структуры, работает над изменением условий кредитования, разрабатывает программу погашения и реструктуризации.

Регулирование внешнего долга направлено на решение ряда задач:

- Оптимизация затрат на обслуживание

- Гарантирование исполнения кредитных обязательств в полной мере

- Контроль безопасного уровня долга

Программа сокращения государственного долга основывается на доходной части бюджета, экономических прогнозах и общем состоянии экономики в стране.

Планомерное и ответственное погашение внешнего долга возможно за счет собственных средств и рефинансирования из новых кредитов, из золотовалютных резервов, путем проведения внутреннего займа, продажи ценных бумаг и привлечения инвестиций.

Управление внешним долгом страны имеет свои особенности, ведь в случае чрезмерного увеличения задолженности возникает угроза национальной безопасности и банкротство

Основное внимание уделяется на этапе кредитования, определения целей использования и поиска механизмов погашения

Внешние заимствования имеют три формы размещения:

- Финансовая – самая эффективная. Основано на инвестировании в проекты развития экономики.

- Бюджетная – самое плохое решение, когда полученными средствами покрываются бюджетные расходы, социальные выплаты и обслуживание текущего внешнего долга.

- Комбинированная или бюджетно-финансовая.

К методам управления внешним долгом относятся операции по отсрочке выплат, пролонгации договоров, объединению займов, продлению сроков действия, реструктуризации, когда краткосрочные и дорогие кредиты заменяются долгосрочными и на более выгодных для страны условиях. Возможна и процедура аннулирования государственного долга, когда происходит политическая смена власти либо государство объявляет себя банкротом.

Госдолг и составление сметы бюджета.

Формулирование бюджетных оценок расходов по государственному долгу традиционно производится по методу начисления в системах бюджета и бухгалтерского учета. Такие оценки учитывают совокупный долг на начало финансового года. Кроме того, оцениваются новые долги, которые будут привлечены в течение года

При формулировании этих оценок должное внимание уделяется уровню ожидаемого дефицита, а также объемам внешнего и внутреннего долга, которые будут привлечены как для финансирования дефицита государственного бюджета, так и для удовлетворения требований в отношении ссудных средств. При оценке расходов по внешнему долгу страны с относительно стабильными обменными курсами основывают свои бюджетные оценки на уровне обменных курсов и процентных ставок на конец года

В странах, предусматривающих изменение этих ставок, учитываются средние ожидаемые ставки на следующий финансовый год. Однако ожидаемые ставки являются внутренними расчетами, и, как правило, эти расчеты явно не указываются в пояснительных примечаниях к бюджетной смете. Кроме того, любая огласка этих расчетов может оказать негативное влияние на рынки.

В последние годы, в связи с увеличением бюджетного дефицита и увеличением внешнего и внутреннего долга, в составление бюджета государственного долга были внесены два улучшения. Однако эти улучшения не являются единообразными или универсальными, и практика по-прежнему варьируется от страны к стране.

- Первое улучшение связано с тем, что, признавая связь между долгом, налогово-бюджетной политикой и платежным балансом, несколько стран начали готовить различные сценарии для анализа последствий внешнего долга. В качестве неотъемлемой части этого процесса изучаются сценарии заимствований как на текущий, так и на будущие годы, а также анализируются их последствия для таких факторов, как государственные расходы, отношение долга к ВВП и экспорт. Хотя анализ внутреннего долга менее сложен, чем анализ внешнего долга, он также рассматривается как часть сценариев, касающихся финансирования планов развития.

- Второе улучшение связано с введением маржи при формулировании бюджетных оценок расходов по государственному долгу. Учитывая неопределенность в движении обменных курсов и процентных ставок, оценки обеспечивают дополнительную маржу, так что дополнительные требования могут быть удовлетворены, не прибегая к дополнительным бюджетам. Эта практика была особенно заметна в странах Латинской Америки с высокой инфляцией. Такая маржа может оказаться недостаточной, когда колебания ставок превышают предполагаемые. Напротив, в Соединенном Королевстве и Соединенных Штатах, где существует практика предоставления «резервов» и «надбавок» для удовлетворения дополнительных требований, возникающих в результате непредвиденных ситуаций и более высоких темпов инфляции, сборы по государственному долгу не включаются в эти оценки, возможно потому, что выплаты по государственному долгу могут производиться без какого-либо четкого законодательства в обеих странах.

Государственный внешний долг

Государственный долг России (млрд. долл.)

Общая сумма современного внешнего государственного долга России представлена c 1991 по 2018 год.

| Дата | Сумма, млрд долл. США |

|---|---|

| 1991, 25 декабря | 67,8 |

| 1997, 31 декабря | ▲123,5 |

| 2000, 1 января | ▲158,7 |

| 2001, 1 января | ▼143,7 |

| 2002, 1 января | ▼133,5 |

| 2003, 1 января | ▼125,7 |

| 2004, 1 января | ▼121,7 |

| 2005, 1 января | ▼114,1 |

| 2006, 1 января | ▼ 76,5 |

| 2007, 1 января | ▼ 52,0 |

| 2008, 1 января | ▼ 44,9 |

| 2009, 1 января | ▼ 40,6 |

| 2010, 1 января | ▼ 37,6 |

| 2011, 1 ноября | ▼ 36,0 |

| 2012, 1 января | ▼ 34,7 |

| 2013, 1 января | ▲ 54,4 |

| 2014, 1 января | ▼ 61,7 |

| 2015, 1 января | ▼ 54,4 |

| 2015, 1 декабря | ▼ 50 |

| 2016, 1 января | ▼ 50 |

| 2016, 1 декабря | ▲ 51,2 |

| 2017, 1 января | 51,2 |

| 2017, 1 декабря | 51,2 |

| 2018, 1 января | ▼ 49,8 |

| 2018, 1 декабря | ▼ 47,1 |

| 2019, 1 июня | ▲ 51,3 |

Вместе с уменьшением внешнего долга России происходил рост внутреннего долга. По данным Минфина, к года внутренний долг составил 9 094,74 млрд рублей, что по курсу Центробанка России эквивалентно 138,65 млрд долларов США.

Структура государственного внешнего долга

| Наименование | Сумма, млн. долларов США | Эквивалент, млн. евро |

|---|---|---|

| Государственный внешний долг Российской Федерации (включая обязательства бывшего СССР, принятые Российской Федерацией) | ▲ 51 475,7 | ▼ 45 866,2 |

| Задолженность перед официальными двусторонними кредиторами — не членами Парижского клуба | ▼ 664,3 | ▼ 591,9 |

| Задолженность перед официальными двусторонними кредиторами — бывшими странами СЭВ | ▼ 399,9 | ▼ 356,3 |

| Задолженность перед официальными многосторонними кредиторами | ▼ 870,0 | ▼ 775,2 |

| Задолженность по внешним облигационным займам | ▲ 37 659,7 | ▼ 33 555,8 |

| Задолженность по ОВГВЗ (облигации внутреннего государственного валютного займа) | ▼ 5,3 | ▼ 4,8 |

| Прочая задолженность | ▲20,6 | ▼18,3 |

| Государственные гарантии Российской Федерации в иностранной валюте | ▼11 855,9 | ▼10 563,9 |

возможны неточности из-за округления

Оценки состояния государственного долга

После кризиса 1998 года государственный долг стремительно сокращался, уменьшая и общий внешний долг. В результате длительных переговоров, к концу августа 2006 Россия осуществила досрочные выплаты 22,5 млрд долларов по кредитам Парижского клуба, после чего её государственный долг составил 53 млрд долларов (9 % ВВП). В 2008 году внешний долг составлял всего 5 % ВВП страны. На года — 55,8 млрд долларов, что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 5-10 % от объёма ВВП страны. Государственный внешний долг России остаётся очень низким, в пределах 10 % к ВВП страны.

«Это приятная, хорошая информация: впервые в истории наши резервы полностью покрывают внешний долг как государства (он у нас очень небольшой), так и коммерческого сектора. И эти деньги работают, в том числе в полном объёме поступают в российский бюджет доходы от размещения средств в Фонде национального благосостояния», — заявил Владимир Путин в обращении к Федеральному собранию года.

Внешний долг на сегодняшний день

По официальным данным Минфина, внешний долг России на 2020 год составляет $481 473,0 млн. С одной стороны, это много. Но если смотреть структуру задолженности, ситуация совершенно иная. Правительство РФ по выпущенным в оборот облигациям и прямым займам должно $69 460,0 млн. В том числе:

- по кредитам международным банкам (МБРР, МБР, НБР БРИКС и др.) и фондам (МВФ) – $22 270,0 млн.;

- владельцам ценных бумаг – $46 139,0 млн.

Внешний долг ЦБ РФ составил $12 890 млн.

Задолженность банков значительно сократилась и составляет всего 76 560,0 млн. долларов США. Это напрямую связано с санкциями против банковской системы, в результате чего доступ к краткосрочным кредитам (коротким деньгам) полностью перекрыт. С одной стороны плюс, с другой – минус. Ведь на краткосрочных кредитных деньгах банки, как это не покажется странным, но зарабатывали и платили налоги в бюджет.

Корпоративный внешний долг вырос и составляет $322 563,0 млн. Его объем самый значительный. Но это тот случай, когда можно не волноваться: в сумму задолженности входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. Таким образом, текущая задолженность может сильно колебаться в отдельные месяцы одного года.

Структура внешнего долга

Структуру внешнего долга можно рассматривать по нескольким параметрам. Наибольший интерес вызывают источники возникновения и перечень стран с удельным весом госдолга, перед которыми возникла задолженность.

По источникам госдолг подразделяется:

- на обязательства перед держателями ценных бумаг, которые выпустило правительство;

- кредиты у международных структур: банков и фондов;

- гарантийные обязательства при оформлении займа корпоративным сектором у субъектов международного права. Выдаются в основном крупным государственным корпорациям (Газпром, Роснефть и т.д.);

- долги по внешнеторговому обороту – товар в страну ввезен, но валюта на счет продавца еще не ушла.

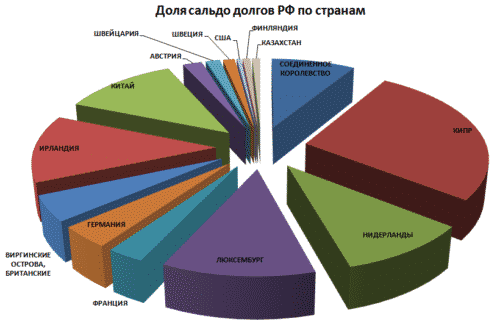

В разрезе стран, которым должна Россия, на ведущих позициях офшоры, через которые и идут в основном торговые потоки: Кипр, Исландия, Люксембург, а так же Великобритания и Голландия. Китай предоставил кредит на строительство нефте- и газопроводов. С другими странами стандартная задолженность по внешнеторговым операциям.

История выплаты долга СССР

Изначальный план в связи с долгами был следующим: РФ берёт на себя советские обязательства, а союзные республики взамен отказываются от зарубежных активов Союза. Расчёт был на то, что объём активов превысит суммарную задолженность. Однако это оказалось не так.

Ряд развивающихся стран задолжали России ок. 150 000 000 000 амер. долл. на момент её вступления в Парижский клуб в 1997 г. Однако был такой нюанс: устав организации требовал от новых участников списания должникам их долгов за поставку вооружения, а суть в том, что 80% от размера активов составляла именно эта статья.

Важно! Российское государство обязали списать долги всем бедным и развивающимся странам. В результате по их долгам можно было взыскать всего лишь 8 000 000 000 амер

долл. – менее 5% задолженности СССР.

Итог: после этих изменений российская экономика не потянула выплату задолженности по графику.

Парижский и Лондонский клубы давали отсрочки по очередным платежам.

В 1992 г. РФ была предложена помощь в виде 24 000 000 000 амер. долл., но реально предоставлены были из этой суммы только 13,6 млрд. Вдобавок кредиторы предусмотрели отсрочки на 7 млрд. На выходе получилось, что четверть суммы по факту ушла на обслуживание актуальных обязательств.

Далее российская сторона договорилась с Парижским Клубом насчёт реструктуризации (срок – 10 лет с пятилетним льготным периодом). Планировалось, что по итогу РФ до 2020 г. выплатит 45% все задолженности. Остальные 55% – до 2115 г.

Лондонский Клуб также пошёл на реструктуризацию. Причём был предоставлен льготный период – 6 лет.

Советские долги отдавались как деньгами, так и товарами (строительными, высокотехнологичными и т.п.), а также др. активами.

По состоянию на 2007 г. Россия почти расплатилась перед Парижским Клубом.

Важно! Россия в 2017 г. полностью погасила долг СССР

Минфин перечислил Боснии и Герцеговине 125 000 000 USD за товары, которые Союзу передавала ещё Югославия. Платёж был совершён 8 августа.

Российское государство потратило 26 лет для полного закрытия кредитного “наследства”.