Как открыть счет в альфа-банке физическому лицу?

Содержание:

- «Альфа-Банк» — Виды Тарифов РКО для ИП и Юридических Лиц

- Методы управления накопительным счетом

- Советы при выборе вклада от экспертов

- Спорт и накопления

- «Ценное время»

- Что нужно знать о комиссии?

- Где дешевле открыть расчетный счет для ИП

- Преимущества Открытия Расчетного Счета в «Альфа-Банке»

- Что такое Альфа-Счёт?

- Преимущества и недостатки накопительного счета в Альфа Банке

- Правила оформления счета

- Накопительный счет «Ценное время»

- «Накопилка» от Альфа банка

- Накопительные счета Альфа банка. Особенности

- Условия предоставления и тарифы

- Преимущества открытия счета в Альфа-Банке

- Преимущества накопительного Альфа-Счёта от Альфа-Банка

- Накопительные счета «Мой Сейф» и «Улетный»

- Как открыть, пополнить и снять деньги с НС «Блиц-доход»

- Накопительные счета для физических лиц

«Альфа-Банк» — Виды Тарифов РКО для ИП и Юридических Лиц

По состоянию на данный момент финансовое учреждение предлагает своим клиентам воспользоваться одним из 5 тарифов при оформлении расчетного счета. Подходящий продукт найдут для себя как начинающие бизнесмены, так и юридические лица с большим денежным оборотом.

Все продукты организации отображены в следующей таблице:

| Название тарифа | «Просто 1%» | «Лучший старт» | «Удачный выбор» | «ВЭД+» | «Все, что надо» |

|---|---|---|---|---|---|

| Стоимость месячного обслуживания | Платить за обслуживание счета не нужно, однако банк взимает 1% от суммы поступлений на него | 490 рублей в месяц | 1 690 рублей в месяц | 3 690 рублей в месяц | 9 900 рублей в месяц |

| Комиссии | Без комиссий | 1% от сумм, снимаемых с карты «Альфа-банка» | 1,25% при обналичивании денег с пластика | 0,75% при снятии наличных с помощью карты | Без комиссий |

| Ограничения по бесплатным платежам | — | 3 в месяц | 10 в месяц | 15 в месяц (16 и далее – по 25 рублей за каждую операцию) | Нет ограничений на переводы между юридическими лицами, но не более 500 000 физическим лицам |

| Бесплатное внесение наличных | — | До 150 000 рублей в месяц | До 500 000 рублей в месяц | До 300 000 рублей в месяц | До 1 000 000 рублей в месяц |

| Дополнительные условия | Каждый месяц на остаток по счету начисляется кешбэк в размере 3% | При оформлении продукта на 12 месяцев, 2 месяца предоставляются бесплатно | При оформлении продукта на 12 месяцев, 2 месяца предоставляются бесплатно | Чем выше оборот компании по счету, тем ниже тариф | Возможность открытия счета как в рублях, так и в иностранной валюте |

Соответственно, найти подходящий продукт смогут как большие компании, так и маленькие предприятия. Кроме того, банк подготовил специальные условия для корпоративных клиентов, работающих с зарубежными рынками.

Бонусы от Партнеров: Яндекс, HH.ru, Бухгалтерия в «Альфа-Банке»

Как и другие банковские организации, «Альфа-Банк» сотрудничает со множеством сторонних организаций, так или иначе связанных с ведением бизнеса на территории Российской Федерации.

На данный момент корпоративные клиенты финансового учреждения могут рассчитывать на получение бонусов от следующих его партнеров:

После открытия расчетного счета компания может воспользоваться услугами партнеров банка, перечисленных выше, на особых условиях. Благодаря этому предприятие сэкономит до 300 000 рублей на развитии бизнеса.

Список Документов для Открытия Расчетного Счета в «Альфа-Банке»

Перед открытием счета компании потребуется собрать определенный пакет документов. Он зависит от регистрации лица. Индивидуальным предпринимателям, к примеру, необходимо подготовить:

- Паспорт или другую бумагу, удостоверяющую личность.

- Лицензию на осуществление деятельности.

- Карточку с образцами печати и подписи.

- Доверенность на представителя (если оформлять счет будет он).

- Заявление и анкета (предоставляются в банке).

- Сведения о бенефициарных владельцах и выгодоприобретателях.

Юридические лица должны предварительно собрать такие бумаги:

- Устав.

- Протокол об избрании единоличного исполнительного органа (или решение).

- Документы, свидетельствующие в пользу того, что сотрудники организации имеют право распоряжаться средствами на открываемом счету (приказ или доверенность).

- Личные документы граждан, которые будут иметь доступ к счету.

- Лицензии на осуществление деятельности.

- Карточка с образцами подписей и печатей (заверенная у нотариуса).

- Сведения о деловой репутации.

- Доверенность для представителя, если открывать счет будет лицо с таким статусом.

- Заявление и анкета.

- Данные о выгодоприобретателе.

- Сведения о государственной регистрации.

Адвокаты, нотариусы, арбитражные управляющие и патентные поверенные также обязаны предоставить документы, дающие им право заниматься деятельностью в указанных сферах.

Выше перечислены все бумаги, которые могут понадобиться. Не все из них будут затребованы банком в конкретном случае. Кроме того, для получения более точных сведений сотрудники организации могут запросить дополнительную документацию.

Методы управления накопительным счетом

Рассматриваемая банковская структура предусмотрела для своих клиентов несколько методов управления счетами, открытых в рамках одной из упомянутых накопительных программ. Для управления счетом, на котором будут храниться ваши сбережения, вы можете использовать один из следующих методов:

- Для снятия средств со счета или для его пополнения вы можете воспользоваться одним из банкоматов Альфа банка.

- Также для совершения той или иной операции со своим накопительным счетом вы можете лично посетить филиал описываемой банковской структуры.

- Для управления открытым счетом в описываемой банковской структуры вы можете воспользоваться онлайн-сервисом «Альфа-Клик».

- Управлять своим накопительным счетом можно также при помощи приложения «Альфа-Мобайл», которое вы должны установить на свой смартфон.

- Для совершения той или иной операции со своим счетом вы можете связаться с оператором контактной службы.

Ситуация может сложиться таким образом, что вы примите решение закрыть созданный ранее накопительный счет. Сделать это максимально просто. Вы можете закрыть счет, посетив филиал описываемой банковской структуры и озвучив свои намерения одному из сотрудников.

Эту операцию можно выполнить дистанционно, но лишь в том случае, если вы являетесь клиентом сервиса «Альфа-Клик». Вам потребуется зайти в личный кабинет в этом сервисе и в специальном разделе отыскать интересующий вас накопительный счет. Далее необходимо просто выделить счет и выбрать команду «Закрыть счет». При закрытии накопительного счета при помощи дистанционного метода вам потребуется выбрать счет, на который будут перечислены ваши деньги.

Советы при выборе вклада от экспертов

-

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

-

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

-

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

-

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

-

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

-

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

-

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

-

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

-

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

-

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

Спорт и накопления

Любителям спорта и активного образа жизни Альфа-Банк предлагает два варианта для накопления бонусных средств ― Активити и Чемпионат Мира FIFA 2018.

Первый вариант представляет лучший выбор для тех, что ни на минуту не расстается с фитнесом. Для работы Активити необходимо специальное мобильное приложение или фитнес-браслет. Все, что необходимо для получения бонусов ― это побольше двигаться и проявлять активность. При этом денежные средства будут поступать с основного клиентского счета на бонусный. Каждый шаг держатель счета может оценить по своему усмотрению в диапазоне между 0,01 до 0,50 рублей. Процентная ставка для данного накопления достигает 5,8% годовых. Для пополнения могут применяться исключительно мобильные устройства.

Особый накопительный продукт Чемпионат мира FIFA 2018 приурочен к международному первенству по футболу. Он доступен только тем клиентам, которые оформили одноименную банковскую карту.

Формула расчета FIFA 2018

Для накопления бонусных баллов на балансе должна находиться сумма не менее 50 000 рублей. Расчет происходит по специальной формуле B= (S / M ) P (D1 / D2), в которой B обозначает количество накопленных баллов за месяц, M ― установленная сумма для начисления бонусов, S ― фактический минимальный остаток, P ― ставка для расчета количества баллов, D1 ― количество дней, на протяжении которых действует счет, а D2 ― общее количество дней месяца.

Накопительные предложения Альфа-Банка позволяют физическим лицам без особых усилий получить стабильный дополнительный доход. Главное ― выбрать вариант, соответствующий образу жизни и собственным предпочтениям.

«Ценное время»

Банк начисляет до 6,25 % на остаток ежемесячно. Управлять собственным счетом можно как дистанционно через интернет, так и по телефонной связи. Возможно накопление по ускоренной программе при помощи специальных, бесплатных сервисов. Клиент может положить любую сумму.

Однако размещение небольшой суммы до 100 000 руб. не выглядит удачным вложением капитала, поскольку ставка принимается 0,01 % и не меняется в течение всего срока. Выгодным вложением станет сумма более 100 000, размещенная как минимум на один год.

Начисление процента по остатку производится прозрачно и не является сюрпризом для вкладчика. Для расчета используется формула:

Формула для расчета процента по остатку

«Блиц-Доход»

Для управления накоплениями вовсе необязательно посещать отделение банка. Можно воспользоваться телефоном или онлайн сервисами. Каждый держатель счета имеет право пользоваться специальными бесплатными сервисами для ускоренного накопления.

Для открытия счета новый клиент заполняет заявку для получения предварительной консультации, а затем посещает отделение банка. Для тех, кто уже является клиентом Альфа Банка, имеется гораздо больше способов для открытия и ведения счета.

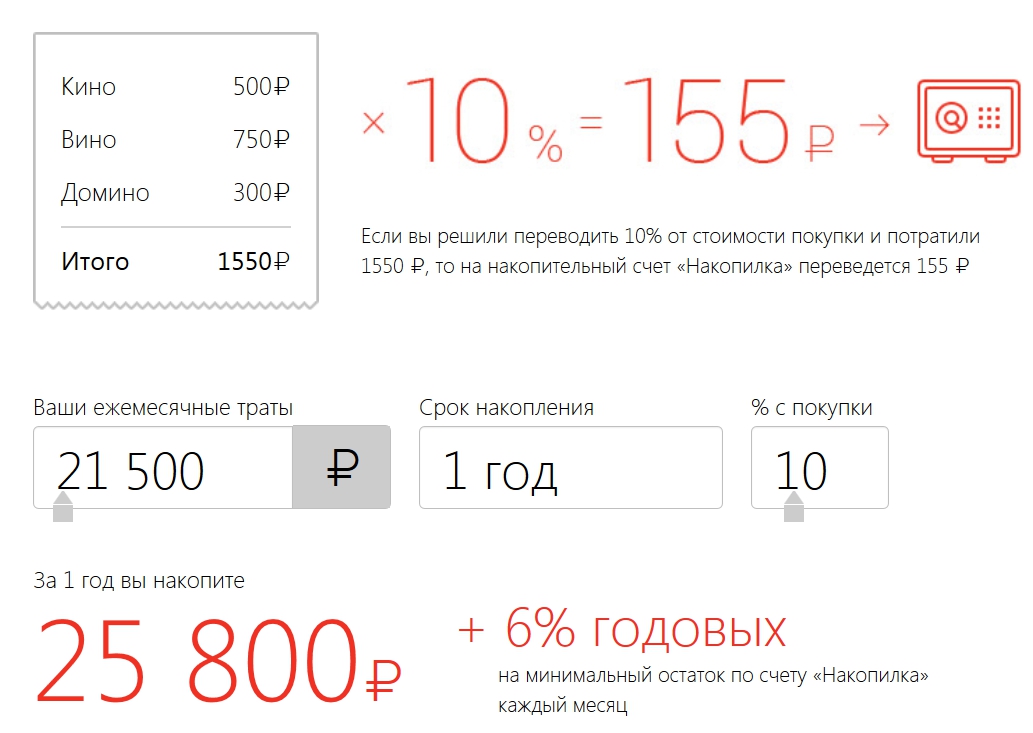

«Накопилка»

Счет хорош для тех, кто использует услуги «Копилка для сдачи» или «Копилка для зарплаты».

Начисляемый процент не зависит от остатка по счету. В конце месяца начисляется 6%.

Программа «Копилка для зарплаты» действует только для зарплатных клиентов, при этом начисление процентов возможно только на зарплатную карту, а не на другую. В месяцы открытия и закрытия счета накопления не производятся.

Как работает «Накопилка» при использовании услуги «Копилка для сдачи»

Что нужно знать о комиссии?

-

Комиссия за конвертацию для всех пакетов услуг, кроме ПУ «Корпоративный»,

составляет 5% при выдаче наличных денежных средств с текущего счета, экспресс-счета или со счета

«Мой сейф» через банкомат или кассу Альфа-Банка. -

При выдаче наличных денежных средств через банкомат или пункт выдачи стороннего

банка* комиссия составляет:- 1,25% от суммы, включающей комиссию стороннего банка, min 150 руб. для ПУ «Базовый», «Он-Лайф» и «Эконом»;

- 1% от суммы, включающей комиссию стороннего банка, min 150 руб. для ПУ «Класс!», «Оптимум», «Стиль», «Комфорт», «Максимум» и «Статус»;

* Кроме ОАО «МДМ Банк», ОАО «Уральский Банк Реконструкции и Развития», ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (МКБ), ОАО «Россельхозбанк», ОАО «Балтийский банк», (ОАО «Промсвязьбанк», АКБ «РОСБАНК»- возможно снятие только в валюте рубли.). Клиенты Альфа-Банка — держатели карт Visa и MasterCard могут снимать наличные в банкоматах этих банков на тех же условиях, что и в банкоматах Альфа-Банка.

- Комиссия за конвертацию для зарплатных клиентов (ПУ «Корпоративный») устанавливается в индивидуальном порядке.

-

При выдаче наличных денежных средств через банкомат или кассу Альфа-Банка со счета Кредитной карты комиссия составляет:

- Cirrus/Maestro: 4%, min. 500 руб.

- VISA Classic и MC Standard: 5,9%, min. 500 руб

- VISA Classic Unembossed: 7%, min. 700 руб

- VISA Gold и MC Gold: 4,9%, min. 400 руб

- VISA Platinum и MC Platinum: 3,9%, min. 300 руб

- World Signia MC: 2,5%, min. 300 руб

- Aeroflot MC: 3,9%, min 300 руб.

- 100 дней без % (Visa, MC): 5,9%, min 500 руб.

Сумма комиссий рассчитывается в процентах от суммы списанных денежных средств, выраженных в валюте счета.

Где дешевле открыть расчетный счет для ИП

Если сравнивать все тарифы банков, то сравнительная таблица банков по стоимости открытия и ведения счета будет такой.

| Открытие счета, руб. | Ведение счета, руб./в мес. | Платежные поручения, руб./шт. | |

|---|---|---|---|

| ЛокоБанк | 0 — 4990 | 19 — 89 | |

| Тинькофф | 490 — 4990 | 0 — 49 | |

| Точка | 0 — 2500 | 0 — 60 | |

| Альфа-Банк | 0 — 7900 | 0 — 50 | |

| Сбербанк | 0 — 12900 | 16 — 199 | |

| Открытие | 0 — 7990 | 0 — 100 | |

| МодульБанк | 0 — 4990 | 0 — 90 | |

| ДелоБанк | 0 — 7590 | 0 — 87 | |

| ФорБанк | 0 — 6990 | 0 — 75 | |

| Сфера | 0 — 4990 | 0 — 90 | |

| ВТБ | 0 — 5950 | 0 — 100 | |

| ПромСвязьБанк | 0 -2100 | 25-100 | |

| Уралсиб | 480 — 4 700 | 0 — 90 |

Из этой таблицы видно, что у всех банков бесплатное открытие счета, у большинства плата за обслуживание отсутствует и за платежные поручения тоже можно не платить. Но на самом деле не получится выбрать тариф, в котором все эти опции будут бесплатными. Чем дешевле тариф, тем выше стоимость одного платежного поручения. Для ИП на начальном этапе подойдет минимальный тариф, т.к. у него будет небольшой оборот денежных средств и небольшое количество платежей – нет смысла переплачивать.

Теперь к реальному примеру. Допустим, оборот ИП составляет 200 тыс. рублей и вам необходимо отправлять 7 платежных поручений в месяц. Разумеется, каждый предприниматель стремится к минимизации затрат, поэтому основной упор будем делать на низкую стоимость обслуживания, не забывая, само собой, о репутации банка. И вот теперь, на основе таких входных данных составим рейтинг.

-

Открытие. Банк с отличной репутацией и являющийся одним из системообразующим.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса, от 490 руб для активно развивающихся;

-

ПромСвязьБанк. Банк с двадцатилетней историей. О его надежности говорят многочисленные положительные отзывы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 6 месяцев бесплатно;

-

Банк Уралсиб. Один из крупнейших банков России, оказывающий широкий спектр услуг любому типу бизнеса.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 12 месяцев бесплатно;

-

ФорБанк. Банк небольшой, представлен только в 6 регионах страны, но большинство операций можно производить удаленно. Тарифы очень приятные.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Сбербанк. Ведущий банк России с госучастием и наибольшим количеством отделений во всех регионах.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ДелоБанк. Это универсальная платформа СКБ-банка, созданная для обслуживания малого и среднего бизнеса. Банк стремится к полной автоматизации задач.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ЛокоБанк. Банк входит в топ-100 по активам. Среди акционеров – международный инвестор. Локобанк так же является одним из лидеров по объему кредитования.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

МодульБанк. Банк ориентирован на начинающих предпринимателей и малый бизнес. Отделений нет – работает только онлайн.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Сфера. Один из банков, предоставляющий услуги исключительно в сети «Интернет». Принадлежит БКС Банку, поэтому, при необходимости, можно обращаться в их офисы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ВТБ. Банк является одним из крупнейших в стране, а филиалы есть и за ее пределами.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Альфа-Банк. Надежный банк с высокими рейтингами и иностранным капиталом. Имеет наибольше количество тарифов для предпринимателей.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Тинькофф. Первый частный банк, работающий исключительно онлайн. Имеет множество положительных отзывов и один из самых «продвинутых» в России.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Точка. Банку всего 3 года, а он уже в лидерах рынка финансовых услуг. Банк ориентирован на работу с малым и средним бизнесом.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

Исходя из этих данных, можно сделать вывод, что самые выгодные банки для открытия расчетного счета для ИП – это «Открытие» и «Промсвязьбанк».

Преимущества Открытия Расчетного Счета в «Альфа-Банке»

«Альфа-Банк» хорошо себя зарекомендовал на отечественном банковском рынке. На данный момент учреждение входит в число системообразующих банков Российской Федерации, что свидетельствует о высокой надежности организации и ее большой популярности среди клиентов, в том числе корпоративных.

Работа банка высоко оценивается как отечественными, так и иностранными рейтинговыми агентствами. Среди преимуществ РКО «Альфа-Банка» можно выделить следующие:

Это только часть преимуществ «Альфа-Банка», работающего на отечественном рынке уже больше 28 лет. Как показывает статистика, около 20% представителей бизнеса России пользуются услугами именно этого учреждения.

Что такое Альфа-Счёт?

Говоря простыми словами, Альфа-Счёт представляет собой обычный текущий счёт до востребования, только с начислением процентов на остаток. Минимальная сумма для открытия такого вклада составляет всего 1 рубль. Накопительный вклад можно оформить не только в рублях, но и в долларах США.

Выпустить дебетовую карту к данному продукту нельзя, но при этом можно управлять Альфа-Счётом в мобильном приложении. Это значит, что карта и вклад будут иметь разные счета, но клиент сможет переводить средства между ними в любое время.

В отличие от стандартного депозита, накопительный счёт от Альфа-Банка не имеет ограничений по сроку действия. Проценты насчитываются за фактический период нахождения средств на вкладе. При снятии всей суммы счёт не закрывается

Следует обратить внимание, что доход начисляется на минимальный остаток по вкладу, который был зафиксирован в течение расчётного календарного месяца

Преимущества и недостатки накопительного счета в Альфа Банке

Программы «Аэроплан» и «Улетный» больше нацелены на путешествующую аудиторию. Бонусы, накопленные при использовании банковского продукта, можно расходовать только на авиабилеты и услуги авиакомпаний. Они не приносят дохода, а лишь помогают экономить на сервисе авиаперевозчиков.

Автоматическое пополнение накоплений в сервисах «Активити» и «Накопилка» — несомненное преимущество. При этом отрицательным моментом является невозможность пополнения другими способами. «Накопилка» имеет повышенную ставку, по сравнению со всеми другими вкладами. «Накопилку» нельзя открыть в иностранной валюте.

«Активити» имеет низкую ставку 0,1%. Переводить деньги другим клиентам или организации с этого депозита нельзя. Так же эта функция отсутствует и в услуге «Мой сейф», «Блиц доход» и «Ценное время».

Если сравнивать пополняемые сервисы «Мой сейф», «Блиц доход» и «Ценное время», то наиболее привлекательная ставка у программы «Ценное время». Она сопоставима со ставкой по срочному депозиту «Победа». Но у данной программы сложное исчисление процентов. На размер ставки влияет минимальный остаток за предыдущие 1, 3, 6 и 12 месяцев. При этом все сбережения до 700 000 застрахованы системой страхования вкладов. Страховка гарантирует, что при наступлении страхового случая, гражданин получит свои сбережения, даже если банк обанкротится.

Также банк предлагает обновленную программу страхования от мошенничества. В случае использования денег третьими лицами или при мошеннических транзакциях финансы будут возмещены владельцу.

Любым вкладом можно управлять с помощью интернет-банкинга и мобильного приложения, что делает их прозрачными для пользователя продукта.

Для удобства клиентов, на официальном сайте Альфа-Банка есть online калькулятор, с помощью которого можно рассчитать наиболее выгодный вариант вложения.

Правила оформления счета

Накопительный счет Мой Сейф от Альфа-Банка легко можно использовать в качестве эффективного способа откладывания финансовых средств. Банк предоставляет своим клиентам подходящие условия накопления, предлагая несколько видов этой услуги, давая возможность пользователю подобрать наиболее подходящий для себя способ. Чтобы оформить такой вклад не нужно тратить много времени и предоставлять пакет документации. Оформляется она как в офисе банка, так и удаленно.

Подключение

Открыть сберегательный счет можно:

- посетив офис Альфа-Банка (необходимое требование для первичных клиентов);

- путем подачи заявления на сайте банковского учреждения либо в интернет-банке;

- в центре поддержки клиентов набрав номер выделенной горячей линии;

- в приложении для мобильных телефонов Альфа-Мобайл.

Оформление

Для открытия сберегательного счета в офисе банка требуется предоставить общегражданский паспорт и оформить анкету. В случае удаленной регистрации, нужно пройти идентификацию и подать онлайн-заявку. После этого спустя некоторое время в отделении получить пластиковую карту.

Начало эксплуатации

Процесс накопления по Моему сейфу Альфа-Банка начинается с момента заключения соглашения и для большей эффективности предлагается выполнить первое перечисление средств в тот же день. При первичном оформлении счета система накопления осуществляется со дня регистрации до последнего дня месяца, далее точкой отсчета выступает месяц.

Сумма взноса/снятия не ограничена в объеме и времени. Процентная ставка по накопительному Сейфу Альфа-Банка рассчитываются и перечисляются исходя из минимальной суммы, находящейся на счету.

Накопительный счет «Ценное время»

При открытии накопительного счета этого типа вы ежемесячно будете получать пассивный доход в виде 6,5%, которые начисляются на остаток средств. Отдельного упоминания заслуживает возможность дистанционного управления своими средствами. Вы сможете управлять счетом как при помощи онлайн-сервиса, так и по телефону. Ограничения по минимальному размеру вклада для подобных счетов отсутствуют.

При этом если остаток средств на счете будет менее 100 тысяч рублей, то будет использоваться пониженная процентная ставка в размере 0,01%. Таким образом, если вы вложите слишком мало средств, то не сможете рассчитывать на ощутимый пассивный доход.

«Накопилка» от Альфа банка

Счета этого типа специально предназначены для тех категорий клиентов, которым необходимо накопить определенный объем средств для совершения тех или иных покупок. Клиентам доступны две программы накопления средств:

- Копилка для сдачи.

- Копилка для зарплаты.

Отдельного упоминания заслуживает тот факт, что стать участниками программы «Копилка для зарплаты» могут лишь те клиенты описываемой банковской структуры, которые получают заработную плату на карту Альфа банка. Подключившись к программе «Копилка для зарплаты», для вас будет открыт специализированный счет, на который будет перечисляться определенный объем средств с каждой вашей заработной платы. Вы сможете самостоятельно определить, какое количество средств будет поступать в копилку. Также существует возможность получения пассивного дохода, так как на остаток средств на счете происходит начисление процентов.

Отличительной особенностью «Копилки для сдачи» является то, что каждый раз, когда вы оплачиваете покупку при помощи карты, определенная часть ее стоимости поступает в копилку. Эти деньги также снимаются со счета вашей карты.

Накопительные счета Альфа банка. Особенности

Следует упомянуть о том, что сотрудники описываемой банковской структуры постоянно работают над тем, чтобы сделать накопительные счета более выгодными и удобными в использовании. Среди достоинств подобных счетов от описываемой банковской структуры вам полезно будет узнать про следующие:

- Счета этого типа позволяют хранить любое количество средств неограниченное время.

- Если у вас возникнет необходимость в снятии средств с подобного счета, то вы не потеряете начисленные ранее проценты.

- Также при необходимости вы сможете в любое время внести дополнительные деньги на такой счет.

- Описываемая разновидность счета обладает более высоким процентом на остаток средств, чем иные депозитные программы от Альфа банка.

- После открытия подобного счета у вас появится возможность получать бонусные мили.

- На эти счета распространяется государственная программа страхования вкладов.

Вам полезно будет узнать о том, что рассматриваемые счета прежде всего предназначены для тех клиентов Альфа банка, которые не планируют размещать свои накопления на длительный срок.

Условия предоставления и тарифы

Альфа-Банк выставляет особые условия для пользователей экспресс-счетом.

Они заключаются в следующем:

- Все денежные средства, находящиеся на ЭС, в т. ч. аккумулированные проценты, разрешено переводить на другие реквизиты внутри Альфа-Банка, на банковские карты сторонних финансовых учреждений Российской Федерации, снимать наличные в отделении.

- Управление экспресс-счетом осуществляется в банковском офисе и интернет-банкинге. Для этого достаточно зарегистрироваться, после чего откроется доступ к «Личному кабинету». С его помощью можно переводить деньги, создавать новые платежные инструменты и открывать депозиты, оплачивать коммунальные услуги, сотовую связь и т. д., контролировать расходы/доходы, создавать шаблоны и пр.

- Обслуживание бесплатное, тарификация зависит от направления переводов. Для внутрибанковских операций применяется минимальная процентная ставка, при перечислении средств в другие банки России комиссия возрастает.

Тарификация на переводные транзакции:

- Если клиент имеет несколько банковских карт, операции по перемещению денег между ними проводятся без процентов.

- Передвижение средств с экспресс-счета Альфа-Банка в сторонние финорганизации оценивается в 0,3% от общего перевода или в 20-150 руб.

- За перечисление средств в прочие финансово-кредитные компании нужно заплатить минимум 290 руб. или 2%.

Преимущества открытия счета в Альфа-Банке

Альфа-Банк предлагает физическим лицам открытие счета с удобным тарифом и набором функций для проведения операций.

Альфа-Банк предлагает физическим лицам открытие счета с удобным тарифом и набором функций для проведения операций.

Среди достоинств открытия счета в банке выделяют следующие:

- Существует возможность получения дополнительного дохода. В конце месяца на остаток денежных средств начисляется от 4 до 5%.

- Пополнение возможно путем перевода средств из других финансовых организаций без комиссии.

- Отсутствуют ограничения и лимиты на снятие наличных в банкоматах.

- Возможно ведение счета в рублях и 5 иностранных валютах.

- При оформлении пластиковой карты размер кэшбэка по операциям в торговых сетях составляет 1-3%.

- Онлайн-сервисы позволяют совершать операции в дистанционном режиме в любое удобное время.

Преимущества накопительного Альфа-Счёта от Альфа-Банка

Кроме ежемесячного начисления пассивного дохода по выгодной ставке, Альфа-Счёт характеризуется следующими преимуществами:

- Возможность открытия вклада для определённой цели. В приложении Альфа-Мобайл при оформлении Альфа-Счёта можно указать сумму, которую требуется накопить к определённой дате. Сервис автоматически рассчитает размер ежемесячных взносов. Также есть возможность подключения автоплатежа с дебетовой карты на счёт.

- Простые условия для получения максимальной ставки в первый месяц. Для этого достаточно совершить покупки по карте Альфа-Банка на сумму от 10 000 рублей.

- Участие накопительного счёта в Системе страхования вкладов. Как и в случае с обычным депозитом, средства на Альфа-Счёте застрахованы на сумму до 1 400 000 рублей. Страховым событием считается банкротство банка или утрата лицензии.

- Снятие и пополнение вклада без потери процентов. В отличие от обычного депозита, при досрочном закрытии Альфа-Счёта начисленный доход не аннулируется.

- Возможность управления счётом через мобильное приложение Альфа-Мобайл или личный кабинет Альфа-Клик. С помощью онлайн-сервисов можно пополнить баланс вклада, вывести деньги на карту, отслеживать начисление процентов. Любые возникающие вопросы также решаются в дистанционном режиме посредством онлайн-чата с сотрудниками банка.

Расширенный перечень привилегий и более выгодные процентные ставки по счёту предлагаются для владельцев пакетов услуг «Премиум» и «Максимум».

Накопительные счета «Мой Сейф» и «Улетный»

Отдельного упоминания заслуживает тот факт, что в настоящий момент времени открыть счет «Мой сейф» вы не сможете. При этом те клиенты, которые успели открыть подобный счет ранее, могут продолжать им пользоваться. Среди особенностей подобного счета следует отметить возможность свободно распоряжаться денежными средствами, а также пассивный доход в размере 1,8% на остаток.

В настоящее время открытие новых счетов по программе «Улетный» также является невозможным. При этом обладатели подобных счетов могут продолжать им пользоваться. На остаток средств на подобных счетах начисляются мили в размере 1 мили за каждые 200 рублей. Накопленные мили можно обменять на авиабилеты в компаниях, которые сотрудничают с описываемой банковской структурой.

Как открыть, пополнить и снять деньги с НС «Блиц-доход»

Наиболее актуальные вопросы для людей, заинтересовавшихся предложением банка по НС: как открыть, как пополнить и как можно снять деньги с накопленных средств? Рассмотрим краткий обзор этих вопросов.

Открытие счета

Постоянным клиентам Альфа-Банка – а это те люди, у которых есть пластиковые карты учреждения, – открытие НС не составляет никакого труда. Есть четыре возможных пути подключения услуги:

- онлайн – с помощью интернет-банкинга «Альфа-Клик» или мобильного приложения «Альфа-Мобайл»;

- при посещении любого отделения Альфа-Банка;

- позвонив на телефонный номер +7 495 788-88-78 (только по Москве).

Для клиентов, которые решили впервые воспользоваться услугами Альфа-Банка, нужно пройти процедуру регистрации, заполнить анкету и лишь затем обратиться к обозначенным выше путям открытия НС «Блиц-доход».

Пополнение

Деньги на счет можно вносить несколькими способами – через приложения Альфа-Клик и Альфа-Мобайл, с помощью банкоматов и терминалов, в кассе отделений Альфа-Банка.

Выплата процентов по вкладу

Размер процента рассчитывается, исходя из величины основного вложения, минимально – это 10 000 рублей, максимально – 5 000 000 рублей. Суммы, больше 5 000 000, возможны, но проценты по такому вкладу останутся зафиксированными

Внимание на скриншот:

Исходя из минимальной суммы в 10 000 рублей, не стоит ждать хорошей прибыли, калькулятор рублей чистой прибыли и просто здравый расчет подсказывают наиболее оптимальный объем по основной сумме вклада – это больше 1000 000 рублей. В этом случае доход составит 4 неполных процента.

Накопление прибыли по накопительному счету Блиц-доход Альфа-Банка – неспешное предприятие, не сулящее значительных накоплений, однако, философия подобных депозитов не предполагает быстрой отдачи. Смысл такой услуги в том, чтобы в определенный момент обнаружить среди своих банковских счетов кругленькую сумму, вполне достаточную для реализации финансовых планов. Не стоит думать, что название НС («Блиц» – переводится как «молния», то есть, что-то очень быстрое) – это насмешка Альфа-Банка над клиентами (проценты очень маленькие – накопление средств большое). Термин «блиц» в названии НС означает лишь то, что в отличие от обычного депозита доход по накопительному счету начисляется практически сразу – в течение месяца.

Накопление прибыли по накопительному счету Блиц-доход Альфа-Банка – неспешное предприятие, не сулящее значительных накоплений, однако, философия подобных депозитов не предполагает быстрой отдачи. Смысл такой услуги в том, чтобы в определенный момент обнаружить среди своих банковских счетов кругленькую сумму, вполне достаточную для реализации финансовых планов. Не стоит думать, что название НС («Блиц» – переводится как «молния», то есть, что-то очень быстрое) – это насмешка Альфа-Банка над клиентами (проценты очень маленькие – накопление средств большое). Термин «блиц» в названии НС означает лишь то, что в отличие от обычного депозита доход по накопительному счету начисляется практически сразу – в течение месяца.

Деньги можно снять со счета в банкомате или в кассах отделений Альфа-Банка. Средства можно снимать полностью или частично.

Накопительные счета для физических лиц

Все большую популярность набирают накопительные счета — специальный вид счета с возможностью свободно распоряжаться денежными средствами, не исключая их из оборота, получать процент на остаток при соблюдении ряда условий. Открыть и закрыть такие счета возможно дистанционно.

Условия обслуживания

В Альфа-Банке есть несколько вариантов накопительных счетов на выбор:

- Довольно востребованный продукт – Ценное время, который предусматривает увеличение собственных средств из расчета 9% годовых. Имеется рекомендуемая сумма, составляющая не менее 300 000 рублей

- Также, пользующийся спросом вариант счета – блиц доход. Сразу скажем, что проценты тут невелики и максимальная ставка составляет 5,6% годовых. Размер вклада может быть от 100 000 рублей;

- Решили попробовать? Не хотите рисковать значительным капиталом? Тогда откройте счет для физических лиц — Мой сейф под 1,8% годовых. Лимитов на размер вклада не предусмотрено. По отзывам, самый простой шаг начать копить денежные средства.

Прежде, чем принять решение и открыть счет, не обязательно определяться с максимальным сроком, возможностью пополнения, либо частичного снятия — для накопительных счетов это не имеет большого значения.

Альфа-Банк постоянно расширяет возможности приумножить денежные средства клиента, предлагая новые виды накопительных счетов

Альфа-Банк постоянно расширяет возможности приумножить денежные средства клиента, предлагая новые виды накопительных счетов

Как открыть счет

Оформить накопительный счет в Альфа-Банке совсем несложно, главное выбрать оптимальные для себя условия, а также подходящий процент по вкладу. Ниже предлагаем поговорить об основных преимуществах для клиентов, решивших открыть счет:

- Высокая оперативность мероприятия;

- Банк предлагает своим вкладчикам, физическим лицам, дополнительные услуги;

- По условиям Альфа-Банка, клиент сможет принимать непосредственное участие в самых различных партнерских программах;

- Собственник денежных средств может осуществлять управление своим счетом дистанционно, то есть при помощи Интернет – банкинга;

- Предоставляется круглосуточный доступ к финансам, то есть вкладчик может, как пополнить счет, так и обеспечить снятие средств — по отзывам, очень это очень удобно;

- Присутствует фактор начисления минимального процента на остаток средств по счету;

- Предоставляется бесплатная круглосуточная информационная поддержка и многое другое.

Как закрыть без потери прибыли

Если Вы решили закрыть накопительный счет в Альфа-Банке, сделать это не сложно. Самый простой способ — воспользоваться Интернет-банком, выбрав раздел Счета, соответствующий счет и команду. По условиям, закрыть также счет можно в режиме телефонного разговора или лично посетив отделение.

https://youtube.com/watch?v=kS17eftRTfc

Ознакомьтесь с информацией о том, как управлять накопительными счетами в Альфа-Клик