Рефинансирование кредитов в сбербанке

Содержание:

- Подводные камни рефинансирования

- Что такое рефинансирование?

- Что такое рефинансирование кредита в Сбербанке

- Что делать с просроченными кредитками

- Рефинансирование имеющегося кредита в Сбербанке для физических лиц: категории и виды возможных займов

- Как оформить?

- Почему могут отказать

- Сбербанк рефинансирование — что это такое?

- Краткое резюме статьи

- Причины отказа рефинансирования

- Условия рефинансирования

- Рефинансирование в Сбербанке для физических лиц

- Как оформить рефинансирование кредита в Сбербанке

- Способы возврата нового кредита

- Условия и требования рефинансирования Сбербанка

- Заключение

Подводные камни рефинансирования

Чтобы не попасть впросак, надо внимательно изучать все документы и интересоваться сопутствующими услугами, которые предлагают банки.

Страховка

Скорее всего, вам предложат оформить страховку. Посчитайте выгоду с ее учетом. Может случиться так, что с учетом страхования вы ничего не выиграете от рефинансирования.

Дополнительные наличные

Вместе с рефинансированием банк может предлагать дополнительные наличные на любые нужды.

Соблазн может быть большой, однако необходимо взвесить, действительно ли необходима вам более высокая кредитная нагрузка, даже если ставка будет заметно ниже, чем по действующему кредиту. Нужно помнить, что банку выгодно, чтобы платежеспособный заемщик вечно ходил у него в должниках», — добавляет Николай Соколов.

Что такое рефинансирование?

Под этим термином скрывается специальный кредит, целевое назначение которого – погасить задолженность перед другим банком за счет средств Сбербанка. Кредитный калькулятор, условия рефинансирования, перечень документов можно найти на официальном сайте и в личном кабинете, если вы уже являетесь клиентом. Но есть одна особенность, касающаяся выплаты займа.

После рефинансирования платить придется меньше. Сбербанк погасит долги перед кредитной организацией (другим банком), но процентная ставка будет ниже и, соответственно, ежемесячный платеж уменьшится, если сравнивать его с тем, который вы перечисляете сейчас. Услуга распространена, особенно среди пенсионеров, которые уже не работают, вследствие чего их доход резко уменьшился.

Что такое рефинансирование кредита в Сбербанке

Сбербанк разработал программу перекредитования, позволяющую получить займ, необходимый для полной выплаты действующих займов, полученных в иных банках. Новый займ может быть оформлен и для того, чтобы избавить залоговое имущество от обременений. Программа предусматривает возможность рефинансирования со сниженной ставкой по процентам.

Советуем к ознакомлению: Список банков для рефинансирования кредитов

Перекредитование оформляется в виде нового кредитного договора, общий размер займа по которому равен сумме тех кредитов, которые клиент намерен полностью погасить. Рефинансируемые кредиты могу быть представлены, как:

- займы без определенных целей;

- крупные потребительские кредиты, включая кредитные карты;

- ипотечное кредитование.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство. С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий можно, как в самом отделении банка, платежном терминале, так и при использовании сервиса «Сбербанк Онлайн». Данный сервис дает возможность подключения услуги автоматических платежей.

Условия рефинансирования — ставка, суммы

Условия в 2018 году, представленные со стороны Сбербанка, не многим отличаются от тех, которые были представлены в прошлых годах.

Сбербанк осуществляет рефинансирование кредитов других банков путем выдачи нового потребительского кредита. В Сбербанке условия следующие:

- общая сумма займа может достигать 3 000 000 рублей;

- Ставка от 11,9% годовых;

- Срок до 5 лет;

- клиент может заявить о необходимости объединения задолженности по пяти кредитам, которые были оформлены, как в Сбербанке, так и в иных учреждениях банковского сектора;

- обязательное указание на цель кредитования, которая указывается, как «…на рефинансирование кредита…»;

- отсутствие требований об обеспечении получаемого займа;

- средства предоставляются в безналичном виде, путем перечисления на счет;

- заключение договора осуществляется в стенах отделения.

Рефинансирование в Сбербанке доступно всем категориям заемщиков. Заявка, направленная в банк клиентом, будет рассмотрена за 2 рабочих дня. Принятое решение будет действительным в течение 30-ти дней.

Со стороны банка применяется процентная ставка, имеющая два значения. Так:

- при сроке кредитования от 3 месяцев до 2 лет, размер процентов составит 13,9%;

- увеличения срока возврата займа до 25-60 месяцев, является основанием для того, чтобы процентная ставка увеличилась до 14,9%.

Воспользоваться более низкой ставкой, можно при рефинансировании в Интерпромбанке.

Осуществить предварительный и ориентировочный расчет размера общей стоимости кредита можно используя калькулятор. Рассчитайте самостоятельно объем переплаты, используя калькулятор. Изменяйте данные о размере требуемого займа и сроках выплаты и выбирайте наиболее приемлемый график.

Банк не ограничивает клиентов в возможности осуществления досрочного погашения.

Требования к клиентам

Рефинансирование доступно людям, отвечающим ряду требований:

- возрастное ограничение в пределах 21 – 65 лет;

- наличие текущего стажа — не менее полугода, такое требование не распространяется на клиентов, с оформленным зарплатным проектом в Сбербанке;

- наличие общего стажа – не менее года. На клиентов, получающих зарплату на карты Сбербанка, требование не влияет;

- нахождение в российском гражданстве;

- наличие постоянной или временной регистрации.

Будет необходимо предъявить такие документы:

- антеку-заявление;

- паспорт, подтверждающий гражданство;

- трудовую книжку/контракт (по требованию банка);

- справка, подтверждающая размер дохода.

Индивидуальным предпринимателям, адвокатам и нотариусам, будет необходимо документально подтвердить свой статус.

Что делать с просроченными кредитками

Как уже понятно из сказанного выше, банки крайне редко одобряют перекредитацию по продуктам, по которым имеется просроченный долг. Можно ли рефинансировать кредитную карту Сбербанка, если по ней регулярно вносится только минимальный платеж? Скорее всего, такую карточку возьмут на переоформление. А вот если даже минималка вносится нерегулярно и по карте накопились штрафные санкции, рефинансирование ее вряд ли будет возможным.

В такой ситуации клиенту Сбербанка разумен будет обратиться непосредственно к своему кредитору. У Сбера имеется отдел по работе с просроченными задолженностями. Его действие распространяется как на обычные займы, так и на кредитные карты.

Сотрудники отдела рассмотрят сложившуюся у клиента ситуацию и подберут пути ее решения. Не нужно бояться обращения к таким специалистам – в их интересах помочь клиенту вернуть скопившийся долг, не доводя дело до коллекторов и суда. Несмотря на то что на сайте Сбера указано, что реструктуризация (изменение условий выплат) для кредитных карт не проводится, специалисты по работе с проблемными долгами не отказываются от работы с кредитками.

Рефинансирование имеющегося кредита в Сбербанке для физических лиц: категории и виды возможных займов

Сбербанк может осуществлять рефинансирование таких видов кредитов:

Рефинансирование потребительских кредитов. Потребительские кредиты являются наиболее распространённой услугой в сфере выдачи займов – они подразумевает получение заявителем определённой суммы средств без указания назначения полученных денег – лицо может использовать их в любых целях. Процедура перекредитования таких займов имеет определённые ограничения по возможной сумме тела долгового обязательства – её максимальная величина будет зависеть от платёжеспособности заявителя и от количества взятых ссуд, которые кредитор собирается таким образом погасить.

Рефинансирование ипотечного кредита в Сбербанке. Под ипотечными кредитами понимают оформление целевого займа для покупки недвижимости. Поскольку стоимость недвижимости в нашей стране достигает значительных размеров, то период, в течение которого погашаются имеющиеся долги, самый длительный по сравнению с другими займами. В связи с этим процедура перекредитования ипотеки в Сбербанке даже при небольшой разнице в процентной ставке (от 1%) в итоге может дать значительную экономию средств для заёмщика.

Рефинансирование автокредитов. Оформление кредитов на покупку транспортного средства также является одной из наиболее популярных услуг, к которым прибегают граждане нашей страны

Сбербанк осуществляет перекредитование и таких видов целевых займов, но в таком случае необходимо обращать внимание на основные условия первоначального кредита для того, чтобы иметь определённую выгоду.

Одним из наиболее частых спорных моментов рефинансирования кредитов является необходимость согласия банка, в котором кредитор хочет досрочно погасить своё обязательство. При оформлении первоначального займа клиент подписывает договор, в котором чётко указываются даты выплат и необходимые к перечислению суммы. В случае досрочного погашения, естественно, такая процедура произойдёт вразрез с приложенным графиком и письменное согласие банка является необходимым.

Как оформить?

Прежде всего, необходимо написать заявление на рефинансирование ипотеки в «Сбербанке» и подать документы. Но давайте обо всем по порядку. Клиент, желающий воспользоваться рефинансированием, должен прийти в офис банка и заполнить анкету вместе с его сотрудником. Ему будет предложено определиться со сроками кредита на рефинансирование. Это в итоге повлияет на ставку по кредиту и кредитную нагрузку.

Как только клиент остановится на удобном для него варианте, менеджер банка выдаст расчет по кредиту в печатном виде и сумму ежемесячных выплат. Также соискателю будет дано время на раздумье. Если его все устроит, и он захочет продолжить оформление, потребуется собрать определенный пакет документов, включающий:

паспорт;

справку о задолженности, которая берется у банка-кредитора;

копию договора по ипотечному кредиту;

копию трудовой книжки;

справку 2-НДФЛ

Важно! Желательно, чтобы у заемщика имелась прописка в соответствующем субъекте РФ, так как для многих банков это важно. Например, людям в Санкт-Петербурге обычно отказывают в рефинансировании ипотеки, если они не имеют постоянной прописки в городе или в Ленинградской области.

Когда будет собран пакет документов, необходимо снова прийти в офис «Сбербанка» и подписать необходимые бумаги

Через один-два дня (столько времени затрачивается на проверку документов) сотрудник перезвонит и огласит результат. При положительном решении на реквизиты банка-кредитора поступят денежные средства в счет погашения задолженности. После этого соискатель должен получить справку о погашении ипотеки в первом банке и начать платить Сберу.

На первый взгляд, нет ничего сложного, но на практике далеко не всем удается добиться рефинансирования, поскольку данная процедура сопрягается со многими сложностями и требует времени. Достаточно допустить всего одну ошибку, чтобы получить отказ. Если вы не хотите столкнуться с такой неприятностью, приходите в компанию «Роял Финанс», и мы обязательно поможем. Сотрудничество с нами имеет немало преимуществ:

Профессиональная поддержка на всех этапах рефинансирования.

Отсутствие скрытых комиссий.

Помощь в сборе пакета документов.

Делегирование задачи по взаимодействию с банком специалистам.

Экономия времени и денег.

Кроме того, наши сотрудники способны находить выходы даже в нестандартных ситуациях благодаря большому опыту и долговременному сотрудничеству со многими российскими банками. Они смогут подобрать именно такую программу рефинансирования, которая будет отвечать финансовым возможностям соискателя и его требованиям. Мы рекомендуем не спешить с самостоятельным оформлением столь сложной процедуры, так как «подводных камней» в ней предостаточно. Лучше позвоните нам по телефону, указанному на сайте, или приезжайте в офис. Полноценная консультация по данному вопросу точно не помешает!

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Досрочное погашение ипотеки в Сбербанке

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Почему могут отказать

Лояльность банка по отношению к клиентам проявляется и в том, что процент отказов по заявкам является низким. Подобное свидетельствует о том, что только небольшая часть граждан, обращающихся в кредитную организацию, получает отказ. Однако все-таки никто не застрахован от этого. Существует несколько наиболее частных причин для отказа. Рассмотрим их подробнее.

- Неудовлетворение кредита базовым требованиям. В данном случае речь идет о трех требованиях, которые предъявляются ко всем кредитам, подлежащих рефинансированию.

- Нарушение сроков для подачи заявления на перекредитование. Как упоминалось выше в статье, нельзя воспользоваться этой услугой, если до даты последнего платежа осталось меньше 2-х месяцев.

- Отсутствие необходимых документов. Если клиент не прикрепил к заявлению те документы, которые были затребованы, то отказ гарантирован.

- Наличие просроченных платежей. В том случае, если по кредитам, которые подлежат рефинансированию, была просрочка обязательного платежа, банк откажется от сотрудничества.

- Отсутствие возможности у заемщика подтвердить свою платежеспособность. Это необходимое условие для тех, кто желает оформить кредит более крупного размера, чем тот, который требуется для погашения задолженности.

Сбербанк рефинансирование — что это такое?

У большинства клиентов может возникнуть в жизни трудная финансовая ситуация. Для того чтобы не допустить такой ситуации как выплата высоких комиссий за просрочку платежей или для того чтобы снизить кредитную нагрузку можно воспользоваться услугой перекредитования. Несомненное преимущество данной процедуры заключается в том, что можно сохранить хорошую кредитную историю. В свою очередь, она является выгодным продуктом и для банковского учреждения.

Перечень кредитов, по которым условия возможно пересмотреть и требования к ним

С одной стороны банк идет клиенту на уступки тем, что снижает процентную ставку, но не стоит забывать, что кредитная сумма будет увеличена. О том, кому выгодна услуга, помогут разобраться отзывы заемщиков. Исходя из них, можно сделать вывод, что данная услуга выгодна таким клиентам:

- Тем, кто хочет погасить один или несколько займов, взятых в других банках;

- Тем, кто хочет снизить размер ежемесячных выплат.

- Тот, кто хочет объединить несколько кредитов в один.

Необходимые документы для оформления операции

Для того чтобы оформить услугу, кредитозаемщик должен посетить одно из отделений финансового учреждения. Заявление о предоставлении услуги можно заполнить и дома. Для этого потребуется найти пустой бланк этого документа. На сегодняшний день нет возможности провести оформления в режиме онлайн, однако с помощью интернета и специального онлайн калькулятора можно рассчитать все моменты нового займа.

Без соответствия указанным правилам банк не одобрит операцию

Краткое резюме статьи

В Сбербанке возможно перекредитование не только обычных потребительских займов: кредитки, дебетовые карты с овердрафтом, автокредиты и ипотечные займы. Причем необязательно, чтобы все это было размещено в других банках — допускается рефинансирование займов, открытых в самом Сбербанке. Новая процентная ставка по займу более чем выгодна — от 10,6% годовых и 12,9% годовых по ипотеке и потребительским займам соответственно.

Чтобы получить новый займ, достаточно предъявить паспорт, любой второй документ и документацию на объединяемые займы. Даже подтверждение доходов требуется далеко не во всех случаях

Поэтому программа рефинансирования в Сбербанке имеет право если не привлечь, то хотя бы обратить на себя внимание

Причины отказа рефинансирования

Срок рассмотрения заявки на перекредитацию, в среднем, совпадает со сроками рассмотрения заявлений на предоставление обычного займа. К примеру, в Сбере такие заявления рассматривают за 2 рабочих дня. Но чаще всего банки озвучивают свое решение на третий-четвертый день после получения всех документов.

Новый кредитор может отказать клиенту в рефинансировании. Чаще всего это происходит по следующим причинам:

- действующий кредит выдан менее полугода назад;

- по займу допускались просрочки выплат (период, в который возникали задержки платежей, каждый банк устанавливает самостоятельно);

- доходы клиента не соответствуют запрошенной сумме;

- тип кредита не участвует в программе рефинансирования у данного банка.

Как правило, причин отказа банки не сообщают. Но клиент может самостоятельно оценить полученную информацию. К примеру, если все займы, поданные на переоформление, соответствуют условиям банка, скорее всего, дело в недостатке дохода. В таком случае можно попробовать подать новую заявку на рефинансирование, включив в нее меньшее количество кредитных продуктов. Также никто не мешает заемщику, получив отказ в одной банковской организации, направить документы в другую.

Условия рефинансирования

Рефинансирование кредита по низкой процентной ставке и на более длительный срок.

Наряду с другими банками, Сбербанк предлагает своим клиентам программу по рефинансированию — перевод любых кредитов из других банков (кроме ипотеки) на более выгодных условиях. Воспользовавшись данной услугой, вы получите фиксированную процентную ставку и меньший размер регулярных платежей. Возможно объединение до 5 кредитов одновременно. Причем Сбербанк предлагает заёмщикам самим выбрать удобный график погашения задолженности. Приятным бонус является получение дополнительной суммы на потребительские нужды без увеличения ежемесячного платежа. Воспользоваться проектом рефинансирования от Сбербанка могут лица в возрасте от 21 до 65 лет, чей стаж работы на последнем месте составляет не менее полгода.

Рефинансирование в Сбербанке для физических лиц

Под программу попадают только рублевые займы. Суммы, которые можно перевести в Сбербанк – от 30 тысяч до 5 млн рублей

Важно, чтобы в других банках за вами не числилась просрочка, а период времени до окончания срока действия договора должен быть не менее 3 месяцев. Срок выплат по новому кредитному соглашению может составить до 5 лет

Процентная ставка от 11,9% до 19,9% годовых.

Рефинансирование в Сбербанке для физических лиц

Рефинансирование в Сбербанке для физических лиц

Как оформить рефинансирование кредита в Сбербанке

Для запуска процедуры рефинансирования и получения кредита на более выгодных условиях, необходимо заполнить онлайн-заявку на официальном сайте Сбербанка. После одобрения запроса необходимо посетить любое отделение Сбербанка и предоставить:

- Гражданский паспорт РФ с пропиской в одном из регионов России.

- Справка о доходах 2-НДФЛ или по форме банка.

- Справка из банка, откуда вы планируете перевести долговые обязательства с точной сумма остатка на счету.

На рассмотрение заявки уходит до 2 рабочих дней. После чего с вами свяжется представитель финансовой организации и назначит дату, когда вы должны будите подписать новый кредитный договор.

Как оформить рефинансирование кредита в Сбербанке

Как оформить рефинансирование кредита в Сбербанке

Способы возврата нового кредита

Для погашения кредита наличными от Сбербанка доступны различные варианты:

- С банковской карты.

- Через сервис Сбербанк Онлайн.

- Переводом через любой банк.

- В отделениях и банкоматах Сбербанка.

Возврат денежных средств осуществляется аннуитетными (равными) платежами. Разрешается досрочное погашение.

Условия и требования рефинансирования Сбербанка

Предложение от Сбербанка заманчивое, но не каждый гражданин может им воспользоваться. Прежде чем идти в банковское отделение с просьбой оформить рефинансирование, следует ознакомиться с условиями и нюансами предоставления услуги.

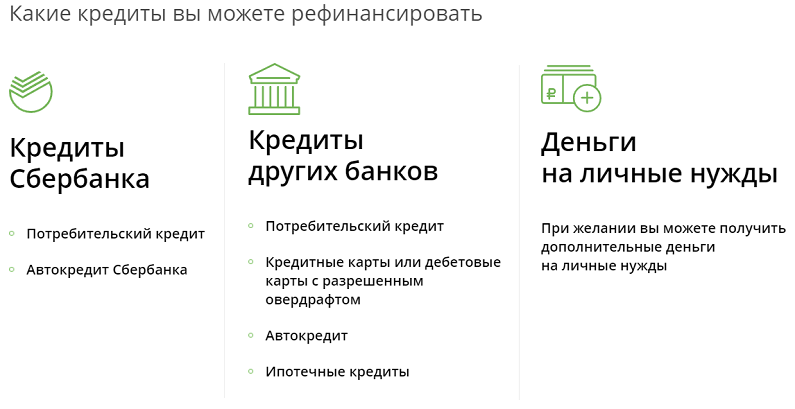

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Условия кредитования

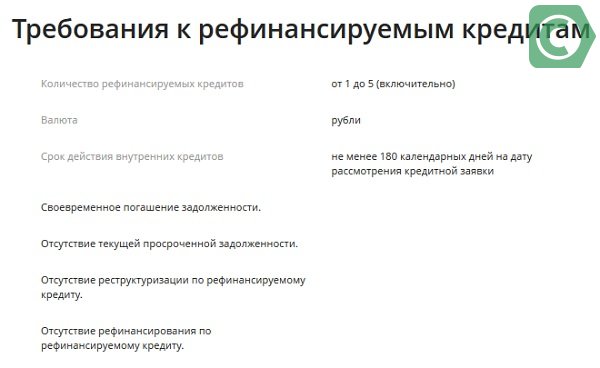

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Требования к заемщикам

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.

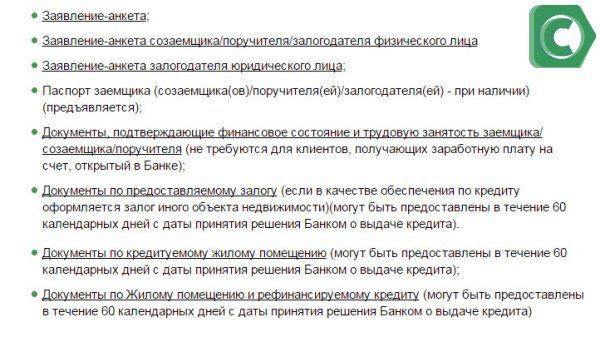

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Заключение

Перекредитование в СБ РФ позволяет объединить до 5 займов других банков, в том числе и выданных в самом Сбербанке. Оно поможет снизить долговую нагрузку на семейный бюджет и решить ряд других задач.

✓Пакет документов, который надо собрать, небольшой, да и требования к заемщикам у Сбера не «драконовские». Это плюс.

✓Суммы, выделяемые на погашение старых займов, вполне достаточные для потребительского кредитования.

✓Сроки, на которые выдаются средства, позволяют сделать возврат денег не слишком обременительным для семейного бюджета.

✓Проценты. Остается только проблема процентных ставок.

Однако ситуация в экономике России показывает, что по мере снижения ставок интерес к перекредитованию среди заемщиков будет расти.

Генеральная лицензия на осуществление банковских операций № 1481. Информация представлена в ознакомительных целях и не является публичной офертой.