Сбербанк пифы

Содержание:

- Расходы пайщика

- Когда продавать ПИФ?

- Доверительное управление активами

- Привлекательные ПИФы Сбербанка

- Доходность ПИФов в Сбербанке

- Возврат налогов – это просто и удобно

- Как купить ПИФы Сбербанка частному лицу

- Новая компания «Сбер Фонды Недвижимости» займется коллективными инвестициями

- Уровень надежности паевого фонда и риски пайщиков

- Условия инвестирования в ПИФ Сбербанка

Расходы пайщика

Вступление в паевой фонд влечет за собой сопутствующие расходы:

- комиссию, взимаемую при оформлении пая, с максимальным тарифом не более 1%;

- скидку, применяемую при выходе из ПИФа с продажей пая (изменение стоимости пая при продаже может снизиться до 2%, исходя из сроков и размера вложения).

При оформлении паевого вложения не более 3 миллионов рублей выплачивается 1-процентная надбавка. Более значительная инвестиция позволит снизить надбавку до 0,5 процента.

При продаже снижение стоимости зависит от длительности владения паем:

- на 6 месяцев скидка составит 2%;

- до 1 года – 1%;

- хранение средств в ПИФе сроком более 2 лет влечет полное освобождение от скидки.

Кроме того, управляющая компания взимает свою комиссию в 1,2 процента.

Когда продавать ПИФ?

Но, вот вопрос: когда продавать? Тогда, когда стоимость пая вырастет до необходимой величины. Однако опытные инвесторы советуют владеть паями от 3 лет и выше по нескольким причинам:

- За указанный промежуток времени стоимость ПИФ обязательно возрастет;

- Не придется платить комиссионный сбор;

- Получите налоговый вычет.

Последний пункт разберем подробнее. Вы продали инвестиционный пай Сбербанка через год после покупки, получили с этого прибыль. В этом случае придётся уплатить стандартный подоходный налог в размере 13%. Однако, если Вы владеете паем уже более 3 лет, то можете уменьшить налогооблагаемую сумму дохода на 3 000 000 ₽ за каждый год. То есть, при небольших суммах инвестирования Вы не платите ни копейки.

Доверительное управление активами

В интернете встречаются разные отзывы клиентов по доверительному управлению. Клиенты, выбравшие стратегию «Купонный доход» приводят скриншоты из личного кабинета, где видно, что реальная доходность с января 2020 года не превышает 2.2%. При этом заявленная доходность на сайте банка – 5.09%.

Под диаграммой с доходностью имеется сноска, что доходность отдельных клиентов может отличаться от общей доходности. Это происходит за счет того, что в портфель разных инвесторов попадают не одни и те же бумаги. Доходность по одному портфелю оказывается выше, чем по другому.

На диаграмме же приведено среднее значение. Клиенты часто отмечают большие комиссии по фондам доверительного управления. Для консервативных программ с маленьких доходом комиссия иногда делает инвестирование совершенно не выгодным для клиентов, особенно если речь идет про маленькие отрезки времени, такие как один или два года.

Доверительное управление активами

Привлекательные ПИФы Сбербанка

На официальном сайте Сбербанк Управление активами ПИФы, реализующие продажу своих паев, описаны достаточно подробно. Можно открыть страницу каждого из них, проанализировать состав их портфеля, применяемую стратегию, доходность за прошедшие периоды.

Потребительский сектор

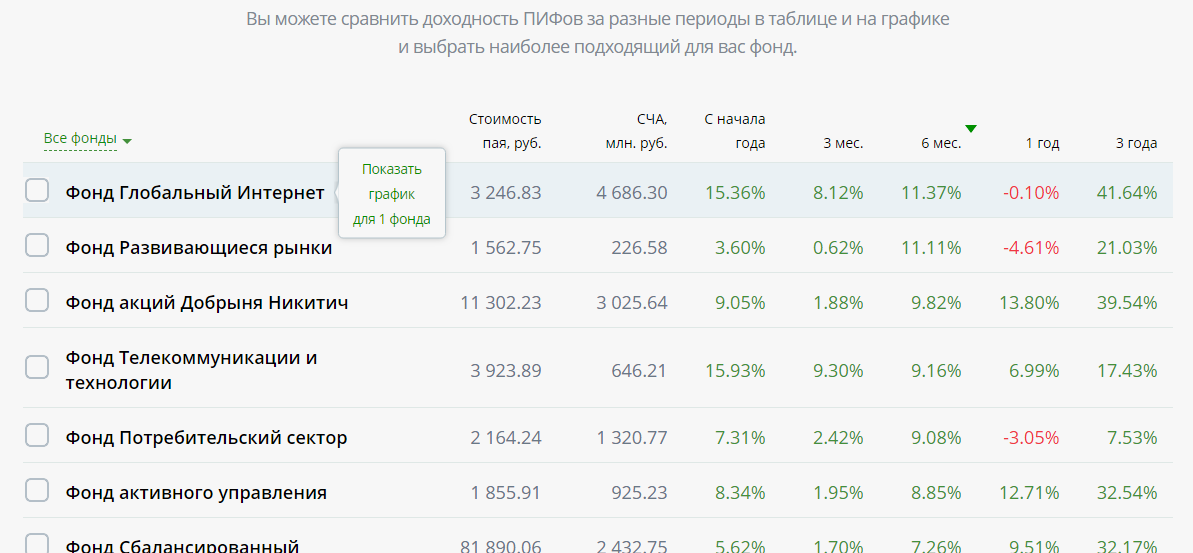

На странице сайта www.sberbank-am.ru/individuals приведена сводная таблица доходности ПИФов Сбербанка. Можно отследить, как изменялась цена пая за срок от 3 месяцев до 3 лет, динамику за текущий год, количество средств в управлении фонда. Ценной информацией является стоимость пая на сегодняшний момент.

Отметим также, что цена пая больше является справочной информацией, а никак не минимальным размером вложений в конкретный ПИФ, так как фонды продают дробные паи. Главное – максимальная и минимальная сумма средств, которую готов вложить в компанию сам инвестор.

Всего же за 2016 год ПИФ принес инвесторам доходность всего в 0,01%. Очевидно, это связано со структурой активов фонда: его основу составляют акции российских компаний, ориентированных на реализацию продукции внутри страны – банковский сектор, ритейл, медиа и т.д.

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

В целом ПИФ Потребительский сектор рекомендуется долгосрочным инвесторам, которые рассчитывают заработать на росте отечественной экономики.

Открытые фонды

Кроме указанного, наиболее популярными ПИФами, выбираемыми частными инвесторами, являются:

ПИФ Илья Муромец Сбербанк – это открытый фонд, занимающийся инвестициями в облигации российского сектора экономики, в том числе в ОФЗ, муниципальные и корпоративные ценные бумаги. Данный фонд относится к числу консервативных. Тем не менее, специалисты УК за счет грамотного управления получают доходность значительно выше – от 12 до 18% в год.

ПИФ Биотехнологии Сбербанка – молодой фонд, появившийся в 2016 году. Он инвестирует в акции и открытые фонды NASDAQ Biotechnology. Управление предполагает пассивное вложение, так что доходность фонда во многом зависит от указанного индекса. На сегодняшний день фонд характеризует снижение стоимости пая. Профессиональные инвесторы указывают, что данный ПИФ предполагает долгосрочное вложение.

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

ПИФ Электроэнергетика Сбербанк – управляющие фонда вкладывают средства в электроэнергетику и инфраструктуру. Наибольшую долю активов составляют акции отечественных генерирующих компаний. В целом же фонд демонстрирует только положительную динамику: за прошлый год инвесторы смогли получить 53,89% прибыли, а за три последних года – 94,74%, т.е. практически удвоить свои сбережения.

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

ПИФ Сбербанка Глобальный интернет – фонд предполагает вложения средств в отечественные и заграничные IT-компании и предприятия, ориентированные на онлайн-сектор экономики. Фонд предполагает вложения и в компании, занимающиеся производством программного обеспечения и гаджетов. Так, среди акций ПИФа ценные бумаги компаний Mail.ru, Qiwi, Alphabet, Amazon и др.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Еврооблигации – фонд нацелен на долгосрочные вложения в акции и облигации российских компаний, эмитированные за границей. Доход образуется не только за счет курсовой разницы, но и дивидендов / купонов и роста зарубежной валюты (главным образом, доллара и евро).

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Инвесторам, которых выбирают сбалансированные вложения, но не обладают достаточным капиталом для широкой диверсификации, предложен ПИФ Сбалансированный. В отличие от указанных выше, он предполагает вложения в ценные бумаги российских компаний различного сектора. Стабильность портфелю обеспечивают вложения в облигации, а прирост капитала – в акции «голубых фишек».

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

Доходность ПИФов в Сбербанке

В структуру старейшего финансово-кредитного учреждения входит управляющая компания Сбербанк Управление активами, ПИФы СБ находятся под ее управлением. Специалисты этой УК управляют инвестициями, составляющими портфели почти 30 фондов. Эти ПИФ также входят в структуру Сберегательного банка РФ. По структуре вложений и уровню доходности фонды делятся на три категории:

Низкорискованные с умеренным уровнем дивидендов. Самые популярные фонды этой категории – «Илья Муромец», а также «Потребительский сектор». Вкладчики этой группы ПИФ в среднем получили 28% прибыли по вложенным средствам за три года. Этот уровень позволяет защитить сбережения от инфляции с максимальной надежностью

Доходность ПИФ обеспечивает УК Сбербанк Управление активами.Важно! Следует понимать, что доходность указана за длительный период времени. текущая прибыль за короткие временные интервалы (месяц, квартал) может быть меньше или даже принимать отрицательные значения.

В данную группу входят фонды, вкладывающие деньги в облигации. ПИФы этой категории покупают облигации в России и за рубежом:

- государственные;

- муниципальные;

- корпоративные.

Перед покупкой ценных бумаг производится тщательный кредитный анализ облигаций.

Группа среднедоходных фондов со средним же риском подойдет тем, кто решил сделать вложения на долгое время с желанием получить доход повыше (средняя прибыль по этим фондам составила 32%). Вложения содержат две части – облигации для получения низкорискованной, но невысокой прибыли и акции для большого, но негарантированного дохода. Процесс распределения носит динамический характер: сотрудники УК проводят постоянный анализ рынка, доведенный до уровня мониторинга, и перераспределяют средства из одного «большого кармана» в другой в зависимости от динамически меняющейся конъюнктуры для достижения необходимого баланса. Типовой представитель этого семейства фондов – ПИФ «Сбалансированный». Под управлением УК Сбербанк Управление активами ПИФ производит инвестиции преимущественно в российские облигации и акции, меняя лишь их соотношение в соответствии с принятой стратегией. Другие фонды этой категории работают по аналогичному принципу. Инвестировать в такие компании оптимально на срок 3 года и более.

Для тех, кто занимается инвестированием не первый год и готов рисковать ради получения высокого дохода, предназначается третья группа фондов, приносящая увеличенный доход, но и уровень риска понести убытки здесь относительно высок. Один из популярных фондов, предназначенных для таких вкладчиков – «Добрыня Никитич». Доход за три года превысил 37%. Инвестиции производились в акции российских компаний, показывающие устойчивый рост.

Дополнительные сведения о работе фондов за предыдущие годы можно получить у сотрудников СБ РФ или на официальном ресурсе в глобальном интернете. На этом же ресурсе можно найти онлайн-калькулятор для расчета доходности выбранной компании, а также сравнить показатели работы различных ПИФ.

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку –

налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год)

или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать

в течение срока действия счета, но совместить оба

типа вычета нельзя. Выберите подходящий для вас тип инвестиционного вычета:

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычет на взносы (тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс. рублей и более). Сумма налога, которую можно получить, не может превышать размер уплаченного НДФЛ.

- Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

* В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычет на доходы (тип Б)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС.

- От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

- Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например, заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Как купить ПИФы Сбербанка частному лицу

Общая стоимость активов ПИФов сбербанка составляет почти четверть всего рынка в соответствующей области деятельности. Участие в дочерних компаниях СБ имеет ряд преимуществ перед другими способами инвестирования. К преференциям паевых инвестиционных фондов Сбербанка относят:

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

- длительный опыт работы в этой области;

- эффективность работы УК, подтвержденная наградами и премиями в сфере экономики;

- квалифицированную команду аналитиков;

- возможность формирования индивидуального портфеля инвестиций;

- прозрачность – сведения о деятельности ПИФ регулярно публикуются;

- наличие возможности контролировать работу ПИФ Сбербанка через личный кабинет.

Перед покупкой пая настоятельно рекомендуется обратиться к эксперту СБ или к независимому специалисту. Ему потребуется сообщить:

- сумму денег, планируемую к инвестициям;

- срок, на который деньги будут вложены в ПИФы Сбербанка России;

- допустимый уровень риска;

- ожидаемую прибыль;

- другие сведения.

На основании полученных данных, специалист порекомендует одну или несколько компаний из списка паевых инвестиционных фондов Сбербанка. Во втором варианте можно выбрать для себя один фонд или распределить деньги между несколькими.

Далее следует непосредственно процедура заключения договора с ПИФ. Она не имеет принципиальных отличий от процедуры открытия вклада.

Договор заключается на основании документа, удостоверяющего личность. В большинстве случаев – это паспорт гражданина РФ. Для заключения соглашения следует явиться в любой филиал банка и заполнить анкету, предоставляемую менеджером паевого инвестиционного фонда Сбербанка. Далее надо перечислить оговоренную сумму на счет в Сбербанке. Минимальный взнос начинается с 15000 рублей. Дополнительно можно вносить разово от тысячи российских рублей. После этого клиент становится полноправным инвестором инвестиционного фонда и получает прибыль от действий управляющей компании. ПИФы Сбербанка России имеют прибыльность, которая превышает процентную ставку любого депозита. Но следует помнить, что рынок ценных бумаг находится в постоянной динамике, на него влияют различные факторы, включая биржевые котировки, и гарантия получения дохода на определенном промежутке времени при такой деятельности отсутствует.

Новая компания «Сбер Фонды Недвижимости» займется коллективными инвестициями

26 Июня 2020

Сбербанк учредил ООО «Сбер Фонды Недвижимости» — специализированную управляющую компанию для управления закрытыми паевыми инвестиционными фондами (ЗПИФ). На данный момент управлением ЗПИФ в Группе Сбербанк занимается «Сбербанк Управление Активами». Генеральным директором новой компании станет Екатерина Черных, которая сейчас отвечает за развитие фондов недвижимости в «Сбербанк Управление Активами».

Наталья Алымова, старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка:

«Рентные фонды недвижимости — один из самых активно растущих сегментов бизнеса коллективных инвестиций в мире. Мы видим высокий интерес к рентным фондам и со стороны наших клиентов: за прошлый год стоимость чистых активов ЗПИФН под управлением «Сбербанк Управление Активами» выросла на 70%. Этот инструмент дает возможность не только инвестировать в качественные объекты коммерческой недвижимости, но и является эффективным механизмом защиты и передачи капитала в наследство».

Екатерина Черных, директор по бизнесу «Сбербанк Управление Активами»:

«Выделение деятельности по управлению закрытыми фондами в отдельное юридическое лицо позволит построить качественно новую инвестиционную платформу для всех участников бизнес-процессов от арендаторов до владельцев паев. Управление и эксплуатация недвижимости — сфера со своей спецификой и рисками, отличными от рынка ценных бумаг. Наша задача — сделать коллективные инвестиции в лучшие объекты коммерческой недвижимости такими же доступными и понятными, как покупка квартиры».

После получения новой компанией лицензии Банка России состоится перевод части действующих ЗПИФ недвижимости «Сбербанк Управление Активами» под управление «Сбер Фонды Недвижимости».

Екатерина Черных присоединилась к команде «Сбербанк Управление Активами» в 2017 году в должности заместителя генерального директора и курировала управление ЗПИФ. Екатерина обладает более чем 25-летним опытом работы на рынке недвижимости, включая привлечение инвестиций, управление инвестиционными проектами, строительством и готовыми рентными объектами, а также 13-летним опытом работы с ЗПИФ. До прихода в «Сбербанк Управление Активами» возглавляла управляющую компанию «ВЕЛЕС ТРАСТ».

Екатерина принимает активное участие в совершенствовании законодательства в части развития рынка фондов недвижимости, является членом совета директоров Национальной ассоциации участников фондового рынка (НАУФОР) и руководителем комитета по ЗПИФН.

Окончила экономический факультет Московского государственного университета им. Ломоносова (отделение «Экономическая кибернетика»), аспирантуру Центрального экономико-математического института РАН (Лаборатория математической экономики).

Под руководством Екатерины стоимость чистых активов в закрытых фондах недвижимости «Сбербанк Управление Активами» достигла отметки в 31 млрд рублей и увеличилась за 2019 год на 70%. Инвестиции в закрытые фонды недвижимости по сравнению с 2018 годом выросли почти втрое.

Екатерина Двойникова

Пресс-служба

тел. +7 495 957-57-21

ПАО Сбербанк — крупнейший банк в России и один из ведущих глобальных финансовых институтов. На долю Сбербанка приходится около трети активов всего российского банковского сектора. Сбербанк является ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. Основным акционером ПАО Сбербанк является Российская Федерация в лице Министерства финансов Российской Федерации, владеющая 50% уставного капитала ПАО Сбербанк плюс 1 голосующая акция. Оставшимися 50% минус 1 голосующая акция от уставного капитала банка владеют российские и международные инвесторы. Услугами Сбербанка пользуются клиенты в 18 странах мира. Банк располагает самой обширной филиальной сетью в России: около 14 тысяч точек обслуживания. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, СНГ, Центральной и Восточной Европе, Индии, Китае и других странах.

Генеральная лицензия Банка России на осуществление банковских операций №1481. Официальные сайты банка: https://www.sberbank.com(сайт Группы Сбербанк),https://www.sberbank.ru

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Условия инвестирования в ПИФ Сбербанка

ПИФ — это инвестируемый фонд, который на полученные деньги покупает активы в соответствии с видом и стратегией. Чем сильнее растет актив, тем выше становится паевая стоимость, потому что она становится обеспечена круглой суммой.

Совсем недавно инвестирование в ПИФ Сбербанка было довольно дорогостоящим удовольствием и весьма неудобным. Минимальный порог для вложения начинался от 15000 ₽, а приобретался только в отделениях Сбербанка. Однако сегодня Управление активами Сбербанка предлагает наиболее лояльные условия:

Минимальный порог покупки пая: через Интернет — 1 000 ₽, через отделение банка — 15000 ₽; Дозокупка пая — 1 000 ₽, неважно, какая стоимость первой покупки; Бонус к покупке — 1% при приобретении пая на сумму до 3 000 000 ₽, 0,5% при приобретении пая на сумму более 3 000 000 ₽; Комиссия за досрочную продажу — 2% при владении паем менее 180 дней, 1% при владении паем менее 731 дня, далее комиссионный сбор не взимается. Бонус управляющему — до 3% в год, в зависимости от стоимости актива и условий владения паем

На практике размер вознаграждения равен 10 ₽- 15 ₽ с одного инвестиционного пая.