Рейтинг пифов по доходности 2019

Содержание:

- Немного о стратегии портфельного инвестирования

- Что сделать, чтобы стать инвестором

- За какой промежуток времени анализировать доходность?

- Список самых прибыльных фондов за 1 полугодие 2021

- Инструкция по выбору инвестиционного фонда

- Как купить ПИФы в «Управление активами»

- Советы по выбору ИФ

- Что еще оценивать перед вложением

- Рейтинг ПИФ по стоимости чистых активов

- Самые прибыльные открытые ПИФы с начала 2018 года

- Что такое ПИФ

- На что еще обратить внимание при выборе ПИФа?

- Доходность ПИФов за 2013 год

- Держите паи от 3 лет

- ПИФы: рейтинг доходности

- ПИФы Газпромбанка «Облигации плюс»

- Уровень надежности паевого фонда и риски пайщиков

- Как заработать на «Рублевых облигациях»?

- Как выбрать самый надежный ПИФ, который принесет доход?

- В заключение или альтернатива ПИФ

Немного о стратегии портфельного инвестирования

Долгосрочные пассивные инвесторы в большинстве случаев стараются максимально диверсифицировать свой портфель, используя различные виды инструментов.

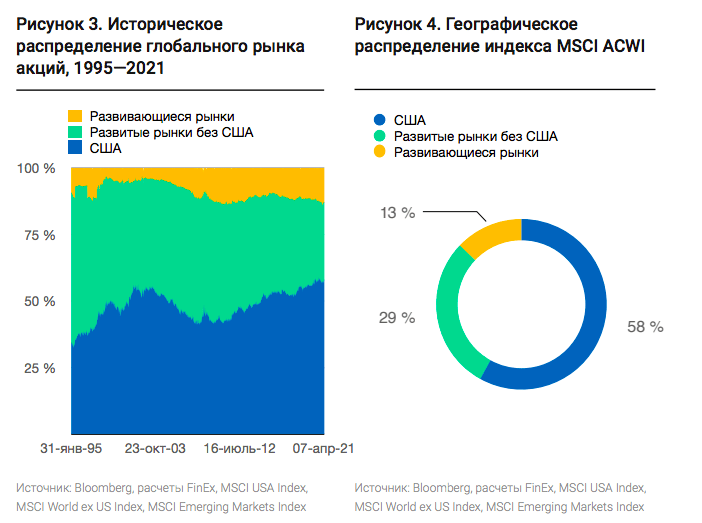

Если рассматривать акции как отдельный класс активов, то их в свою очередь подразделяют на 3 основные категории:

- Акции США (как самый крупный рынок, на который приходится более половины капитализации в мире);

- рынки развитых стран (доля в мире около 30%);

- развивающиеся страны (с долей около 13%).

В каких пропорциях их включать в портфель на самом деле не важно. У каждого инвестора свое видение ситуации

И единственного верного (и самого выгодного) распределения не существует.

Для инвестора будут полезны следующие факторы:

Рынки растут неравномерно. Вчера это рынок США, сегодня развитые страны, а через год в лидерах роста будут развивающие рынки.

Считается, что рынок США «рвет всех по доходности». Однако если например взять период с 2000 по 2021 год включительно, то мы увидим следующую картину.

За два десятилетия среднегодовая доходность составила:

- рынок США — 6.95%

- развитые страны — 3.78%

- развитые рынки — 6.9%.

У США и развивающихся стран вышел практически паритет по доходности.

Но при этом, в первом десятилетие балом правили развивающие рынки выдав почти 10% среднегодовой доходности, против отрицательного -0.5% у индекса S&P500.

Очевидно, что для большинства инвесторов-любителей — вероятность выбора победителя будет на уровне случайности. А на длительных сроках (5-10, 15-20 лет) практически невозможна.

Что сделать, чтобы стать инвестором

Прежде чем вкладывать сбережения необходимо определить и сделать:

- Какой денежный капитал есть у будущего инвестора. Это те средства, которые не нужны вкладчику, и он спокойно может их отдать на какое-то время.

- Инвестирование в какой сектор экономики предпочтительнее.

- Какую прибыль получить в итоге.

- Готов ли вкладчик к потере денег.

- Изучить экономические понятия, относящиеся к инвестиционному фонду РФ и других видов.

- Настроить себя, чтобы начать инвестиции.

- Подобрать портфель, а не одно направление вложений. Можно попробовать сразу несколько инвестиционных фондов с разным направлением деятельности.

За какой промежуток времени анализировать доходность?

Инвестору нужно настроиться на то, что ПИФы – это надолго. Особенно, если речь идет о фондах акций. На краткосрочной дистанции (до года) и даже среднесрочной (до 2-3 лет) возможно падение стоимости пая и, как следствие, доходности ПИФа.

Поэтому оптимально инвестировать в паевые фонды на срок от 3 лет. За этот срок любые негативные тенденции, как правило, сглаживаются, и ПИФ начинает приносить доход.

Многие профессиональные инвесторы, кстати, используют моменты падения доходности инструмента в качестве сигнала на покупку, а потом зарабатывают деньги на резком росте стоимости пая.

В трехлетнем срок инвестирования есть и другие плюсы:

- большинство управляющих компаний предлагают небольшие скидки при выходе из инвестиции спустя 3 года;

- можно получить налоговый вычет на доход.

Следовательно, и анализировать доходность фонда лучше всего как минимум на 3-летнем промежутке времени. Если ПИФ продолжает демонстрировать тенденцию падения стоимости пая больше этого срока, то это говорит о серьезных проблемах в управлении, и лучше избежать инвестиций в него.

Список самых прибыльных фондов за 1 полугодие 2021

Рассмотрим лучшие ПИФы в качестве примера за первое полугодие 2019:

- УРАЛСИБ − открытый, акции − 26,28%.

- Газпромбанк − открытый, индексный − 26,05%.

- Сбербанк − открытый, акции − 26,02%.

- Арсагера − открытый, акции 25,20%.

- БСПБ − открытый, смешанный − 24,04%.

Большинство ПИФов которые вложили в акции вошли в ТОП-10,20 лучших по приросту. Это связано с тем, что рынок акций рост как раз в этот период. Худший результат получили фонды, инвестирующие в облигации, здесь отрицательный прирост ТКБ -8,98%. На самом деле нужно понимать, что одна УК по нескольким ПИФа за время способна показать супервысокую доходность, так и низкую. Поэтому выбор УК − это важный этап, обязательно компания должна входить в рейтинг ЦБ России. Кроме этого не стоит забывать о том, что показатели прибыльности за прошлое время − это не гарантия профита инвестиций в будущее. Не следует вестись на красивые графики.

Инструкция по выбору инвестиционного фонда

Главное в инвестировании — выбрать подходящий фонд. Он должен соответствовать размеру индивидуально капитала и основной цели вашего дохода — быстрого, постоянного, надёжного.

Схема выбора инвестиционного фонда:

- Определение размера и срока инвестирования — большой капитал расширяет возможности для размещения вложений. Фонды определяют минимальные сроки инвестирования — долгосрочные для фондов недвижимости и краткосрочные для фондов облигаций и акций.

- Определение типа фонда — при наличии опыта в инвестировании, умении адекватно оценивать соотношение доходности и риска открывается дорога к венчурным, смешанным фондам и фондам недвижимости. Без опыта лучше вкладываться в открытые фонды, имеющие высоколиквидные доли или акции.

- Выбор управляющей компании — управляющие редко нарушают права вкладчиков, так как существует закон о запрете необоснованных обещаний инвесторам. Деятельность управляющих компаний различается по возможности контроля состояния портфеля инвестиций: активные, когда инвестор лично контролирует свои вложения для получения максимального дохода (в фондах открытого типа) и пассивные вклады, когда инвесторы на некоторое время могут забыть об инвестициях (в фондах закрытого типа или интервальных).

- Сравнение рейтингов и мониторинг отзывов — разные информационные ресурсы выкладывают рейтинги инвестиционных фондов в публичный доступ. Всегда нужно использовать несколько источников, чтобы сравнивать показатели. К наиболее авторитетным относят государственные, сайты финансовых ведомств, подтверждённые ресурсы известных инвесторов.

- Совершение окончательно выбора — по завершению комплексного анализа рекомендуется посетить тематические форумы, полистать обсуждения перспективных отраслей и сравнить их с деятельностью инвестиционных фондов. Новичкам желательно руководствоваться надежностью фонда и его стабильностью.

Как купить ПИФы в «Управление активами»

Есть два способа приобретения ПИФов в УК Сбербанк: через личный кабинет управляющей компании и в офисе банка. Совершить покупку можно максимум на 5 лет, паи фонда Илья Муромец можно приобретать на неограниченный срок

Необходимо знать важное условие: если гражданин является пайщиком фонда больше 3-х лет, он может не платить 13% налога с полученной прибыли (лимит – 3 млн рублей; если гражданин имеет доход 5 млн, то 3 млн рублей он выведет на свой счет без уплаты налога, оставшиеся 2 млн будут облагаться подоходным налогом). Поэтому рекомендуется покупать паи на срок от 3 лет, что финансово небезопасно применительно к ПИФам с высоким уровнем риска

Однако надо помнить, что клиент может в любое время продать свои паи (за исключением паев закрытого фонда «Коммерческая недвижимость»).

В отделении Сбербанка

Не каждое отделение финансовой организации Сбербанк уполномочено продавать паи фондов. Чтобы клиенту найти офис, занимающийся продажами паев, нужно на главной странице сайта управляющей компании найти раздел «Офисы продаж» (верхнее меню). Гражданин попадет на страницу с поисковым фильтром, в котором можно задать нужные параметры и получить список адресов организации. Для удобства поиска ближайшего офиса можно отобразить список отделений на карте, нажав соответствующую кнопку.

Прямая ссылка на раздел «Офисы продаж»: sberbank-am.ru/offices/?product=pif

Чтобы произвести покупку паев, нужно явиться в отделение банка с паспортом и заполнить заявление, а затем осуществить оплату. В офисе можно сделать инвестицию на сумму от 15 тысяч рублей и выше (приобрести паи на меньшую сумму получится дистанционно). При личном посещении офиса гражданину выдадут бумажную копию договора.

В личном кабинете Сбербанк Онлайн

В личном кабинете интернет-банкинга есть возможность пополнить паевой инвестиционный счет. Чтобы купить паи, нужно авторизовать в личном кабинете Сбербанк Онлайн при помощи браузера компьютера, либо использовать мобильное приложение, затем в разделе «Инвестиции» выбрать конкретный фонд и нажать кнопку «Купить паи».

Если клиент Сбербанка не делал инвестиций, соответствующий раздел будет пуст и из него не получится купить ПИФы. Личный кабинет интернет-банкинга позволяет только докупать паи.

Чтобы купить ПИФ в режиме «онлайн», клиенту банка нужно посетить сайт Сбербанк управление активами: sberbank-am.ru, нажать в правом верхнем углу кнопку «Личный кабинет» и авторизоваться при помощи интернет-банкинга (потребуется ввод логина и пароля, а также проверочного кода из СМС). Зайти в личный кабинет на сайте без регистрации можно также при помощи аккаунта сайта Госуслуги.

После авторизации на сайте УК Сбербанк нужно перейти в раздел «Паевые фонды» и выбрать интересующий фонд. На странице детального описания ПИФа есть кнопка «Купить онлайн». При покупке паев нужно указать счет или карту, с которой будут списаны денежные средства.

Советы по выбору ИФ

Если вкладчик решил вложить средства в инвестиционный фонд на территории РФ, то необходимо определить параметры и провести действия:

Признаки мошенничества

При выборе инвестиционного фонда в РФ также стоит избегать мошеннических действий. Признаки организации, которой не стоит доверять:

- Фиксированный доход. Если называется конкретная сумма дохода, стоит обойти инвестиционный фонд стороной. Ни один аналитик не может с точностью утверждать такое, ведь условия ежедневно меняются.

- «Уникальное предложение». Такая фраза – попытка завладеть сознанием инвестора. На самом деле все структуры, виды и деятельность ИФ известна.

- Убытки. Ответственность за них должна быть прописана в договоре. Следует остерегаться фразы «Не несет ответственности за убытки».

- Срочное вложение. Предложение «Срочно вложить» тоже должно быть воспринято как признак мошенничества: вкладчику необходимо время, чтобы разобраться с ситуацией и узнать сведения о компании.

- Формулировки в договоре и рекламе. Должны быть четкими, не надо поддаваться на слова: примерно, ориентировочно, приблизительно, от и до.

- Старые схемы. Большинство методов облапошивания клиентов уже известны. Поэтому, если предлагаются такие схемы вложения денег, необходимо держаться от них подальше.

- Понятная деятельность. Если инвестор не улавливает схему работы инвестиционного фонда, лучше избегать его. В хороших ИФ все четко и ясно.

- Ноу-хау и нанотехнологии. Инвестировать можно только в те проекты, которые существуют реально, даже если эта вещь только что создана. Но, если убеждают вложиться в какое-то новое изобретение, которого еще не существует в природе, стоит отклонить такое предложение, сколь бы заманчивым оно ни было.

- Брокерские услуги. Подписывать бумаги на оказание брокерских услуг и личное управление сделками не стоит: всем этим должна заниматься УК.

Стоит ли покупать паи самых доходных ПИФов?

Рассматривать такие паи надо с осторожностью: ситуация на рынке меняется ежечасно, на нее влияет развитие экономики стран, санкции государств, политическая ситуация, курс валюты. Поэтому, чтобы остаться на плаву, надо рассматривать доход ПИФа за несколько лет, а не за последние месяцы

Что еще оценивать перед вложением

ПИФы отличаются по виду актива, в который вкладываются средства: акции, облигации, драгметаллы, отрасли экономики и другие направления. В зависимости от риска вложения в актив зависит его доходность. Для новичков в инвестировании чаще предлагают вкладывать в облигации, как наиболее надежный тип. Но и доходность этого актива в 9-11 % мало чем отличается от прибыли по банковскому депозиту. Чаще инвестирование в ПИФы облигаций используют для диверсификации, то есть одновременного вложения в несколько направлений, чтобы максимально защитить себя от вероятных потерь.

ПИФы акций для умелых игроков. Они дают большую доходность с большим риском. Процент по этим паям варьируется от 5 до 100 %. Инвестору, который не готов испытывать психологические нагрузки от резких взлетов и падений цен на акции лучше абстрагироваться от новостей. Эти ПИФы рассчитаны минимум на год, но чаще на 3-5 лет.

Смешанные или диверсифицированные паи сочетают обе стратегии, так как состоят из акций и облигаций. Но эти фонды будут расти более скромными темпами, чем ПИФы акций. Для осторожных инвесторов такой вид размещения собственного капитала наиболее приемлем.

Владельцам капитала, которые хорошо разбираются в развитии отраслей экономики можно попробовать работать с отраслевыми ПИФами.

Рейтинг ПИФ по стоимости чистых активов

Показатель СЧА очень важен, поскольку по нему можно судить об инвестиционных возможностях фонда и степени доверия пайщиков к фонду (для ОПИФов). Большой стоимостью чистых активов нередко отличаются закрытые инвестфонды, ориентирующиеся на богатых инвесторов.

Анализируя СЧА, сравнивайте между собой только однотипные и одновидовые фонды: открытые – с открытыми, интервальные – с интервальными. Иначе полученный результат будет некорректным.

Так составляется ТОП-10 ПИФов по СЧА. За 7 месяцев текущего года наилучшие результаты по этому показателю продемонстрировали ВТБ – Фонд Казначейский, Газпромбанк – Облигации плюс и Рублевые облигации. Их СЧА составляет 28,3, 23,7 и 23,4 млрд. руб. соответственно. Интересно, что все три инвестфонда ориентированы на облигации российских эмитентов. Таковы, на сегодняшний день, предпочтения мелких отечественных инвесторов: большинство граждан предпочитает покупать надежные активы.

Самые прибыльные открытые ПИФы с начала 2018 года

Доходность фонда за период с начала текущего года характеризует общую тенденцию изменения стоимости пая на ближайший период. Это позволяет учесть влияние изменений в общей экономической структуре на сам инвестиционный продукт и прогнозировать перспективное направление для различных типов вкладов. Наиболее важен этот показатель для оценки открытых фондов.

Хороший прирост в этой категории продемонстрировали ПИФы акций, первые позиции среди которых заняли следующие инвестиционные продукты:

- Альфа-Капитал — продукт Ликвидные акции — прирост стоимости составляет 11,97%;

- Апрель Капитал — 11,55%;

- СТОИК — продукт Нефть и Газ — 11,24%;

- ВТБ — Фонд Нефтегазового сектора — 11,23%;

- ВТБ — Фонд Предприятий с госучастием — 10,22%.

Показатели индексных ПИФов находятся примерно на том же уровне:

- ДОХОДЪ — продукт Российские акции. Первый эшелон — 10,40%;

- АК БАРС Индексный — 10,10%;

- Райффайзен — продукт Индекс ММВБ голубых фишек — 9,29%;

- Ингосстрах — Индекс МосБиржи — 8,64%;

- ВТБ — Индекс ММВБ — 8,64.

Если выбирать наиболее прибыльные фонды открытого типа, то по уровню прироста лидируют смешанные ПИФы. В их числе следующие активы:

- Альфа-Капитал — продукт Стратегические инвестиции — 33,21%;

- Змей Горыныч — 16,36%;

- ОЛМА — актив Мировые Нефть и Газ — 10,70%;

- Дивидендные акции и корпоративные облигации — 9,31%;

- САН — Смешанные инвестиции — 8,51%.

Неплохой уровень доходности отмечается и для ПИФов облигаций, среди которых наивысшие показатели продемонстрировали такие фонды:

- ДОХОДЪ. Денежный рынок. Россия — 14,19%;

- КапиталЪ Облигации — 11,91%.

В свою очередь самый низкий уровень доходности характерен для денежных открытых ПИФов. Так, на первый квартал 2018 года положительные результаты отмечались для следующих проектов:

- Мобильный капитал — актив Денежный рынок — 2,72%;

- Ингосстрах — денежный рынок — 1,55%;

- Айсегментс — Деньги — 1,49%;

- Сбербанк — Денежный — 1,44%.

Стоит отметить, что несмотря на низкую доходность на начало текущего года, дочерние ПИФы Сбербанка России пользуются высоким уровнем доверия со стороны рядовых инвесторов, по мнению которых – это одно из наиболее стабильных направлений для вкладов.

Что такое ПИФ

ПИФом сокращенно называют паевой инвестиционный фонд, который занимается куплей-продажей активов на рынке ценных бумаг. Эти самые активы ПИФ приобретает на средства пайщиков, а доход от этой деятельности делит пропорционально между вкладчиками.

Паем признают именную бумагу, на которой прописывается ваша часть в данном предприятии. Некоторые участники финансового рынка предпочитают пользоваться рейтингами паевых инвестиционных представителей, чтобы упростить выбор «копилки».

Вложиться в паевые инвестиционные предприятия может любой человек (через год, месяц или сейчас), для этого заключается с УК договор, передаются деньги (или недвижимость, переходящая на баланс фонда без возможности возврата владельцу), уплачиваются комиссионные.

После чего время от времени стоит проверять деятельность паевой компании: успехи/неудачи, планы и прогнозы.

А уже сама УК решит, как именно будет приумножать (или пытаться это сделать) эти средства:

- сдавать в аренду имеющуюся недвижимость;

- выкупать и перепродавать ЦБ, доли или валюты, драгметаллы;

- выдавать займы.

УК будет тесно сотрудничать со специализированным депозитарием (СД), который предоставляет ряд услуг по контролю и ведению учета имущества, выдаче согласий на сделки в интересах пайщиков. Депозитарию вознаграждение полагается от управляющей компании.

Отчетность УК и депозитарий сдают в Центральный банк РФ, поскольку подчиняются ему и соблюдают установленные ЦБ нормативы. Банк и СД контролируют деятельность УК, защищая средства вкладчиков.

На что еще обратить внимание при выборе ПИФа?

Думая о том, как выбрать ПИФ для инвестирования, обязательно обратите внимание и на следующие моменты:

Расходы, которые вы будете нести: размер надбавки и скидки компании по управлению активами. Надбавка — это комиссия, взимаемая компанией при покупке паев, а скидка — комиссия, взимаемая при их продаже

Слишком высокий в сравнении с другими фондами размер этих показателей может существенно снизить инвестиционную привлекательность ПИФа.

Условия обмена паев. Это важно, в первую очередь, для активных инвесторов. Желательно, чтобы при переводе капитала из одного фонда в другой в рамках одной компании по управлению активами не взимались никакие комиссии.

Ну и, конечно же, не забудьте удостовериться, что ПИФ имеет необходимую лицензию на ведение деятельности, а также подробно ознакомиться с Правилами доверительного управления, которые должны быть представлены на сайте компании и выдаваться по требованию при обращении в офис фонда. Если вам что-то там непонятно — обязательно задайте уточняющие вопросы.

Выбор ПИФов для инвестирования можно производить путем исключения, начиная с отбора по виду фонда, общим показателям деятельности, доступности с точки зрения цены пая и заканчивая анализом коэффициентов. Чем больше информации о деятельности фонда и показателей вы соберете и проанализируете, тем грамотнее будет сделан ваш выбор, а значит, тем защищеннее и доходнее будут ваши инвестиции в ПИФ.

Теперь вы знаете, как анализировать рейтинг ПИФов и как выбрать ПИФ для инвестирования. Если вам интересен этот финансовый инструмент — дерзайте. При этом не стесняйтесь уточнять все непонятные моменты у компетентных сотрудников компании: они точно так же заинтересованы в том, чтобы вы стали их пайщиком, ведь от этого зависит и их размер дохода.

Желаю всем надежных инвестиций и хорошей инвестиционной прибыли. Сайт Финансовый гений всегда следит за тем, чтобы ваша финансовая грамотность поддерживалась на высоком уровне. Оставайтесь с нами и учитесь вести грамотное управление личными финансами. До новых встреч!

Доходность ПИФов за 2013 год

Для начала взглянем на таблицу, отражающую данные о доходности ПИФов за период с ноября 2012 г. по ноябрь 2013 г. (соответствующие данные нами любезно заимствованы с официального сайта Национальной лиги управляющих, http://nlu.ru):

| Наименование ПИФа | Управляющая компания | Доходность, % |

| Экорент | Республиканская управляющая компания | 3831,42 |

| Гранд Земельный | Новые технологии управления | 692,24 |

| Пригородные земли | Лэнд Кэпитал | 324,18 |

| Сити-Капитал | Инвестстрой | 283,36 |

| Сельскохозяйственный | Эверест ЭМ | 278,80 |

| ОфисЦентр | Объединенные инвестиционные фонды | 176,53 |

| Тверская усадьба | ГФТ ПИФ | 125,35 |

| Земля-Недвижимость | Основа | 113,46 |

| Михайловский — Рентный | Михайловский | 107,11 |

| Новая Москва | Еврофинансы | 75,62 |

| РЕГИОН Коммерческая Недвижимость | Универ Менеджмент | 70,03 |

| АФМ. Ростошинские пруды | АФМ | 61,79 |

| Инженер | Еврофинансы | 57,44 |

| Сбербанк-Телекоммуникации и технологии | Сбербанк Управление Активами | 54,84 |

| Колизей | Инвест Сити | 54,69 |

| Шаляпин | ЭнергоИнвестКапитал | 47,22 |

| Сбербанк – Глобальный Интернет | Сбербанк Управление Активами | 46,52 |

| ВТБ-Фонд Телекоммуникаций | ВТБ Капитал Управление Активами | 46,28 |

| Останкино – фонд телекоммуникаций | ВТБ Капитал Управление Активами | 45,13 |

| Казанский гастроном | ЭнергоИнвестКапитал | 45,09 |

Держите паи от 3 лет

Во-первых, на такой дистанции проявляются лучшие свойства ПИФа, и он начинает зарабатывать.

Во-вторых, вам не придется платить налог. Да-да, тот самый НДФЛ. Если вы продадите паи дороже, чем купили, и сделаете это после 2014 года (а все сейчас делают это после 2014 года), то вам придется заплатить 13% от прибыли. Конечно, их можно будет вернуть, но это совсем другая история. А вот после 3-летнего срока владения паями физлицо от уплаты подоходного налога освобождается, даже если заработает 100% прибыли.

В-третьих, большинство УК не будут взимать “скидку” (т.е. комиссию) после 3 лет владения паями. Некоторые компании взимают до 2% от продажной цены – согласитесь, вместе с налогом это достаточно дорого.

Короче, держите паи как можно дольше – как хорошее французское вино.

ПИФы: рейтинг доходности

Сравнивая обе таблицы, отметим про себя одну ПРЕНЕПРИЯТНЕЙШУЮ вещь: ни одному паевому фонду, вошедшему в «двадцатку» самых доходных в сезоне 2012/2013, НЕ УДАЛОСЬ войти по этому же критерию в «двадцатку» образца 2013/2014.

Вот так дела!..

«Рейтинг ПИФов по доходности – 2014» напрочь спутал все карты и масти, так старательно рассортированные в «рейтинге ПИФов по доходности – 2013».

Может показаться, что имеет место досадная случайность. Но это НЕ ТАК.

Это БОЛЕЕ чем закономерность, которая повторялась, повторяется и будет повторяться из года в год.

Какое это имеет значение для нас с вами?

Самое непосредственное.

Имея дело с инвестициями в ПИФы, НИКОГДА в качестве основного критерия для отбора паевых фондов в свой портфель не стоит принимать доходность.

С вероятностью 9 из 10 отобранные вами фонды не смогут повторить свои же «подвиги» через год.

Подобная ситуация характерна не только для российских реалий. Это повсеместная практика. Цифры могут показаться удручающими.

Согласно исследованиям, проведенным американскими компаниями, в среднем только один паевой фонд из четырех, сумевших закрепиться в ТОПе в течение трех лет, сможет продержаться там же в течение следующего трехлетнего цикла.

Выбирая в качестве основного критерия инвестирования в ПИФы доходность, вы ставите под угрозу собственное финансовое благополучие.

Несмотря на это, отбор ПИФов по критерию их доходности остается одним из наиболее популярных среди инвесторов, особенно начинающих…

ПИФы Газпромбанка «Облигации плюс»

В соответствии с политикой инвестирования в ПИФы, Газпромбанк вкладывается средства только в проверенные отечественные предприятия. Среди основных задач можно считать сохранение денежных средств вкладчиков и обеспечить достойный доход. На сегодняшний день программа «Облигации плюс» является наибольшей по части активов и преодолела отметку в 10 млрд рублей.

Действуют следующие условия:

- Минимальный размер инвестиционного вклада от 5 000 рублей

- Оплата обслуживания 2,6% ежегодно

- Если срок инвестирования составляет более трех лет, вкладчик автоматически освобождается от оплаты комиссий.

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Как заработать на «Рублевых облигациях»?

Чтобы заработать на рублевых инвестициях, в первую очередь вкладчик должен определиться, на какой риск он готов пойти.

Существует две стратегии, посредством которых можно заработать на рублевых облигациях:

- Доходность от купонов. В среднем годовой прирост составляет 10%, что является неплохим показателем. Однако ожидаемая сумма зависит от размера инвестиционных вложений.

- Спекуляция. Поскольку стоимость облигаций постоянно меняется, то разница может сыграть «на руку» инвестору. Покупая облигации по минимальной стоимости, их можно перепродавать по более выгодной цене.

- Каждый инвестор выбирает самостоятельно путь, по которым он планирует пойти, чтобы преумножить свой капитал.

Как выбрать самый надежный ПИФ, который принесет доход?

Перед обращением в определенный фонд, будущий инвестор должен самостоятельно поставить для себя определенные цели и учесть следующие аспекты:

- Какая сумма планируется для инвестирования

- Продолжительность

- Возможные риски

- Ожидаемая сумма дохода.

Все факторы имеют близкую связь между собой, поэтому учитываются в совокупности. При планировании инвестирования на короткий промежуток времени, целесообразно обратиться в открытый паевый фонд. При значительных вложениях — ПИФы интервальные или закрытые. Но необходимо проявлять бдительность — чем больше размер предполагаемого дохода, тем выше ожидаемый риск.

Все факторы имеют близкую связь между собой, поэтому учитываются в совокупности. При планировании инвестирования на короткий промежуток времени, целесообразно обратиться в открытый паевый фонд. При значительных вложениях — ПИФы интервальные или закрытые. Но необходимо проявлять бдительность — чем больше размер предполагаемого дохода, тем выше ожидаемый риск.

В заключение или альтернатива ПИФ

Пользуясь финансовой неграмотностью (или не сильной осведомленностью) населения фонды продолжают завлекать вкладчиков. Показывая красивые картинки и графики.

Рассказывая, что весь мир и особенно богатые люди, все инвестируют средства. И конкретно вам для этого не нужно много денег. Всего несколько тысяч. Для начала. Но лучше же конечно побольше.

И конечно же, обязательно расскажут, что и куда лучше вложить на долгие годы. Рынки нестабильны. Но в долгосрочной перспективе все растет.

Отчасти это так. Но за счет комиссий, человек на длительных интервалах времени катастрофически отстает от рынка. Теряя за несколько лет практически половину своего капитала просто на одних торговых издержках.

На Западе это уже давно поняли.

Смысл практически тот же что и у ПИФ. Только с гораздо меньшими ежегодными расходами.

В России этот рынок только начинает зарождаться. Доступны пока чуть больше 10 фондов. На Западе их несколько тысяч.

Добавлено июль 2021. На Московской бирже торгуется уже под сотню биржевых фондов.

Комиссии в России — около 1%. В год. И все. Больше никаких расходов. Самая низкая по стране.

На Западе есть фонды с годовыми комиссиями 0,1% и даже 0,03% в год. В которые можно вложиться. Но….

Могут возникнуть много нюансов. Неудобство и другие сопутствующие расходы — плата за перевод, языковой барьер, брокерские издержки, двойное налогообложение и прочие прочие нюансы.

В конце статьи посмотрите сравнение ПИФ, ETF и самого индекса, на основе которого и работают фонды. За несколько последних лет.

Комментарии излишни.

Удачных инвестиций!