Сбербанк

Содержание:

- Условия инвестирования

- Как сделать инвестицию в ПИФ «Глобальный интернет»

- Доходность ПИФ «Глобальный интернет»

- ПИФ от Сбербанка

- ПИФ Глобальный интернет

- Начните торговать с ведущими брокерами

- Статистические показатели

- Возврат налогов – это просто и удобно

- Что такое ПИФ

- Виды ПИФов в Сбербанке

- Рынок перспективных облигаций

- Привлекательные ПИФы Сбербанка

- В чем отличие паевых фондов от банковских депозитов?

- Сколько стоит пай?

- Инвестиции в мировые интернет-компании от Сбербанка

- Статистические показатели

- Как инвестировать в ПИФ «Глобальный интернет»?

- Доходность и стоимость паев сегодня

- Доходность инструмента

Условия инвестирования

Приобрести пай можно в банке, офисе фонда, на сайте госуслуг. Минимальная сумма вложений зависит от выбранного варианта. Если в дальнейшем инвестор решит докупить паи, то внесение денег возможно от 1000 рублей, уже независимо от того, делается ли это в офисе или онлайн.

- Комиссия за приобретение называется «надбавкой» и составляет 1 %, если клиент инвестирует до 3 млн рублей. При внесении большей суммы она уменьшается до 0,5 %.

- Комиссия за погашение пая, то есть за снятие средств в дальнейшем, составляет от 0 % до 2 %. Это называется «скидкой».

2 % с клиента взимается в том случае, если он вложил деньги на срок менее 6 месяцев. От полугода до двух лет – 1 %. Если срок составляет более 2 лет, то комиссии за погашение нет.

Таким образом, инвестору нужно сразу отнять 0,5-1 % от ожидаемой прибыли, поскольку эти деньги будут сняты в виде комиссии. Ещё 2 % спишутся в том случае, если средства планируется вложить на недолгое время. Увеличение срока, в течение которого внесённая сумма будет находиться в фонде, может снизить этот процент до нуля.

Также нужно помнить, что ожидаемая прибыль – приблизительная. В отдельных случаях, хотя и редко, она бывает нулевой или даже отрицательной. В этом плане Сбербанк – хороший выбор, поскольку это самый консервативный и осторожный банк, славящийся своей надёжностью. ПИФы с азартными управляющими здесь не держат.

В настоящее время купленные паи не облагаются налогом с полученной прибыли, если прирост дохода составляет менее 3 млн рублей. Также обязательным условием для освобождения от налогообложения является срок вложения более 3 лет.

Как сделать инвестицию в ПИФ «Глобальный интернет»

Это можно сделать 3 способами:

- На общероссийском портале Госуслуги можно зарегистрироваться на сайте управляющей компании. Для этого никуда не нужно идти, регистрация проводится через личный кабинет пользователя, а деньги вносятся через систему Сбербанк Онлайн.

- Можно обратиться в офис управляющей компании, имея при себе паспорт и реквизиты счета. Сотрудник вас проконсультирует и поможет составить заявку. Далее следует обратиться в Сбербанк и перевести денежные средства для покупки акций (без комиссии). Зачислены на счет они будут в течении 5 дней.

- В отделении Сбербанка можно и открыть счет в фонде, и внести на него деньги.

Доходность ПИФ «Глобальный интернет»

Уровень доходности, а также возможную степень риска вложений оценивают по трем коэффициентам: Альфа, Бета и Шарпа.

ПИФ «Глобальный интернет» имеет коэффициент Шарпа 0.054 (оценка 4 из 5), показывающий высокую эффективность управления. По коэффициенту Альфа 0.288 ( оценка 2 из 5), доходность ПИФа не самая высокая, но тем не менее отмечается положительная динамика его роста. Значение Бета больше 1, равно 1.367 (оценка 3 из 5) — это значит, что риски ПИФа среднерыночные.

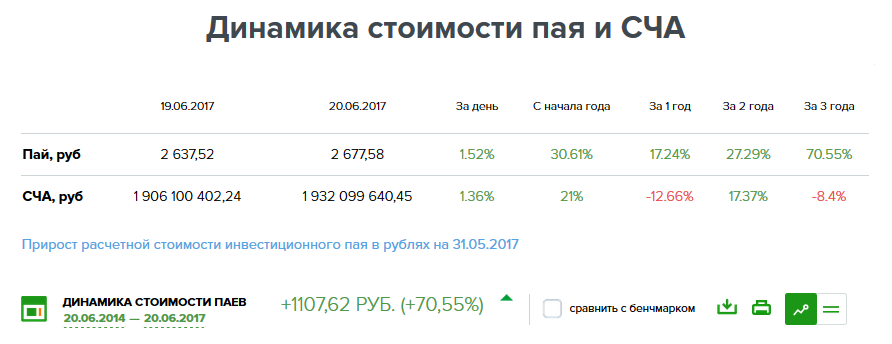

Цена паев и акции ПИФ «Глобальный интернет» возрастает так же быстро, как и развивается сфера интернет-технологий. С 2014 года цена увеличилась более, чем на 64%, а с начала 2017, больше, чем на четверть.

На сегодняшний день цена паев имеет максимальную стоимость, за все время инвестиций, и это не предел. Цена растет. А значит, вложив деньги сегодня, через некоторое время закрыть сделку можно на очень выгодных условиях. Тем не менее, данный вид инвестирования имеет достаточно высокую степень риска, а значит спад стоимости акций возможен. Но даже при этих условиях, по данным Сбербанка, ПИФ «Глобальный интернет» один из самых доходных.

По итогам года, показатели ПИФа всегда в плюсе, по сравнению с остальными. Это обусловлено тем, что сфера интернет-технологий с каждым годом наращивает обороты, а также тем, что в фонде имеется разнообразный пакет акций не только российских компаний, но и международных.

Акции ПИФа «Глобальный интернет» обладают большой ликвидностью, т.е. их можно продать также быстро, как они были куплены и на выгодных условиях.

В современном мире вопрос ликвидности паев порой стоит очень остро, т.к. акции и паи многих компаний из других сфер бизнеса часто являются неликвидными, а значит с их продажей могут возникнуть проблемы.

Инвесторы ПИФа также имеют повышенную доходность от разницы курса валют. Покупать акции и паи можно как в рублях, так и в валюте.

ПИФ от Сбербанка

Во-вторых, что касается доходности “Глобального Интернета” Сбербанка за более продолжительный отрезок времени, то здесь есть сложность. Фонд создан только в июле 2011-го года (и с того момента вырос на 76%). Чтобы оценить перспективу вложения в ПИФ я смоделировал его динамику с условием, что он был открыт не летом 2011-го, а в начале 2008-го года (расчеты в xls-файле можно см. здесь).

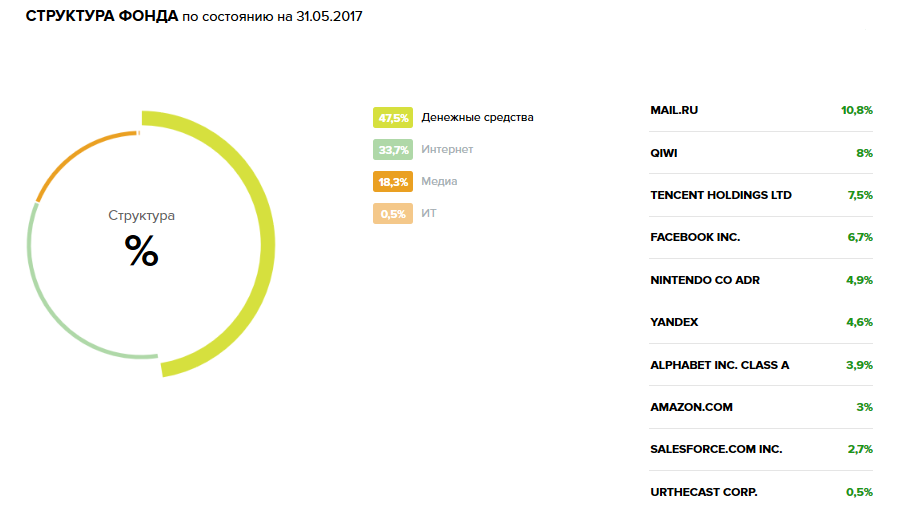

В структуру фонда я включил 10 акций, в которых по состоянию на 18 октября 2013 (это самая свежая опубликованная статистика на сайте Сбербанка, плашка слева “10 крупных позиций”) находится наибольший объем средств.

Причём, если в 2013-м в модельный портфель входило именно 10 акций, то в 2008-м – лишь 7, поскольку 3 компании на тот момент IPO не проводили. Учитывая, что более 50% средств вложены в акции иностранных компаний, я решил разумным сравнить динамику модельного портфеля с индексом S & P 500.

Если сравнивать динамику модельного ПИФ-а с рынком за последние 4 года (с начала 2010-го), то разница – не велика и в 2011-12 гг. не превышает 3%. Какие выводы можно сделать?

1 ) Не нужно рассчитывать, что ПИФ “Глобальный Интернет” и дальше будет расти по 30-50% в год. Будет это лишь в том случае, если американский рынок и площадки других развитых стран будут расти столь же бурно, как и в 2013-м. Во что лично я не верю. Тот же S&P 500 итак показал в прошлом году максимальный рост за последние 16 лет.

2 ) Не следует думать, что покупая ПИФ вы вкладываете деньги в перспективные интернет-технологии, способные давать стабильную прибыль. Они может и перспективны, но согласно изложенным выше расчетам, в течение последних 4 лет, ажиотажа среди инвесторов не находят. И акции интернет-компаний в итоге растут соизмеримо с рынком. По крайней мере те, которые находятся в портфеле Сбера.

ПИФ Глобальный интернет

Данный фонд занимается распределением и вложением средств в акции интернет-компаний, в частности обладающих популярностью мирового уровня. Эти организации постоянно развиваются и держатся на высоте, поэтому вложения в каждую из них обещают быть прибыльными, что и подтверждается на протяжении уже нескольких лет. В 2021 году фонд показал себя лидером по доходности.

Чтобы диверсифицировать риски, деньги распределяются на акции разных компаний. Даже если одни упадут в стоимости, такой подход сохранит общую сумму. Тем не менее, ситуация на рынке изменчива, всегда может случиться, что кто-то более сильный вытеснит сегодняшних лидеров. Поэтому Сбербанк относит данный ПИФ к вложениям с высоким уровнем риска. Но и доходность, конечно, соответствующая.

Управляющий данным ПИФом говорит, что инвесторы своими деньгами могут лично вложиться в развитие глобального интернета. В целом так оно и есть: независимо от суммы вклада каждого человека, такие организации существуют во многом благодаря чужим средствам. Поэтому к получению денег прибавляется приятный бонус в виде осознания принадлежности к развитию бизнеса мирового уровня.

Начните торговать с ведущими брокерами

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Пожалуйста, подождите минуту, прежде чем оставить комментарий.

| Нефть Brent | 69,78 | +0,56 | +0,81% | |||

| Нефть WTI | 66,16 | +0,55 | +0,84% | |||

| Золото | 1.723,60 | +3,80 | +0,22% | |||

| Серебро | 25,983 | +0,072 | +0,28% | |||

| Платина | 1.213,75 | +13,45 | +1,12% | |||

| Палладий | 2.348,50 | -12,20 | -0,52% | |||

| Природный газ | 2,543 | -0,057 | -2,19% |

| USD/RUB | 73,0908 | -0,2427 | -0,33% | |||

| EUR/USD | 1,1933 | -0,0023 | -0,19% | |||

| GBP/USD | 1,3932 | +0,0010 | +0,07% | |||

| USD/CAD | 1,2466 | -0,0012 | -0,09% | |||

| USD/JPY | 109,13 | +0,09 | +0,08% | |||

| AUD/USD | 0,7742 | -0,0020 | -0,26% | |||

| GBP/JPY | 152,01 | +0,36 | +0,24% |

| РТС | 1.543,78 | +24,28 | +1,60% | |||

| Индекс Мосбиржи | 3.581,85 | +42,35 | +1,20% | |||

| S&P 500 (F) | 3.937,38 | +4,63 | +0,12% | |||

| Dow Jones | 32.778,64 | +293,05 | +0,90% | |||

| DAX | 14.533,70 | +31,31 | +0,22% | |||

| FTSE 100 | 6.798,25 | +36,78 | +0,54% | |||

| Индекс USD | 91,763 | +0,086 | +0,09% |

| Газпром | 235,84 | +2,04 | +0,87% | |||

| Сбербанк | 290,29 | +5,36 | +1,88% | |||

| ФСК ЕЭС ОАО | 0,2138 | +0,0026 | +1,25% | |||

| АК АЛРОСА | 104,49 | -1,94 | -1,82% | |||

| Аэрофлот | 70,06 | +0,20 | +0,29% | |||

| Норникель | 24.176,0 | +430,0 | +1,81% | |||

| ЛУКОЙЛ | 6.387,5 | +31,5 | +0,50% |

Скол. средние:

Покупать 12

Продавать

Индикаторы:

Покупать 8

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать 12

Продавать

Индикаторы:

Покупать 8

Продавать

Apple

121,03

-0,93 -0,76%

Скол. средние:

Покупать 12

Продавать

Индикаторы:

Покупать 10

Продавать

Скол. средние:

Покупать 6

Продавать 6

Индикаторы:

Покупать 8

Продавать 1

Скол. средние:

Покупать 11

Продавать 1

Индикаторы:

Покупать 7

Продавать 2

Скол. средние:

Покупать 8

Продавать 4

Индикаторы:

Покупать 3

Продавать 7

Скол. средние:

Покупать 10

Продавать 2

Индикаторы:

Покупать 10

Продавать

Скол. средние:

Покупать 4

Продавать 8

Индикаторы:

Покупать 2

Продавать 5

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Статистические показатели

|

Коэффициент Шарпа

0.108 |

Коэффициент Альфа

0.532 |

Коэффициент Бета

1.435 |

Данные показатели рассчитаны за 3 года.

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку –

налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год)

или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать

в течение срока действия счета, но совместить оба

типа вычета нельзя. Выберите подходящий для вас тип инвестиционного вычета:

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычет на взносы (тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс. рублей и более). Сумма налога, которую можно получить, не может превышать размер уплаченного НДФЛ.

- Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

* В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычет на доходы (тип Б)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС.

- От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

- Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например, заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Что такое ПИФ

Управление инвестициями клиентов берут на себя сотрудники Сбербанка, они в соответствии с аналитическими данными и экспертными прогнозами осуществляют покупку или продажу акций, чтобы сделать фонд прибыльным. В интересах управляющей компании приобретать растущие в цене активы, чтобы прибыль получили как инвесторы, так и сама организация.

Каждый потенциальный инвестор может выбрать ПИФ по уровню риска, доходности, ознакомиться со сравнительной таблицей различных фондов, просмотреть график роста и падения стоимости паев и так далее. Таким образом гражданин сможет выбрать стратегию, соответствующую группе риска: минимальный риск, высокий, очень высокий. Обычно каждый инвестор приобретает паи в нескольких фондах – все вложения клиента называют инвестиционным портфелем. Покупка паёв в нескольких ПИФах позволяет сформировать оптимальный инвестиционный портфель, позволяющий снизить риск потерять вложенные средства.

На сайте УК Сбербанк можно найти специальный калькулятор, который поможет сориентироваться потенциальному инвестору в выборе ПИФа. Чтобы произвести расчет приблизительного дохода от вложений, нужно указать на странице калькулятора данные:

- направление инвестиций (акции, недвижимость, золото, облигации, акции и облигации);

- валюта активов: рубли или доллары;

- уровень риска: низкий, средний, высокий;

- сумма и срок инвестиций.

После ввода данных система производит автоматический расчет и предлагает клиенту список подходящих ПИФов.

Прямая ссылка на калькулятор: sberbank-am.ru/individuals/fund/choose

Виды ПИФов в Сбербанке

ПИФы в Сбербанке бывают двух видов: открытые и закрытые. Они различаются по срокам покупки и погашения паев. Большинство граждан предпочитают инвестировать в фонды открытого типа.

Открытые – отсутствует ограничение по срокам покупки и продажи, а также количеству приобретенных паев (их можно докупить или продать в любое время). Инвесторы обычно не вкладывают большую денежную сумму в один открытый ПИФ, а инвестируют одновременно в несколько фондов. Таким образом без серьезных финансовых потерь можно будет продать паи, которые падают в цене.

Закрытые – ограничение накладывается на покупку паев, это можно делать только в процессе формирования фонда – то есть до определенного срока, либо в период дополнительной выдачи паев. Закрытые ПИФы в плане условий похожи на банковские депозиты, но с более высокой доходностью. Они подходят для граждан, которые готовы инвестировать большую денежную сумму в конкретный фонд – это предприятие куда более рискованное, нежели вложение средств одновременно в несколько открытых фондов. В 2019 году у Сбербанка есть только один ПИФ закрытого типа – «Коммерческая недвижимость».

Рынок перспективных облигаций

Что касается фонда перспективных облигаций то Сбербанк в последнее время начинает демонстрировать по отношению этой инвестиционной программы средние показатели по увеличению стоимости. Акции в среднем в год растут на 39%. Но что касается диверсификация активов, то если сравнивать их с другими отраслями, то она весьма высокая. Прежде чем осуществить инвестиционное вложение в это направление, компания Сбербанк проводит свой анализ, изучает кредитную историю предприятия, рассчитывает уровень риска по данной программе и высчитывает минимальный срок инвестиций, исходя из которого в среднем он приближен к одному году.

Привлекательные ПИФы Сбербанка

На официальном сайте Сбербанк Управление активами ПИФы, реализующие продажу своих паев, описаны достаточно подробно. Можно открыть страницу каждого из них, проанализировать состав их портфеля, применяемую стратегию, доходность за прошедшие периоды.

Потребительский сектор

На странице сайта www.sberbank-am.ru/individuals приведена сводная таблица доходности ПИФов Сбербанка. Можно отследить, как изменялась цена пая за срок от 3 месяцев до 3 лет, динамику за текущий год, количество средств в управлении фонда. Ценной информацией является стоимость пая на сегодняшний момент.

Отметим также, что цена пая больше является справочной информацией, а никак не минимальным размером вложений в конкретный ПИФ, так как фонды продают дробные паи. Главное – максимальная и минимальная сумма средств, которую готов вложить в компанию сам инвестор.

Всего же за 2016 год ПИФ принес инвесторам доходность всего в 0,01%. Очевидно, это связано со структурой активов фонда: его основу составляют акции российских компаний, ориентированных на реализацию продукции внутри страны – банковский сектор, ритейл, медиа и т.д.

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

В целом ПИФ Потребительский сектор рекомендуется долгосрочным инвесторам, которые рассчитывают заработать на росте отечественной экономики.

Открытые фонды

Кроме указанного, наиболее популярными ПИФами, выбираемыми частными инвесторами, являются:

ПИФ Илья Муромец Сбербанк – это открытый фонд, занимающийся инвестициями в облигации российского сектора экономики, в том числе в ОФЗ, муниципальные и корпоративные ценные бумаги. Данный фонд относится к числу консервативных. Тем не менее, специалисты УК за счет грамотного управления получают доходность значительно выше – от 12 до 18% в год.

ПИФ Биотехнологии Сбербанка – молодой фонд, появившийся в 2016 году. Он инвестирует в акции и открытые фонды NASDAQ Biotechnology. Управление предполагает пассивное вложение, так что доходность фонда во многом зависит от указанного индекса. На сегодняшний день фонд характеризует снижение стоимости пая. Профессиональные инвесторы указывают, что данный ПИФ предполагает долгосрочное вложение.

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

ПИФ Электроэнергетика Сбербанк – управляющие фонда вкладывают средства в электроэнергетику и инфраструктуру. Наибольшую долю активов составляют акции отечественных генерирующих компаний. В целом же фонд демонстрирует только положительную динамику: за прошлый год инвесторы смогли получить 53,89% прибыли, а за три последних года – 94,74%, т.е. практически удвоить свои сбережения.

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

ПИФ Сбербанка Глобальный интернет – фонд предполагает вложения средств в отечественные и заграничные IT-компании и предприятия, ориентированные на онлайн-сектор экономики. Фонд предполагает вложения и в компании, занимающиеся производством программного обеспечения и гаджетов. Так, среди акций ПИФа ценные бумаги компаний Mail.ru, Qiwi, Alphabet, Amazon и др.

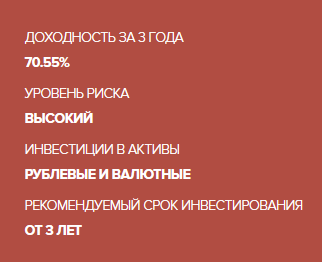

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Еврооблигации – фонд нацелен на долгосрочные вложения в акции и облигации российских компаний, эмитированные за границей. Доход образуется не только за счет курсовой разницы, но и дивидендов / купонов и роста зарубежной валюты (главным образом, доллара и евро).

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Инвесторам, которых выбирают сбалансированные вложения, но не обладают достаточным капиталом для широкой диверсификации, предложен ПИФ Сбалансированный. В отличие от указанных выше, он предполагает вложения в ценные бумаги российских компаний различного сектора. Стабильность портфелю обеспечивают вложения в облигации, а прирост капитала – в акции «голубых фишек».

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

В чем отличие паевых фондов от банковских депозитов?

Банк гарантирует выплату фиксированного дохода. Клиент паевого фонда имеет потенциальную возможность получить прибыль от роста стоимости своих паев, не ограниченную фиксированным значением.

Банк, как правило, принимает вклад на фиксированный срок. Срок владения паями открытого фонда определяет сам инвестор – паи можно погасить в любой рабочий день и, если на момент погашения стоимость паев выросла, инвестор получит накопленный доход за вычетом возможной комиссии (подробнее о комиссиях читайте в Условиях обслуживания на страницах паевых фондов).

Вклады на сумму до 1,4 млн рублей застрахованы государством, а инвестиции в ПИФы нет. При инвестировании в ПИФы можно получить убыток

Сколько стоит пай?

Стоимость любых паёв ежедневно меняется. Поэтому со 100%-ной точностью назвать цену невозможно – её нужно смотреть на сайте Сбербанка в текущий день. На середину февраля 2020 года стоимость одного пая составляла 3601 рубля. Если посмотреть динамику, виден устойчивый рост. Ещё в 2017 году цена составляла около 2850 рублей.

Это не значит, что вложить деньги можно только суммой, кратной этому значению. Остаются общие условия для покупки любого пая: внесение от 1000 рублей в режиме онлайн, через личный кабинет, и от 15 000 рублей в отделениях банка. Распределение средств происходит автоматически; клиент может владеть неполными паями.

Инвестиции в мировые интернет-компании от Сбербанка

Управляющая компания (УК) «Сбербанк Управление Активами» контролирует деятельность ряда фондов, инвестирующих в ценные бумаги зарубежных и российских компаний. Открытый ПИФ «Глобальный Интернет» делает ставку на акции крепких IT-компаний, занимающихся онлайн-торговлей, разработкой новых технологий. Сектор интернет-экономики сделал многих неизвестных людей миллиардерами и публичными личностями. Присоединиться к их числу с помощью ПИФа Сбербанка не выйдет, но заработать прибавку к зарплате или пенсии вполне реально.

Принцип работы фонда, с точки зрения вкладчиков, максимально прозрачный. Инвестор приобретает паи на определенную сумму, а его капитал становится частью большого механизма, во главе которого стоит главная «шестеренка» — авторитетная управляющая компания.

Деятельность ПИФа контролируется специальным депозитарием и Центробанком РФ. Основная задача — получить максимальную прибыль в долгосрочной перспективе. Для кратковременных инвестиций «Глобальный Интернет» не подходит, так как потенциал проекта не успеет раскрыться за несколько месяцев. Хотя в период пандемии этот фонд показал хорошие результаты. На данный момент, в расчете за год, он принес инвесторам 46,46%. А за три года стоимость пая выросла на 66,91%.

Фонд «Глобальный Интернет» инвестирует в акции российских и зарубежных технологических компаний. Акции «голубых фишек», то есть крупных корпораций, таких как Apple и Google, тоже входят в состав «портфеля». Рынок интернет-технологий, по прогнозам аналитиков управляющей компании, — отличный инструмент для вложения средств на ближайшие 3–5 лет.

Структура фонда продумана до мелочей и распределена между разными инструментами. «Глобальный Интернет» вложил капитал в производителей программного обеспечения, онлайн-средства массовой информации, телекоммуникационные субъекты и т. д.

ПИФ «Глобальный Интернет» основан в 2011 году и уже 9 лет является источником пассивного дохода для предприимчивых граждан Российской Федерации, которые приобрели паи, а вместе с ними стали частью экосистемы IT. Таким образом, инвесторам не нужно следить за динамикой акций конкретных технологических компаний, а лишь периодически мониторить, как меняется стоимость приобретенной доли. Порог входа низкий, поэтому присоединиться к числу пайщиков может любой желающий. Далее подробно остановимся на условиях инвестирования и определим рейтинг ПИФа по общепринятым коэффициентам.

Статистические показатели

| Коэффициент Шарпа

Показывает превышение доходности ПИФа над доходностью вклада в надежный банк относительно риска портфеля фонда. Подробнее 0.108 Середняки по эффективности управления |

Коэффициент Альфа

Положительное значение означает, что доходность была выше доходности эталонного портфеля. Отрицательное — наоборот. Подробнее 0.532 Доходность выше эталона |

Коэффициент Бета

Значение больше единицы означает риск больше среднего по рынку. Значение меньше единицы — наоборот, риск ниже среднего. Подробнее 1.435 Высокий риск относительно остальных |

Данные показатели рассчитаны за 3 года.

Как инвестировать в ПИФ «Глобальный интернет»?

Есть три способа купить паи данного фонда.

- Через Личный кабинет на сайте gosuslugi.ru. Для этого требуется предварительная регистрация. Удобный вариант для тех, кто не хочет куда-то ходить. Также он подойдёт тем, у кого есть только небольшая сумма для инвестирования.

- Через Сбербанк. Для этого нужно обратиться в любое отделение. Поскольку Сбербанк заинтересован в покупателях паёв, здесь прилагают достаточно усилий, чтобы клиент остался. Можно рассчитывать на бесплатные консультации по всем ПИФам и помощь в выборе оптимального варианта.

- В Управляющей компании фонда. Здесь тоже подробно проконсультируют, но уже по теме именно этого ПИФа. Помогут оформить документы. Оплата всё равно вносится через банк.

Данный фонд показывает высокую доходность, но находится в списке высокорисковых инвестиций. Выбирайте его, если такая стратегия подходит вам. Если спокойствие и стабильность важнее, то на сайте Сбербанка в разделе ПИФов можно выбрать другие варианты: с меньшей доходностью, но со средним или низким уровнем риска.

Доходность и стоимость паев сегодня

Достаточно широкая диверсификация активов позволяет поддерживать стоимость ПИФа Сбербанка Глобальный интернет на достаточно высоком уровне сегодня и иметь положительный результат торговли в течение года.

Так, за три года стоимость пая возросла на 64,21%, за первое полугодие 2017 года доходность составила уже 25%. Если рассмотреть график доходности, то легко заметить, что сейчас стоимость паев достигла абсолютного максимума.

Поскольку IT-сфера является активно развивающейся отраслью сегодня, не исключен дальнейший рост, но нужно учитывать, что стратегия фонда является высокорисковой, и при вхождении на локальном максимуме не исключен откат стоимости пая – к этому нужно быть готовым.

Обратите внимание на график динамики стоимости пая

В целом ПИФ Глобальный интернет Сбербанка Управление активами заканчивает каждый год с положительным итогом в отличие от многих других отраслевых фондов, главным образом, за счет следующих факторов:

- общий подъем интернет-отрасли;

- широкая диверсификация активов – имеются акции и депозитарные расписки зарубежных и российских компаний, присутствуют вложения в готовые индексы;

- достаточный объем ликвидности фонда и ежегодный рост собственных средств;

- образуется дополнительный доход за счет курсовой разницы доллара и рубля.

Доходность инструмента

Среди потребителей данный инвестиционный фонд пользуется заслуженной популярностью, благодаря его высокой доходности и надежности. Несмотря на существенные риски, связанные с колебаниями рынка, он может приумножить средства инвестора. Поскольку IT-сектор постоянно развивается, особенно в последние годы, происходит серьезное подорожание многих ценных бумаг в составе фонда.

Его цена на сегодня значительно выросла и достигла максимальной отметки доходности — 70% за 3 года, что представляется отличной альтернативой не только традиционным депозитам, но и многим другим инвестиционным инструментам. Паи в этом ПИФе торгуются в районе 2600-2700 рублей, а их стоимость стабильно растет в долгосрочной перспективе.

Существует сразу несколько факторов, благодаря которым данный фонд демонстрирует высокую доходность даже при серьезном падении данного показателя у других финансовых инструментов:

Следует помнить, что несмотря на положительные экономические показатели и хорошую репутацию данного инвестиционного инструмента, вложения в него сопряжены с определенными рисками. Это проявляется в периодических падениях стоимости активов, входящих в портфель, а также временном сокращении размеров средств фонда.

Несмотря на это, потенциальных инвесторов могут ждать возможные потери, связанные с негативными тенденциями на рынке и другими стандартными рисками, с которыми приходится сталкиваться инвесторам.