Как закрыть карту райффайзен банка

Содержание:

- Как начисляются проценты?

- Как закрыть карту Райффайзенбанка

- Как закрыть счет Райффайзенбанк физическому лицу

- Как снять блокировку с карточки

- Как заблокировать карту Райффайзен Банка

- Официальный порядок полного закрытия карты

- Тарифы по зарплатному проекту Райффайзенбанка

- Официальный порядок полного закрытия карты

- Бонусы по картам Райффайзенбанка

- Адреса Райффайзен банка

- Как оформить заявку на кредитку

- Как закрыть карту Райффайзен банка через интернет и по телефону

- Инструкция по активации карты Райффайзен Банка

- О кредитной карте «110 дней»

- Ошибки при закрытии карты

- Как закрыть кредитку?

- Закрытие зарплатной карты Райффайзен Банка

- Что делать, если банк заблокировал карту

- Когда могут отказать в оформлении пластика

- Инструкция по подключению Мобильного банка Райффайзенбанка

- Требования к держателю

- Как закрыть зарплатную карту

Как начисляются проценты?

Если кредитозаёмщик не выплатит всю сумму, указанную в итоговой выписке, начнут капать проценты не на оставшийся долг, а на все операции, включенные в отчётный период. После даты начала использования лимита, на следующий день, Райффайзен начнёт начислять проценты, вплоть до полного погашения. Начисление процентов отличается. Это зависит от группы и категории финансовых действий:

Для того чтобы исключить начисление процентов по кредитной карте необходимо:

- Пользоваться кредиткой только на подходящие под грейс период операции;

- Привносить мин. платёж, в случае если нет задолженностей и превышен лимит;

- Гасить долг до окончания беспроцентного периода, тем самым минуя неустойку.

Как закрыть карту Райффайзенбанка

Процедура закрытия карты стандартна. Причины, по которым клиент принимает подобное решение, могут быть различными:

- оформление более выгодного продукта,

- недовольство качеством обслуживания,

- переход на обслуживание в другой банк,

- сокращение кредитной нагрузки,

- другие.

Непосредственно процесс закрытия карты включает в себя 4 основных шага:

- Проверка задолженности и ее погашение. Карта с долгом даже в 1 копейку не может быть закрыта, а иногда из-за крайне малой забытой задолженности в дальнейшем клиенту приходится платить штрафы. Этот пункт нельзя пропускать.

- Блокировка карты. Ее можно установить самостоятельно в кабинете клиента на сайте, через приложение или с помощью сотрудников call-центра.

- Закрытие счета и расторжение договора. Для этого необходимо подать заявление в банк, но потребуется некоторое время на закрытие счета (обычно до 40 дней). По картам могут проходить отложенные списания в течение 45, а иногда и 90 дней. Из-за них сразу закрыть счет банк не может.

- Получение справки об отсутствии задолженности. Этот этап в закрытии карты необязателен, но очень рекомендуется потратить немного времени и получить на руки этот документ. Он может пригодиться в будущем, если возникнут споры с финансовой организацией.

Через интернет

Клиентам Райффайзенбанка доступна система Райффайзен-Онлайн. Фактически это полнофункциональный интернет-банкинг.

Он позволяет контролировать баланс, управлять банковскими продуктами и т. д. Но полностью закрыть карточку в личном кабинете не представляется возможным. Можно лишь заблокировать ее и проверить данные о задолженности.

Через приложение

Клиентам, предпочитающим пользоваться доступом в интернет с мобильных устройств, банк предлагает приложение Райффайзен-Онлайн. Оно является аналогом кабинета на сайте и позволяет проводить платежи, отслеживать расходы в режиме онлайн, управлять вкладами и т. д.

В приложении указана полная информация по дебетовым и кредитным картам, а также доступна их блокировка или установка лимитов.

Но закрыть карточку полностью через приложение невозможно. Она может быть только заблокирована пользователем через данный программный продукт.

Другие способы

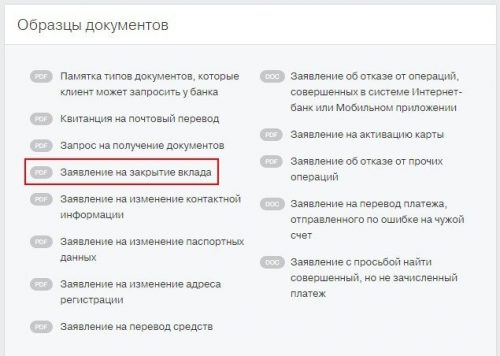

Единственным способом, позволяющим правильно закрыть карту Райффайзенбанка, является обращение в банк с заявлением.

В онлайн-сервисах финансовое учреждение позволяет только заблокировать карточку.

Если в городе, где проживает держатель карточки, нет отделений Райффайзенбанка, то допускается подача заявления по почте. Но при этом документ должен быть заверен у нотариуса в установленном законом порядке.

За засвидетельствование подлинности подписи нотариусы берут пошлину, установленную тарифами.

Как закрыть счет Райффайзенбанк физическому лицу

Во всех остальных случаях владельцу необходимо лично явиться в банк с паспортом.

В обоих случая может быть необходимым расторжение договора комплексного банковского обслуживания, если его заключали ранее. В тех ситуациях, когда клиент не помнит, было ли заключено подобное соглашение, понадобится получить консультацию у сотрудника банка.

При наличии доступа в мобильное приложение можно отправить запрос на блокировку карты

В самой форме имеется отдельное поле, предназначенное для указания дополнительных сведений. Заполнив этот раздел, нужно ввести проверочный код, который будет отправлен в виде СМС. После введения этого кода заявка будет отправлена в банковское учреждение и после ее рассмотрения карточка будет заблокирована.

Активация заблокированной карты является длительным процессом. Нужно отметить, что далеко не всегда заявители получают желаемый результат. Значительно проще заказать оформление новой карточки. В случае с неименным платежным средством срок выпуска карты составляет менее пятнадцати минут. Для оформления именной карточки потребуется от двух до пяти рабочих дней.

Как снять блокировку с карточки

Разморозить карточку можно только в том случае, когда при заполнении заявки на блокировку в качестве причины инициации этого процесса была указана утеря платежного инструмента. Разблокировать украденную карточку невозможно. Этот нюанс объясняется необходимостью создания мер дополнительной безопасности.

Важно отметить, что пользователи не смогут разблокировать карту через интернет из-за закрытия доступа к персональному кабинету. Активировать карточку можно через информационный центр или филиал Райффайзенбанка

Для активации счета потребуется составить соответствующую заявку, приложив к ней копию паспорта. Эту же процедуру проходят люди, которые случайно блокируют карту путем многократного введения неправильного ПИН-кода.

Все вопросы, связанные с активацией заблокированных карт, рассматриваются в частном порядке. Заявителю необходимо обязательно подтвердить свою личность при помощи соответствующих документов. После этого сотрудники банка рассмотрят заявку и активируют доступ к счету

Важно отметить, что заблокировать карточку может и сама финансовая компания. Причиной принятия данного решения может быть подозрение в мошенничестве

В тех ситуациях, когда счет гражданина блокируется по решению правоохранительных органов, восстановить доступ к платежному инструменту можно лишь по решению суда.

Сотрудники колл-центра помогут решить вопросы с разблокировкой карты

Сотрудники колл-центра помогут решить вопросы с разблокировкой карты

Активация заблокированной карты является длительным процессом. Нужно отметить, что далеко не всегда заявители получают желаемый результат. Значительно проще заказать оформление новой карточки. В случае с неименным платежным средством срок выпуска карты составляет менее пятнадцати минут. Для оформления именной карточки потребуется от двух до пяти рабочих дней.

Как заблокировать карту Райффайзен Банка

Блокировка карты приостанавливает возможность проведения операций по ней. При этом деньги на счету сохраняются и банк гарантирует их целостность и безопасность.

Если карта заблокирована, то покупки с ее помощью совершать невозможно, а также недоступно снятие наличных. В Райффайзенбанке блокировка пластика может быть временной или постоянной.

Причины блокировки

При закрытии карты предварительная ее блокировка – обязательная процедура. При этом прекращаются расчеты и пишется заявление на закрытие счетов.

Но существуют и другие причины, по которым может быть установлена блокировка:

- потеря, кража пластика;

- компрометация реквизитов карты;

- временная блокировка в целях безопасности.

Официальный порядок полного закрытия карты

Далее предлагаем обсудить, как закрыть карту Райффайзен банка через интернет. Для этого нужно посетить официальный ресурс компании и воспользоваться соответствующей опцией. Она расположена в разделе «Дебетовые карты». Перейдя в этот раздел, пользователь получит доступ к нужной операции.

Причиной принятия подобного решения может стать недовольство качеством обслуживания или изменившиеся условия использования платежного инструмента. Как правило, основанием для разрыва договора становятся следующие причины:

Сотрудники колл-центра помогут решить вопросы с разблокировкой карты

Активация заблокированной карты является длительным процессом. Нужно отметить, что далеко не всегда заявители получают желаемый результат. Значительно проще заказать оформление новой карточки. В случае с неименным платежным средством срок выпуска карты составляет менее пятнадцати минут. Для оформления именной карточки потребуется от двух до пяти рабочих дней.

В процессе проверки счета банк выборочно исследует совершенные по нему операции. Если будут найдены несоответствия или обнаружены нарушения любого плана, в закрытии карты банк откажет. В этом случае клиенту придется сначала устранить вмененные нарушения, а затем повторить процедуру закрытия карты и счета заново. О закрытии карты банк уведомляет клиента по телефону.

На официальном сайте пользователи могут мгновенно заблокировать свою карту. Для этого достаточно воспользоваться сервисом блокировки утерянной карты. Нужно указать причину блокировки, номер карты (последние четыре цифры), личные данные, номер телефона привязки, дополнительную информацию (к примеру, кодовое слово).

Тарифы по зарплатному проекту Райффайзенбанка

Банк гарантирует оперативное открытие индивидуальных счетов для всех сотрудников. Возникающие в процессе сотрудничества вопросы решаются через персонального менеджера. Клиенты могут выбрать комплексное обслуживание в рамках пакета услуг – «Золотой», «Зарплатный» и «Премиальный».

Тарифы по зарплатному проекту Райффайзенбанка для юридических лиц и ИП определяются в персональном порядке.

Полезные статьи: открыть расчетный счет в Райффайзенбанке.

Преимущества пакета услуг «Зарплатный»

Клиентам предоставляются дебетовые и кредитные карты категории Standard с платёжной системой MasterCard, «МИР» или Visa.

Их годовое обслуживание, включая карточку Visa Classic Travel, осуществляется бесплатно. Счёт может быть открыт в российской и иностранной валюте (американских долларах или евро).

Клиентам гарантируется доступ к следующим бонусам:

- льготному кредитованию;

- скидкам от 4 тыс. партнёров банка;

- высоким процентам по накопительным счетам и депозитам;

- изготовлению карт с чипом для бесконтактного расчёта.

Преимущества пакета услуг «Золотой»

Данный вариант подходит для клиентов, получающих более высокую заработную плату. Дебетовые карты в рублёвой и иностранной валюте категории Gold предоставляются бесплатно.

К преимуществам данного пакета относят:

- возврат кэшбэка величиной 5% при расчёте на АЗС;

- приоритетное обслуживание в офисе и call-центре;

- получение СМС-уведомлений без взимания ежемесячной комиссии;

- бесплатное страхование лиц, отправляющихся в путешествие.

Если специальные условия для бесплатного обслуживания не были соблюдены, абонентская плата в месяц составляет 500 рублей.

Преимущества пакета услуг «Премиальный»

Для подключения данной услуги требуется заполнить соответствующий онлайн-запрос. Клиентам предоставляется возможность создания целевых накоплений, доступ к премиальным сервисам и льготам, бесплатное страхование во время путешествия.

Она позволяет накапливать бонусные мили – до четырёх миль за каждые сто рублей – и предоставляет бесплатный доступ к сервису «Консьерж-Премиум».

Обслуживание данного пакета услуг не сопровождается удержанием комиссии при соблюдении любого из условий:

- при переводе более 500 тыс. рублей в качестве заработной платы от имени юридического лица;

- при ежемесячных тратах по основной и дополнительным картам на сумму от 250 тыс. рублей;

- при наличии на всех счетах клиента более 2,5 млн. рублей под конец месяца;

- при получении пяти специальных звёзд от Райффайзенбанка за выполнение соответствующих условий (порядок их начисления следует уточнять у специалиста банка в офисе или через call-центр).

Если перечисленные выше условия не были выполнены, стоимость ежемесячного обслуживания составляет 5 тыс. рублей.

Официальный порядок полного закрытия карты

Для полного закрытия банковской карты необходимо обратиться в одно из подразделений Райффайзенбанка. Клиент этой компании может воспользоваться услугами любого из филиалов

Важно отметить, что для полного закрытия карточки и кредитной линии потребуется длительный отрезок времени. Сотрудникам банка необходимо идентифицировать личность гражданина и проверить все финансовые операции

Как правило, вышеперечисленные процедуры занимают несколько недель.

Для аннулирования договора необходимо заполнить специальную анкету. В этой анкете указываются персональные данные и причины отказа от использования банковских услуг. Клиенты компании, не желающие раскрывать свои истинные мотивы отказа от карты, могут поставить в этом разделе прочерк.

Бонусы по картам Райффайзенбанка

- Карта Все сразу начисляет кэшбэк баллами. В первый год обслуживания возвращается 1 балл с каждых 50 рублей покупки по карте, в последующие — 1 балл с каждых 100 рублей. Баллы можно обменять на бонусы от партнеров банка или на рубли по курсу:

- 500 баллов – 250 рублей

- 1 000 баллов – 600 рублей

- 4 000 баллов – 4 000 рублей

- 20 000 баллов – 50 000 рублей

Лимит кэшбэка – до 1 000 баллов в месяц. Срок действия баллов – 3 года с момента начисления.

- Mastercard Gold возвращает рублями до 5% со всех покупок на АЗС. Кэшбэк начисляется по итогам отчетного периода. Лимит кэшбэка – до 3 000 рублей в месяц при тратах по карте от 30 000 рублей.

Адреса Райффайзен банка

Райффайзен банк осуществляет банковскую деятельность в России с 1996 года. Все необходимые банковские услуги доступны на территории всей страны: в каждом городе присутствует отделение и банкоматы Райффайзен банка

Обратите внимание, что снять или внести наличные деньги на карту можно без комиссии в банкоматах Райффайзенбанка, устройства партнеров могут снимать небольшой процент

Здесь вы найдете адреса отделений Райффайзенбанка, которые предоставляют все услуги компании:

- Открытие счетов в русской и иностранной валюте;

- Консультация по акциям и предложениям банка;

- Страхование вкладов;

- Кредитные услуги;

- Выдача дебетовых, кредитных и иных карт;

- Осуществление платежей;

- Проведение денежных переводов;

- Выдача ипотеки и т. д.

Провести денежные операции можно также и через банкоматы партнеров Райффайзен банк. Все адреса банкоматов Райффайзен банка и партнеров вы найдете на карте. Чтобы узнать режим работы отделения Райффайзенбанка, нажмите на отметку на карте, которая указывает на адрес Райффайзен банка, в левой части карты появится график работы и телефоны.

Удалось ли Вам дозвониться на Горячую линию?

Да, удалосьНет, не удалось

Для определения адреса банкоматов Райффайзен приблизьте карту с помощью прокрутки колесика мышки и выберите ближайший к вашему дому.

Как оформить заявку на кредитку

Оформить кредитную карту 110 дней можно удалённо, без поездки в отделение. Но лучше будет всё-таки поговорить с менеджером, чтобы прояснить большинство моментов. Сама заявка не отличается от других таких же – её форма стандартна. Нужно внести все запрашиваемые данные, приложить дополнительные документы, которые есть в наличии, и уточнить желаемую сумму.

Больше от клиента ничего не требуется, заявка отправляется на рассмотрение. Как пользоваться кредиткой от Райффайзен, будет рассказано при подписании договора. Там можно и уточнить все вопросы, которые интересуют заёмщика.

Как закрыть карту Райффайзен банка через интернет и по телефону

Порой граждане плохо представляют, как закрыть карту Райффайзен Банка, либо не считают, что это необходимо делать. На самом деле, в финансовых вопросах стоит строго придерживаться разных правил. В частности, все взаимоотношения с банками, касающиеся оформления и закрытия карточек, стоит завершать в двустороннем порядке.

Банк необходимо направить уведомление о принятом решении, после чего будет инициирована процедура деактивации карточки, но при отсутствии каких-либо препятствий. В целом процесс закрытия банковского пластика весьма простой и не вызывает никаких сложностей у клиентов, поскольку всю основную работу выполняют специалисты банка. Вместе с тем, от человека потребуется подать заявление и сделать все, что потребуется банк для закрытия пластика. Об этом и рассказано в сегодняшнем материале.

Инструкция по активации карты Райффайзен Банка

На веб-сайте Райффайзен Банка в специальном разделе этого ресурса «Карты» есть отдельная функция, с помощью которой можно через интернет произвести активацию пластика. Чтобы активировать через интернет зарплатную, кредитную или дебетовую карточку, пользователю нужно зайти в раздел «Активация карт» и указать следующие реквизиты:

- номер с лицевой части;

- сроки действия;

- коды CVC2/CVV2, указанные с обратной стороны платежного инструмента.

После этого сайт автоматически перенаправит пользователя на веб-страницу для прохождения конечной активации карты Райффайзен Банка с целью выбора ПИН-кода и проведения первой транзакции с использованием этого платежного инструмента.

Для окончания процедуры нужно будет вскрыть выданный сотрудником банка конверт с ПИН-кодом для того, чтобы ввести эти четыре цифры в отдельное поле на сайте банковской организации.

На следующем этапе пользователю нужно активировать через банкомат платежный инструмент для полного окончания процесса авторизации. Для этого нужно осуществить любого типа трансакцию через банкомат, где требуется ввод ПИН-кода. После этого карточкой можно будет полноценно пользоваться и совершать любые операции.

Если клиент банка при оформлении в банковском отделении по каким-то причинам не получил конверт с ПИН-кодом, то активацию можно будет провести через телефон. Чтобы это сделать, необходимо:

- позвонить по бесплатному номеру телефона— 8-800-700-17-17;

- после чего нажать кнопки 3-4-1;

- далее на телефон пользователя придет SMS со специальным паролем доступа;

- полученный пароль необходимо ввести в тоновом режиме;

- после этого можно будет назначить самостоятельно ПИН-код.

Для окончания процесса авторизации также нужно найти ближайший банкомат Райффайзен и провести трансакцию со вводом ПИН-кода.

При возникновении сложностей с самостоятельной активацией можно обратиться в отделение банка. При этом необходимо понимать, что сотрудники финансовой структуры не могут самостоятельно назначить ПИН-код. Единственное, что можно у них узнать, так это информацию о способах активации.

Это связано с тем, что с целью обеспечения конфиденциальности информации клиента и повышения безопасности сотрудники финансовой организации не могут принимать участия в авторизации банковских продуктов.

О кредитной карте «110 дней»

Согласно условиям данного тарифа, клиенту выдаётся моментальная карточка категории MasterCard Gold. Это многофункциональный платёжный инструмент, с помощью которого можно снимать наличные и оплачивать покупки в любой точке мира, в том числе через интернет.

В перечень технических характеристик кредитной карты Райффайзенбанка «110 дней» без процентов входит:

- Чип с микропроцессором, встроенный в пластик. Позволяет избежать несанкционированного доступа третьих лиц к карточному счёту владельца.

- Технология 3D Secure. Предназначена для обеспечения безопасности платёжных операций в интернете. Транзакцию можно провести только после подтверждения оплаты по коду из СМС.

- Поддержка сервисов Apple Pay, Samsung Pay и Google Pay. Карта добавляется в специальное приложение на смартфоне, что в дальнейшем позволяет проводить операции без фактического наличия пластика.

- Опция бесконтактных платежей PayPass. С её помощью оплата покупок в торговых точках осуществляется посредством одного касания к терминалу.

Также карточка отображается в личном кабинете клиента в интернет-банке или мобильном приложении «Райффайзен-Онлайн».

Указанные характеристики являются стандартными для любой кредитной карты. Основной отличительной чертой данного продукта является продолжительный льготный период, в течение которого на остаток задолженности не начисляются проценты. Его максимальный срок составляет 110 дней.

На конкретном примере действие льготного периода рассмотрено в таблице ниже.

| Дата | Содержание операции |

| 1 июля | Оформление карты |

| 7 июля | Первая покупка по кредитке |

| 6 августа | Получение первого отчёта. Минимальный обязательный платёж (до 4% от суммы долга) нужно внести до 27 августа |

| 6 сентября | Получение второго отчёта. Минимальный обязательный платёж нужно внести до 27 сентября |

| 6 октября | Получение третьего отчёта. Минимальный обязательный платёж нужно внести до 27 октября. Чтобы не платить проценты, необходимо до указанной даты погасить задолженность в полном объёме |

| 7 октября | Начало нового льготного периода при условии совершения новых расходных транзакций |

Клиент самостоятельно выбирает дату составления отчёта из предложенных вариантов — 1, 6, 11, 21 или 26-е число каждого месяца. В процессе действия грейс-периода (в рассмотренном примере — с 7 июля по 6 октября) заёмщик может совершать и другие расходные операции, однако все затраты необходимо возместить до даты последнего платежа (до 27 октября). Льготный период распространяется на все операции. В месяц открытия карты и следующий за ним для денежных переводов и снятия наличных беспроцентный период действует на любую сумму, с 3-го месяца — до 50 000 рублей в месяц (только для клиентов, оформивших карту с 1 апреля 2021 года).

Ошибки при закрытии карты

Держатели нередко считают, что для закрытия кредитной карты достаточно погасить имеющуюся задолженность и перестать пользоваться картой. Некоторые даже разрезают ее, полагая, что так она перестает действовать. Однако спустя несколько месяцев они получают от своего банка извещение о том, что у них есть непогашенный долг, на который при этом уже начислили штрафы и пени. Но откуда он взялся, если этой кредиткой давно не пользовались?

Дело в том, что кредитка — это всего лишь платежный инструмент, привязанный к вашему кредитному счету. И при потере или порче карты ваш кредитный счет не отключается и никуда не исчезает, поэтому с него все еще могут списываться деньги за подключенные услуги.

Еще одна распространенная ошибка — думать, что карта перестает быть рабочей, когда заканчивается срок действия, указанный на ее лицевой стороне. На самом деле — это дата окончания срока «жизни» только пластикового носителя. При этом ваш счет в банке все так же продолжает быть активным, и даже если вы не получите перевыпущенную карту, счет автоматически не отключится.

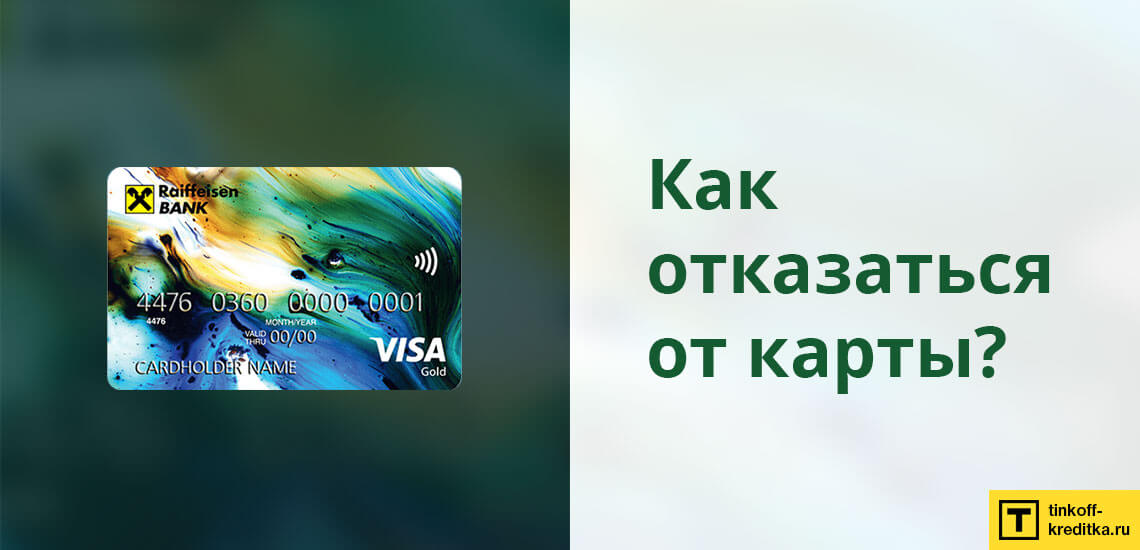

Как закрыть кредитку?

Ни в коем случае не забрасывайте пластик, предполагая, что это и будет отказом от обязательств. В такой ситуации комиссия за обслуживание продолжит начисляться, а прежние долги будут увеличиваться из-за процентов.

Закрыть карточку можно лишь по заявлению, устному или письменному. Попросить закрыть карту можно и удаленно через горячую линию банка: 8 800 7009100 для всех регионов или +7 495 721-91-00 для звонков из Москвы или из-за границы. Перед закрытием сотрудник банка должен убедиться, что все задолженности погашены. Только тогда возможно аннулирование кредитного договора.

Совет: после этого обязательно нужно взять справку об отсутствии претензий. Документ защитит от возможных в будущем нападений и обвинений со стороны банка.

Закрытие зарплатной карты Райффайзен Банка

Обычно, не говорят о закрытии зарплатной карты, а имеет в виду, что обслуживание пластика прекращается. Это связанно с завершением трудоустройства в конкретной компании и прежде чем предпринимать шаги по закрытию карточки, следует проверить, что на счету нет отрицательного баланса, а все имеющиеся средства переведены на другой счет.

Что касается порядка действия, то пошаговая инструкция выглядит так:

- Посетить банковский офис и сообщить операционисту о своем желании. Предъявить паспорт и пластик.

- Составить заявку на бланке компании, где трудоустроен клиент, либо в свободном виде.

- Получить у оператора мемориальный ордер о принятии карты на уничтожение. Лучше тут же проверить, правильно ли заполнен документ.

- Передать карточку операционисту, который обязан разрезать ее при клиенте.

- Даже если деньги на счету остались, получить их можно в кассе.

Что делать, если банк заблокировал карту

В этом случае нужно сразу уточнить причину – в одних случаях счет блокирует сам банк, а в других он только исполняет решение судебного пристава.

Весь счет

Полная блокировка доступа происходит в случае совершения по карте подозрительных операций:

- на одну и ту же сумму в течение нескольких раз подряд;

- за границей;

- на сомнительных сайтах;

- переводов преступным организациям и т.п.

Эти транзакции можете совершить как вы лично, так и злоумышленники, которые завладели картой или другими вашими данными. Поэтому банк проводит блокировку исключительно в целях безопасности. Как правило, она снимается после того, как вы звоните в контактный центр и подтверждаете, что с вашим счетом все в порядке. В отдельных случаях понадобится предоставить дополнительные документы в офис «Райффайзенбанка».

Часть суммы

В этом случае произошел арест счета на определенную сумму по причине неуплаты:

- кредитов;

- коммунальных услуг;

- налогов;

- алиментов;

- взносов и т.п.

Вам следует уточнить ФИО и контактные данные судебного пристава на сайте ФССП, после чего связаться с ним и узнать свои дальнейшие действия. Скорее всего, вам придется погашать возникшую задолженность, после чего пристав оформит документ, с которым нужно прийти в банк для снятия ареста. Если вы не согласны с этим решением, можно обратиться в суд.

Как видите, блокировка карты может происходить по самым разным причинам. Часто это делается просто в целях безопасности, поэтому вопрос решается очень просто. Вам достаточно позвонить в контактный центр «Райффайзенбанка», уточнить причину и действовать в соответствии с подсказками сотрудника.

Когда могут отказать в оформлении пластика

Несмотря на то, что к пользователям предъявляются минимальные требования, а сам процесс – понятен и прост для всех, есть случаи, когда клиенты получают отказ. К основным причинам можно отнести:

- Данные в анкету были внесены неправильные, неточные или неправдивые. Поэтому перед отправкой заявления, стоит несколько раз все перепроверить;

- Несоответствие требованиям или отсутствие необходимых справок;

- Наличие отрицательной кредитной истории и просрочек в других компаниях.

Чтобы наверняка получить положительный ответ по заявке и оформить карту, нужно перепроверить соответствие требованиям и урегулировать любые задолженности, если такие существуют.

Инструкция по подключению Мобильного банка Райффайзенбанка

Мобильный банк от Райффайзен — это специальное программное обеспечение для платформ iOS и Андроид. Перед установкой проверьте, соответствует ли телефон необходимым системным требованиям. В частности, должно быть:

- свободной памяти не меньше 512 Мегабайт;

- подключение к интернету через беспроводные сети;

- платформы Андроид версии от 4.2 и выше, ИОС — любые;

- язык интерфейса — русский.

Размер мобильного приложения различается в зависимости от вида операционной системы и модели телефона. При этом свободной памяти на телефоне всегда должно быть больше 512 Мегабайт, в противном случае или не получится устанавливать, или настраивать приложение.

В открывшемся окне внесите информацию:

- номер банковской карты Райффайзенбанка;

- персональные данные (фамилия, имя, отчество);

- пароль для входа (вы его получили от сотрудника организации во время выдачи карточки);

- номер мобильного телефона.

После этого подтвердите регистрацию в банкинге Райффайзенбанка по СМС. В сообщении указывается числовой код, его необходимо ввести в появившуюся строчку.

Если регистрация не происходит, не получается скачать приложение, оповещение на мобильный не приходит, то свяжитесь со специалистом горячей линии Райффайзенбанка по номеру 8 800 700 91 00.

Отключение услуги Мобильный банк

Отключение происходит автоматически после того, как клиент удалил программу банка со своего устройства. Это значит, что вы больше не будете получать уведомлений, не сможете оплатить свой телефон с карты Райффайзен по смс, просмотреть остаток на счету и тому подобное. Онлайн-информирование посредством сообщений также прекратится.

Привязка карты к телефону

Привязка банковской карточки к телефону позволяет всегда быть в курсе проводимых транзакций. Первый вариант — зайти в ближайшее отделение банка. Сотруднику предоставляется пластиковая карточка и паспорт. Необходимо иметь при себе смартфон. Заявление в банке писать не нужно, привязка займет несколько минут.

Имеют право привязывать карту и сотрудники горячей линии банка. Необходимо связаться с ними по телефону или в сообщениях интернет-банкинга и рассказать о ваших целях. Потребуется назвать номер карточки, свои паспортные данные и секретное слово (оно выдается при открытии счета). По SMS подтверждение не требуется.

Также привязка осуществляется в банкомате или терминале. Потребуется:

- вставить карту и ввести свой ПИН-код;

- выбрать услугу «Мобильный банкинг»;

- перейти во вкладку «Карты банка»;

- указать свой номер мобильного телефона;

- нажать на «Подключить карту к номеру».

Но гораздо проще подключить СМС-оповещение на карту. При выборе клиентами Райффайзенбанка этой услуги карточка автоматически привяжется к телефону, и дополнительных манипуляций делать не потребуется.

Подключение СМС-оповещения

Благодаря СМС-информированию Райффайзенбанка вы всегда будете в курсе о состоянии своего счета. Например, не заходя в интернет, узнаете, что пора оплачивать коммунальные услуги или мобильную связь, а если карта находится у родственника или друга, сможете контролировать, на что тратят деньги. Услуга обеспечивает дополнительную безопасность. Если карта окажется в руках злоумышленников и они решат что-то с ее помощью купить или поменять пароль, придет уведомление. Клиент сможет сразу же обратиться в банк с требованием заблокировать свой пластик.

Подключается услуга СМС-уведомление в любом банкомате или терминале. Потребуется:

- вставить свою карточку Райффайзенбанка и ввести ПИН-код;

- выбрать опцию «Интернет банк R-Connect, СМС-уведомления»;

- нажать на кнопку «СМС-оповещения»;

- выбрать опцию «Подключить»;

- ввести свой номер мобильного телефона в указанном формате;

- нажать на кнопку продолжения операции;

- подтвердить операцию с помощью присланного сообщения.

В этом же разделе можно сменить номер телефона, если вы по каким-то причинам им больше не пользуетесь и хотите, чтоб оповещения приходили на другой. Вместо опции «Подключить» выбрать «Изменить номер телефона», далее действовать по такому же алгоритму.

Отключение СМС-информирования

Подключение осуществляется различными способами, а вот отключить СМС-информирование возможно только в отделении финансовой организации. Явиться в офис Райффайзенбанка необходимо с паспортом, своей пластиковой карточкой и телефоном. Некоторые интернет-источники пишут, что отключать информирование можно через оператора связи, в онлайн-банкинге, приложении для мобильного, но это не соответствует действительности.

Требования к держателю

Чтобы получить обычную или моментальную кредитку, необязательно проходить по абсолютно всем условиям. Наиболее строго руководители банка относятся к тем, кто желает оформить золотую или платиновую карту.

- Гражданство России;

- Постоянная регистрация (штамп в паспорте) в регионе присутствия банка;

- Трудоустройство в РФ или на удаленной основе;

- Стаж на последнем рабочем месте не меньше 3-х месяцев;

- Возраст заявителя на момент подачи заявки должен быть не меньше 23-х лет и не больше 67-ми лет. Для владельцев зарплатных карт, оформленных в Райффайзенбанке, возрастной порог уменьшается до 21-го года;

- Доход после уплаты налогов и всех остальных долговых обязательств должен составлять не меньше 15 тысяч для регионов и 25 тысяч для Москвы и Санкт-Петербурга;

- Хорошая кредитная история.

Как закрыть зарплатную карту

Зарплатная карта – это разновидность обычной дебетовой карточки, на которую производится перечисление денежных выплат работодателем. Она может использоваться для совершения платежей в торговых предприятиях, через сайты и т. д.

Обычно за обслуживание зарплатной карточки платит работодатель. Процедура закрытия зарплатной карты фактически ничем не отличается от аналогичной для дебетовой карты. Но клиенту следует учесть несколько существенных нюансов:

- Если закрытие карты связано с переходом человека на обслуживание в другой банк и желанием получать через него заработную плату, то рекомендуется заявление о переводе зарплаты с указанием новых реквизитов подать работодателю заблаговременно.

- При переходе на другую работу нужно обязательно позаботиться о закрытии старой зарплатной карты, если ее использовать больше не планируется. Так как можно столкнуться с необходимостью оплачивать комиссию за обслуживание пластика, которую бывший работодатель платить не будет.

- Для клиентов, которые не хотят зависеть от выбранного работодателем банка, в Райффайзенбанке предусмотрен индивидуальный зарплатный проект.

- Льготы и привилегии для участников зарплатных проектов действуют только при поступлении на карту выплат от работодателя. Простого наличия пластика для получения льгот и привилегий недостаточно.