Что такое дебет и кредит в бухгалтерии

Содержание:

- Кредитовый и дебетовый оборот

- История

- Что значит «сальдо»

- Пример бухучета полученного кредита

- Понятие кредита в структуре бухгалтерского баланса компании

- Что значит «сводить дебет с кредитом»?

- Получение займа от контрагента

- Запрет дебетования счета — что это

- Счет Contra

- Активные и пассивные счета бухгалтерского учета, субсчета

- Главные отличия понятий

- Основные понятия для начинающих бухгалтеров

- Пример отражения проводок

- Особенности ведения счетов

- Подводим итоги

- Итоги

Кредитовый и дебетовый оборот

Обороты в бухгалтерии будут означать суммы, которые сформировались на счетах за определенный период времени. Дебетовый счет — это показатель, как увеличились активы или имущество компании. Оборот будет считаться как сумма всех счетов по дебету.

Кредитный оборот показывает совокупность всех расходных операций с денежными средствами. При активной работе фирмы поступления и списания со счета происходят постоянно. Поэтому положение компании в сфере экономики будет регулярно отличаться. Для получения актуальных данных необходимо анализировать итоги за различные промежутки времени. В положительной динамике для компании сальдо должно быть всегда больше нуля. Если оно имеет отрицательное значение, то будет носить название кредитовое.

Записи по каждому счету должны оформляться отдельно. Каждая операция с денежными средствами отражается в проводках. Суммы записываются в колонках в зависимости от вида операции. Сальдо счета по характеру делится на три вида:

- пассивное;

- активное;

- активно-пассивное.

Если в активных и активно-пассивных счетах происходит повышение оборота дебета, это свидетельствует об увеличении имущества. Если повышается оборот кредита, это говорит об уменьшении доходности.

В пассивных счетах все отображение происходит наоборот. Они созданы для того, чтобы понять, откуда на счет пришли поступления средств в компанию. В завершении периода обороты суммируются. Получается итоговое конечное сальдо. Если суммы дебета и кредита совпадут, то счет закрывают. Есть ряд счетов, которые должны иметь на отчетный период нулевой остаток. Это счета, предназначенные для списания расходов.

Сведение остатков за период

Сведение остатков за период

История

Первое известное зарегистрированное использование этих терминов — это работа венецианца Луки Пачоли 1494 года « Summa de Arithmetica, Geometria, Proportioni et Proportionalita» ( Все об арифметике, геометрии, пропорциях и пропорциональности ). Пачоли посвятил один раздел своей книги документированию и описанию системы двойной бухгалтерии, которая использовалась в эпоху Возрождения венецианскими купцами, торговцами и банкирами. Эта система по-прежнему является основной системой, используемой современными бухгалтерами. Индийские купцы разработали систему бухгалтерского учета с двойной записью, называемую бахи-хата , которая предшествовала работе Пачоли, по крайней мере, на много веков, и которая, вероятно, была прямым предшественником европейской адаптации.

Иногда говорят, что в своей оригинальной латыни Summa Пачоли использовала латинские слова debere (задолжать) и credere (доверять) для описания двух сторон закрытой бухгалтерской операции. Активы причитались владельцу, а акционерный капитал был передан компании. В то время отрицательные числа не использовались. Когда его труд был переведен, латинские слова debere и credere стали английскими дебетом и кредитом . Согласно этой теории, сокращения Dr (дебет) и Cr (кредит) происходят непосредственно от оригинальной латыни. Однако Шерман ставит под сомнение эту идею, потому что Пачоли использует Per (итальянское для «by») для должника и A (итальянское для «to») в записях журнала. Шерман продолжает говорить, что самый ранний текст, который он обнаружил, на самом деле использует «Доктор» в качестве аббревиатуры в этом контексте использовался английский текст, третье издание (1633 г.) книги Ральфа Хэндсона « Анализ или решение проблемы купцов», где Хэндсон использует «доктор» в качестве сокращения английского слова «должник». (Шерман не смог найти первое издание, но предполагает, что оно тоже использовало доктора для обозначения должника.) Слова, которые Пачоли на самом деле использовал для левой и правой сторон бухгалтерской книги, — это «в решимости» и «в хавере» ( отдавать и получать ). Переводчик Гейджсбек предлагает в предисловии:

Как заметил Джексон, «должник» не обязательно должен быть человеком, но может быть абстрактной стороной:

Такого рода абстракции проявляется уже в Richard Dafforne текста «s 17-го века Зеркало торговца , где он утверждает , «Cash representeth (для меня) человек, которому я … положил свои деньги в его ведение, а который по причине обязан вернуть его «.

Что значит «сальдо»

Основным предназначением бухгалтерского учета является выявление остатка между статьей расходов и выручкой компании. Составление подобных расчетов позволяет получить информацию о величине чистой прибыли, полученной от основной деятельности организации. Для получения этой информации необходимо узнать разницу между дебетом и кредитом. Для обозначения этого показателя используется термин «сальдо».

Дебетовое сальдо – параметр отображающий, что величина доходов превышает текущие расходы компании. В той ситуации, когда производственные издержки больше выручки компании, используется термин «кредитовое сальдо». Рассматриваемые термины применяются для анализа успешности финансовых операций конкретной фирмы за конкретный временной отрезок. Если размер дебета значительно выше объема кредита на активных счетах, можно сделать вывод, что компания обладает высокой финансовой устойчивостью.

Пример бухучета полученного кредита

Пример 1

Организация получила кредит 2 февраля в сумме 1 500 000 руб. Процентная ставка — 10%. Срок договора о выдаче кредита — 24 месяца. Сумма ежемесячного платежа — 62 500 руб. Договором с банком предусмотрена оплата процентов и погашение суммы кредита ежемесячно на последнее число каждого месяца. Проценты начисляются со следующего дня после получения кредита.

В феврале организация сделает следующие проводки:

2 февраля

Дт 51 Кт 67.1 — кредит получен на расчетный счет организации в сумме 1 500 000 руб.

28 февраля

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: 1 500 000 / 365 × 26 × 10% = 10 684,93 руб.

Дт 67.2 Кт 51 — оплата процентов — 10 684,93 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Проводки в марте:

31 марта

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: (1 500 000 – 62 500) / 365 × 31 × 10% = 12 208,90 руб.

Дт 67.2 Кт 51 — оплата процентов — 12 208, 90 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Данный кредит, являясь долгосрочным, будет отражен по строке 1410 «Заемные средства» бухгалтерского баланса в сумме, учтенной по кредитовому сальдо счета 67.

Если бы кредит был краткосрочным, его следовало бы отразить по строке 1510 «Заемные средства» бухбаланса.

Коммерческий кредит и товарные векселя показываются по строкам:

- 1450 «Прочие обязательства» (по долгосрочной задолженности);

- 1520 «Кредиторская задолженность» (по краткосрочной задолженности).

Следует отметить, что в случае, если средства были получены с целью приобретения, сооружения или изготовления инвестиционного актива, проценты необходимо отражать с использованием счета 08 «Вложения во внеоборотные активы» (Дт 08 Кт 66.2/67.2). Исключение из указанного правила делается для хозсубъектов, ведущих учет упрощенным способом, которые вправе для этих целей применять счет 91.2 (п. 7 ПБУ 15/2008).

Все подробности отражения заемщиком в бухгалтерском учете получения и возврата займа или кредита рассмотрены в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите к рекомендациям экспертов.

О бухучете кредиторской задолженности см. статью «Как кредиторская задолженность отражается на счетах?».

Понятие кредита в структуре бухгалтерского баланса компании

Кредитовые (пассивные) счета в бухгалтерском балансе представлены следующими группами.

Капитал и резервы. Этот раздел кредитовой (пассивной) части бухгалтерского баланса организации посвящён капитальным вложениям, используемым для развития бизнеса, покупки средств производства, расширения штата сотрудников. Например, резервный капитал организации защищает компанию от кассовых разрывов, вызванных задержкой платежей от контрагентов.

- Уставный или складочный капитал организации. В этой группе счетов отражается сумма средств, зафиксированная в учредительных документах (уставе) организации на момент регистрации. Как правило, сумма уставного капитала зависит от сферы деятельности предприятия, обычно учредители выбирают минимальное значение (например, 15 тысяч рублей).

- Акции, находящиеся в собственности компании. Если компания проходила IPO (Initial Public Offering, размещение акций на фондовой бирже), руководство в дальнейшем может выкупить ценные бумаги, чтобы избежать «размывания» капитала. При наличии акций, выкупленных у третьих лиц, стоимость ценных бумаг отражается в разделе капитала и резервов.

- Доход (убыток) от переоценки внеоборотных активов. Ввиду постоянного роста уровня цен на товары и услуги (инфляции), Минфин предписывает организациям переоценивать стоимость иммобилизованных активов. Разница между стоимостью за предыдущий и текущий периоды отражается в пассиве бухгалтерского баланса.

- Добавочный и резервный капитал. Добавочным капиталом организации является стоимость ТМЦ, внесённых учредителями после регистрации компании и создания уставного капитала. Сумма резервного капитала обычно начисляется из прибыли для покрытия неожиданных потерь бизнеса.

- Нераспределённая прибыль (убыток). В этой части капитала и резервов отражается сумма прибыли (убытка), оставшаяся после получения выручки от основной деятельности и погашения всех обязательных платежей. Как правило, нераспределённую прибыль направляют на дальнейшее развитие бизнеса.

Краткосрочные (до 12 месяцев) и долгосрочные (более года) обязательства. Две группы пассивов организации отражают сведения о кредитах, налоговых обязательствах и доходах будущих периодов. Перечень счетов одинаков для обоих разделов, отличаются только сроки погашения. Перечень обязательств компании содержит следующие группы пассивов.

- Заёмные средства. В разделах краткосрочных и долгосрочных обязательств отражается общая сумма кредитов, выданных данному предприятию. В разделе краткосрочных обязательств учитывается сумма платежей по кредиту за ближайший год, долгосрочными обязательствами признаётся задолженность со сроком погашения не менее 13 месяцев.

- Отложенные налоговые обязательства. Показатель отражается только в разделе долгосрочных обязательств и означает сумму налога на прибыль, подлежащую уплате в течение следующего календарного года. Эта строка в балансе используется из-за различий методов начисления амортизации, применяемых в налоговом и бухгалтерском учёте.

- Оценочные обязательства. В этом разделе указываются краткосрочные и долгосрочные задолженности с неопределённой датой погашения. Например, торговое предприятие выдаёт покупателям гарантии на товары, получая оценочные обязательства с неопределённой датой погашения. Покупатель может вернуть товар по гарантии либо пользоваться покупкой, не обращаясь к продавцу.

- Кредиторская задолженность. Краткосрочное обязательство компании, предполагающее возврат задолженности поставщикам, подрядчикам, персоналу и другим контрагентам. Например, в сумму кредиторской задолженности входит аванс, полученный компанией от контрагента за выполнение работ или оказание услуг. На практике бухгалтеры стремятся снизить кредиторскую задолженность перед сдачей баланса, чтобы облегчить расчёт финансовых показателей.

- Доходы будущих периодов. Сумма доходов компании, начисленная в текущем периоде, но относящаяся к операциям, проводимым в следующем календарном месяце (квартале, году). Например, строительная компания выиграла тендер на постройку спортивного комплекса в следующем году и уже получила бюджетное финансирование. На момент формирования баланса предприятие владеет краткосрочным обязательством (необходимо провести строительные работы).

Совокупность пассивных (кредитовых) счётов, используемых бухгалтером, формирует пассив баланса. Структура пассивных счетов в бухгалтерском балансе компании разделяется на капитальные вложения, краткосрочные и долгосрочные обязательства.

Что значит «сводить дебет с кредитом»?

Сведение дебета с кредитом необходимо для получения баланса. Баланс предприятия дает представление о фактическом капитале компании. То есть, о материальных активах без учета расходов.

Рассмотрим простой пример. Расходы предприятия составили, в данном месяце, 100 000 рублей. Доходы его равны 150 000 рублей. То есть, баланс будет составлять 50 000 рублей.

Это самый примитивный пример, который в полной мере не отображает реальное ведение дел. Расходы и доходы включают в себя не только деньги, но и материальные ценности, оборудование и прочее имущество. Однако на примере денег проще понять особенности сведения дебета с кредитом.

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг ().

Правила бухучета займов описаны в . Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят ():

- проценты за пользование займом;

- сопутствующие расходы — оплату информационных и консультационных услуг, экспертизы договора и др.

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа ().

Учет в 1С

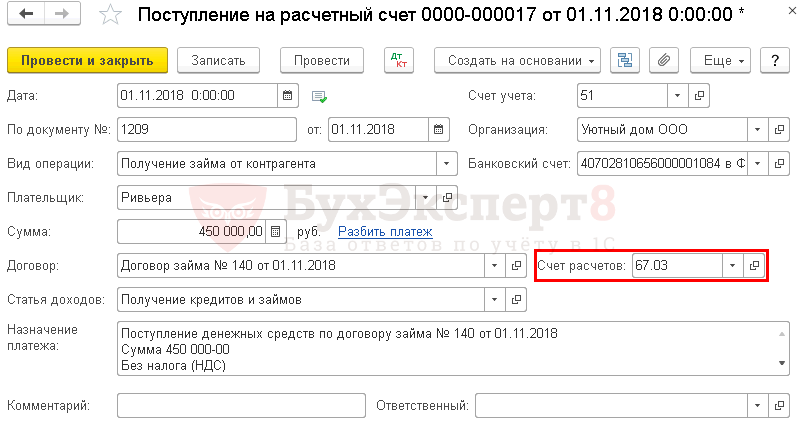

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по договору займа, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

Счет расчетов — 67.03 «Долгосрочные займы».

Запрет дебетования счета — что это

Некоторые банковские вклады имеют ряд ограничений и условий использования. Одним из таких ограничений является запрет дебетования р/сч. При открытии вклада с запретом дебетования клиент попросту не сможет вносить свои средства на данный р/сч. Иными словами, р/сч с запретом дебетования не предусматривает совершение приходных операций.

Однако некоторые банки могут временно блокировать возможность поступлений по банковским картам. Такая блокировка может быть вызвана сомнительными операциями по р/сч. Во избежание мошеннических действий сотрудник банка блокирует карту. Для разблокировки следует обратиться в ближайший офис банка.

Счет Contra

Все счета также могут быть дебетованы или кредитированы в зависимости от того, какая транзакция имела место, например, когда транспортное средство приобретено за наличные, счет активов «Транспортные средства» дебетуется по мере увеличения счета транспортного средства, и одновременно счет активов «Банк или наличные» является зачисляется в связи с оплатой автомобиля наличными. Некоторые статьи баланса имеют соответствующие контрсчета с отрицательными сальдо, которые их компенсируют. Примерами являются накопленная амортизация по оборудованию и резерв на безнадежные долги (также известный как резерв на сомнительные счета) по дебиторской задолженности. ОПБУ США использует термин » против» только для определенных счетов и не признает вторую половину транзакции как «против», поэтому этот термин ограничен для связанных счетов. Например, возвраты с продаж и скидки и скидки с продаж являются контрольными доходами по отношению к продажам, поскольку сальдо каждого контра (дебет) противоположно продажам (кредит). Чтобы понять фактическую стоимость продаж, необходимо вычесть контрас против продаж, в результате чего возникает термин чистые продажи (что означает чистую сумму контрас).

Более конкретное широко используемое определение — это счет с балансом, противоположным нормальному сальдо (Dr / Cr) для этого раздела главной книги . Примером может служить офисный кофейный фонд: сразу за расходом «Кофе» (Dr) может следовать «Кофе — взносы сотрудников» (Cr). Такой счет используется для ясности, а не является необходимой частью GAAP ( общепринятых принципов бухгалтерского учета ).

Активные и пассивные счета бухгалтерского учета, субсчета

Бухгалтерский учет обязателен для каждой компании и необходим для отображения передвижений по счетам трех разновидностей:

- активным;

- пассивным;

- активно-пассивным.

Активные счета фиксируют активы, нужны для того, чтобы учитывать хозсредства. В них могут указываться как дебетовые, так и кредитовые данные. Первые отразят количество денег и откуда они зачислены, вторые – насколько снизились материальные объекты и средства. Имеется и дебетовое сальдо, оно может равняться 0. То есть в активных счетах учитывают суммы, находящиеся в распоряжении предприятия. Соответственно Плану счетов активы нумеруются следующими кодами: от 01 – «Основные средства» до 97 – «Расходы будущих периодов».

Активные счета:

- включают лишь дебетовое сальдо на начало либо окончание периода;

- по кредиту фиксируют транзакции по тратам активов, а по дебету – по их зачислению;

- в активной балансовой части показывают сальдо, означающее присутствие денежного актива.

Чтобы рассчитать окончательный остаток за период, от суммы сальдо начального и дебетовых оборотов нужно отнять сумму кредитовых.

В пассивных счетах отображаются сведения о пассивах: затратах, долгах и финансовых обязательствах компании. По дебету в них записывают зарплату, налоговые, акцизные и другие обязательные выплаты. По кредиту – поступления от кредиторов. Иначе говоря: по дебету – сокращение пассива, по кредиту – его увеличение. Нумерация пассивных строк в балансе: 02, 05, 42, 59, 63, 66, 67, 70, 77, 80, 82, 83, 96, 98. К примеру, дебет счета 60 – это информация о том, какую сумму деловые партнеры задолжали предприятию, чему равна их «дебиторка». Кредит по этому же счету покажет, какой долг у организации перед партнерскими компаниями.

Пассивные счета нужны для объединения источников сумм, которые учитываются по активу. Они обладают следующими особенностями:

- проводки означают увеличение источников в кредите;

- в дебете они показывают снижение сумм;

- сальдо, в отличие от , бывает лишь кредитовым.

Для расчета остатков на завершение отчетного периода от суммы сальдо начального и кредитовых оборотов отнимают сумму дебетовых.

Существуют еще и активно-пассивные счета: их можно указывать в двух противоположных строчках баланса. В зависимости от итогов работы организации они способны включать и остатки, которые прописываются только с одной стороны.

Отдельно выделяют счета, которые не имеют остатков. Они не принимают участие в составлении баланса и относятся к расчетным: остатки по ним по окончанию месячного периода переносят на иные счета, а эти «закрывают». Если бухгалтерский учет ведется правильно, на этих счетах могут возникнуть остаточные суммы, но они должны быть перераспределены в конце месяца.

Кроме того, счета бывают синтетическими и аналитическими. В первых имущество или обязательства отражены обобщенно, в них учет всегда проводится в денежном эквиваленте. Во вторых фиксируется детальная информация по каждой разновидности имущества или обязательств. Их открывают дополнительно к синтетическим. При этом остаточные суммы на последних и обороты на них же обязаны равняться остаткам и оборотам всех дополнительных аналитических счетов. Здесь для удобства бухгалтерского учета используют субсчета – промежуточное звено между основным синтетическим счетом и дополнительными аналитическими.

Главные отличия понятий

Рассматриваемые понятия отражают размер финансовых ресурсов и активов компании в денежном эквиваленте. Данные термины являются своеобразной базой для создания финансовой отчетности. Термин «кредит» применяется для отображения процесса уменьшения активов, которые записаны на балансе предприятия. К таким активам можно отнести: денежные ресурсы, недвижимость, транспорт, товарную продукцию и прочие ценности организации. Термин «дебет» применяется при увеличении активов. В данном случае, помимо вышеперечисленных материальных ценностей учитываются доход и прибыль компании. Именно этот фактор является ключевым различием рассматриваемых терминов.

Согласно правилам бухгалтерского учета, кредит отражается в правой колонке баланса, а дебет в левой. Здесь следует отметить, что в зависимости от формы счета значение терминов может различаться. На активных счетах дебет используется для обозначения процесса, характеризующегося приростом активов. В случае с пассивными счетами этот показатель отражает снижение размера задолженности перед третьими лицами. Из этого можно сделать вывод, что дебет является общей совокупностью активов, которые имеются на балансе организации, а кредит – ресурсы, использующиеся для получения активов. Также данный показатель используется для отображения величины статьи расходов и финансовых обязательств перед третьими лицами.

Основные понятия для начинающих бухгалтеров

Для того, чтобы правильно вести бухгалтерский учёт, нужно разбираться в терминологии. Тут действует такой же принцип, как и во всем известном выражении “Учить матчасть”.

То есть, прежде чем заниматься каким либо делом, нужно быть компетентным в этом самом деле. И бухгалтерия не является исключением в этом правиле. Начнём с простого и попробуем объяснить всё максимально доступным языком.

Бухгалтерский кредит и банковский кредит — это две разные вещи и при работе в бухгалтерии будет лучше, если вы вовсе забудете значение слово кредит в повседневной жизни.

Теперь поговорим о значениях этих двух слов, которые являются основой в бухгалтерском учёте. Опять же, не путайте значение с банковскими операциями, ведь слова “Дебет” и “Кредит” существуют и в этой сфере.

Простыми словами

В бухгалтерском учёте слово “Дебет” простыми словами означает приход денежных средств, а расходные средства называются “Кредитом”, но не стоит думать, что всё так просто. Эти два понятия взаимосвязаны сильнее чем, кажется изначально.

В бухгалтерии есть такое правило, что если определенная сумма уходит, то она же, должна приходить. Что по-простому можно объяснить так: Если из одного журнала уходят деньги, то должен быть создан ещё один журнал, чтобы эти деньги в него пришли.

Простыми словами

Попробуем разобрать на примере. У вас есть одна книга учета, и вы отдаёте определённую сумму денег поставщику за товар. Эта сумма должна записываться 2 раза!

Для этого мы запишем эту сумму первый раз в нашу книгу учета под словом “Кредит”, так как деньги ушли из нашего кармана. А для второй записи нам необходимо создать ещё один журнал для поставщика, к которому эти деньги пришли, но записывать будем под словом “Дебет”.

Стоит уточнить, в качестве примера мы берём работу с деньгами и описываем всё по-простому, однако в реальном бухгалтерском учете записываются не только денежные средства, а также товары и имущество.

На том же примере можно разобрать всё ещё раз. Вы сделали 2 записи по уходу денег из вашего кармана и приходу их в карман поставщика, однако за эти деньги поставщик должен вам что-то отдать взамен. Этот товар мы сначала запишем в журнал поставщика под словом “Кредит” а потом в нашу книгу учёта под словом “Дебет”.

Такой способ ведения бухгалтерии называется двойной проводкой от слова “двойной”, то есть написать два раза.

Структура записи

После того как мы разобрались с основными понятиями, нужно понять в каком виде записывается эта двойная проводка.

Уже давно сложилось, что Дебет и Кредит пишутся в двух разных колонках, и чем быстрее вы запомните и научитесь это быстро использовать, тем быстрее и качественнее вы начнете вести бухгалтерский учет.

Это необходимо знать, чтобы легко ориентироваться в дальнейшем, ведь счетов, в которые необходимо вводить информацию может быть множество, но в каждом работает одна схема и одно правило: Приходящие деньги в — левую колонку, а уходящие — в правую.

Что такое Сальдо

Итак, сейчас мы разобрали самые основные понятия бухгалтерского учета и выяснили как правильно вести учёт, однако это ещё не все знания, которые пригодятся вам в этом деле. Обратимся к понятию сальдо.

Сальдо бывает двух видов: дебетовое сальдо и кредитное сальдо. Если говорить простыми словами, то это остаток счёта на окончание месяца. Попробуем разобрать на примере. Для этого опять возьмем два счёта: наш счёт и счёт поставщика.

Поставщик, в свою очередь привозит нам товар на сумму двадцать тысяч рублей — записываем. Предположим, что в этом месяце между нашими счетами не будет никаких операций, и подведём итоги за месяц.

Сальдо, дебет, кредит — простыми словами

Для этого, из большего числа каждого счета вычитаем меньшее число. Таким образом, из нашего счета ушли десять тысяч рублей по Кредиту, но пришёл товар на сумму двадцать тысяч рублей по Дебету. Получается что итоговое сальдо на нашем счете Дебетовое, так как средств пришло больше чем ушло.

Вывод

Таким образом, мы разобрали на примерах основные моменты введения бухгалтерского учета.

Но помните, что в настоящем учете счетом может быть несколько десятков и сложность возрастёт в несколько раз, однако нет ничего такого в чём нельзя было бы разобраться.

Пример отражения проводок

Например, мы открыли свою фирму. Для ведения бухгалтерского учета был разработан рабочий план счетов:

| Код счета | Наименование счета |

|---|---|

| 01 | Основные средства |

| 41 | Товары |

| 50 | Касса |

| 60 | Расчеты с поставщиками |

| 62 | Расчеты с покупателями |

| 80 | Капитал |

| 84 | Прибыль/убыток |

| 90 | Продажи |

- Первым делом мы внесли в кассу предприятия уставный капитал в размере 100 000 рублей:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 50 | 80 | 100000 | Взнос в кассу уставного капитала |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Денежные средства | 100000 | Капитал | 100000 |

| БАЛАНС | 100000 | БАЛАНС | 100000 |

- Потом купили компьютер за 50 000 рублей:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 01 | 50 | 50000 | Покупка компьютера за наличные |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 100000 |

| Денежные средства | 50000 | ||

| БАЛАНС | 100000 | БАЛАНС | 100000 |

- На 20 000 купили товар у поставщика:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 41 | 60 | 20000 | Покупка товара у поставщика в долг |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 100000 |

| Товары | 20000 | Кредиторская задолженность | 20000 |

| Денежные средства | 50000 | ||

| БАЛАНС | 120000 | БАЛАНС | 120000 |

- Продали половину товара в долг с наценкой 50%:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 90 | 41 | 10000 | Списание себестоимости |

| 62 | 90 | 15000 | Выручка от продажи |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 100000 |

| Товары | 10000 | Прибыль | 5000 |

| Денежные средства | 50000 | Кредиторская задолженность | 20000 |

| Дебиторская задолженность | 15000 | ||

| БАЛАНС | 125000 | БАЛАНС | 125000 |

- Покупатель оплатил только половину суммы:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 50 | 62 | 7500 | Оплата от покупателя |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 100000 |

| Товары | 10000 | Прибыль | 5000 |

| Денежные средства | 57500 | Кредиторская задолженность | 20000 |

| Дебиторская задолженность | 7500 | ||

| БАЛАНС | 125000 | БАЛАНС | 125000 |

- Мы оплатили поставщику 5000 за купленный ранее товар:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 60 | 50 | 5000 | Оплата поставщику |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 100000 |

| Товары | 10000 | Прибыль | 5000 |

| Денежные средства | 52500 | Кредиторская задолженность | 15000 |

| Дебиторская задолженность | 7500 | ||

| БАЛАНС | 120000 | БАЛАНС | 120000 |

- Взяли из кассы предприятия 20 000 на личные нужны:

| Дебет | Кредит | Сумма | Комментарий |

|---|---|---|---|

| 80 | 50 | 20000 | Изъятие денег из бизнеса |

Баланс:

| АКТИВ | ПАССИВ | ||

|---|---|---|---|

| Основные средства | 50000 | Капитал | 80000 |

| Товары | 10000 | Прибыль | 5000 |

| Денежные средства | 32500 | Кредиторская задолженность | 15000 |

| Дебиторская задолженность | 7500 | ||

| БАЛАНС | 100000 | БАЛАНС | 100000 |

Особенности ведения счетов

Чтобы дебет и кредит сводились, в бухгалтерии для каждой хозяйственной операции используются два счета. На один из них денежные средства поступают, со второго расходуются. Такой принцип двойной записи помогает избежать бухгалтерских ошибок. Они обнаруживаются в том случае, если баланс не удается свести.

Ошибки в бухгалтерии подразделяются на два типа:

- преднамеренные;

- непреднамеренные.

Чаще всего допускаются следующие ошибки:

- при проведении первичного учета операции будут отражаться без соответствующих бумаг;

- средства не отражены своевременно в учете;

- были неверно составлены проводки, которые исказили данные учета;

- нарушены правила первичного учета на стадии оценки.

Неверные проводки бухгалтер может обнаружить при составлении оборотно-сальдовой ведомости. Также можно отследить движение денежных средств по счетам кредита и дебета. Кроме того, рекомендуется использовать метод логического контроля. При таком варианте создаются контрольные точки, по которым значение в ведомости должно совпадать.

Сведение дебета с кредитом

Сведение дебета с кредитом

Бухгалтерский учет предполагает двойную запись. Составляется таблица, в левую колонку которой вписывается дебет, а в правую – кредит. Большинство счетов разделяются на две категории:

- Активные. Такие счета включают активы организации. С их помощью фиксируется прибытие средств. Из данных счетов можно вычленить сведения о наличии денег на предприятии и их списании. Активные счета, в свою очередь, подразделяются еще на несколько категорий: для учета имущества компании, денежных средств, убытки общехозяйственного характера. Они включают в себя и дебет, и кредит. Первый, в данном случае, отображает поступление денег в кассу, пополнение материалов на складах, наличие задолженностей перед предприятием у других фирм. Кредит отображает уменьшение материальных объектов и средств.

- Пассивные. Рассматриваемые счета предназначаются для отображения источников средств компании, а также задолженностей и финансовых обязанностей перед надзорными структурами. Они подразделяются на категории: «НДС», «Расчеты с поставщиками». Колонка с дебетом фиксирует сокращение капитала, налоговые отчисления, выплаты заработной платы. Колонка с кредитом отображает приход средств, возврат долгов от дебиторов. К кредиту также относится повышение прибыльности при деятельности предприятия.

ВНИМАНИЕ! Значение дебета и кредита будет зависеть от того, к каким счетам они относятся. Если дебет находится на активном счете, он отображает приход средств, если на пассивном – расход

Подводим итоги

Дебиторской задолженностью называется сумма законных имущественных притязаний компании в отношении третьих лиц. Кредиторской — сумма обязательств предприятия перед государством, займодавцами, деловыми партнёрами или собственными сотрудниками. Возникновение первой и второй естественно для хозяйствующего субъекта и должно быть отражено в бухгалтерском балансе.

Дебиторка компании отражается в строке 1230; кредиторка — в строках 1410, 1510 и 1520. Бухгалтерия должна регулярно проверять соотношение дебиторской и кредиторской задолженностей: желательно, чтобы первая суммарно превосходила вторую.

Итоги

Понятие дебета и кредита по-разному интерпретируется в бухгалтерском, налоговом и управленческом учёте. В целом, дебет (или активы) компании отражает перечень финансовых ресурсов, товарно-материальных ценностей, объектов интеллектуальной собственности. Кредит (или пассивы) предприятия включают уставный капитал, ценные бумаги, нераспределённую прибыль и финансовые обязательства бизнеса.

С точки зрения финансового учёта, дебет означает поступление каких-либо активов или уменьшение обязательств компании. Кредит отражает списание активов либо увеличение задолженности бизнеса перед третьими лицами и другими организациями. В целях группировки объектов учёта по отраслям были введены дебетовые (или активные) и кредитовые (или пассивные), а также активно-пассивные счета, отражающие одновременно активы и обязательства компании.

Основной задачей бухгалтерского учёта в компании является предоставление актуальных данных для сотрудников и руководителей, налоговый учёт используется при составлении деклараций и расчётов с ИФНС. Формы управленческого учёта применяются крупными компаниями для отслеживания финансовой устойчивости и перспектив развития отдельных направлений бизнеса.