Расчетный счет в втб для ип и ооо. тарифы на рко

Содержание:

- Универсальная карта «VTB Business»

- Дополнительные возможности

- Как открыть расчетный счет для ООО

- Обслуживание юридических лиц

- Тарифы на РКО в ВТБ для юридических лиц и ИП

- Какие документы понадобятся?

- Как можно узнать и получить необходимые реквизиты карты ВТБ

- Расторжение договора

- Дополнительные услуги

- Вопрос-ответ

- Тарифы

- Тарифы на расчетное обслуживание ВТБ

- Какие реквизиты карты могут понадобиться для перевода физическому лицу?

- Список документов

- Тарифы

Универсальная карта «VTB Business»

Про выпуск и обслуживание

Первая универсальная карта Visa Business, MasterCard Business или МИР выпускается бесплатно. Годовое обслуживание такой карты также бесплатное.

Выпустить можно неограниченное количество карт. Стоимость обслуживания второй и последующих — 2280 ₽/год.

Для карты создается специальный карточный счет, поэтому что бы тратить с нее деньги, нужно перевести их с расчетного счета на карточный.

Про SMS-уведомления по карте

СМС-уведомления по карте подключаются автоматически — 59 ₽/мес. Их можно отключить в приложении банка или в интернет-банке.

Я обычно для получения такой информации пользуюсь мобильным приложением, поэтому уведомления по sms отключаю.

Дополнительные возможности

- На сайте ВТБ вы сможете составить зарплатный проект, который устроит вас и ваших сотрудников. Сотрудникам понравится 10% кэшбэка, а вам, как руководителю, премиальная карта с приоритетным допуском.

- Узнать про дополнительные бонусы от партнеров и другие дополнительные возможности в банке ВТБ 24 вы сможете при оформление счета.

Преимущества ВЭД и валютного контроля в банке ВТБ

| Надежно |

|

| Удобно |

|

| Выгодно |

|

| Индивидуально |

|

| Дистанционно |

|

Как открыть расчетный счет для ООО

Открыть расчетный счет для ООО в ВТБ 24 можно дистанционно или при личном посещении ближайшего банковского отделения. В последнем случае предпринимателю придется найти время и возможность самому явиться к сотруднику с собранной документацией, причем процедура потребует дополнительных визитов. Поэтому онлайн-заявка – наиболее удобный способ стать клиентом банка и сэкономить свое время.

Алгоритм действий при открытии в ВТБ расчетного счета для ООО через онлайн-банк следующий:

- На официальном сайте банка выбрать нужный пакет услуг и кликнуть красную кнопку «Открыть счет».

-

В появившейся форме заполнить все указанные поля.

Данные обязательно должны носить правдивый характер и включать следующую информацию: ФИО, контактные данные, место регистрации, ИНН и прочее.

- Отправить анкету сотрудникам банка и дождаться обратной связи.

- По телефону менеджер уточнит вопросы о расчетном счете и необходимых услугах и пригласит в отделение банка для подписания соглашения.

- В обозначенный день следует явиться с собранными документами для открытия счета.

- Оплатить стоимость первого месяца обслуживания и предоставить квитанцию сотруднику, который составляет договор.

- Подписать бумаги и получить номер расчетного счета.

Всю необходимую информацию банк продублирует на электронный адрес.

Кто может открыть счет

Открыть расчетно-кассовый счет имеют право физические и юридические лица, как индивидуальные предприниматели, так и общество с ограниченной ответственностью. Банк не выдвигает никаких ограничений на этот счет. Основным условием для заведения РКО является предоставление необходимых бумаг.

Пакет документов для РКО

Пакет документации при открытии расчетного счета для ООО немного отличается от списка для ИП.

Список бумаг включает:

- Заполненное заявление на открытие РКО от предпринимателя, с подписью и печатью организации;

- Свидетельство из ЕГРЮЛ о регистрации фирмы и юридического лица в качестве налогоплательщика;

- Устав предприятия и документы об учреждении;

- Документ, удостоверяющий личность одного (или нескольких) учредителя;

- Бумагу с примерами личной подписи (или подписей) руководителей и официальной печатью.

Преимущества и недостатки

Банк ВТБ 24 — не единственная финансовая организация, предлагающая открытие РКО для ИП или ООО. Однако ряд существенных преимуществ перед другими учреждениями делает его привлекательнее для предпринимателей разных масштабов. Основные плюсы банка:

- Предложения для малого и крупного бизнеса при открытии счета различается, что позволяет предпринимателям выбрать удобный для них набор услуг.

- Отсутствие скрытых платежей. Цена указывается за месячное обслуживание, в которое входит определенный набор услуг.

- Возможность обработки клиентских запросов во внерабочее время.

- Банк предлагает большое число бесплатных денежных переводов от 50 до 100 в месяц.

- Использование мобильных приложений и интернета для обслуживания. Вовлечение высоких технологий позволяет управлять денежными средствами без личного присутствия в банке и в любое время.

- Большое количество дополнительных услуг.

Кроме этого коммерческая организация активно развивается, привлекает новых вкладчиков и постоянно предлагает бонусные программы для своих клиентов.

Обслуживание юридических лиц

Приняв решение открыть счет в ВТБ для юридического лица, следует изучить специальные условия для бизнеса и особенности рассчетно-кассового обслуживания. Банк предлагает различные пакеты с набором услуг в соответствии с деятельностью, которую ведет организация.

Тарифы

Стоимость РКО зависит от выбранного пакета, в таблице указаны тарифы на обслуживание в пересчете на месяц:

| Тариф | Стоимость пакета (руб) | Переводы (в рублях) | Пополнение (наличными) | Платежи в бюджет | Обслуживание онлайн и мобильного банка |

| Бизнес-старт | 1200 | Бесплатно до 5 транзакций | Без комиссии до 50000 | Без комиссии | Без комиссии |

| Бизнес-касса | 2200 | Бесплатно до 25 транзакций | Без комиссии до 250000 | Без комиссии | Без комиссии |

| Бизнес-онлайн | 3200 | Бесплатно до 100 транзакций | Комиссия 0,25% (минимальная сумма пополнения 150000) | Без комиссии | Без комиссии |

С 1 июля 2019 года ВТБ 24 предлагает открыть счет для юридических лиц и воспользоваться новыми пакетами услуг:

- ВЭД — стоимость обслуживания 8200 руб/мес.

- Все включено — стоимость обслуживания 11000 руб/мес.

Предприниматель при оформлении договора выбирает пакет услуг, максимально отвечающий условиям работы его бизнеса.

Услуги для бизнеса

Банк оказывает поддержку представителям бизнес-сферы и предлагает пакет услуг в соответствии со статусом организации.

Вновь открывшиеся предприятия могут использовать следующие возможности:

- бесплатную регистрацию бизнеса;

- дистанционные сервисы;

- готовый зарплатный проект;

- эквайринг;

- бизнес-коннект;

- спецсчет участника закупок;

- льготное РКО.

Действующий бизнес может воспользоваться услугами:

- кредиты на выгодных условиях;

- бизнес-карты;

- депозиты;

- ВЭД;

- эквайринг;

- зарплатный проект;

- дистанционные сервисы;

- спецсчет участника закупок;

- льготное РКО.

Клиентам ВТБ 24 гарантированы консультации и профессиональная поддержка от сотрудников банка.

Преимущества и недостатки

Для повышения конкурентоспособности банк постоянно работает над качеством услуг, предоставляемых бизнес-предприятиям. Основными преимуществами открытия счета в ВТБ для юридических лиц является:

- бесплатный интернет-банк и мобильное приложение;

- регистрация фирмы бесплатно и без обращения в налоговую службу;

- дополнительные услуги для ведения бизнеса;

- скидка на приобретение онлайн-касс;

- специальные гарантии для участников государственных закупок;

- бесплатное открытие счета;

- удобная сеть филиалов и банкоматов;

- регулярные акции;

- широкий выбор кредитных предложений.

К минусам работы с ВТБ 24 можно отнести комиссию за операции с наличными средствами, повышенные тарифы на РКО для ЮЛ и невозможность использования счета в личных целях. Все операции отслеживаются ФНС, и средства могут быть заблокированы при нарушении условий договора.

Тарифы на РКО в ВТБ для юридических лиц и ИП

На сегодняшний день предоставляется возможность оформления одного из четырех предложений: «На старте», «Самое важное», «Все включено» и «Большие обороты». Тарифы имеют незначительные отличия, стоит разобрать их подробнее

Критерии/Тариф

На старте

Самое важное

Все включено

Большие обороты

Без пакета

Стоимость

0 р./12 мес.

С 4-го месяца 199 р./ мес. при обороте менее 10 000 р.

0 р./3 мес.

Далее 1020 р./ мес

при оплате за 12 месяцев

0 р./3 мес.

Далее 1615 р./ мес. при оплате за 12 месяцев

5950 р./мес.

при оплате за 12 месяцев

0 р./мес.

Тарификация по базовому тарифному сборнику

Обслуживание бизнес-карты

Бесплатно

Бесплатно

Бесплатно

Бесплатно

2280 р./год

Платежи клиентам ВТБ

Без ограничений

Без ограничений

Без ограничений

Без ограничений

6 р./перевод

Для ИП переводы на свои счета и карты физлица

Бесплатно

Бесплатно

Бесплатно

Бесплатно

Бесплатно

Платежи в другие банки

5 шт./ мес

далее 150 р. за платеж

30 шт./ мес

далее 50 р. за платеж

60 шт./ мес

далее 50 р. за платеж

150 шт./ мес

далее 35 р. за платеж

35 р. за платеж

Внесение наличных

0.5% от суммы

50 000 р./мес

далее 0.225% от суммы

250 000 р./мес

далее 0.225% от суммы

750 000 р./мес

далее 0.225% от суммы

От 0.15% от суммы

Снятие наличных

От 2.5% от суммы

От 1.5% от суммы

От 1.5% от суммы

300 000 р./мес

далее 1.5% от суммы

От 1.5% от суммы

Переводы физлицам

От 1 % от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

Акции и бонусы

Первые 12 месяцев стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

_

«На старте»:

- За открытие счета и его регистрацию плата не взымается;

- Абонентская плата также отсутствует;

- В первый год за акции не придется платить;

- Предоставляется возможность 5 раз бесплатно совершить перевод юридическому лицу или ИП;

- Комиссия за осуществление перевода не физическим лицам будет составлять 100 рублей за операцию;

- Лимита на перевод денежных средств физическим лицам – нет;

- При переводе крупных сумм физическим лицам может дополнительно взыматься комиссия, которая прописывается в договоре;

- При снятии денежных средств в банкомате размер комиссии составит 1,5 % (при этом за день нельзя снять более 100 тыс. рублей, а за месяц – более 1 млн.), а при снятии в отделении банка комиссия может возрасти до 11%;

- За внесение наличных комиссия составит 0,5% от суммы внесения.

«Самое важное» (отличия от тарифа «На старте» ):

- Абонентская плата составляет 1200 рублей;

- Акции не требуют оплаты только 3 месяца;

- Можно совершить 30 переводов юр. лицам и ИП;

- Далее за перевод взымается 50 рублей;

- При снятии средств в кассе банка комиссия понижается до 10%, при пополнении счета – до 0,45%.

«Все включено» (отличия от тарифа «Самое важное»):

- Стоимость абонентского обслуживания повышается до 1900 рублей;

- Количество бесплатных переводов юридическим лицам – до 60 шт.

«Большие обороты» (особенности по сравнению с тарифом «Все включено»):

- Стоимость абонентской платы составит 7000 рублей;

- Количество бесплатных переводов повышается до 150 штук;

- Стоимость последующих переводов юр. лицам и ИП будет составлять 32 рубля за 1 операцию.

Какие документы понадобятся?

Перечень требуемых документов зависит от формата бизнеса, поэтому разберем их по отдельности.

Для ИП

- Внутренний паспорт РФ от индивидуального предпринимателя;

- В случае, если документы подает не сам предприниматель, а его представитель, понадобится нотариально заверенная доверенность;

- Лицензия в случае, если деятельность ИП входит в число контролируемых государством (медицинские, образовательные услуги, продажа лекарственных препаратов и т.д.);

- Заполненное заявление на открытие расчетного счета;

- Анкета со сведениями о бизнесе и самом предпринимателе;

- Свидетельство о государственной регистрации;

- ИНН;

- Выписка из ЕРГРИП, удостоверяющая наличие ИП в реестре индивидуальных предпринимателей;

- Карта с образцами подписей и печатей предприятия;

- Договор банковского обслуживания – один сохраняется за клиентом, второй передается ВТБ;

- В случае, если ИП зарегистрировано более, чем три месяца назад, нужны также бухгалтерские и финансовые отчетности за последний финансовый год.

Для ООО

- Внутренний паспорт РФ от заявителя, а также от всех лиц, кто будет осуществлять управление счетом и средствами на нем;

- Заполненное заявление по форме банка на открытие счета;

- Договор банковского обслуживания в двух экземплярах;

- Выписка из ЕГРЮЛ о постановке на учет;

- Устав, а также протоколы заседаний, если в Устав вносились правки;

- Карта с печатями и подписями;

- Финансовая и бухгалтерская отчетность за последний финансовый год;

- Анкета по форме банка о состоянии ООО;

- Приказ о назначении, если документы подает уполномоченное лицо, не являющееся учредителем организации.

Как можно узнать и получить необходимые реквизиты карты ВТБ

Для осуществления вышеописанных действий необходимо узнать реквизиты карты, а сделать это можно так:

| № | Способ |

|---|---|

| 1 | Личный кабинет на сайте ВТБ-Онлайн и Приложение |

| 2 | Горячая линия банка |

| 3 | Филиал или отделении банка |

| 4 | Банкоматы и терминалы банка |

| 5 | Договор |

Ниже подробнее по каждому из способов.

Личный кабинет на сайте ВТБ и Приложение

В своем личном кабинете банка ВТБ. Реквизиты можно посмотреть как на обычном сайте «ВТБ Онлайн», так и в мобильном приложении. Ниже предоставлена инструкция с порядком выполнения входа для онлайн просмотра реквизитов на сайте ВТБ:

- Осуществите вход в свой виртуальный личный кабинет при помощи сообщения, номера карты, а также пароля;

- Перейдите в разделы со счетами и картами, нажав на «Мои продукты»;

- Выберите нужную пластиковую карту;

- Далее необходимо нажать на кнопку «Реквизиты»;

- Предоставленную, после нажатия кнопки, информацию можно сохранить, заскринить, распечатать или же выслать на почту.

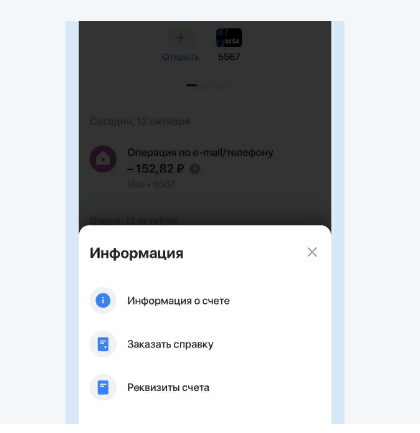

В специальном мобильном приложении вход для просмотра реквизитов производится следующим образом:

- Открываете мобильное приложение под названием ВТБ Онлайн;

- На главной странице переходите в раздел «Карты и счета»;

- Выбираете нужный расчетный счет или карту и нажимаете на них;

- В нижнем блоке открывшегося окна нажимаете кнопку «Информация»;

- В новом окне выбираете пункт «Реквизиты счета».

Обращение на горячую линию

При помощи службы поддержки.

Через контакт-центр у специалиста можно узнать номер своего или чужого расчетного счета карты. Для этого необходимо будет предоставить работнику свои ФИО и данные, указанные в паспорте, а также последние три цифры карты и секретное слово/фразу, которые вы указывали когда открывали счет.

В филиале или отделении банка

В любом отделении банка. После предоставления паспорта работникам в банке, можно получить реквизиты по карте. Также таким способом также можно узнать номер счета, договора или же пластиковой карты.

Банкоматы и терминалы банка

Через многочисленные банкоматы или терминалы банка ВТБ. Для получения реквизитов по карте ВТБ через терминал должна осуществиться абсолютно любая операция.

После обновления системы необходимо будет запросить чек, на котором и будет вся необходимая информация с реквизитами.

Ищем информацию по карте в договоре

Найти информацию по карте в заключенном ранее договоре с банком. При открытии счета в банке ВТБ всем клиентам индивидуально выдается распечатанный договор со всеми данными по карте, в том числе и реквизитами карты.

Узнать и получить все необходимые реквизиты очень просто, главное разобраться в том как и где это можно сделать. Конечно, через ВТБ Онлайн сейчас сделать все необходимое гораздо быстрее и легче, чем если бы пришлось стоять в очереди в реальном банке. Но даже в банке заполнение форм и предоставление необходимых документов не займет много времени, при условии наличия всех бумаг и оперативного сотрудничества.

Расторжение договора

Оба банковских инструмента, которые рассмотрены нами в статье, открываются без каких-либо лимитов в отношении сроков. Чтобы закрыть счета, необходимо по своей инициативе завершить действие соглашения по обслуживанию:

- в случае с РР все действия производятся в банковском отделении (не обязательно там, где он открывался);

- накопительный же можно закрыть в онлайн-банкинге.

Для расторжения договора по расчётному счёту понадобятся:

- паспорт (иной документ, являющийся удостоверением личности);

- сам договор;

- доверенность (если счёт открывался на другое лицо);

- миграционная карта или другие документы, разрешающие иностранцу пребывать в России (соответственно, не касается гражданина России).

Всё это нужно предоставить специалисту ВБ 24. После останется лишь заполнить форму заявления на расторжение соглашения. Обрабатывается документ в тот же день.

Важно! Для закрытия не обязательно заранее снимать деньги. Можно вывести их при посещении офиса – с помощью касс или путём поручения сотруднику банка перевести средства на другие реквизиты.. Чтобы закрыть накопительный, нужно:

Чтобы закрыть накопительный, нужно:

- авторизоваться в личном кабинете веб-банкинга;

- выбрать тот счёт, который нужно закрыть (если у Вас их несколько);

- кликнуть по кнопке “Закрыть”.

Примечание 9. Остаточные средства будут переведены на мастер-счёт, к которому прикреплён сберегательный.

В тот месяц, когда счёт закрывается, проценты не начисляются.

Дополнительные услуги

Кроме того, что банк предоставляет возможность открыть расчетный счет, здесь можно воспользоваться дополнительными услугами для бизнеса.

Торговый эквайринг

Банк ВТБ предлагает торгово-сервисным предприятиям услугу торгового эквайринга, которая позволяет принимать в оплату товаров и услуг карты платежных систем Visa International, MasterCard Worldwide, China UnionPay, American Express, JCB, МИР.

Преимущества услуги:

Комиссия за торговый эквайринг зависит от оборота, платежной системы, тарифа и участия в партнерской программе.

В первый месяц и при отсутствии платежей применяется максимальная комиссия. Плата за установку терминала оплачивается через три месяца с момента заключения договора, после того, как банк проведет анализ ежемесячного оборота.

Банк предоставляет следующие виды терминалов:

- стационарные — их устанавливают на рабочее место кассира, подключают через интернет кабель или сотовую связь;

- мобильные — подойдут для кафе, ресторанов и др. Подключаются через wi-fi или сотовую сеть;

- пин-пад — терминал с выносной клавиатурой для ввода данных об оплате.

В ВТБ можно приобрести и POS-комплекты. В них входят: системный блок с программным обеспечением, сканер, монитор, терминал и другие периферийные устройства.

Деньги от покупателей поступают на счет компании на следующий рабочий день за вычетом комиссии.

Интернет-эквайринг

Интернет-эквайринг от ВТБ дает финансовую гарантию и быстрое зачисление денежных средств на расчетный счет, покупатели избавляются от необходимости посещать офис банка для оформления перевода средств и могут оперативно оплатить понравившиеся товары или услуги с помощью банковской карты. К оплате принимаются карты платежных систем Visa International, MasterCard Worldwide и МИР.

Преимущества услуги:

На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передается по специальным защищенным каналам, соответствующим всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счет продавца, чек высылается на электронную почту покупателя.

Деньги, полученные от покупки, перечисляются в течение одного рабочего дня за вычетом комиссии. Стоимость услуги рассчитывается индивидуально для каждого клиента.

Мобильный эквайринг

Подойдет для малого бизнеса. Самый современный способ приема банковских карт, стремительно набирающий популярность. Его ключевой компонент – мобильный терминал, подключаемый к смартфону.

Эта разновидность эквайринга имеет ряд преимуществ для бизнеса:

- простота и компактность – устройство удобно возить с собой, это простое и удобное решение для курьерской службы или такси;

- мобильность – терминал подключается к смартфону без проводов, занимает минимум места и имеет небольшой вес;

- прозрачность платежей – все данные о проведенных операциях фиксируются, электронный чек служит полноценным подтверждением покупки;

- возможность продаж с помощью каталога, подключения периферийных устройств.

Преимущества мобильного эквайринга от ВТБ:

Онлайн-кассы

ВТБ предоставляет компактное устройство «ВТБ касса» в аренду бесплатно.

Вместе с ней клиент получает:

- Фискальный накопитель.

- Квалифицированная электронная подпись для регистрации кассы в ФНС.Р

- Регистрация оборудования в налоговой.

- Договор с ОФД.

Идентификация оборудования с ФН и договором ОФД стоит:

- 24 500 рублей — 15 месяцев;

- 30 500 рублей — 36 месяцев.

Банк дает возможность подключить услугу «Зарплатного проекта».

Преимущества зарплатного проекта от «ВТБ»:

- простое подключение за 3 шага;

- премиальная карта с персональным сервисом 24/7 и Priority Pass;

- сниженные ставки по кредиту и специальные условия по ипотеке;

- бесплатное премиальное страхование для всей семьи.

Действуют три тарифа: индивидуальный зарплатный проект для каждого сотрудника, «Базовый» и «Премиум».

«Базовый»:

- комиссия за зачисление от фонда оплаты труда 1%;

- интернет-банк 24/7;

- выделенная горячая линия 8 800 200-77-99.

«Премиум»:

- комиссия за зачисление от фонда оплаты труда 0%;

- бесплатные снятия средств в любых банкоматах и онлайн-платежи;

- EMV-ридер в Банк-клиенте – бесплатно;

- персональный менеджер.

Подключить зарплатный проект можно не имея расчетного счета в банке «ВТБ», но мы рекомендуем это сделать, чтобы воспользоваться всеми преимуществами проекта.

Корпоративные карты

Банк выпускает корпоративные карты платежных систем Visa и MasterCard категории Standard и Gold. Пополнение корпоративной карты происходит автоматически с расчетного счета.

Вопрос-ответ

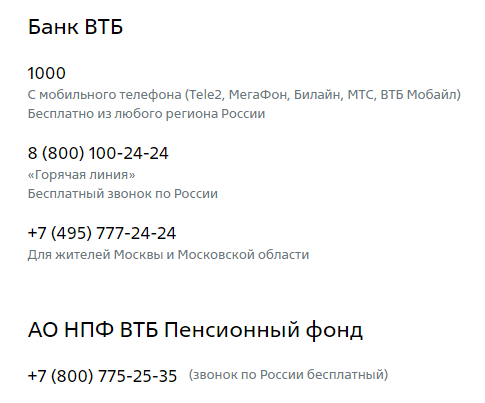

Ниже приведены самые часто задаваемые вопросы и ответы на них. Если в списке нет ответа на интересующий вас вопрос, обратитесь по телефону горячей линии ВТБ.

Как скоро ждать реквизиты? Через 5 минут после звонка банковского сотрудника и координации всех вопросов и условий по обслуживанию, счёт резервируется за клиентом. Уведомление с реквизитами расчётного счёта будут отправлены пользователю в уведомлении. Счёт можно будет использовать сразу же после их получения.

Застрахованы ли деньги на счёте? Расчётные счета физических и юридических лиц застрахованы на сумму до 1 400 000 рублей, в том числе и открытые до востребования.

Как сменить тарифный пакет? Для его смены клиенту необходимо связаться с менеджерами банка и сообщить о своём желании. Договор будет переоформлен.

Возможно ли снять наличные без комиссии? Это возможно сделать в банкоматах ВТБ или банков-партнёров.

Как внести наличные? Для внесения средств на счёт можно обратиться в кассу в отделении банка или пополнить самостоятельно с помощью банкомата.

Как быстро отправляются платежи? Скорость отправления платежей зависит от перегруженности банка. Обычно платежи, выполненные с расчётного счёта, перечисляются в течение суток.

Как избежать блокировки счёта? Расчётный счёт предпринимателя может быть заблокирован банком, если были выявлены определённые нарушения, изложенные в ФЗ-115.

Куда обратиться за помощью/консультацией? Специалисты ВТБ всегда готовы помочь или проконсультировать клиентов по каким-либо вопросам по телефону горячей линии +7 (495) 775-53-93.

Тарифы

Здесь клиент, индивидуальный предприниматель или юридическое лицо, имеет широкий выбор тарифов, а именно банк предлагает на текущий момент всего 5 пакетов услуг. Какой из них выбрать клиент решает единолично. Проведем обзор всех тарифов, которые доступны в банке на текущий момент.

![]()

Бизнес-старт

Этот пакет услуг идеально подходит для начинающего предпринимателя и представителя малого бизнеса ведь стоимость пакеты услуг составляет 1200 рублей в месяц. В рамках пакета услуг банк предлагает бесплатно 5 платежей в течение календарного месяца, а также внесение наличных на расчетный счет до 50000 рублей в месяц без уплаты комиссионного сбора. За снятие наличных придется заплатить 1% от суммы. За дистанционное обслуживание плата не взимается.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что по всем тарифам отсутствует плата за платежи в бюджет и оплату налогов

Бизнес-касса

Это предложение идеально подойдет для предприятий в области розничной торговли. Здесь действуют следующие условия: плата за годовое обслуживание 2600 рублей ежемесячно, первые 25 платежей предоставляются бесплатные. Комиссия за пополнение счета на сумму до 250 тысяч рублей в месяц не предусмотрена. За снятие наличных придется заплатить от 1%. За открытие счета придется заплатить 1250 рублей, за регистрацию аккаунта в системе интернет-банкинга взимается плата 250 рублей, за обслуживание личного кабинета ежемесячная комиссия не предусмотрена.

Бизнес онлайн

Тариф подходит в основном для предпринимателей, которые в силу рода своей деятельности вынуждены часто совершать расходные операции. Стоимость пакета услуг 3200 рублей в месяц, в рамках тарифа предоставляется 100 бесплатных платежей. За внесение денежных средств на расчетный счет предусмотрено комиссия от 0,3% за транзакцию, но не меньше 100 рублей. За снятие наличных взимается комиссия 1%. Также банк взимает плату за открытие счета в размере 1250 рублей, и за регистрацию личного кабинета в размере 250 рублей.

![]()

ВЭД (внешнеэкономическая деятельность)

Данный тариф подходит исключительно для предприятий, осуществляющих свою деятельность с зарубежными партнерами. Здесь плата за ежемесячное обслуживание составляет 8700 рублей в месяц, в рамках пакета услуг предоставляет 30 бесплатных платежей. Комиссия за пополнение расчетного счета составляет 0,3% от суммы, но не меньше 100 рублей, за снятие наличных придется заплатить не менее 1%. За открытие расчетного счета взимается комиссия в размере 1250 рублей, кроме всего прочего, придется заплатить 250 рублей за регистрацию личного кабинета в системе интернет-банкинга.

Тариф Все включено

Тариф подходит для крупных и финансово активных кампаний стоимость тарифа составляет 12200 рублей в месяц. В рамках пакета услуг предоставляется 200 платежных поручений бесплатно, за пополнение счета на сумму до одного миллиона рублей плата не взимается. Также комиссия отсутствует за снятие наличных на сумму до 500 тысяч рублей. За открытие счета предусмотрена оплата в размере 1250 рублей, а за регистрацию интернет-банкинга 250 рублей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что здесь плата за платежное поручение начинается от 39 рублей, после того, как клиент использовал бесплатные, предоставленные ему в рамках выбранного пакета услуг, а комиссия за снятие наличных 0,5%, после того как он исчерпал лимит бесплатной суммы

Тарифы на расчетное обслуживание ВТБ

ВТБ предлагает своим клиентам (ООО и ИП) несколько планов обслуживания. Выбор конкретного тарифа будет зависеть от возможностей и планов развития предпринимателя.

| Тарифный план | Бизнес-старт (для начинающих предпринимателей) | Бизнес-касса (для торгово-сервисных предприятий) | ВТБ Бизнес Онлайн (для крупных компаний с большим количеством платежей |

| Стоимость открытия счета в ВТБ | 1 200 руб. | 2 600 руб. | 3 200 руб. |

| Бесплатные рублевые платежи | 5 шт. | 25 шт. | 100 шт. |

| Внесение наличных | Бесплатно до 50 000 руб. | Бесплатно до 250 000 руб. | Бесплатно до 0,3% от суммы |

| Снятие наличных | От 1% | От 1% | От 1% |

| Бюджетные и налоговые платежи | Бесплатно | Бесплатно | Бесплатно |

| Интернет и мобильный банк | Бесплатно | Бесплатно | Бесплатно |

Какие реквизиты карты могут понадобиться для перевода физическому лицу?

Для любого обычного перевода со счета на карту понадобится исключительно номер карты, который указан на передней стороне пластика. В случае если перевод осуществляется не через сайт или мобильное приложение, а непосредственно лично в отделении банка, то у отправителя будут запрошены также ФИО, номер карты, БИК, номер к/с. Процедура перевода средств физическим лицам выглядит так:

- На странице «Переводы» выбирается операция «Перевод клиенту ВТБ (физическое лицо)»;

- Выбирается тип перевода «По номеру мобильного телефона», «По номеру карты» или «По номеру счета УНК»;

- Вводится сумма перевода;

- Далее заполняется графа с номером телефона, при этом ФИО получателя введется системой автоматически;

- При необходимости конкретизации назначения платежа имеется возможность отправки сообщения получателю, которое прикрепляется к платежу (данная функция отсутствует при переводе на кредитную карту ВТБ);

- Последним шагом будет подтверждение операции при помощи кнопки «Продолжить».

Также если при переводе денег указывается номер счета или карты, то деньги придут получателю на указанные при заполнении карту или же номер счета.

Список документов

Открытие производится только при предоставлении документов. Пакет документации отличается в зависимости от статуса клиента. Для индивидуальных предпринимателей предусмотрен один пакет документов, а для ООО немного другой. Рассмотрим более детально, что необходимо для оформления р/с.

Для ИП

Индивидуальный предприниматель должен предоставить следующие документы:

- Паспорт гражданина РФ

- Если документы передает представитель предпринимателя, то потребуется предоставить доверенность

- Если деятельность организации подлежит лицензированию, необходима лицензия на осуществление деятельности

- Заявление установленного образца

- Свидетельство о государственной регистрации индивидуального предпринимателя

- ИНН

- Свидетельство о внесении сведений в ЕРГРИП

- Карточка с оттисками печати и подписью руководителя

- Бухгалтерская и налоговая отчетность

Для ООО

Для открытия р/с компании со статусом ООО необходимы следующие документы:

- Заявление установленного образца

- Паспорта всех учредителей

- Карточка с оттисками печати и карточками всех учредителей

- Устав предприятия

- Учредительные документы

- Выписка из ЕГРЮЛ

- Свидетельство о внесении компании в реестр юридических лиц

- Свидетельство о постановке на учет в налоговые органы

Тарифы

На выбор клиенту представлено несколько тарифных планов, среди которых каждый предприниматель подберет для себя оптимальный и удобный вариант. Главное отличие этих тарифов друг от друга – это стоимость ведения счета, а также оборот компании, так как от этого и будет зависеть обслуживание и количество дополнительных услуг. Среди трех доступных тарифных планов есть варианты для малого бизнеса, который только начинает развиваться, для компаний со средним оборотом и для крупных предприятий. Остановимся более детально на каждом тарифе.

«Бизнес-старт» / «Cтарт»

Этот тариф отлично подойдет для малого бизнеса или для тех компаний, которые только начинают открываться и развиваться. В стоимость ежемесячного обслуживания включены 5 бесплатных платежей в месяц, беспроцентное внесение наличных на сумму до 50 тыс. и дополнительно 5 тыс. на продвижение бизнеса в сети.

Тарифы:

- Ежемесячное обслуживание расчетного счета стоит 1200 руб.

- Стоимость рублевого платежа, начиная с 6-го – 100 руб. за один платеж.

- Внесение наличных на сумму свыше 50 тыс. в мес. облагается комиссией в размере 0,39% от суммы внесения.

- Получение денежных средств – от 0,5% от снимаемой суммы.

- Мобильный банк и интернет-банкинг предоставляется бесплатно.

- Открытие расчетного или специального банковского счета стоит 3 тыс.

- Обслуживание р/с с применением ДБО стоит 2300 руб.

- Обслуживание счета без применения системы ДБО обойдется в 5 тыс. руб.

- Переводы внутри банка – 6 руб.

- Переводы в сторонние финансовые компании – 32 руб.

- Снятие наличных для выплаты заработной платы – 0,5% от снимаемой суммы.

- Снятие средств на прочие цели – 1% от суммы.

- Пополнение баланса с помощью банкомата – 0,15% от вносимой суммы.

«Бизнес-касса» / «Развитие»

Этот вариант расчетного счета подойдет небольшим торгово-сервисным организациям и предприятиям, так как здесь предусмотрены специальные условия по торговому эквайрингу. На данном тарифе в стоимость ежемесячного обслуживания включены 25 бесплатных платежей в месяц, внесение наличных средств без процентов в размере до 250 тыс., и льготные условия по эквайрингу.

Тарифы:

- Ежемесячное обслуживание расчетного счета стоит 2200 руб.

- Проведение платежей, начиная с 26-го в месяц, обойдется в 50 руб. за один платеж.

- Внесение наличных на сумму свыше 250 тыс./мес. стоит 0,39% от вносимой суммы.

- Получение денежных средств стоит 0,5%.

- Онлайн-банкинг и мобильный банк предоставляется без комиссии.

- Открытие счета стоит 3 тыс. руб.

- Ведение р/с с применением системы ДБО обойдется в 2300 руб., а без применения ДБО – 5 тыс.

- Внутрибанковские денежные переводы стоят 6 руб.

- Переводы средств в сторонние банковские учреждения стоит 32 руб.

- Получение денег для выплаты заработной платы – 0,5% от суммы.

- Получение денег на прочие хозяйственные цели – 1%.

- Внесение средств через банкоматы банка – 0,15% от суммы пополнения.

«Бизнес-онлайн» / «Премиум»

Такой вариант тарифа отлично подойдет для предприятий, имеющих большое количество ежемесячных платежей и большой оборот. В стоимость ежемесячной комиссии включены 100 бесплатных платежей и дополнительно 5 тыс. на рекламу бизнеса в сети.

Тарифы:

- Комиссия за ведение счета составляет 3200 руб. в месяц.

- Проведение рублевых платежей, начиная со 101 в месяц, стоит 50 руб. за один платеж.

- При внесении наличных удерживается 0,25% от суммы внесения.

- Получение наличных облагается комиссионным сбором в размере 0,5%.

- Открытие счета стоит 3 тыс.

- Обслуживание и ведение р/с с использованием системы ДБО стоит 2300 руб., а без использования ДБО – 5 тыс.

- Переводы внутри банка – 6 руб.

- Денежные переводы в сторонние учреждения – 32 руб.

- Снятие средств для выплаты з/п – 0,5% от снимаемой суммы.

- Получение наличных для прочих расходов – 1%.

- Пополнение баланса через банкоматы банка ВТБ – 0,15% от вносимой суммы.

- Услуга смс-информирования предоставляется бесплатно.