Эквайринг от втб 24

Содержание:

- Телебанк, Эквайринг, Банк-клиент – онлайн техподдержка

- Что такое эквайринг

- Интернет-эквайринг в банке ВТБ: тарифы для ИП и ООО

- Оформление заявки на обслуживание

- Виды

- Особенности и преимущества

- Условия предоставления услуги

- Мобильный эквайринг

- ВТБ банк эквайринг

- Тарифные расценки

- Тарифы на эквайринг в ВТБ Банке для юридических лиц и ИП

- Сколько стоит эквайринг в ВТБ

- Мобильный эквайринг в банке ВТБ

- Как обратиться в Банк:

- Как подключить?

- Техподдержка банка, оказываемая по телефону

- Онлайн-торговля

- Почему стоит выбрать эквайринг ВТБ 24?

- Подводя итоги: плюсы и минусы эквайринга от ВТБ банка

Телебанк, Эквайринг, Банк-клиент – онлайн техподдержка

Представители малого бизнеса, а также корпоративные клиенты и физ. лица могут воспользоваться системой обслуживания работающей в удаленном режиме («Телебанк» и ВТБ 24 банк клиент). Системы удобны и дарят клиентам набор преимуществ.

Телебанк

Сервис создан для помощи физическим лицам, используя его, вы сможете:

- осуществлять контроль счетов;

- исполнять переводы;

- размещать заявки на планируемые займы;

- производить оплату счетов.

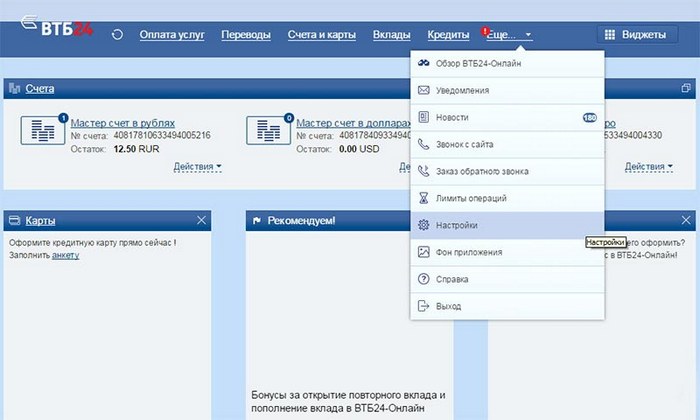

Для удобства физических лиц в системе Телебанк доступна техническая поддержка в режиме онлайн. Подробная информация о ней находится на главном сайте ВТБ 24.

Если какие-либо внутренние причины в ВТБ 24 не позволяют дать вам быстрый ответ, то по средствам программы «Телебанк» можно разместить свой запрос в виде заявки, и освободившийся оператор перезвонит в заявленное вами время. Для этого всего лишь требуется заполнить специализированную форму (указать данные, номер телефона и удобное время для связи). Техподдержка для юр. лиц от ВТБ 24 доступна на специально отведенном для этого сервере.

Банк-клиент для корпоративных клиентов

Специально для организаций и предпринимателей ВТБ 24 создал сервис удаленного доступа именуемый «Банк – клиент». Система дает возможность производить контроль операций на счете, а также использовать многочисленные услуги банка. Интерфейс крайне удобен, к тому же позволяет произвести интеграцию с бухгалтерскими программами в организации клиента. Техподдержка от ВТБ24 функционирует в круглосуточном режиме. Также отмечаем, что использовать эту систему просто и экономно. Если в процессе работы с сервером возникли сложности, нужно запомнить телефон поддержки от ВТБ 24: +7 (495) 771 78 24.

https://youtube.com/watch?v=x95iCAc-JuQ

Служба техподдержки специализирующаяся на решении проблем юридических лиц решает следующий перечень вопросов:

- отправка срочных платежных документов;

- докупить новые опции;

- распределять имеющиеся на счете финансы на депозиты;

- устанавливать непоколебимые остатки;

- просматривать статусы осуществленных платежей;

- проходить контроль обращения валют на счетах;

- конвертировать средства;

- формировать заявку на перевод.

Эквайринг для юр. лиц

Большинство торговых объектов сегодня работают на прием пластиковых карточек. Подключить данный системный продукт, также можно обратившись в техподдержку, так как этот сервис является одним из продуктов компании ВТБ. Эквайринг широко используется многочисленными организациями, среди которых рестораны, торговые центры, развлекательные центры.

Предприниматели и юр. Лица, пользующихся эквайрингом, техподдержка доступна по специальному номеру 8-800-700-09-70.

Что такое эквайринг

Торговый эквайринг ВТБ позволяет принимать для оплаты через специальные терминалы распространенные среди населения виды карт. Всего предусмотрено несколько вариантов, каждый из которых имеет определенные особенности с учетом направления деятельности ИП или юрлица:

- Розничная торговля. Актуален в первую очередь для стандартных магазинов, АЗС, заведений общественного питания и иных аналогичных объектов;

- Регулярные платежи. Подходит для фирм, с которыми расчет по услугам происходит регулярными платежами. Обычно это операторы мобильной связи или интернет-провайдеры;

- Прокат автомобиля. Выделен по принципу оплаты аренды транспортных средств, погашения штрафных санкций, покрытия ремонтных работ в случае с повреждением автомобиля. Поэтому используется организациями, деятельность которых связана со сдачей ТС в аренду, а также отелями, если они предусмотрели возможность предоставления таких услуг своим клиентам;

- Гостиничный бизнес. Для домов отдыха, санаторно-курортных объектов и иных компаний, занятых в туристическом направлении. Обеспечивает возможность бронирования номеров и их оплаты. Что примечательно, сумма за услугу взимается даже в таких обстоятельствах, когда клиент решил не рассчитываться полностью и попросту покинул гостиницу;

- Multi-merchant. Считается неплохим решением для представителей малого предпринимательства, так как позволяет привязать к одному терминалу сразу несколько контрагентов.

Разнообразность представленных вариантов позволяет в наибольшей степени обеспечить эффективность данной услуги

Однако перед выбором важно тщательно обдумать условия функционирования и особенности использования

Интернет-эквайринг в банке ВТБ: тарифы для ИП и ООО

Интернет-эквайринг ВТБ способствует привлечению новых клиентов, которые смогут вносить оплату с помощью карт Visa, MasterCard и МИР. Плюсы подключения:

- Зачисление средств на расчетный счет;

- Использование технологии 3D Secure для безопасных онлайн-расчетов;

- Снижение затрат на инкассацию;

- Доступ к веб-приложению «Личный кабинет эквайринга», в котором можно контролировать сведения по транзакциям и другим технологическим операциям.

Благодаря подключению к интернет-эквайрингу в ВТБ ИП и юридические лица смогут существенно расширить географию продаж, принимать платежи от клиентов из любых регионов.

Оформление заявки на обслуживание

Рассматривая комиссии и тарифы в ВТБ на эквайринг, видно, что они зависят от типа деятельности и приобретенного пакета.

Тарифы

Оплата за операцию, проведенную через каждый установленный POS-терминал, зависит от оборота:

- Индивидуальный: 2,7% — до 100 тыс. рублей; 2,1% — до 150 тыс. рублей; 1,6% — от 150 тыс. рублей.

- Бизнес-класс: 1,6%.

- Малый бизнес: 1,6-2,7%.

Обслуживание оборудования преимущественно осуществляется на бесплатной основе по каждому из пакетов.

Необходимые данные для заказа услуги

- Город;

- Офис ВТБ для обращения;

- Наименование организации, ТМ, тип деятельности;

- Контактное лицо компании;

- Телефон для связи;

- Адрес для связи онлайн;

- Регион проживания (местонахождения).

Отправив данные о своей компании, потребуется дождаться ответа, который поступит от менеджера ВТБ. При этом, работника компании попросят посетить отделение для определения оптимального пакета, подходящего для объемов и деятельности предприятия. После заключается договор с банком ВТБ на эквайринг, назначаются даты для установки оборудования, организации обучения и подписываются условия обслуживания.

Виды

ВТБ поможет внедрить несколько разных видов эквайринга. Любой предприниматель имеет возможность подобрать для себя наиболее подходящую программу, которая будет наиболее эффективной и сможет соответствовать потребностям конкретного вида деятельности.

Многие используют ставшие популярными стандартные терминалы, использующие карточки. Для интернет-расчетов банк предлагает осуществлять прием платежей с помощью собственного сайта компании или предоставить возможность покупателям платить за товар, используя смартфоны.

Интернет эквайринг

Многие товары, предлагаемые торговыми точками можно приобрести на сайтах этих компаний. Если компания присутствует в интернете, организация приема платежей через ее сайт может осуществляться через интернет эквайринт от банка ВТБ. Данная технология помогает производить оплату услуг и товаров при помощи дебетовых и кредитных карточек различных уровней. При этом выполнять такие операции можно круглосуточно. Чтобы операция была успешно проведена, не нужно задействовать продавца. Интегрировать эту систему можно и другими системами, к примеру с 1С бухгалтерией.

Многие товары, предлагаемые торговыми точками можно приобрести на сайтах этих компаний. Если компания присутствует в интернете, организация приема платежей через ее сайт может осуществляться через интернет эквайринт от банка ВТБ. Данная технология помогает производить оплату услуг и товаров при помощи дебетовых и кредитных карточек различных уровней. При этом выполнять такие операции можно круглосуточно. Чтобы операция была успешно проведена, не нужно задействовать продавца. Интегрировать эту систему можно и другими системами, к примеру с 1С бухгалтерией.

Интернет-эквайтинг ВТБ использовать безопасно, так как для защиты операций используются новейшие IT технологии. С этой целью выполняются следующие шаги:

- сведения, поступающие в систему, не хранятся в хеше или на сервере;

- использование 3D Secure защищает передаваемые данные с использованием зашифрованного канала;

- платежи проходят Frau-мониторинг для оперативного выявления схем мошенничества при использовании платежных карточек.

Неоспоримым достоинством интернет-эквайринга ВТБ является возможность приема оплаты за товар или услугу с помощью виртуальных карт. Такие платежные средства применяются клиентами, желающими обеспечить более высокую безопасность, чтобы не показывать в интернете свою физическую банковскую карточку и тем, для кого виртуальные средства являются наиболее доступными для расчетов через интернет.

Мобильный эквайринг

Становится довольно популярным и востребованным новый способ оплаты приобретаемых товаров с использованием смартфонов, других мобильных устройств. Многие предприятия торговли активно развивают данное направление, отечественный рынок становится более гибким и высокотехнологичным.

Становится довольно популярным и востребованным новый способ оплаты приобретаемых товаров с использованием смартфонов, других мобильных устройств. Многие предприятия торговли активно развивают данное направление, отечественный рынок становится более гибким и высокотехнологичным.

Мобильный эквайринг наиболее удобен сегодня для тех, кто имеет небольшой бизнес, но оборудование, которое устанавливает банк ВТБ, позволяет наладить оптимальную работу в сети, имеющей десятки филиалов. Данный вид эквайринговых услуг ВТБ реализует в сотрудничестве с ООО «МБТ-Групп» (бренд iBox).

Использование новейших mPOS-решений это:

- существенная экономия времени и средств не только покупателя, но и предпринимателя;

- возможность создания емких и презентабельных каталогов и осуществление продаж через них;

- возможность отслеживания в реальном времени аналитики продаж;

- продажи в кредит или рассрочку;

- простора в подключении периферийных устройств: кассовых аппаратов, принтеров, терминалов и др. оборудования.

Торговый эквайринг

Высокой популярностью среди предпринимателей пользуется стандартный способ оплаты с помощью торгового эквайринга ВТБ. Для реализации этого способа работы с клиентами необходимо установить специальные терминалы, снабдив их сопутствующим программным обеспечением, позволяющим принимать платежи с использованием карт.

Высокой популярностью среди предпринимателей пользуется стандартный способ оплаты с помощью торгового эквайринга ВТБ. Для реализации этого способа работы с клиентами необходимо установить специальные терминалы, снабдив их сопутствующим программным обеспечением, позволяющим принимать платежи с использованием карт.

Данное оборудование является универсальным, поэтому использовать его можно в магазинах, осуществляющих розничную продажу, в развлекательных центрах, на предприятиях общепита, автозаправках и прочими коммерческими точками независимо от вида их деятельности.

Это поможет осуществлять прием карт в боле широких масштабах, а также позволит интегрировать с системой банковских операций в онлайн режиме. Такой способ организации проведения денежных операций позволит проводить расчеты без каких-либо задержек.

Стандартные функции торгового эквайринга, предоставляемого банком ВТБ, могут быть дополнены:

- проведением обучения продавцов работе на данном оборудовании;

- бесплатным монтажом оборудования и предоставлением расходных материалов;

- возможностью подключения сотрудников компании, внедрившей торговый эквайринг к зарплатному проекту ВТБ и к дисконтной программе с предоставлением индивидуальных условий.

ВТБ обслуживает все стандартные типы карт, включая Master Card, Worldwide, Visa International, предоставляющих возможность осуществлять денежные операции российских и иностранных граждан.

Особенности и преимущества

Торговый эквайринг от ВТБ (ранее ВТБ 24) – банковская услуга, позволяющая торговым и сервисным компаниям принимать для оплаты товаров или услуг платежные карточки международных систем Visa International, MasterCard, Worldwide и других. Среди основных преимуществ услуги можно отметить следующие:

- Повышение конкурентоспособности. Статистика показывает, что уже в первый месяц после подключения увеличиваются обороты, благодаря привлечению новых клиентов.

- Клиенты смогут покупать товары или услуги на большие суммы, чего не сделаешь при ограниченном количестве наличных средств.

- При безналичной оплате люди более склонны к незапланированным покупкам.

- Уменьшаются временные затраты, которые неизбежны при работе с наличными: инкассация, пересчет и т. д.

- Безопасность платежей. При работе с наличными средствами приходится проверять купюру, следить за безопасностью точки, исключать ошибки кассиров и операторов.

Наличие системы эквайринга позволяет принимать участие в акционных программах от ВТБ или международных платежных систем, что оказывает положительное влияние на рост продаж.

Интернет-эквайринг от ВТБ банка предоставляет возможность принимать платежи через сайт. Особенность метода состоит в том, что не происходит физической обработки карты терминалом: владельцы карт самостоятельно прописывают все реквизиты в предоставленную форму на сайте.

Среди достоинств интернет-эквайринга следует отметить:

- Минимальный уровень мошеннических действий. Банк имеет надежную систему защиты, которая не допускает использования краденых карт или мошеннических способов при оплате товара.

- Работа претензионного сервиса.

- Наличие специальных сервисов по выставлению счетов, массовым выплатам и т. д.

Банк ВТБ можно по праву назвать одним из лидеров рынка в области предоставления услуг по интернет-эквайрингу. У банка лучшее программное обеспечение, взломать которое практически невозможно. Тарифы на использование варьируются от 3 до 6 процентов, в зависимости от оборотов и вида услуги.

Условия предоставления услуги

Главное условие подключения эквайринга – открытие расчетного счета (РС). Согласно действующему законодательству каждый индивидуальный предприниматель и владелец ООО должны иметь свой РС.

Для ООО и ИП банк подбирает тарифы по следующим параметрам:

- Ежемесячный оборот по выручке. Как правило, чем выше оборот, тем ниже процент организация должна внести в банк.

- Тип платежной системы, который используется на точке — Visa, MasterCard, AmEx, UPI и Мир.

- Дополнительные пакетные решения, предложенные банком.

- Вид и комплектация оборудования.

ВТБ банк предлагает клиентам:

- безопасность перевода платежей;

- гарантию сохранности персональных данных покупателей;

- оптимальные процентные ставки для каждого типа бизнеса;

- техническую поддержку по вопросам работы с терминалом;

- доступ в личный кабинет;

- современное оборудование для проведения платежей;

- консультирование клиентов;

- возможность пользования дополнительными сервисами: автоплатеж, предавторизация.

- получение «Мультикарты ВТБ» с кэшбеком и скидками на покупки.

С эквайрингом ВТБ 24 вы можете снизить риски, связанные с человеческим фактором:

- кассиры не будут ошибаться при выдаче сдачи;

- риск принять фальшивую купюру сократиться в несколько раз.

Обслуживание на точке продаж будет происходить быстрее. Это позволит значительно улучшить сервис.

Мобильный эквайринг

Возможности мобильного эквайринга для бизнеса:

- Простота и удобство совершения транзакций.

- Оперативный отчет об истории продаж.

- Продажа товаров в рассрочку.

- Прозрачность платежей.

- Продаж товаров с помощью каталога.

mPOS-терминалы

mPOS-терминалы – это устройства для оплаты через мобильный телефон с выходом в интернет. Оборудование подключается через Bluetooth, в него вводится информация о транзакции, а затем проводится карта.

Стоимость mPOS-терминалов в ВТБ:

| 2can NFC P17 | от 7 990 р. |

| Payneteasy Miura MO10 | от 9 тыс. р. |

| Payneteasy Spire SPm2 | от 7,5 тыс. р. |

| Spire | от 7,5 тыс. р. |

| Автономная модель A17 | от 13 990 р. |

При этом банк предусматривает возможность продажи терминалов в рассрочку.

Тарифы

Мы подготовили для вас таблицу на мобильный эквайринг в ВТБ:

| Тариф | Регистрация терминала | Стоимость обслуживания | Комиссия |

| Индивидуальный | оборот до 75 тыс. р. – 2,6 тыс. р., от 75 тыс. р. – бесплатно | 0 р. | 2,1 – 2,7% |

| Малый бизнес | от 10 до 16 тыс. р. | 0 р. | 2,3 – 2,7% |

| Эквайринг по партнерской схеме | 0 р. | 0 р. | 2,7% |

ВТБ банк эквайринг

Развитие технологий сделало ставку на безналичные расчеты и платеж, потому что это удобно, комфортно, более безопасно.

На текущий момент каждая торговая точка даже очень небольшая должна иметь так называемые «онлайн-кассы», которые представляют собой компактные терминалы для организации автоматической отчетности и расчета банковскими картами. Без таких атрибутов очень невозможно представить магазин или любой другой бизнес.

Установка такого оборудования избавляет от мучений поиска сдачи при использовании наличных денежных средств, упростить и ускорить расчеты. Для размещения терминалов на кассе в торговой точке требуется оформить договор с финансовой организацией, предоставляющей такую услугу.

На этом рынке на данный момент высокий уровень конкуренции, но банк ВТБ эквайринг предоставляет на очень выгодных условиях. С прайсом цен можно ознакомиться у специалиста банковской организации посредством бесплатной консультации. После подписания возможно обучение персонала для работы с этим оборудованием и будет оказываться повсеместная поддержка.

Тарифные расценки

Заключая договор на предоставление эквайринга банком ВТБ, предприниматель получает множество бесплатных дополнительных услуг: расходные материалы, консультации высококвалифицированными специалистами, обучение персонала, помощь в подборе устройства, установка гаджетов, прокладка коммуникаций.

Тарифные планы на эквайринг зависят от региона проживания клиента ВТБ, выбранного им типа оборудования, наполнения пакета услуг и перечня подключаемых платежных систем.

Возьмем для примера расценки на обслуживание ВТБ в Москве и Московской области:

- Пакет «Бизнес старт» — 1200 рублей.

- Пакет «Бизнес-класса» — 2600 рублей.

- Пакет «Бизнес онлайн» — 3200 рублей.

- Пакет «ВЭД» — 8700 рублей.

- Пакет «Все включено» — 12200 рублей.

Если говорить о тарифных планах в целом, речь идет о следующих условиях банка ВТБ:

- Услуги интернет-оплаты – 3% и более.

- Торговый эквайринг – 1,6% и более.

- Мобильный эквайринг – 2,5% и более.

Если сравнивать действующие тарифные ставки на эквайринг с аналогичными услугами, предоставляемыми другими финансовыми организациями, предложение от ВТБ будет более выгодным. Это связано с тем, банк использует собственный центр процессинга под названием «Мультикарта».

Тарифы на эквайринг в ВТБ Банке для юридических лиц и ИП

Банк предлагает подключить торговый, мобильный или интернет-эквайринг. С помощью первого вида клиент может сократить затраты на инкассацию и повысить сумму среднего чека.

Вторая разновидность подходит предпринимателям и организациям, предоставляющим услуги дистанционно и желающим получать расчёт в любом месте.

У вас имеется онлайн-магазин? Тогда вам не обойтись без качественного и недорогого интернет-эквайринга, который позволит совершать оплату товаров и услуг удобными покупателю способами.

Клиент может выбрать для установки следующее оборудование:

- POS-системы от 64 990 до 96 000 рублей;

- мобильные терминалы от 7 500 до 9 000 рублей;

- кассовые решения от 29 990 до 58 990 рублей;

- POS-терминалы от 5 000 до 41 500 рублей.

Тарифы ВТБ Банка на торговый эквайринг устанавливаются в персональном порядке и зависят от оборота клиента, поэтому варьируются в пределах 1,6–2,7% от суммы операции. Точно определить размеры комиссионного сбора может исключительно специалист.

Стоит отметить, что аналогичным образом рассчитываются тарифы на интернет-эквайринг ВТБ Банка.

Сколько стоит эквайринг в ВТБ

Клиент, подключающийся к эквайрингу в ВТБ, может приобрести оборудование от партнёров банка – POS-системы, POS-комплекты, POS-терминалы (мобильные, стационарные, Пин-Пад, mPOS). Стоимость устройств колеблется от 5 тыс. руб. (мобильный POS-терминал Ingenico IWL) до 96 тыс. руб. (POS-система АТОЛ Ресторан ЕГАИС 15”). Тип оборудования определяется потребностями и финансовыми возможностями клиента. Пользователи могут подобрать на сайте банка устройство по стоимости, виду связи, производителю.

Тарифы эквайринга ВТБ для ИП:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Индивидуальный» | плата не взимается | плата не взимается | 1,6-2,7% |

| mPOS «Индивидуальный» | 2 600 руб. при обороте до 75 тыс. руб. в мес.,бесплатно при обороте от 75 тыс. руб. в мес. | плата не взимается | 2,1-2,7% |

Тарифы эквайринга ВТБ для юридических лиц:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Бизнес-касса» | плата не взимается | 1000 руб. | 1,6-2,7% |

| POS «Малый бизнес» | 16 тыс. руб. за переносной, 10 тыс. руб. за стационарный | плата не взимается | 2,1-2,7% |

| mPOS «Малый бизнес» | 2600 руб. | плата не взимается | 2,3-2,7% |

Для интернет-эквайринга в ВТБ тарифы устанавливаются только в отношении комиссии за совершение операций. Её размер по любому типу эквайринга определяется индивидуально для каждого клиента и зависит от торговых оборотов, подключённого функционала и других факторов.

Мобильный эквайринг в банке ВТБ

При подключении мобильного эквайринга бизнесмены смогут принимать платежи без привязки к стационарной торговой точке, через планшет или смартфон. Благодаря простоте и компактности такой вид эквайринга отлично подходит для малого бизнеса, такси и служб доставки, небольших магазинов. Его плюсы:

- устройство легко и удобно возить с собой;

- терминал очень компактный, у него нет проводов;

- электронные чеки делают покупку абсолютно безопасной;

- облегчается ведение продаж с помощью каталога.

|

Тариф |

Комиссия |

Регистрация M-POS-терминала |

|

Оборот до 75000 ₽ |

2,7% |

2600 ₽ |

|

Оборот свыше 75000 ₽ |

2,1% |

0 ₽ |

Обслуживание М-POS-терминала на любом тарифе будет бесплатным. При выборе тарифа «POS-эквайринг «Малый бизнес» плата составит 2,3% при подключении пакета услуг и 2,7% при отключении. Регистрация M-POS-терминала обойдется в 2600 рублей.

Как обратиться в Банк:

| Частным клиентам | Бизнесу | По вопросам брокерского и депозитарного обслуживания | |

|---|---|---|---|

| В электронном виде |

|

|

|

| В устной форме по телефонам Центра клиентского обслуживания |

|

|

|

| В свободной письменной форме или по форме банка: |

|

Как подключить?

Мы создали инструкцию, которая поможет подключить эквайринг в ВТБ. В ней четыре шага.

#1. Подобрать виды эквайринга

Перед тем, как оформить заявку, рекомендуем определиться с видами эквайринга. Можно заказать только мобильный, торговый или интернет-эквайринг, либо оформить договор на все виды оплаты по “безналу”. Последний вариант — для тех, у кого есть обычные магазины, интернет-сайт и курьерская доставка товаров.

#2. Подать заявку

Оформить заявку можно на сайте ВТБ в разделе “Эквайринг” (внизу страницы). Как только отправите заполненную форму, перезвонит менеджер и согласует время встречи в офисе.

#3. Подписать договор

На встрече менеджер предложит заключить соглашение об эквайринге. Он воспользуется типовой формой договора, с которой рекомендуем ознакомиться заранее.

Если все устраивает, подпишите договор и согласуйте время, когда в магазин приедут специалисты банка для настройки терминалов (если заказываете торговый эквайринг). Тем, кому нужен мобильный или интернет-эквайринг, выдадут технику и настроят платежный модуль за 1-2 рабочих дня.

#4. Начните принимать оплату

Как только установят оборудование, можно запускать терминалы и принимать оплату. На счету первая выручка появится через 2-3 рабочих дня.

Техподдержка банка, оказываемая по телефону

Когда на посещение офиса банка не хватает времени, а накопленные проблемы требуют быстрого разрешения, или появился срочный вопрос по банковской продуктовой линейке ВТБ24 – обратитесь на горячую линию.

Как физические, так и юридические лица, являющиеся клиентами ВТБ 24, могут круглосуточно обращаться в техподдержку, позвонив на телефон горячей линии.

Номер телефона техподдержки размещен в договорах ВТБ24, находящихся на руках клиента, чтобы он в любое время смог связаться со специалистами банка. Горячая линия – сервис, представляющий как для действующих, так и для потенциальных клиентов оперативную поддержку. Позвонив на линию, вы можете задать разнообразные вопросы, которые возникают при пользовании банковскими продуктами. К примеру, клиентов желающих оформить кредитное соглашение безвозмездно консультируют по услугам, ставкам по кредитам и депозитом, требованиям предъявляемых к заемщикам и прочим аспектам. Также техподдержка банка решает безотлагательные вопросы, а именно, оперативно блокирует утерянные карты или рекомендуют максимально выгодные условия по вложению средств. Позвонить в контакт центр можно круглосуточно.

Телефоны горячей линии

- Обратиться за помощь можно набрав номер: 8-800-100-24-24 или 8-800-700-24-24. По средствам телефонной связи банк круглосуточно оказывает поддержку предпринимателям и физ. лицам. Звонок абсолютно бесплатный с любых стационарных или мобильных телефонов. Если клиент выехал за пределы РФ, то обращаться лучше на добавочные номера, также указанные в договорах, они отличается в зависимости от оператора.

- Плюс ко всему, техподдержка банка доступна по: +7 (495) 777-24-24. Этот телефон служит для приема звонков от клиентов с территории Московской области. Тарификация звонка осуществляется в соответствии с условиями мобильного оператора.

- Еще одним телефонным номером, принимающим звонки при возникновении неполадок в работе приложения «Телебанк» является: +7 (495) 771-78-24. Москвичи и жители области оплачивают затраты самостоятельно, жители РФ обращаются на линию бесплатно.

Кнопки быстрого доступа

В сервис техподдержки обращаются клиенты по разнообразным вопросам, поэтому руководство банка заботится о гражданах, существенно упрощая им задачу. В момент обращения на горячую линию вы совершаете ввод определенной комбинации с помощью клавиатуры на мобильном, и попадаете в требуемый пункт меню. Эта операция значительно ускорит процесс оказания оперативной помощи.

Если вы не можете сориентироваться в имеющемся голосовом меню, то просто нажмите клавишу «0» и вас быстро свяжут с оператором горячей линии из техподдержки.

Горячая линия включает в себя специальные разделы, переход на которые осуществляется посредством нажатия клавиш:

- – нажав эту клавишу, клиент сможет экстренно заблокировать свой карт-счет. Оператор попросит у вас назвать паспортные данные, а также секретное слово.

- 1 – кнопка, направляющая клиента в раздел, в котором можно сверить баланс карт-счета, с ее помощью можно получить кредитную информацию.

- 2 – кнопка для запроса информации касающейся ипотечного кредитования.

- 3 – эта кнопка, выбрав которую вас перенаправят в справочно-информационный отдел.

- 4 – с помощь данной клавиши, клиенту становится доступна информация о местонахождении ближайших офисов и банкоматов.

- 5 – кнопка осуществляющая перенаправление клиента в профильный раздел, в котором находится следующая информация (акции ВТБ, активы, страхование, пенсионные накопления).

- 7 – в этом разделе можно проконсультироваться по кредитам и оставить устную заявку на заем.

Нажав 0, находясь в любом разделе, клиент может быстро наладить связь с операторской службой центра техподдержки. Если данный вариант консультации вас не может устроить, или вы обратились на линию чтобы разрешить проблемы компании, то функционирует ВТБ 24 онлайн. Например, с помощью горячей линии вы не можете осуществить регистрацию в системе доступа к банковским продуктам.

Онлайн-торговля

ВТБ придерживается высоких стандартов защиты личных данных. Заказывая услуги эквайринга, вы получаете:

- Шифровку данных во время передачи по многоуровневому протоколу.

- Хранение информации на удаленных серверах ВТБ, защищенных самым тщательным образом.

- Моментальная очистка кэша. Сведения ни в коем случае не станут доступны третьим лицам.

- Постоянную круглосуточную работу системы защиты ВТБ, которая будет отслеживать попытки стороннего вмешательства.

Обратите внимание! Система современного эквайринга позволяет клиента ВТБ одновременно использовать стандартные банковские карты и их электронные аналоги. Вторые обладают более современным уровнем защиты от посягательств мошенниками на ваши денежные средства

Почему стоит выбрать эквайринг ВТБ 24?

Часто руководителей организаций волнует вопрос, у какого банка выгоднее установить в магазине терминалы оплаты или заказать интернет-эквайринг.

Чтобы сравнить и выбрать лучший банк, нужно изучить достоинства ВТБ 24:

- Бесплатный курс обучения сотрудников предприятия с терминалами оплаты.

- Выгодный тариф в зависимости от нужд организации.

- Техподдержка и горячая линия работают круглосуточно и консультацию у специалиста можно получить в любой момент.

- Возможность установления большого количества аппаратов.

- Прием карточек различных платежных систем.

- Возможность бесконтактной оплаты при наличии на карточке специального чипа.

- Бесплатная установка оборудования.

- Легкость в использовании аппаратов.

По данным критериям можно смело назвать эквайринг ВТБ 24 удобной и полезной функцией, помогающей облегчить оплату покупок, как для покупателя, так и для продавца.

Подводя итоги: плюсы и минусы эквайринга от ВТБ банка

Преимущества безналичного расчета для покупателя:

- можно рассчитаться картой без дополнительных комиссионных затрат, в том числе не нужно платить процент за то, что обналичиваете деньги с кредитки;

- не тратится время на поиск банкомата и снятие наличных средств, нет дополнительных затрат – не уплачивается комиссия за снятие денег в банкомате другого банка;

- ненужно носить с собой большие суммы денег;

- отсутствует риск того, что Вам неправильно дадут сдачу или сделают это фальшивыми купюрами;

- многие финансовые организации создали специальные программы лояльности – за расчет картой можно получить дополнительные бонусы.

Преимущества эквайринга для торговых организаций:

- уменьшается время расчета одного покупателя;

- снижается стоимость инкассации;

- короткие сроки возмещение средств, выгодные тарифы, круглосуточная поддержка;

- нет ограничений по минимальному обороту;

- защищенность операций по стандарту безопасности PCI DSS;

- дополнительная возможность увеличить продажи за счет программ стимулирования безналичного расчета от банков, возможности расчета кредитной карточкой без дополнительных комиссионных, риск потери клиента из-за отсутствия возможности размена купюр отсутствует.