Ценные бумаги классификация, виды и функции

Содержание:

- Основные виды ценных бумаг

- Акции

- Книга учета ценных бумаг

- Свойства ценной бумаги

- Выпуск и размещение ценных бумаг

- «Ценная бумага»: определение понятия

- Листинговые, гибридные и погашаемые ценные бумаги

- Эмиссия ценных бумаг

- Бессрочные ценные бумаги

- Виды ценных бумаг

- Свойства ценных бумаг

- Функции ценных бумаг

- Классификация: история возникновения и развитие

- Главные особенности облигаций

- Риски

- Какие права закрепляют ценные бумаги?

- Свойства ЦБ

Основные виды ценных бумаг

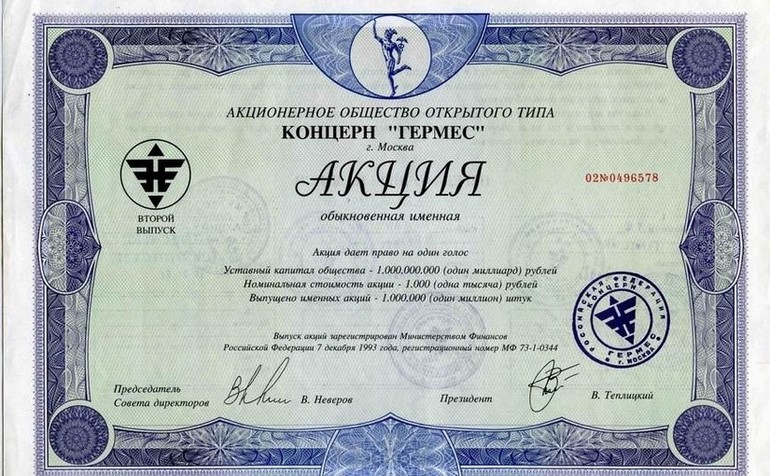

Акции это, пожалуй, наиболее известный и популярный вид ценных бумаг. Они представляют собой форму долевого участия в бизнесе выпустившей их компании. Это долевое участие предполагает как возможность влиять на судьбу компании посредством голосования на общих собраниях акционеров (чем большая доля акций находится во владении, тем больше эта возможность), так и получение своей доли прибыли в виде дивидендов.

Существуют различные типы акций, одни из них гарантируют выплату дивидендов в ущерб возможности голосования, другие, наоборот, обеспечивают право голоса, но не обещают стабильной выплаты дивидендов. Подробнее об этом вы можете узнать здесь: Различные типы акций.

Облигации это тоже довольно известный в широких кругах финансовый инструмент. В отличие от акций, облигации не предполагают долевого участия в делах выпустившей их компании. Они являют собой аналог простой долговой расписки и предназначены для того, чтобы компания-эмитент могла занять денег в долг. Покупая облигации инвесторы, таким образом, занимают деньги на нужды компании, а та, в свою очередь, обязуется выплачивать им за это оговоренный процент (купонный доход).

Депозитные и сберегательные сертификаты представляют собой бумаги подтверждающие права их владельцев на банковский вклад. По ним, как правило, начисляется несколько больший процент, чем по простым вкладам. Депозитные сертификаты выпускаются на юридических лиц, а сберегательные сертификаты — на физических.

Векселя относятся к долговым неэмиссионным ценным бумагам. Это означает, что они являют собой документ подтверждающий наличие долга одного лица по отношению к другому, но при этом выпускаются не в массовом порядке (сериями, как например акции или облигации), а в единичных экземплярах. Векселя могут быть простыми и переводными, именными и на предъявителя. Их можно передавать другому лицу посредством нанесения специальной передаточной надписи — индоссамента.

Чек представляет

собой не что иное, как простое распоряжение

владельца банковского счёта выдать по

его предъявлении указанную в нём сумму

денег. Того кто выписывает чек принято

называть чекодателем, а того, кому этот

чек выписывается — чекодержателем.

Чекодержатель может обналичить выданный

ему чек в любом отделении указанного в

нём банка, но не позднее определённого

срока (6 месяцев в США, 15 месяцев в

Австралии и т.д.).

Коносамент это

документ выдаваемый владельцу груза

при его перевозке. Этот документ

выписывает и выдаёт ему грузоперевозчик.

При этом коносамент выполняет функции

сразу нескольких документов. Он

одновременно представляет собой и

акт-приёма передачи, и товарораспорядительный

документ, и товарно-транспортную

накладную, и фактическое подтверждение

договора заключённого с владельцем

перевозимого груза.

Варранты представляют собой бумаги удостоверяющие право своего владельца приобрести оговоренное количество акций по заданной в них цене. Обычно эта цена несколько ниже рыночной. Срок действия варранта обычно ограничен, но они могут быть и бессрочными.

Кроме этого, варрантом

именуют товарораспорядительный документ

– свидетельство выдаваемое складом о

том, что указанный в нём товар принят

на хранение.

Фьючерсы это производный финансовый инструмент, то есть они имеют в своей основе какой-либо базовый актив (например те же акции, облигации или биржевые товары) по отношению к которому заключается определённый договор. Например, покупка шестимесячного фьючерсного контракта на 100 баррелей нефти BRENT сроком означает, обязательство выкупить данный товар через полгода по заранее оговоренной в контракте цене. Но до реального выкупа товара дело, как правило, не доходит и в настоящее время большинство фьючерсных контрактов заканчиваются простыми взаиморасчётами между их сторонами.

График фьючерса на нефть марки Brent

График фьючерса на нефть марки Brent

Опционы также являются производными финансовыми инструментами и во многом схожи с фьючерсами. Однако в отличие от них, они предполагают не обязанность, а лишь право заключения указанной в них сделки. То есть, другими словами, опционный контракт на покупку той же нефти BRENT из предыдущего примера, не обязателен к исполнению. Он может быть исполнен в том случае, когда указанная в нём цена окажется выгоднее рыночной. А если цена нефти прописанная в опционном контракте, к моменту его истечения будет выше рыночной, то исполнять этот контракт (в данном случае покупать нефть) будет вовсе не обязательно.

Акции

А начнём мы с самых

популярных долевых бумаг — с акций.

Именно акции являют собой квинтэссенцию

всех свойств долговых ценных бумаг. Они

дают своему владельцу следующие права

и возможности:

- Право на участие в управлении компании. И чем большая доля акций находится на руках у владельца, тем большими правами он обладает. Владение двумя процентами акций компании уже позволяет выдвигать своего представителя в её совет директоров. Десять процентов акций позволяют проводить внеплановые проверки финансово-хозяйственной деятельности компании, а также назначать собрания акционеров с любой частотой. Двадцать пять процентов акций позволяют, в одностороннем порядке, блокировать любое решение принятое советом директоров компании. Наконец, обладание пакетом в размере 50%+1 акция, даёт полный контроль над деятельность компании**;

- Право на получение части прибыли компании в виде дивидендов;

- Право на получение части имущества компании в случае её ликвидации;

- Возможность дождаться роста стоимости акций в результате развития бизнеса компании, а затем продать их по более выгодной цене;

Следует различать два

таких основных вида акций, как:

- Обыкновенные акции;

- Привилегированные

акции.

Обыкновенные акции

компании дают своему владельцу все

права связанные с управлением компанией,

но не гарантируют ему получения

дивидендов. В том случае, когда общее

собрание акционеров принимает решение

о том, чтобы направить всю прибыль

компании (за исключением обязательных

расходов) на дальнейшее её развитие, по

обыкновенным акциям дивиденды не

платятся. Не платятся они и в том случае,

когда по итогам работы за отчётный

период, получен убыток. Зато в прибыльные

годы, дивиденды по обыкновенным акциям

могут значительно превышать дивиденды

по акциям привилегированным.

Привилегированные

акции, напротив, гарантируют своему

владельцу право на получение фиксированного

дивидендного дохода в независимости

от текущих результатов деятельности

компании. Однако, они не позволяют

принимать участия в собрании акционеров,

а следовательно — и в управлении

компанией. Кроме этого, данный тип акций

позволяет своему владельцу претендовать

на первоочередное получение своей доли

в имуществе компании, в случае её

ликвидации.

Ещё одним видом долевых ценных бумаг можно назвать акционерные сертификаты. Мы не станем рассматривать их в отдельном разделе, поскольку они представляют собой не что иное, как документарное подтверждение права собственности на определённое количество определённых акций компании.

** На деле, для блокирующего и контрольного пакетов, может требоваться значительно меньшее количество акций компании. Здесь многое зависит от того насколько размытым является акционерный капитал. Чем большее число акций находится в руках миноритарных акционеров, тем меньшее их количество необходимо для обладания контрольным и блокирующим пакетами.

Книга учета ценных бумаг

Все ценные бумаги, хранящиеся в организации, должны быть описаны в книге учета ценных бумаг.

Книга учета ценных бумаг должна иметь следующие обязательные реквизиты: наименование эмитента; номинальную цену ценной бумаги; покупную стоимость; номер, серию и др.; общее количество; дату покупки; дату продажи. Книга учета ценных бумаг должна быть сброшюрована, скреплена печатью организации и подписями руководителя и главного бухгалтера, страницы пронумерованы. Исправления в книгу учета ценных бумаг могут вноситься лишь с разрешения руководителя и главного бухгалтера с указанием даты внесения исправлений.

В случае ведения книги учета ценных бумаг с помощью средств вычислительной техники результатная информация может формироваться в виде выходного документа на машиночитаемых носителях. Распечатка информации с машиночитаемых носителей осуществляется по мере необходимости или требованию органов, осуществляющих контроль в соответствии с законодательством Российской Федерации, суда и прокуратуры, но не реже 1 раза в год.

В соответствии с Федеральным законом «О бухгалтерском учете» ответственность за организацию хранения книги учета ценных бумаг несет руководитель организации.

Свойства ценной бумаги

- Доступна для гражданского оборота. При её помощи осуществляются сделки между гражданами.

- Обращаема. Документ покупается и продаётся на рынке. Также население применяет его как самостоятельный платёжный инструмент.

- Ликвидна. Такой вид документа допустимо продавать и превращать в деньги.

- Признана и регулируется государством. Такой бумаге охотнее доверяют инвесторы, т. к. связанный с ней риск сведён к минимуму.

- Рыночна, т. е. признана отражением рынка вследствие неразрывной связи с последним.

- Стандартна. Имеет стандартное представление, вследствие чего становится обращаемым товаром.

- Обладает определённым риском. Осуществление прав владельцем подобного документа неопределённо. Инвестировать средства в ценные бумаги — риск, поскольку существует вероятность потери денег. Однако высокий риск означает высокую доходность.

- Документальна. Ценная бумага — это практически всегда документ, который выпускают уполномоченные предприятия.

- Доходна. ЦБ даёт право своему владельцу получить доход (деньги). Доходность определяется отношением расходов на приобретение ценной бумаги к полученному доходу.

Выпуск и размещение ценных бумаг

Выпуск и размещение ценных бумаг осуществляются через эмиссию ценных бумаг и ее листинг на бирже. Процесс в целом не сложный, т.к. формы заявок онлайн есть на сайтах каждой из фондовых бирж. Эмитент ценных бумаг оставляет свою заявку, сотрудник биржи связывается с ним и согласовывает «дорожную карту» действий при полной лояльности оператора биржи, который сам заинтересован в новых клиентах (их вступительном взносе и ежегодной абонентской оплате) и ценных бумагах (с каждой сделки по которым идет Спрэд (Spread) и комиссия).

Проблема листинга ценных бумаг на биржу в ином: какие минимальные условия прохождения определил финансовый регулятор страны. Самые жесткие условия на NYSE (Нью-Йорк, США), Deutsche Borse (Франкфурт, Германия) и на… Национальной фондовой бирже Индии. Подробнее:

Выпуск и размещение ценных бумаг на Московской бирже (МОЕХ) можно отнести к разряду «стандартных» и не слишком сложных по сравнению с многими биржами мира. По согласованию с финансовым регулятором — Центральным банком (ЦБ) России, российские эмитенты имеют право листинга при условии

- капитализации компании от 60 млрд. руб. ($900 млн.) для привилегированных акций и 3 млрд. рублей ($45 млн.) для обыкновенных акций;

- опыта работы от 3-х лет с раскрытием бухгалтерской документации за 3 последних года деятельности предприятия;

- договор минимум с 2-мя маркет-мейкерами Московской биржи;

- торговый оборот за квартал не менее 3 млн. рубл. по выпущенным акциям и т.д.

Подробнее:

«Ценная бумага»: определение понятия

Ценные бумаги (или фондовые активные инструменты) – это определенные официальные государственные документы. Все виды государственных ценных бумаг несут официальное право заверения каким-либо капиталом либо его финансово-денежным эквивалентом. Такая форма инвестирования обладает ярко-выраженным признаками многофункционального финансового инструмента, отличающегося следующими нюансами:

- Свидетельствует об имеющихся имущественных взаимоотношений.

- Может поддерживать финансовые отношения между двумя и более участниками сделок.

- Имеет конкретный, установленный тип принадлежности к определенной категории имущества.

- Придерживается строго установленного документарного вида с указанием определенных реквизитов.

Ценные бумаги: определение понятия

Ценные бумаги: определение понятия

Листинговые, гибридные и погашаемые ценные бумаги

Следующая группа видов ценных бумаг предоставлена другими специалистами в этой области. Ведь часто бывает, что одно явление мы классифицируем, по-разному, и четкой структуры просто нет.

Определение 19

Ценные бумаги делятся на:

-

листинговые (listed security) – долевые или долговые документы, которыми торгуют на официальной фондовой бирже;

-

гибридные (hybrid security) – ценные бумаги, у которых есть свойства долевых и долговых финансовых инструментов;

-

погашаемые (redeemable security) – долевые и долговые бумаги. Они погашаются при наступлении определенных условий или по истечению срока. Чтобы было понятно рассмотрим, пример: предмет – привилегированные акции (акции, которые обладают рядом прав, но одновременно на них наложены определенные ограничения). Со временем их необходимо либо конвертировать, либо выкупить эмитентом. Эта акция не имеет право голоса, поэтому она становится похожей на облигацию.

В теории классификации имеют виды, а виды в свою очередь подвиды. Рассмотрим в этом ключе признаки ценных бумаг (табл.1). Данные подвиды обусловлены особенностями фондового рынка и законодательства той или иной страны.

Таблица 1. Классификация ценных бумаг

|

Классификационный признак |

Виды и подвиды ценных бумаг |

|

Происхождение |

Первичные – активы, которые базируются на инструментах, но не входят в состав ценных бумаг (акции, векселя и т.д.) |

|

Срок существования |

Срочные – ценные бумаги, имеющие установленный срок существования (долго-, средне- и краткосрочные). Бессрочные – ценные бумаги, нерегламентированные сроком. |

|

Формы существования |

Документарные и недокументарные формы |

|

Национальная принадлежность |

Отечественные и иностранные |

|

Тип использования |

Инвестиционные, или капитальные – документы являются объектом вложения капитала (акции, фьючерсные контракты и др.) Неинвестиционные – разновидность ценных бумаг, которые обслуживают денежные расчеты на товарных или других рынках (векселя, чеки, коносаменты). |

|

Порядок владения |

Предъявительские – все ценные бумаги, которые могут обращаться на территории РФ. Исключение: депозитные, сберегательные сертификаты, опционные, складские и закладные свидетельства. Именные – долговые и долевые ценные бумаги, кроме банковской книжки, платежные, товарораспорядительные документы, опционные, свидетельства, закладные и складские свидетельства. Ордерные – включают в себя платежные и товарораспорядительные документы. |

|

Форма выпуска |

Эмиссионные – бумаги, которые включают последовательные действия эмитента к выпуску и размещению серии ценных бумаг. Неэмиссионные – ценные бумаги, выпускаемые поштучно или небольшими сериями. |

|

Форма собственности |

Государственные Негосударственные – ценные бумаги, выпускающиеся в обращение корпорациями (компаниями, банками, организациями) и частными лицами. |

|

Классификационный признак |

Виды и подвиды ценных бумаг |

|

Характер обращаемости |

Рыночные, или свободно обращающиеся Нерыночные – обращение ограничено, ценную бумагу нельзя продать никому, кроме ее эмитента в оговоренный срок. |

|

Уровень риска |

Безрисковые и малорисковые, рисковые |

|

Наличие дохода |

Доходные и бездоходные |

|

Форма вложения средств |

Долговые – предъявительские бумаги, имеющие фиксированную процентную ставку и наделенные обязательством выплатить долг в оговоренный срок (облигации, банковские сертификаты и др.). Владельческие долевые – документы, которые дают право собственности на соответствующие активы (акции, коносаменты и др.) |

|

Экономическая сущность (вид прав) |

Акции, облигации, векселя и др. |

Помимо этого существует еще одна классификация по признакам:

По элементам:

-

государственные;

-

частные;

-

смешанные;

По степени защиты:

-

высококлассные;

-

низкоклассные.

По форме выпуска:

-

документарные;

-

недокументарные.

По сроку действия:

-

срочные;

-

бессрочные.

По виду:

-

именные;

-

предъявительные.

По объему предоставленных прав:

-

с правами собственности;

-

с правами управления;

-

с правами кредитования.

По территории обращения:

-

муниципальные;

-

государственные;

-

иностранные;

-

общероссийские.

По форме получения дохода:

-

постоянный;

-

точечный.

По возможности обмена:

-

конвертируемые;

-

неконвертируемые.

Определение N

Классификация – это порядок и разделение вещей на разновидности по важным признакам.

Все, нами рассмотренные, классификации имеют общие признаки, но при этом в каждой наблюдается какой-то новый элемент.

Эмиссия ценных бумаг

Выпуск ценных бумаг (эмиссию) обычно рассматривают как инструмент привлечения финансовых ресурсов.

Эмитентом ценной бумаги может быть государство, органы власти, юридические и физические лица.

Информация о размещаемых ценных бумагах обычно представлена в специальном документе — проспекте эмиссии. В нём сообщаются следующие данные:

- общие сведения о ценной бумаге (категория, тип, форма выпуска, номинал, количество в выпуске);

- права, предоставляемые ценной бумагой её владельцу;

- данные об эмитенте ценных бумаг;

- порядок хранения и учёта прав на ценные бумаги;

- наименование организаций, осуществляющих учет прав на ценные бумаги (регистраторов);

- данные об организациях, принимающих участие в первичном размещении ценных бумаг (андеррайтерах);

- даты начала и окончания размещения ценных бумаг;

- срок, условия и порядок погашения (если предусматривается);

- сведения о стоимостных, условия и порядок оплаты ценных бумаг;

- направления использования средств от размещения ценных бумаг;

- сведения о доходах по ценным бумагам;

- порядок налогообложения доходов по размещаемым ценным бумагам и др.

Классификация ценных бумаг

Классификация ценных бумаг достаточно разнообразна. Прежде всего можно условно (поскольку это разделение не прописано в законах) выделить биржевые и внебиржевые ценные бумаги – то есть не все ценные бумаги можно купить/продать на бирже. Мало того, даже привычные многим акции далеко не всегда торгуются на Московской бирже. На главной площадке России торгуются около 300 акций различных компаний, а акционерных обществ, естественно, намного больше, причем значительная часть из них не размещает акции на бирже. Но основные гиганты российского бизнеса присутствуют на биржевых торгах. Та же самая ситуация и с облигациями – они тоже могут быть как биржевыми, так и внебиржевыми. Конечно, внебиржевые акции и облигации тоже можно покупать/продавать, но это довольно сложно. Кроме того, в таких случаях это будет частная сделка между покупателем и продавцом, а в биржевых сделках гарантом ее законности выступает биржа.

Существует два вида ценных бумаг: именные и на предъявителя. Именные – те, в которых содержится информация об их собственнике, которая зафиксирована либо в реестре владельцев, либо непосредственно на самом бланке. Причем для того, чтобы изменить право собственности на данный вид бумаг, необходима идентификация их владельца. В свою очередь, что значит ценные бумаги «на предъявителя»? Собственником таких бумаг считается то лицо, которое их предъявило. А значит, для перехода прав собственности не требуется идентификация владельца.

К основным ценным бумагам относятся:

· акции,

· депозитарные расписки,

· облигации,

· векселя,

· чеки,

· сберегательные сертификаты,

· закладные.

На Московской бирже торгуются акции, облигации и депозитарные расписки. В свою очередь, не относятся к биржевым ценным бумагам чеки, закладные и сберегательные сертификаты.

В глобальном смысле ценные бумаги делятся на две больших долевые и долговые. К долевым относятся бумаги, предоставляющие право распоряжаться судьбой эмитента согласно принадлежащей доле. Эмитентом называют организацию, выпустившую данные бумаги, а эмиссией – сам процесс их выпуска. Акции относятся как раз к долевым ценным бумагам.

Долговые же бумаги представляют собой документ об обязательствах их эмитента выплатить их держателю соответствующую сумму или предоставить иные активы в определённом качестве и количестве. К долговым ценным бумагам относят облигации – биржевые долговые бумаги, а векселя, сберегательные сертификаты и чеки можно отнести к внебиржевым долговым ценным бумагам.

Термин «чек» означает, что ценная бумага выпущена в бумажной или документарной форме. Также существуют ценные бумаги в бездокументарной форме – существующие в виде соответствующих записей в реестре. В наши дни акции и облигации торгуются на бирже именно в бездокументарной форме, да и внебиржевые сделки проходят с помощью оформления договоров купли-продажи, служащими основаниями для передачи прав собственности без непосредственной передачи пакета акций в бумажной форме.

Бессрочные ценные бумаги

Бессрочные ценные бумаги не имеют оговоренного срока использования и предполагают выполнение их эмитентом обязательств перед инвесторами пожизненно.

К бессрочным ценным бумагам относятся:

- Акции;

- Бессрочные облигации;

- Бессрочные векселя (ависта);

- Депозитарные расписки.

Последние являются вторичными ценными бумагами. Теперь рассмотрим каждый из этих видов подробнее.

Акции

Акции — это самый распространенный вид бессрочных ценных бумаг. Это ценные бумаги, дающие их владельцам право на участие в управлении компанией-эмитентом и получение дивидендов при распределении ее прибыли. Простыми словами, покупая акции, инвестор, фактически, покупает долю в бизнесе.

Бизнес может идти успешно, а может — нет, поэтому и рыночная цена акций может как расти, так и падать, дивиденды — как выплачиваться в разном объеме, так и нет. То есть, обычные виды акций не гарантируют какой-либо прибыли их владельцам, в отличие от облигаций.

Но есть привилегированные акции, которые дают инвесторам больше прав на получение дивидендов, но зато меньше прав на участие в управлении компанией.

Дивиденды по акциям выплачиваются, как правило, раз в год, по итогам года, решение об их выплате и размере принимается на Общем собрании акционеров. Если есть серьезная необходимость направить полученную прибыль на другие нужды компании (расширение, модернизацию, и т.д.), то Собрание акционеров может принять решение, не предполагающее выплату дивидендов вообще.

Акции — это излюбленные ценные бумаги инвесторов и трейдеров со всего мира. Именно на акциях разбогатели самые знаменитые инвесторы, ведь ничто не может приносить такой стабильный и высокий доход, как вложение в реальный бизнес, что и предполагают инвестиции в акции.

Бессрочные облигации

В целом, облигации — это срочные ценные бумаги, но есть их отдельный вид, являющийся бессрочным. Иногда к их числу причисляют даже облигации, имеющие конкретный срок погашения, но очень длительный, например, 50-100 лет.

Покупая такие долговые ценные бумаги, инвестор получает небольшой, но стабильный источник пассивного дохода — купонный доход. Конечно же, риск вложения капитала на такой длительный срок существенно выше: даже если сейчас компания или государство кажутся сверхнадежными, что с ними будет через десятки лет — неизвестно.

Бессрочные векселя (ависта)

Векселя тоже относятся к срочным ценным бумагам, но тоже есть отдельная их разновидность, не имеющая конкретного срока обращения. Бессрочные векселя называют «ависта», так же называется надпись на векселе, которая удостоверяет возможность предъявления его к оплате в любое время.

Бессрочные векселя служат аналогом денег и передаются от владельца к владельцу путем проставления на них передаточной надписи — индоссамента.

Депозитарные расписки

Депозитарные расписки являются вторичными (производными) ценными бумагами, поскольку удостоверяют право владения акциями или облигациями — первичным базовым активом. Их выпускают с целью упрощения процедуры выхода компании на зарубежные рынки: разместить свои акции на фондовой бирже за рубежом сложнее, чем разместить там депозитарные расписки, выпущенные инвестиционным банком, имеющим доступ к торгам.

Выделяют несколько видов депозитарных расписок, исходя из географии их происхождения:

- Американские;

- Европейские;

- Глобальные;

- Российские.

Владея депозитарной распиской, инвестор получает все те же права, что и владельцы первичных ценных бумаг, право на которые она удостоверяет. То есть, он так же может получать дивиденды или купонный доход и т.д., а при необходимости — может и обменять их на первичные ценные бумаги. Сами депозитарные расписки тоже являются биржевыми активами и могут использоваться для спекулятивного заработка.

Подробнее о механизме выпуска и особенностях депозитарных расписок читайте в отдельной статье: Депозитарные расписки.

Теперь вы знаете, какие виды ценных бумаг существуют, и чем они отличаются между собой. Основных видов два — это акции и облигации, многие другие ценные бумаги являются производными от них.

Это только основная, вводная информация о ценных бумагах. Оставайтесь на Финансовом гении, изучайте раздел Инвестиции и другие разделы, чтобы узнать больше подробностей и нюансов о фондовом рынке и не только. До новых встреч на страницах сайта!

Виды ценных бумаг

В Гражданском кодексе РФ перечисляются конкретные виды документов, которые относятся к ценным бумагам:

-

государственная облигация;

-

облигация;

-

вексель;

-

чек;

-

депозитный сертификат;

-

сберегательный сертификат;

-

банковская сберегательная книжка на предъявителя;

-

коносамент;

-

акция;

-

приватизационные ценные бумаги;

-

двойное складское свидетельство;

-

складское свидетельство как часть двойного свидетельства;

-

залоговое свидетельство (варрант) как часть двойного свидетельства;

-

простое складское свидетельство;

-

закладная;

-

другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг

Свойства ценных бумаг

Ценные бумаги имеют следующие свойства:

-

Обращаемость – способность ценных бумаг покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента.

-

Доступность для гражданского оборота – способность ценной бумаги быть объектом других гражданских сделок.

-

Стандартность и серийность.

-

Документальность; ценная бумага – это всегда документ, и как документ она должна содержать все предусмотренные законодательством обязательные реквизиты.

-

Регулируемость и признание государством.

-

Рыночность – ценные бумаги неразрывно связаны с соответствующим рынком, являются его отражением.

-

Ликвидность – способность ценной бумаги быть быстро проданной и превращенной в денежные средства.

-

Риск – возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

-

Обязательность исполнения.

-

Доходность – характеризует степень реализации права на получение дохода владельцем ценной бумаги.

Функции ценных бумаг

Ценные бумаги выполняют ряд существенных функций:

-

Ценные бумаги характеризуют состояние экономики. Стабильные курсы ценных бумаг, как правило, свидетельствуют о хорошем экономическом положении.

-

Ценные бумаги играют важную роль при перераспределении капитала между различными сферами экономики. То есть ценные бумаги выполняют перераспределительную функцию.

-

Ценные бумаги используются для аккумулированния временно свободных денежных сбережений граждан. То есть ценные бумаги выполняют мобилизирующую функцию.

-

Ценные бумаги используются для регулирования денежного обращения. То есть ценные бумаги выполняют регулирующую функцию.

-

Банки, предприятия и организации используют ценные бумаги как универсальный кредитно-расчетный инструмент. То есть в этом случае ценные бумаги выполняют расчетную функцию.

Это интересно: Майнинг биткоинов без вложений — разбираемся вместе

Классификация: история возникновения и развитие

Первой известной бумагой является вексель. Он появился в Италии около 800 лет назад и применялся для денежных переводов в другие страны, а также размена валют. Позже начали проводиться финансовые мероприятия — вексельные ярмарки. На них собирались купцы из разных государств и совершали между собой сделки.

Вначале ценные активы не подлежали классификации по каким-либо признакам, но по мере развития производства происходило постепенное усложнение финансовой отрасли, возникла классификация. В XVI столетии появляется первая биржа, работающая с ценными документами. Первые акции появились в 1611 году на бирже города Амстердам. В 1771 году формируется государственный фонд для торговли ЦБ. Он расположился в Вене, его главным предназначением было увеличение бюджета страны. Самая известная Нью-Йоркская биржа основана в конце XVIII века, на ней проводились финансовые операции с ценными активами всех стран, в том числе и России.

В XIX столетии для увеличения капиталовложений и повышения их централизации, как новый элемент классификации, возникают акционерные общества. А также развиваются инвестиционные фонды, имеющие огромное значение для экономического развития государства. Такие фонды, в отличие от АО не только продают бумаги, но и покупают их.

В связи с развитием электронных технологий, в конце XX века появляется классификация бездокументарных форм ценных активов, существующих только в цифровом виде. Благодаря интернету происходит постепенная глобализация фондового рынка. Можно не выходя из дома покупать и продавать акции и другие ценные документы в любом уголке мира. В последнее время развиваются международные небанковские системы электронных денег и криптовалют. Развитие рынка ЦБ очень тесно связано с улучшением производства и усложнением хозяйственных процессов в стране и свидетельствует об экономическом развитии.

Главные особенности облигаций

Облигация – это именная ценная бумага, которая закрепляет за ее владельцем право на получение полной стоимости документа (с начисленными процентами) через определенный период. Это означает, что человек покупает ее по закрепленной цене, а через некоторое время получает эту сумму обратно. Проще говоря, это кредитные деньги, которые организации берут у людей, так как это выходит дешевле банковских услуг. Кроме того, на эти деньги начисляются проценты в заранее установленном размере.

Такой вариант является очень удобным для обеих сторон. Компания получает необходимую для нее финансовую поддержку, а по истечении установленного срока может отдать эти деньги с процентами за счет прибыли, которую получит за это время. Вкладчик же гарантированно возвращает потраченные средства, а также получает желаемый заработок.

Ценные бумаги могут быть представлены и другими вариантами, однако они являются не столь популярными, как описанные выше

Именно эти ценные бумаги организаций и предприятий позволяют их держателям получать прибыль, так что, если человек желает стать успешным игроком фондового рынка, ему важно знать всю специфику их обращения

Риски

Покупая ценные бумаги, инвестор должен иметь представление о вероятных рисках. Это необходимо для умения предупреждать и минимизировать потери.

Все риски можно разделить на 2 большие группы:

Внешние

Системные риски складываются в зависимости от политической и

экономической обстановки в стране, в которой проводится эмиссия ценных бумаг:

- риск высокой инфляции;

- кардинальные перемены в управлении или законодательстве государства;

- вероятность внутренних и внешних военных конфликтов.

Внутренние

Чтобы предугадать несистемные риски, необходимо

предварительно проанализировать деятельность и положение эмитента на рынке:

- обесценивание ценной бумаги вследствие

банкротства; - существует риск уменьшения выплат по процентам,

что связано с изменением процентной ставки; - кредитный риск связан с неспособностью эмитента

выплачивать долговые обязательства; - риск ошибочного выбора для вложения средств.

Какие права закрепляют ценные бумаги?

- Право требовать уплаты фиксированной суммы денег. Деньги получают по векселям, облигациям, чекам, трастовым и сберегательным сертификатам.

- Право участвовать в управлении и получать дивиденды — часть прибыли (денег). Такую возможность дают акции.

- Вещные права. Это касается преимущественно права, связанного с залогом (деньгами) на товары. Это касается товаров, которыми владеет другое лицо, например, хранитель или грузоперевозчик. Подобные ЦБ фиксируют право получать ряд товаров. Их относят к средствам распоряжения различными товарами. Иначе — это товарораспорядительные документы. К ним относятся свидетельства товарных складов и коносаменты.

Свойства ЦБ

Ценные документы обладают рядом свойств:

- обращаемость. Бумага может выступать в качестве товара или платежного средства;

- доступность. Возможность покупки и продажи, законность сделок;

- серийность. Выпуск ценных документов осуществляется частями, партиями;

- наличие стандартов. Ценная бумага должна выглядеть в соответствии с законом. Иметь определенные сведения и степень защиты;

- ликвидность. Спрос на товар, приводящий к быстрой продаже;

- рискованность. Приобретение ценных бумаг может привести к доходам или к потере вложенных средств;

- гарантия исполнений обязательств. При нарушении договорных обязательств можно обратиться в суд;

- государственное признание. Оборот на территории страны, предполагающий возможность продажи, покупки, дарения, передачи в наследство.

Приведенные признаки закрепляют право на приобретение части компании, доли собственности организации или предприятия.

Такие свойства, как ликвидность или рискованность, зависят от ситуации на рынке, определяющей ценность бумаги в данный момент.