Расчетный и лицевой счет: отличия

Содержание:

- Как создать платежку без ошибок?

- В чем отличие

- Для чего нужен расчетный счет

- Управление несколькими лицевыми счетами

- Структурные особенности банковского счета

- Расшифровка ПБР

- Корреспондентский и расчетный счет: в чем разница и отличия

- Как узнать реквизиты

- Особенности открытия расчетного счета юрлицом

- В чем суть расчетного счета

- Расшифровываем: что значат цифры

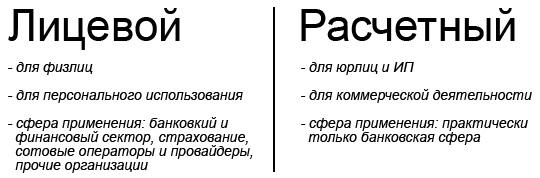

- Отличия между лицевым и расчетным счетом

- Отличия счетов

- Распространенные ошибки в платежах на уплату взносов

- Использование лицевого счета ИП для коммерческих расчетов

- Что такое лицевой счет и зачем он нужен?

- В чем основная разница РС и ЛС

- Разница между лицевым и расчетным счетом

- Что такое лицевой счет

- Структура банковского счета

- Как узнать адрес и название ПБР получателя

- Что в итоге?

Как создать платежку без ошибок?

Для правильного оформления платежного поручения нужно понимать, что это вообще за документ. «Платежкой» называют распоряжение о списании средств с вашего предприятия в пользу контрагента. Поэтому для платежного поручения требуются реквизиты получателя — без них банк не сможет понять, по какому адресу должны быть доставлены денежные средства.

Укажите в рабочем пространстве «Бизнес Онлайн» все реквизиты, проверив их на наличие ошибок:

- Юридическое наименование компании, выступающей в роли контрагента;

- Расчетный и корреспондентский счета, БИК банка адресата, ИНН и КПП, если требуется;

- Причина проведения транзакции — оплата услуг, перечисление в налоговую службу, оплата штрафа за административное правонарушение и т.д.;

- Для заверения электронного документооборота у вас должна быть электронная подпись. Ее нужно оформлять в Сбербанке по вашему внутреннему паспорту РФ, после чего она станет доступна для работы в режиме онлайн.

Чтобы платежка обработалась без проблем и дошла до адресата, следует правильно заполнять окна для ввода данных:

Когда вы откроете форму для формирования платежного поручения, обратите внимание на графы белого и серого цвета. Вам нужно вводить данные только в графы белого цвета, серые же заполняются сервисом автоматически;

Дата создания ПП и его порядковый номер проставляются сервисом автоматически, но если вам нужно внести корректировки, вы можете это сделать

Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Реквизиты счета адресата вам понадобится ввести самостоятельно. Вы можете составить собственный справочник внутри программы, где будут разбиты на отдельные категории все контрагенты (в том числе их реквизиты);

Заверьте платежное поручение электронной подписью и запустите процесс обработки вашего запроса.

Ключевой момент наступает сразу же после попытки отправить запрос на обработку: если возникнет ошибка, система вас об этом уведомит, и вам понадобится исправить неверно введенные данные согласно пункту нашей статьи «Что делать и как все исправить?». Если ошибки отсутствуют, напротив платежки появится обозначение «Принято».

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка. Несмотря на различия, между счетами существует связь. Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

Для чего нужен расчетный счет

Расчетный счет – это аккаунт, который открывают в кредитно-финансовом учреждении для конкретного физлица. Он необходим ля перевода средств партнерам в электронной форме, а также получения денег. Также наличие расчетного аккаунта позволяет вносить деньги на депозит и наоборот выводить их при помощи системы ДБО. Средства, зачисленные на расчетный аккаунт, являются собственностью клиента банка, на которую не может претендовать никто, кроме него.

Банк заводит расчетный счет для следующих клиентов:

- ИП и юрлица, которые не могут обойтись без денежных транзакций;

- граждане, перечисляющие деньги со своего счета на другой и получающие средства.

Присутствие ДБО – важный фактор, определяющий счет в качестве расчетного. Однако некоторые специалисты считают, что такие аккаунты, действующие для физлиц, по умолчанию превращают расчетные счета в лицевые. Ведь именно последние фигурируют для расчетов по услугам.

Управление несколькими лицевыми счетами

Часто бывает так, что у потребителей находится в собственности несколько жилых объектов. Помните: у каждого объекта свой лицевой счет.

И тут перед пользователем встает сложный вопрос. Как уместить все счета в одном месте и не забыть оплатить каждый из них.

ООО «МосОблЕИРЦ» заботится о своих клиентах. Именно поэтому он дает им возможность подключить несколько лицевых счетов к одному личному кабинету.

Делается это так.

Потребитель:

- Вписывает в поисковую строку данную ссылку: https://www.мособлеирц.рф/.

- Находит категорию под названием «Личный кабинет», проходит в нее.

- Вписывает в форму телефон, электронную почту, пароль, нажимает на кнопку «Войти».

- Находит кнопку «Добавить лицевой счет», нажимает на нее.

- Вписывает в форму название поставщика услуг, номер лицевого счета, статус отношения к ЛС.

- Теперь потребителю лишь нужно нажать на кнопку «Подключить, вписать номер, привязать его к кабинету.

Подытожим: теперь мы знаем все о том, что такое лицевой счет, как он формируется, оплачивается. А если у потребителя до сих пор остались какие-то вопросы, то их можно задать работникам оператора. Только они смогут грамотно и квалифицированно ответить на вопрос.

Структурные особенности банковского счета

Индивидуальный клиентский номер расчетного счета сформирован 20 цифрами, наделенными собственными значениями. Любая группа цифр несет определенную характеристику, поэтому для удобства восприятия следует разбить комбинацию на разделы, согласно следующему порядку: 111.22.333.4.5555.6666666, где

- 111 – первый порядок банковского баланса, определяющий владельца счета и цели его открытия;

- 22 – второй порядок банковского баланса, характеризующий направление деятельности владельца счета;

- 333 – валюта счета;

- 4 – код проверки;

- 5555 – кодовое обозначение банковского подразделения, оформившего счет;

- 6666666 – порядковое обозначение счета в конкретном банке.

Различия в последовательности расположения цифр банковских счетов обусловлены особенностями их принадлежности – физическим лицам, коммерческим структурам, государственным учреждениям. Ошибка в указании номера счета чревата отправкой средств не по назначению и другими неприятными нюансами.

Расшифровка ПБР

Аббревиатура “ПБР” означает “подразделение Банка России”. Синонимичное значение – “территориальное представительство Центрального Банка Российской Федерации”.

Смысл термина нужно пояснить. Суть в том, что все банковские организации коммерческого происхождения в РФ являются представительствами Центробанка. В свою очередь, ЦБ находится на вершине иерархии российской банковской системы.

Сверху вниз типовая структура выглядит таким образом:

- Банк России (он же ЦБ).

- Главуправления Центробанка по семи округам (деление организовано по территориальному принципу) – Центральное, Северо-Западное, Южное, Волго-Вятское, Уральское, Сибирское, Дальневосточное.

- Республиканские нацбанки.

- Территориальные подразделения республиканских национальных банковских организаций.

- Банковские филиалы.

- Отделения расчётно-кассовых операций.

Примечание 1. На момент начала 2019 года система в своей основе состоит из 121 расчётно-кассового центра, над которым возвышаются национальные подразделения. Из 121 РКЦ часть – головные – по одному на каждый субъект Российской Федерации, исключая автономные (Ненецкий, Ямало-Ненецкий и Ханты-Мансийский, Московская область).

Проще говоря, ПБР – это всё, кроме Центрального Банка, его “филиалы”. При условии владения этим фактом понимание роли реквизита в платёжном поручении становится более осмысленным.

Далее разберёмся, как нужно правильно вносить реквизитные сведения в платёжку.

Корреспондентский и расчетный счет: в чем разница и отличия

Формируя платёжное поручение в пользу контрагента, вы можете увидеть в документе расчётный счёт и корреспондентский счёт. Разница между ними существенная, но многие о ней не знают. Первый необходим для обслуживания юридических лиц и ИП, а второй требуется для связанной деятельности между разными банками.

Чем отличается один вид счёта от другого, более подробно разберём в нашей статье. Также вы узнаете, какие операции проводятся по обоим счетам.

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка.

Несмотря на различия, между счетами существует связь.

Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

В банковских терминах также используется и понятие лицевого счёта. Многие думают, что он имеет отношение к физическим лицам. Однако, это ошибочное мнение. Это самостоятельный счёт, который не имеет прямого отношения к расчётному и, уж тем более — к корреспондентскому.

Лицевой счёт — это чаще всего, счёт какой-либо компании, используемый для оплаты услуг, оказанных населению. Если бы организация использовала для этих целей расчётный счёт, то средства физических лиц в больших количествах поступало на счёт организации, что противоречит банковскому регламенту.

Поэтому и был создан отдельный лицевой счёт. Специфика его работы заключается в том, что деньги от плательщиков поступают не напрямую на расчётный счёт получателя (то есть компании), а сначала на счёт банка.

Затем уже банк перенаправляет средства в адрес компании. Нередко банки берут комиссию за подобные услуги. К примеру, лицевые счета используются для оплаты коммунальных услуг, оплаты капитального ремонта и прочего.

В некоторых случаях клиенты банка задаются вопросом о том, как же узнать корреспондентский счёт. На самом деле это несложное дело, и для него даже не нужно знать номер расчётного счёта. Однако, если он у вас имеется, то это значительно упростит задачу.

Узнать корреспондентский счёт банка можно следующим образом:

- посетив сайт банка (во вкладке «Реквизиты» вы всегда найдёте актуальную информацию);

- позвонив по телефону горячей линии (для этого необязательно быть клиентом банка. Информация не является конфиденциальной, и ответивший оператор обязательно поделиться ею);

- посетив отделение банка (можно обратиться к администратору зала, который предоставит вам полные реквизиты кредитной организации);

- войдя в личный кабинет банка (если вы составляете платёжное поручение, то корреспондентский счёт автоматически отобразится в документе при вводе других сведений о получателе платежа).

(5 5,00 из 5)

Как узнать реквизиты

Зная, что такое реквизиты банковского счета, можно уверенно сказать, где получить информацию о них. Самый надёжный способ – это обратиться к документам, которые были выданы при открытии счёта. Правила, касающиеся обслуживания граждан и организаций, различаются, но, в любом случае, банк вместе с договором должен выдать распечатку, где будет содержаться вся эта информация. Обычно такая распечатка оформляется как приложение к договору.

Если нужны реквизиты для гражданина, открывшего в банке счёт и получившего пластиковую карту, то ему достаточно воспользоваться личным кабинетом на его официальном сайте. В онлайн-сервисах большинства банковских организаций есть возможность вывести на экран и распечатать полный набор сведений, необходимых для перевода или получения платежа.

Пример: Сбербанк Онлайн

Что же касается полного названия организации и её ИНН, то тут всё несколько проще. По закону, информация эта содержится в едином реестре и доступна любому желающему. Получить сведения можно, к примеру, на официальном сайте налоговой.

Особенности открытия расчетного счета юрлицом

Обойтись без расчетного аккаунта в банке не может ни одно предприятие. Именно через него проходит основной поток средств от партнеров и заказчиков. Осуществляется открытие аккаунта только после регистрации юрлица в налоговой и Госреестре. Документы, которые требуют проверки банковским сотрудником:

- Учредительное соглашение и устав предприятия.

- Свидетельство о регистрации в ОГРН.

- Протокол прошедшего собрания учредителей, если речь идет об ООО. Также это может быть решение владельца фирмы об открытии компании.

- ИНН.

- Выписка, составленная на основании сведений их Единого госреестра, фиксировавшего зарегистрированных юрлиц.

- Справка, взятая в статистике. В ней указывают учетные коды, с которыми работает предприятие.

- Заявление, анкета и договор.

- Карточка, где присутствуют подписи, оттиск печати, лица, занимающие руководящие посты.

В чем суть расчетного счета

Клиентский номер требуется для совершения транзакций и иных операций с финансами, принадлежащими клиенту и хранящимися в банке. Его используют при следующих ситуациях:

- при получении финансовых начислений от других держателей;

- при зачислении прибыли и заработной платы;

- для осуществления денежных перечислений;

- для осуществления оплаты услуг коммерческой организации;

- при получении государственных выплат;

- при необходимости хранить средства.

Счет всегда требуется для бизнесменов и предпринимателей, которым постоянно необходимо осуществление выплат и начислений. Как правило, в данном случае коммерческие организации взимают дополнительную плату за обслуживание. Рядовые потребители с их помощью получают социальные выплаты и заработную плату и не оплачивают эти операции.

Расшифровываем: что значат цифры

Давайте разберемся, что это — р счет и как он выглядит. Это всегда 20 знаков, которые шифруют внутри себя конкретную информацию.

Если смотреть слева направо, то:

- 1-3. Номер по балансу. Например, если стоит «408», то это прочие.

- 4-5. Второй порядок. «02» относится к ИП.

- 6-8. Валютный код. «810» указывает на то, что собственник пользуется рублями.

- 9. Контрольное число. Ее рассчитывают определенным образом в банке. Она необходима, чтобы проверить действительность номера.

- 10-13. Код подразделения, которое обслуживает счета.

- 14-20. Внутренний номер, его прикрепляют в подразделении.

В реквизитах помимо него обязательно указывается название банка, к/с и БИК. Это требуется, чтобы не было ошибок при переводах.

Отличия между лицевым и расчетным счетом

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

- в отличие от расчетного счета, лицевой не позволяет проводить денежных операций по ведению коммерческой деятельности;

- используется только для осуществления расходов, не связанных с предпринимательской деятельностью: оплата мобильной связи, услуг ЖКХ, открытие вкладов и их пополнение, приобретения валюты, получение кредитных средств, выдача заработной платы и так далее.

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

- используется исключительно для ведения предпринимательской деятельности (осуществления платежей, получения оплаты за оказанные услуги или проданные товары на регулярной основе);

- предоставляет владельцу возможность осуществлять платежные операции с других банковских счетов;

- открывается только юридическим лицам и предпринимателям;

- при необходимости может использоваться для хранения средств, что является функцией лицевого счета;

- расчетные счета открываются клиентам только в банках. В отличие от них, лицевые могут открываться у операторов мобильной связи, в страховых компаниях и т.д.

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно. Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами. Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством. Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа. Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее). Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

Отличия счетов

Данные выше определения не позволяют показать, чем отличается лицевой счет от расчетного. Отличия есть и существенные.

- Расчетный счет присваивается в конкретном банке один раз и действует до момента прекращения сотрудничества клиента с финансовой организацией. Л/с изменяется при каждой замене пластиковой карточки.

- На деньги, размещенные на р/с, не начисляются проценты за пользование банками средствами клиентов. На лицевых счетах хранятся депозиты и денежные средства «До востребования», по которым выплачиваются банковские проценты.

- Р/с может быть открыт только в банке, лицевой у операторов мобильной связи, страховых компаниях, коммунальных службах, казначействе и т.д.

- Л/с нельзя использовать для ведения бизнеса или коммерческой деятельности.

- С р/с нельзя снять наличные в банкомате.

- Только с р/с можно перевести деньги в другой банк контрагенту, т.е. юридическому лицу продавшему товар или оказавшему услуги.

Распространенные ошибки в платежах на уплату взносов

Заполняя платежное поручение на уплату страховых взносов допустить ошибку легко, поскольку в нем следует указать множество цифр и кодов. Ошибки приводят к тому что деньги не поступают на расчетный счет получателя вовремя. В результате этого к организации могут предпринять различные штрафные санкции под видом пени и неустойки.

Ошибки, допущенные в платежном поручение, бывают:

- Критичные — допущенные в счете Федерального казначейства, некорректное наименование банковского учреждения, КБК.

- Не критичные — некорректно указан ИНН, статус плательщика, тип, период уплаты и основание платежа.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Что такое лицевой счет и зачем он нужен?

Сфера применения лицевых счетов весьма широка. Их открывают частные лица и некоторые организации для целей не связанных с коммерцией. Чаще всего – для удовлетворения каких-то личных нужд: проведения и получения безналичных платежей при сделках на крупные суммы. Так продают недвижимость, автомобили и пр.

Лицевой счет также открывается в банке, имеет номер подобно расчетному. Но открытие лицевого счета сопровождается гораздо меньшим набором документов и требований.

Усложняет понимание широкое использование термина «лицевой счет».

- Так на предприятиях для начисления и выдачи зарплаты открывают лицевые счета работников.

- Лицевым счетом в банке может быть счет до востребования, открытый ради получения безналичных средств, регулярно или однократно.

- Лицевые счета для физических лиц открываются в налоговых органах.

- Сотовые операторы и многие другие структуры открывают лицевые счета физическим и юридическим лицам для хранения и движения денег.

Юридические лица и предприниматели также открывают лицевые счета. Это обходится дешевле, чем регистрация расчетного счета. Но пользоваться такими счетами для коммерческих операций опасно. Даже получение на лицевой счет перевода от предприятия или предпринимателя может стать поводом для внимания и проверки со стороны государства. Указывать контрагентам лицевой счет для получения переводов нежелательно, это может вызвать их опасения касательно законности операции.

Обоснованной целью открытия лицевого счета для коммерческой структуры может быть получение и погашение банковской ссуды, какие-то общественные занятия.

Чем расчетный счет отличается от лицевого?

Главные особенности каждого из счетов уже перечислены выше. Но для большей наглядности сведем их в таблицу.

|

Расчетный счет |

Лицевой счет |

|

Предназначен для коммерческих и хозяйственных операций. |

Предназначен для личных финансовых операций. |

|

Регистрируется почти всегда организациями и предпринимателями |

Чаще открывается для физических лиц. Не всегда самостоятельно этими лицами. |

|

Открытие счета требует предоставления списка обязательных документов и проверки данных клиента. |

Иногда открывается автоматически. Требования к документам часто минимальные. Обычно хватает паспорта. |

|

Контроль операций со стороны банков, налоговых и других государственных органов постоянный и строгий. |

Контроль менее тщательный. Что обосновано в т.ч. значительно меньшим спектром возможных переводов. |

Иногда можно заметить, как путают лицевой, банковский и расчетный счет. Разница в том, что применение термина «банковский» будет законным для всех расчетных счетов, а лицевые счета могут быть банковскими, но также называют и аккаунты физических и юридических лиц в иных организациях.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

В чем основная разница РС и ЛС

Существует ряд особенностей, по которым легко различить расчетный счет и лицевой счет. Самая важная — целевое назначение. Прерогатива лицевых счетов — исключительно учетные цели. Задача расчетных — финансово обеспечить повседневную деятельность предпринимателя или ООО. Также существует ограничение относительного состава лиц, имеющих право на открытие и использование данных видов.

Разница довольно существенна:

| Лицевой | Расчетный |

| Нельзя проводить операции по переводу и получению денежных средств от других лиц | Требуется, чтобы проводить операции, связанные с бизнес-деятельностью |

| С его помощью решаются персональные задачи — от оплаты коммунальных услуг и связи до управления деньгами, аккумулированными на иных аккаунтах | Отличная возможность для отправки и получения платежей с других банковских аккаунтов. Функционал лицевого при оплате товаров и услуг, при хранении денег |

| Открывают физические и юридические лица | Необходим юридическим лицам и ИП |

| Можно открыть в качестве лицевого аккаунта другими организациями — мобильными операторами, страховыми компаниями | Место открытия — исключительно банк |

Использовать лицевые счета могут все клиенты вне зависимости от их правового статуса. Перечень субъектов, владеющих расчетными, детально определен соответствующими нормативно-правовыми актами, и он не может отличаться в разных банках. Физическим лицам такой функционал недоступен.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то»

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Что такое лицевой счет

Этот термин активно применяется не только финансовыми учреждениями, но и рядом других организаций: Пенсионным фондом, организациями жилищного и коммунального хозяйства, налоговой и пр. В банковской сфере под лицевым счетом понимают номер учетной записи клиента или номер счета, состоящий из 20 знаков и использующийся только в отношении физических лиц. Часто в банках его также именуют текущим.

Чтобы счетом можно было пользоваться в удобное время и в любой точке мира, почти все банки предлагают одновременно с открытием счета выпустить дебетовую карту. Счет карты также называют карточным счетом, и чаще всего счет банковской карты совпадает с номером лицевого счета. Таким образом, при переводе денег физ. лицу с расчетного счета достаточно указать любой из этих счетов и реквизиты банка-получателя.

Для того чтобы открыть такой счет, у физ. лица должен быть документ, удостоверяющий личность: паспорт гражданина РФ, временное удостоверение личности, военный билет и пр. Для граждан иностранных государств необходимо предоставить также документы, подтверждающие право пребывания на территории РФ, например, миграционную карта.

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

- 333 — валюта, в которой хранятся средства на счету;

- 4 — проверочный код;

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт;

- 6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные

Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже

Как узнать адрес и название ПБР получателя

Название конкретного ПБР можно узнать при помощи специального идентификатора, называемого БИК.

Достаточно ввести числовой номер в электронный «Справочник БИК РФ», и система выдаст название учреждения, а также место его нахождения.

Расшифровка понятия ПБР показывает, что они создаются с конкретной целью — разделить полномочия ЦБ РФ по вопросам обслуживания потребителей. Они создаются на местах для большей доступности и быстроты проведения операций.

Конкретно взятый клиент вправе оформлять карту или открывать расчетные счета в любом понравившемся банковском отделении. При обращении на него будет открыт расчетный счет, на основании которого он всегда может получить информацию об отделении, с которым работает.

Что в итоге?

Банковский лицевой счет — услуга финансовых учреждений, обеспечивающая фиксацию всех операций клиента, а также позволяющая совершать основной спектр сделок. Оформление аккаунта является обязательным для всех клиентов.

Инструкция

1. Обратитесь в ближайшее отделение Сбербанка. С собой вам нужно иметь паспорт. В банке вам предложат написать заявление на открытие валютного счет а. На сегодняшний день оптимальным выбором для физического лица является взнос «Многофункциональный Сбербанка России». Для его открытия вы обязаны внести минимальную сумму в размере 10 рублей либо 5 баксов США (либо эквивалент в иной зарубежной валюте). Сейчас вы можете пользоваться счет ом, осуществляя всякие платежные операции. На остаток денежных средств будет начисляться процент, оговоренный между сторонами.

2. Для того, дабы делать покупки за рубежом либо на зарубежных сайтах в зарубежной валюте, вы можете открыть валютную карту. Самые доступные варианты – Visa Classic либо Mastercard Standard. Стоимость – первого года сервиса 750 рублей, всего дальнейшего года – 450 рублей. Удобство валютных карт состоит в том, что вы можете руководить своими накоплениями в всякий точке мира, где обслуживаются данные пластиковые карты. Помимо того, вы легко можете делать покупки через интернет на иностранных сайтах.

3. Если вы представляете юридическое лицо, для открытия валютного счет а в Сбербанке вам нужно предоставить дальнейший пакет документов:1.Заявление на открытие счет а;2.Нотариально заверенные ксерокопии учредительных документов;3.Свидетельство о государственной регистрации;4.Ксерокопия документа, подтверждающего включение юридического лица в ЕГРПО.На основании этих документов в Сбербанке будет сделана карточка с печатью и примерами подписей директора и основного бухгалтера компании, а после этого открыт валютный счет .

4. Валютный счет , открываемый в Сбербанке физическим лицом, сопровождается транзитным валютным счет ом. Конечный вы сумеете применять для приобретения платежей от других лиц и компаний. Указывайте в реквизитах для перечисления денег именно данный счет .

Процедура открытия счета в Сбербанке достаточно примитивна и рассчитана таким образом, что заказчики банка имеют вероятность открывать счета в русских рублях и в зарубежной валюте. Помимо этого Сбербанк открывает и обслуживает несколько видов счетов для физических лиц.

Вам понадобится

Паспорт

Это интересно: Как открыть расчетный счет ИП в банке Точка