Сервис «сбербанк инвестиции» — обзор и отзывы клиентов о платформе

Содержание:

- Как открыть брокерский счет

- Возврат налогов – это просто и удобно

- Ангелина, Ростов-на Дону, учительница

- Краткая история брокера и награды

- Регистрация в Сбербанк Инвестиции

- Чем отличается брокерский счет от ИИС в Сбербанке?

- О программах для инвестирования

- Официальный сайт

- В чем особенность инвестиционных вкладов в Сбербанке

- Способы открытия счета

- Как расторгнуть договор брокерского обслуживания

- Принцип работы инвестиционных облигаций Сбербанка

- Депозиты в Сбербанке: гарантированные инвестиции с защитой

- Плюсы и минусы

- Работа с брокером

- Приложение и торговая платформа

- FAQ по брокеру Сбербанка

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

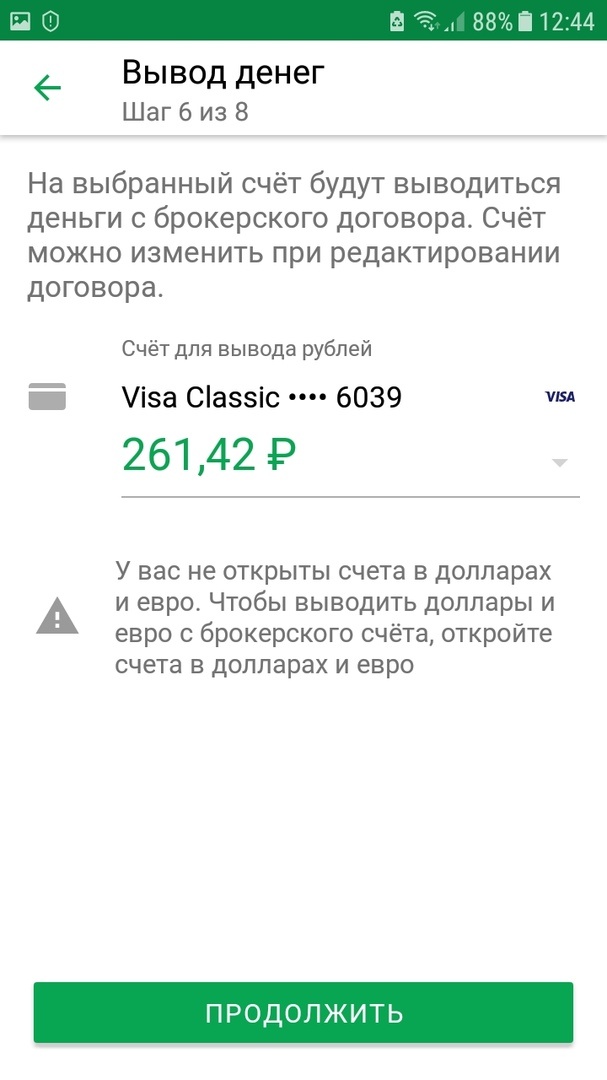

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

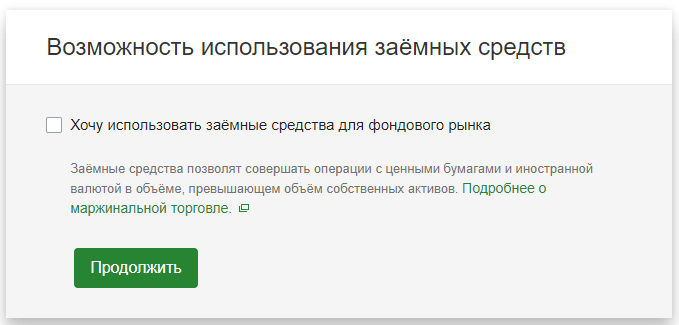

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

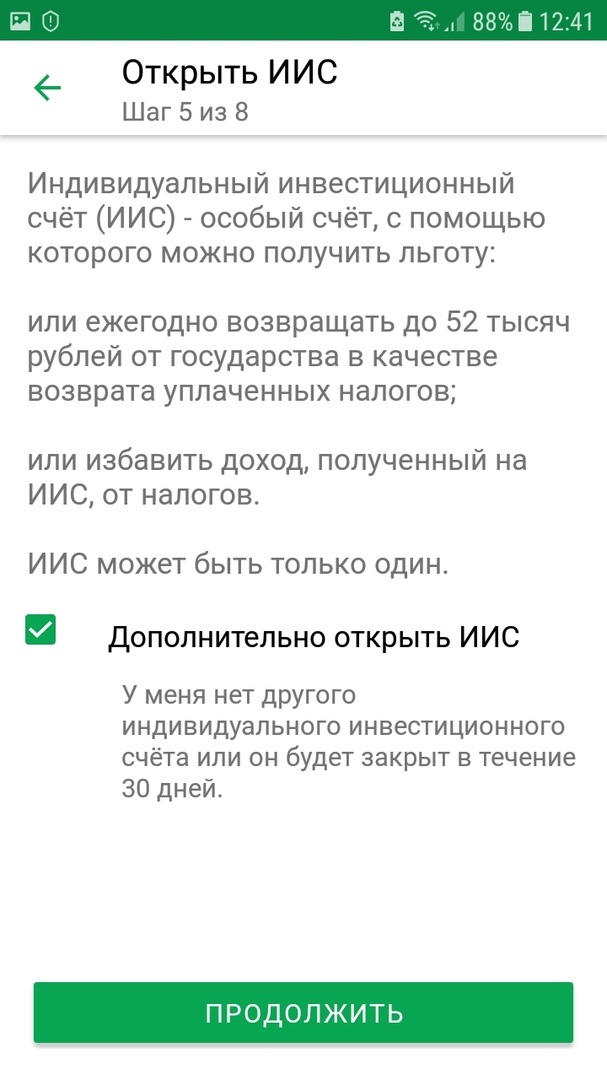

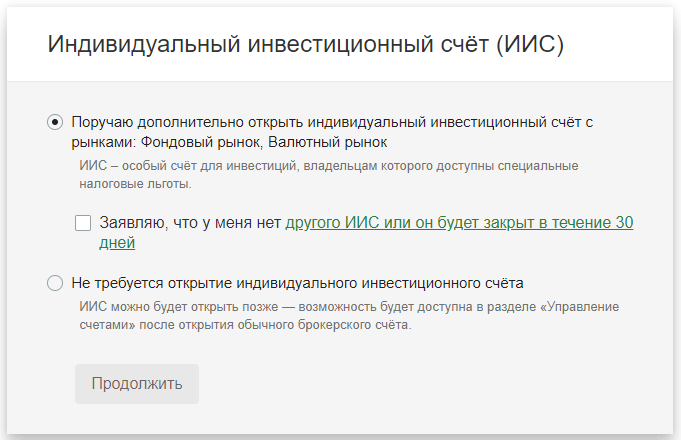

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

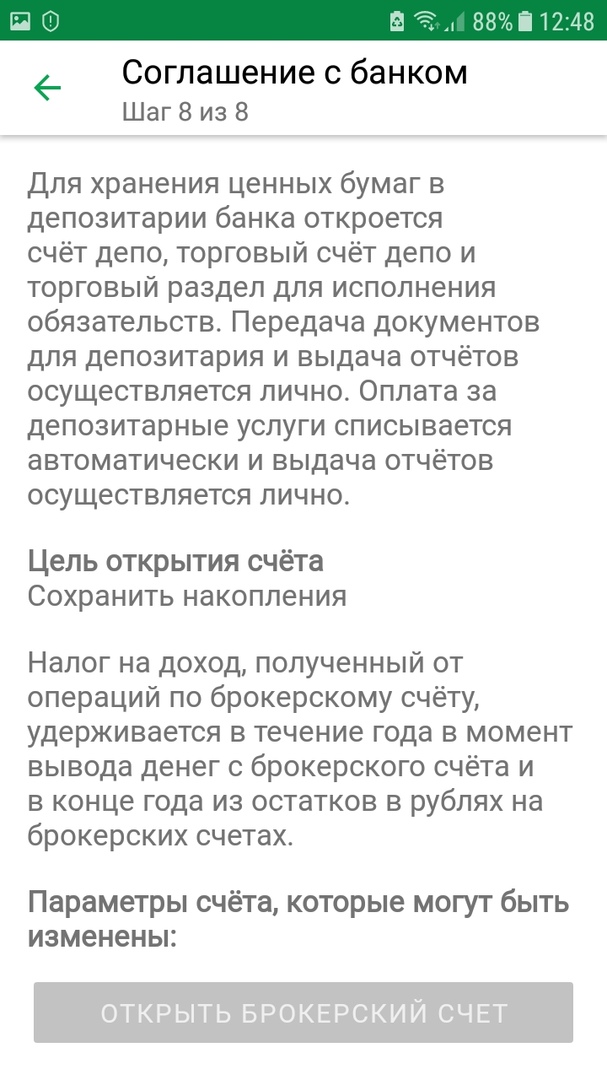

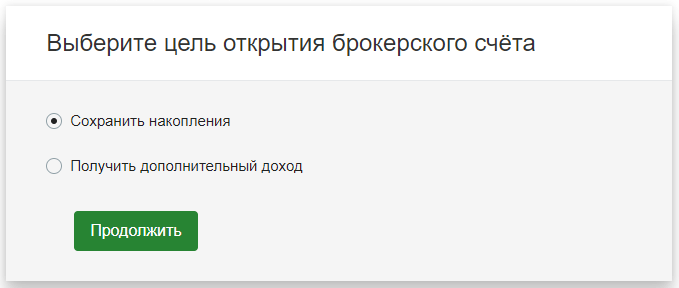

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

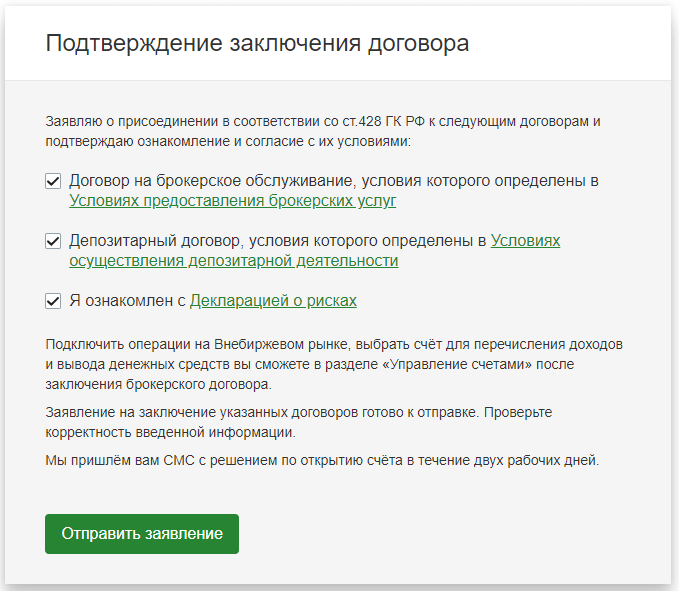

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

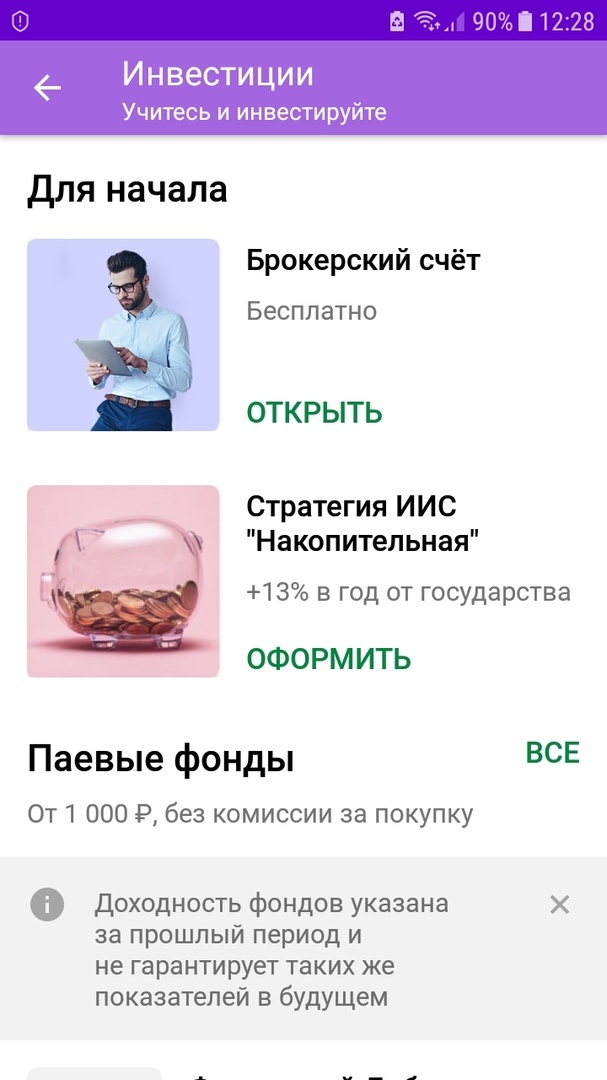

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Возврат налогов – это просто и удобно

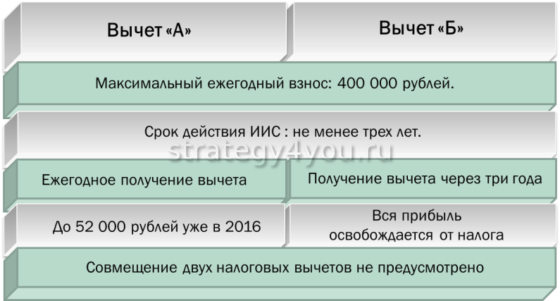

Открытие ИИС позволяет получить государственную поддержку –

налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год)

или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать

в течение срока действия счета, но совместить оба

типа вычета нельзя. Выберите подходящий для вас тип инвестиционного вычета:

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычет на взносы (тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс. рублей и более). Сумма налога, которую можно получить, не может превышать размер уплаченного НДФЛ.

- Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

* В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычет на доходы (тип Б)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС.

- От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

- Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например, заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Ангелина, Ростов-на Дону, учительница

Хотя я сторонник депозитов, решила по рекомендации знакомого открыть брокерский счет в Сбербанке. Закачала Сбербанк Инвестиции, пополнила счет и начала торговать. Конечно же, не совсем было понятно, как действовать. Но чат клиентской поддержки помог мне разобраться в тонкостях приложения.

Преимущества:

- пользоваться Сбербанк Инвестиции удобно даже новичку;

- предлагается несколько модульных портфелей для инвесторов-дилетантов;

- относительно невысокая комиссия;

- предложение сразу открыть ИИС с налоговыми преференциями;

- можно покупать валюту по выгодному курсу (комиссия 0,2%).

Недостатки:

- берут комиссию за транзакцию, нужно платить депозитарию (примерно, 150 рублей/месяц);

- не отображается комиссия при оформлении сделки;

- нет стакана заявок;

- не нравится дизайн.

Думаю, что приложение Сбербанк Инвестиции — самое «то» для новичка. Можно попробовать прикупить акции крупных российских компаний или ОФЗ. Но если вы все-таки не умеете рисковать и переживаете за свои активы, тогда уж лучше по старинке — открывайте вклад.

Читайте далее:

Как работает инвестиционный счет Сбер инвестиции

Как легко и с выгодой инвестировать в Сбербанк Инвестор

Как заработать на инвестициях в Сбер Брокер

Детальный разбор карты Sber Kids в отзывах владельцев

Как сделать дебетовую молодежную карту виза от сбербанка

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

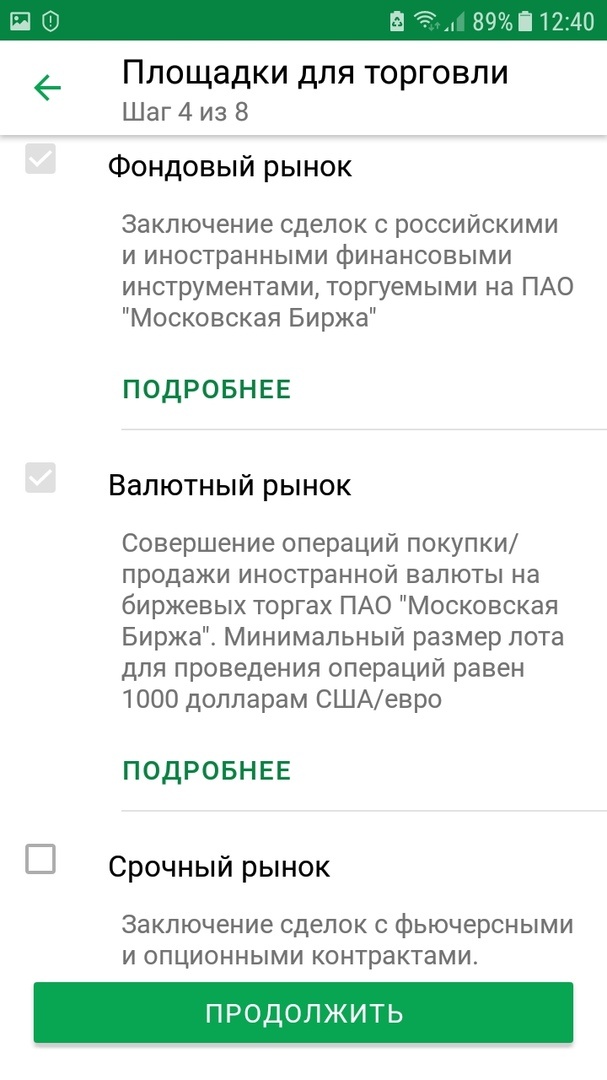

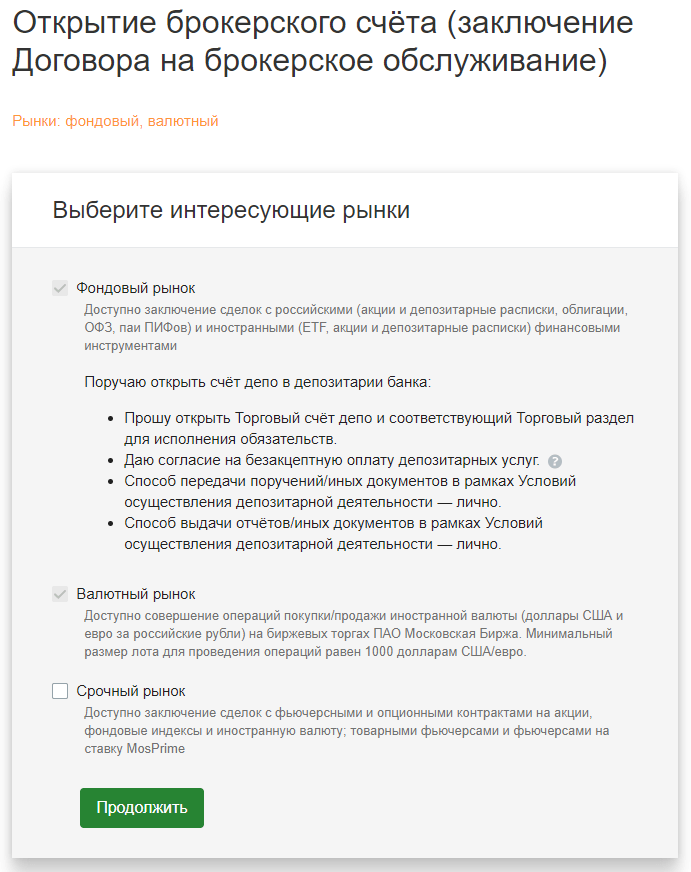

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

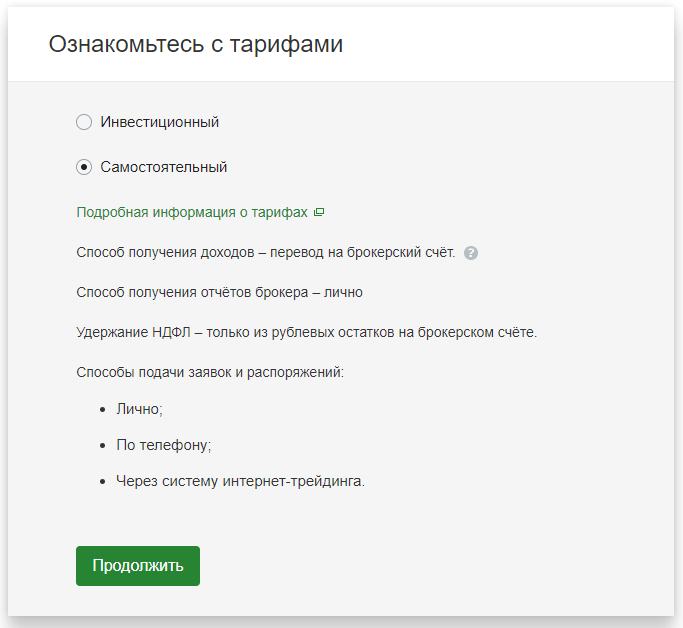

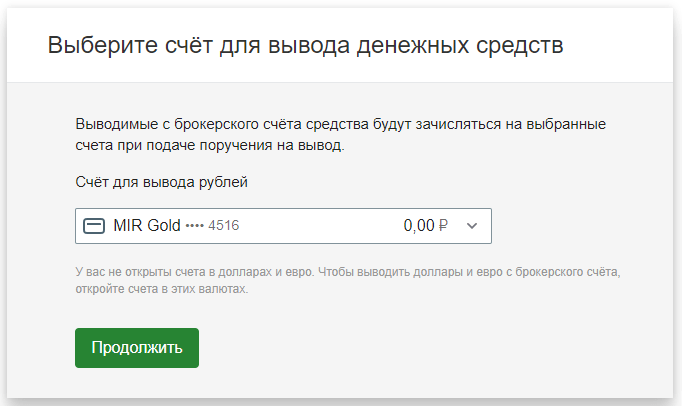

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

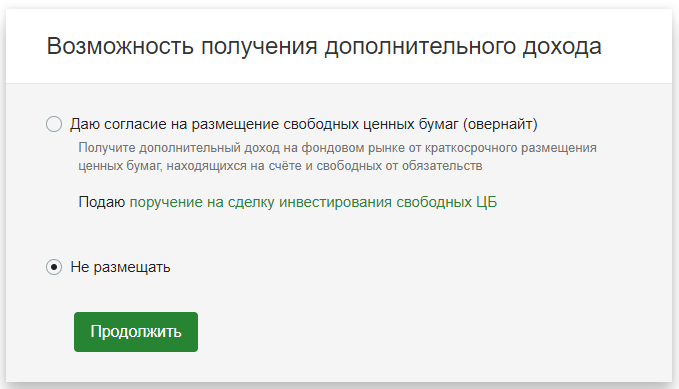

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

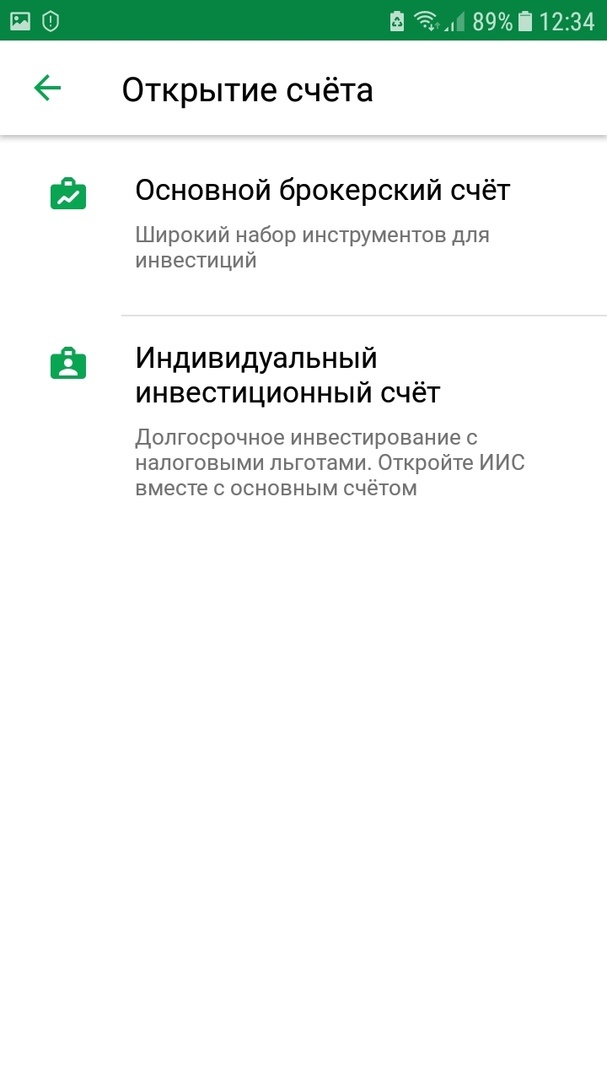

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Чем отличается брокерский счет от ИИС в Сбербанке?

Индивидуальный инвестиционный счет доступен только физическим лицам. Он может быть лишь единичным, тогда как брокерских разрешается завести несколько. Максимальный размер депозита ограничен 400 тыс. руб. Предусмотрен и минимальный срок вклада — 3 года.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Для ИИС предусмотрены налоговые льготы в размере 13% и вычеты на доходы и взносы. На счете от брокера льготный режим начинает действовать только после 3 лет владения активами.

ИИС не предоставляет клиенту свободы в управлении своим вкладом, больше напоминая обыкновенный долгосрочный депозит в банке.

О программах для инвестирования

Большая часть вложенного капитала — гарантийная, является доходной и вкладывается в активы, позволяющие получить прибыль вне зависимости от финансовой ситуации в стране.

Такими являются:

Такими являются:

- депозиты в Сбербанке и других надежных финансовых организациях;

- облигации федерального займа;

- корпоративные облигации.

Остальные средства вкладываются в действующие идеи — инвестор выбирает, куда пойдут его деньги и какого рода счет он откроет в Сбербанке.

Они могут быть следующими:

- Новые технологии. Деньги вкладываются в развивающиеся компании, осуществляющие разработку и внедрение инновационных идей. Капитал защищен.

- Глобальный фонд облигаций. Деньги инвестируются в ценные бумаги мирового рынка. 85% актива составляют надежных компаний, остальные — в компании менее богатые.

- Потребительский рынок США. Вклады работают на развитие компаний, выпускающих товары широкого потребления путем приобретения акций. Колебания на валютном рынке могут предоставить дополнительные возможности для получения прибыли.

В случае неудачных операций с деньгами предполагается возвращение вложенного.

Официальный сайт

Сбербанк – это ведущий банк РФ, предлагающий потенциальным вкладчикам широкий спектр услуг для инвестирования.

Большая доля деятельности организации приходится на инвестирование. На официальном сайте sberbank.ru, информационном портале “Инвестиции Доходчиво” посетители узнают о всех финансовых инструментах, предлагаемых банком. О них речь пойдет ниже.

Личный кабинет

Удобство инвестиционной деятельности со Сбербанком объясняется в возможности отслеживать свои накопления и доходность вложений в личном кабинете. Для регистрации потребуется доступ к интернет-банку.

Приложение для телефонов предоставляет пользователям всю информацию о доступных инструментах, а в разделе “Инвестиции” транслируется информация обо всех активах и процентах прибыли.

Данный раздел позволит не только открыть и пополнить счет, но и получать подробную информацию о состоянии портфеля. Каждый инвестиционный продукт оснащен собственным личным кабинетом, посредством которого можно управлять всеми инструментами.

- Сбербанк.Онлайн — для открытия вкладов и ОМС;

- Сбербанк Управление Активами (для покупки паев в паевых инвестфондах);

- Инвестор, QUIK (для доступа к фондовому, валютному и срочному рынкам);

- Простые Инвестиции (для доверительного управления активами);

- НПФ (для управления пенсионными накоплениями).

В чем особенность инвестиционных вкладов в Сбербанке

Такой тип вклада отличается от обычного депозита.

Это происходит следующим образом:

Это происходит следующим образом:

- гражданин приходит в банк, изъявляет желание сделать инвестицию;

- ему на выбор предлагают одну из трех перспективных программ, в которые можно вложить средства;

- после заключения соответствующего договора и перевода денег средствами занимается профессиональная команда, работающая в направлении развития выбранной программы;

- когда работа по ней завершена, инвестор получает обратно свои вложения с доходом.

Риск заключается в том, что программа может не сработать с предполагаемой эффективностью. В этом случае дополнительных денег не будет.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

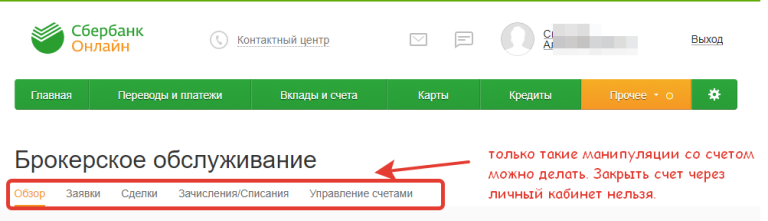

Как расторгнуть договор брокерского обслуживания

Я попробовала закрыть свой брокерский счет Сбербанк через личный онлайн кабинет и у меня не получилось. Там это не предусмотрено. Нет даже такой функции.

Это связано с тем, чтобы подстраховаться от мошенников.

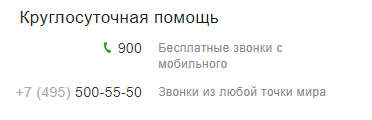

Для закрытия брокерского счета придется обязательно идти в офис Сбербанка в вашем городе. И причем не в любой офис, а именно в тот, который имеет отдел брокерского обслуживания.

Узнать какой офис занимается брокерским обслуживанием именно в вашем городе можно здесь .

Если вы не нашли офис брокерского обслуживания Сбербанка в этом списке, то можно позвонить на номер 900 и уточнить конкретно № отделения, адрес и часы приема граждан.

Поэтому, как торговать на бирже через Сбербанк я вам показала, а вы решайте торговать или поискать другого брокера! А следующий шаг, после открытия брокерского счета, это научиться правильно выставлять стоп-лоссы, ограничивающие убытки, простые заявки на открытие позиции

Очень важно понимать, что часто бывает на рынке-не срабатывание и хорошо поставленных стоп-лоссов

Я об этом как раз рассказываю в своей новенькой группе Вконтакте на своем примере, когда получила мощный убыток, после не сработки стоп-лосса. Подписывайтесь, там я все такие нюансы своей торговли буду показывать и рассказывать. А трейдинг без практики-бесполезная трата времени! И еще я запустила проект «Как разогнать счет с 50 000 рублей до 100 000 рублей.» Присоединяйтесь!

Принцип работы инвестиционных облигаций Сбербанка

Официальной документации на сайте или в приложении «Сбербанк Инвестор» об этом инструменте нет. Финансовая компания предлагает лишь обрывки информации. Формула расчета доходности не разглашается. Поэтому точно подсчитать итоговую доходность ценных бумаг невозможно. Единственный способ конкретизировать ИОС – связаться с менеджером. Однако сотрудники банка заточены под продажи. Поэтому они смогут продать инструмент в выгодном свете.

Будьте готовы к тому, что ваши деньги, инвестированные в покупку ИОС также будут положены на депозит под 5% годовых. На чистую прибыль банк будет покупать производные инструменты, например, биржевые опционы. Если трейдинг окажется удачным, то инвестор получит дополнительный доход. Однако это слишком большой риск. Принцип работы инструмента очень сомнительный.

На Западе подобные облигации – это также распространенная практика. Однако в Европе и США есть их более честная версия. Например, инвестор обращается в финансовую компанию. Там ему предлагают вложиться в биржевой индекс с гарантированной защитой капитала. Условия просты – если S&P 500 вырастет, то на баланс будет зачислено около 90% прибыли от размера стартовых вложений. Если этого не произойдет, то инвестору просто будет возвращен его капитал.

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %

Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

| Плюсы | Минусы |

| У брокера большая сеть филиалов по всей стране. | Существенный недостаток брокера сегодня — его клиенты могут торговать только на Московской бирже, на Санкт-Петербургской — нет. |

| Всегда быстро и удобно снять или положить деньги на счет, подключить дополнительные опции. | Прогноз не всегда может быть оправдан.Ошибочно рассчитывать при покупке ценных бумаг только на письма рекомендательного характера от брокера. Придется самому проанализировать продукт, изучить новости, перспективы, причины подъема или спада стоимости ценных бумаг. |

| У Сбербанка много банкоматов. | Если взглянуть на отзывы реальных вкладчиков, то можно увидеть, что новичкам сложно разобраться в программе, а служба поддержки не всегда мобильно реагирует на вопросы. |

| У клиентов есть возможность досрочного расторжения брокерского договора. | |

| Можно оформить *страховку с возможностью заработать на инвестициях и сохранить свой первоначальный взнос. |

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Плюсы и минусы

В этом способе получения пассивного дохода есть положительные и отрицательные стороны, которые нужно обдумать и взвесить перед вложением средств.

Положительными сторонами являются возможность получения дохода, собственное страхование и полная защищенность вложенных денег.

К недостаткам относится несколько пунктов, которые нужно объективно оценивать и учитывать:

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Для объективной оценки эффективности инвестирования нужно понимать, что такое инвестиционный вклад в Сбербанке России. Это не депозит, а иной, более мобильный и непредсказуемый, способ вложения средств. Этим объясняются некоторые отзывы разочарованных клиентов, которые не получили ожидаемого дохода.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Нужно спокойно относиться к кратковременным уходам вклада в минус. Это долгосрочный вид вложения, который может претерпевать колебания.

Работа с брокером

Взаимодействие с брокером можно разделить на несколько условных этапов:

- регистрация и идентификация данных в «Сбербанк» брокере;

- открытие брокерского счета;

- пополнение средств;

- совершение операций на финансовых рынках.

Регистрация на официальном сайте

Сначала следует открыть счет в Сбербанке и зарегистрироваться в системе «Сбербанк онлайн». Для этого понадобятся стандартные идентификационные данные и их подтверждение документами.

Инструкция по открытию счета

Брокерский аккаунт можно зарегистрировать двумя способами:

- Через «Сбербанк онлайн». В этом случае вся процедура открытия счета у брокера будет проходить через личный кабинет пользователя в приложении.

- Через посещение офиса с инвестиционным отделом. В таком случае необходимо при себе иметь паспорт. Этот способ можно применять, если у потенциального инвестора не подключен личный кабинет.

Пополнение счета и вывод средств

Пополнять и выводить деньги лучше через расчетный счет в «Сбербанке», т.к. в таком случае не будут взиматься комиссии. Если переводы будут проходить через другой банк, то в соответствии с условиями обслуживания будет удерживаться плата.

Пополнить счет можно через:

- кассу в отделении «Сбербанка»;

- личный кабинет в «Сбербанк онлайн».

Запросить вывод денег можно через:

- «Сбербанк онлайн»;

- торговый терминал КВИК;

- приложение «Сбербанк инвестор».

Техническая поддержка

Для связи с техподдержкой по интересующим клиента вопросам «Сбербанк» брокер предлагает такие каналы коммуникации:

- горячая линия;

- электронная почта;

- запрос в личном кабинете.

Приложение и торговая платформа

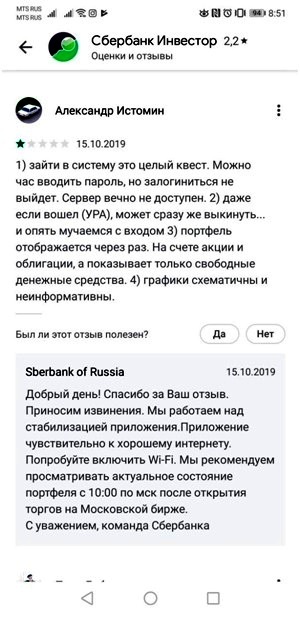

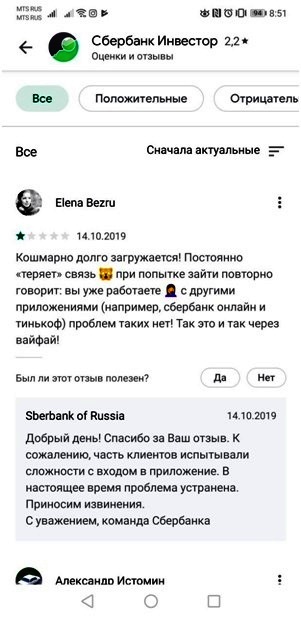

Для покупки бумаг на бирже клиентам предлагается использовать приложение Сбербанк Инвестор либо торговую платформу WebQUIK.

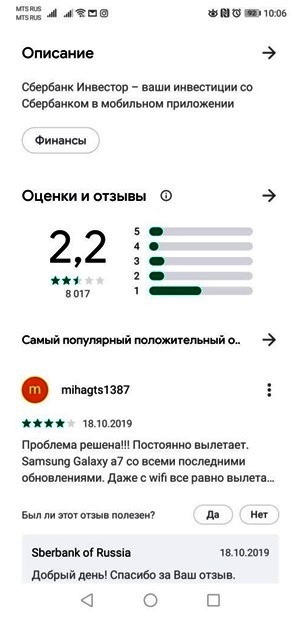

Приложение можно скачать в App Store или Play Маркет. Но гарантировать его стабильную работу невозможно. Даже при условии пользования через Wi-Fi, на котором настаивает техническая поддержка брокера. Каждое новое обновление версии приложения не несет решения предыдущих проблем, а только добавляет новых

На наш взгляд это повод задуматься его разработчикам и уделить повышенное внимание не развитию новых функций, а отладке старых для стабильной работы системы

Как результат, оценка мобильного сервиса от пользователей только 2,2 и масса негативных оценок.

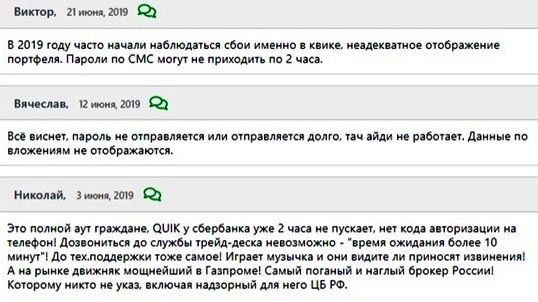

В результате, клиенты вынуждены совершать сделки на рынке через WebQUIK. Безусловно, у этой платформы масса преимуществ. Например, здесь представлен более широкий набор инструментов, с которыми может работать инвестор. Поскольку в мобильном приложении можно купить только акции российских компаний, облигации, ETF и валюту, а доступа к Еврооблигациям нет.

Однако ее интерфейс может не просто отпугнуть новичков на фондовом рынке, но и полностью отбить у них желание инвестировать. Процесс подключения, получения ключей и паролей очень запутан. А чтобы настроить необходимые информационные окна и графики рабочей среды придется потратить не один день. Правда и к стабильности работы данной платформы есть претензии. Она так же «тормозит», особенно в периоды резких изменений на рынке (например, резкого роста акций Яндекса).

Но вернемся к отзывам на сайте banki.ru и рассмотрим подробно причины недовольства клиентов.

FAQ по брокеру Сбербанка

1. Можно ли открыть несколько брокерского счётов

Да, можно. Правда к каждому будет свой пароль и придётся каждый раз переходить с одного счёта на другой, вводя пароль и логин.

2. Можно ли покупать иностранные акции

Только те, что котируются на Московской бирже в рублях.

Как купить иностранные акции;

3. Есть ли доступ к облигациям, акциям, ETF

Есть доступ ко всем облигациям, акциям и ETF, которые котируются на Московской бирже. В этом плане Сбербанк обошел Тинькофф, который почему-то некоторые инструменты не добавил в свой листинг.

4. Продал акции, но не могу снять деньги

Сбербанк проводит расчёты по продаже/покупке акций согласно регламенту биржи: режим торгов Т+2. Значит, спустя два дня после продажи акций можно будет подать заявку на вывод.

5. Как быстро приходят деньги после подачи заявки на вывод

Подавал утром поручение на вывод, деньги приходят к 14-16 часам.

6. Если не торговать, то есть ли какие-то комиссии

Если не совершать никаких сделок, то комиссий никаких нет.

7. Можно ли купить дробные лоты долларов

Можно покупать доллары только лотами. В 1 лоте 1000 единиц. То же самое и с евро.