Отличия банковского лицевого счета от расчетного

Содержание:

- Критерии выбора счета для открытия

- Почему комиссии по расчетным счетам такие высокие

- Что может открыть физическое лицо

- Открыть счет

- Как расшифровать цифры банковского счета?

- Можно ли открыть счет в Сбербанк-Онлайне

- В каком банке открыть расчётный счёт

- В каком банке лучше открыть Текущий счет?

- Определение расчетного счета

- Как происходит резервирование счёта

- Что такое расчетный счет и для чего он нужен — определение + преимущества р/с

- Онлайн-бухгалтерия

- Главные особенности семейного счета от Сбербанка

- Особые виды счетов

- Что такое обезличенный металлический счет (ОМС)

- Депозитный банковский счет на длительный срок

- Отличие Текущего счета от Расчетного

- Особенности краткосрочных счетов в банке

Критерии выбора счета для открытия

Прежде чем изучать все предложение банковской организации по этому вопросу, клиенту стоит определиться, зачем будет нужен личный счет. При возникновении каких-либо вопросов, стоит обратиться за консультацией, воспользовавшись формой обратной связи или звонком в колл-центр организации. Стоит учесть и валютные предпочтения, ведь, согласно действующим правилам расчетный счет в Сбербанке для физических лиц может создаваться не только в рублевом эквиваленте, но и валютном.

Разновидности расчетных счетов

Разновидности расчетных счетов

Целевое предназначение

Такая сервис-услуга, как оформление личного счета, может оформляться по совершенно разным причинам. Аналитики выделяют несколько основных моментов, которые становятся определяющими в процессе открытия счета:

- Оформление ссуды.

- Получение пластиковой карточки.

- Необходимость накопления и сбережения денежных средств.

- Зачисление каких-либо пособий, зарплаты, пенсий, стипендий.

Период действия

Виды счетов в Сбербанке для физических лиц подразделяются на бессрочные с неограниченным сроком действия и имеющие рамки по времени действия. В последнем случае следует точно узнать все нюансы его закрытия и ликвидации. Также стоит учитывать, что для некоторых видов р/с существует и возможность автоматической пролонгации (продления). Эти нюансы в обязательном порядке уточняются в договоре.

Валюта счета

Действующим законодательством РФ частным лицам разрешается открывать валютные счета. В большинстве случаев используется общепринятые валютные единицы (доллар или ЕВРО). При необходимости оформления р/с с других измерениях, Сбербанк предлагает оформить депозит «Универсальный». Несколько лет назад еще действовало предложение по открытию мультивалютного счета, но на данный момент Сбербанк его не практикует.

Физические лица также могут открыть и валютный счет

Физические лица также могут открыть и валютный счет

Почему комиссии по расчетным счетам такие высокие

Это уже устаревшая информация. Если вы только планируете зарегистрировать фирму или ООО, даже ИП, то можно с уверенностью сказать, что еще не знаете о том, что сразу после регистрации на вас обрушится шквал звонков с предложениями различных банков открыть у них расчетный счет. И многие будут привлекать как раз нулевыми комиссиями за обслуживание. Но зарабатывать на вас они все равно собираются. И делают это банки, как правило, тремя способами, в различных сочетаниях:

- Берут с вас комиссию за обслуживание. За месяц, за квартал или за год. В государственных и некоторых частных банках она может составлять суммы, доходящие до 1000 рублей в месяц. Однако многие работают за 0;

- Собираются продавать вам дополнительные услуги. Платежи по картам (эквайринг), карточные проекты, зарплатные проекты, оформят вам валютные поступления, может быть даже дадут кредит;

- Обязательно заработают на вас при выводе наличных денег. Есть банки с установленными минимальными размерами вывода бесплатно, но пользуясь тем, что ЦБ борется с обналичиванием, попутно зарабатывают огромные деньги при любой попытке вывести со счета какую-нибудь крупную сумму.

Что может открыть физическое лицо

Что может открыть физическое лицо

Что может открыть физическое лицо

Физическое лицо может открывать и то, и другое. Но здесь есть нюанс. Р/С может быть открыт только для ИП, так как он используется для ведения коммерческой деятельности. Если физическое лицо не планирует становится индивидуальным предпринимателем, то и открыть ничего не сможет.

Л/С может открыть любое физическое лицо тогда, когда ему это необходимо. И закрывать тоже тогда, когда необходимость в нем исчезает. Узнать номер можно в реквизитах.

Банковская сфера стала настолько обширной, что даже не задумываясь, человек в день совершает множество операций, в которых фигурирует банк. Начиная от оплаты продуктов в магазине по карте и заканчивая покупкой ценных бумаг на фондовой бирже. В современном мире финансовая грамотность — это очень важные знания и нужно разбираться хотя бы в основах. Например, понимать, что такое расчетный и лицевой счет, отличать их.

Последнее обновление — 9 марта 2021 в 18:47

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Открыть счет

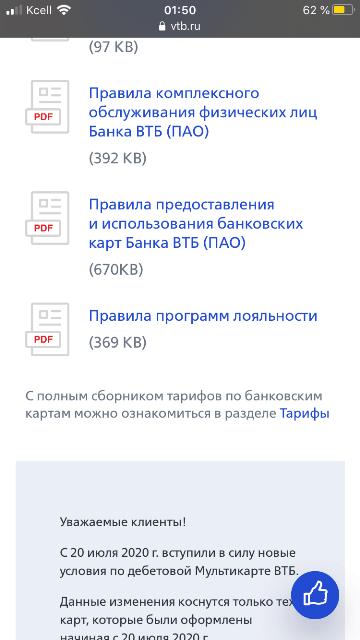

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП) (действует с 30.07.2021)247 КБ

DOCПодтверждение о присоединении (для резидента РФ) (действует с 30.07.2021)244 КБ

DOCПодтверждение о присоединении (для нерезидента РФ) (действует с 30.07.2021)283 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,9 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,5 КБ

DOCСведения о выгодоприобретателе физическом лице18 КБ

Договор РКО

PDFГлоссарий к Договору расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК»773,8 КБ

PDFПравила открытия и обслуживания расчетных счетов (действует с 31 августа 2021)1,1 МБ

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действует с 14 июля 2021)296,5 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 31 августа 2021)971,1 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 30 августа 2021)607,7 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 24 февраля 2021)585,2 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО и Правилам РКО

DOCЗаявление о переводе банковского счета на обслуживание по Договору о расчетно-кассовом обслужиании23,2 КБ

DOCУведомление об изменении счета списания комиссии23,3 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним25 КБ

DOCЗаявление о применении/ изменении Кодового слова24,1 КБ

DOCУведомление об акцепте платежных требований по счету (приложение № 1 к Правилам РКО)44,7 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации по счету (Приложение № 2 к Правилам РКО)45,4 КБ

PDFПравила предоставления кредитного продукта овердрафт (кредитование счета) (Приложение № 6 к Правилам РКО)261,1 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов

Альфа-Банка с функцией cash-in

Как расшифровать цифры банковского счета?

Многие считают, что цифры банковского счета ничего не значат. Это глубокое заблуждение.

В 1998 году в РФ все счета имеют комбинацию из 20-ти цифр. Под ними скрывается информация о целевом предназначении счета.

Комбинацию можно поделить на 5 частей, каждая из них обозначает:

- Первые 5 цифр указывают на то, какой именно это вид банковского счета.

Например, каждый текущий счет начинается на 40817.

- Следующие 3 цифры несут информацию о том, в какой валюте открыт данный счет.

Если в рублях, то 810, а если в долларах – 840.

- Третья часть – это «ключ», который состоит только из одного символа.

Для его расчета была создана специальная формула. Он нужен во избежание ошибок при проведении операции в других банках.

- Четвертая часть – это код финансового учреждения, которое оформило данный счет.

- Остальные цифры – это индивидуальный номер для владельца счета.

Его иногда также разделывают на части, но это уже зависит от политики работы конкретного банка.

Можно ли открыть счет в Сбербанк-Онлайне

Оформление р/с в Сбербанке допускается и с помощью дистанционных сервисов управления (Сбербанк-Онлайн). Проводится процедура по следующей инструкции:

- Авторизоваться на сайте банка и зайти на личную страничку.

- Из перечня основного меню выбрать и отметить опцию «Вклады/счета».

- Затем кликнуть на пункт «Открытие вклада».

- Далее следует полностью оформить появившуюся страницу и согласиться с условиями, предлагаемым банком. Счет будет открыт.

Многие пользователи, пытаясь оформить р/с с помощью Сбербанк-Онлайна, обнаруживают отсутствие у себя на панели такой функции, как «Вклады/счета». Это может случиться по двум причинам:

- Не оформлено соглашение УДО (Универсальный договор банковского обслуживания). Чтобы его заключить, придется посетить офис банка.

- Опцию «прячется» в настройках. Для ее активации необходимо зайти в пункт «Настройки» в Личном кабинете и отметить необходимый раздел во вкладке «Настройки видимости продуктов».

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

|

Открытие |

ВТБ |

Тинькофф |

|||

|---|---|---|---|---|---|

|

Тариф |

Набирая обороты |

Удачный выбор |

Свой бизнес |

Всё включено |

Продвинутый |

|

Ежемесячная плата |

990 р. |

1690 р. |

1290 р. |

1900 р. |

1990 р. |

|

Платежи юрлицам |

10 бесплатно, далее 100р. |

10 включено, далее по 25 р. |

15 включено, далее по 25 р. |

60 бесплатно, после 50 р. каждый |

29 руб. |

|

Платежи физлицам |

Для ИП — до 150 т.р./мес. без комиссии, далее от 0,15%, для ООО — от 0,5% |

Для ИП — до 200 т.р./мес. без комиссии, для ООО — 0,5%, 100 р. мин. До 200 т.р., далее 1-3% |

До 100 т.р./мес. без комиссии, далее от 1,2% |

Бесплатно без ограничений вывод доходов ИП, зарплаты, дивидендов. Прочее 1% до 150 т.р. |

Для ИП — 300 т.р. на дебетовую карту банка и 400 т.р. на кредитную; для ООО — 1% |

|

Пополнение расчётного счёта |

До 300 т.р. без комиссии, далее от 0,3% |

До 500 т.р. без комиссии, далее от 0,2% |

0,15% |

до 250 т.р. без комиссии, далее 0,225% |

бесплатно до 300 т.р./мес., далее 0,1% |

|

Снятие денег с корпоративной карты |

3%, мин. 400 рублей |

От 1% до 200 000 рублей. |

0,99% до 100 т.р. в день, в месяц до 2 млн |

от 0,5% на зарплату, на прочие платежи 1-2% |

1% + 79 р. до 400 т.р. |

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

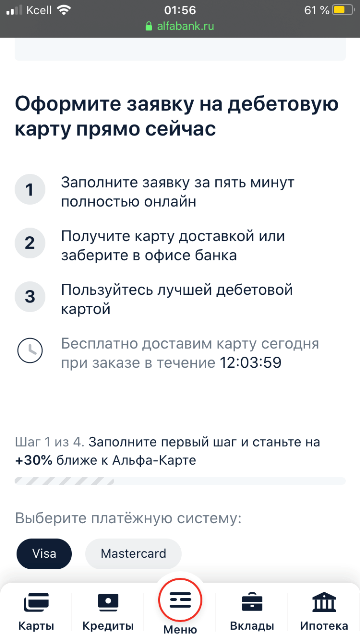

В каком банке лучше открыть Текущий счет?

При выборе банка необходимо учесть многие критерии. Правильнее всего будет перед открытием счета изучить условия договора в разных банках. Хорошо все обдумать, взвесить, учесть все индивидуальные потребности. И только после этого решать в каком именно банке вам стоит создать свой личный аккаунт.

Сбербанк предлагает бесплатное обслуживание банковской карты. Есть возможность открыть текущий валютный счет. При этом снизили процентные ставки для валютного эквивалента.

Ограничение установлено в 300 000 рублей в сутки. При пополнении через банкоматы нет абсолютно никаких ограничений. Есть возможность подать заявку на открытие счета онлайн. Работники банка связываются с клиентом в ближайшее время. Карту можно будет забрать по готовности.

ВТБ установил ограничения 350 000 рублей в сутки и 2000 000 рублей в месяц. Бесплатное обслуживание. Быстрые переводы по номеру телефона до 100 000 рублей. На сайте банка есть возможность подать онлайн заявку на открытие счета. Также можно просмотреть всю необходимую документацию и изучить условия договора. Есть возможность менять настройки и ограничения каждый месяц абсолютно бесплатно.

Альфабанк предоставляет бесплатное обслуживание. Возможность переводить деньги на счета других банков без комиссии до 100 000 рублей в месяц. Производить различные платежи. За каждую покупку возвращается кэшбек до 5000 рублей в месяц.

Оформляется открытие счета в онлайн режиме и имеется доставка карты, при прикреплении к счету. На остаток на текущем счете на ежемесячной основе начисляются бонусные проценты.

Определение расчетного счета

Определение понятия «расчетный счет» дается в в пункте 2.3 инструкции Центрального Банка от 30 мая 2014 года № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов». При этом хотя термин в Инструкции упоминается, считается, что разъяснять его дополнительно не нужно. Главный признак, который отличает его от всех других видов счетов, они открываются «юридическим лицам, …, а также индивидуальным предпринимателям или физическим лицам, занимающимся …частной практикой, для совершения операций, связанных с предпринимательской деятельностью или частной практикой.»

Одним словом, главный признак — это специальный счет в банке, который используется для коммерческой (или некоммерческой для некоммерческих организаций) деятельности.

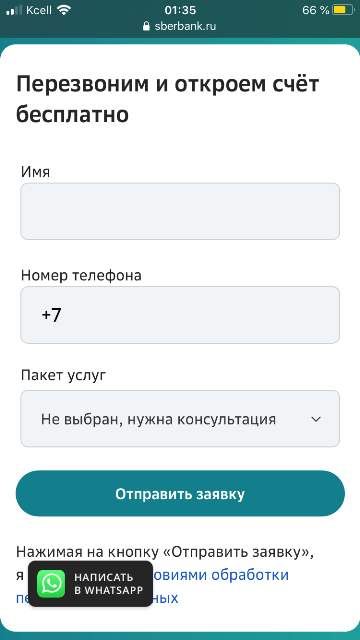

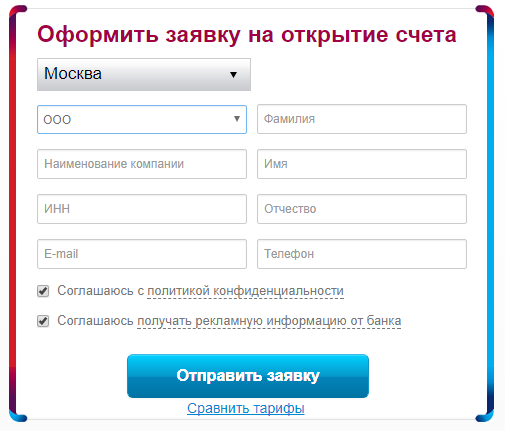

Как происходит резервирование счёта

Заявка на открытие расчётного счёта, поданная через сайт банка или его партнёра, это не более, чем маркетинговый приём. Что делать с данными, оставленными клиентом в заявке, решает сам банк. Это может быть просто звонок менеджера, который ознакомит с тарифами и согласует время визита в банк или встречи в офисе клиента. Но все-таки, большинство таких предложений обещают не просто согласование встречи, а резервирование счёта.

В этом случае после предварительной проверки наличия сведений в ЕГРЮЛ или ЕГРИП, иногда в тот же день, банк закрепляет за клиентом действующие реквизиты расчётного счёта. Эти реквизиты можно сразу передавать контрагенту для оплаты, и с этого момента счёт начинает работать на зачисление.

Это действительно очень удобно, если вам надо срочно принять безналичные средства, но только распоряжаться ими ещё нельзя. Сама по себе онлайн заявка на расчётно-кассовое обслуживание ещё не гарантирует, что счёт в банке будет открыт. До подписания договора на РКО банк проверяет сведения о клиенте, чтобы убедиться в его добросовестности. Если окажется, что у заявителя есть заблокированные счета в других банках, договор заключать не будут.

Кроме того, отказ в открытии счёта может быть вызван сомнением в достоверности заявленных сведений или информацией, предоставленной службой безопасности банка. Причину отказа в расчётно-кассовом обслуживании банк вправе не сообщать. Но если говорить о только что созданных ООО и ИП, то у такого клиента нет ещё никакой истории – ни хорошей, ни плохой. Соответственно, в отношении них вероятность отказа в открытии расчётного счёта очень низкая.

Чаще всего онлайн заявка на сайте банка выглядит как обычная форма сбора контактов. В неё надо внести название и ИНН организации или ИП, телефон, электронный адрес и имя контактного лица. По этим данным с вами свяжется сотрудник, обычно это происходит в тот же рабочий день.

После того, как заявка подтверждается, на электронную почту приходит письмо с реквизитами счёта. Далее, в зависимости от условий предложения, клиент может быть приглашен в выбранный филиал или встреча назначается без посещения банка – в офисе или квартире.

Что такое расчетный счет и для чего он нужен — определение + преимущества р/с

Согласно законодательству РФ, все юридические лица могут хранить свои денежные средства на расчетном счете в банке.

Счета могут быть открыты как для юридических лиц (ИП, ООО и др.), так и для физических. Главная особенность расчетного счета в том, что он открывается в целях осуществления коммерческой (или иной) деятельности.

Преимущество 1. Статус юридического лица

Наличие счета в банке повышает статус фирмы, увеличивает доверие поставщиков, доказывает, что компания надежна и стабильна.

Преимущество 2. Безопасность хранения собственных средств фирмы

Безналичные платежи считаются наиболее безопасными в сравнении с расчетами наличными. Исключается вероятность получения фальшивых купюр, краж, форс-мажорных обстоятельств.

Преимущество 3. Платежеспособность клиента

Наличие оборотов по расчетному счету убеждает банк в платежеспособности клиента. При обращении за кредитом, ему будут предложены выгодные индивидуальные условия. Кроме того, отпадет необходимость предоставления доказательств доходности предприятия.

Преимущество 4. Быстрота и удобство проведения операций

Возможности интернет позволяют проводить платежи в режиме онлайн, без обязательных визитов в банк. Платежи проводятся по системе «день в день». Зачисление средств проходит быстро, в системе одного банка без комиссий и дополнительных платежей.

Преимущество 6. Контроль за поступлением денежных средств

Осуществление своевременного контроля за поступлениями средств от контрагентов. В режиме онлайн всегда можно проконтролировать поступления на расчетный счет.

При помощи расчетного счета фирма получает возможность рассчитываться с поставщиками, получать деньги от покупателей, оплачивать налоги, снимать наличные под отчет, для оплаты труда, хоз. нужд, командировочные и прочие расходы, получать и погашать кредиты и так далее.

Какие документы понадобятся для открытия расчётного счёта в банке индивидуальному предпринимателю (ИП) или обществу с ограниченной ответственностью (ООО) — вы узнаете далее

Онлайн-бухгалтерия

Начинающие и опытные бизнесмены в процессе деятельности нуждаются в надежной опоре при ведении бухгалтерского учета. В этом отношении лучший помощник — онлайн-бухглатерия. Под этим термином скрываются специальные сервисы, обеспечивающие автоматизацию процесса подготовки первичной документации и передачи отчетности в уполномоченные структуры. С помощью онлайн-бухгалтерии удается избежать ошибок и исключить проблемы с контролирующими органами.

На сайте представлены обзоры популярных сервисов онлайн-бухгалтерии — Контур, Кнопка, Мое дело и многие другие. Рассмотрены основные преимущества, тарифы и тонкости регистрации.

Более подробно читайте в статье — Онлайн бухгалтерия

Главные особенности семейного счета от Сбербанка

Чаще всего под «семейным» граждане понимают банковский счет, владельцами которого будут выступать оба супруга одновременно. У каждого из них должны быть равные права по управлению хранящимися на р/с финансами и одинаковые возможности доступа к ним через отделения банка или дистанционные сервисы.

До недавнего времени заведение такого счета было невозможны в силу действующего законодательства. Закон, легитимизирующий общий счет супругов, был принят в 2017 году, а действовать начал только с июля 2018 года. Но, тем не менее, далеко не все банки стали обновлять ассортиментную линейку в связи с изменениями в законодательстве.

Особые виды счетов

Обезличенный металлический счет

Если обычные банковские счета ведутся в определенной валюте, то обезличенные металлические счета имеют двойной учет – в граммах драгоценного металла и в его стоимостной оценке. Такие счета открываются банками для учета движения металла в обезличенной форме.

Обезличенная форма означает, что по счету не учитывается ни форма металла, ни его проба, ни его производитель или серийный номер. Есть только масса металла – и соответствующая ей на конкретный момент времени стоимость.

Формально закон почти не оговаривает условия существования таких счетов – поэтому банки устанавливают их своими правилами. По этим правилам следует, что:

- драгоценный металл можно купить, продать, отправить или получить. Можно даже отправить на вклад (в стоимостной оценке);

- проценты на металлический счет обычно не начисляются;

- получить физический металл в соответствии с балансом счета нельзя;

- под страхование вкладов от АСВ такие счета не попадают.

Соответственно, ОМС – это неплохой способ сохранить свои сбережения в драгоценном металле (обычно доступен выбор из золота, серебра, платины и палладия). Банк устанавливает курсы покупки и продажи этого золота, а минимальный объем покупки – 0,1 грамма.

Важное преимущество – металлы на ОМС не облагаются НДС, как слитки драгоценного металла (потому что самого металла физически нет)

Инвестиционный счет

Индивидуальные инвестиционные счета клиентам открывают не банки, а брокерские компании (хотя у банка может быть лицензия брокера). По ИИС клиент вправе получить возврат 13% от внесенной суммы в виде налогового вычета, но при этом деньги должны пролежать на ИИС минимум 3 года. Внесенные туда деньги модно использовать на инвестиции – например, купить акции, облигации или некоторые другие активы.

Фактически, за исключением права на вычет и некоторых ограничений, ИИС – это те же брокерские счета. И их основной минус – по ним нет никаких гарантий сохранности средств (под страхование от АСВ они не попадают).

Номинальный счет

Номинальный счет – тоже не самый обычный его вид, он относится к категории специальных.

Суть номинального счета – его открывает одно лицо, чтобы распоряжаться деньгами другого лица. Самый простой пример: несовершеннолетний ребенок получает пенсию по инвалидности или потере кормильца, а распоряжается этими деньгами его родитель или опекун.

При этом, в отличие от других ситуаций, расходовать деньги с номинального счета родитель может без разрешения от органов опеки.

Номинальные счета используются и в бизнесе – тогда бенефициар и владелец счета будут разными лицами. Эти счета часто применяют в агентских схемах и при возмездном оказании услуг, так оплата по операциям будет лучше защищена, как и интересы всех сторон.

Доверительный счет

Счет доверительного управления – их открывают для ведения личного баланса, который не состоит на балансе банка. Другими словами, на счет передается определенный актив, его владелец остается тот же, но этот актив передается в доверительное управление другому лицу (например, банку). Соответственно, банк распоряжается определенными средствами, которыми формально не владеет.

Счета доверительного управления нужны, чтобы владелец имущества мог без лишних рисков передавать его в доверительное управление другому лицу – не теряя над этим имуществом свой контроль, но разрешая доверенному лицу совершать с ним определенные операции.

Таким имуществом могут быть наличные деньги, деньги на текущих счетах, ценные бумаги, драгоценные камни и металлы, кредиты, и т.д.

Эскроу-счет

Такие счета стали особенно активно использоваться всего несколько лет назад, когда их применение стало обязательным для застройщиков многоквартирных домов. Так, если застройщик хочет принимать средства дольщиков (покупающих жилье на этапе котлована), эти средства принимаются на эскроу-счет.

Застройщик не имеет доступа к этим деньгам до момента, когда сдаст в эксплуатацию дом, а первый дольщик оформит право собственности на свою квартиру. Только после этого банк перечисляет деньги с эскроу-счетов на счет застройщика.

Это ключевая гарантия того, что строительная компания выполнит свои обязательства и достроит дом.

Кстати, эскроу-счета используются и в частном строительстве – например, можно договориться со строительной компанией, что деньги она получит только по завершении строительства. При этом интересы компании защищены – она точно знает, что деньги у клиента есть, и они уже лежат в банке.

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

-

Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

-

Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

Депозитный банковский счет на длительный срок

Длительность срока депозитного счета определяется условиями конкретного договора (более одного года). На протяжении этого периода банковское учреждение распоряжается деньгами клиента, обязуясь при этом выплачивать ему проценты (ежемесячно, ежеквартально и так далее).

Особое внимание при выборе депозита следует уделить предлагаемым условиям:

- Есть ли возможность пополнения.

- Допустимо ли частично снимать средства.

- Каковы штрафные санкции за досрочное закрытие счета.

- Величина минимального и максимального размера вклада.

- Наличие капитализации процентов.

- Пролонгация в автоматическом режиме, если клиент не дал иных указаний.

Наиболее высокие ставки по процентам присущи депозитам, с которых запрещено снимать деньги.

Депозитный счет – идеальный вариант накопить нужную сумму для определенной инвестиционной цели или просто для увеличения размера накоплений. Он успешно применяется физическими и юридическими лицами.

Для вас одобрен кредит!

Отличие Текущего счета от Расчетного

Текущий счет отличается от расчетного:

- Расчетный счет открывается только для юридических лиц и различных организаций;

- Он необходим государству и налоговым органам для полного учета движения денежных средств компаний и начисление правильного налогооблажения;

- Ведение и обслуживание банковского расчетного счета платное. Также плата взимается за каждую операцию. В расчетном счете нет ограничений по сумме.

Процесс открытия расчетного счета немного сложней, чем текущего:

- Необходимо предоставление немного большего объема документов;

- Нужны уставные документы организации и образцы подписей возможных получателей денежных средств;

- Сами доверенные люди, которым открыт доступ к денежным средствам и банковским операциям, должны присутствовать при открытии счета. При себе каждый должен иметь паспорт РФ.

Текущий счет открывается только для физических лиц. За обслуживание данного счета не взимается плата, а является бесплатным. В текущем счете устанавливается денежный лимит. Это делается для удобства ведения счета банковскими работниками и для самих клиентов.

Особенности краткосрочных счетов в банке

Счет депозитного вида на небольшой срок называется краткосрочным.

Его основными особенностями являются:

- Максимальный срок не более полугода.

- Отсутствие возможности использовать средства в оговоренный период – нельзя пополнять и снимать.

- По истечении срока вкладчику возвращаются деньги и выплачиваются накопившиеся проценты.

Если говорить о преимуществах:

- За относительно небольшой период владелец краткосрочного счета увеличивает свой капитал.

- Далее он выбирает новый, более выгодный депозит или продлевает старый.

Открытие таких счетов актуально в нестабильные времена для рублевого курса. Подобным способом сохранения средств пользуются не только обычные граждане, но и различные предприятия.