Порядок выплаты дивидендов учредителям в ооо в 2021 году

Содержание:

- Как часто ООО может выплачивать дивиденды

- О распределении прибыли.

- Оформление и порядок выплаты дивидендов учредителю

- Оплата налога с курсовой разницы

- Выплата дивидендов

- По каким ставкам считают налоги на дивиденды

- Налог на дивиденды для физических лиц в 2021 году

- Система налогообложения дивидендов

- Как платить налог на доходы

- Новые правила расчёта НДФЛ с дивидендов

- Как платить налог на дивиденды по депозитарным распискам

- Мнение фискальных органов

Как часто ООО может выплачивать дивиденды

Статья 28 закона «Об ООО» разрешает распределение дивидендов участникам общества ежеквартально, раз в полгода или раз в год. Периодичность выплат дивидендов должна быть прописана в уставе ООО. Дивиденды, которые распределяют не по итогам года (а раз в квартал или полгода) называют еще промежуточными.

В отношении такой периодичности есть следующий нюанс – если по итогам года деятельность организации окажется убыточной, то дивиденды распределять нельзя. В этом случае те суммы, что уже были выплачены участникам, будут признаваться не дивидендами, а иными выплатами физическим лицам, с которых все равно взимается налог. Кроме того, придется вносить изменения в уже сданную отчетность, поэтому распределять прибыль между участниками ежеквартально имеет смысл только при стабильном доходе.

О распределении прибыли.

Согласно п. 1 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» ООО вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли общества, распределяемой между его участниками, принимается их общим собранием. Принятие решения о распределении чистой прибыли ООО между его участниками относится к исключительной компетенции общего собрания участников общества и не может быть отнесено его уставом к компетенции иных органов управления (пп. 7 п. 2 ст. 33 Федерального закона № 14-ФЗ).

Как видим, законодательством не запрещено распределение между участниками ООО нераспределенной прибыли прошлых лет

На это, в частности, обращается внимание в Постановлении АС СКО от 14.10.2016 № Ф08-7341/2016 по делу № А53-30867/2015:. Действующим законодательством запрет на выплату дивидендов по результатам деятельности за текущий год с учетом нераспределенной прибыли прошлых лет не установлен.

Действующим законодательством запрет на выплату дивидендов по результатам деятельности за текущий год с учетом нераспределенной прибыли прошлых лет не установлен.

В то же время необходимо учитывать, что ограничения в части распределения прибыли общества между его участниками все же есть – они установлены п. 1 ст. 29 Федерального закона № 14-ФЗ.

Общество не вправе принимать решение о распределении своей прибыли между участниками:

-

до полной оплаты всего уставного капитала общества;

-

до выплаты действительной стоимости доли или части доли участника общества в случаях, предусмотренных Федеральным законом № 14-ФЗ;

-

если на момент принятия такого решения общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате принятия такого решения. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по внесению обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (п. 2 ст. 3 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»);

-

если на момент принятия такого решения стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения. Стоимость чистых активов ООО определяется по данным бухгалтерского учета в порядке, утвержденном Приказом Минфина РФ от 28.08.2014 № 84н;

-

в иных случаях, предусмотренных федеральными законами.

Если перечисленные ограничения не срабатывают, учредитель общества вправе принять решение о распределении прибыли прошлых лет, даже если по итогам 2018 года получен убыток. При этом размер распределяемой прибыли должен быть таким, чтобы в результате распределения стоимость чистых активов ООО не стала меньше уставного капитала и резервного фонда и у общества не появились признаки несостоятельности (банкротства).

Также следует учитывать, что прибыль, по которой принято решение о распределении между участниками ООО, нельзя выплатить, если (п. 2 ст. 29 Федерального закона № 14-ФЗ):

-

на момент выплаты общество отвечает признакам несостоятельности (банкротства) или указанные признаки появятся у общества в результате выплаты;

-

на момент выплаты стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в связи с выплатой.

Оформление и порядок выплаты дивидендов учредителю

Унифицированной формы документа, которым оформляется принятое единоличное решение о распределении соответствующей части прибыли общества, не существует. Однако в любом случае составление документа о принятом решении (например протокола) в письменном виде обязательно.

В нем указывается повестка дня и принятые решения, например:

- об установлении размера дивидендов, подлежащих выплате;

- о форме выдачи дивидендов;

- о сроке выдачи.

На основании протокола составляется приказ о выплате дохода учредителю, который и будет основанием для проведения расчетов.

В соответствии с пп. 1 п. 1 ст. 208 НК РФ дивиденды, полученные от российских организаций, относятся к доходам от источников в РФ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Если источником дохода налогоплательщика (физического лица), полученного в виде дивидендов, является российская организация, указанная организация признается налоговым агентом и определяет сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по ставке, предусмотренной п. 4 ст. 224 НК РФ, в порядке, предусмотренном ст. 275 НК РФ (п. 2 ст. 214 НК РФ).

В п. 2 ст. 275 НК РФ установлен зачетный метод исчисления налогов с доходов от капитала. Его суть заключается в том, что налог (налог на прибыль и НДФЛ в соответствии с п. 2 ст. 214 НК РФ) рассчитывается не со всей суммы выплачиваемых дивидендов, а за вычетом дивидендов, которые получены самим налоговым агентом.

Данные доходы облагаются налогом по ставке 9% (п. 4 ст. 224 НК РФ).

Удержание НДФЛ организацией производится в момент фактической выплаты дивидендов (п. 4 ст. 226 НК РФ). В свою очередь, суммы удержанного НДФЛ перечисляются в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счета организации в банке на счета физических лиц (п. 6 ст. 226 НК РФ).

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 N 34н (далее — Положение), бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым в соответствии с Положением.

Начисление годовых див-дов по результатам деятельности организации за отчетный год признается событием после отчетной даты (п.п. 3, 5 ПБУ 7/98 «События после отчетной даты»). Поэтому начисление годовых див-дов раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (абзацы 1, 4 п. 10 ПБУ 7/98).

Поскольку в рассматриваемом случае учредитель также является генеральным директором (т.е. сотрудником организации), на наш взгляд, начисление дивидендов следует отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Таким образом, на дату принятия учредителем решения в бухгалтерском учете на основании Инструкции при применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, отражаются следующие операции:

Дебет 84 субсчет «Прибыль к распределению» Кредит 84 субсчет «Прибыль на выплату дивидендов»

отражено распределение прибыли на выплату дивидендов;

Дебет 84 субсчет «Прибыль на выплату дивидендов» Кредит 70

отражена задолженность перед учредителем по выплате дивидендов;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»

удержан НДФЛ;

Дебет 68, субсчет «Расчеты по НДФЛ» Кредит 51

перечислен НДФЛ, удержанный с начисленных дивидендов;

Дебет 70 Кредит 51 (50)

дивиденды перечислены на расчетный счет (выданы через кассу).

Читать третью часть:

Ссылки по теме:

Арбитражная практика

Налоговые спорыЗаписаться на юридическую консультациюЦены на юридические услуги

Оплата налога с курсовой разницы

Дивиденды выплачиваются иностранными компаниями, как правило, в их национальной валюте. Но обязательства по НДФЛ подлежат уплате в рублях. С даты начисления дивидендов до момента их фактического перечисления акционеру курс валют может измениться как в сторону уменьшения, так и в сторону увеличения. В результате курсовой разницы сумма прибыли инвестора может возрасти или уменьшиться, в таком случае становится непонятно, нужно ли это каким-то образом отражать в отчетности и учитывать при вычислении базы налогообложения.

Дело в том, что датой получения дохода считается день, когда дивиденды поступили на счет инвестора. Поэтому при расчете базы налогообложения применяется показатель курса ЦБ, зафиксированный по состоянию на эту дату. Курсовая разница в данном случае не учитывается.

Выплата дивидендов

Как в России, так и в мире выплата дивидендов происходит преимущественно с апреля по август, хотя есть немало фондов и компаний, которые могут делать это ежеквартально. После решения компании о выплате устанавливается дата фиксации реестра — дивиденды получают все обладатели акций к этому сроку, вне зависимости от того, как давно они находятся у своих владельцев. Это же дата называется дивидендной отсечкой. Единственное, что должно быть соблюдено на российском рынке, это правило двух дней (Т+2):

Поскольку поставка акций происходит на второй день, то это значит, что при фиксации реестра 11.04.2013 для получения дивидендов по акциям их нужно было купить не позднее 9.04.2013 и 19.00 мск. Или владеть ими к этому времени. Причем купив акцию 9 апреля, продать ее можно уже на следующий день, не дожидаясь 11 числа. Календарь дивидендов можно увидеть тут:

По ссылкам представлены как прошедшие, так и предстоящие фиксации (закрытия) реестра. Дивиденды выплачиваются на брокерский счет или ИИС в течение 25 дней или чуть больше. Пример дивидендного календаря с сайта bcs-express:

Дивидендный налог и важные даты

С 1 января 2015 года дивидендный налог в России для физических и юридических лиц составляет 13% (ранее он составлял 9%). Для юридических лиц, которые не являются резидентами РФ, налог равен 15%. Интересно, что паевые фонды, инвестирующие в российские акции, освобождены от налогообложения — таким образом, управляющая компания полностью реинвестирует все дивиденды.

В США во время второй мировой войны налог поднимался до 90%! Сейчас в среднем только 15%. Если россиянин откроет счет у американского брокера, то для него будет и вовсе 10%. Если акции были приобретены через российского брокера, то он сам вычтет все налоги из суммы полученных дивидендов, так как является еще и налоговым агентом. На зарубежном рынке все выглядит аналогично и делится на четыре стадии:

- Declaration date — дата объявления размера дивидендов (примерно за две недели до фиксации реестра)

- Ex-dividend date — дата, до которой нужно купить акции, чтобы получить выплаты

- Record date — дата подачи реестра владельцев акций, которые получат выплаты (закрытие/фиксация реестра, она же дивидендная отсечка — обычно через два рабочих дня после Ex-dividend date)

- Payment date — дата поступления на брокерский счет (25-30 дней после Record Date)

Как получить дивиденды по акциям?

Звучит хорошо и вы уже хотите получать по акциям дивиденды — но не очень понятно, с чего начать? Начать лучше всего с открытия брокерского счета. Брокер даст вам доступ на фондовый рынок, где продаются акции и фонды акций. В России наиболее известные брокеры это Финам, БКС или крупные банки — Сбербанк, ВТБ. Порог входа в среднем 30 000 рублей. После открытия счета покупаете в торговом терминале акции. Стоимость российских акций — от сотен до нескольких тысяч рублей, дальше остается просто ждать выплат.

Альтернативой может быть открытие зарубежного брокерского счета — это не очень сложная процедура. Порог входа тут выше — от 2 000 долларов, но зато доступ на американский рынок позволит купить множество биржевых фондов ETF с активами по всему миру, в том числе выплачивающих высокие дивиденды.

Биржевые фонды состоят из множества ценных бумаг, что делает риски одной из них несущественными по сравнению с совокупностью других. Причем вне зависимости от состава входящих в них бумаг все паи биржевых фондов считаются акциями, а значит и выплаты по ним являются дивидендными — даже, если базовый актив фонда это облигации. Правда, придется доплатить налог в России.

По каким ставкам считают налоги на дивиденды

Если говорить о налоге на прибыль, то его ставка в отношении дивидендов зависит от того, кто является их получателем — российская или иностранная компания (п. 3 ст. 284 НК РФ).

Если доход выплачивается иностранной компании, налог на дивиденды считают по ставке 15%.

Если получатель — отечественная организация, в большинстве случаев применяют ставку 13%.

Исключением является выплата дивидендов организации, которая на день принятия решения о выплате в течение не менее 365 календарных дней непрерывно владеет на праве собственности:

- не менее чем половиной доли в уставном капитале компании, выплачивающей дивиденды;

- или депозитарными расписками, дающими право на получение не менее половины от общей суммы выплачиваемых дивидендов.

К таким дивидендам применяется ставка 0%.

Подробнее об этом – в статье «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

Право на нулевую ставку нужно обосновать. Сделать это должен налогоплательщик — получатель дивидендов. Для этого он подает в ИФНС документы, подтверждающие дату возникновения права собственности на долю в УК или депозитарные расписки. Эти же документы он должен представить компании-агенту вместе с подтверждением их сдачи в налоговую. Так считает Минфин России (письма от 24.02.2009 № 03-03-06/1/78, от 09.06.2008 № 03-03-06/2/68).

Какие условия должны соблюдаться, чтобы можно было применить нулевую ставку, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О существующих ставках по налогу на прибыль читайте здесь.

Размер ставки НДФЛ зависит от статуса физлица — получателя доходов (ст. 224 НК РФ):

- у резидента РФ налог на дивиденды удерживается по ставке 13%;

- у резидента РФ при выплате дивидендов в сумме 5 млн. руб. и более в год — 15%;

- нерезидента — по ставке 15%.

Подробнее о расчете подоходного налога на дивиденды читайте в материале «Взимается ли НДФЛ с дивидендов?».

О НДФЛ с нерезидентов читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Перечислить НДФЛ, удержанный с дивидендов нескольких участников-«физиков», можно одной платежкой. Об этом см. статью «Как перечислить НДФЛ с дивидендов»

Налог на дивиденды для физических лиц в 2021 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2021 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом. Для него налог, уплачиваемый на дивиденды для физических лиц в 2021 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Удерживать НДФЛ с дивидендов в 2021 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

Система налогообложения дивидендов

Доходы от инвестиций, кроме предусмотренных законом исключений, облагаются налогом. Дивиденды представляют собой одну из форм дохода. Поэтому они также облагаются подоходным налогом, как и официальная зарплата на вашей работе. Но рассчитывается ставка по налогам от такой деятельности по-разному.

- В первую очередь учитывается, физическое или юридическое лицо совершает операции на фондовом рынке.

- Второе – является ли он резидентом Российской Федерации или нет.

- Третий фактор – отечественные или зарубежные ценные бумаги участвуют в торгах.

Для физических лиц налоги с дивидендов рассчитываются следующим образом:

- в размере 13% для резидентов;

- 15% – для нерезидентов.

Новички могут путать понятие резидента с тем, кто имеет гражданство РФ. На самом деле этот статус присваивается как российским, так и иностранным гражданам при условии пребывания на территории страны минимум 183 календарных дня подряд за последний год.

Но бывают и исключения, когда обязательства по уплате налогов ложатся на физическое лицо. Например, при получении дивидендов по зарубежным ценным бумагам через иностранного брокера. В этом случае нужно самостоятельно поставить в известность ФНС, по истечении налогового периода заполнить форму 3-НДФЛ и выплатить рассчитанную сумму по вышеперечисленным ставкам.

Что касается юридических лиц, то здесь главную роль играет юрисдикция – российская (13% налог на прибыль) или зарубежная компания (15%).

Теперь поговорим отдельно про иностранные акции: по какому принципу происходит взимание налога на дивидендный доход? Здесь нужно учитывать риск двойного налогообложения, когда у инвестора возникает обязанность уплатить налог по двум законодательствам – страны получения и страны проживания. 10% резидент РФ платит в налоговое ведомство США (IRS), а еще 3% – отдельно декларирует для российской ФНС.

Подавляющая часть иностранных бумаг, в которые инвестируют россияне, – американские. И здесь нам всем более-менее повезло. Я бы назвал условия налогообложения для держателей акций Google, Facebook или Apple комфортными и щадящими. Они действуют благодаря соглашению 1994 года между РФ и США, которое исключает двойное налогообложение.

Процентная ставка в общем случае составляет те же 13%. Но для того чтобы получить на неё право, необходимо заполнить для брокера форму W-8BEN. В противном случае потребуется уплатить налог в размере 30%. Форма заполняется в личном кабинете брокера на срок три года. Для продления потребуется заполнить ее повторно.

Теоретически могут быть и исключения. На ценные бумаги стран, с которыми у РФ нет соглашения о двойном налогообложении, не распространяются льготы. Ставка налогообложения на акции таких зарубежных компаний будет рассчитываться в размере 30%. Также это касается паевых фондов REIT, инвестирующих в недвижимость. Но эти случаи будем считать экзотикой, поскольку со всеми ведущими странами соглашения есть, а инвестиции в акции REIT непопулярны.

Как платить налоги на акции зарубежных компаний:

- Через брокера, который выступает налоговым агентом при покупке дивидендных бумаг на Санкт-Петербургской бирже. Это самый удобный и популярный способ для частных инвесторов.

- При торговле через иностранного брокера вам придется самостоятельно сдавать налоговую декларацию, так как зарубежный брокер, в отличие от российского, не будет брать на себя такую обязанность.

Как платить налог на доходы

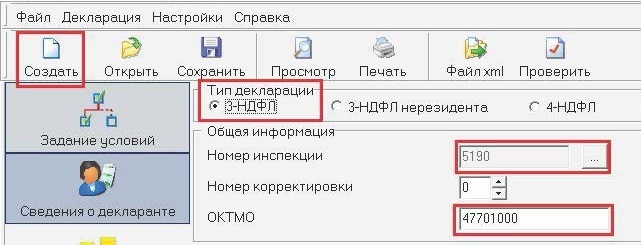

Общая схема самостоятельной уплаты НДФЛ одинаковая для всех видов дохода. Необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным, и заплатить налог до 15 июля того же года. Удобнее это сделать через личный кабинет на сайте nalog.ru. Заполнить декларацию можно:

- онлайн в личном кабинете налогоплательщика;

- офлайн в программе “Декларация”, которую можно скачать на сайте за соответствующий год.

Я предпочитаю второй способ. Скачиваю на компьютер программу и спокойно заполняю формы, которые можно сохранить и вернуться к заполнению через несколько дней.

Декларация 3-НДФЛ подается одна сразу на все варианты получения доходов. Если нашли ошибку, а документы уже отправлены, можно подать уточняющую декларацию, где отразить только скорректированные данные.

На примере программы “Декларация” покажу, как заполнять декларацию по разным видам доходов.

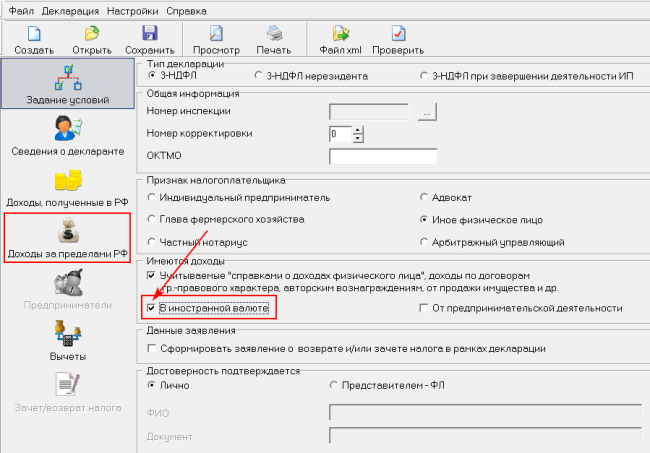

По дивидендам

Нас интересует вкладка “Доходы за пределами РФ”. При первом входе в программу она неактивна. Чтобы ее активировать, надо поставить галочку в строке “Имеются доходы в иностранной валюте”.

Заполняем поля:

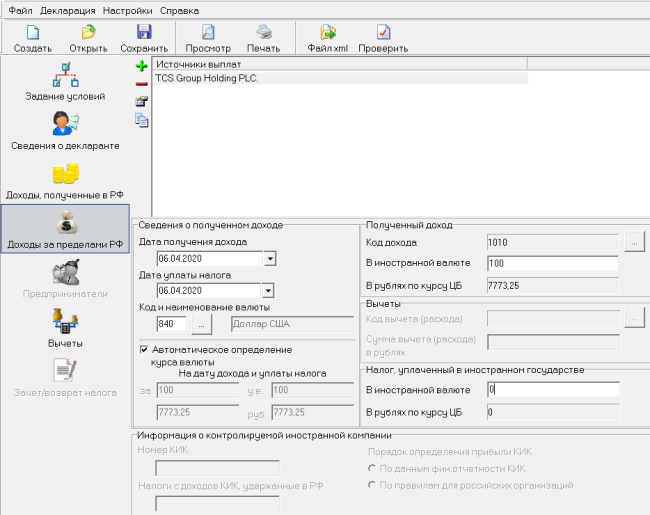

Источник выплат. Эмитент вашей ценной бумаги. Я сделала на примере TCS Group Holding PLC.

Код страны. Выбираем из выпадающего списка. У TCS Group Holding PLC это Кипр, код 196.

Дата получения дохода. Из отчета брокера.

Дата уплаты налога. Из отчета брокера или любого другого подтверждающего документа.

Код и наименование валюты. Выбираем из выпадающего списка. В моем случае это 840 и доллар США.

Код дохода. Выбираем из выпадающего списка. У дивидендов это 1010.

Указываем сумму полученного дохода

Обратите внимание, что сумма должна быть до начисления налога иностранным государством. Я возьму условные 100 $.

Ставим галочку в строке “Автоматическое определение курса валюты”.

Указываем удержанный в иностранном государстве налог

В моем случае это 0, потому что на Кипре ставка налога на дивиденды равна 0 %.

Далее необходимо сформировать файл XML и сохранить себе на компьютер. Именно этот файл надо приложить в личном кабинете, когда будете формировать комплект документов. Кроме декларации 3-НДФЛ понадобятся и другие подтверждающие документы. Это могут быть:

- договор на брокерское обслуживание;

- брокерский отчет или любой другой документ, в котором будет информация о поступлении дивидендов на счет;

- любой документ со сведениями об удержанном налоге за рубежом.

В статье 232 Налогового кодекса РФ (п. 3) перечислено, что должно отражаться в подтверждающих документах: вид дохода, сумма дохода, календарный год, в котором был получен доход, а также сумма налога и дата его уплаты налогоплательщиком в иностранном государстве.

Если каких-то сведений нет, то налоговая имеет полное право не принять представленный документ. Если документ выдан на иностранном языке, то необходим нотариально заверенный перевод на русский язык.

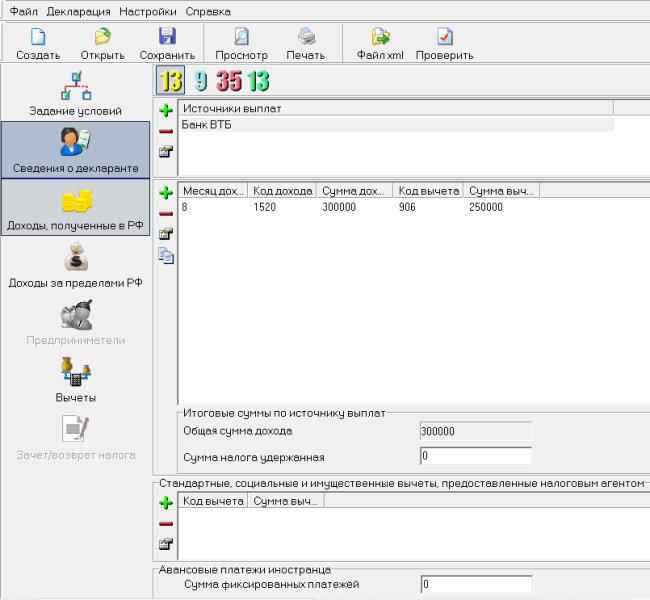

По продаже валюты

Для декларирования дохода от продажи валюты нужна вкладка “Доходы, полученные в РФ”. Заполняем поля:

- Источник выплат – брокер. Например, Банк ВТБ.

- Код дохода – 1520 (доход от реализации иного имущества (доли), кроме ЦБ).

- Код вычета (расхода) – 906, если применяем имущественный вычет в пределах 250 000 руб., или 903, если уменьшаем налоговую базу на сумму расходов.

- Вводим сумму дохода и вычет.

По доходам, которые поступили на банковский счет

Алгоритм заполнения декларации по купонам по облигациям иностранных компаний аналогичен описанному в предыдущем примере. Только придется сменить код дохода (для облигаций это 1530 или 1531), а также поменять код вычета (201).

Для случая получения денег на банковский счет от погашения облигаций понадобится вкладка “Доходы, полученные в РФ”.

Заполняем поля:

- Источники выплат – эмитент облигации. Например, Министерство финансов Российской Федерации.

- Код дохода – 1530 (доходы от реализации ЦБ, обращающихся на организованном рынке ЦБ).

- Код вычета (расхода) – 201.

- Указываем доходы от погашения облигаций и расходы на приобретение ценных бумаг.

Формируем файл XML и отправляем его в налоговую через личный кабинет.

Новые правила расчёта НДФЛ с дивидендов

При расчёте налога с дивидендов налоговый агент будет учитывать только прибыль по акциям. Соответственно, если она будет меньше 5 миллионов ₽, то и НДФЛ будет считаться по ставке 13%, вне зависимости от размера других доходов, выплачиваемых налоговым агентом, поясняет Татьяна Миняева.

Далее налоговая рассчитает совокупный доход налогоплательщика на основании данных о выплатах от всех налоговых агентов и определит общую сумму налога. Эту цифру сравнит с суммой уже уплаченных налогов налоговым агентом и по декларации. Если общая сумма налога будет выше, налогоплательщик получит уведомление, где будет указано, сколько нужно доплатить, отмечает эксперт. Перечислить деньги необходимо до 1 декабря.

Как платить налог на дивиденды по депозитарным распискам

1 Для начала вам надо определиться получали ли вы дивиденды по депозитарным распискам. Выше мы перечислили таблицу со списком всех таких акций, которые представлены на Московской бирже по состоянию на март 2021 г.

2 Определите какая налоговая ставка в стране регистраторе. Здесь возможно несколько вариантов:

- Налог равен 0%. Тогда инвестору необходимо заплатить 13%;

- Налог равен 10%. Тогда инвестору необходимо доплатить 3%;

- Налог равен 15%. Инвестору ничего доплачивать не надо;

Главная идея в том, что если налог превышает 13%, то доплачивать не надо, если менее 13%, то разницу надо доплатить.

С 2021 г. налогообложение с разными странами меняется. Так Кипр будет брать 13% налогов. В этом случае инвестору нужно просто задекларировать доход.

С 2021 г. отменяется документ о избежании двойного налогообложения с Нидерландами. Теперь с инвестора будет браться 15% Нидерланды и ещё 13% в РФ.

3 C 1 января по 30 апреля требуется передать декларацию 3-НДФЛ за предыдущий год. Оплатить до 30 июня.

В декларации нужно указать:

- Наименование эмитента;

- Страну регистрации;

- Вид дохода (код 1010 — это дивиденды);

- Даты выплаты дивидендов и даты уплаты дохода;

- Код валюты;

- Сколько налога уплачено;

Поскольку выплата осуществлялась в долларах, то будет автоматически подставлен курс доллара ЦБ на день выплаты.

4 При загрузки документов для отчёта нужно обязательно предоставить справку от брокера о том, что вы уплатили налоги на дивиденды. Например, если вы просто напишите, что уплатили, но не приведёте справок доказывавших факт удержания, то декларацию не примут.

Мнение фискальных органов

Налоговые органы на протяжении нескольких лет придерживаются позиции о том, что в данном случае происходит переход права собственности на имущество, а значит — возникает реализация и, как следствие, обязанность начислить НДС и налог на прибыль (налог по УСН) (письмо Минфина от 17.12.2009 г. № 03-11-09/405, письмо ФНС РФ от 15.05.2014г № ГД-4-3/9367@, письмо Минфина РФ от 17.04.2014г № 03-07-15/17628).

Свежие письма Минфина РФ от 25.08.2017г № 03-03-06/1/54596 и от 07.02.2018г № 03-05-05-01/7294 подтверждают эту позицию.

Давая такие разъяснения, Минфин РФ, вероятно, руководствуется следующей логикой: если бы организация при наличии у нее ненужного имущества захотела бы выплатить дивиденды денежными средствами, ей бы пришлось сначала продать это имущество, заплатить налоги и уже потом осуществить распределение прибыли своим участникам.

Но смеем вас успокоить: судебная практика по этому вопросу сформировалась вразрез позиции Минфина и ФНС РФ.