Мошенник знает номер карты и телефон

Содержание:

- Опасно ли давать номер постороннему лицу

- Можно ли вернуть деньги, отправленные на счёт мошенника?

- Откуда ещё берут базы контактов

- Что такое BIN платежной карты. Зачем его проверять и как

- Вопросы из жизни

- Как работают «чёрные» колл-центры мошенников

- Преимущества и недостатки неименного пластика

- Есть советы по безопасному использованию мобильного интернет-банкинга?

- Как защитить реквизиты?

- Если мошенники узнали номер банковской карты, чем это грозит

- Отличие неименной карты от обычной

- Что можно определить, глядя на банковскую карту

Опасно ли давать номер постороннему лицу

Итак, рассмотрим, опасно ли давать номер банковской карты постороннему человеку. На самом деле ничего страшного в этом нет, точнее, если кто-то узнает номер вашей банковской карты, он вряд ли может воспользоваться средствами, хранящимися на ней. Чтобы совершить какую-либо операцию по карте нужно знать дополнительные данные: код безопасности, срок действия ФИО владельца. По всем вышеперечисленным сведениям можно оплачивать покупки в интернете.

Узнать код безопасности можно только одним-единственным способом, посмотреть его на оборотной стороне пластика. Код безопасности – это CVC2 для MasterCard, а для Visa – CCV2. Данные цифры обычно нужны для оплаты товаров и услуг в интернете.

Узнать фамилию и имя владельца пластика, зная ее номер, не составит особого труда. Достаточно зайти в аккаунт Сбербанка Онлайн, найти в меню переводы другим клиентам, ввести номер и система автоматически выдаст Ф.И.О. получателя. О сроке действия говорить не приходится, его можно легко «угадать», если учесть, что пластик действует на протяжении трех лет, подойти может одна из 36 комбинаций, то есть месяца и года.

Несмотря на то что никакой опасности нет, не стоит сообщать номер банковской карты лицу, в порядочности которого вы неуверены.

Реквизиты банковских карт

Реквизиты банковских карт

Можно ли вернуть деньги, отправленные на счёт мошенника?

Поговорим более подробно о том, как вернуть деньги, переведённые мошенникам исходя из частоты задаваемых вопросов, а большинство их про возвраты из сбербанка, Qiwi-кошелька и сервиса Яндекс Деньги.

Как вернуть деньги, перечисленные мошеннику на карту Сбербанка?

Есть подробная инструкция: «Методические рекомендации о порядке действий в случае выявления хищения денежных средств», утвержденная ассоциацией российских банков и несмотря на то что она от 2012 года, информация актуальна по сей день.

В ней буквально по шагам расписано, как вернуть деньги, перечисленные мошенникам не только физическим лицам, но и частным предпринимателям, компаниям. Выписал для вас часть основных тезисов, которые необходимо применить, а именно:

-

После того как факт хищения выявлен полностью обесточьте гаджет, подключённый к дистанционному банковскому обслуживанию. Выньте из него аккумулятор.

Если у вас модель ЭУ, из которой по документам (техпаспорту и пр.) батарею достать невозможно, не делайте этого. Проведите обесточивание, как предписывается по штатной процедуре.

-

Отзовите перевод, воспользовавшись другим гаджетом и заблокируйте дистанционное банковское обслуживание.

-

Если отзыв не прошёл, следует немедленно обратиться в банк плательщика т. е. банк со счётом, откуда сняли деньги. Напишите заявление об отзыве платежа, возвращении списанных средств, блокировании ДБО.

-

Обеспечьте неприкасаемость электронного устройства, которое было задействовано при хищении. Желательно его положить в полиэтиленовый пакет и опечатать, причём процесс заснять на видео либо сфотографировать.

-

Проинформируйте о хищении средств банки, с которыми у вас имеются договорные отношения, предусматривающие дистанционное обслуживание. Обратитесь к ним с требованием заменить всю ключевую информацию.

-

Получите у своего интернет-провайдера журнал в электронном виде соединений с интернетом и локальной вычислительной сетью за три месяца до хищения.

-

Подготовьте в письменной форме объяснение, что делали в ближайшее перед хищением время: какие посещали сайты, скачивали программы, фильмы.

-

Обратитесь с заявлением в полицию о факте хищения с просьбой возбудить дело.

-

Напишите исковое заявление в суд.

Перед двумя последними действиями правильнее будет проконсультироваться с юристом, особенно если сумма ущерба большая.

Если заявление в полиции не примут, можно попытаться написать в прокуратуру. По обращению должна быть проведена проверка. Если она закончится в вашу пользу, сотрудник будет привлечён к ответственности.

Все же рекомендую прочитать текст методички полностью это даст более полное понимание что делать в случае, если перевел деньги на карту мошенника, как вернуть их. Тем более что это утвержденная форма и ее можно цитировать нерадивым работникам банка например.

Возврат денег в случае перевода на Qiwi-кошелек или Яндекс Деньги

Здесь следует сразу оговорится что QIWI заняла позицию “сам виноват” и возвратов по жалобам пользователей не делает, по крайней мере в нашей практике, несмотря на то что на странице поддержки есть методология по действиям пользователей и обещание помощи.

Тем не менее написать или позвонить по телефон техподдержки QIWI кошелька 8 800 707-77-59, все равно стоит, таким образов вы хотя бы заблокируете кошелек жуликов.

С сервисом Яндекс Деньги дела обстоят куда лучше, в большинстве случаях, в зависимости какой оператор примет ваше обращение вопрос разрешается удачно, телефон поддержки 8 800 250-66-99.

Отправить претензию можно на странице Яндекс Помощь, где следует подробно и понятно описать ситуацию, приложить скриншоты чтобы специалисты сервиса могли вас понять и правильно вникнуть в ситуацию, следовательно оперативно помочь.

Поэтому если подытожить и ответить на наиболее часто задаваемый вопрос на блоге, где пользователи интересуются можно ли вернуть деньги отправленные мошенникам, могу сказать однозначно можно.

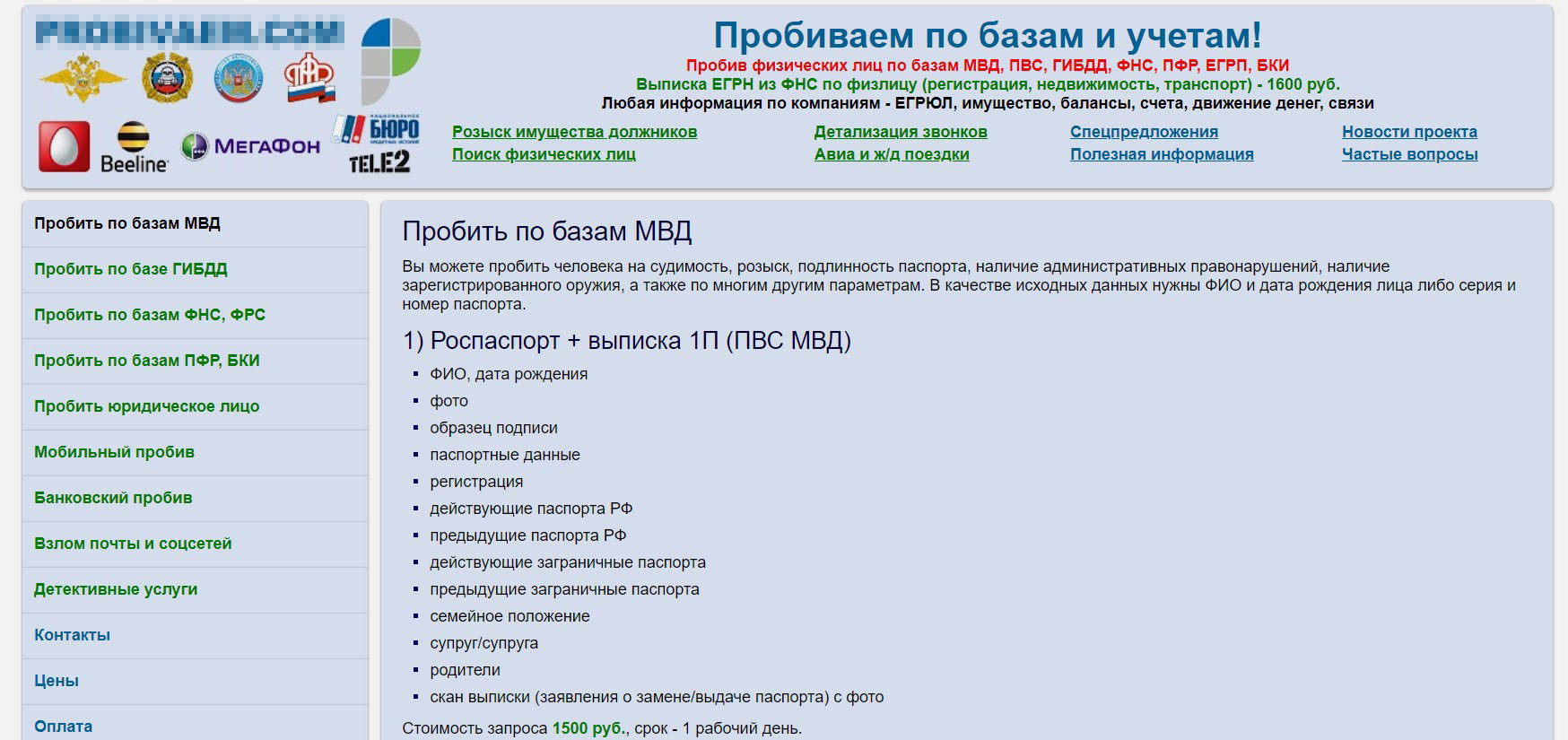

Откуда ещё берут базы контактов

Данные могут сливать и сотрудники кредитных организаций, мобильных операторов, МВД, ФНС и других госорганов. Предоставляют информацию и из систем “Российский паспорт”, “Розыск-Магистраль” и т.д.

Цены на пробив разные. Но это почти наверняка обеспечивает неплохую прибавку к зарплате. Пока не поймают.

Также получают данные из баз онлайн- и оффлайн-магазинов. Согласитесь, когда вы оформляете на кассе дисконтную карту, то как минимум указываете Ф. И. О., номер телефона и дату рождения. А при должном умении продавец и номер вашей карты может запомнить.

Наконец, сотрудник может просто открыть базу данных и переписать информацию по старинке на листок. Система сохранит только то, что он открывал запись – это не запрещено.

Бывает, что хакеры воруют данные через бреши в системе безопасности. Способы разные: от письма с вирусом рядовому сотруднику банка до целенаправленной атаки на ИТ-инфраструктуру. Но подкупать сотрудников обычно проще и дешевле.

Что такое BIN платежной карты. Зачем его проверять и как

У любой платежной карты есть, так называемый, БИН — банковский идентификационный номер, или Bank Identification Number (BIN). В этой статье я расскажу, какую информацию о вашей карте можно узнать по этому номеру, и зачем это нужно.

А также продемонстрирую два способа, как проверить БИН своей банковской карты. Это будет особенно актуально, если ваша кредитка иногда не принимается к оплате. А также для тех, кто собирается в путешествие.

Напомню, что BIN платежной карты определяется по первым 6 цифрам ее номера на лицевой стороне. БИН служит для идентификации банка в платежных системах при операциях по карте. По первой цифре можно определить, в какой системе обслуживается карта. Например:

- 4 — VISA

- 5 — MasterCard

- 3 — American Express

Также, информацию о карте стоить проверить тем, кто собирается в путешествие. Это может пригодиться, если с картой вы собираетесь:

- Покупать билеты

- Оплачивать аренду автомобиля

- Бронировать отель

Сайты, которые я использовал:

- www.bindb.com

- www.binbase.com

Самое частое, что можно увидеть необычного при проверке BIN:

- Карту вам выдали кредитную, а на самом деле она дебетовая, или наоборот. Это не значит, что вы не сможете пользоваться кредитным лимитом, просто банк подключает его как овердрафт (возможность уйти в минус).

- Карта вашего банка, на самом деле, выпущена другой организацией по партнерскому соглашению.

- По внешнему виду, ваша карта уровня Classic/Standart, а на самом деле, она премиальная (GOLD или Platinum)

- Карта выдана в российском банке, но по номеру она определяется, как европейская. Такое бывает, если вы обслуживаетесь в российской «дочке» зарубежного банка.

- У вас карта, выданная торговой сетью, например, подарочная. Ее может обслуживать зарубежная финансовая организация.

Тут возможны такие варианты:

- Покупка будет совершена как обычно и без проблем.

- Карта не будет приниматься к оплате.

- Средства с карты спишутся, но вас попросят предоставить фото карты и документа, удостоверяющего личность.

- Вы заказываете аренду автомобиля, но ваша кредитная карта не принимается к оплате.

Это возможно из-за того, что карта числится в системе, как дебетовая, а о кредитном лимите на ней знаете только вы и ваш банк! Тоже самое верно и для бронирования отелей.

- У вас российская карта, но к ней привязан валютный счет, например в ЕВРО.

Вы едете в Европу и хотите расплатиться этой картой в супермаркете.

На кассе вам предлагают произвести оплату в родной валюте банка, т.е. в рублях. И вы случайно на это соглашаетесь. В итоге, вместо экономии на переводе рублей в евро, вы попадаете на двойную конвертацию ЕВРО-рубли-ЕВРО по невыгодным курсам банка в Европе и вашего банка в России.

Если ваша карта оказалась не той, за которую себя выдает, то лучше подстраховаться, и оформить другую, у которой не будет «подводных камней».

Вопросы из жизни

Я забыл карту в кафе, вернулся за ней через 15 минут. Надо перевыпускать?

Лучше перевыпустить. Если вам не повезёт, посетитель перепишет реквизиты в блокнот или просто сфотографирует карту, он не будет тратить все деньги, а просто через месяц, другой купит что-нибудь в интернете.

Если у вас нет смс-сообщения, которое можно подключить в Интернет-банкинге, вы можете даже не заметить пропажи денег с карты. А если клиент не забил тревогу, то и банк ничего не заметит. Вы сразу не узнаете, что деньги украли.

Официант унёс карту, чтобы провести оплату в кассе. Это плохо?

Да. Целую минуту он может делать с вашей картой что угодно. Если вам совсем не повезёт и официант окажется скиммером, то он проведёт карту через специальный считыватель, потом продаст данные в Таиланд через анонимный форум. Там ребята обналичивают сразу и много. Чтобы такого не случилось, попросите официанта принести терминал. Сейчас во всех многих заведениях терминал приносят к столу. Но если такой возможности нет, сходите к терминалу вместе с официантом.

Сотрудник отеля хочет, чтобы я прислал скан моей карты на электронную почту. Это вообще законно?

Как ни странно, это распространённая практика.

Когда вы бронируете номер, отель может заблокировать деньги заранее, чтобы проверить вашу платёжеспособность. Но далеко не все отели умеют принимать платежи через интернет. Поэтому сотрудник может попросить вас прислать полные реквизиты карты по электронной почте или продиктовать их по телефону.

Потом он внесёт реквизиты руками в обычный терминал приёма платежей. Деньги на вашей карте заблокируются. Обычно они возвращаются обратно на карту в течение месяца.

Но риск всё равно есть. Обычно в гостиницах внимательно относятся к личным данным клиентов: если вскроется утечка или мошенничество, платёжная система заблокирует приём платежей. Но сотрудник отеля — обычный человек. Если у него взломают почтовый ящик, мошенник завладеет в том числе и вашими реквизитами. Поэтому для бронирования лучше иметь отдельную карту.

Звонит друг, хочет вернуть долг на мою карту. Что можно говорить, а что нельзя?

Можно продиктовать номер карты. Больше для перевода на вашу карту ничего не нужно.

вКонтакте знакомые просят сказать номер карты, чтобы перевести мне денежные средства. Мы знакомы?

Прежде чем переводить деньги по просьбе знакомого, выясните, сам ли он отправлял вам подозрительные сообщения. Например, свяжитесь с этим человеком по телефону. Если позвонить невозможно, задайте ему несколько контрольных вопросов, ответы на которые невозможно получить, изучив сведения на вашей и его страницах в социальной сети, а также из других открытых источников.

Мама просит реквизиты карты, чтобы оплатить что-то в интернете. Что делать?

Да, если замажете в фотошопе все реквизиты или выберете ракурс, который не позволит что-либо прочитать.

В остальных случаях это опасно, потому что на лицевой стороне карты достаточно данных, чтобы сделать покупку в интернете.

Реквизиты попали в чужие руки? Перевыпускайте!

Как работают «чёрные» колл-центры мошенников

Набрать персонал в такой колл-центр несложно. Не нужно быть гениальным психологом, когда есть методичка и скрипты, отточенные на реальных жертвах.

Скорее всего, вы даже видели рекламу подобных вакансий. “Требуется сотрудник в новый колл-центр, работа в финансовой сфере, зарплата от $1000 + бонусы” – знакомо? В объявлении могут писать всё, что угодно. Иногда даже колл-центр не упоминают.

Работать в колл-центры идут люди, которые хотят быстрых и легких денег. Правда, текучка огромная. Неэффективных сразу увольняют.

Новичков сажают “открывать сделки”. Их тренируют говорить по скриптам – заранее подготовленным сценариям.

Более опытные “закрывают сделки”. Они давят на клиентов, чтобы не ушли.

Люди из мест лишения свободы тоже порой работают на такие колл-центры. Особенно если уже имели опыт. Но их сравнительно мало.

Преимущества и недостатки неименного пластика

Помимо внешнего вида, мгновенная банковская карта отличается от персональной кредитки характерными особенностями, которые для наглядности сведём в таблицу.

Таблица: отличия именной и неименной банковской карты

| Особенность | Неименная карта | Именная карта |

| Выпуск и обслуживание карты | бесплатно | платно |

| Срок изготовления | мгновенно | до 10 дней |

| Лимит на снятие наличности | до 50 тыс. рублей в день | нет |

| Совершение платежей за пределами России | не всегда | без ограничений |

| Сведения о владельце | нет | есть |

| Использование в качестве зарплатной карты | нет | да |

| Автоматический перевыпуск | не запланирован | по истечении срока |

Из таблицы видно, что неименная карта более ограничена в использовании. Тем не менее она имеет и свои преимущества, такие как:

- быстрое оформление;

- незначительная плата за годовое обслуживание;

- для получения карты необходим лишь паспорт клиента.

Недостатки:

- низкий класс карты;

- узкий функционал;

- более слабая защита, нежели у именных карт — ввод ПИН-кода на POS-терминале в присутствии многих людей увеличивает риск того, что секретные данные станут известны мошенникам;

- выше процентная ставка за снятие налички в банкомате;

- при расчёте в магазинах или ресторанах могут потребовать подпись, что создаёт лишние неудобства.

Есть советы по безопасному использованию мобильного интернет-банкинга?

- Не входите в «Личный кабинет» мобильного интернет-банкинга с чужих компьютеров/телефонов, а если такая необходимость возникла и избежать этого нельзя, то выходите из «кабинета», закончив операцию, не сохраняйте пароль и по возможности сбрасывайте кэш.

- Придумайте сложный пароль, состоящий из цифр, букв верхнего и нижнего регистра (большие и маленькие), специальных знаков (например, _&%). На личном компьютере установите антивирус и регулярно его обновляйте, так же, как браузер и ПО.

- Не скачивайте файлы из непроверенных источников, не переходите по ненадёжным ссылкам и всегда проверяйте адресную строку.

Как защитить реквизиты?

Может, стереть код безопасности с карты? Или заклеить чем-нибудь?

Можно, но лучше не надо. С точки зрения платёжных систем код безопасности — это необходимый реквизит банковской карты. Когда вы будете платить в офлайне, у продавца будет полное право не принять к оплате такую карту. Такое часто бывает, особенно за рубежом.

А как защитить?

Выпустите дополнительную карту для интернет-покупок, а на основной карте отключите операции в интернете.

В ОАО Белинвестбанк Вы можете открыть до десяти дополнительных карт. Заказать карты можно как через отделение:

Так и через Интернет-банкинг:

Платите везде с дополнительной карты, а основную храните в безопасности.

Смс-оповещение подключать?

Обязательно! Смс-сообщение можно подключить как в Интернет-банкинге, так и через отделение банка.

Если мошенники узнали номер банковской карты, чем это грозит

Для совершения кражи мошенникам необходимо получить следующие данные:

- номер карты и дату, до которой она действительна;

- фамилию, имя и отчество владельца карты.

Узнать номер карточки для вора не проблема. Для этого он может прибегнуть к хитрости: к примеру, если человек что-либо продает на «Авито», сказать ему, что покупает товар и попросить реквизиты для перевода денег за товар. Эта просьба совершенно не подозрительна, и, как правило, люди сообщают номера своих банковских карт потенциальным покупателям.

Есть у мошенников и другая схема: они носят с собой небольшие камеры, на которые записывают моменты расчета своих «жертв» за покупки по безналу. Просматривая видео в дальнейшем, они без труда узнают нужную для совершения кражи информацию.

Помимо номера карточки, нужны еще фамилия, имя и отчество ее владельца. Выяснить их тоже достаточно просто. В случае с «Авито», например, можно спросить продавца, на чье имя осуществить перевод. Этот вопрос будет вполне логичным. А можно просто начать осуществлять перевод средств на карту и после появления данных о ее владельце записать их и отменить операцию.

Идентифицировав личность, мошенники делают транслитерацию Ф. И. О. с помощью специального сервиса. Это им необходимо, чтобы правильно записать имя и фамилию на латинице.

Всё, сбор данных почти закончен. Злоумышленнику становятся доступными покупки на сайте Amazon или любом другом, не требующем ввода кода CVV и SecureCode, а также одноразового кода от Сбербанка. Только нужно еще узнать, когда заканчивается срок действия карты. И тогда растрате чужих денег жулику ничего не будет препятствовать.

Определение типа карточки труда не составляет: если номер 16- или 13-значный, то это Visa Card. Номера банковских карт такого типа начинаются с цифры 4. У владельцев MasterCard первая цифра 5, Maestro – 3, 5 или 6, а общее количество цифр – 13, 16 или 19. Нетрудно догадаться, что за 3 попытки мошеннику точно удастся определить тип.

Защита от ввода неверной информации в онлайн-магазинах отсутствует, поэтому система не потребует вводить капчу. Ограничения на количество запросов тоже не существует. Поэтому одна из многочисленных попыток мошенника окажется успешной, и он сможет потратить все деньги жертвы.

Только подумайте, как это досадно: по ошибке сказать номер своей банковской карты преступнику и остаться без денег. Хорошо, если он совершит всего одну покупку на небольшую сумму, но ведь он может потратить и 15 тыс. руб., и еще больше.

Как защитить свои средства от кражи? Безопасность могут гарантировать карточки Cirrus/Maestro Momentum Card. Оформить их можно в Сбербанке. Использование Cirrus/Maestro Momentum Card для оплаты товаров в онлайн-магазинах нельзя, а потому украсть с них деньги никто не сможет.

Отличие неименной карты от обычной

На самом деле, существует большое количество отличительных особенностей неименного пластика от именной карточки. Самое первое, конечно же, это наличие имени и фамилии владельца на лицевой стороне платежного инструмента. Благодаря тому, что на пластике указаны персональные данные клиента, он может с легкостью брать потребительский кредит или микрозайм, так как денежный перевод при одобрении возможен только на именной платежный инструмент, который принадлежит заемщику.

Также среди отличий этих двух продуктов можно отметить следующие:

- Выпуск и срок изготовления. Как уже было сказано ранее, неименной пластик выдается в день обращения сразу же после подписания договора. Именная карточка выпускается в течение нескольких дней, или даже недель. Это время необходимо для того, чтобы перенести всю информацию о клиенте на лицевую сторону пластика.

- Комиссия за обслуживание. Неименная карта выпускается и обслуживается абсолютно бесплатно, в то время как по именной карте устанавливается ежегодная комиссия за ведение счета. Размер комиссии зависит от банка-эмитента и составляет от 300 до 1000 рублей.

- Оплата за границей. При оплате покупок за пределами РФ могут возникнуть проблемы, если карта неименная, так как при необходимости нужно показывать паспорт владельца. А как подтвердить то, что карточка действительно принадлежит этому человеку, если на ней нет имени и фамилии.

- Перечисление всех пособий и заработной платы осуществляется только на именную карточку. Пластик моментального выпуска можно пополнять только самостоятельно или совершать переводы между счетами.

- Неименной платежный инструмент имеет ограничения на снятие наличных в банкомате.

- Карта моментально выпуска не действительна без подписи владельца пластика на оборотной стороне.

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карточка | Неименная карточка |

|---|---|---|

| Выпуск и обслуживание | платно, согласно тарифам банка-эмитента | бесплатно |

| Срок изготовления | в течение нескольких дней от 3 до 10 | моментально |

| Возможность совершать платежи за пределами России | без каких-либо ограничений | не всегда такая возможность есть |

| Лимиты на снятие наличных | нет | до 50 тыс. в день |

| Наличие сведений о владельце | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусмотрен |

| Возможно ли использовать в качестве зарплатной карты | да | нет |

Если пользователь решит взять микрозайм с переводом на банковскую карту, то для этих целей может использоваться только именной пластик.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.