Как получить выгодную ипотеку от жилстройсбербанка

Содержание:

- Если Вы очередник акимата

- Чем отличается ипотека для Молодой семьи

- Примеры расчета ипотеки по жилищному займу

- Как открыть счет и что для этого нужно?

- Требования к заемщикам

- Ипотечный калькулятор

- Социальная ипотека по программе “Доступное жилье”

- Для участия в программе необязательно иметь накопления в ЖССБ

- Необходимые документы для оформления ипотеки Жилстройсбербанке

- Жилье для всех категорий

- Восстановление аккаунта

- Процентные ставки по ипотеке

- Примеры расчета промежуточного займа

- Регистрация личного кабинета

- Можно ли восстановить доступ онлайн?

Если Вы очередник акимата

Граждане, состоящие в акимате на учете нуждающихся в жилье, могут купить квартиру по таким программам Жилстройсбербанка, как «Бақытты отбасы», «Нурлы жер», «5-10-20», «Жас отбасы».

«Бақытты отбасы»

Участниками программы могут быть многодетные семьи, неполные семьи (при разводе с момента расторжения брака должно пройти 3 года), а также семьи, имеющие или воспитывающие детей-инвалидов. Доход должен составлять на одного члена семьи — не выше 2 прожиточных минимумов (65 336 тенге).

Условия:

- По «Бақытты отбасы» можно купить квартиру или частный дом на первичном или на вторичном рынке.

- Срок кредитования — до 20 лет.

- Первоначальный взнос — 10 % от стоимости жилья.

- Предоставляется жилищный сертификат в размере 1 млн тенге для покрытия части первоначального взноса на первичном и вторичном рынке.

Цена: до 15 млн тенге — в городах Нур-Султан, Алматы, Шымкент, Актау, Атырау, до 10 млн тенге — в других регионах.

«5-10-20»

Программу еще называют пилотный проект «Шанырак». В ней участвуют военнослужащие, бюджетники, госслужащие. Доход — на одного члена семьи не выше 3,1 прожиточного минимума (101 270 тенге).

Условия:

- Жилье по программе «5-10-20» можно купить в новых жилых комплексах, как построенных в рамках программы «Нұрлы жер» (кредитное жилье МИО), так и у частных застройщиков (в том числе в объектах жилищного строительства, обеспеченных гарантией дочерней организации АО «НУХ «Байтерек»).

- Номинальная ставка вознаграждения — 5% годовых.

- Срок кредитования — до 20 лет.

- Наличие первоначального взноса на счете в Жилстройсбербанке. По предварительным жилищным займам — в размере не менее 10% от суммы займа.

- не более 18 млн тенге — для городов Нур-Султан, Алматы и их пригородных зон;

- не более 15 млн тенге — для городов Атырау, Актау, Актобе, Шымкент, Туркестан и Карагандинской области;

- не более 12 млн тенге — для остальных регионов.

По кредитному жилью, построенному акиматами, утверждены следующие ценовые параметры 1 кв.м жилья:

- до 240 тыс. тенге — в городе Алматы;

- до 220 тыс. тенге — в городе Нур-Султан и его пригородной зоне;

- до 200 тыс. тенге — в городе Шымкент и пригородной зоне города Алматы;

- до 180 тыс. тенге — в городах Актобе, Атырау, Актау, Туркестан и Карагандинской области;

- до 160 тыс. тенге — в остальных регионах.

Очередники акимата могут подать заявку на участие в программе прямо сейчас. Для этого вам нужно на сайте банка нажать на кнопку «Подать заявку» и перейти в интернет-банкинг ЖССБ24, где вам необходимо заполнить форму электронного заявления.

В 2020 году заявки принимаются от очередников акиматов, которые встали на учет с 1986 по 2010 год, как от клиентов Жилстройсбербанка, так от тех, кто не является клиентом банка.

Кредитное жилье по «Нурлы жер»

Строительство кредитного жилья через систему жилстройсбережений подразумевает возведение и реализацию жилья через местные исполнительные органы (МИО) для вкладчиков банка, в том числе очередников, состоящих на учете в МИО.

Строительство кредитного жилья через систему жилстройсбережений подразумевает возведение и реализацию жилья через местные исполнительные органы (МИО) для вкладчиков банка, в том числе очередников, состоящих на учете в МИО.

Чтобы участвовать в этом направлении, необходимо:

- Заключить договор о жилищных строительных сбережениях.

- Подать заявление на участие в пуле покупателей жилья и получить статус кандидата на приобретение жилья.

- Наличие на счете в ЖССБК не менее 20% от стоимости жилья для возможности оформления займа.

- Иметь гражданство Республики Казахстан или статус оралмана.

- Отсутствие на территории РК у кандидата на жилье и постоянно совместно проживающих с ним членов его семьи (супруги, несовершеннолетних детей), арендного жилья с выкупом или жилья на праве собственности.

- Подтверждение платежеспособности в порядке, предусмотренном внутренними документами банка.

- Наличие регистрации на веб-портале электронного правительства (официальный интернет-ресурс правительства egov.kz).

Стоимость кредитного жилья: до 180 тысяч тенге — в городах Нур-Султан, Алматы и их пригородных зонах, Шымкент, Актобе, Атырау, Актау, Туркестан и Карагандинской области; до 140 тысяч тенге — в остальных регионах.

Чем отличается ипотека для Молодой семьи

Большинство требований, предусмотренных для направления «Жильё для всех», присутствуют и в накопительной программе для молодых семей. Паре не придётся платить аренду за квартиру. Единственное, что требуется, это честно оплачивать приходящие счета за коммунальные услуги.

Молодая семья должна соответствовать следующим требованиям (под молодыми рассматриваются и неполные семьи, к примеру, когда одинокая молодая мама или отец растят ребёнка):

- возраст до 29-ти лет;

- если речь идёт о состоящих в браке, его срок должен быть не менее 2-х лет;

- казахское гражданство;

- отсутствие собственного жилья;

- регистрация в населённом пункте подачи заявления;

- отсутствие у членов семьи фактов намеренного ухудшения условий жизни в течение последних 5-ти лет.

В данном случае также исчисляется совокупный доход за последние 6 месяцев. Для всех городов Казахстана, кроме Астаны и Алматы, он должен равняться трёхкратному размеру прожиточного минимума. Для Астаны и Алматы четырёхкратному. Максимальный доход при этом не должен превышать двенадцатикратный размер действующего прожиточного минимума. Срок аренды не превышает 8 лет. Контракт заключается с первоначальным взносом на счёт равным шестикратному ежемесячному взносу.

Участники Жилстройсбербанк могут открыть личный кабинет и использовать калькулятор для расчётов всех необходимых процентов.

Примеры расчета ипотеки по жилищному займу

Все расчеты Вы можете выполнить самостоятельно с помощью онлайн ипотечного калькулятора Жилстройсбербанка. Все расчеты являются ориентировочными и имеют небольшие погрешности.

Пример 1

Семья из трех человек (супруг, супруга и ребенок) планируют купить квартиру стоимостью 8 500 000 тенге, не имея на руках первоначального вклада. Заработная плата мужа составляет 100 000 тенге, жены – 70 000 тенге. Рассчитаем для них ипотеку по самому «быстрому» тарифному направлению со сроком депозита 3 года и жилищным займом до 6 лет.

- По программе «Бастау», чтобы накопить 50% от стоимости квартиры, семье необходимо открыть депозит в Жилстройсбербанке и ежемесячно его пополнять на сумму 127 500 тенге.

- По истечению 3-х лет, с учетом начисленных процентов и государственной премии, на счету будет накопленная сумма 5 014 085 тенге.

- Жилстройсбербанк к накопленной сумме выдает жилищный заем в размере 3 485 915 тенге, что в сумме составит 8 500 000 тенге. Срок займа, к примеру, 5 лет (из 6 возможных) по ставке 5% годовых.

- Ежемесячный платеж по жилищному займу 65 784 тенге в течение 5 лет.

- Чтобы каждый месяц производить взнос 65 784 тенге общий семейный доход на 3-х человек должен составлять не менее 133 853 тенге (3 х 10 х 2269 + 65 784). Так как супружеская пара получает вместе 170 000 тенге, то такой жилищный заем Жилстройсбербанк одобрит.

- Итого за весь срок 8 лет (3 года – депозит, 5 лет – кредит), на депозит семья внесет 4 590 000 тенге, платежи по кредиту 3 947 014 тенге, что в сумме составляет 8 537 014 тенге. От стоимости жилья суммой 8 500 000 тенге переплата составит 37 014 тенге (1%).

Пример 2

Семья с двумя детьми хочет приобрести жилье на сумму 13 000 000 тенге без первоначального взноса. Суммарный доход семьи составляет 190 000 тенге в месяц. Расчет произведем по тарифной программе со сроком депозита 6 лет и сроком жилищного займа до 9 лет.

- В течение 6 лет семье необходимо будет вносить на депозит по 85 800 тенге каждый месяц.

- К концу срока депозита на счету будет 7 120 091 тенге (с учетом начисленных процентов и премий).

- 13 000 000 – 7 120 091 = 5 879 909 тенге выдает Жилстройсбербанк в виде жилищного кредита на срок, например, 9 лет (из 9 возможных) по ставке вознаграждения 4,2% годовых.

- Ежемесячный платеж по жилищному займу составит 65 474 тенге в течение 9 лет.

- Общий семейный доход 190 000 тенге позволяет платить такую ипотеку (порог 4 х 10 х 2269 + 65 474 = 156 234 тенге).

- Итого за весь срок 15 лет (6 лет – депозит, 9 лет – кредит), на депозит семья внесет 6 177 600 тенге, платежи по кредиту составят 7 071 222 тенге, что в сумме составит 13 248 822 тенге. От стоимости жилья суммой 13 000 000 тенге переплата составит 248 822 тенге (2 %).

Как открыть счет и что для этого нужно?

Требуется только удостоверение личности, с которым нужно прийти в любое отделение банка, нет никаких территориальных ограничений, в том числе не требуется, чтобы депозит был открыт в том же городе, где будет оформляться ипотека.

Также есть возможность заключить договор прямо дома или в офисе – для этого в «Жилстройсбербанке» работают внештатные консультанты.

Если счет будет открыт на третье лицо – необходима заверенная нотариусом доверенность, а если вклад открывается на ребенка – вдобавок к паспорту родителя понадобится свидетельство о рождении.

Оформление бесплатное, отсутствуют комиссии на открытие депозита.

Первый взнос для активации счета – от 15 тыс. тенге, договорная сумма – от 500 МРП.

Требования к заемщикам

Для оформления ипотеки заемщик должен соответствовать таким требованиям:

- Возраст от 21 года до 63 лет (из расчета на момент полного погашения долга).

- Наличие гражданства республики Казахстан и отметки о регистрации в любом ее регионе.

- Общий трудовой стаж от 6 месяцев.

- Наличие официального или подтвержденного регулярного дохода. Если такие справки предоставить проблематично, то подойдут и ведомости о платежеспособности.

- Ипотека от Жилстройсбербанка не может быть одобрена пенсионерам, не имеющим официального трудоустройства. Сами по себе пенсионные выплаты не могут служить основанием для предоставления ипотеки.

- На протяжении всего срока кредитования допускается присутствие одних и тех же созаемщиков, замена на новых не производится.

- Процентная ставка зависит от срока кредитования и финансовых возможностей клиента. В любом случае, установлению процентной ставки для каждого конкретного клиента предшествует анализ рисков банка.

Ипотечный калькулятор

Перед оформлением ипотеки в Жилстройсбербанке, особенно с учётом того, что отказ от первоначального взноса предусматривает залог банка всей недвижимости, стоит взвесить все плюсы и минусы, а также объективно оценить свою платёжеспособность.

Перед оформлением ипотеки в Жилстройсбербанке, особенно с учётом того, что отказ от первоначального взноса предусматривает залог банка всей недвижимости, стоит взвесить все плюсы и минусы, а также объективно оценить свою платёжеспособность.

Банк может выдать ипотеку заёмщику, если он предоставит в качестве обеспечения имущество, которое обладает достаточной стоимостью.

Но следует помнить, что ипотеку придётся выплачивать, поэтому необходимо рассчитать сумму, которую заёмщик должен будет выделять из своего бюджета каждый месяц.

Для этого можно воспользоваться представленным ниже ипотечным калькулятором.

Ипотечный калькулятор состоит из необходимых к заполнению сведений, которые включают размер процентных ставок, сумму ипотеки, то есть стоимость недвижимости, срок кредитования и тип платежей.

После внесения всех цифр, нужно нажать кнопку «рассчитать», и вы получите детальный график ежемесячных погашений на протяжении определённого срока.

Социальная ипотека по программе “Доступное жилье”

Адресная программа, направленная на помощь в обеспечении новым доступным жильем молодые семьи казахстанцев разработана банкирами с учётом целевых гос.программ развития регионов до 2020 года. Определение жильцов для заселения по социальной ипотеке в новые дома происходит по так называемой бальной системе жилстройсбережений, накопленных по вкладам Жилстройбанка. Каждый вид вклада рассчитывается исходя из срока и суммы, необходимых вкладчику.

Среди преимуществ

- приобретение квартиры или дома через ЖССБК в новостройке,

- сниженная ставка по кредиту от 5% , с возможным субсидированием ставки,

- предусматривается первоначальный взнос от 30% стоимости жилой недвижимости,

- доступны как покупка жилья за счет жилстройсбережений, так и оформление ипотеки.

Условия государственной ипотеки по программе накоплений

Чтобы стать участником гос.программы и выкупить в новом доме квартиру, нужно соответствовать требований, среди которых

- отсутствие собственного или арендованного жилья на территории Казахстана;

- наличие гражданства Республики Казахстан (могут участвовать переселенцы — этнические казахи из иностранных государств);

- заявитель, претендующий на участие в программе получения жилой недвижимости в городах Нур-Султан и Алматы, обязан иметь регистрацию в течение предшествующих 2 лет до подачи заявления в названных городах, другие регионы РК не выдвигают требований о регистрации.

Кстати. Подобрать подходящий объект удобно на специальном интернет-портале.

Для участия в программе необязательно иметь накопления в ЖССБ

Директор Центрального филиала Жилстройсбербанка Жансултан Матаев на пресс-конференции отметил, что в этом году банку исполнилось 17 лет. По его словам, за это время вкладчиком банка стал каждый девятый житель Казахстана. Только с начала 2020 года 377 тысяч новых вкладов открыли казахстанцы в Жилстройсбербанке для накопления на жильё и получения льготного кредита.

Директор Центрального филиала ЖССБ Жансултан Матаев / Фото informburo.kz

Около 250 клиентов ЖССБ оформляют доступные займы и отмечают новоселье ежедневно. Вместе с тем спрос на льготную ипотеку стремительно растёт.

По его словам, это позволит клиентам получить кредит на первоначальный взнос и покупку жилья за счёт получения двух льготных займов в Жилстройсбербанке.

«Новая ипотека поможет не только обеспечить собственной жилплощадью казахстанцев, но и снизит финансовую нагрузку в семейном бюджете клиента», – подчеркнул директор Центрального филиала ЖССБ.

По условиям новой ипотечной программы необязательно иметь накопления в ЖССБ, если есть 36% первоначального взноса от стоимости квартиры. Сначала нужно оформить промежуточный заём с начальной ставкой 7% на срок от трёх до шести лет. Затем можно перейти на условия жилищного займа, и ставка по кредиту снизится до 5%.

Необходимые документы для оформления ипотеки Жилстройсбербанке

Необходимые документы для подачи заявки на жилищный заем:

- оригинал и копия документа, удостоверяющего личность Заявителя (Созаемщика (-ов)), Гаранта, Залогодателя и совладельцев недвижимого имущества, а также их супругов, содержащего ИИН;

- адресная справка, срок которой не должен превышать 3 месяца на момент подачи заемщиком кредитной заявки;

- оригинал и копия свидетельства о заключении (расторжении) брака/свидетельства о смерти супруга Заявителя (Созаемщика (-ов), Гаранта), Залогодателя;

- справка о заработной плате Заявителя (Созаемщика (-ов), Гаранта) с места работы, за период не менее 6 последовательных месяцев, с указанием всех удержаний, предусмотренных законодательством РК, за подписью должностного лица организации, заверенной печатью;

- копия пенсионного удостоверения – для пенсионера;

- оригиналы и копии правоустанавливающих и иных документов на недвижимое имущество, предоставляемое в качестве залогового обеспечения;

- отчет об оценке недвижимого имущества уполномоченного органа или независимой оценочной компании, по состоянию на дату, предшествующую дате подачи заявления на получение займа не более 90 (девяносто) календарных дней с документом, подтверждающим факт оплаты оценщику за оценку недвижимости.

- справка о зарегистрированных правах (обременениях) на недвижимое имущество и его технических характеристиках, по состоянию на дату, предшествующую дате подачи заявления на получение займа не более 90 (девяносто) календарных дней.

При распространении на Заявителя (Созаемщика (-ов), Гаранта) налоговых льгот, в справке о заработной плате необходимо указать ссылку на соответствующий законодательный акт Республики Казахстан.

Оценка недвижимого имущества осуществляется оценочными компаниями по выбору клиента, которые являются членами одной из палат оценщиков.

Необходимые документы для получения ипотечного кредита:

- заявление на получение займа (скачать форму);

- анкета на получение банковского займа (скачать форму);

- согласие субъекта кредитной истории (заявителя, созаемщика) на предоставление информации о нем в кредитные бюро и на выдачу кредитного отчета получателю кредитного отчета (заполняется при подаче заявления на получение займа в Банке) (скачать форму);

- заявление заемщика (созаемщика, гаранта) о предоставлении Банку права на получение сведений с ГЦВП о состоянии пенсионных накоплений (заполняется при подаче заявления на получение займа в Банке) (скачать форму);

Также советуем ознакомиться с ипотечной программой «7-20-25» под 7% годовых.

Жилье для всех категорий

Желающие стать участниками программы Доступное жилье для всех категорий, должны отвечать следующим условиям:

- Располагать достаточными доходами для того, чтобы ежемесячно, согласно договора, пополнять счёт и при этом платить за аренду;

- Быть недостаточно платежеспособными для того, чтобы принимать участие в обычных ипотечных предложений;

- Являться гражданами Казахстана;

- Не меньше 2-х лет жить (официальная регистрация) в населённом пункте, в котором намерены заключить договор;

- Отсутствие фактов намеренного снижения уровня условий проживания в течение прошедших пяти лет;

- Отсутствие жилплощади в данном населённом пункте.

Чтобы участвовать в пуле, необходимо внести первый взнос, соответствующий размеру шести сумм, которые будут каждый месяц вноситься по накоплению и доказать, что совокупный доход семьи не превышает 15-кратный прожиточный минимум. Не учитываются подоходный налог, пенсионные и прочие отчисления.

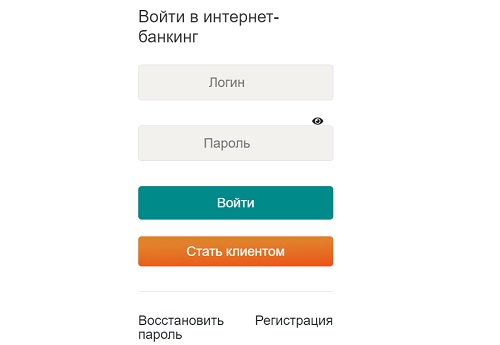

Восстановление аккаунта

Нередко пользователи сталкиваются с проблемой входа в личный кабинет из-за того, что забывают свой пароль. Если у вас не получается выполнить вход в ЛК ЖССБ по этой же причине, то вы можете получить новый пароль, воспользовавшись системой восстановления доступа. Сделать это достаточно просто, для этого нужно лишь выполнить следующие действия:

1.Перейдите на страницу авторизации online.hcsbk.kz.

2.Нажмите на вкладку «Забыли пароль».

3.Впишите альтернативный код (прописан в договоре) и номер телефона.

4.Подтвердите операцию вводом СМС-кода.

5.Создайте новый пароль.

Весь процесс занимает не больше одной минуты, после чего вы сможете вновь вернуть доступ к своему кабинету. Так что, если забыли пароль, то не нужно пытаться его вспомнить, так как проще получить новые параметры входа.

Внимание! Если у вас нет мобильного телефона, который привязан к вашему аккаунту, то восстановить пароль указанным способом не получится. В этом случае остаётся лишь обратиться за помощью к работникам банка

Для этого следует посетить любое отделение организации либо позвонить в call-центр.

Процентные ставки по ипотеке

Процентные ставки при оформлении ипотеки в Жилстройсбербанке довольно невысокие.

Их окончательный размер зависит от срока, на который выдаётся ипотека, а также финансовых возможностей заёмщика, которыми определяются риски банка по отношению невозвращения кредита.

Чем больше срок кредитования, тем меньше процентные ставки, поскольку сумма переплаты окажется большей с увеличением количества лет, которые заёмщик обязан выплачивать ежемесячные платежи по ипотечному кредиту.

| Ипотечная программа Жилстройсбербанка | Максимальный срок кредитования | Процентные ставки | Сумма ипотеки |

|---|---|---|---|

| «Оркен» | 10 лет | 8.1% | В зависимости от стоимости недвижимости, но не более 26 000 000 тенге |

| «Кемел» | 15 лет | 6.2% | В зависимости от стоимости недвижимости, но не более 26 000 000 тенге |

| «Болашак» | 25 лет | 4.6% | В зависимости от стоимости недвижимости, но не более 26 000 000 тенге |

| «Бастау» | 6 лет | 8.5% | В зависимости от стоимости недвижимости, но не более 26 000 000 тенге |

В каждой из программ, описанных выше в таблице, существует возможность отказа от первого взноса.

Примеры расчета промежуточного займа

Все расчеты Вы можете выполнить самостоятельно с помощью онлайн ипотечного калькулятора Жилстройсбербанка. Все расчеты являются ориентировочными и имеют небольшие погрешности.

Пример 1

Для сравнения жилищного и промежуточного платежей возьмем пример 2, который рассматривался в разделе «Жилищный заем», где пара с двумя детьми хочет приобрести жилье на сумму 13 000 000 тенге, но имеет 50% в размере 6 500 000 тенге. Суммарный доход семьи составляет 190 000 тенге в месяц. Расчет производится по промежуточному займом «Стандартный» со сроком кредитования 9 лет.

- Семья заключает договор о жилстройсбережениях и единоразово вносит на депозит сумму 6 500 000 тенге (50% от полной стоимости жилья).

- В первые 3 года будет оплачиваться ипотека по ставке 7,5% годовых, и ежемесячный платеж составит 165 893 тенге, тем самым будет погашаться основной долг и проценты по кредиту.

- За эти же 3 года сумма 6 500 000 тенге на депозите увеличится до 7 168 036 тенге (проценты и премия – 668 036 тенге) за счет 2% годовых и государственных премий, и в это же время происходит погашение 3 405 313 по основному долгу.

- После этого Жилстройсбербанк выдает жилищный заем на недостающую сумму 2 426 650 тенге (6 500 000 – 668 036 – 3 405 313) со сроком кредитования 9 лет и ставкой 4,2% годовых.

- Ежемесячный платеж в течение 9 лет составит 27 021 тенге.

- Учитывая состав семьи 4 человека, для погашения промежуточного займа в первые 3 года семья должна иметь доход 256 653 тенге, а в последующие 9 лет – 118 135 тенге. Очевидно, что семья с доходом 190 000 тенге не сможет оплачиваться промежуточный заем, поэтому, скорее, всего Жилстройсбербанк не предоставит заем по такой тарифной программе по направлению «Стандартный».

- В случае если бы доход позволял, итоговые затраты составили бы: первоначальный взнос – 6 500 000 тенге, платежи по промежуточному займу – 5 972 157 тенге, платежи по жилищному займу – 2 918 307 тенге, что в сумме составит 15 390 464 тенге. Вычтем из этой суммы стоимость жилья 13 000 000 тенге и получим общую переплату за 12 лет 2 390 464 тенге (18 %).

Пример 2

Семейная пара без детей с общей зарплатой 150 000 тенге планирует покупку дома стоимостью 10 500 000 тенге, при этом имеет 5 250 000 первоначального взноса. Произведем расчет ипотеки со сроком депозита 3 лда и промежуточным займом «Женил» со сроком кредитования 6 лет.

- Взнос на депозитный счет 5 250 000 тенге.

- Промежуточный заем по направлению «Женил» имеет ставку 8,5% годовых, и ежемесячный платеж составит 74 375 тенге в течение 3 лет.

- За эти 3 года депозит пополнится на 593 607 тенге за счет премий и процентов, что пойдет на погашение основного долга, остальных погашений по основному долгу программа «Женил» не предусматривает.

- Далее Жилстройсбербанк выдает жилищный заем на недостающую сумму в размере 4 656 393 тенге (5 250 000 – 593 607) со сроком кредитования 6 лет и ставкой 5% годовых.

- Ежемесячный платеж составит 74 991 тенге.

- Для двух человек общий доход для уплаты, как промежуточного кредита, так и жилищного, должен быть не менее 120 370 тенге. Семья из примера подходит под это требование.

- В итоге общие затраты для семьи: первоначальный взнос – 5 250 000 тенге, взносы по промежуточному займу в течение 3 лет — 2 677 500 тенге, взносы по жилищному займу в течение 6 лет — 5 399 342 тенге, что в сумме составит 13 326 842 тенге. Отняв от этой суммы стоимость жилья 10 500 000 тенге, получим общую переплату за 9 лет – 2 826 842тенге (27 %).

Регистрация личного кабинета

Сразу необходимо отметить, зарегистрироваться в системе могут исключительно пользователи, которые уже оформили ипотечный кредит или сделали жилищный депозит. Разумеется, при этом они должны являться держателями пластиковых карт, выпущенных этим банком.

Если клиент пока не успел оформить жилищный депозит или купить квартиру с помощью получения ипотечного кредита, следует сначала посетить одно из отделений банка, заполнить соответствующий бланк-заявление, и дождаться одобрения заявки. Теперь можно приступать к регистрации на платформе, чтобы получить возможность начать использовать инструменты, входящие в функционал личного кабинета.

Алгоритм регистрации:

- Используя браузер, нужно зайти на официальную страницу банка hcsbk.kz.

- Перейти в меню под названием «Регистрация».

- Ввести альтернативный код, который клиент получает в банке при заключении соглашения на предоставление ипотечного кредита или внесения вклада. По желанию, клиенты могут выбрать другой способ регистрации, который подразумевает использование не альтернативного кода, а номера счета или мобильного телефона.

- На указанный контактный номер телефона пользователь получит специальный код. Его следует ввести в пустое поле. Допущение ошибок во время ввода станет причиной того, что система отклонит заявку. Поэтому, прежде чем подтвердить код, нужно проверить правильность его введения. Если сообщение не придет в течение 5 минут, можно запросить повторную отправку.

- Осталось только поставить галочку напротив соглашения об обработке персональных данных и придумать пароль для авторизации на сайте.

На этом процесс регистрации нового пользователя завершается. Если все данные были введены правильно, никаких проблем у клиентов не возникает.

Регистрироваться в системе нужно только по номеру телефона, который был указан в заключенном договоре с кредитной организацией. Если клиент указал другой номер мобильного телефона, то система не разрешит завершить регистрацию, выдав ошибку. Для ее исправления не нужно обращаться в службу поддержки. Достаточно ввести данные, которые указаны в договоре, чтобы успешно завершить процедуру регистрации.

Можно ли восстановить доступ онлайн?

Если попытка входа оканчивается неудачно – нужно проверить правильность ввода учетных данных. Многие пользователи устанавливают неправильную раскладку клавиатуры. Дополнительной проблемой может стать нажатие клавиши Caps Lock. Поскольку пароль чувствителен к регистру, система не дает выполнить вход. Нужно внимательно проверить строки перед повторной попыткой. Если снова появляется ошибка, то не спешите обращаться в поддержку. Отправьте запрос на восстановление доступа. Для этого нажмите ссылку «Забыли пароль» около формы входа.

Выберите способ восстановления – по номеру договора либо по альтернативному коду. Для этого установите отметку напротив нужного варианта. Укажите личные данные и нажмите ссылку «Далее». Система отправит вам сообщение, внутри которого содержится одноразовое сочетание знаков. Напишите на странице временный код. Затем придумайте надежный пароль. Для безопасности следует пользоваться цифрами, заглавными и строчными буквами. Сразу после сохранения изменений старый пароль перестанет работать. Попробуйте авторизоваться в кабинете с новыми учетными данными.