Что делать с онлайн-кассой при закрытии ип

Содержание:

- Наказание за несоблюдение правил

- Что кассир не должен делать во время работы

- Работа с кассовым аппаратом и выдача чека покупателю

- Настройка системы налогообложения для товаров и услуг

- FAQ

- Как снять онлайн-кассу с учета в Налоговой службе

- Кассир не закрыл смену на ККТ: как быть?

- Как снять z отчет по кассе

- Зачем нужно закрытие смены

- БИЗНЕС -

- Как сделать Z-отчет и X-отчет

- Что такое Z-отчет

- Как проходит закрытие смены?

Наказание за несоблюдение правил

За нарушение правил штрафуют. Все возможные наказуемые отклонения от правил прописаны в Статьях 14.5 и 15.1 КоАП РФ.

Чаще всего компании получают штраф за то, что не используют ККТ, превышают существующие ограничения, не оформляют выручку.

За неприменение онлайн-касс грозят штрафы для ИП и ДЛ — до половины от неучтенной прибыли, но не менее 10 тыс. руб.;для организаций — до 100 % от суммы неучтенных продаж, но не менее 30 тыс. руб.

За превышение кассовых лимитов могут дать штраф 40-50 тыс. руб. Административной ответственности подвергают всю компанию, а не должностных лиц.

За неоформление выручки придется заплатить до 50 тыс. руб. Тоже за каждый факт — не сделали три ПКО, заплатите в итоге 150 тысяч.

За расчеты сверх лимита платят в зависимости от того, кто нарушил. Штраф для компаний — 40-50 тыс. руб. ИП и должностные лица платят меньше: 4-5 тысяч.

ФНС может не давать штраф, а заменить его предупреждением для индивидуального предпринимателя или малого бизнеса. Но только в том случае, если соблюдено одновременно четыре условия: нарушение было выявлено впервые, не было нанесено ущерба, нет угрозы причинения вреда людям и природе.

Фактически предупреждение можно получить, если ошиблись впервые и не нанесли ущерба. Ошибки в кассовой дисциплине у среднестатистического предпринимателя не влияют на окружающую среду.

Что кассир не должен делать во время работы

Сохранность товарно-материальных ценностей напрямую связана с работой с онлайн-кассой. Ввиду этого имеются ограничения относительно того, кто может допускаться в кассовую зону, а также действия кассира.

Итак, кассиру запрещено:

- Допускать к зоне функционирования кассового оборудования посторонних.

- Покидать ККТ, оставляя ее без сотрудников.

- Отлучаться, не производя перед этим пересчет в кассе наличных денег. Указанная операция производится только в присутствии лица, которые выполняет замещающие функции. Текущая информация вносится в журналы, предназначенные для учета движения денежных средств. Когда данные внесены, в журнале под итоговой суммой должны поставить свои подписи кассир и замещающий его сотрудник. Эта процедура является обязательной, даже если кассиру необходимо удалиться всего на несколько минут.

- Покидать зону работы кассы, не уведомляя об этом своего руководителя.

- Позволять проводить ремонтные работы с ККТ неустановленным лицам.

Знания кассира, касающиеся правил эксплуатации ККТ, а также работы с онлайн-кассой в случае возникновения непредвиденных обстоятельств позволяет самому сотруднику снизить вероятность допущения ошибки, а владельцу бизнеса – возникновения проблем в функционировании его дела.

Работа с кассовым аппаратом и выдача чека покупателю

Покупатель при расчете может воспользоваться разными способами оплаты. Например, если на карте у него недостаточно денег, но есть определенная сумма наличных, ими он может оплатить часть суммы товара или услуги. В подобных случаях кассиру необходимо сформировать один чек, в котором зафиксируются оба способа оплаты (при этом указывается сумма каждого из них).

Чек обязательно формируется при проведении следующих кассовых операций:

- Продажа. Оформление чека происходит после того, как кассир получил от покупателя деньги или с его банковской карты были списаны средства.

- Возврат. Дополнительно к чеку прилагается заявление на возврат, в котором должны быть указаны паспортные данные клиента, дата и причина осуществления возврата.

- Оформление товара в рассрочку или кредит. Все действия аналогичны тем, которые совершаются при обычной продаже. Только в таких случаях отсутствует факт передачи денег и способа расчета, который обычно указывается в чеке.

- Внесение аванса. При внесении покупателем или клиентом аванса также требуется оформление чека.

- Внесение предоплаты. От аванса отличается тем, что предоплата вносится за определенный товар.

- Осуществление корректировок. Они необходимы, если продажа была сделана без использования онлайн-кассы (к примеру, в случае отключения Интернета или электричества) или если оплата была произведена по неверной стоимости. В подобных ситуациях оформляют чек коррекции.

При работе с онлайн-ККТ следует отдельно выделить такое понятие как признак расчета. Он представляет собой реквизит чека, в котором указывается причина выдачи или поступления средств из кассы или в кассу организации. Признак расчет может быть представлен в таких вариантах:

- «Приход». В нем содержится чек продажи (к примеру, покупатель приобретает какой-то товар в магазине).

- «Возврат прихода». Он указывается в чеке возврата.

- «Расход». Указывается в чеке по факту получения какого-то товара или услуги на платной основе (например, организация по приему металлолома принимает от клиента сырье и выдает ему деньги).

- «Возврат расхода». Имеется в чеке в случае, если клиент возвращает деньги для того, чтобы вернуть себе товар.

Также в чеке указывается при помощи кодового слова или цифрового обозначения признак способа расчетов. Коды выглядят следующим образом:

Предоплата 100% (1 – в цифровом варианте).

Предоплата (2). Указывается, если покупатель внес лишь часть предоплаты.

Аванс (3). Организация получает аванс за неопределенный товар. Например, это актуально в случае приобретения покупателем подарочного сертификата.

Полный расчет (4).

Кредит или частичный расчет (5). В качестве примера может быть приведена ситуация, когда покупатель приобретает товар в кредит, внося первоначальный взнос.

Передача в кредит (6). Покупатель получает товар без первоначального взноса.

Оплата кредита (7)

Указывается, если покупатель оплачивает кредит (неважно, вносит ли он очередной платеж или полностью оплачивает товар).

С 01.01.2019 года вступили в силу требования, указывающие на необходимость обновления ФФД до новой версии. В ней появляется дополнительный реквизит, указывающий на признак предмета расчета (например, «услуга», «подакцизный товар», «выигрыш лотереи», аванс и т.д.

Настройка системы налогообложения для товаров и услуг

Для того чтобы настроить СНО, необходимо зайти в раздел Финансы — Настройки ККМ и выбрать систему налогообложения. В пункте Система налогообложения выбрать из выпадающего списка Различная для товаров и услуг в случае необходимости. Для каждого товара или услуги можно настроить индивидуальную СНО. Для этого перейдите в карточку товара или услуги и в поле Система налогообложения выберите необходимый параметр.

Для каждого товара или услуги можно настроить индивидуальную СНО. Для этого перейдите в карточку товара или услуги и в поле Система налогообложения выберите необходимый параметр.

FAQ

Z-отчет в чеке и Отчет по кассе за день в YCLIENTS могут не сходиться по следующим причинам:

1. Определенная услуга или товар, предоставленные клиенту, включены в несколько чеков.Такое может произойти, если визиты одного и того же клиента за текущий день «склеены» в соответствии с настройкой Интервал между уникальными визитами, которую можно найти в разделе Настройки – Журнал записи, и в двух и более записях этого уникального клиента была нажата кнопка Распечатать чек.2. Если сегодня распечатать Чек продажи/возврата, например, в записи за вчерашний день, то сумма этого чека отправляется в налоговую сегодня, потому при закрытии смены она будет добавлена к сумме чека, несмотря на то, что в Отчете по кассе за день в YCLIENTS эта сумма будет зафиксирована за вчерашний день.

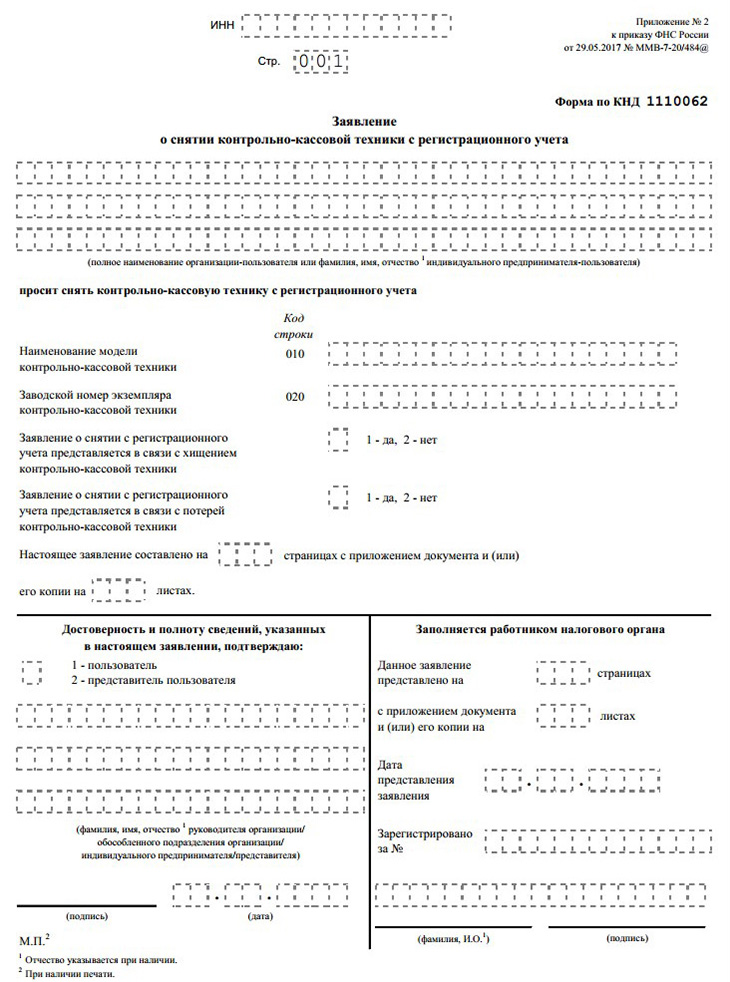

Как снять онлайн-кассу с учета в Налоговой службе

В тех случаях, когда онлайн-касса подлежит снятию с учета самим пользователем, требуется выполнить действия в 2 этапа:

Этап 1: подать в ФНС заявление по установленной форме

Оно может быть подано:

- В электронном виде через:

- личный кабинет налогоплательщика на сайте ФНС;

- личный кабинет пользователя на сайте Оператора фискальных данных.

- В бумажном виде — при личном обращении владельца онлайн-кассы в ведомство.

Форма заявления о снятии ККТ с регистрационного учета в ФНС (форма по КНД 1110062) и порядок его заполнения приведены в Приказе ФНС России от 29.05.2017 № ММВ-7-20/484@ (приложения №2 и №6 соответственно) — ССЫЛКА.

Скачать бланк заявления о снятии ККТ с регистрационного учета (форма по КНД 1110062) в формате Excel можно ЗДЕСЬ.

Заявление — в бумажном или электронном виде, необходимо направить в ФНС:

- не позднее одного рабочего дня, следующего за тем, в котором онлайн-касса была передана другому хозяйствующему субъекту, утеряна или похищена;

- не позднее пяти рабочих дней, следующих затем, в котором онлайн-касса сломалась.

Общий порядок снятия ККТ с регистрационного учета в Налоговой службе приведен в ст. 4.2 Закона 54-ФЗ — ССЫЛКА.

При подаче заявления также необходимо сформировать на кассе отчет о закрытии фискального накопителя. Если касса похищена или сломана (или если сломан ФН), то, понятное дело, такой отчет налоговикам сдать не получится. Здесь возможны следующие варианты:

а) касса сломалась, а фискальный накопитель — в порядке;

В этом случае нужно вынуть ФН и отнести его в ФНС вместе с заявлением в бумажном варианте. Специалисты налоговой инспекции самостоятельно считают фискальные данные с накопителя с помощью специального оборудования.

б) сломался фискальный накопитель (и в этом случае не имеет значения, что с кассой — все равно фискальные данные считать не получится);

В этом случае владельцу ККТ нужно обратиться к производителю онлайн-кассы и попросить провести экспертизу ФН. Если она покажет, что фискальные данные с него считать все же возможно (то есть, выяснится, что был «глюк» или пользователь попросту неправильно настроил фискальный накопитель для считывания), то в течение срока, не превышающего 60 дней с момента подачи заявления в ФНС пользователь должен будет направить в ведомство отчет о закрытии фискального накопителя. А если технической возможности для этого нет — нужно также принести накопитель в ФНС на считывание.

Если экспертиза подтвердит, что фискальные данные считать нельзя — то отчет в ФНС не предоставляется.

в) касса вместе с накопителем украдена.

В этом случае законодатель не регламентирует порядок предоставления сведений, дополняющих заявление. Но ФНС может в ходе последующей проверки попросить налогоплательщика предъявить документы, удостоверяющие факт кражи онлайн-кассы. Например — материалы внутреннего расследования или копию обращения в правоохранительные органы.

«Офлайновая» схема взаимодействия с ФНС — когда заявление подается в бумажном виде и сопровождается считыванием данных с фискального накопителя непосредственно в территориальном представительстве ведомства, задействуется как штатная в случае, если онлайн-касса применяется на местности, отдаленной от сетей связи (но если техническая возможность подать заявление через Личный кабинет все же есть — например, через спутниковый интернет, то ее можно задействовать — правда, фискальный накопитель, тем не менее, придется принести на считывание в ФНС).

«Офлайновую» же схему придется задействовать, если причина снятия кассы с учета — окончание срока эксплуатации ФН. Дело в том, что в этом случае накопитель автоматически блокируется, и отчет о его закрытии сформировать нельзя. Придется также нести его в ФНС.

Этап 2: дождаться, когда ФНС пришлет карточку снятия онлайн-кассы с учета.

На подготовку карточки у налоговиков есть 10 дней после приема заявления от пользователя ККТ. В случае, если ФНС сняла онлайн-кассу с учета самостоятельно, то в течение 5 дней после этого карточка должна быть подготовлена и направлена пользователю.

В общем случае карточка подготавливается в электронном виде и размещается в Личном кабинете на сайте ФНС. Но можно запросить ее, обратившись к налоговиками, в бумажном варианте.

Порядок получения формы карточки о снятии онлайн-кассы с регистрационного учета на бумажном носителе приведен в приведен в приложении № 10 к приказу ФНС России от 29.05.2017 № ММВ-7-20/484@ — ССЫЛКА.

Кассир не закрыл смену на ККТ: как быть?

Практика показывает, что подобное случается нередко. Устал человек, забыл закрыть кассовое оборудование, подставил своего начальника – с этим сейчас и разберемся.

Есть такое понятие как кассовая дисциплина. Если его нарушить, налоговый орган узнает о совершенном действии – данные поступают автоматически.

Серьезным нарушением не считается, если кассу не закрыли и после этого не пробивались чеки. При продолжении их выдачи клиентам и покупателям, на них не будут проставляться фискальные реквизиты, что является серьезной ошибкой.

В том случае, если смену закрыли с запозданием, необходимо действовать следующим образом:

Не пробиваем других чеков.

Как можно скорее закрываем кассу.

Если чеки были выданы без закрытия, нужно сообщить самостоятельно в Налоговый орган о произошедшем. Чем быстрее вы это обнаружите, тем выше вероятность того, что о нарушении ФНС узнает именно от вас, а не от ОФД.

В первом случае возможно смягчение наказания, во втором – на него рассчитывать не придется.

Форма наказания

Нарушив кассовую дисциплину, следует понимать, что наказание будет неизбежным:

для индивидуальных предпринимателей – не более 3 000 руб.;

для юридических лиц – не более 10 000 руб.

Напоминаем, что в законе предусмотрена возможность смягчения наказания.

Так, отправив электронное письмо с сообщением о нарушении, вы одновременно сможете обзавестись доказательством того, что сразу же сообщили об ошибке. Если злой умысел отсутствовал и налоговый орган в это поверит, то возможно получение следующих штрафов:

для индивидуальных предпринимателей – 1 500 руб.;

для юридических лиц – 5 000 руб.

Что на практике?

Разумеется, такое возникает очень часто. Писем в ФНС приходит достаточное количество.

Конечно, основная причина – банальные усталость и невнимательность работников либо самого владельца. Редкость – нарочное вмешательство в продление кассовой смены.

ИФНС не привлекает к ответственности лица, не закрывшие кассы и не выбивавшие чеки сверхурочно. С другой стороны, в законодательстве не определяется минимальная и максимальная продолжительность открытия/закрытия смен. Соответственно, при закрытии смены спустя несколько часов после окончания торговой деятельности (если в общем прошло меньше 24 часов – максимально возможного показателя), это не приравнивается к нарушению.

Как снять z отчет по кассе

Для реализации учета УСН (упрощенная система налогообложения) и ОСН (общая система налогообложения) все хозяйственные операции отображаются в специальных регистрах. После внесения в информационную базу всех документов отчетного периода можно автоматически сформировать книгу учета доходов и расходов.

В случае, когда магазин применяет систему налогообложения в виде ЕНВД (единый налог на вмененный доход), конфигурацией 1С предусмотрен обособленный учет расходов и доходов по видам деятельности, облагаемым ЕНВД.

открытие кассовой смены

оформление чека

прием оплаты от покупателя

закрытие кассовой смены

передача розничной выручки в кассу предприятия.

При отпуске товара через специальный интерфейс программы создается кассовый чек (при интеграции с ККМ). В случае неприменения ККМ (контрольно-кассовая машина) при совершении покупки сотруднику магазина необходимо выдать клиенту документ (товарный чек, квитанцию), подтверждающий прием денежный средств за соответствующий товар. В таком документе должно быть указано: наименование документа, его порядковый номер и дата выдачи, наименование организации, идентификационный номер налогоплательщика, наименование товара и сумма оплаты, данные и личная подпись лица, выдавшего документ.

В течение дня, для контроля денежных средств, проведенных через кассовый аппарат, используется X-отчет. Он позволяет посмотреть сумму выручки, проведенную по кассе за смену на момент снятия. В течение смены снимать такой отчет можно неограниченное количество раз.

В розничной торговле не исключены ситуации, когда клиент хочет вернуть приобретенный товар.

Если товар возвращается в день покупки, операция оформляется также как и при продаже — через документ «Чек ККМ», только в данном случае делается чек на возврат. При возврате товара не в день покупки выдача денег осуществляется только из главной кассы организации на основании письменного заявления покупателя с указанием фамилии, имени, отчества и только при предъявлении документа, удостоверяющего личность. Для возврата денег покупателю из главной кассы составляется расходный кассовый ордер.

В конце дня происходит закрытие кассовой смены. На кассе ККМ снимается Z-отчет, который показывает сумму выручки за операционный день и фиксирует закрытие кассовой смены. После закрытия кассовой смены все чеки ККМ удаляются из системы. На основании Z-отчета заполняется Журнал кассира-операциониста, а также формируется отчет по форме КМ-6. На основании этих первичных документов в конце дня приходуется вся выручка в кассу предприятия по приходному кассовому ордеру.

Наличные деньги, принятые в кассу магазина, подлежат обязательной инкассации. Сумма наличных денег, которую можно оставить в кассе на конец рабочего дня, не должна превышать лимита остатка наличных денег в кассе. На торговую выручку в программе 1С создаются три экземпляра препроводительной ведомости. Первый экземпляр – это сама препроводительная ведомость, она вместе с выручкой укладывается в денежную сумму; ее закрывают и пломбируют. Второй экземпляр называется накладной, его отдают инкассатору. Третий – это копия препроводительной ведомости, она остается в магазине. На оборотной стороне первого и второго экземпляра содержится покупюрная опись сдаваемых денег.

Расходы на приобретение материальных ценностей в магазинах, канцелярские расходы, командировочные расходы и др. могут оплачиваться наличным путем через подотчетных лиц. Подотчетными лицами являются сотрудники организации, получившие под отчет наличные суммы денежных средств на предстоящие административно-управленческие или командировочные расходы.

Полученные под отчет денежные средства разрешается расходовать только на те цели, на которые они выданы. В программе 1С информация о подотчетных лицах заносится в предназначенный для этого справочник. Выдача денежных сумм подотчетному лицу оформляется специальным документом с установленным видом оплаты. Информация о том, каким образом были израсходованы выданные под отчет суммы, заполняется с помощью документа «Авансовый отчет».

С программами «1С: Розница» система учета кассовых операций в Вашем магазине станет ещё удобнее.

Зачем нужно закрытие смены

Современное оборудование не требует дополнительных финансовых затрат или времени для отправки отчета, так называемого Z-отчета. Он формируется в автоматическом режиме, и для него не нужно особой информации, помимо той, что вносится на протяжении смены. Кассиру необходимо только ознакомиться с инструкциями и примерами заполнения сведений и беспрекословно их придерживаться. Будет достаточно нажатия нескольких кнопок, и чек о смене распечатается.

Информация с него требуется для ряда целей, а именно:

- Перед сдачей вырученных за смену средств лицам, которые несут ответственность. Это может быть инкассатор, бухгалтер, старший продавец.

- Собственник торговой точки имеет возможность в любое время сопоставить информацию и проверить честность своих сотрудников, а также оценить успешность своего бизнеса.

- Для бухгалтерской проверки ответственное лицо получает возможность проверять соответствие вырученных средств объему проданных товаров.

- Сотрудники налоговой инспекции также могут сверять правильность уплаты налогов, это несложно благодаря предусмотренной функции сохранения годовой суммы при обнулении, поскольку общая сумма все равно остается в памяти прибора.

Есть возможность получать разные виды отчетной документации, а именно:

- базовый, он требуется при завершении смены и обнулении информации за день;

- по кассирам, необходим для проведения расчетов по индивидуальной работе сотрудников;

- по подразделениям, он дает информацию о работе отделений;

- по товарам, важен для оценивания популярности отдельной продукции;

- нулевой, требуется при обнулении памяти кассового аппарата.

БИЗНЕС -

Онлайн-кассу можно снять с учета

1. по заявлению владельца 2. по решению налогового органа В первом случае онлайн-кассу снять с регистрации придется, если кассовый аппарат

- передан другому пользователю

- утерян или похищен

- неисправен

Во втором случае налоговая инспекция самостоятельно снимет с учета ККТ, если

- обнаружено несоответствие требованиям законодательства РФ. Повторная регистрация такой ККТ возможна при устранении выявленных нарушений

- по истечении срока действия ключа фискального признака в фискальном накопителе. В течение одного месяца с даты снятия ККТ с учета следует представить в инспекцию все фискальные данные, которые хранятся в фискальном накопителе

Подача заявления на снятие с учета онлайн ККТ Заявление о снятии с регистрации онлайн-кассы необходимо подать в налоговую инспекцию не позднее одного рабочего дня со дня передачи ККТ другому пользователю или утери (хищения) Заявление можно подать (п. 1, 10 ст. 4.2 Закона № 54-ФЗ)

- в любую налоговую инспекцию – в бумажном виде

- в электронной форме через кабинет ККТ. Датой подачи заявления будет дата его размещения в кабинете ККТ

- через оператора фискальных данных. Датой подачи заявления будет дата его передачи оператору фискальных данных

В заявлении га снятие с учета следует указать (п. 6 ст. 4.2 Закона № 54-ФЗ):

- полное наименование организации или Ф.И.О. индивидуального предпринимателя

- ИНН налогоплательщика

- наименование модели ККТ

- заводской номер экземпляра ККТ, зарегистрированного в налоговом органе

- сведения о случаях хищения или потери ККТ (при наличии таких фактов)

Форму заявления о снятии с регистрации кассовой техники утверждает ФНС России (п. 12 ст. 4.2 Закона № 54-ФЗ). В настоящее время такая форма отсутствует. Вместе с заявлением о снятии с регистрации ККТ (за исключением случая утраты или хищения) необходимо представить в инспекцию отчет о закрытии фискального накопителя (п. 8 ст. 4.2 Закона № 54-ФЗ). ККТ можно применять в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы, например, если торговля происходит в удаленных от услуг связи местностях. В этом случае следует считать фискальные данные всех фискальных документов, содержащихся в фискальном накопителе, и представить данные в инспекцию вместе с заявлением (п. 7 ст. 2, п. 14 ст. 4.2 Закона № 54-ФЗ).

Формирование карточки о снятии ККТ с учета

Датой снятия с регистрации ККТ является дата формирования карточки о снятии ККТ с регистрационного учета. Такая карточка формируется налоговым органом и выдается (направляется) в течение 5 рабочих дней с даты подачи заявления (п. 7 ст. 4.2 Закона № 54-ФЗ). В ней налоговая инспекция должна указать (п. 9 ст. 4.2 Закона № 54-ФЗ):

- полное наименование организации или Ф.И.О. индивидуального предпринимателя

- ИНН налогоплательщика

- наименование модели ККТ

- заводской номер экземпляра ККТ

- дату снятия ККТ с регистрационного учета.

Карточку контролеры должны направить в течение 5 рабочих дней с даты снятия ККТ с регистрации. Инспекция вправе это делать (п. 11 ст. 4.2 Закона № 54-ФЗ)

- через кабинет ККТ

- через оператора фискальных данных

Также карточку о снятии ККТ с регистрации можно получить в налоговом органе в бумажном виде (п. 12 ст. 4.2 Закона № 54-ФЗ)

Звоните и мы поможем Вам

подготовить документы и снять онлайн кассовый аппарат с налогового учета

Как сделать Z-отчет и X-отчет

После того, как стало ясно, что такое Х отчет, можно перейти к рассмотрению снятия. Формирование отчетности на контрольно-кассовой технике происходит автоматически. Никаких данных самостоятельно кассир вводить не должен. Все, что нужно, это произвести определенную манипуляцию, которая заключается в нажатии кнопок в нужной последовательности.

Х-отчет на Агат 1К

Какие именно кнопки должны нажиматься, зависит напрямую от типа устройства, его модели и производителя. В первую очередь рекомендуется ознакомиться с инструкцией по использованию конкретного прибора. По его снятию напечатанный чек вшивается кассиром, работающим в эту смену, в книгу «Справка-отчет кассира операциониста». Отдельно в кассовый журнал из отчета может вноситься следующая информация:

Х-отчет на Альфа-400К

- Дата и время снятия;

- Номер чека;

- Сумма денежных средств в начале и в конце смены, называемая гросс-итогом;

- Сумма скидок и возвратов.

Нужно учитывать то, что Xотчет формируется только до Z отчета. Z печатается раз в сутки, в то время как Х формируется каждым кассиром при сдаче выручки. Формирование Х-отчета производится аналогичным образом с помощью определенных комбинации с клавишами прибора, от которого и будет зависеть эта последовательность и вид конечного отчета в электронном и бумажном виде. Ниже представлено несколько изображений расшифровки Х-отчета на разных кассовых аппаратах

Х-отчет на Касби 02 МК

Важно! В обоих случаях кассовый журнал в конце смены вместе с оприходованной выручкой должен быть сдан старшему кассиру, бухгалтеру или руководителю. Это зависит от внутреннего порядка организации, принятого ее учредителем

Что такое Z-отчет

Зет отчет с гашением — это специальный отчет, который снимается с контрольно-кассового аппарата в конце каждой смены. Он содержит все операции, произведенные в течение рабочего дня. Его формирование происходит не позднее суток с момента начала работы на аппарате. Снимается документ даже, если за целый день работник кассы не пробил ни одного чека.

ККТ шагнула далеко вперед в своем развитии

Обязательное требование, предъявляемое к документу, заключается в том, что оно передается в Федеральную налоговую службу. В памяти кассы хранение происходит сроком не более одного месяца, поэтому при различных ошибках и обрывах связи документы досылаются в автоматическом режиме при восстановлении интернета. Налоговая блокирует фискальный накопитель, если не получает отчетность в течении месяца.

Важно! С приходом нововведений необходимость вести журнал кассира отпала. Остались обязательными лишь оформление расходного и приходного кассовых ордеров

Ведется также и кассовая книга, которая может быть в нескольких видах:

- Цифровом с возможностью распечатки;

- Цифровом с возможностью просмотра на компьютере;

- Бумажном, который должен нумероваться и подшиваться в обязательном порядке.

Современные кассы позволяют печатать необходимые документы в любое время

Как проходит закрытие смены?

Заканчивая работу, кассир обязан закрыть смену и напечатать отчет. Для этого необходимо перейти в меню Evotor POS, выбрать раздел «Касса», нажать кнопку «Закрыть смену». Касса «Эвотор» закрытие смены позволяет провести по максимально упрощенной схеме. Для удобства рекомендуется настроить автоматическую печать отчетных чеков. Аппарат будет выдавать их при открытии и закрытии очередной смены.

Для этого в меню Evotor POS перейдите в раздел «Настройки», пункт «Смена». Здесь необходимо выбрать параметры, переместив бегунок напротив нужной строки. Пользователь может включить/выключить:

- печать отчетности при открытии смены;

- выдачу документа без гашения (X-отчет);

- печать отчета о закрытии смены «Эвотор» с гашением (Z-чек);

- автоматическое закрытие смены банковского терминала вместе с кассой;

- выгрузку информации при закрытии смены по умолчанию.

Если все пункты отключены, распечатать отчет можно только в ручном режиме. Для этого необходимо из основного меню перейти в раздел «Отчеты», выбрать пункт «Кассовые отчеты» и выбрать нужный пункт (документ X или Z). Вариативность выполнения задач позволяет подобрать оптимальную схему работы.

Если вас интересует, как закрыть смену на кассе «Эвотор» и напечатать отчет о гашении, следите за наличием достаточного количества бумаги в принтере устройства. Хотя Z-отчет и не является единственным источником информации о торговых операциях за смену, кассиру желательно его не терять.