Личный кабинет втб страхование: регистрация, авторизация и использование системы

Содержание:

- Обязательно ли страхование кредита от ВТБ Банк Москвы?

- Как правильно выбрать программу страхования: полезные советы

- Условия прекращения договора

- Подключение к программе страхования в ВТБ 24

- Накопительное страхование жизни

- Порядок оформления страхового полиса

- Плюсы и минусы ИСЖ и НСЖ

- Пример программы НСЖ

- Виды полисов от ВТБ Страхование жизни

- Программа «Управляй здоровьем»

- Можно ли вернуть деньги по страховке?

- Программа для детей

- Важность страхования жизни при получении ипотеки в ВТБ 24

- Отказ от страховки по кредиту в «ВТБ Страхование»

- Как правильно выбрать программу страхования: полезные советы

- Программы страхования

- Личный кабинет ВТБ Страхование – круглосуточный онлайн доступ к услугам

- Что делать при наступлении страхового случая

- Характеристика продуктов «ОтЛичная защита/Джуниор/Семейная»

- Что дает страхование жизни и квартиры при ипотеке в ВТБ

Обязательно ли страхование кредита от ВТБ Банк Москвы?

Как правило, при получении кредита в ВТБ страхование оформляется для защиты жизни и здоровья заёмщика. Помимо этого, клиент может застраховать себя на случай утраты работоспособности. Договор заключается не только с заёмщиком, но и с его поручителем.

Требуется ли страхование жизни при кредите в ВТБ? Перечисленные выше виды страховок не относятся к обязательным, поэтому от их оформления возможно отказаться. При этом стоит рассчитывать на повышение процентной ставки по займу как минимум на 1%.

Получение полиса необходимо, если квартира уже была сдана. Если же жилое помещение на момент подписания договора не было достроено, заёмщик обязуется подписать нотариальное согласие на страхование недвижимости после окончания строительных работ.

Как правильно выбрать программу страхования: полезные советы

Перед составлением страхового соглашения клиент обязан представить справку о состояния здоровья. Полис не будет действовать, если заявитель находится на амбулаторном лечении или имеет группу по инвалидности

Важно всегда внимательно просматривать предложенный график платежей и оценивать свои силы на 5-10 лет. Можно использовать дополнительные услуги и защитить себя от наступления временной нетрудоспособности по любой объективной причине

Наиболее выгодно подписывать такие договоры, в которых есть опция освобождения от уплаты взносов при инвалидности, полученной в результате чрезвычайного происшествия. Размер выплат напрямую зависит от коэффициента участия, который следует уточнять перед оформлением.

Рекомендуется задавать вопросы уполномоченным лицам по всем интересующим проблемам. Если сотрудник ВТБ дает неполные ответы или вовсе уклоняется от него, то лучше выбрать другую программу

Важно предварительно согласовать условия долгосрочного договора с квалифицированным и независимым юристом. Это поможет разобрать весь комплекс рисков

Условия прекращения договора

Под понятием прекращение действия договора понимают прекращение действия обязательств, которые возникли из него. Не стоит путать данное понятие с расторжением. Если прекращение — событие, то расторжение — причина, по которой обязательства отныне не действуют.

Оснований, которые могут послужить причиной прекращения действия договора с ВТБ, существует множество. Вот основные:

- срок действия страхования истек;

- страховые риски больше не существуют;

- прекращение страхования ВТБ произошла по взаимному соглашению обеих сторон в соответствие с пунктами заключенного договора;

- еще одна причина — односторонний отказ страхователя от выполнения пунктов сделки и т.д.

Подключение к программе страхования в ВТБ 24

Страховые программы предназначены для финансовой помощи заемщика, они защищают плательщика от различных жизненных неурядиц. В настоящее время реализуются три программы страхования ВТБ 24, которые покрывают различные риски: Лайф, Лайф+ и Профи.

Преимущества приобретения полиса

Преимущества приобретения страхового полиса в ВТБ 24:

- полная защита и уверенность в завтрашнем дне – в случае неприятностей или смерти заемщика поручителям или наследникам не придется брать на себя кредитные обязательства: всё выплатит страховая компания;

- прозрачность ценообразования: действует единый тариф на страховку, не зависящий от возраста плательщика, его состояния здоровья, типа кредита и других факторов;

- широкий спектр рисков, при желании можно выбрать только необходимые позиции;

- минимум документации и простота подключения к программе страхования ВТБ 24 – для покупки полиса достаточно сказать об этом кредитному инспектору.

Оцените все преимущества страхования при подключении одной из таких программ в ВТБ 24 при получении кредитного продукта

Оцените все преимущества страхования при подключении одной из таких программ в ВТБ 24 при получении кредитного продукта

Срок действия страховки зависит от продолжительности кредитных обязательств и эквивалентен ему. Страховые взносы уже включены в график платежей, так что не придется изначально платить крупную сумму. Однако при желании можно выбрать другую схему платежей, когда сумма страховки гасится за счет предоставляемого кредита. В соответствии с условиями банк получает вознаграждение в размере 20%.

Требования к клиентам

Требования к клиентам, становящимися участниками программ страхования в ВТБ 24, таковы:

- возраст – от 18 до 55 лет (Профи), от 18 до 80 лет (Лайф и Лайф+);

- наличие российского гражданства;

- отсутствие инвалидности, онкологического заболевания, сахарного диабета, атеросклероза и ряда других заболеваний;

- отсутствие ВИЧ-инфекции;

- трудовой стаж свыше 1 года (Профи).

Это интересно: Кредиты пенсионерам в ВТБ 24: освещаем подробно

Накопительное страхование жизни

НСЖ – позволяет выгодно вложить свои сбережения и застраховать здоровье на случай непредвиденной ситуации. Полис НСЖ не просто счет, на котором хранятся средства клиента, он также выступает страховкой и в случае возникновения проблем со здоровьем (для каждого вида полиса прописаны свои страховые случаи) клиент получит финансовую компенсацию без изменения суммы личных средств.

Накопительное страхование – это выгодно и удобно, и компания ВТБ Страхование жизни предлагает десять различных программ данной категории.

На вырост

Дети растут быстро и уже вскоре после рождения им понадобятся деньги для обустройства собственной семьи, поступления в институт или решения других жизненных проблем. Страхователь (близкий родственник) оформляет полис на несовершеннолетнего ребенка (возрастом до 17 лет). Весь срок человек вносит определенные суммы (можно и разово внести), которые потом ребенок сможет получить по достижению совершеннолетнего возраста.

Функция страхования жизни здесь входит в комплект бесплатно, а потому такой полис станет не только прекрасным накопительным счетом, но позволит быть готовым на случай непредвиденных обстоятельств.

Персональный план

Страховой полис позволит человеку получить выплаты от компании, если он получит травму, заболеет критическим заболеванием или получит инвалидность.

Если человек потеряет трудоспособность, то ВТБ Страхование снимет с него обязательство вносить платежи по страховке, зато размер страховой выплаты останется неизменным. Оформить этот страховой полис может человек сроком до 30 лет.

Близкие люди

Программа создана, чтобы человек смог одновременно застраховать себя и своих близких (одного человека). ВТБ Страхование жизни выплатит компенсацию в случае:

- Установления инвалидности I или II группы застрахованному лицу или страхователю.

- Получения травмы застрахованным.

- Установления диагноза критического заболевания застрахованному лицу.

- Ухода из жизни страхователя.

Резервный фонд

Сроком от 7 до 20 лет человек может приобрести полис НСЖ, который позволит получить выплаты от компании в случае смерти застрахованного лица, либо установления ему или страхователю инвалидности.

Человек может вносить страховые взносы с равной периодичностью и получить выплаты в полном размере при наступлении страхового случая сразу после первого взноса. Ежегодно клиент ВТБ Страхование жизни получает доход от участия в программе прибыли страховой компании.

Накопительный фонд

Условия здесь вполне стандартные и человек может самостоятельно выбрать одну из схем внесения платежей по полису – единовременно, либо равными платежами с отсрочкой. Выплаты компания произведет при утрате жизни, установлении инвалидности или тяжелой болезни застрахованного лица. Это самая простая и давно известная программа, а потому она пользуется большим спросом у клиентов ВТБ Страхование жизни.

Семейный капитал

Откладывать деньги в нынешнее время просто необходимо, так как непредвиденные ситуации могут сильно выбить из финансовой колеи.

Этот страховой полис позволит семье получить выплаты, если их кормилец (страхователь, он же застрахованное лицо) лишится возможности трудиться и зарабатывать на жизнь (платить за полис также не потребуется более), либо уйдет из жизни преждевременно в силу различных обстоятельств. Страховой взнос по этой программе 25 000 рублей.

Достояние

700 000 рублей – взнос за оформление страхового полиса, который позволит получить крупную сумму по окончанию срока (от 5 лет, а далее по выбору клиента). Также ВТБ Страхование жизни выплатит компенсацию при лишении жизни застрахованного лица.

Уверенный старт

Программа очень напоминает полис НСЖ «На вырост», но здесь страховой взнос стартует от 3 000 рублей, и клиент может оформить договор сроком до 20 лет на своего ребенка.

По достижению совершеннолетия ребенок сможет забрать вложенные средства вместе с начисленной прибылью, а если он уйдет из жизни преждевременно, то страхователю вернут все взносы.

Надежная перспектива

Вкладывая от 3 000 рублей человек может получить выгодный продукт, ведь в конце срока компания выплатит сумму большую, чем клиент вложил изначально. Способ вложений также каждый выбирает самостоятельно, а страховые премии компания выплачивает разово, ежегодно или ежемесячно. Дополнительно входит страхование от риска утраты жизни.

На всю жизнь

Здесь большое разнообразие сумм страховых взносов и оформляется полис пожизненно. Клиент сможет получать выплаты в зависимости от размера вложений, также дополнительно идет страховка на случай попадания в ДТП или лишения жизни другим способом.

Это интересно: ОФЗ ВТБ 24: рассказываем все нюансы

Порядок оформления страхового полиса

Для приобретения полиса ИСЖ или НСЖ в ВТБ Страхование жизни необходимо:

- Написать заявление на приобретение полиса в офисе компании.

- Подать документы – паспорт, СНИЛС, справку о состоянии здоровья. Страховая фирма может запросить и дополнительные бумаги в случае необходимости.

- Заключить страховой договора.

- Внести первую (или всю) сумму страхового взноса.

ВТБ Страхование жизни имеет функцию интернет-банкинга и личный кабинет доступен для всех клиентов, только обязательная регистрация по данным, полученным в страховой фирме. С помощью кабинета можно отслеживать состояние своих страховок и консультироваться со специалистами

Плюсы и минусы ИСЖ и НСЖ

У обоих страховых инструментов есть свои плюсы. Среди них можно выделить следующие:

- Оформить ИСЖ и НСЖ не намного сложнее, чем банковский вклад. Для этого достаточно документа, подтверждающего личность. Сумма взносов также сопоставима с размещаемой на вкладе

- Человек, оформивший инвестиционное или накопительное страхование на срок от 5 лет, имеет право на социальный налоговый вычет. Он позволяет вернуть 13% от уплаченных взносов (но не более 15 600 рублей) за счет уплаченного за год НДФЛ. Порядок оформления похож на вычеты за лечение

- При подготовке инвестиционной стратегии страховая компания ориентируется, в первую очередь, на низкорисковые инструменты. Из-за этого падает доходность, но увеличивается надежность. ИСЖ и НСЖ более рискованны, чем вклады, но более стабильны, чем, например, ПИФы или доверительное управление

- Страховой полис, в отличие от вклада, не считается имуществом — его нельзя арестовать, взыскать или разделить при разводе. Это поможет сохранить деньги при наступлении спорной ситуации

- Получателем выплат как при страховом случае, так и по окончании срока действия, можно назначить любое третье лицо. С помощью этого можно, например, создавать долгосрочные накопления для детей

Но при этом следует учесть и недостатки:

- Операции со средствами, вносимыми по договору ИСЖ или НСЖ, почти всегда ограничены. Вывести взносы или их часть досрочно нельзя либо можно, но с уплатой неустойки. У банковского вклада таких ограничений меньше

- Если доход от инвестиций превысит ключевую ставку ЦБ, то с него потребуется уплатить НДФЛ в размере 13%. Налоговым агентом здесь выступает страховая компания. Однако, часть этого налога можно вернуть, если оформить социальный вычет

- Всегда есть вероятность того, что доходность от ИСЖ или НСЖ окажется нулевой. Но на сумму компенсации это не влияет — ее застрахованный получит в любом случае

- Страховые случаи часто ограничены. Некоторые полисы включают в них только смерть застрахованного, другие могут распространяться и на другие ситуации. При расширении списка случаев СК может потребовать более крупные взносы или уменьшить срок. Для лиц, вписанных в полис, также могут быть предусмотрены ограничения

Какой инструмент лучше

Оба финансовых инструмента рассчитаны на размещение крупных сумм. Однако, в ИСЖ деньги должны быть внесены единовременно, а в НСЖ — постепенно. Из-за этого оба вида страхования больше подойдут для разных целей.

ИСЖ подойдет тем, кто хочет отложить крупную сумму на относительно небольшой срок. Тогда его можно сравнить со вкладом без пополнения. Размещенную на его условиях сумму вы получите в полном объеме в конце срока или при страховом случае. Доходность при этом может быть сопоставима с вкладом на тех же условиях или выше.

Рекомендовано для вас

Как работает страховка по кредиту

ВТБ запустил программу страхования кредитных карт

Сколько мы переплачиваем за страховку

Полис НСЖ удобен, если вы хотите регулярно откладывать небольшие суммы с расчетом на перспективу. Такой полис оформляется на долгий срок и предусматривает регулярное пополнение

Сумма компенсации в итоге получается достаточно крупной, что важно и при наступлении страхового случая. За счет инвестиций можно получить достаточно крупный доход

В целом, НСЖ показывает себя как более стабильный инструмент, чем ИСЖ. Причина в том, что взносы здесь меньше, и, следовательно, на инвестиции идет менее крупная сумма. Однако, доходность при этом становится ниже, что делает накопительное страхование невыгодным для тех, кому важен именно этот показатель.

Итоговое сравнение

НСЖ

- Покрывает основные риски (тяжелая болезнь, инвалидность, смерть)

- Оформляется на длительный срок — от 5 лет

- Доходность сопоставима с банковским вкладом

- Страховые взносы уплачиваются регулярно в течение срока

- Сумма компенсации равна сумме взносов за весь срок (включая неуплаченные)

- Компенсация выплачивается в конце срока или при наступлении страхового случая

- Можно получить налоговый вычет

ИСЖ

- Покрывает основные риски (тяжелая болезнь, инвалидность, смерть)

- Оформляется на срок до 5-7 лет

- Доходность может быть выше, чем у банковского вклада

- Страховые взносы уплачиваются единовременно при заключении договора

- Сумма компенсации равна сумме уплаченного взноса

- Компенсация выплачивается в конце срока или при наступлении страхового случая

- Можно получить налоговый вычет

Пример программы НСЖ

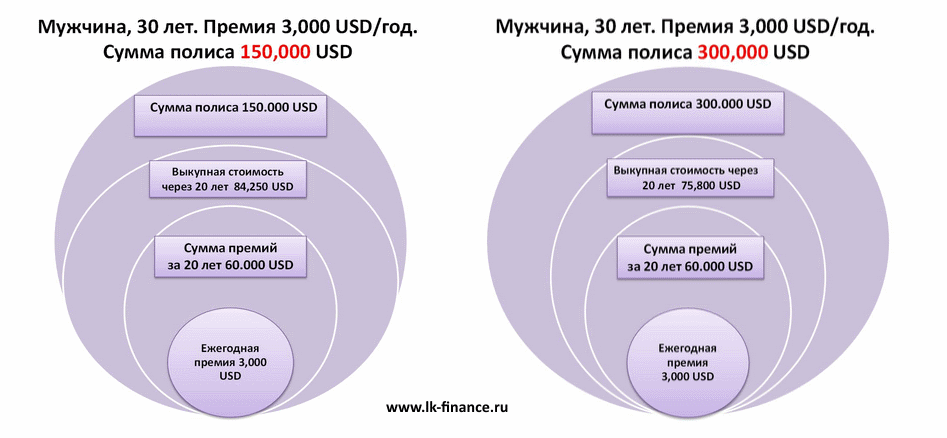

Вот так могут выглядеть два предложения НСЖ на одну и ту же страховую сумму для 30-летнего человека (возьмем вариант зарубежной страховой компании, поскольку доллары заметно лучше подходят для долгосрочных инвестиций, чем рубли):

Здесь подразумевается, что ежемесячные взносы в компанию составляют 250 долларов в месяц, что соответствует 3 000 $ в год. В этом случае можно застраховаться от смерти до 300 000 долларов, т.е. на сумму примерно в 100 раз большую, чем годовой взнос

Важное уточнение: с возрастом соотношение падает и уже в 40 лет для страховки на 300 000 $ нужно будет платить премию около 4 000 $ в год. Конечно, вряд ли страхование будет возможно, если у страхуемого имеется какая-либо серьезная болезнь — но в общем случае вполне можно рассчитывать либо за 300 000, либо на 150 000 долларов

В чем разница? В сумме, которую человек получит за 20 лет, если с ним ничего не случится — как можно видеть, в случае страхования на 150 000 долларов она будет почти на 10 000 долларов выше (84 250 против 75 800). Однако доходность за 20 лет составит только около 2% в год. По окончании программы вы можете либо получить всю накопленную сумму на свой счет в банке либо заключить договор пенсионного страхования на выплату накопленного капитала в виде регулярной (ежемесячной, ежеквартальной) пожизненной пенсии.

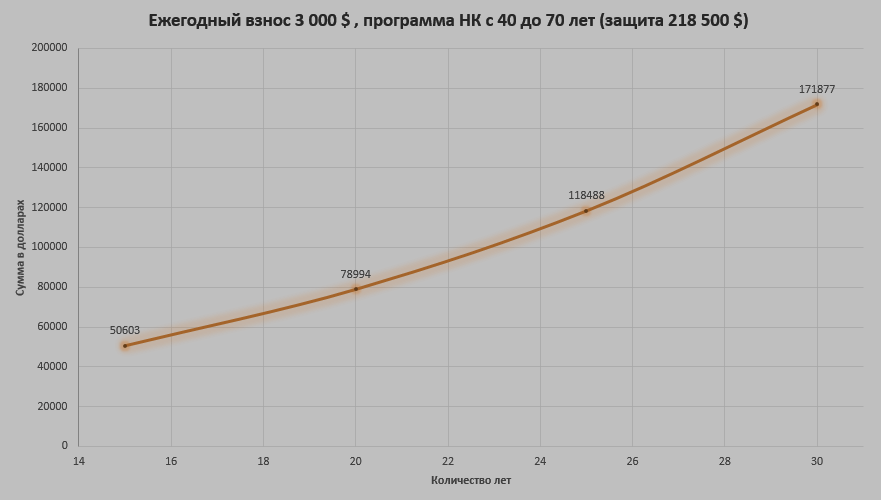

Есть также возможность выплаты накопленного капитала в виде регулярных премий в течение определенного срока (5-10-15 лет). Насколько это выгодно? Расчет на 20 лет с ежемесячным пополнением 250$ и капитализацией при умеренной доходности 8% годовых (приближение к инвестиционной модели) дает конечную сумму около 150 000 долларов, что в 2.5 раза больше внесенных средств. Но зато без выплаты страховки в случае смерти владельца счета. Ниже пример страхового продукта с возможными выплатами через 15, 20, 25 и 30 лет:

Четыре компании — Альянс Жизнь, МетЛайф, PPF Life Insurance и ЭРГО Жизнь — имеют иностранных акционеров с долей участия от 50% (МетЛайф) до 100% (остальные компании). Примерно половина российских компаний предлагает оба вида страхования — однако количество доступных продуктов там заметно меньше, чем у международных инвестиционных страховщиков. К тому же комиссии в российских программах выше — так, в инвестиционном продукте Investors Trust «S&P500 Index» инвестор получает 100% прибыли, тогда как в продукте от Сбербанка «СмартПолис» клиент получит лишь 80%.

Виды полисов от ВТБ Страхование жизни

Страхование жизни – достаточно объемная сфера и продуктов компания предлагает много. Но условно разделить страховые полисы можно на:

- Инвестиционные – клиент сможет получать прибыль стабильно и ежегодно, либо получить всю сумму в конце действия срока полиса.

- Накопительные – откладывая часть средств, можно в итоге получить финансовую помощь при наступлении страхового случая и сохранить свои сбережения, чтобы в последующем забрать их.

Доходность полисов от ВТБ Страхование жизни иногда превышает прибыль от стандартных депозитов, плюс дает преимущество в виде страховых выплат в случае наступления несчастного случая. Каждая программа имеет свои разновидности страховых полисов и сейчас они будут описаны.

Программа «Управляй здоровьем»

Самые распространённые онкологические заболевания можно излечить, если обнаружить их на ранних стадиях. Соответственно чтобы иметь шанс на выздоровление необходимо проходить периодические медицинские обследования.

Тем не менее если рак обнаруживается на начальных этапах и полное излечение возможно, то возникает вопрос денежного обеспечения. Именно для таких случаев была придумана программ от компании «ВТБ Страхование» — «Управляй здоровьем».

Он включает в себя страхование двух взрослых и трёх детей, его стоимость составляет 11 180 руб. Договор можно заключать сроком на 3, 5, 7 и 10 лет. При этом сумма страховых выплат с каждым годом увеличивается.

Сумма денежной выплаты также зависит от типа программы. Есть два варианта: «Элитный» и «Оптимальный».

Каждый человек, оформивший страховой полис по программе «Управляй здоровьем», получает полное медицинское сопровождение на всех этапах лечения.

Пакет услуг включает в себя:

- подбор клиники;

- психологическую помощь;

- перепроверку диагноза.

В первый год суммы страховых выплат варьируются от 1,5 миллиона до 700 тысяч рублей в зависимости от варианта полиса. На десятый год страхователь по пакету услуг «Элитный» может получить 2,4 млн руб. на лечение.

Также при включении в договор страхования пункта «Критические заболевания» полис включает в себя ряд дополнительных страховых случаев:

- трансплантацию органов;

- инсульт;

- паралич;

- аортокоронарное шунтирование;

- инфаркт миокарда;

- терминальную почечную недостаточность.

Для заключения договора страхователю достаточно подписать декларацию о состоянии здоровья. Обычно вся процедура занимает не более 5 минут.

Предварительный медицинский осмотр необязателен. Подробнее о понятии «страховщик» и «страхователь» можно узнать из закона «Об организации страхового дела в Российской Федерации».

При заключении договора клиент должен знать, что в ряде случаев заболевание не признаётся законом страховым случаем.

К примеру, если событие наступило в период ожидания, или же опухоли, обнаруженные до дня заключения договора, относятся к классу МКБ-10. Каждый пункт в списке исключений необходимо подробно обсудить с консультантом страховой компании.

Можно ли вернуть деньги по страховке?

Расторжение договора страхования – это важный пункт, интересующий именно заемщиков ВТБ, так как они часто оформляют страховку больше по принуждению, чем по желанию.

Пользуюсь страховкой от ВТБ Страхование жизни. Пока она мне не пригодилась, но самим обслуживанием и отношением сотрудников остался доволен. Цены приемлемые, но для меня даже важнее безопасность, чем экономичность.

Сергей, Волгоград

Оформил полис НСЖ на сына еще пару лет назад. С женой регулярно отправляем туда деньги и надеемся, что потом они пригодятся нашему пока еще крохе.

Ксения, Нижний Новгород

Услугами ВТБ Страхование жизни довольна сполна. Вежливое общение и компетентные консультанты, всегда помогут подскажут. Оформление заняло у меня минут 30 от силы, никаких задержек и неурядиц.

Программа для детей

Накопительное страхование в ВТБ 24 по программе «На вырост» позволяет формировать начальный капитал для ребенка с момента его рождения. При этом средства могут быть использованы для оперативного лечения с момента поступления первого платежа. За весь период накопления можно создать неплохую будущую базу для ребенка к моменту его совершеннолетия, которую в дальнейшем можно будет использовать для:

- Оплаты дорогостоящего обучения;

- Организации свадебной церемонии;

- Оплаты первого взноса за жилье.

Средства передаются адресно, при этом застрахованный получит их даже в случае, если страхователь потеряет трудоспособность.

«Близкие люди»

В рамках данной программы можно заранее позаботиться о близких людях, застраховав их от непредвиденных ситуаций. При этом сумма страхового взноса может вноситься как единоразово в полном объеме, так и раз в год или полгода.

Страховыми случаями по данной программе признаются ситуации:

- Обнаружения опасного заболевания у застрахованного;

- Получение инвалидности первой или второй группы;

- Получение травм.

Стоит знать!

При этом выплата может осуществляться как одним платежом на возмещение всех расходов на лечение или в качестве ренты – ежемесячных платежей, способных обеспечить достойный уровень жизни застрахованному.

Важность страхования жизни при получении ипотеки в ВТБ 24

Необходимость страхования ипотеки обусловлена долгосрочностью займа и большой суммой. Покупка полиса страхования в ООО СК ВТБ – это важный шаг при оформлении ипотеки, так как в случае утраты трудоспособности застрахованного лица, страховщик предоставит ему финансовую защиту и возьмет на себя его долг.

Страхователь может получить компенсацию в следующих случаях:

- при потере трудоспособности;

- в случае ухода из жизни застрахованного лица.

- потеря работы

- в случае стихийных бедствий (наводнение, землетрясение и т. д.)

- пожар

- удар молнии

- взрыв в результате утечки газа

- потере права собственности

Со всеми вариантами можно ознакомиться непосредственно перед подписанием договора.

Отказ от страховки по кредиту в «ВТБ Страхование»

Как указывалось выше, отказаться от оформления полиса невозможно, если речь идёт об оформлении ипотечного займа. В остальных случаях клиент вправе заключить договор добровольного страхования.

Чтобы отказаться от страховки, необходимо заполнить актуальный бланк заявления, получить который можно у сотрудника компании при личном посещении офиса. Его форма зависит от разновидности полиса, оформленного клиентом.

Страховка была получена путём заполнения электронной заявки? В такой ситуации отказаться от полиса можно аналогичным образом – направив представителю компании .

Если у вас возникли какие-либо сложности с отказом от полиса, вы можете связаться со специалистом по номеру горячей линии или получить подробную консультацию в отделении компании.

Если же отказ от полиса осуществляется без уважительных причин по желанию самого клиента, выплаты страховой премии не происходит. Чтобы расторгнуть договор в подобной ситуации, в компанию посылается бланк запроса об отказе от страховки.

Стоит отметить, что контракт, заключённый между страховщиком и клиентом, может содержать иные условия предоставления страховых выплат в случае расторжения сделки.

Как правильно выбрать программу страхования: полезные советы

Перед составлением страхового соглашения клиент обязан представить справку о состояния здоровья. Полис не будет действовать, если заявитель находится на амбулаторном лечении или имеет группу по инвалидности

Важно всегда внимательно просматривать предложенный график платежей и оценивать свои силы на 5-10 лет. Можно использовать дополнительные услуги и защитить себя от наступления временной нетрудоспособности по любой объективной причине

Наиболее выгодно подписывать такие договоры, в которых есть опция освобождения от уплаты взносов при инвалидности, полученной в результате чрезвычайного происшествия. Размер выплат напрямую зависит от коэффициента участия, который следует уточнять перед оформлением.

Рекомендуется задавать вопросы уполномоченным лицам по всем интересующим проблемам. Если сотрудник ВТБ дает неполные ответы или вовсе уклоняется от него, то лучше выбрать другую программу

Важно предварительно согласовать условия долгосрочного договора с квалифицированным и независимым юристом. Это поможет разобрать весь комплекс рисков

Программы страхования

В ВТБ 24 можно оформить полис по трем направлениям. Первый проект носит наименование Лайф и включает такие риски:

- Смерть;

- Инвалидность.

Второй вариант страхования — Лайф+ включает в себя еще травмы и госпитализацию.

Третье направление страхования Профи, помимо вышеуказанных, предусматривает еще и потерю заемщиком работы, а также временную неработоспособность из-за болезни или несчастного случая.

Выберите нужную страховую программу в зависимости от покрываемых ею рисков

Выберите нужную страховую программу в зависимости от покрываемых ею рисков

Страховая сумма назначается по рискам и прописывается в договоре. От нее рассчитывается величина взноса. Последний также зависит от срока действия договора и степени риска. В полисе прописывают периодичность и порядок внесения оплаты.

Подключение страхования можно произвести непосредственно в момент оформления потребительского кредита или в любой момент во время его действия. Обратиться для этого необходимо к менеджеру.

Личный кабинет ВТБ Страхование – круглосуточный онлайн доступ к услугам

Как и большинство ведущих финансовых компаний страны, ВТБ Страхование предоставляет большинство услуг дистанционно – через личный кабинет клиента. На портале можно оформить и продлить полис, заявить о страховом случае или задать вопрос специалисту буквально в несколько кликов. Собственный кабинет в интернете позволяет подключать новые программы без визита в отделение, что будет особенно полезно для людей, ценящих свое время, а также в условиях непростой эпидемиологической обстановки.

Как зарегистрироваться в личном кабинете застрахованного лица в ВТБ?

Процедура регистрации в кабинете клиента ВТБ занимает не больше 5 минут – пользователь самостоятельно указывает необходимые данные, следуя инструкции:

- Перейти на страницу «Регистрация нового клиента».

- Указать номер телефона либо адрес электронной почты, убедиться, что ниже проставлены флажки в графах согласия с условиями.

- Ввести полученный код активации (приходит в течение нескольких секунд) и персональные данные, придумать пароль и кликнуть «Сохранить».

- Дождаться создания кабинета – на проверку предоставленных данных может потребоваться несколько минут.

После присвоения клиенту логина можно будет осуществлять вход в личный кабинет, используя самостоятельно созданный пароль и получая все доступные услуги.

Как войти в кабинет клиента ВТБ Страхование?

Авторизация в личном кабинете на официальном сайте ВТБ Страхование производится с помощью ранее полученных логина и пароля – достаточно ввести их в соответствующих полях. Также выполнить вход можно с помощью учетной записи портала Госуслуги, правда, такой способ доступен не для всех пользователей.

Если клиент забыл данные для авторизации, их можно восстановить, используя контактную информацию – адрес почты/телефон, куда придет ссылка для сброса неактуальных сведений. Операция проводится через раздел «Восстановление пароля».

Личный кабинет ВТБ Страхование – обзор возможностей

Интернет-кабинет ВТБ Страхование – удобная площадка для удаленного управления услугами без визита в офис. На сайте клиенту доступен широкий спектр возможностей:

- продление и оплата действующих полисов;

- оформление новых продуктов с автоматическим указанием персональных данных – не нужно вводить повторно;

- получение информации о подключенных услугах;

- наличие персональных скидок и предложений от компании, включая промокоды;

- кнопка помощи, благодаря которой удастся оперативно вызвать сотрудника ВТБ Страхование.

Доступ в личный кабинет осуществляется с компьютера и телефона – сайт поддерживает стандартные и мобильные браузеры.

Что делать при наступлении страхового случая

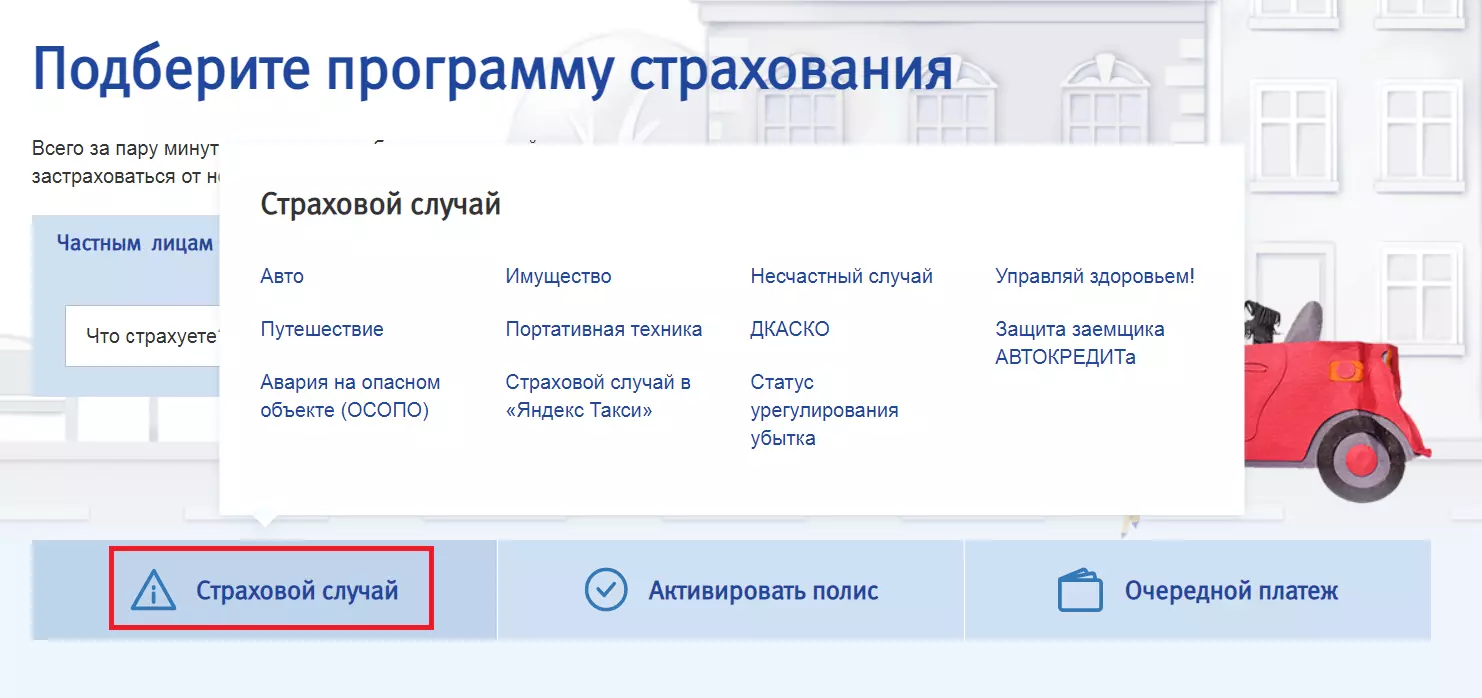

Клиент может сообщить о наступлении страхового случая на сайте ВТБ страхования.

Для этого:

- Заходим на главную страницу и выбирает раздел «Страховой случай».

- Указывает категорию полиса, по которому хочет получить компенсацию.

- Выполняем указания платформы – для разных страховых случаев предусмотрены особые инструкции.

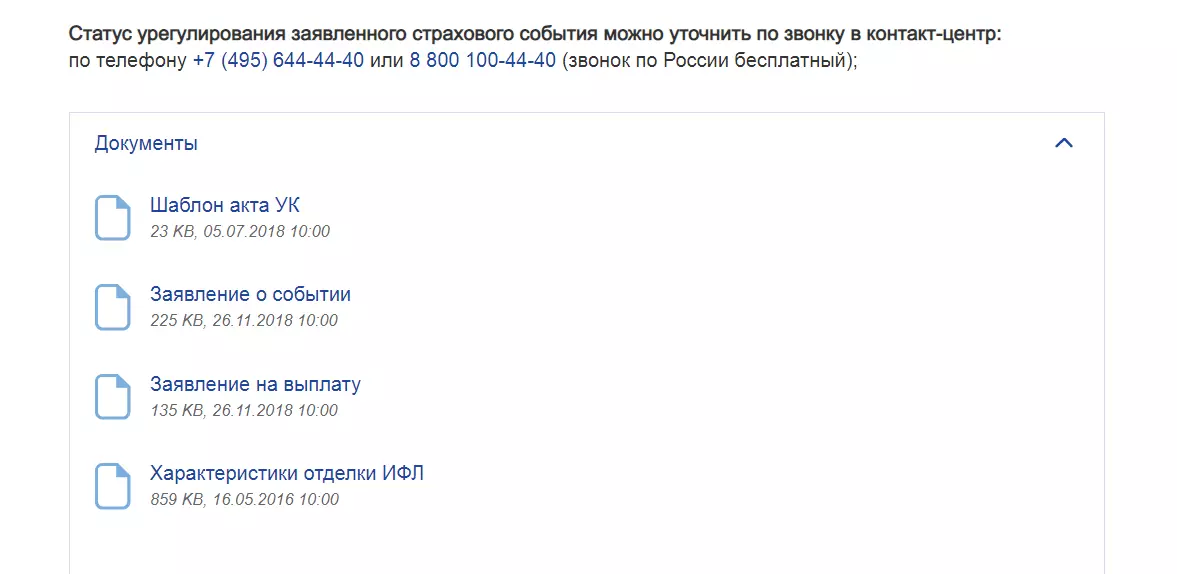

- Скачиваем и заполняем анкету (прикрепляем документы, подтверждающие происшествие).

Раздел с формами для заполнения находится внизу страницы. Для отправки дополнительных справок предусмотрена специальная форма.

После отправки документов в ВТБ страхование, проверить статус заявки можно по телефону горячей линии: 8 800 100-44-40.

Как отказаться от оформленного полиса

Страховка не всегда обязательна при заключении договора. Если клиент не успел отказаться от нее в момент подписания бумаг, то это можно сделать в «период охлаждения».

Период возврата страховки ВТБ в течение двух недель после подписания договора.

Чтобы отказаться от нежелательной страховки, необходимо:

- Заполнить заявление об отказе от страховых услуг.

- К заявке прилагается:

- договор;

- удостоверение личности (копию).

- Передать документы компании – лично в отделении или заказным письмом по почте.

- Получаете возврат страховой премии – деньги возвращаются на счет заявителю в течение 10 дней с момента поступления анкеты.

Договор официально прекращает свое действие после того, как страховщик получает письменное заявление страхователя об отказе от услуг.

Возврат страховки при погашении кредита ВТБ

Заемщик имеет право на возмещение суммы страховки в том случае, если откажется от нее в течение 5 дней после подписания кредитного договора. Эта возможность законодательно закреплена Указанием Центробанка №3854-У от 20.11.2015 года. Если расторжение договора со страховой компанией произойдет позже, компенсации не будет.

Ранее при досрочном погашении задолженности по кредиту страховщик также отказывал заемщику в возврате средств. Но в 2019 году ООО СК ВТБ страхование пересмотрело свой подход и предоставила клиентам возможность вернуть страховую премию.

Документы для возврата страховки ВТБ:

- Справка об отсутствии задолженности;

- Заявление об отказе от страховки (заполняется в банковском офисе);

- Справка о полном погашении (копия);

- Кредитный договор (копия).

Перед тем как послать пакет документов страховщику, заявитель составляет их опись.

Отправить справки можно по почте или передать сотрудникам банка лично.

После вынесения положительного решения компания перечисляет средства на счет заемщику в течение 60 дней.

В случае отказа банка в возврате страховки, клиент имеет право обратиться к финансовому омбудсмену.

Финансовый уполномоченный проверяет правомерность решения страховой компании на протяжении 15 дней.

Если и это не поможет, страхователь будет действовать через судебную инстанцию.

Характеристика продуктов «ОтЛичная защита/Джуниор/Семейная»

Полис «Джуниор» рассчитан на детей от 3 до 17 лет. Отличительной чертой программы является то, что можно застраховать как одного ребёнка, так и целую группу.

Это очень удобно, если ребёнок занимается в спортивной секции и принимает активное участие в разных соревнованиях. Полис действует по всему миру.

Максимальная сумма выплаты составляет 1 миллион рублей. Для оформления полиса присутствие ребёнка в офисе необязательно, достаточно паспорта родителя. Очень часто программу «Джуниор» используют, когда необходимо застраховать спортивную команду.

Выплаты производятся в ряде таких случаев, как:

- получение травмы в результате несчастного случая;

- госпитализация;

- временная утрата трудоспособности;

- постоянная утрата трудоспособности (при условии установления инвалидности;

- летальный исход.

Программа «ОтЛичная защита» это базовый вариант спортивного страхового полиса, но для взрослых. Максимальная сумма компенсации составляет 3 миллиона рублей.

Для людей, которые хотят оформить договор сразу на всю семью, есть специальная программа «Семейная».

При наступлении страхового случая с ребёнком компенсация составит 500 тысяч рублей. Программа «Семейная» — это отличный вариант для семей, которые предпочитают активный отдых, и турпоходы являются для них частью повседневной жизни.

Что дает страхование жизни и квартиры при ипотеке в ВТБ

Обязательным условием ипотечного займа является страхование квартиры. Это предусмотрено для того, чтобы при наступлении страхового случая заемщик смог не потерять вложенные деньги.

Также в случае, если с квартирой что-то произойдет, клиент не будет тратить свои деньги на ремонт.

Добровольным является страхование жизни. Клиент сам решает страховать жизнь или нет. Если банк не повышает ставку при отсутствии данного полиса, то клиент может отказаться от него. Но всегда рекомендуется страховать и квартиру и жизнь.

Страхование жизни предполагает финансовую защиту клиента в случае его смерти или получения инвалидности, а также в том случае, если временно утрачена работоспособность.