Секреты домашней бухгалтерии: обзор программ, таблица excel

Содержание:

- Зачем нужен семейный бюджет

- Учет расходов и доходов семьи в таблице Excel

- Защита данных в ячейке от изменений

- Пошаговое руководство к ведению семейного бюджета

- Бюджетирование на предприятии на примере

- Часть 1. 3+ простые методики

- Что нужно учитывать при планировании семейного бюджета

- Работа с длинными таблицами

- Метод «7 конвертов»

- Причины, по которым стоит начать контролировать свой бюджет

Зачем нужен семейный бюджет

В этом блоке я вам объясню, зачем в принципе надо вести учет семейного бюджета.

Учитывать доходы

Бюджет позволяет понять, сколько денег зарабатывает семья за определенный период времени, из каких источников поступает больше доходов, из каких меньше.

Следить за расходами

Это еще более важная составляющая. Только с помощью учета бюджета можно определить, куда «утекают» деньги.

Чаще всего в семьях бывает так. Денег вроде бы зарабатывается много, оба супруга много работают, но к концу месяца не остается вообще ничего.

Планировать траты

Когда доходы и расходы строго учитываются, тратить становится сложнее. Хотя бы уже потому, что оба супруга знают – эту трату надо будет прописать в бюджете, из-за нее бюджета может не хватить и пр. Это хорошая «психологическая» защита от выброса денег на ветер.

Когда планируется семейный бюджет, супруги всегда стремятся заранее спланировать свои траты и прописать их в бюджете. Это развивает навык финансового планирования и делает отношения с финансами более обдуманными и рациональными.

Копить

Копить деньги очень тяжело, когда не знаешь, в каком объеме они поступают в бюджет и на что тратятся. Когда все поступления и расходы прописываются, копить становится намного легче.

В бюджете надо даже делать отдельную графу «Накопления» и фиксировать в ней сумму, которая ежемесячно откладывается.

Инвестировать

Вот представьте, вы определили объем своих доходов, спланировали неизбежные траты, отложили часть денег на непредвиденные жизненные обстоятельства – остальное вы можете инвестировать. Вкладывать, например, в акции или облигации. Или даже просто помещать на индивидуальный инвестиционный счет, чтобы получать налоговые вычеты.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

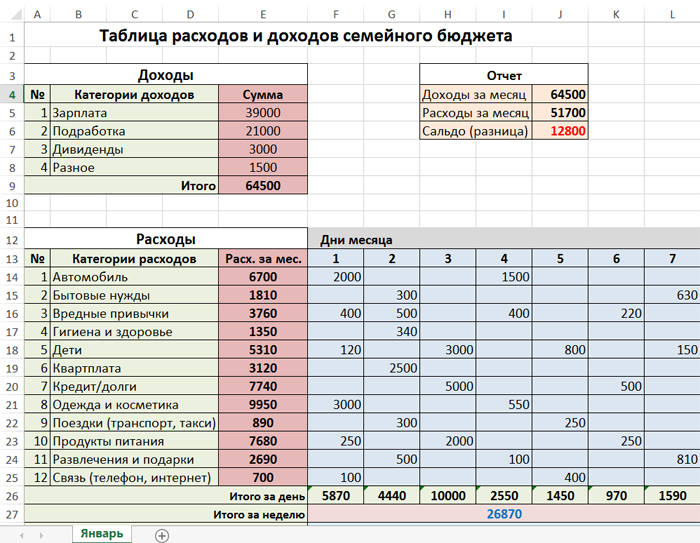

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

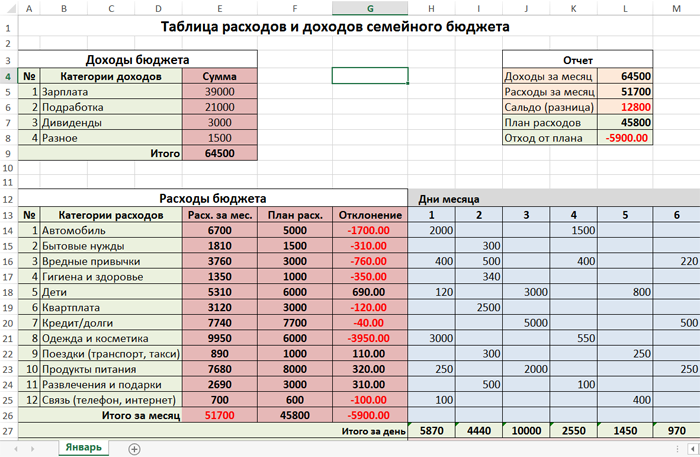

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

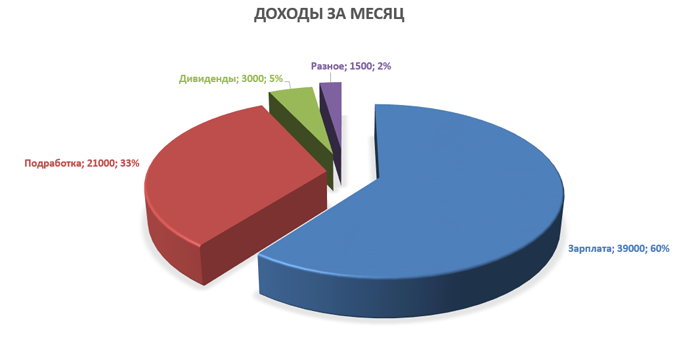

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Защита данных в ячейке от изменений

Часто расходы и доходы вводятся в спешке. Из-за этого можно сделать ошибку, ввести недопустимое значение. В результате получатся неправильные сводные данные. А вспомнить в конце месяца, где именно была неточность, порой невозможно.

Как защитить ячейку от изменений в Excel:

- От ввода некорректных значений. Данные – проверка данных – параметры. Выбрать тип данных из всплывающего списка. ОК.

Запретить изменение значений в ячейке. Рецензирование – защитить лист. В открывшейся вкладке ввести пароль, который позволит отключить защиту. Во всплывающем списке можно выбрать, что запрещаем, а что разрешаем. В примере мы оставили пользователю возможность выделять ячейки.

Выборочно защитить ячейки. Семейным бюджетом могут пользоваться сразу несколько человек. Для каждого из них можно организовать доступ в определенную область листа. Рецензирование – Разрешить изменение диапазонов. Создать. Вводим имя диапазона, адреса ячеек (к которым будет доступ) и пароль доступа.

Чтобы защитить всю книгу, на вкладке «Рецензирование» нажмите соответствующую кнопку.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели. Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Бюджетирование на предприятии на примере

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов.

На первом этапе компании необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить положение и регламент бюджетного процесса.

На втором этапе можно непосредственно приступать к планированию бюджета предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

- Положение о бюджетировании на предприятии пример №1.

- Положение о бюджетировании на предприятии пример №2.

- На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

- Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджет компании пример Excel

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул и макросов.

Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности финансового менеджмента в компании.

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Составление БДР и БДДС пример в Excel

- Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом.

- Построим бюджетирование в компании или на предприятии на примере производственной компании в Excel (подробности в файлах ниже):

- Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

- Бюджетирование пример в Excel (бюджет организации образец excel)

Данный пример максимально упрощен.

Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий, так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить, насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Часть 1. 3+ простые методики

Для начала разберем три предельно простые схемы, которые позволяют очень быстро и без больших затрат времени планировать семейный бюджет. Скорее всего, позднее Вам понадобится больше деталей и возможностей для анализа своего бюджета, тогда можно будет перейти к более развитым инструментам (типа программы ведения семейного бюджета) или разработать на основе этих простых схем более сложную, подходящую под Вашу финансовую ситуацию.

Кстати, авторы этих схем единодушно предлагают сберегать 20% от каждого полученного дохода, так что чем раньше это превратится в финансовую привычку, тем лучше. Еще один момент, в котором они все сходятся: цель состоит в уменьшении доли обязательных (необходимых, насущных) расходов в общей сумме расходов семьи, что позволит повысить уровень жизни.

1.1. Автор книги «The Only Investment Guide You’ll Ever Need» (Единственное руководство по инвестированию, которое когда-либо Вам может понадобится) Эндрю Тобиас предлагает следующее простое и эффективное решение проблемы бюджетирования:

- Шаг 1. Уничтожьте кредитные карты (избавьтесь от кредитов и долгов).

- Шаг 2. Сохраняйте и/или инвестируйте 20% от дохода (никогда не тратьте эти деньги).

- Шаг 3. Живите на оставшиеся 80% в свое удовольствие.

Просто, не так ли? Только помните, сначала откладываем 20%, а только потом тратим, иначе в конце месяца может оказаться, что откладывать совсем нечего. Кстати, если сумма в 20% кажется неподъемной, попробуйте начать с 10% или даже с 5%, чтобы выработать привычку и создать начальный фонд сбережений (резервный фонд семьи). Для усиления этой методики можно также то, что остается после трат в конце месяца, также добавлять в резервный фонд.

1.2. В книге «All Your Worth: The Ultimate Lifetime Money Plan» (Все ваше благосостояние: главный денежный план на всю жизнь) авторы утверждают, что для того чтобы достичь финансового успеха, необходимо держать три области «приложения» Ваших финансов в сбалансированном состоянии. Поэтому они предлагают разделить общий доход на три части:

- 50% пустить на необходимые вещи (продукты, аренда, транспорт, страховка, основная одежда и т.п.)

- 30% пустить на желанные вещи (кабельное телевидение, модная одежда, украшения, походы в ресторан, билеты в театр, книги, хобби и т.п.)

- 20% пустить на сбережения (в том числе на погашение долгов).

Таким образом, Вы одновременно и сберегаете довольно большую сумму (попутно избавляетесь от долгов, если они есть), и живете в свое удовольствие (30% от доходов на развлечения и приятности). Не факт, что при текущем уровне доходов и расходов Ваша семья может легко «вписаться» в эту схему, но можно рассматривать ее как некий идеал.

1.3. Правило 60%, которое предложил автор статей на сайте MSN Money, Ричард Дженкинс. Мы уже говорили об этой схеме в статье о . Вкратце, Дженкинс предлагает совокупный доход поделить на 5 частей, из которых порядка 60% уходит на текущие расходы.

- Текущие расходы – 60%.

- Пенсионные накопления – 10%.

- Долгосрочные покупки и выплаты – 10%.

- Нерегулярные расходы – 10%.

- Развлечения – 10%.

Более подробно о методе 60% и других способах составления бюджета в конвертах можно прочитать в статье Составляем семейный бюджет: метод конвертов и его вариации.

Что нужно учитывать при планировании семейного бюджета

Начиная составлять семейный бюджет на месяц, проанализируйте доходы и расходы за предыдущие месяцы. Чтобы это сделать, необходимо заранее начать вести учёт денежных средств. Имея на руках подобные данные, планирование трат затруднений не вызовет.

Основные составляющие семейного бюджета:

- доходы мужа и жены (зарплата, социальные пособия, пенсия, подработки);

- расходы (обязательные, на детей, семью, личные);

- резервный фонд («подушка финансовой безопасности»);

- инвестиции.

Доходы

В доходы при общем семейном бюджете включаются заработная плата жены и мужа. Если заработки нестабильны, то разумно откладывать часть денег, формируя «подушку безопасности» на случай небольшого поступления денег. В том месяце, где в семейный бюджет поступает большая сумма, отложите 20% и больше, если получается.

Расходы

Рассчитывая расходы, учитывайте доходы, они обязательно должны соответствовать друг другу. Если нарушить это правило, то неминуемо появятся долги.

Советы, как уменьшить расходную часть:

- Покупайте меньше. Это позволит сэкономить не только деньги, но и время. Если вы купите меньше продуктов, то количество выбрасываемой просроченной еды уменьшится, а иногда выбрасывать будет нечего. Заранее составленный список покупок позволит уберечься от спонтанных приобретений.

Не обращайте внимания на советы психологов пройтись по магазинам для поднятия настроения, а также на рекламу. Настроение будет всегда хорошим, если в кошельке будут деньги, незапланированный шопинг будет способствовать только сиюминутному и непродолжительному повышению настроения. Вначале изменить привычки будет сложно, но со временем всё придёт в норму.

- Покупайте дешевле. Обычно дорого обходятся вещи и еда, купленная под воздействием рекламы. Например, покупка дорогого мобильного телефона, только потому, что его отлично разрекламировали, и он считается престижной вещью. Иногда собственные продукты производства крупных супермаркетов ничем не уступают другим более разрекламированным маркам. Контролируйте свои желания, поищите более выгодные в финансовом плане варианты, учитесь торговаться.

- Анализируйте. Тщательно записав свои расходы и проанализировав их, вы сможете узнать, куда уходит большая часть средств. Делая покупки, вы не заметите многих нюансов, они всплывут только при анализе сделанных приобретений. Подобный приём позволит контролировать расходы.

- Предупреждайте лишние расходы. Например, во время приготовления пищи берегите одежду, можно сменить повседневные наряды на домашние или надеть фартук. Продлить срок службы обуви позволит уход за ней: используйте кремы, спреи, лаки, своевременно очищайте от загрязнений.

- Используйте наличные деньги. Психологически расстаться легче с безналичными деньгами, чем отсчитывать наличность.

Собственное жильё

Если своего дома или квартиры нет, то стоит включить в семейный бюджет графу «накопление денег на собственное жильё». Проживание с родителями создаёт условия для дополнительных конфликтов и не позволяет строить семейную жизнь самостоятельно, потому не совсем удобно.

Резервная часть или «подушка финансовой безопасности»

В эту часть семейного бюджета включаются финансы, которые могут пригодиться в случае возникновения непредвиденных обстоятельств. Обязательно должен быть резерв средств, который позволит семье прожить несколько месяцев, если один из супругов потеряет работу. Для покупки или ремонта сломавшейся бытовой техники (например, стиральной машины) также используется резервный фонд.

Инвестиции

Это часть семейного бюджета, которая будет приносить пассивный доход. Это вклад в банке, недвижимость, акции.

Разумнее всего — избавиться от долгов и кредитов как можно быстрее, так как они негативно влияют на психологическое состояние. Постарайтесь накопить инвестиции, чтобы получать в будущем пассивный доход, бюджет семьи от этого очень выиграет.

Работа с длинными таблицами

Таблицы Excel для бухгалтера — многофункциональный рабочий инструмент, который содержит множество информации для ведения отчетности и выполнения текущих расчетов.

При печати таблицы, которая не умещается на один лист, можно разместить ее “шапку” на каждой отдельной страничке, что облегчит поиск необходимых данных. Для этого нужно выбрать в меню “Файл”— “Параметры страницы” и закладку “Лист”. Размещаем курсор на “Сквозные строки” или “Сквозные столбцы” и в таблице кликаем на строки, которые нужно разместить на каждом листке.

Кроме полезных приемов по работе в Эксель, бухгалтеру необходимо освоить его горячие клавиши.

Метод «7 конвертов»

Суть этой методике в том, что заработная плата мужа, в день ее получения, раскладывается в семь конвертов. Если имеются доходы других членов семьи, то они также раскладываются в эти конверты. Каждый конверт подразумевает отдельную статью расходов:

- Приобретение продуктов питания.

- Оплата коммунальных услуг.

- Отпуск.

- Заначка.

- Приобретение одежды, обуви, предметов мебели и бытовую технику.

- На детей, приобретение для них одежды, обуви, на детской сад и школу, траты на обучение и развитие.

- В седьмой конверт откладывается все, что осталось до зарплаты. Назовем его «На мечту». В дальнейшем деньги из данного конверта помогут осуществить мечту.

В этом методе также важно правильно сформировать откладываемые суммы, для этого необходимо соблюдать несколько правил:

- подсчитайте сколько денежных средств тратиться на питание, исходя из расходов за предыдущие месяцы.

- продумайте отпуск, исходя из своих реальных возможностей. Если нет денег на поездку на море или за границу, то можно отдохнуть в недорогом пансионате, на даче или в деревне. Помните про конверт 7, с помощью которого через некоторое время сможете поехать в дорогое путешествие.

- заначка должна составлять не более 10% от всего дохода. Ее можно тратить только в экстренном случае. Если берете деньги из этого конверта, то их обязательно нужно в него вернуть, при этом напишите на конверте дату возврата.

- денежные суммы, отложенные на приобретение вещей полностью зависят от дохода семьи. Покупки нужно делать обдуманно, стараться не покупать ничего лишнего.

Рекомендуется приобретать большинство товаров на распродажах, по акциям и скидкам.

Эта система проста, но она дает очень хорошие результаты.

Причины, по которым стоит начать контролировать свой бюджет

Как правило, люди вообще не отдают себе отчет, что происходит с их финансами. И те, кто не считает расходы, очень сильно себя обманывают. Между тем, учет всех доходов и расходов имеет свои положительные стороны и следующие преимущества:

- вырабатывается осознанный подход к тратам денежных средств;

- позволяет быстрее рассчитаться с долгами;

- дает возможность совершить крупную покупку без использования кредитной карты;

- можно позволить себе более качественный отдых и путешествия;

- находятся средства для формирования финансовой подушки безопасности;

- возможность покупки собственного жилья;

- создание пассивного дохода к моменту выхода на пенсию;

- возможность для получения престижного образования детям.

Обычно, на вопрос: «На что вы тратите деньги»? — отвечают: «Ну, на питание мы тратим немного. На одежду и развлечения – почти не тратим… На детские развлечения – тоже почти не тратим. На хобби и самообразование – крайне редко».

Тут возникает вопрос: Куда уходят ваши деньги? У кого есть кредиты, ответят, что на погашение кредитов и уходят.

На самом деле это не так. Люди, в основном, просто не умеют считать деньги! Просто потому, что их этому нигде не научили. Ни дома, ни в школе, ни в институте. Если вы действительно хотите изменить свою жизнь – нужно научиться этому самостоятельно.

Контролировать семейный бюджет необходимо для того, чтобы понимать, на что уходят деньги. Только так можно определить «дыры», в которых навсегда исчезают деньги и быстрее выйти из «крысиных бегов».