Лучшие приложения для учета финансов в 2021 году

Содержание:

- Toshl Finance

- Платные программы для ИП

- Учет расходов и доходов семьи в таблице Excel

- Зачем вести семейный бюджет: плюсы и минусы

- Как составить семейный бюджет

- Дребеденьги

- Основные составляющие семейного бюджета по типам планирования

- Интернет-банкинг

- Советы по использованию приложений для экономии денег

- Acasa

- CashFly

- Есть альтернативы, но в них обрезан ключевой функционал

- Интернет-банкинг

- Какие критерии учитывались при обзоре приложений

- HomeBank

Toshl Finance

Разработчики сервиса Toshl придерживаются мнения, что, хоть учет финансов и серьезное дело, но немного юмора в нем все равно не повредит. Поэтому интерфейс приложения дополнен монстрами-помощниками, которые дают подсказки, одобряют экономию и предупреждают о перерасходах. В остальном сервис схож со своими конкурентами, но есть и некоторые особенности. Например, в приложении имеется возможность прикрепления к расходам или доходам отметок о местоположении и до 4 вложений, которыми могут быть фотографии чеков, купленных предметов и т.д. Есть и функция автоматизации часто повторяющихся операций — поступления зарплаты, списание коммунальных платежей или оплаты кредита.

В платной версии, доступной за 323 руб./мес. или 2580 руб./год, есть функция синхронизации с банковским аккаунтом, но нет распознавания СМС. В версии Pro за 194 руб./мес. или 1290 руб./год есть все дополнительные функции, а в бесплатной версии — только учет финансов и возможность доступа из браузера или приложения.

Платные программы для ИП

Не смотря на то, что бесплатное программное обеспечение обладает широким функционалом, простотой в использовании, надёжностью и высокой скоростью работы, существуют обстоятельства, когда переход на платные программы необходим:

- Расширение бизнеса – немногие бесплатные программы могут корректно справиться с несколькими точками деятельности и не способны автоматизировать процесс.

- Стремление к стабильности – бесплатные программы могут быть таковыми лишь определённый временной период, если ИП не хочет регулярно менять ПО, то потребуется приобрести лицензированный продукт.

- Необходимость поддержки – разработчики предлагают обучение персонала, а также онлайн-поддержку пользователям платных приложений, стараясь максимально быстро решить все вопросы и неполадки. Также, только платное ПО гарантирует своевременность изменений, регламентированных законодательством.

Наиболее популярными среди платных программ являются:

- «1С:Бухгалтерия» – одна из самых часто встречающихся программ среди российских пользователей. Позволяет осуществлять учёт всех операций с финансово-денежными потоками, а также вести корректное сопровождение. Настроить систему может как бухгалтер либо сам предприниматель под особенности учёта конкретного бизнеса, так и сотрудники разработчика. Автоматизированы все необходимые категории учёта: касса, заработная плата, расчёты с контрагентами, товары, материалы и проч. С помощью программы можно создать как отчёты для внутреннего использования, так и установленные налоговым законодательством отчёты. Подходит для различных сфер бизнеса как торговли, так и производства. Компания-разработчик регулярно совершенствует, дополняет продукт, подстраиваясь под изменения нормативно-правовых актов. Недостатком являются сложности при обучении, проблематика переноса данных из других ПО.

- «Парус-Предприятие» – удобно в использовании всеми категориями бизнеса. Простая в использовании, но в то же время многофункциональная система позволяет вести автоматизированный бухгалтерский, кадровый, складской учёт. Включает несколько категорий, каждая из которых может успешно функционировать самостоятельно: договорной учёт, заработная плата, комплектование и проч. Может работать через локальную сеть на нескольких компьютерах.

- «Контур Эльба» – удобное ПО, которое предоставляет доступ к ресурсу не только посредством компьютера, но и через приложение на телефоне (для операционных систем Android и iOS). Позволяет создавать счета, акты, товарные накладные и иные документы. Помогает контролировать выручку, расходы. Виртуальный склад поможет отследить круговорот товара. Установлены напоминания о сроках сдачи отчётности в налоговую. Доступен функционал по формированию налоговой отчётности (с возможностью отправки через интернет). Для ИП, которые являются работодателями, представлена функция расчёта страховых взносов за персонал, а также возможность создания отчётов в налоговую и фонды. Разработчик предоставляет круглосуточную техническую поддержку. Бонусом является полная интеграция с обслуживающим банком.

- «БОСС-Бухгалтер» – представлена несколькими версиями для разных направлений деятельности. Наделена необходимыми инструментами для осуществления бухгалтерского и налогового учёта, позволяет создать необходимую отчётность.

Рынок программного обеспечения предлагает множество вариантов программ для бухгалтерского учёта деятельности ИП. Цель такого ПО – облегчить работу бухгалтера (или ИП), повысить эффективность бизнеса.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Зачем вести семейный бюджет: плюсы и минусы

Смысл даже не в том, чтобы вести именно семейный бюджет, или, например, бюджет для путешествий. Важен сам принцип, который помогает при том же уровне доходов быстрее достигать определённых финансовых целей.

Основная проблема большинства людей в том, что они не контролируют свои траты. Они не знают, сколько денег каждый месяц уходит на еду, одежду, развлечения и какие-то совершенно ненужные вещи. Иногда они даже берут в долг, но продолжают мечтать о том, чтобы однажды купить машину или поехать на море.

Возникает вопрос: действительно ли человек так хочет на море, если позволяет себе каждые выходные ужинать в кафе и пить дорогое вино? Без сомнения, каждый ответит, что было бы здорово отправиться в отпуск, но сэкономленных на кафе денег на это точно не хватило бы. При этом мало кто догадывается, что если сократить ряд статей расходов, то накопить на поезду хотя бы за год не составит труда.

Да, есть важные вещи, на которых экономить не стоит

Но важно делать осознанный выбор, что всё-таки нужно приобрести, а от чего можно отказаться. А это возможно только в том случае, если вы знаете, сколько именно денег уйдёт в итоге

К тому же, очень важно понимать, какие мечты и цели для вас стоят в приоритете.

Помимо прочего, вести семейный бюджет – значит иметь возможность объяснить свои финансовые решения членам семьи. Например, жена предъявила мужу претензию: он купил себе Макбук за 50 тысяч, потратил такую огромную сумму, при том что ей они уже давно ничего не покупали. Если муж ведёт бюджет, то он в два счёта обрисует супруге реальную картину: помимо Макбука он за весь год приобрёл буквально пару комплектов одежды, в то время как общая сумма её небольших на первый взгляд покупок превышает 100 тысяч.

Одним словом, ведение семейного бюджета поможет наглядно увидеть, куда же уходит ваша зарплата. Вы заметите каждый случай, когда приобрели что-то «всего на тысячу рублей дороже», и поймёте, насколько из-за этого выросли общие расходы. Досконально отслеживая затраты, вы научитесь экономить на мелочах, что на самом деле является залогом грамотного управления бюджетом.

Важно понимать, что вести учёт расходов и экономить на всём подряд – это не одно и то же. Чтобы достигнуть какой-либо финансовой цели, эффективнее всего работать в двух направлениях одновременно: стараться больше зарабатывать и по возможности меньше тратить

В этом смысле семья – как предприятие, руководители которого стараются не только оптимизировать затраты, но и увеличить доходы.

Сложно добиться финансовой свободы, когда запросы растут быстрее доходов. Если люди тратят всё заработанное на какие-то сиюминутные желания и даже залезают в долги, они и при огромных доходах будут чувствовать себя нищими. Чтобы такого не происходило, необходимо контролировать свои расходы, а сэкономленное откладывать и вкладывать.

Решившись вести семейный бюджет, вы получите множество преимуществ:

- Вы всегда будете знать, на что уходит ваша зарплата. Не будет мучительных раздумий, почему кончились деньги и кто в этом виноват.

- После нескольких месяцев такого контроля вы сможете довольно точно определить размер каждой статьи расходов. Некоторые из них, которые покажутся неоправданными, можно будет осознанно уменьшить, а более важные – увеличить.

- Вы сможете подготавливаться к серьёзным тратам заранее, а значит, обходиться без кредитов и прочих займов.

- Бюджет будет очень кстати, когда вы захотите спланировать покупку или поездку. Он поможет вам узнать, сколько времени понадобится для накопления нужной суммы, или на чём можно сэкономить, чтобы сократить этот срок.

- Отправляясь в длительное путешествие, вы будете знать, на сколько времени хватит имеющихся средств.

- При увольнении с работы у вас будет точное представление о том, как долго можно искать новое место без страха потратить все сбережения.

- Вы станете более дисциплинированным как в финансовых вопросах, так и в целом.

Недостатков у ведения бюджета гораздо меньше:

- Учёт затрат и планирование покупок отнимает время. Хотя многие даже получают удовольствие, когда расписывают свой финансовый план вместе с долгожданными приобретениями и поездками. Но на это в любом случае придётся потратить часть своего свободного времени.

- Снижение расходов может стать навязчивой идеей, переходящей всякие границы. Начиная с разумного урезания затрат, есть шанс со временем привыкнуть экономить на всём вообще.

- Ещё одна опасность заключается в том, что, сосредоточившись на экономии, многие забывают о заработке. Когда вы постоянно планируете семейный бюджет в рамках текущего дохода, может сформироваться своеобразный блок, не позволяющий даже задуматься, что денег могло бы быть и больше.

Как составить семейный бюджет

бесплатные программы и приложения

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов

Ставьте цели и учитесь экономить на неважном

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

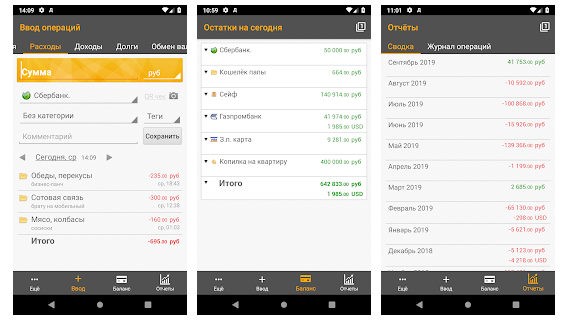

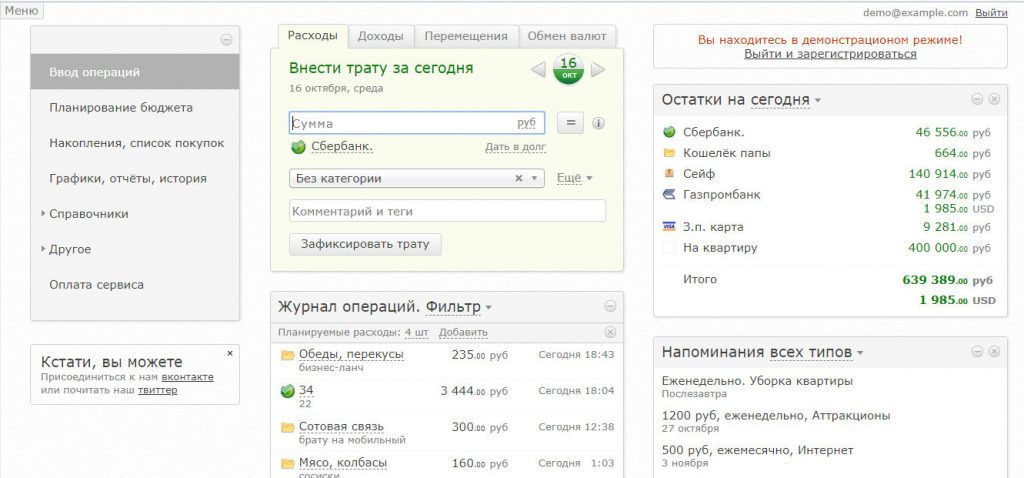

Дребеденьги

Платформы: Windows, Android.

Есть отдельно онлайн-сервис Дребеденьги, который доступен и через ПК, и через телефон. Есть приложение для Андроида, которое в платной версии синхронизируется с сервисом, в бесплатной – работает отдельно.

По мнению многих людей, с которыми я общался, Дребеденьги – одна из лучших программ для учета финансов. Это действительно так. Сервис предоставляет множество различных функций:

- автоматический учет расходов (путем обработки смс от банков);

- удобное распределение расходов по категориям, в том числе автоматически;

- многопользовательский режим – можно подключить членов семьи для ведения семейного и раздельного бюджета (только для ПК-версии);

- учет кредитов и долгов;

- учет должников (тех, кто занимал у вас);

- мультивалютность;

- возможность сохранения фотографии чека;

- экспорт данных в табличку Excel.

Также бонусом идут встроенный календарь, планировщик и даже список покупок для похода в магазин.

Словом, если вам нужно приложение, чтобы можно было без проблем вести учет расходов «на лету», а потом полученные данные можно было бы выгрузить для отдельного анализа – Дребеденьги самое то.

Основные составляющие семейного бюджета по типам планирования

1. Раздельный семейный бюджет.

Для каждого члена семьи привычно планировать свои расходы в индивидуальном порядке и распределять свой доход. Для молодых семей характерно делить совместные расходы поровну и договариваться по поводу каждого. Такой вид планирования трат рационален в начале семейной жизни, когда нет детей и общего имущества. Или, наоборот, для пожилых пар, которые уже не обременены совместными заботами о детях, когда обоюдно нажитое условно поделено, и где каждый живет по своему, устоявшемуся жизненному укладу.

В раздельном планировании семейного бюджета значимую часть занимает договоренность между супругами. Это некоторым образом напоминает деловое соглашение между партнерами в бизнесе.

Бывают семьи, на мой взгляд, впадающие в крайности, когда даже коммунальные услуги оплачиваются мужем и женой совместно, в соответствии с размерами пользования каждого. Например, жилая площадь делится между супругами поровну, и каждый оплачивает за ту часть, которой пользуется в большей степени (муж – за гараж, жена – за кухню, и т.д.).

2. Совместный семейный бюджет.

Самый простой способ ведения хозяйства, однако и у него есть подводные течения, появляющиеся в том случае, когда один член семьи вкладывает в семейный бюджет больше других. Чтобы избежать неприятных моментов, изначально супругам необходимо обговорить, что независимо от вложений, если бюджет общий, то и расходовать его супруги должны наравне.

На деле распоряжение «общей кассой» постоянно пересматривается и корректируется. Происходит это, как правило, по желанию супруга, зарабатывающего больше. Особенно сильно на равные траты реагирует жена, когда она вкладывает больше мужа. Если смотреть на это с точки зрения психологии, то такую реакцию можно объяснить конфликтом реальности с исторически устоявшимся представлением об укладе семьи, где мужчина – добытчик, которые приносит доход в дом, а жена – хозяйка, которая им распоряжается. Проблема может возникнуть и на том основании, что некоторые независимые личности, стремящиеся к свободе и самостоятельному планированию своей жизни, испытывают дискомфорт при общем бюджете, где необходимо отчитаться за каждую покупку и заработанную копейку. Так появляются «заначки» от своей половинки, и общий семейный бюджет плавно переходит в смешанный.

Совместное планирование семейного бюджета еще называют «иждивенческой моделью», так как фактически в таких ситуациях один супруг находится на содержании у другого. Сохранить равноправие голосов при таком укладе сложно, ведь старо как мир понятие: кто платит, тот и решает.

3. Смешанный вид бюджетирования.

Самый популярный и удобный вид семейного бюджета, когда имеется и «общая касса», и личные деньги у каждого участника. Здесь главенствуют солидарность и договоренность, когда супруги часть своих доходов откладывают на общие расходы, а часть оставляют на свои личные нужды, которые не обязаны включать в список расходов и отчитываться за них. Долевой вклад участников смешанного семейного бюджета может быть двух видов:

- когда партнеры вкладывают одинаковый процент от своих доходов, и кто зарабатывает больше, тот и отдает больше;

- супруги вкладывают поровну, и тот, кто зарабатывает меньше, довольствуется меньшей суммой на личные расходы, при этом размер общей кассы остается неизменным.

Негласно считается, что последний вид вклада в семейный бюджет предполагает развитие личного мотива к стремлению увеличить свой заработок супругу, который имеет меньший доход.

Учет и планирование семейного бюджета подчиняются определенным целям, связанным, например, с режимом жесткой экономии, или отвечающим на требования воспитания и дисциплины в конкретной семье. Капитализм процветает, и уже в начальной школе детей учат распоряжаться финансами и предлагают изучать понятие семейного бюджета и способы его планирования. Закладывание данной информации на подсознательном уровне помогает формировать в детских умах аналитические способности, которые в будущем помогут избежать ошибок, связанных с оценкой своих финансовых возможностей.

Интернет-банкинг

Некоторые банки предлагают учет финансов в рамках услуги «Интернет-банк».

Достоинства учета через интернет-банк

- Все операции заносятся автоматически при оплате операции картой – не нужно создавать транзакции самому, ничего не забудется;

- Данные хранятся на сервере банка – они не потеряются, к ним всегда есть доступ с любого устройства.

Недостатки интернет-банкинга

- Невозможно занести расходы наличными деньгами;

- Нет многопользовательского режима;

- Мало функций для анализа и планирования бюджета.

- В долгосрочной перспективе проблематично получить всю статистику расходов.

Советы по использованию приложений для экономии денег

Ознакомившись с кратким обзором лучших приложений для учета расходов и доходов, мы видим, что большинство функций повторяются. В частности, группировка поступлений и трат по категориям, использование различных типов счетов, отчеты по расходованию средств и др. В сущности, это основное, что нужно, чтобы понять, куда уходят наши деньги.

Согласитесь, когда мы видим, сколько ушло, например, на ремонт машины, стоит задуматься: а правильно ли я выбрал автосервис или магазин для покупки запчастей. А может, и вовсе пора менять автомобиль?

Этот пример, конечно, утрирован. Возможно, в этом месяце вы потратили на ремонт машины значительную сумму, но теперь долгое время подобных расходов не будет. Поэтому анализ за один месяц, конечно же, не является показательным.

Но если затраты на ремонт автомобиля «съедают» значительную часть вашего бюджета в течение нескольких месяцев и даже лет – с этим точно нужно что-то делать. Если, конечно, ремонт авто не является вашим хобби.

Кстати, о хобби. Я бы рекомендовала выделить эти затраты в отдельные категории, не объединяя их с такими категориями, как «Развлечения» или «Досуг»

Увлечения – это очень важно для каждого из нас, поэтому отказываться от них нельзя. Другое дело, что на это следует выделить отдельный бюджет и постоянно его контролировать

Поэтому я советую использовать такие приложения для учета расходов, где есть ведение бюджета и контроль трат. По крайней мере «новичкам» в ведении личных финансов это будет очень полезно. В современном мире, когда каждый день приходится принимать решения, искать пути рационализации задач, такой помощник точно не помешает. Пусть даже этим помощником будет программа.

Другой полезной функцией является привязка к банковским картам. Если не нужно дублировать расходы – это очень удобно. Некоторые мне возразят: дескать, а как же безопасность и конфиденциальность? Полагаю, что все программы, которые мы разобрали сегодня, имеют высокий уровень защиты личных данных, но использовать или не использовать синхронизацию с онлайн-банкингом – личное дело каждого.

К слову, платные версии стоят совсем недорого. В российских деньгах оплата годового обслуживания составляет менее 1 тыс. руб. Используя приложение для контроля расходов, вы сэкономите намного больше.

Acasa

Android IOS

Acasa – это мобильное приложение одноимённого сервиса для контроля расходов на совместно используемые товары или жилье. Стартап из Великобритании с самого начала был запущен как удобная площадка для тех, кто снимает общую жилплощадь с кем-нибудь или живёт в общежитии. По сути, приложение позволяет понять, кто ещё не уплатил собственную долю за свет, воду, квартплату или новый кондиционер.

Отличительная возможность — оплата счетов непосредственно из интерфейса приложения. Помимо этого, можно переводить деньги другим сожителям, если в доме принято, чтобы расходы разом оплачивал кто-то один.

Acasa переводит один из самых некомфортных моментов совместного проживания на формальный уровень. Каждый пользователь общается один-на-один с сервисом, и никто не думает, что за свет или воду он платит в одиночку.

Главный минус Acasa – узкая специализация. Это приложение не относится к «универсальным солдатам», которые подсчитывают все ваши траты, синхронизируют данные разных банков и готовят выкладки по расходам за конкретный период. Однако в своей нише, пока что, Acasa лучше всех.

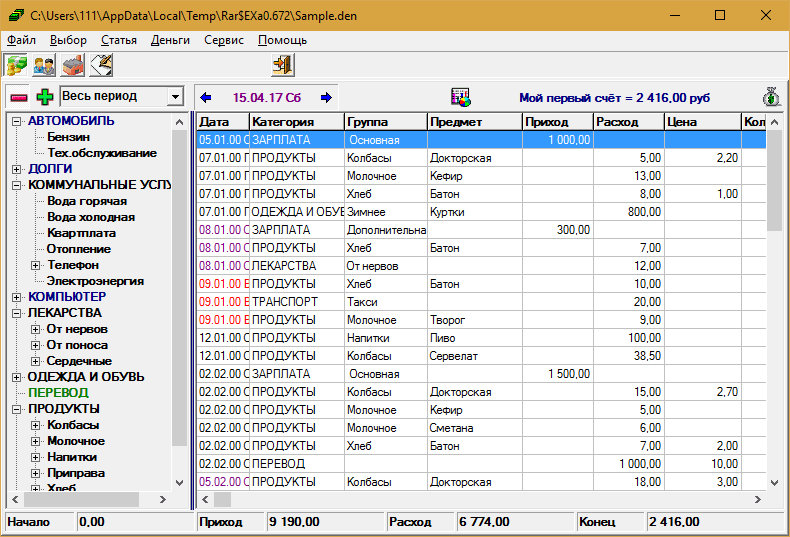

CashFly

CashFly более 15 лет, но пользователи до сих пор считают эту программу одной из лучших среди аналогов. Она не блещет изысканностью дизайна, но очень понятна и проста, о чем можно судить даже по виду главного окна. К тому же, весьма функциональна: если сравнить возможности CashFly и основной массы бесплатных аналогов, то первая во многом выигрывает.

Вот неполный перечень того, что она умеет:

- Работать без установки, что позволяет использовать ее на разных компьютерах (например, на работе и дома). Достаточно распаковать архив с файлами приложения в отдельную папку и сохранить на съемном носителе или в облаке.

- Вести учет доходов и расходов по неограниченному количеству статей, нескольким счетам и в разных денежных единицах. Изначально в программе присутствуют доллары США и рубли, но можно добавлять и другие валюты.

- Учитывать приходно-расходные операции нескольких пользователей — как в общем бюджете, так и по отдельности.

- Вести бухгалтерию небольшого предприятия.

- Производить расчеты с помощью калькулятора.

- Делать выписки со счетов, составлять сводные отчеты о движении средств за выбранные периоды времени и отображать их в виде графиков и диаграмм.

- Распечатывать сводки.

- Защищать данные паролем.

- Планировать бюджет на будущие периоды.

- Сохранять старые данные в архивах.

- Хранить пользовательские заметки (ежедневник) и телефонную книгу, точнее, списки организаций и отдельных людей с их номерами телефонов, адресами, датами рождения и прочей информацией. Делать напоминания о событиях.

- Конвертировать суммы из одной валюты в другую, согласно установленному пользователем курсу.

- Отключать неиспользуемые функции.

К сожалению, в настоящее время развитие CashFly остановлено. Последняя его версия вышла в 2010 году, и с тех пор продукт не обновлялся. В списке поддерживаемых им систем официально значатся только Windows 7 и более ранние ОС, но, как выяснилось, он без проблем запускается и работает на Windows 10.

Есть альтернативы, но в них обрезан ключевой функционал

Предлагаю попробовать, если указанные выше варианты вам почему-то не подошли. Сам не стал ими пользоваться, потому что не хватает важных конкретно мне деталей.

В удобном приложении Money Flow нельзя устанавливать лимиты на категории в бесплатной версии.

Многофункциональный WalletApp запрещает добавлять больше трёх счетов. У меня их семь.

Расходы ОК максимально простое. Подойдёт для детей и подростков, которые только начинают управлять своими деньгами. Причина в том, что там кошельков нет вообще.

Все приложения, которые видите на обложке статьи, можете попробовать тоже. В основном они ничем не лучше друг друга.

Интернет-банкинг

Некоторые банки предлагают учет финансов в рамках услуги «Интернет-банк».

Достоинства учета через интернет-банк

- Все операции заносятся автоматически при оплате операции картой – не нужно создавать транзакции самому, ничего не забудется;

- Данные хранятся на сервере банка – они не потеряются, к ним всегда есть доступ с любого устройства.

Недостатки интернет-банкинга

- Невозможно занести расходы наличными деньгами;

- Нет многопользовательского режима;

- Мало функций для анализа и планирования бюджета.

- В долгосрочной перспективе проблематично получить всю статистику расходов.

Какие критерии учитывались при обзоре приложений

Каждый сам решает, для чего ему нужна домашняя бухгалтерия. Одни хотят поскорее расплатиться с долгами и кредитами, другие – научиться экономить и не тратить деньги впустую.

Для достижения этих целей нужен учет и анализ личных/семейных трат и доходов. Большинство существующих приложений для учета личных финансов справляются с этой задачей. Выбор зависит от дополнительных возможностей, которые помогут сделать учет проще и нагляднее. Наш обзор не универсален, он основан на субъективном мнении автора и доступности программы для всех желающих.

В первую очередь мы рассмотрим, какие функции есть в бесплатной версии, а за какие придется платить.

В обзоре участвуют несколько самых популярных приложений. Будем их оценивать по следующим критериям:

1. Удобство внесения данных. Наличие функций распознавания (парсинга) банковских СМС, синхронизация с банками и быстрое обновление транзакций. Автоматическая подгрузка операций и формирование списка покупок через сканирование QR-кодов с чеков.

2. Гибкость учета. Предустановленные категории и подкатегории расходов и доходов с возможностью добавлять свои. Состав семьи, контрагентов и возможность редактировать их и добавлять свои. Ведение учета в любой валюте или даже в нескольких валютах сразу (мультивалютность). Группы счетов, ведение учета по наличным, картам и вкладам.

3. Возможность совместного/семейного учета. Функция многопользовательского режима с созданием аккаунта для каждого члена семьи.

4. Контроль долгов. Наличие напоминаний о сроке и сумме возврата долга, календарь предстоящих обязательных платежей.

5. Отчетность. Удобство построения отчетов по тратам, доходам, в разрезе контрагентов и по составу семьи. Многообразие видов и форм отчетов: графики, таблицы, списки. Динамика и аналитика за любой выбранный период. Экспорт и импорт отчетов. Составление баланса с возможностью актуализации.

6. Наличие резервного копирования. Автоматическое сохранение данных в облако, на компьютер пользователя, отправка бэкапов на почту и другие способы сохранить данные.

7. Популярность среди пользователей и наличие технической поддержки. Оцениваем приложение по количеству отзывов в интернете и на странице скачивания. Частота обновлений и обратная связь с разработчиками.

8. Синхронизация между различными устройствами. Скорость обновления данных.

9. Поддержка различных устройств/платформ/операционных систем. Приложение должно быть доступно на любом смартфоне и компьютере.

HomeBank

Бесплатное приложение, позволяющее вести учет своих финансов.

С помощью ПО вы сможете полностью контролировать свои доходы и расходы, планировать бюджет семьи, анализировать траты и не только. Возьмите траты под свой полный контроль.

Программа поддерживает тесную интеграцию и импорт данных из сервисов Microsoft Money и Quicken, а также других приложений для управления собственными средствами.

Поддерживает форматы QIF, QFX, CSV и OFX.

Из функций предусмотрено обнаружение дублированных транзакций. Это позволяет избежать путаницы в расчетах и захламленности БД.

Обратите внимание! Транзакции можно упорядочить, поделив на категории. Также можно распланировать автоматическое добавление приходных операций в созданную базу данных, добавляя различные тэги и не только

Также имеется функция, позволяющая редактировать одновременно сразу несколько полей, что значительно ускоряет и упрощает процесс ведения бухгалтерии.

Устанавливайте уровень годового или месячного бюджета для каждой категории, если потребуется.

Генерируйте динамическую отчетность, отражающий текущее состояние вашего финансового положения. Если понадобится, их можно снабдить диаграммами для наглядности.

вернуться к меню