Учет сомнительных долгов в бухгалтерском учете: проводки

Содержание:

- Использование (восстановление) созданного ранее резерва по сомнительным долгам

- Погашение задолженности в полном объеме

- Процедура выявления сомнительного долга и порядок бухучета резерва

- Частичное погашение задолженности и использование резерва

- Различия резервов в НУ и БУ, учет разниц

- Проведение инвентаризации

- Как определить сумму сомнительных резервов в бухучете

- Формирование резерва по сомнительной задолженности в бухгалтерском учете

- Отличительные черты бухгалтерского и налогового учета

- Корректировка на остаток резерва предыдущего периода

- Условия формирования РСД

- О чем в части резервов нужно сказать в учетной политике

- Правила отображения РСД в бухгалтерской отчетности

- Создание резерва по сомнительным долгам

- Распространенные вопросы и ответы на них

- Резерв по сомнительным долгам

- Создание резерва в бухгалтерском учете

- Характеристика резерва сомнительных долгов, создаваемого в бухучете

- Отображение резерва в бухучете

Использование (восстановление) созданного ранее резерва по сомнительным долгам

Все любые изменение, которые происходят с существующими задолженностями, отражаются и на величине созданного ранее резерва. Это означает, что в случае, когда задолженность, под которую уже был создан ранее резерв, переходит по обоснованным причинам в разряд безнадежных долгов на основании проведенной инвентаризации и сформированных впоследствии приказов происходит списание долгов, как признание их внереализационными расходами.

По своей сути данная операция является корректировка оценочного значения, так же как и погашение самого долга влияет на сумму созданного резерва. Разница только в бухгалтерских проводках, которые формирует бухгалтер для каждого конкретной операции исходя из ее функционального значения.

Погашение задолженности в полном объеме

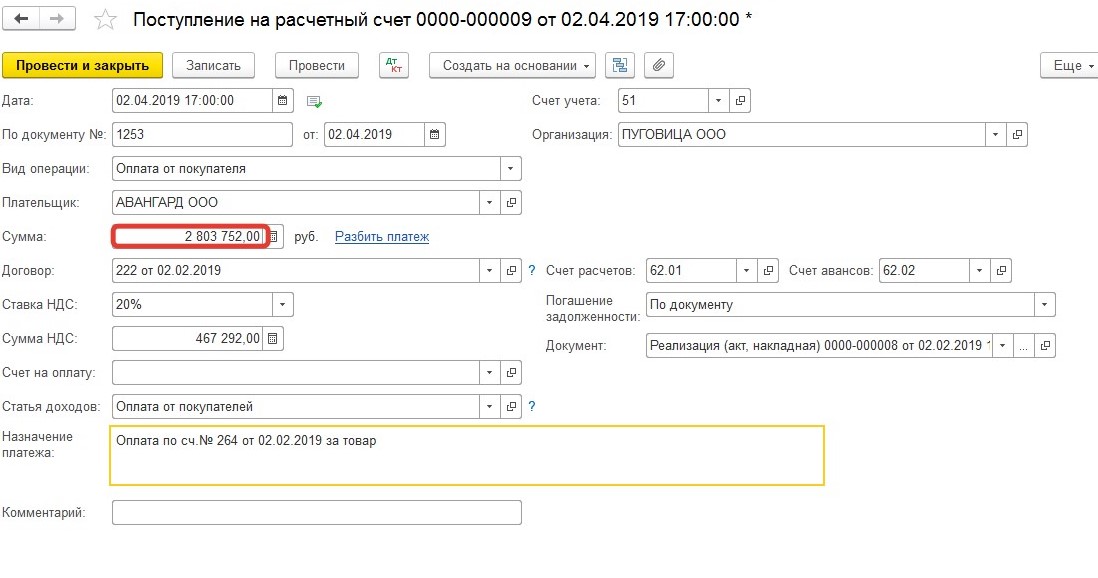

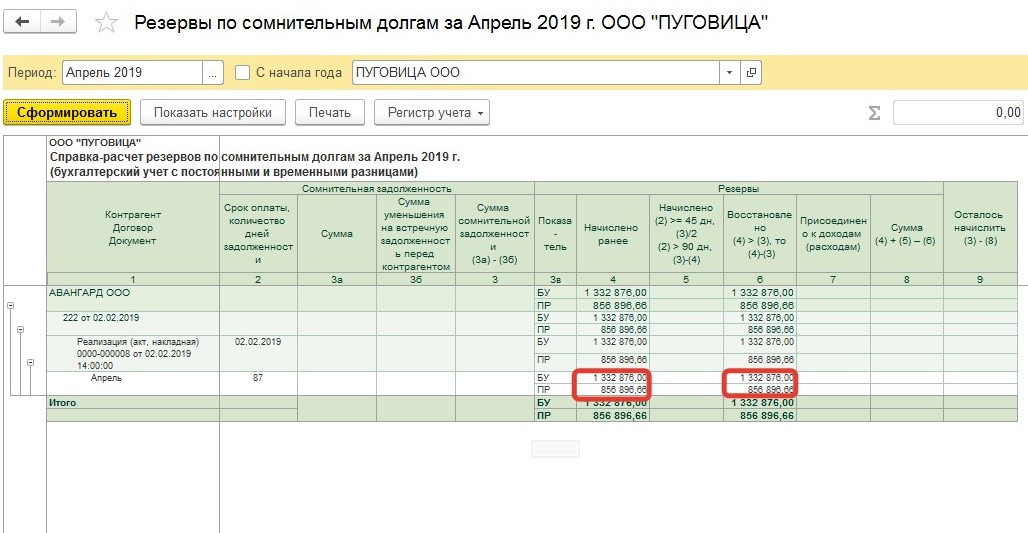

Предположим, что общество с ограниченной ответственностью «Авангард» (покупатель) закрыл задолженность полностью второго апреля.

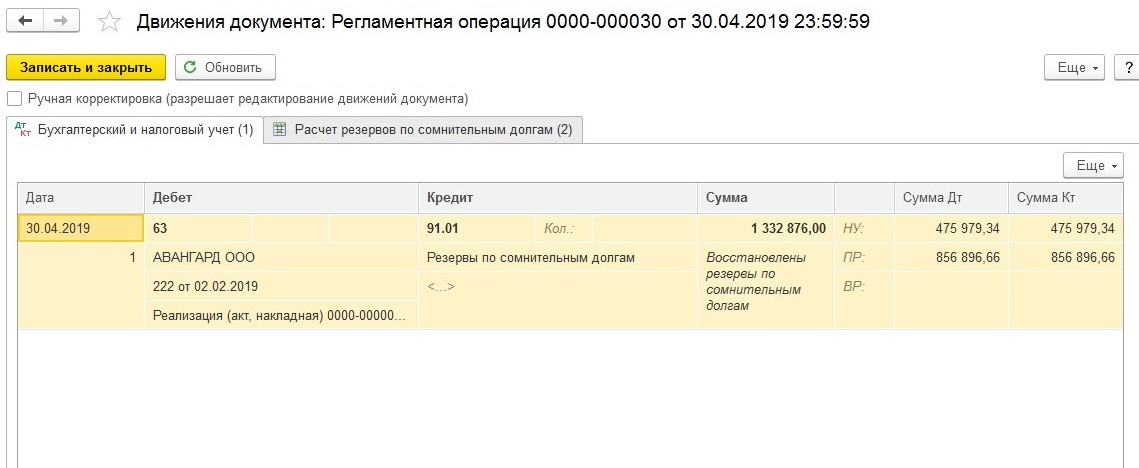

В рассматриваемом примере, при закрытии апреля произойдет восстановление резерва. В нашем случае долг погашен полностью, поэтому восстановление резерва произойдет в размере той суммы, которая была начислена ранее.

В процессе формирования резерва будет осуществлена следующая бухгалтерская операция:

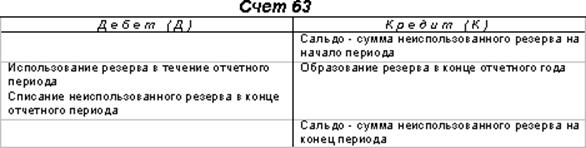

Дт 63 Кт 91.01. Сумма должна соответствовать восстановленному резерву.

Исправление резерва необходимо провести для корректного начисления налога на прибыль (корректные данные отразятся в части внереализационных доходов).

Процедура выявления сомнительного долга и порядок бухучета резерва

Выявление СД происходит по результатам инвентаризации, проводимой с установленной в организации периодичностью. Сомнительным признается каждый долг, соответствующий содержащимся в учетной политике критериям. По правилам, разработанным организацией, определяется величина создаваемого по конкретному долгу резерва. Создать его нужно в том периоде, к которому относится проведенная инвентаризация.

Начисление резерва делается проводкой:

Дт 91 Кт 63.

Изменение его суммы при пересмотре факторов, влияющих на размер резерва, может происходить как в сторону уменьшения, так и в сторону увеличения, т. е. будет выражаться проводками:

Дт 63 Кт 91 или Дт 91 Кт 63.

При оплате долга или его части резерв уменьшится:

Дт 63 Кт 91.

Неиспользованный резерв списывают такой же проводкой:

Дт 63 Кт 91.

Списание задолженности, признанной безнадежной, при наличии резерва по СД делают за счет этого резерва (п. 77 ПБУ о бухучете и бухотчетности) и отражают проводкой:

Дт 63 Кт 62, 76, 73, 71.

Сумму списания, превышающую величину сформированного резерва, относят на финрезультат:

Дт 91 Кт 62, 76, 73, 71.

Списанную из учета безнадежную задолженность нужно на 5 лет учесть за балансом на случай ее оплаты:

Дт 007.

Списанию безнадежного долга должны предшествовать инвентаризация, обоснование безнадежности и приказ руководителя о списании (п. 77 ПБУ о бухучете и бухотчетности).

Подробнее об оформлении процедуры списания читайте в материале «Порядок списания дебиторской задолженности».

Частичное погашение задолженности и использование резерва

Восстановленный резерв возможно использовать. Это происходит, когда безнадежная дебиторская задолженность списывается за счет резерва (пункт семьдесят семь Положения по ведению бухучета и отчетности).

Проведение этой операции будет сопровождаться следующей проводкой:

Д-ет 63 Кр-т 62 — отражается сумма безнадежной задолженности.

В течении следующих пяти лет задолженность будет учитываться за балансом. Если произойдет оплата долга, этот факт будет проведен бухгалтерской проводкой по счету 007.

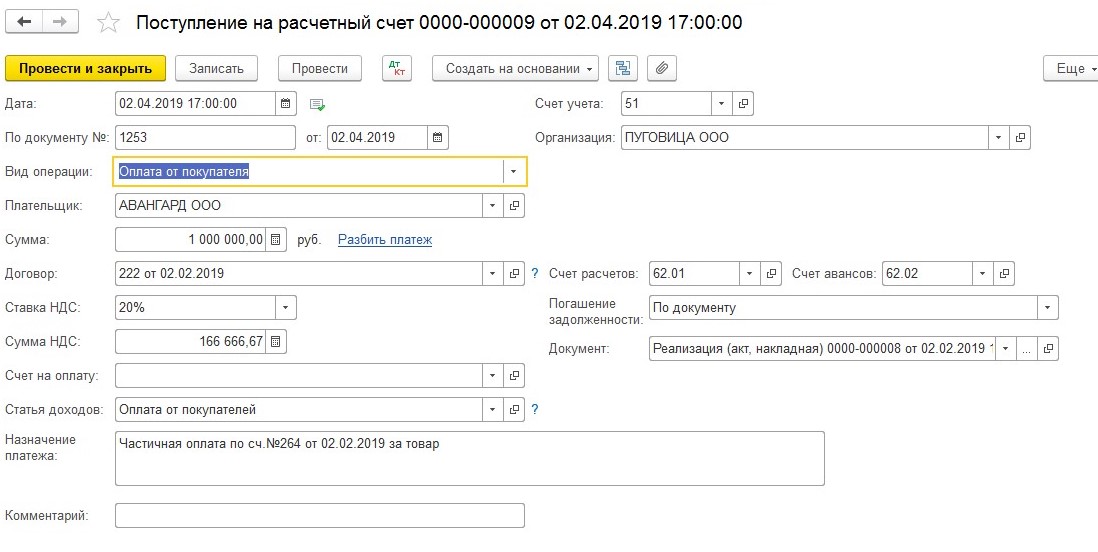

В нашем примере, второго апреля общество с ограниченной ответственность «Авангард» закрыл часть задолженности на сумму один миллион рублей.

Наша задача восстановить резерв в сумме один миллион рублей.

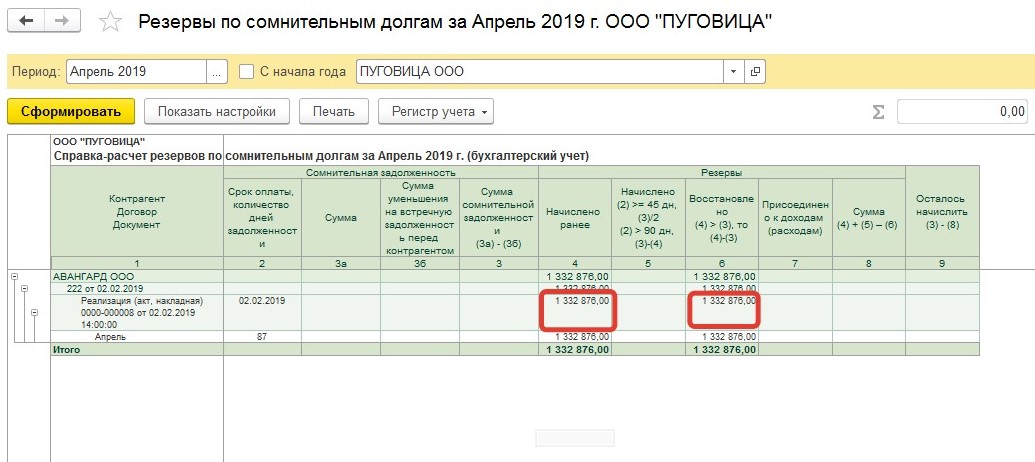

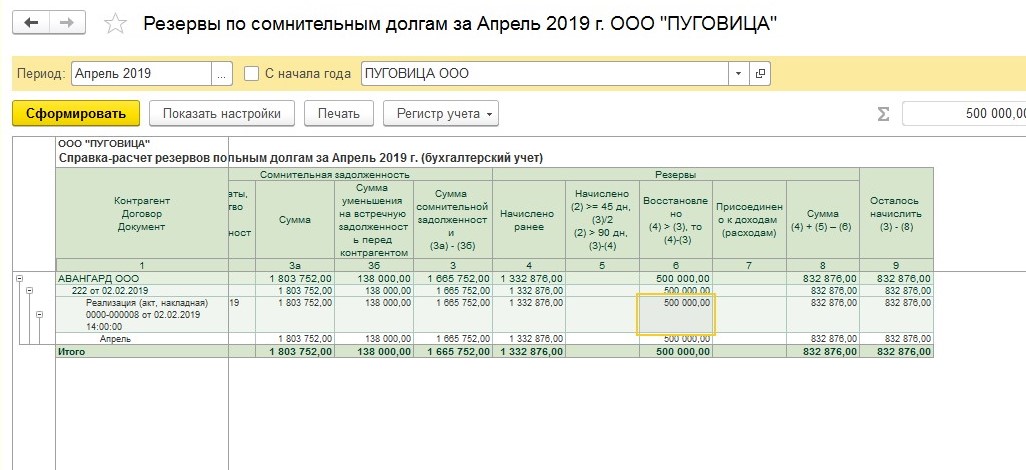

Произведем расчет остатка задолженности контрагента (2803752 руб. – 138000 руб. – 1000000 руб). Задолженность составляет один миллион шестьсот шестьдесят пять тысяч семьсот пятьдесят два рубля. Срок задолженности составляет восемьдесят семь дней.

В конце месяца необходимо отправить в резерв пятьдесят процентов суммы задолженности. Расчет: 1665752 руб.х 50% = 832876 рублей.

Рассматривая вопрос по работе над резервом по сомнительным долгам, мы отмечали тот факт, что программа функционирует так, чтобы расчет по сомнительным долгам проводился по установленным правилам налогового учета. Налоговый Кодекс разрешает восстанавливать резерв в единственном случае — резерв остатка прошлого периода превышает размер нового резерва.

Сумма резерва прошлого месяца составила 1332876 рублей. Сравним резервы — остатки резервов предыдущего периода больше чем в отчетном периоде. Таким образом, разницу необходимо приобщить к внереализационным доходам налогоплательщика в отчетном периоде.

Обратимся к программе. В последних числах апреля программа осуществит расчет резерва с учетом корректировки суммы долга. Когда поступит оплата — необходимо произвести восстановление части резерва. Поэтому в программе восстановится разница в сумме пятьсот тысяч рублей.

Эта операция будет сопровождаться следующими действиями:

Де-т 63 Кре-т 91.01– 500000 рублей.

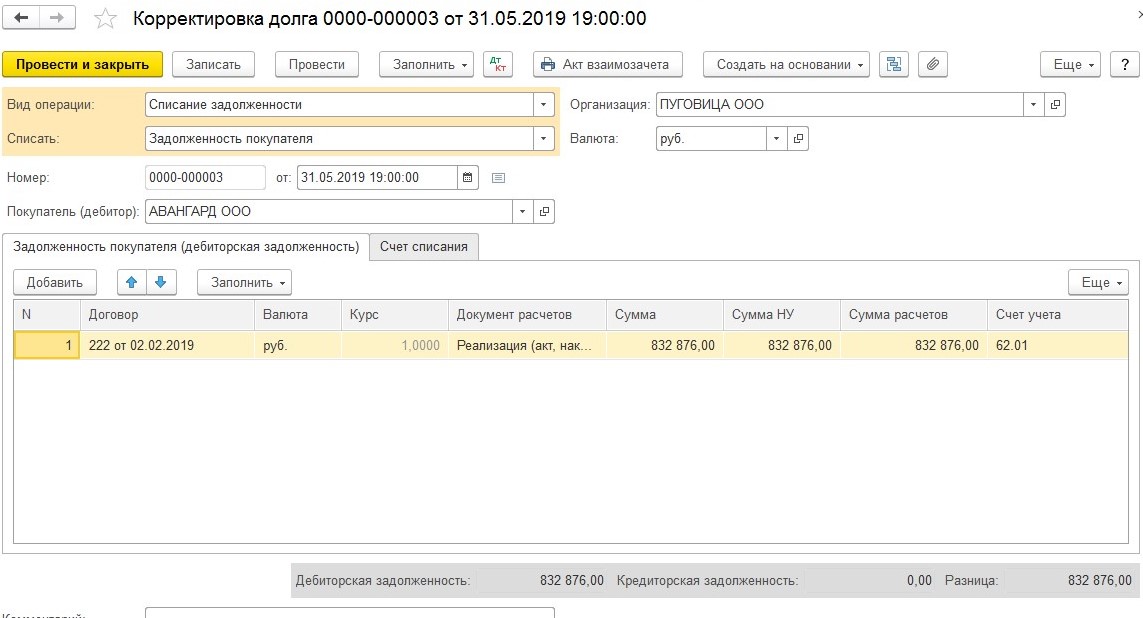

ООО «Авангард» ликвидирован в мае 2019 года. В связи с этим, ООО «Пуговица» признала долг 1665752 рублей безнадежным.

Разницу необходимо перенести на внереализационные расходы, когда сумма резерва сомнительных долгов станет меньше величины безнадежной задолженности. Основание — НК РФ и письмо Минфина от 14.11.2011г. № 03-03-06/1/750.

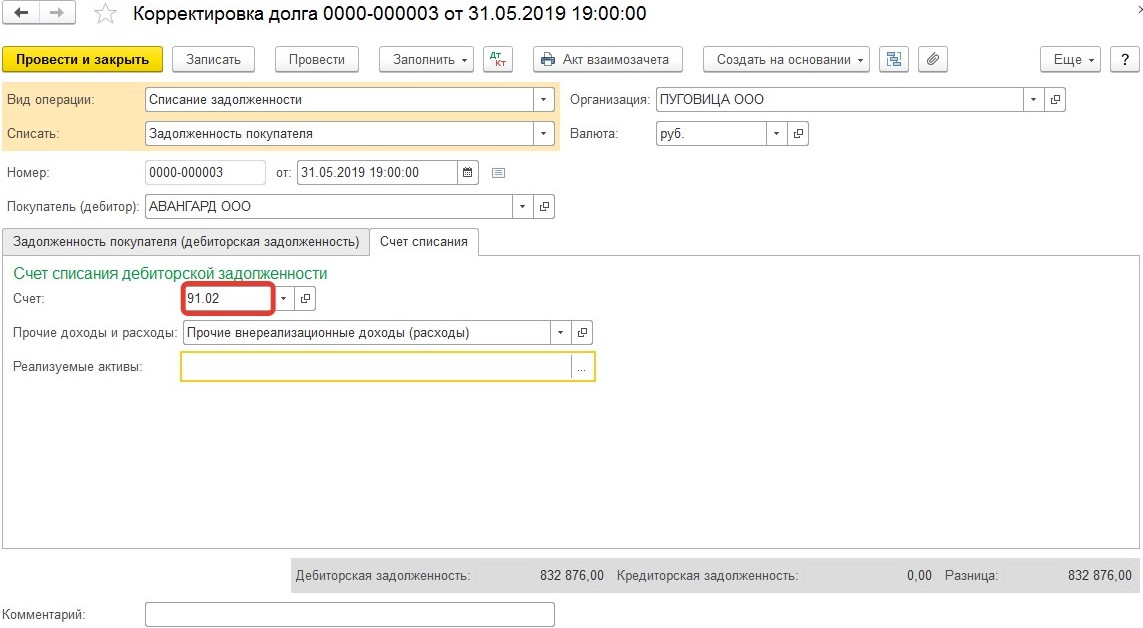

Тридцатого мая 2019 года бухгалтера сделают проводку:

- Де-т 63 Кре-т 62 – 832876 рублей — закрытие задолженности за счет резерва;

- Де-т 91.02 Кре-т 62 – 832876 рублей — разница переходит на внереализационные расходы.

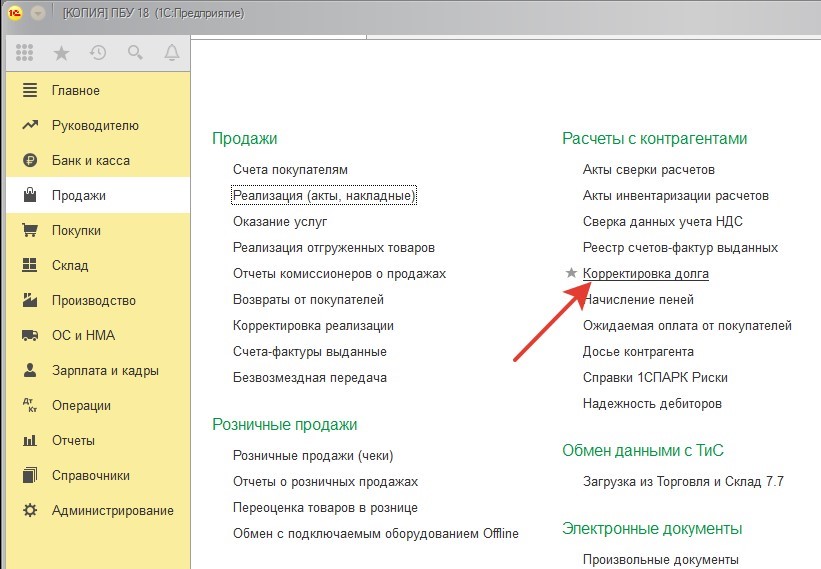

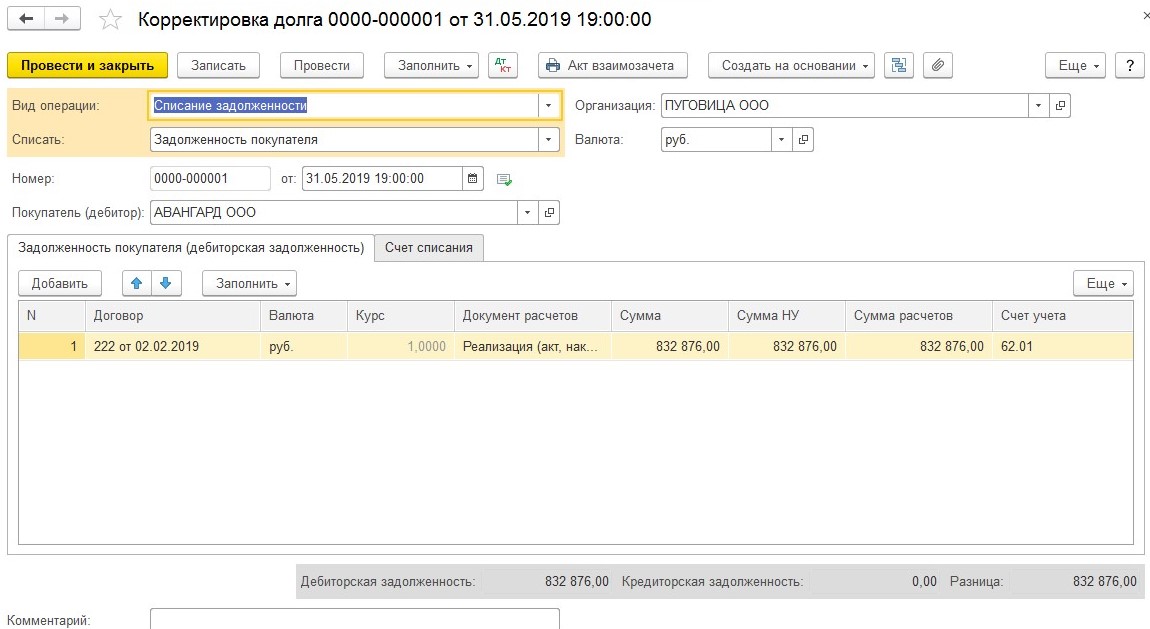

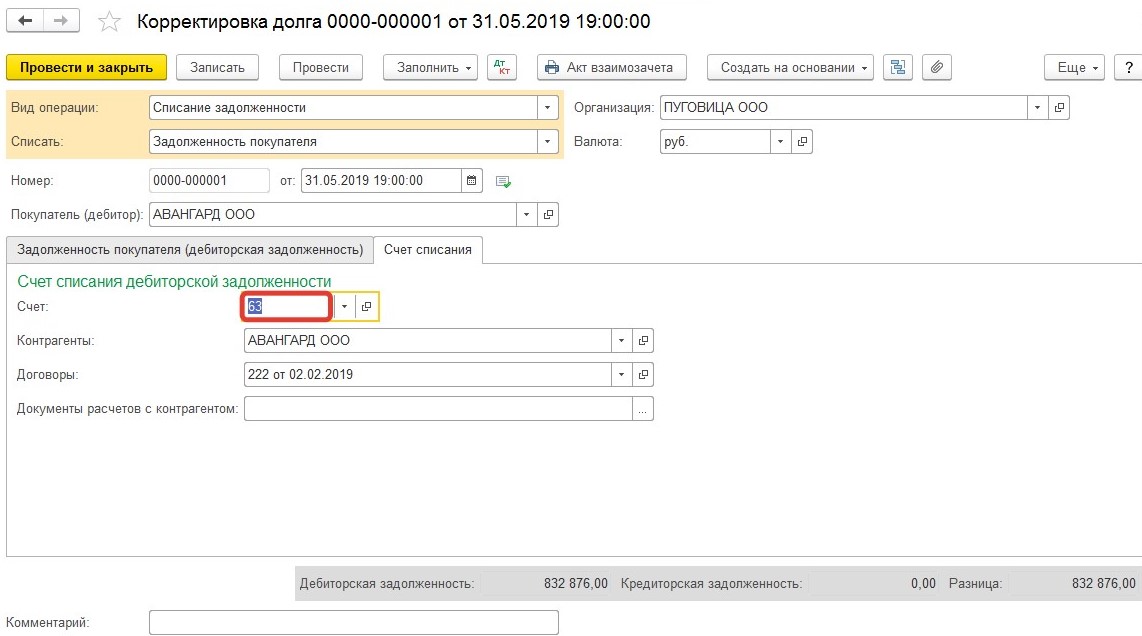

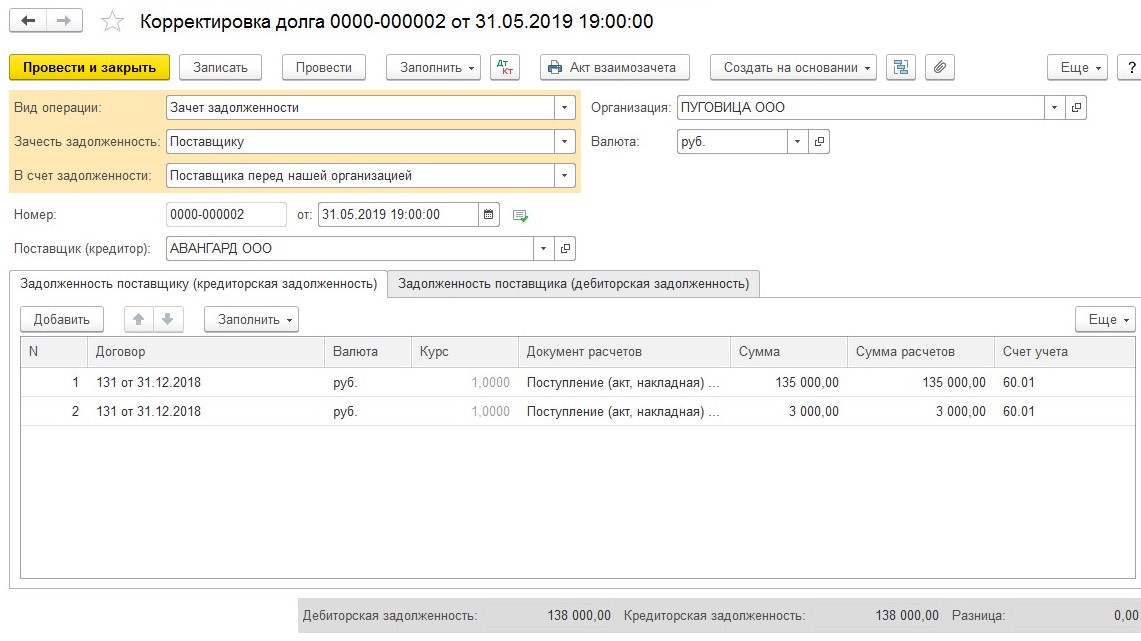

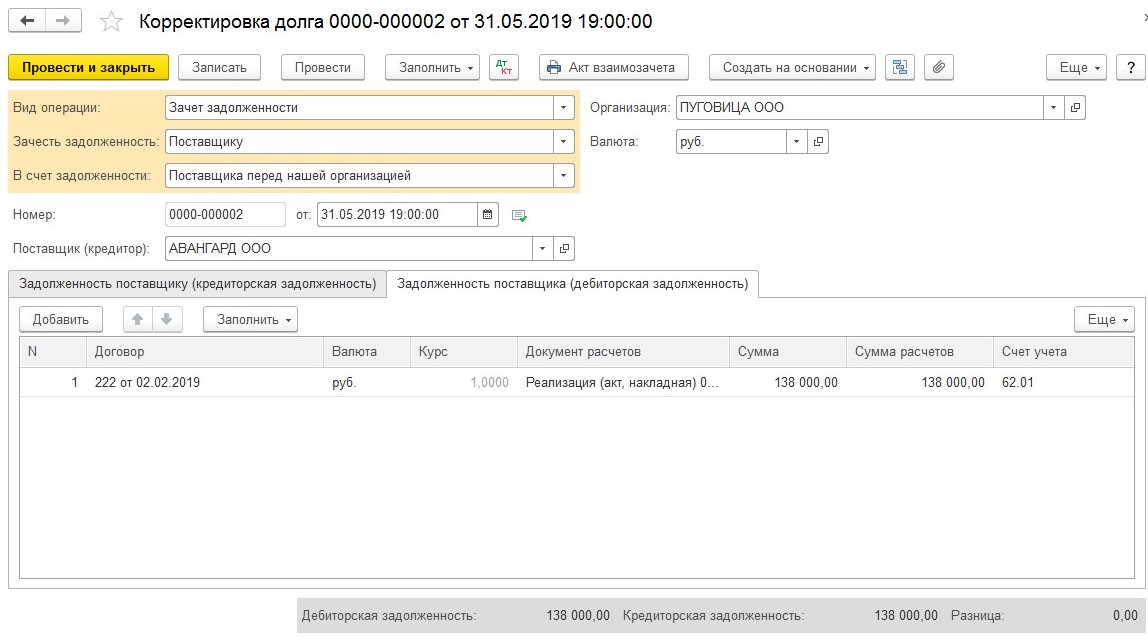

В программе эта операция сопровождается документом «Корректировка долга».

Бухгалтерия проводит закрытие долга за счет резерва, активируя документ «Корректировка долга» во вкладке «Списание задолженности».

Важно: обязательно нужно заполнить поле «Документ расчетов». Если оставить это поле пустым, долг не спишется, а «разлетится» на счете шестьдесят два по субконто

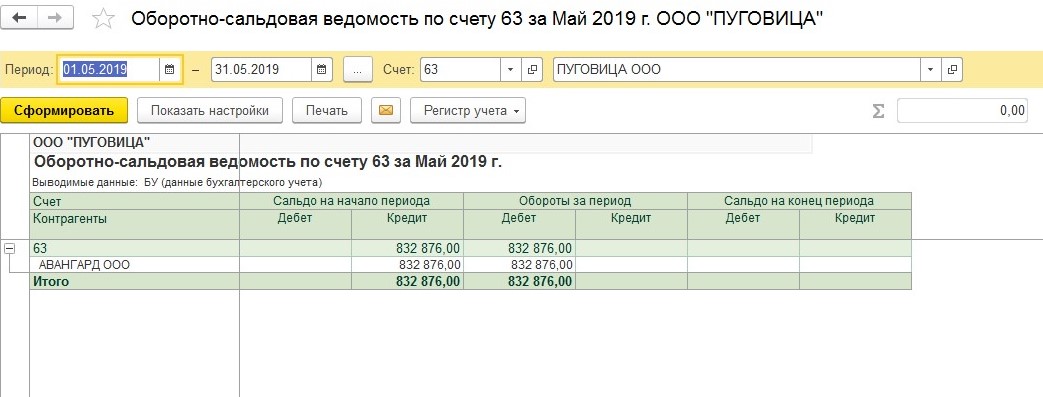

Когда документ будет проведен — счет шестьдесят три закрывается. Проверим ведомость по этому счету.

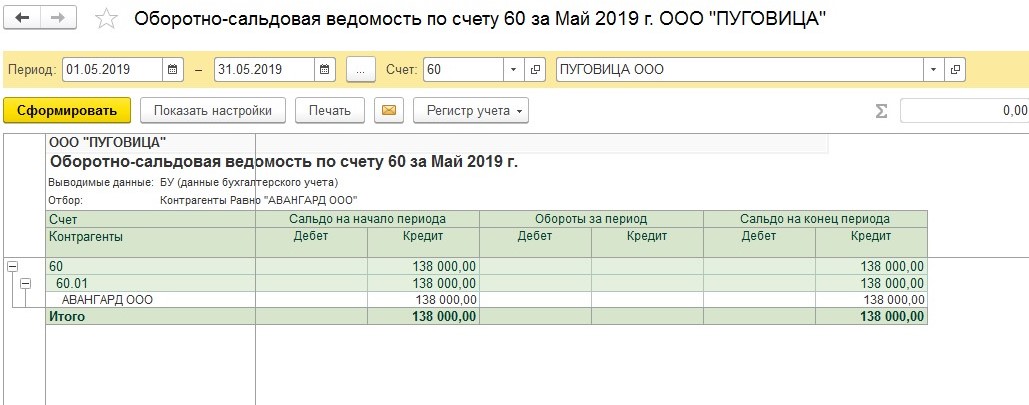

Мы упоминали, что существует встречный долг у ООО «Пуговица» перед ООО «Авангард» в размере сто тридцать тысяч рублей.

Спишем ее с помощью активации документа «Корректировка долга», выберем опцию «Зачет задолженности».

Этой операцией будет погашен долг перед ООО «Авангард».

Разницу относим на внереализационные расходы.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Работа сверх нормы в 1С: Зарплата и управление персоналом 8

Рабочая дата в 1С: Бухгалтерии – как и зачем изменять?

Различия резервов в НУ и БУ, учет разниц

Порядки создания резервов в БУ и НУ различаются достаточно существенно. К основным отличиям резерва, образуемого в БУ, следует отнести:

- обязательность его формирования по долгу, признанному сомнительным, для всех без исключения юрлиц;

- применимость к долгам любого вида и к тем, которые еще не просрочены, но могут стать такими;

- допустимость самостоятельной разработки критериев оценки сомнительности долга и правил определения размера резерва.

Максимальное сближение правил БУ и НУ для резерва путем установления их в БУ такими же, как в НУ, может не дать результата в части формирования одинаковых учетных данных уже по одному обстоятельству несовпадения видов задолженности, в отношении которых в БУ есть обязанность образования резервов, а в НУ — нет.

Если же в НУ резерв не создают, то расхождения между НУ и БУ возникнут уже из-за самого факта этого несоздания.

Таким образом, расхождения между данными НУ и БУ при создании резерва имеются практически всегда. Поэтому возникает необходимость учета образующихся разниц. Они носят характер временных и подчиняются всем правилам, установленным для них ПБУ 18/02 (приказ Минфина России от 19.11.2002 № 114н).

Проведение инвентаризации

Основанием создания подобных сумм резерва является инвентаризация по финансовым обязательствам компании, которая проводится с установленной частотой. Данная процедура является нормальной практикой компаний при составлении годовой отчетности и формировании резервных отчислений. Она осуществляется специально созданной комиссией по нормам законодательства. Конечным результатом является составление требуемой документации, например, акт по форме ИНВ-17. К акту прикладывается справка, в которой указаны расшифровки по всем позициям. Акт подписывается членами комиссии, которые принимали участие в процедуре.

Как определить сумму сомнительных резервов в бухучете

Единой методики подсчета сумм резервов по сомнительным долгам в бухгалтерском учете нет. В абз. 3 п. 70 приказа № 34н только отмечено, что подсчет резервов производится в зависимости от состоятельности покупателя и вероятности закрытия им долга. Организации (ИП) могут фиксировать в своей учетной политике собственные методики подсчета сумм по сомнительным резервам в бухучете.

Оптимальной будет методика, приведенная в п. 4 ст. 266 НК РФ, по следующим причинам:

- позволит снизить разницу между НУ и БУ расходов (доходов) по резервам;

- не надо тратить время на поиск собственного алгоритма подсчета сумм резервов;

- не нужно доказывать проверяющим, что собственная методика удовлетворяет требованиям в абз. 3 п. 70 приказа № 34н.

Как вариант, в учетной политике можно зафиксировать следующее.

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода) по следующему алгоритму:

|

Срок неисполнения обязательств, дней |

Действия |

|

Менее 45 |

Не создавать |

|

От 45 до 90 |

В объеме 50% от суммы долга |

|

Свыше 90 |

На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Пример

По результатам инвентаризации задолженности покупателей на в ООО «Про-Инвест» выявлено следующее:

|

Покупатели |

Срок оплаты |

Сумма долга, руб. |

Период неисполнения обязательств, дней |

Наличие гарантии оплаты |

Категория задолженности |

|

ИП Гаврилов И. И. |

10 610 |

— |

Нет |

Неоплаченная |

|

|

ИП Кошкина К. К. |

84 843 |

31 |

Нет |

Сомнительная |

|

|

ИП Голицын Н. Н. |

36 456 |

51 |

Нет |

Сомнительная |

|

|

ООО «Глобэкс» |

142 354 |

56 |

Залог |

Просроченная |

|

|

ООО «Дарий» |

46 742 |

60 |

Нет |

Сомнительная |

|

|

ООО «Бартенев» |

92 657 |

152 |

Нет |

Сомнительная |

При создании резерва в бухучете ООО «Про-Инвест» ориентируется на правила налогового учета.

По долгам ИП Гаврилова И. И. и ООО «Глобэкс» резервы не создаются, так как в 1-м случае задолженность не является просроченной, а во 2-м просрочена, но обеспечена залогом. Не создается резерв и по долгу ИП Кошкиной К. К., так как продолжительность неисполнения обязательств не достигла 45 дней.

По остальным покупателям созданы резервы:

|

Покупатели |

Сумма резерва |

Алгоритм расчета |

|

ИП Голицын Н. Н. |

18 228 = 36 456 × 50% |

В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

|

ООО «Дарий» |

23 371 = 46 742 × 50% |

|

|

ООО «Бартенев» |

92 657 |

В полной сумме, так как просрочка платежа более 90 дней |

|

Итого |

134 256 |

— |

1. Обязателен ли резерв по сомнительным долгам

Правила формирования резерва по сомнительным долгам различны для целей бухгалтерского и налогового учета.

В бухгалтерском учете применяются следующие нормы:

- Создание резерва по сомнительным долгам – обязанность организации согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н

- Резерв формируется по любой дебиторской задолженности, отнесенной к сомнительной. При этом сомнительной можно признать и ту задолженность, по которой срок погашения еще не наступил.

Относительно налогового учета законодательство предусматривает:

- право налогоплательщика, использующих метод начисления, создать резерв по сомнительным долгам (п. 3 ст. 266 НК РФ). Поскольку размер резерва по сомнительным долгам относится к внереализационным расходам, организации стремятся использовать данное право и снизить тем самым налогооблагаемую прибыль.

- создание резерва по сомнительным долгам только по задолженности покупателей и заказчиков за выполненные работы, услуги или за реализованные товары (абз. 1 п. 1 ст. 266 НК РФ).

Формирование резерва по сомнительной задолженности в бухгалтерском учете

В силу п. 11 ФСБУ «Доходы» сумма признанной сомнительной задолженности корректируется с формированием резерва по сомнительной задолженности.

Согласно разъяснениям, приведенным в письмах Минфина РФ от 18.10.2019 № 02-07-10/80328, от 14.06.2019 № 02-07-10/43339, 26.04.2019 № 02-07-10/31169, информация о суммах сомнительного долга отражается (в пределах сформированного резерва по сомнительной задолженности) на забалансовом счете 04. Дополнительной регламентации порядка формирования и использования резерва по сомнительной задолженности (уменьшения финансового результата на сумму сомнительных долгов и (или) отражения показателя задолженности, отнесенной к сомнительной задолженности) на уровне законодательного акта не требуется.

Таким образом, резерв по сомнительной задолженности формируется на забалансовом счете 04 (одновременно со списанием сомнительного долга с балансового учета). В дальнейшем суммы сформированного резерва на указанном забалансовом счете либо восстанавливаются, либо списываются безвозвратно.

Отличительные черты бухгалтерского и налогового учета

Для удобства отчисления налогов на прибыль, по желанию также дополнительно создаются резервы по долгам, которые сомневаются получить.

В отличие от бухучета формируется такой резерв, руководствуясь нормативными требованиями налогового законодательством.

Обязательно учитывают сроки задержки платежа.

Кроме того, при наличии перед контрагентом встречных невыполненных денежных обязательств, они взаимно перекрываются. Сомнительным долгом может быть признана лишь та его часть, что превышает кредиторскую задолженность.

Если с даты, установленной для расчета, прошло меньше, чем полтора месяца, создание резерва считают необоснованным.

Сумма, какую можно отнести к сомнительным долгам, также зависит от периода просрочки платежа:

- в размере 50% от общей невыплаченной суммы, если с последнего дня, установленного для выплат, прошло 45- 90 дней;

- полностью размер долга по дебету, если прошло более 90 дней с оговоренного срока расчета.

Еще одна отличительная черта – ограничение общей суммы. Размер не может превысить 10% от вырученных за этот период средств.

Используют только для покрытия понесенных от безнадежных долгов убытков.

Остаток недополученных средств, исчисленный как разница между изначально зарезервированным долгом и суммой, оставшейся непогашенной по окончанию налогового периода, включают в:

- расходы налогоплательщика;

- или внереализационные доходы.

Для наглядности посмотрите таблицу:

| Налоговый учет | Бухгалтерский учет | ||

|---|---|---|---|

| 1 | Можно ли не формировать резерв | является правом, создается по собственной инициативе | обязательно, если есть вероятность неполучения долга |

| 2 | Порядок учета | включают в состав внереализационных расходов | определяют как прочие расходы |

| 3 | Основания | итоги проведенной инвентаризации на последний день налогового периода | определение степени вероятности возвращения долга сомнительна по критериям, оговоренным положениями внутреннего действия |

| 4 | Сумма отчислений | в процентном отношении для каждого сомнительного долга, учитывая сроки его возникновения | можно разработать другую методику |

| 5 | Предельные размеры | не более 10% доходов от реализации за этот период без учета НДС | нет ограничений |

| 6 | Списание резервных сумм | только в случае признания долга безнадежным | корректируется сумма дебиторской задолженности |

Корректировка на остаток резерва предыдущего периода

Согласно пункту 5 статьи НК РФ резерв, созданный по итогам текущего периода, нужно корректировать на сумму, оставшуюся от резерва предыдущего периода. С января этого года правила корректировки изложены несколько иначе, нежели в 2016 году (поправки внесены Федеральным законом от 30.11.16 № 405-ФЗ).

В частности, в «старой» редакции говорилось, что неиспользованная часть предыдущего резерва может быть перенесена на следующий период. Сейчас словосочетание «может быть» отсутствует.

Кроме того, в новой редакции появился четкий алгоритм для вычисления остатка резерва предшествующего периода. Так, чтобы найти остаток, нужно взять резерв, сформированный на предыдущую отчетную дату, и отнять безнадежные долги, возникшие в текущем периоде.

Однако указанные поправки лишь уточнили формулировки, а вот само правило осталось прежним. В соответствии с данным правилом резерв, созданный на последнюю дату текущего периода, необходимо сравнить с остатком резерва предыдущего периода. Далее нужно действовать следующим образом:

- если «текущий» резерв меньше остатка, то разницу следует отнести ко внереализационным доходам;

- если «текущий» резерв больше остатка, то разницу следует отнести ко внереализационным расходам.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Условия формирования РСД

В приведенных выше нормативных документах определены условия, обязательные для выполнения при создании РСД. В них, к примеру, оговаривается, что фонд резервов может формироваться исключительно в результате расчетов фирмы с лицами, выступающими в качестве ее потребителей. Авансы, которые предприятие перечислило поставщику, к объемам РСД причислить нельзя.

Закон не устанавливает лимитов по объему и времени существования РСД в бухгалтерской отчетности. Однако в бухучете допускается при формировании фонда относить к безнадежным задолженности по регламенту, установленному для налоговой отчетности. Выбор порядка учета активов резерва производится на основании анализа следующих факторов:

- сроков выплаты ДЗ, оговоренных в договорном соглашении;

- планируемых сроков погашения долга дебитором;

- объема отчислений в фонд РСД.

Более подробно данный вопрос рассмотрен в ПБУ 18/02.

О чем в части резервов нужно сказать в учетной политике

Наличие вопросов, которые по каждому из резервов юрлицо должно решить самостоятельно, приводит к обязательности отражения этих решений в учетной политике.

Для бухучета необязательно указание решения об образовании (необразовании) резерва, т. к. его придется создать, если возникли условия, к этому обязывающие. Но необходимо внести в учетную политику решение об установлении периодичности проведения инвентаризации долгов, а также разработать и отразить в тексте политики следующие критерии:

- оценки долга как сомнительного;

- признания контрагента неплатежеспособным;

- определения вероятности погашения долга;

- установления размера образуемого резерва.

Для налоговой учетной политики, напротив, обязательным к отражению в ней моментом станет решение о создании (несоздании) резерва. И если такое решение будет положительным, то достаточно включить в текст приказа указание на периодичность проведения инвентаризации долгов. Описывать в этом документе все остальные принципы формирования резерва не нужно: процесс будет проходить в строгом соответствии с правилами, изложенными в ст. 266 НК РФ.

Подробнее о требованиях, предъявляемых к учетной политике, читайте в статье «Составляем положение об учетной политике в организации».

Правила отображения РСД в бухгалтерской отчетности

В бухучете для проводок с применением резерва по сомнительным дебиторкам используют счет 63. Чтобы сформировать резерв, выполняют проводку: Дебет 91/2 «Прочие расходы» — Кредит 63. Дальнейшие отчисления на счет РСД также списываются в категорию прочих расходов.

В балансе юрлица данные о ДЗ отображаются за вычетом объемов сформированного РСД. Итоговую цифру вносят в строку 1230.

В случае погашения (как полного, так и частичного) долга дебитором, РСД может быть подвергнут восстановлению. В этой ситуации его сумма добавляется к прочим доходам предприятия и заносится на счет 91. Также восстановление РСД возможно, если по итогам следующего за годом его создания года обнаружено отсутствие оплаты от должника. Процедура восстановления здесь производится так же, как и при погашении ДЗ.

Если дебиторка из разряда сомнительных перешла в категорию безнадежных, она списывается с баланса предприятия за счет средств РСД. Перед этим проводится инвентаризация сомнительных ДЗ, а также подготовка документов, доказывающих безнадежность долга. Списание проводят в адрес 62-го счета.

Создание резерва по сомнительным долгам

После проведение инвентаризации существующих задолженностей организация обязана обратить свое внимание на те, даты погашения которых просрочены более чем на 45 дней. Инвентаризация должна проводиться в конце каждого отчетного периода

Наличие сомнительных долгов обязывает бухгалтера создать резерв под данные долги. При этом существует только одно исключение, когда нет необходимости создавать резерв – это наличие уведомления от должника о скором погашении задолженности.

Резерв, по своей сути, является оценочным значением, которое формируется для корректировки существующей задолженности, в целях предотвращения искажения данных, используемых для бухгалтерского и налоговым учета. Резерв создается при соблюдении следующих правил налогового учета:

- Резерв формируется только по операциям связанным с реализацией готовой продукции, товаров, услуг, проведения строительно-монтажных работ и т.д. Поэтому сюда нельзя отнести задолженности по авансам, штрафам и пени, по прочим операциям и т.д.

- Резерв создается по факту проведения инвентаризации существующих долгов организации;

- Величина резерва должна определяется отдельно по каждому долгу с учетом фактических данных: даты погашения, платежеспособности контрагента, гражданско-правовых взаимоотношений с контрагентом и т.д.

Распространенные вопросы и ответы на них

Вопрос №1. Если в договоре не был указан крайний срок погашения задолженности, с какой даты рассчитывается срок исковой давности?

Согласно существующему законодательству срок исковой давности, в случае отсутствия конкретной даты погашения обязательств за полученные услуги или товары, будет рассчитываться с момента предоставления уведомления покупателю (заказчику) о существующей задолженности.

Вопрос №2. В каком случае невозможно признать задолженность безнадежной?

В случае, когда покупатель и продавец имеют взаимные обязательства друг перед другом (оказывают взаимные услуги, реализовывают товары и т.д.) они не имеют право признавать такую задолженность безнадежной до момента проведения взаимозачета по имеющимся задолженностям. Хотя согласно положениям о бухгалтерском и налоговом учетах таких точных рекомендаций нет и конечно можно списать задолженность как безнадежную, но это может иметь последствия при дальнейших проверках из различных государственных инспекций.

Вопрос №3. Как провести оценку платежеспособности контрагента?

Как таковой системы оценки платежеспособности контрагента не существует, то есть в законодательстве нет никаких точных указаний, которые бы регламентировали данный процесс. А это означает, что вся ответственность за определение уровня платежеспособности ложится полностью на знание и опыт бухгалтеров, так же организация может запросить у организации – контрагента бухгалтерский баланс или воспользоваться данными которые находятся в открытом доступе, но это не всегда представляется возможным. Одним из самых распространенных показателей платежеспособности является коэффициент текущей ликвидности: → коэффициент текущей ликвидности по бухгалтерскому балансу.

Резерв по сомнительным долгам

Сомнительным долгом может являться дебиторская задолженность по следующим счетам 60, 62, 76, а также задолженность по выданному займу, субсчет 58.3. Если срок заложенности составляет 45-90 дней, то ее включают в резерв в размере 50%. 100% долга относят в резерв только в том случае, если срок возникновения задолженности составляет более 90 дней.

С 2017 года произошли некоторые изменения в формировании резерва. Например, когда задолженность имеет встречный характер (дебитор должен компании, а компания имеет обязательство перед данным дебитором), то сомнительной признают ту часть долга, которая превышает обязательство. Прежде компании могли включать в резерв всю задолженность. Но на сегодняшний день это четко регламентируется налоговым законодательством (266 НК РФ). Причем необходимо учитывать, что впервые данное нововведение компании могли применить только по итогам 1-го квартала 2017 года. Резервы 2016 года следует учитывать также как это предусмотрено в НК РФ в прежней редакции.

Создание резерва в бухгалтерском учете

В силу п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение N 34н) организация обязана создавать резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

За счет резерва списываются дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания (п. 77 Положение N 34н).

Согласно п. 3 ПБУ 21/2008 «Изменения оценочных значений» величина резерва по сомнительным долгам является оценочным значением.

Величина дебиторской задолженности показывается в бухгалтерском балансе за вычетом суммы резервов по сомнительным долгам, что позволяет отражать реальное финансовое состояние организации.

В письме Минфина России от 27.01.2012 N 07-02-18/01 разъяснено, что в соответствии с Положением N 34н организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации. Согласно п. 6 ПБУ 1/2008 «Учетная политика организации» учетная политика должна обеспечивать, наряду с другими требованиями, большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности). Резервы образуются в тех случаях, когда по оценке организации существует вероятность полной или частичной неоплаты сомнительной задолженности. Однако, если на отчетную дату у организации имеется уверенность в получении оплаты какой-то конкретной просроченной дебиторской задолженности, создание резерва по данному долгу может рассматриваться как создание скрытых резервов.

Порядок формирования резервов (в частности, периодичность их создания), а также критерии оценки сомнительности задолженности нормативно не урегулированы.

Вместе с тем п. 7 ПБУ 1/2008 «Учетная политика организации» позволяет организации самостоятельно разработать способ ведения бухгалтерского учета и закрепить его в учетной политике, если по конкретному вопросу в нормативных правовых актах не установлены такие способы, учитывая при этом нормы российского бухгалтерского законодательства.

По мнению И.Р. Сухарева, начальника отдела методологии бухгалтерского учета и отчетности Минфина России, в связи с тем, что резерв по дебиторской задолженности является элементом ее оценки, он должен контролироваться в рамках инвентаризации дебиторской задолженности (смотрите интервью чиновника журналу «Российский налоговый курьер», N 4, февраль 2011 г.).

Отметим, что на основании ч. 3 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации.

Таким образом, организация создает резерв при выявлении в ходе инвентаризации сомнительной дебиторской задолженности. При этом периодичность проведения инвентаризации (создания резервов) определяется организацией самостоятельно (например, ежеквартально).

Ограничений по максимальному размеру создаваемого в бухгалтерском учете резерва по сомнительным долгам не предусмотрено.

Отчисления в резервы по сомнительным долгам являются прочими расходами (п. 11 ПБУ 10/99 «Расходы организации»).

Характеристика резерва сомнительных долгов, создаваемого в бухучете

Основной объем информации по резерву СД содержит ПБУ о бухучете и бухотчетности (приказ Минфина РФ от 29.07.1998 № 34н). Об этом резерве говорится в двух пунктах этого документа:

- в п. 70, дающем определение сомнительной задолженности, а также приводящем основные правила создания резерва, учета и списания его при неиспользовании;

- в п. 77, содержащем правила оформления процедуры списания задолженности, нереальной для взыскания, и порядок использования сумм резерва для этого.

ПБУ о бухучете и бухотчетности определяет сомнительный долг как имеющуюся перед организацией задолженность ее контрагента (дебиторскую) — непогашенную или имеющую высокую вероятность неоплаты в установленные договором сроки и не обеспеченную гарантиями.

Правила создания резерва по СД согласно этому ПБУ таковы:

- его формирование обязательно, если задолженность выявлена и признана сомнительной;

- отсутствуют исключения из числа организаций, обязанных создавать резерв по СД;

- отсутствует взаимосвязь с фактом создания или несоздания такого же резерва в налоговом учете;

- нет ограничений по видам задолженностей, признаваемых сомнительными, но присутствует обязанность ведения раздельной аналитики по каждому из сомнительных долгов;

- периодичность выявления сомнительной задолженности организация устанавливает по своему усмотрению;

- величина резерва организацией также определяется самостоятельно исходя из данных о финансовом состоянии должника и оценки вероятности погашения им всего долга или его части;

- образование резерва и списание неиспользованной его части отражаются через финрезультат, причем неиспользованные суммы должны быть включены в этот результат на конец года, следующего за годом создания резерва.

ПБУ 21/2008 включает резерв СД в перечень величин оценочного значения (п. 3) и допускает осуществление текущей корректировки его суммы в зависимости от изменения факторов, влияющих на нее (п. 2). Корректировка суммы резерва может относиться как к периоду изменения факторов, от которых зависит величина резерва, так и к будущим периодам, но в конечном итоге влияет на финрезультат (п. 4).

Отображение резерва в бухучете

При наличии сумм, которые есть сомнения, что должники погасят, составляя отчет, бухгалтер должен отразить документально, учитывая характер оценочного обязательства:

- задолженность возврата займа – вычтя из общей суммы размер резерва по строке 1240 баланса;

- другие сомнительные долги (например, по уплате пени за просрочку платежа или штрафных санкций), за минусом размера зарезервированной суммы – по строке 2350.

В итоге должна быть показана общая сумма долга, сколько зарезервировано в качестве сомнительного.

Дебиторскую задолженность балансируют, учитывая размер резервных средств.

На показатели отчета списание безнадежных для возврата сумм не влияет.