Статистика и рейтинг нпф в 2021 году в россии по надежности и доходности

Содержание:

- Показатели доходности в рейтингах

- Чего ожидать от пенсионной системы

- Сервис

- Как правильно выбрать негосударственный пенсионный фонд

- Виды пенсионных программ, предлагаемых фондом

- НПФ или ПФР: что выбрать

- Сведения о накоплениях и расторжение договора

- Как узнать остаток на счете?

- Особенности лицензирования

- Как перейти в другой фонд?

- Как стать клиентом НПФ

- Выплаты

- Рейтинг негосударственных ПФ

- Стоит ли пользоваться услугами НПФ

- Что такое негосударственный пенсионный фонд

Показатели доходности в рейтингах

Именно поэтому люди ищут какие-то ориентиры для сравнения НПФ и выбора подходящего варианта. Подобными ориентирами могут служить рейтинги НПФ, которые формируются с учетом целого ряда параметров. Конечно, ключевым показателем, заслуживающим внимания, является доходность.

По этому критерию «Эксперт РА» занимается формированием собственных рейтингов негосударственных структур. Последние цифры, обнародованные Центробанком, базируются на данных, обозначенных в отчетах за минувший год. В данном рейтинге доходности НПФ в 2018 году лидирующие позиции принадлежат:

- «Гефесту»;

- «Алмазной осени»;

- «Национальному НПФ»;

- «Роствертолу»;

- «УГМК-Перспектива»;

- «Первому промышленному альянсу».

Остальные позиции в топ-10 НПФ — 2018, по версии «Эксперта», достались «Большому», «Оборонно-промышленному фонду имени Ливанова», «Атомфонду» и НПФ Сбербанка.

Доходность «Гефеста» за предшествующий год оказалась равной 14,21%. Ранее фонд работал только с работниками горной промышленной и металлургической отрасли, но после реорганизации двухлетней давности превратился в АО. Теперь его услугами могут воспользоваться все желающие, для этого достаточно обратиться в любой из офисов в 9 городах России.

НПФ «Алмазная осень» изначально был корпоративной структурой, обслуживающий холдинг «Алроса». Даже в кризисные годы задержек пенсионных выплат здесь не было. По недавним данным доходность составляет 11,94%, услуги доступны всем россиянам.

Третье место рейтинга занимает Национальный НПФ. Его задачей было пенсионное обеспечение сотрудников «Татнефти», он и сейчас работает в основном с корпоративными клиентами. Доходность за предыдущий год составила 11,83%.

«Росвертол» основан для помощи работникам крупного предприятия авиастроения, выходящим на пенсию. С 2015 года работает на открытом рынке, но предоставляет услуги в основном в Ростове. Доходность– 11,3%.

Пятая строчка принадлежит фонду, созданному уральскими металлургическими предприятиями – «УГМК-Перспектива». В 2017 году он продемонстрировал уровень доходности в 11,2%, а одним из рекордных уровней стали 47,4% в 2009-м.

Чего ожидать от пенсионной системы

По статистике почти 65% отдало предпочтение ПФР, то есть проигнорировало происходящие изменения. Однако ситуация приобретает другой оборот, и только в 2017 году 2.9 млн россиян («молчунов») перевели свои накопления из государственного ПФР в НПФ. Общая сумма накоплений в НПФ достигла 2.7 трлн руб. Вернулось в обратном направлении только 76.7 тыс. Цифры кажутся огромными, но годом ранее было подано в 2 раза больше заявлений. Основную часть клиентов привлекли пенсионные фонды, принадлежащие госбанкам. Лидером среди них со значительным отрывом является НПФ Сбербанка (52% заявлений). Их частные конкуренты, наоборот, несут потери. Происходящее вписывается в общий процесс передела рынка в пользу госбанков.

Очевидно, будет продолжено укрупнение и огосударствление индустрии пенсионных фондов. Этот процесс повторяет то, что происходит в банковской системе. Например, стало известно, что под брендом принадлежащего государству «Открытия» в 2018 году будут объединены НПФ Лукойл-Гарант, НПФ РГС, НПФ Электроэнергетики. Объединенные активы фонда составят 570 млрд рублей. Ищет покупателя и крупнейший НПФ «Будущее».

Что делать, если вы еще не определились в выборе НПФ или засомневались в его устойчивости? Критерии предпочтения НПФ схожи с правилами выбора банка, брокера или страховой компании.

- Смотрим информацию в СМИ о репутацию фонда и его учредителей;

- Возраст (дату создания);

- Объем привлеченных средств, средний чек, количество застрахованных лиц;

- Доходность или убыток за последние несколько лет, в сравнении с другими НПФ;

- Прозрачность деятельности фонда, т. е. наличие информации в публичном доступе;

- Принадлежность к крупным финансовым группам, в том числе госбанкам;

- Рейтинг фонда, присвоенный ведущими агентствами.

Для перехода с ПФР в НПФ нужно заключить с НПФ договор доверительного управления и подать в территориальный орган ПФР заявление о переходе в выбранный вами НПФ. Для возврата в ПФР нужно сделать все то же самое, только заполнить бланк другого заявления и дождаться, пока ПФР его рассмотрит. Переход в ПФР занимает гораздо больше времени.

Полезные советы:

- Не спешите менять один НПФ на другой из-за 1-2% доходности. Не факт, что они окупят потерю накопленного инвестиционного дохода.

- Не «ведитесь» на заманчивые предложения агентов. Все мы сталкивались с агрессивным навязыванием перехода в НПФ в банках и от пенсионных брокеров.

- Избегайте контактов с явными мошенниками, которые делают даже поквартирные обходы доверчивых граждан под видом работников пенсионного фонда.

Заключение

Мой совет инвесторам: не полагайтесь исключительно на милость государства и добросовестность владельцев пенсионных фондов. У вас есть много инвестиционных инструментов для того, чтобы заранее побеспокоиться о достойном качестве жизни после окончания трудовой карьеры. Неправильно думать, что пенсия еще не скоро и что еще есть много времени для принятия решения.

А в каком фонде находятся ваша накопительная часть пенсии? Как вы оцениваете перспективы пенсионной реформы в России?

Всем профита!

07.04.2018

Сервис

Протестируйте выбранный НПФ на клиентоориентированность. Посмотрите, легко ли найти на сайте нужную информацию, узнайте, будет ли у вас личный кабинет и какие сведения там можно получить, позвоните на горячую линию и проверьте, как скоро они возьмут трубку.

Удобно, когда у НПФ открыт филиал или представительство в вашем городе. Например, когда мне пришлось судиться со своим НПФ, я потратил много времени, чтобы найти основания для подачи иска по месту жительства. Если бы у фонда был филиал, иск приняли бы сразу.

В филиале НПФ можно подать заявление о наследовании или выплате пенсии, а в случае конфликта — прийти к страховщику в офис и поскандалить. Без представительства все это тоже можно сделать, но по почте или через интернет.

Как правильно выбрать негосударственный пенсионный фонд

Выбор управляющей организации имеет значение, поскольку от него во многом зависит размер будущего дохода после прекращения лицом трудовой деятельности

Особо важно следует подходить к принятию решению в свете рекомендаций смены фонда не чаще 1 раза в 5 лет

10 критериев оценки

Существует несколько факторов, от которых должен зависеть выбор фонда. Рассмотрим некоторые из них:

Уровень доходности, который определяется по результатам инвестирования средств организацией в предыдущем календарном году. Этот показатель можно узнать на официальном сайте конкретного фонда или из ежегодного отчета, публикуемого Центробанком на своем официальном сайте.

Уровень надежности

Определяется также по множеству показателей и составляется независимыми рейтинговыми агентствами

Данный критерий заслуживает внимание, но также к нему стоит относиться с осторожностью, поскольку попадают компании в такие профессиональные рейтинги, как правило, на платной основе. Хотя деятельность агентов должна быть независима, факт оплаты за их деятельность может повлиять на его мнение.

Количество участников фонда

Хотя этот показатель не всегда однозначно свидетельствует о надежности компании, но в совокупности с другими позволяет сделать определенные выводы.

Владельцы управляющей организации

Каждый НПФ обязан публиковать данные, которые в соответствии с законом носят открытый характер. Сведения о конечных владельцах фонда и лицах, оказывающих на него влияние должны размещаться в открытом доступе на сайтах фондов. В схеме наглядно показано, какие физические и юридические лица являются акционерами рассматриваемого фонда.

Размер финансовых резервов, которыми располагает компания в свободном обороте. От их количества зависит во многом гарантия получения в дальнейшем ежемесячных выплат, положенных по закону.

Наличие дефицита средств, от которого зависит платежеспособность управляющей организации (о его отсутствии свидетельствует превышение ее активов над имеющимися обязательствами).

Финансовое состояние фонда в целом, которое можно узнать из его бухгалтерской отчетности и независимого аудита, который является обязательным в отношении таких организаций.

Наличие рисковых операций, вложений и иных действий компании, влияющих на уровень их надежности и финансовую стабильность. За рисковые действия фонд в качестве самой строгой меры может потерять лицензию и право осуществлять указанную в ней деятельность.

Направления инвестирования средств, накопленных гражданами (в какие ценные бумаги вкладываются деньги, на реализацию каких проектов, депозиты в кредитных организациях и т.д.).

История существования. При принятии решения стоит руководствоваться в совокупности с другими критериями периодом существования фонда (чем он дольше, тем выше гарантии получения выплат в будущем), возможные награды за деятельность в области пенсионного обеспечения.

Рейтинг НПФ за 2018-2019 год по их надежности и доходности

Официальных рейтингов надежности негосударственных управляющих фондов не существует, их составляют различные агентства, как правило, на коммерческой основе. Лишь Банк России ежегодно за предыдущий календарный год публикует на своем сайте информацию о доходности и иных основных показателях деятельности таких организаций.

Справка! Различные рейтинговые агентства по представленной им информации (или полученной из открытых источников) составляют свои рейтинги надежности и доходности фондов.

В отношении критерия «результаты инвестирования» все относительно однозначно и очевидно. Эту информацию можно почерпнуть из информации Центробанка, отчетов фондов (конкретная графа об уровне доходности).

За 2018 финансовый год в рейтинге лидируют следующие компании:

- Гефест – 12,36%.

- Нефтегарант – 11,34%.

- Открытие – 11,30%.

- Межрегиональный НПФ «Большой» – 10,47%.

- Согласие – 10,45%.

Рейтинг надежности не столь однозначен и зависит от субъективной оценки того или иного агентства.

Например, агентство «Эксперт» озвучивает следующие ТОП-5:

- НПФ Газфонд пенсионные накопления;

- АО «НПФ «Нефтегарант»;

- Газфонд

- НПФ ВТБ Пенсионный фонд;

- НПФ Сбербанка.

По всем организациям агентство присваивает рейтинг ААА со стабильным прогнозом.

Виды пенсионных программ, предлагаемых фондом

АО «НПФ «Социум» позволяет своим клиентам формировать пенсионные накопления по программам ОПС и НПО.

Для ОПС действуют утвержденные законодательством параметры. В фонде размещается накопительная часть обязательных страховых взносов. За счет инвестирования переведенных в НПФ средств итоговая сумма может увеличиваться при положительном результате доходности за период.

Рис.3. Выбор пенсионной программы

Негосударственное пенсионное обеспечение является добровольной инициативой гражданина или юридического лица, работодателя для своих сотрудников по накоплению дополнительной суммы к моменту выхода на пенсию. Параметры программы выбирает клиент самостоятельно. «Социум» предлагает следующие варианты размещения:

- предприятием в пользу своих работников;

- физическим лицом в пользу назначенного им правопреемника;

- с ограниченным сроком выплаты или на пожизненном основании.

Внимание! Сумму взноса по НПО клиент устанавливает самостоятельно, ключевым требованием в этом случае становится регулярность внесения средств на собственный лицевой счет

Как происходит заключение договора

Каждый трудоустроенный гражданин уже является застрахованным лицом либо в ПФР, либо в одном из НПФ России. Для перевода накопительной части пенсии по ОПС в «Социум» потребуется заключить договор с компанией и до конца текущего года направить в Пенсионный фонд России заявление о намерении перехода.

Подать документы можно:

- Лично посетив офис компании.

- Направив заверенные копии паспорта и страхового свидетельства (СНИЛС), подписанные и заполненные договор, анкету и согласие на обработку данных в 3 экземплярах Почтой России.

- Через форму онлайн-регистрации в соответствующем разделе на официальном сайте компании.

- Направив сформированный пакет документов по электронной почте.

Важно! Переход в НПФ «Социум» считается завершенным после перевода средств от ПФР или другого фонда. После вступления в силу договора клиенту предлагается начать использовать возможности Личного кабинета на сайте компании

После вступления в силу договора клиенту предлагается начать использовать возможности Личного кабинета на сайте компании.

Заключить договор о негосударственном пенсионном обеспечении клиенту предлагается при личном посещении филиала или посредством отправки паспорта и СНИЛС по электронной почте для подготовки сотрудниками пакета документов. После заключения договора на личный счет необходимо внести первоначальную сумму, может составлять от 1 000 рублей.

Внимание! Договор считается действующим с момента внесения первого взноса

Рис.4. Форма ввода данных для внесения взноса

Внесение средств по НПО доступно через специальную форму на сайте компании, что позволит избежать ошибок в реквизитах платежа, которые часто возникают при других видах транзакций.

Личный кабинет клиента

Использование сервиса онлайн-управления пенсионными накоплениями доступно только тем клиентам, которые входят в состав застрахованных лиц фонда и подали согласие на обработку персональных данных. С помощью ресурса пользователь может:

- получать информацию о перечислении средств на персональный счет;

- отслеживать текущие суммы накоплений;

- изменять свою контактную информацию;

- направлять в адрес фонда заявления на выплаты пенсии.

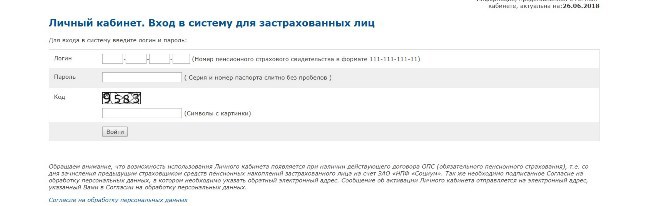

Рис.5. Регистрация в личном кабинете

Для регистрации потребуется ввести:

- логин (номер СНИЛС);

- пароль (серия, номер паспорта подряд без разделительных знаков);

- проверочный код, указанный на картинке.

НПФ или ПФР: что выбрать

Большинство из вас уже определились с выбором способа накопления. Мне остается дать несколько рекомендаций применительно к сегодняшнему состоянию пенсионной системы. Но сначала сравним ПФР и НПФ по двум основным критериям:

Риски

С точки зрения государственных гарантий, ПФР выглядит менее рискованной инвестицией. С другой стороны, с 2015 года НПФ имеют возможность вступить в систему гарантирования прав застрахованных лиц, аналог АСВ. 38 НПФ являются членами Агентства Страхования Вкладов. Но, в случае банкротства, частный пенсионный фонд может лишиться аккредитации. Накопленные средства будут возмещены за счет страховых выплат и переведены в ПФР. В то же время нельзя не учитывать факторы, которые подрывают доверие граждан к государству:

- длящаяся уже 4 года заморозка накопительной части;

- непрозрачность реформирования пенсионной системы;

- перевод учета накоплений в ПФР из денежной формы в балльную.

В случае, когда накопительная часть в результате заморозки присоединяется к страховой, речь об инвестировании не идет в принципе. Накопления индексируются в соответствии с уровнем инфляции только виртуально. Внешне это выглядит лучше, чем возможные убытки НПФ, особенно в периоды экономической рецессии. Противники накопительной системы (например, вице-премьер Ольга Голодец) говорят о рисках банкротства НПФ. Однако в условиях, когда правительство почти ежегодно меняет принципы формирования пенсионных сбережений, риски остаться «молчуном» едва ли меньше. Особенно беспокоит то, что сегодня никто не может сказать, сколько будут стоить накопленные на счете баллы в момент выхода на пенсию.

Аргументы в пользу негосударственного пенсионного фонда

- Чем дальше, тем больше делается очевидным, что финансовая модель ПФР постепенно себя изживает. Денег у государства становится все меньше, индексирование не покрывает обесценивания пенсий.

- Беспрерывно меняющиеся правила учета пенсионных отчислений в ПФР преподносят новые сюрпризы.

- В условиях экономического роста, который рано или поздно возобновится, рентабельность НПФ перекрывает инфляцию и превосходит показатели ПФР. Но на горизонте 10 лет частные фонды пока обгоняют государственный ПФР по накопленной доходности: НПФ – от 80 до 100%; УК ВЭБ – от 50% по базовому портфелю (госбумаги) до 80% по расширенному портфелю.

Еще один аргумент в пользу НПФ – обещанная реализация в 2019 году идеи индивидуального пенсионного капитала (ИПК). Напомню, она предусматривает переход от обязательного пенсионного страхования (ОПС) к добровольной системе. Сейчас реформа по созданию ИПК, о котором я писал полгода назад, отложена на неопределенное время. Но велика вероятность, что растущий дефицит пенсионного фонда заставит к этой идее вернуться.

Слабые стороны НПФ

- Риск банкротства НПФ, особенно небольших частных фондов.

- Доходность некоторых НПФ проигрывает инфляции. Основной причиной убытков стали вложения в ценные бумаги Открытия и Бинбанка.

- Переход из одного НПФ в другой ранее, чем через 5 лет ведет к потере начисленного инвестиционного дохода. Кстати, в 2017 году около 2 млн граждан поменяли один фонд на другой. Их потери составили 33 млрд рублей.

Главная причина ухода бывших «молчунов» в негосударственные пенсионные фонды – тотальное недоверие государственной пенсионной системе. Конечно, играет свою роль активность агентов, привлекающих в клиентов. Но ни уговорами, ни обманом невозможно добиться таких результатов. Частным структурам люди в целом не доверяют. Но на государство полагаются еще меньше. Чего стоят только заморозка накопительной пенсии и перевод на балльную систему учета денег на лицевых счетах. Правила игры меняются чуть ли не ежегодно, что создает почву для обоснованных опасений. Рассчитывать на то, что государство наконец-то проведет пенсионную реформу «как надо» и к выходу на заслуженный отдых вы получите достойные выплаты, не приходится. Спасение для большинства из нас в одном: грамотно и эффективно инвестируйте часть своего сегодняшнего дохода. Чем раньше вы начнете это делать, тем лучше.

Сведения о накоплениях и расторжение договора

Любой клиент имеет право расторгнуть договор ранее указанного в нём срока, если НПФ по каким-то причинам не устраивает. Но у каждого НПФ свои требования в таких ситуациях.

Менять управляющую компанию в виде НПФ можно один раз ежегодно, это право закреплено за всеми гражданами РФ. Но такое решение можно принимать не более раза в год.

Если с момента договора прошло меньше времени – придётся подождать. Или надо написать заявление, в котором клиент указывает, почему он решил обратиться в другой фонд.

Чтобы узнать размер своих накоплений, клиент должен обратиться к представителям самого НПФ, указав свои индивидуальные данные.

Информацию можно получить и через интернет, если нет времени или желания лично навещать офис НПФ.

Достаточно зарегистрироваться на официальном сайте, получив в распоряжение личный кабинет.

Письмо с индивидуальными данными и выкладками приходит на электронную почту. При личном визите в негосударственный пенсионный фонд информацию выдают тем, кто предоставляет паспорт и договор.

Как узнать остаток на счете?

Самый быстрый и экономный по затратам времени вариант – проверить пенсию по СНИЛС с помощью официального портала, однако имеются и иные методы:

- Самостоятельно обращаться к ПФР или Фонду по соответствующему субъекту.

- Сделать прошение через работодателя.

- Обратиться в негосударственное учреждение.

- В банковской организации, которая выпускала карточку для обретения зарплаты.

- За счет официальных порталов.

Самым быстрым методом обретения информации о величине финансовых поступлений на лицевой счет – бесплатное применение портала «Госуслуги». Для проверки пенсионных скоплений требуется осуществить прохождение регистрирования на портале.

После этого человеку будет доступным список определенных услуг, которыми он способен воспользоваться онлайн. Среди данных услуг будут значиться обретение справок, запись к доктору, проверка наличия штрафных санкций, иных полезных услуг.

Выбирая в меню электронную услугу по обретению сведений о величине накопленных пенсионных отчислений, останется лишь произвести заполнение полей сведений и подождать соответствующего результата.

Особенности лицензирования

Для получения лицензии негосударственному фонду, необходимо обратиться в структуры Центробанка России

Для того, чтобы получить лицензию, фонду необходимо обратиться в структуры Центробанка России. Чтобы защитить граждан, законом установлены следующие требования для коммерческих организаций:

- НПФ обязан выпускать только простые акции, без привилегированных пакетов. До начала регистрации все акции должны быть поддержаны деньгами;

- фонд имеет право только на обеспечение накоплений и инвестиции, дополнительные услуги, вроде выдачи займов, запрещены;

- штат сотрудников состоит из специалистов достаточной квалификации и без проблем с репутацией;

- документация и фактическая деятельность фонда не пересекается с текущим законодательством;

- уставной капитал и средства не должны опускаться ниже 120 и 150 миллионов рублей соответственно. В 2020 году показатели будут изменены на 150 и 200 миллионов;

- название содержит словосочетание «негосударственный пенсионный фонд».

Лицензия негосударственного пенсионного фонда

Алгоритм подачи и рассмотрения заявки на лицензию описан в №75-ФЗ. Для того, чтобы получить разрешение на деятельность, НПФ придется предоставить оригиналы и копии ряда бумаг:

- учредительные документы;

- приказы о создании структур контроля и управления, вроде попечительского совета или должности директора;

- финансовые отчеты о состоянии фонда, подтвержденные внешним аудитом;

- оценка стоимости имущества фонда;

- информация о штате сотрудников НПФ с подтверждением их квалификации в стандартной форме;

- установленные пенсионные и страховые правила, а также стандартные формы договоров;

- регламент внутреннего контроля средств фонда, вместе с механизмами защиты от отмывания средств;

- квитанции по оплате необходимых госпошлин и сборов.

После подачи документов Банк дополнительно запрашивает информацию по внутренним каналам. ФНС подтверждает факт наличия организации в ЕГРЮЛ и постановки на учет в налоговой, а также проверяет сотрудников. МВД предоставляет сводку о наличии/отсутствии судимостей, а Казначейство подтверждает оплату пошли и сборов. Для упрощения работы соискатель имеет право лично предоставить проверяющим органам эту информацию.

Деятельность НПФ регулируется федеральными законами

Далее документы рассматриваются в течение 10 дней на предмет правильности оформления и комплектации. Если за этот срок заявление не было возвращено на доработку, то оно будет рассмотрено в течение двух месяцев.

Зачем нужна процедура лицензирования

Достаточно сложные требования, высокий уставной капитал и требования к персоналу делают создание НПФ для среднего бизнеса практически невозможным. Первое время организация вообще не будет приносить ничего, кроме убытков на уставной капитал, зарплату квалифицированным сотрудникам, оформления первоначальных документов.

Это означает, что за фондом в подавляющем большинстве случае находится крупная финансовая или промышленная компания. Часто это либо банк, решивший расширить сферу деятельности, либо крупный концерн, нуждающийся в свободных средствах для финансирования проектов.

Любая деятельность по пенсионному обеспечению без лицензии запрещена и является незаконной. Наказание зависит от масштабов нарушений — от крупных административных штрафов до уголовной ответственности людей, санкционировавших незаконные действия.

Как перейти в другой фонд?

Процесс перехода не различается особенно трудным поэтапным действием и не требует значимого расхода времени. В определенных ситуациях способны появляются особенные ситуации с оформлением документов и переводом финансов. Они затрагивают ограниченный круг людей, входящих к НПФ, и правила подобного перехода излагаются на портале ПФР.

В общем процесс перехода из одного НПФ к иному схожа переходу из гос. фонда к негосударственному. Последовательность действий такая:

- Подбор обновленного учреждения пенсионной обеспеченности.

- Подписание с ним соглашения.

- Подача осведомления гос. фонду о намерении замены НПФ.

- Подача заявки о переходе к тому фонду, где на данный момент осуществляется обслуживание.

Законом устанавливаются нормативы по отношению к порядку перехода, правилам перевода финансов и периоду подобных операций. В последний промежуток времени порядок перехода определенно поменялся из-за принятия инициатив со стороны Ассоциации негосударственной организации.

Как стать клиентом НПФ

Чтобы стать клиентом НПФ, необходимо заключить договор с такой организацией. Предварительно будущий клиент выбирает схему выплат, а также внесения взносов на свой счет. Необходимо учесть и другие нюансы:

- Условия расторжения договора и внесения в него изменений.

- Порядок выплаты государственной пенсии.

- Тип выплат после достижения пенсионного возраста.

- Периодичностью внесения средств.

Для вкладчика может быть открыт именной или солидарный счет. Первый предназначен для граждан, самостоятельно заключивших договор, второй открывается при заключении договора работодателем.

При достижении пенсионного возраста вкладчик может получить всю сумму сразу либо в виде ежемесячных выплат. Расторгнуть договор можно в любой момент, но здесь нужно изучить условия конкретного фонда. Менять управляющую компанию можно не чаще одного раза в год.

Проконтролировать размер своих накоплений можно через личный кабинет, такой сервис есть на сайтах большинства пенсионных фондов.

Предварительно нужно пройти процедуру регистрации, предоставить некоторые персональные данные и дать согласие на их обработку. Получить консультацию можно и у работников фонда по телефону либо посетив представительство лично.

Выплаты

НПФ «Социум» отзывы негативного плана получает за выплаты клиентам в периоды необходимости. Встречаются и положительные мнения, но их значительно меньше. Чаще всего можно увидеть информацию о том, что выплаты «Социум» производит с огромными задержками. Некоторым долгое время не удается получить свои денежные средства. НПФ «Социум» иногда даже обвиняют в мошенничестве и присвоении денег вкладчиков себе. Все это встречается крайне часто. Среди подтверждений подобного негатива можно выделить только новости об обманутых вкладчиках, которые выходят на митинги для привлечения внимания населения.

Но среди многочисленного негатива иногда встречаются отзывы, указывающие на то, что НПФ «Социум» производит выплаты в полном объеме и без каких-либо задержек. Кто-то удивляется негативным отзывам. Поэтому точно сказать о том, насколько «Социум» является добросовестной компанией, трудно.

Рейтинг негосударственных ПФ

Прежде чем составлять ТОП лучших пенсионных фондов, работающих самостоятельно, специалисты учитывали наличие аккредитации в Центральном Банке РФ. Если ее нет, фонд работает нелегально, если организация аккредитована, то в том же Центробанке есть вся необходимая информация, которой достаточно, чтобы иметь представление о НПФ.

Рейтинг года, составленный на основе данных, собранных специалистами аналитической компании «Эксперт РА», выглядит так:

- На пятом месте в рейтинге надежности находится ОАО «НПФ РГС» — один из крупнейших фондов, занимающихся в РФ негосударственным пенсионным обеспечением. Ему уже доверили свои накопления свыше 3 миллионов наших соотечественников, и это несмотря на то, что организован он был в 2002 году. Под управлением фонда находится свыше 183 миллиардов рублей, при этом клиенты уже смогли получить порядка 1,2 млрд. руб. Доступ к услугам, предоставляемым фондом, происходит по всей территории России, так как он имеет развитую сеть региональных подразделений.

- Четвертое место в рейтинге занимает ОАО «НПФ «Газфонд пенсионные накопления», образованный в 1994 году, и выдержавший ряд потрясений, произошедших в государстве. Он является приемником НКФ «ГАЗФОНД», присоединились к нему также негосударственные фонды «КИТФинанс», Наследие», и «Промагрофонд». Предприятие имеет свыше 50 офисов по всей стране, а общая стоимость активов составляет более 490 млрд. руб., из них порядка 466 млрд. руб. – пенсионные накопления. Клиентская база насчитывает 6,23 миллиона человек.

- На третьем месте находится АО «НПФ «БУДУЩЕЕ», зарегистрированное в 2004 году. Это «номер три» по количеству клиентов (почти 4,5 миллиона человек), по сумме пенсионных накоплений (примерно 300 млрд. рублей) и по сумме выплат клиентам, получившим уже 4,7 млрд. рублей. Средний размер пенсии отличается от выплат ПФР на 4 тыс. руб., в среднем. Рассчитать свою пенсию можно на официальном сайте фонда, заполнив специальную форму.

- Доверить накопление средств также можно АО «НПФ «ЛУКОЙЛ-ГАРАНТ», образованном в 1994 году известной нефтяной компанией «ЛУКОЙЛ», которой россияне привыкли доверять. Свои средства фонду доверили уже свыше 3,5 миллиона клиентов из разных регионов страны, или каждый десятый россиянин, доверившийся негосударственным пенсионным фондам. На предприятии разработали целый ряд пенсионных программ для крупных российских предприятий. Фонд имеет максимальную надежность AAA, при этом клиентам предлагается высокий уровень сервиса, в основе чего лежит внедрение инновационных решений и IT-технологий

- Безусловным лидером среди многочисленных негосударственных фондов, занимающихся формированием пенсий, является компания АО «НПФ Сбербанка», образованная в 1994 году. Офисы фонда находятся по всей России, а заключить договор можно в одном из 6,5 тыс. отделений Сбербанка. Индивидуальный пенсионный план можно получить на официальном сайте предприятия, Свои накопления фонду доверили уже более 8,3 млн. рублей. По результатам 2017 года НПФ начислил на пенсионные счета 8,16%, что в 3 раза больше, чем уровень инфляции. Средства фонда инвестируются исключительно в ценные бумаги, поэтому накопленная доходность выше, чем накопленная инфляция.

По числу застрахованных в 2021 году, рейтинг выглядит следующим образом:

- Сбербанк;

- Открытие;

- ГАЗФОНД;

- БУДУЩЕЕ;

- САФМАР;

- ВТБ Пенсионный фонд;

- Доверие;

- НЕФТЕГАРАНТ;

- Большой;

- Социум;

Каждый гражданин России имеет право перехода из одного НПФ в другой, в случае предложения более выгодных условий. При этом вкладчик должен понимать, что может возникнуть риск потери инвестиционной прибыли. В году, согласно постановлению Центробанка, о таких рисках клиентов сотрудники НПФ должны предупреждать заранее. Осуществлять такой переход специалисты, между тем, не рекомендуют чаще, чем один раз в пятилетку.

Прочтите также: Система гарантирования пенсионных накоплений: список НПФ

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Стоит ли пользоваться услугами НПФ

Долгое время все работодатели переводили часть средств, заработанных россиянами, на счет Пенсионного фонда России, но ситуация коренным образом изменилась с появлением негосударственных организаций, работающих в соответствии с существующим законодательством. Деятельность НКФ регламентируют, в частности, федеральный закон №167-ФЗ, положения статьи 123.17 Гражданского кодекса, описана деятельность негосударственных фондов в законе ФЗ-75. Остается открытым вопрос, нужно ли менять установившийся уклад, и переходить на обслуживание в НПФ. Россияне, неоднократно пострадавшие от разного рода некоммерческих структур, поэтому не все из них готовы доверить накопление пенсионных выплат третьим структурам, но в случае с некоммерческими пенсионными фондами поводов для волнений нет. Все дело в том, что все НПФ работают под контролем государства, а все накопленные средства застрахованы.

Россияне, неоднократно пострадавшие от разного рода некоммерческих структур, поэтому не все из них готовы доверить накопление пенсионных выплат третьим структурам, но в случае с некоммерческими пенсионными фондами поводов для волнений нет. Все дело в том, что все НПФ работают под контролем государства, а все накопленные средства застрахованы.

Это означает, что будущие пенсионеры не потеряют свои накопления даже в случае банкротства негосударственного фонда, так как все средства с его счетов автоматически возвращаются в Пенсионный фонд РФ.

Среди преимуществ общения с некоммерческими негосударственными фондами, можно выделить тот факт, что в них работают специалисты высокого уровня. Они предложат не просто накопление средств, а выгодное их инвестирование в ценные бумаги, акции и депозиты. Это отразится в дальнейшем на размере пенсии, которая будет однозначно выше, чем в случае с государственным ПФ.

Что такое негосударственный пенсионный фонд

НПФ сложно назвать полностью независимыми от государственных организаций. Чаще всего, это компании с частной или коллективной формой собственности.

Основное отличие от государственных заключается в принципе накопления пенсии. Если говорить о выплатах, которые производит государство лицам, достигшим определенного возраста, то здесь действует солидарная система. Проще говоря, граждане, работающие сегодня, обеспечивают содержание сегодняшних пенсионеров. Большую часть взносов за работника делает предприятие, на котором он работает.

Величина выплат зависит от трудового стажа и средней заработной платы «вчерашнего» работника за определенный период. При размещении финансовых средств, человек получает право на выплату дополнительных сумм пенсии. В зависимости от вклада, она вполне может превышать сумму государственных выплат. При этом, дополнительный доход напрямую зависит от вкладчика.