Как проходит рефинансирование кредита в втб 24?

Содержание:

- Требования банка

- Как можно снизить процентную ставку

- Условия рефинансирования ВТБ 24

- Страхование

- Требования к физическим лицам

- Условия рефинансирования в ВТБ 24

- Оформить заявку на кредит в банке «ВТБ»

- Способы оформления

- Оформить заявку на кредит в банке «ВТБ»

- Оформить заявку на кредит в банке «ВТБ»

- Программы и процентные ставки

- Плюсы и минусы перекредитование в ВТБ 24

- Как работает калькулятор рефинансирования кредита на примере банка ВТБ

- Условия рефинансирования в ВТБ

Требования банка

В отличие от стандартного жилищного кредита, где основные требования предъявляются к потенциальному заемщику, ипотечное рефинансирование в ВТБ 24 предполагает и соответствие самой ипотеки определенным критериям.

Рассмотрим основные правила перекредитования, предусмотренные финансовой политикой банка.

К заемщику

Чтобы получить одобрение на перекредитование в банке ВТБ 24, необходимо соответствовать определенным критериям:

- Наличие российского гражданства.

- Возраст – от 21 до 65 лет (для женщин верхняя возрастная граница составляет 60 лет).

- Наличие прописки в любом регионе Российской Федерации (допустима как временная, так и постоянная).

- Возможность документально подтвердить уровень своего ежемесячного заработка.

- Наличие документов, являющихся подтверждением постоянной трудоустроенности (трудовой договор или книжка).

К рефинансируемой ипотеке

- Деньги по договору должны быть потрачены на приобретение жилья в новостройке или на вторичном рынке (ссуды на строящееся и не введенное в эксплуатацию жилье не подходят).

- Отсутствие текущей просрочки по ежемесячным платежам на момент подачи заявки на перекредитование (допускается наличие нескольких просроченных платежей сроком до 5 дней в течение последних 12 месяцев).

- Рефинансирование возможно, если с момента подписания договора действующей ипотеки прошло не менее полугода, а до окончания срока действия осталось не менее 3 месяцев.

Необходимые документы

Основным условием для начала процесса рефинансирования ипотеки в ВТБ 24 является предоставление всех необходимых документов.

- паспорт;

- документы, подтверждающие уровень доходов заемщика;

- копия трудовой книжки или договора;

- военный билет (для мужчин);

- пакет документов по открытому жилищному займу (кредитный договор, бумаги по страхованию жизни и здоровья, а также залогового имущества);

- свидетельство о регистрации права собственности на приобретенное жилье;

- справка стороннего банка об остатке задолженности и отсутствии просрочки по текущим платежам.

Как можно снизить процентную ставку

Ставку по кредиту можно снизить, оплачивая покупки Мультикартой ВТБ. Сделать это довольно просто.

✓Сначала надо оформить дебетовую Мультикарту ВТБ.

✓Затем подключите на нее опцию «Заемщик»у.

✓После этого расплачивайтесь картой в магазинах или интернете на сумму не менее 10 тысяч рублей в месяц.

Скидка составит:

— 1% к процентной ставке по кредиту наличными.

Скидка начисляется на бонусный счет бонусными рублями

Затем бонусные рубли можно обменять на обычные рубли, товары и сертификаты из каталога или путешествия.

Надо ли платить страховку

Конечно, при оформлении рефинансирования вам предложат заключить договор страхования. Но вы имеете право отказаться.

В банке ВТБ утверждают, что отказ от страхования не повлияет на принятие решения о выдаче денег.

Правда, практика такова, что процентная ставка без страховки может быть выше.

Какие бонусы есть у ВТБ для заемщиков

При оформлении рефинансирования в банке ВТБ можно подключить дополнительные услуги, которые могут быть очень полезны.

✓ Отложенные платежи. Услуга «Отложенные платежи» позволяет клиентам с хорошей кредитной историей пропустить 1 или 3 первых ежемесячных платежей. По рефинансируемым кредитам с даты выдачи должно пройти не менее 11 мес.

✓ Льготный платеж. Услуга «Льготный платеж» позволит снизить размер первых платежей (до 3-х шт.), которые будут состоять только из процентов по кредиту без основного долга.

✓ Кредитные каникулы. Услуга «Кредитные каникулы» позволяет пропустить один любой платеж каждые полгода (не ранее 6 месяцев с даты выдачи кредита и не позднее 3 месяцев до окончания кредита). Пропущенный платеж сдвигается на следующий период с одновременным увеличением срока кредита.

Условия рефинансирования ВТБ 24

Условия по каждому обращению на рефинансирование подбираются индивидуально.

Условия по каждому обращению на рефинансирование подбираются индивидуально.

Если вы имеете непогашенную ипотеку в других банках, ВТБ 24 предлагает вам рефинансирование на более выгодных условиях:

- снижение действующей ставки до 9,5% (уменьшение и закрепление процента на весь срок действия нового договора производится после подписания всех документов и оформления залога на недвижимость);

- возможность перевести валютные займы в рублевый эквивалент;

- срок действия договора – до 30 лет (возможность уменьшить ежемесячные платежи за счет увеличения срока кредитования);

- максимальная сумма займа – до 30 000 000 рублей, но не более 80% от оценочной стоимости залогового имущества.

Перекредитование в ВТБ проводится по следующим направлениям:

- рефинансирование военной ипотеки (госпрограмма НИС);

- стандартные жилищные займы других финансовых учреждений.

Банк старается сделать процесс рефинансирования максимально понятным и прозрачным для своих потенциальных и действующих клиентов. Поэтому по каждому конкретному случаю предоставляются услуги консультирования специалистами.

Страхование

Для кредитов, оформляемых в ВТБ, банк предлагает страховку «Финансовый резерв».

Данная программа поможет не только защитить средства заемщика, но и снизить процентную ставку.

Стать участником программы имеет право каждый заемщик – от 18 до 80 лет (на момент окончания действия страховки).

За исключением:

- лиц с инвалидностью;

- лиц, страдающих серьезными заболеваниями, такими как:

- онкология;

- сахарный диабет;

- инфаркт миокарда;

- инсульт;

- атеросклероз и проч.;

- лиц, состоящих на учете в наркологическом или психодиспенсере.

- носителей ВИЧ-инфекции.

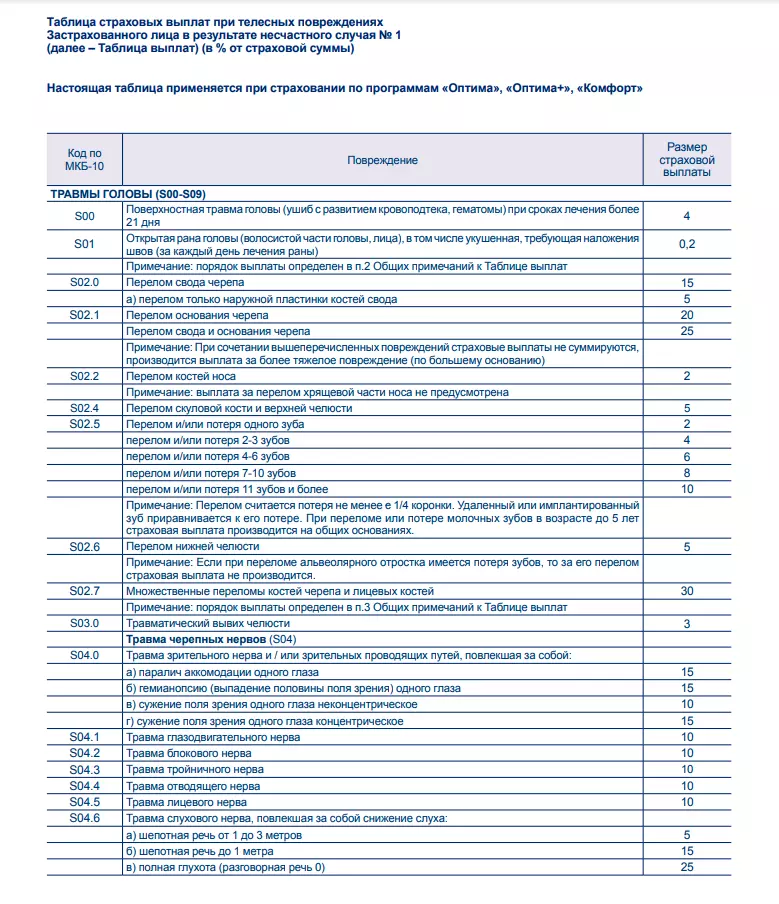

В зависимости от перечня страховых случаев, банк предлагает несколько типов страхования.

Среди которых:

-

Базовый

смерть, вызванная несчастным случаем или болезнью.

:

-

Оптима:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация, вызванная НС или Б.

-

Оптима+

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией.

-

Комфорт:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией;

- критическое заболевание.

Подробные условия страхования представлены в официальном документе.

Оформление страховки происходит в момент заключения кредитного договора.

От заемщика не потребуется заполнение дополнительных анкет.

Страхование действует в течение всего периода погашения кредитных обязательств.

Страховая сумма закрепляется документально и не падает по мере внесения платежей.

Требования к физическим лицам

Для получения положительного решение кредитора, заемщик, как минимум, должен соответствовать всем требованиям финансовой структуры и, как максимум – предоставить весь перечень необходимых документов.

Прежде всего, следует будет обнародовать список требований, выполнение которых, является обязательным условием для рефинансирования, к примеру, потребительского кредита в ВТБ.

- Возраст потенциального заемщика не должен быть ниже отметки в 21 год;

- Будущий клиент ВТБ банка в обязательном порядке должен быть гражданином Российской Федерации;

- Место постоянной регистрации и адрес фактического проживания должны находиться на территории РФ.

Из вышеуказанного можно сделать несложное умозаключение – требование ВТБ банка невыполнимыми или сложными не являются.

Если же говорить о том, какие документы нужны для рефинансирования кредита в ВТБ, то уделить внимание действительно есть чему, так как спектр «бумаг» хоть и небольшой, за то, каждая из справок отыгрывает очень весомую роль в процессе рефинансирования займа как ипотечного, так и потребительского.

- Паспорт гражданина Российской Федерации;

- Документ на выбор, который бы подтверждал уровень ежемесячного дохода заемщика (в справке должны быть данные за последние 6 месяцев):

- справка по форме НДФЛ-2;

- справка по форме банка;

- справка, заполненная в свободной форме.

- Документация, говорящая о текущем состоянии кредита, выданного иным банком:

- кредитный договор со сторонней финансовой структурой;

- чеки о ежемесячном внесении платежей в счет погашения займа, если таковы уже были внесены;

- документ, говорящий о полном размере займа к погашению.

- СНИЛС.

Образец справки по форме банка для получения кредита в Банке ВТБ

Помимо всего указанного стоит отметить, что потенциальный заемщик, который осознает невысокий уровень получаемого дохода, может самостоятельно повысить свои шансы на получение одобрительного ответа ВТБ банка.

- Предоставить какое-либо имущество в качестве залога:

- акции;

- ценные бумаги;

- автомобиль;

- частный дом;

- квартиру;

- земельный участок.

- Привести в банк человека, который мог бы поручиться за своевременное внесение основным заемщиком платежей в счет погашения рефинансируемого кредита:

- друг, коллега или родственник;

- брокер – человек, специализирующийся на поручительстве обеспеченных граждан в банке (стоимость его услуг колеблется в районе 10% от размера ссуды).

Рефинансирование кредитов других банков в ВТБ производится на приемлемых условиях, особенно, в 2018 году, когда процентные ставки более чем невысокие, а поэтому, смогут удовлетворить ожидания чуть ли не каждого россиянина, главное – при рефинансировании в ВТБ правильно подать онлайн-заявку.

Условия рефинансирования в ВТБ 24

В рамках перекредитования можно объединить до 6 разных кредитных продуктов, в том числе и задолженностей по кредитным картам, выданных в одном или нескольких сторонних банках

Важное условие – банк не рефинансирует выданные им кредиты, а также займы, оформленные в одном из банков группы ВТБ (в том числе в «Почта Банке»)

До окончания срока выплат по кредитному договору должно оставаться не менее 3 месяцев. В течение последних шести месяцев нет непогашенных платежей/задолженности по ежемесячным выплатам.

Погасить за счет нового займа можно как залоговые, так и беззалоговые кредиты – то есть, по действие программы попадают ипотека, автокредиты и кредиты, выданные под залог недвижимости или автомобилей.

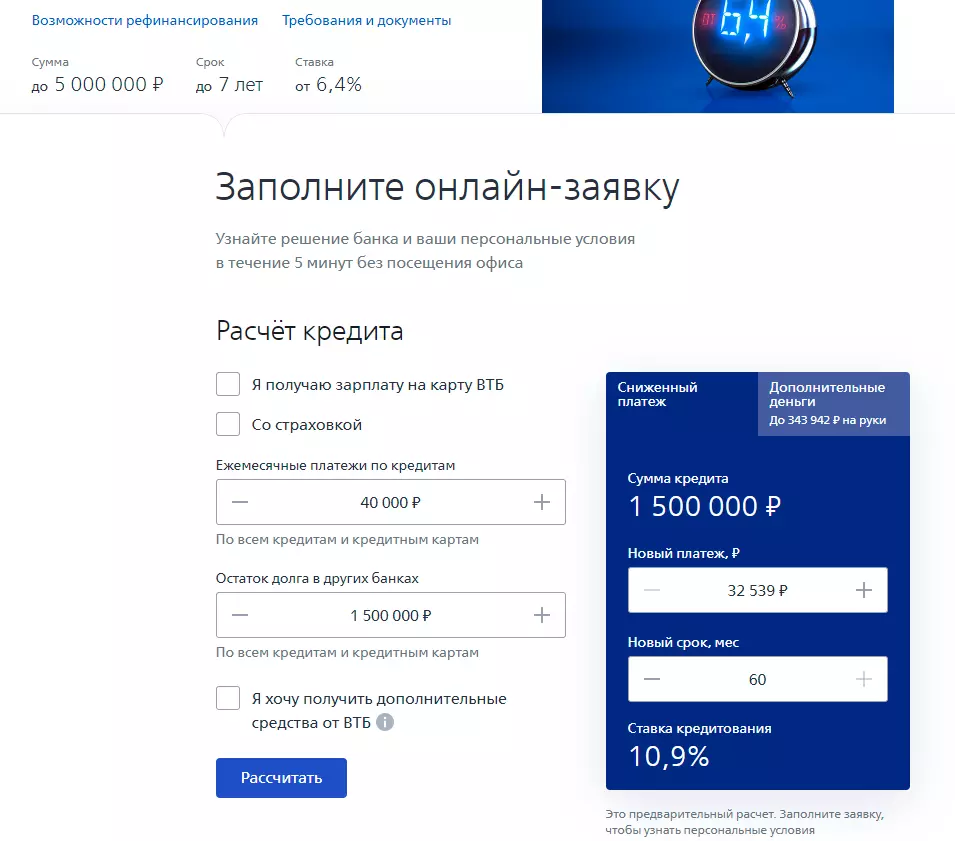

Условия рефинансирования потребительских кредитов

Ставка: зависит от суммы выдаваемого кредита. При сумме от полумиллиона до 5 миллионов рублей она составляет 10,9 %. При сумме от 100 000 до полумиллиона рублей – 11,9 %. Наиболее выгодные условия- для активных пользователей банковского продукта ВТБ 24 под названием «Мультикарта» — ставка в размере 7,9 %. Учтите эти параметры, когда будут использовать наш кредитный калькулятор рефинансирования в ВТБ 24.

Сумма: минимальная сумма 100 000 рублей, максимальная сумма 5 млн рублей.

Дополнительные средства: можно взять сверх перекредитуемой суммы.

Срок кредитования: до 5 лет (или до 7 лет для зарплатных и премиальных клиентов банка).

Залог и поручители: не требуются.

Комиссия: не взимается за перевод средств в другие банки в счет погашаемых займов.

Банк откажет в рефинансировании, если у потенциального клиента нет:

-

Гражданства РФ,

-

Постоянного места занятости,

-

Среднемесячного дохода в размере 15 000 рублей и выше,

-

Постоянной регистрации в одном из регионов РФ, где есть офис банка,

-

Официально подтвержденного источника поступления доходов.

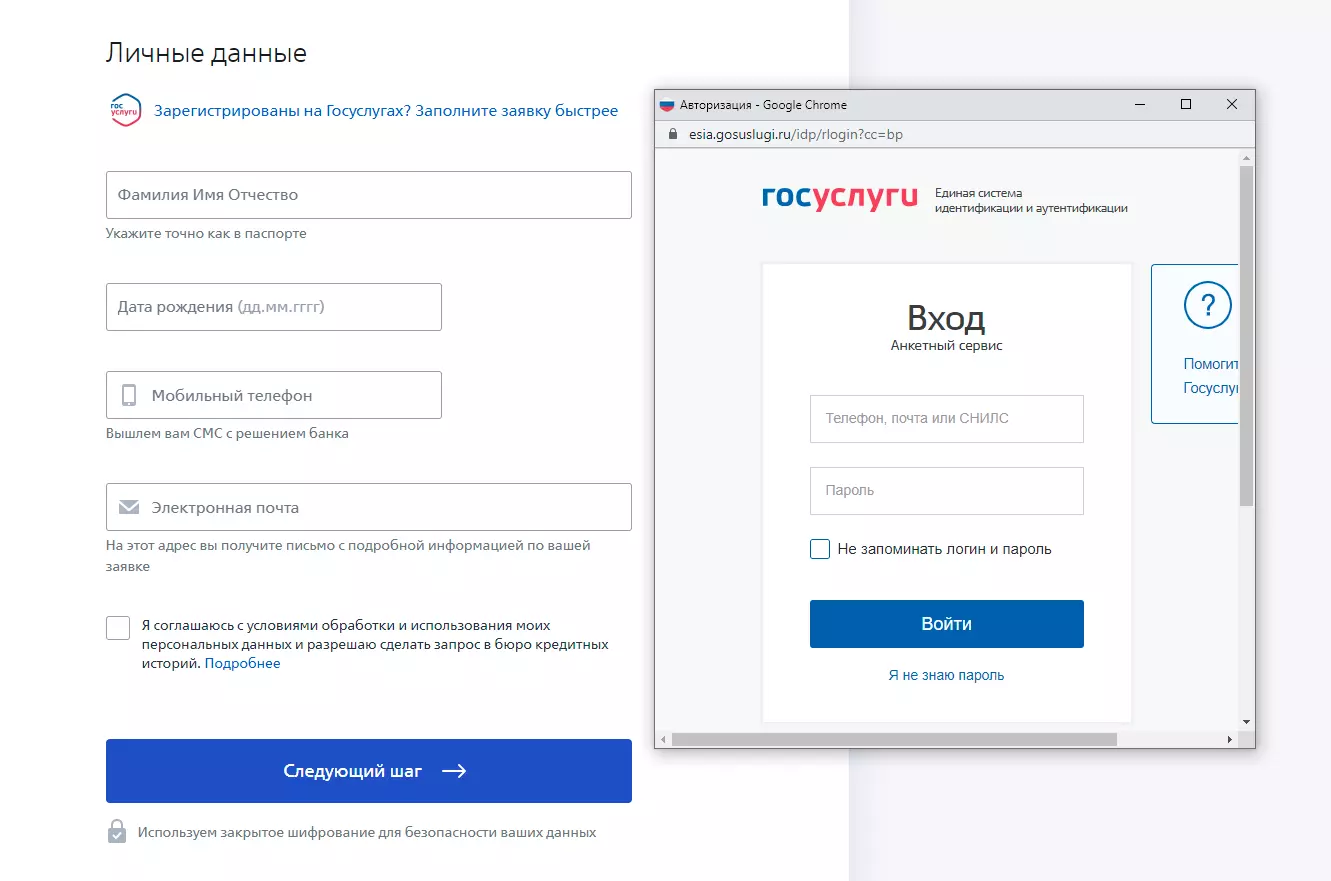

Предварительное решение относительно одобрения рефинансирования можно получить всего за несколько минут – для этого нужно отправить онлайн заявку с сайта банка. на номер мобильного телефона, указанный в заявке, придет короткое сообщение с ответом менеджера.

Если решение положительное, от заемщика требуется принести лично в офис полный пакет документов, который включает в себя:

-

Паспорт РФ,

-

Документы, подтверждающие доход,

-

СНИЛС,

-

Кредитный договор (один или несколько) или справка из банка о полной стоимости кредита.

Зарплатным клиентам не требуется предоставлять сведения о доходах. В остальном пакет документов аналогичен.

На рассмотрение документов потребуется еще 1-3 рабочих дня, после чего придет еще одно смс уже с окончательным решение банка.

После подписания кредитного договора ВТБ 24 сам перечислит деньги на счета сторонних банков в счет погашения открытых там кредитов заемщика. Это упрощает жизнь последнему – не требуется заниматься вопросом погашения самостоятельно и предоставить справки о погашении в отделение ВТБ 24. Если была оформлена дополнительная сумма, то она выдается клиенту на руки или зачисляется на карточный счет.

Немного по-другому будет работать онлайн калькулятор ВТБ 24 по рефинансированию в случае с ипотекой. И прежде, чем запускать калькулятор рефинансирования ипотеки ВТБ 24, ознакомьтесь с условиями – они имеют свои отличия.

Условия для ипотеки

Ставка: от 8,8 %.

Сумма: до 30 миллионов рублей (максимальная сумма ограничена оценочной стоимостью недвижимости и не может превышать 80 % от данной суммы при предоставлении полного пакета документов и 50 % при предоставлении всего двух документов).

Срок: до 30 лет.

Комиссия: не взимается за оформление и досрочное погашение.

Созаемщики: могут быть привлечены в количестве до 4-х человек.

Банк предлагает учесть доход как с основного места работы, так и с работы по совместительству.

В счет погашения может быть включен материнский капитал.

Рассчитать рефинансирование в ВТБ на калькуляторе можно и на сайте банка. Но быстрее и удобнее сделать это на нашем сайте – калькулятор находится прямо на данной странице, под статьей.

Перед оформлением ипотечного кредита в ВТБ 24 калькулятор также будет кстати – он поможет рассчитать сумму ежемесячных платежей с учетом страховки и без нее, с применением разных процентных ставок и при оформлении ипотеки на разный срок.

Оформить заявку на кредит в банке «ВТБ»

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Красногорске за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Красногорске, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Красногорске.

Способы оформления

Рефинансирование в ВТБ 24 оформить просто. Для этого нужно подать заявку в любом удобном виде:

После получения положительного ответа и подписания договора о рефинансировании вы можете спокойно начать погашать кредит, внося платежи через:

- ВТБ-Онлайн.

- Сеть «Золотая Корона — Погашение кредитов».

- Перевод с карты на карточку.

- Отделение «Почты России».

https://youtube.com/watch?v=XSuy9_JFzIc

ВТБ-Онлайн

Через данную систему вносить платежи очень просто. Достаточно подключить данный сервис и настроить его. Платить по кредиту можно самостоятельно, заходя в приложение в нужную дату и проводя перевод, а можно настроить автоплатеж, тогда фиксированная сумма будет в определенные даты переводиться на погашение кредита. Так вы не будете забывать о выплатах и не просрочите платеж ни на один день.

Через данную систему вносить платежи очень просто. Достаточно подключить данный сервис и настроить его. Платить по кредиту можно самостоятельно, заходя в приложение в нужную дату и проводя перевод, а можно настроить автоплатеж, тогда фиксированная сумма будет в определенные даты переводиться на погашение кредита. Так вы не будете забывать о выплатах и не просрочите платеж ни на один день.

Сеть «Золотая Корона — Погашение кредитов»

Данный сервис имеет множество сетей, входящих в его состав.

Погашать кредит при помощи Золотой Короны очень просто:

- Найдите удобный пункт сервиса и придите туда в рабочие часы.

- В кассе предъявите свой паспорт и номер счета, на который желаете осуществить перевод.

- Назовите и внесите необходимую сумму наличными средствами.

- Проверьте контрольный чек со всеми реквизитами и подпишите его.

- Сохраните выданный чек (в случае компьютерной ошибки или задержки вы сможете доказать, что платеж вносился своевременно).

Деньги зайдут на ваш счет в течение трех суток, поэтому следует рассчитывать свой график и вносить платеж раньше назначенного срока, чтобы не возникла задолженность.

У такой системы оплаты есть и минус – снятие комиссии, ее размеры вы можете уточнить в той сети, которой захотите воспользоваться для перевода средств.

Перевод с карты на карточку

Здесь все еще проще. Имея одну карточку (зарплатная или любая другая), вы можете перевести средства на счет займа. Это позволит избежать снятия комиссии, а перевод зачисляется достаточно быстро (чаще всего в течение дня, максимум – трое суток). Проводить подобные операции вы можете самостоятельно или внеся их в график переводов для автоматических отчислений.

Отделение «Почты России»

В отделении «Почты России» следует взять бланк почтового перевода и заполнить его, указав реквизиты и сумму переводимых средств.

Заполнение перевода следует осуществлять за неделю до предполагаемой даты платежа, так как такая система работает очень медленно и деньги могут долго не поступать на счет.

Также за проведение операции снимается комиссия, сумму которой можно узнать в любом отделении «Почты России».

Оформить заявку на кредит в банке «ВТБ»

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» во Владивостоке за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» во Владивостоке, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование во Владивостоке.

Оформить заявку на кредит в банке «ВТБ»

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Сочи за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Сочи, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Сочи.

Программы и процентные ставки

Перед подачей заявки на рефинансирование ипотеки в ВТБ необходимо ознакомиться с тем, какие программы и процентные ставки готов предложить банк. Только в этом случае можно будет подобрать оптимальный вариант перекредитования, который поможет сэкономить бюджет и снизить финансовую нагрузку.

Стандартная

Льготными условиями могут воспользоваться работники сферы здравоохранения и образования, налоговых и правоохранительных органов, таможни, а также органов муниципального и федерального управления. Стандартная программа перекредитования ипотеки в ВТБ для физических лиц доступна на следующих условиях:

- Ссуда выдается на срок от 1 до 30 лет.

- Кредит можно оформить только в российских рублях.

- Размер максимальной суммы зависит от региона (например, для жителей Москвы – 3000000 рублей).

- Размер процентной ставки для держателей зарплатной карты ВТБ – 8.3%, для постоянных клиентов – 8.8%.

- Не исключено досрочное погашение ипотеки без ограничений и штрафов.

- За безналичный перевод финансовых сбережений в другой банк и оформление кредита комиссионный сбор не взимается.

- Клиент ВТБ может привлечь до трех созаемщиков.

Экспертами предусмотрены специальные программы перекредитования: «Ипотека с господдержкой», «Победа над формальностями». Для уточнения условий рефинансирования необходимо лично обратиться в отделение ВТБ.

«Победа над формальностями»

Это упрощенная схема перекредитования ипотеки, которая не требует подтверждения официального дохода и отличается минимальными сроками рассмотрения поданной заявки (максимум 24 часа). Процентная ставка по программе находится в пределах 8.5% годовых, но только в том случае, если клиент выберет комплексное страхование (страхование права собственности, недвижимости, жизни и здоровья заемщика, потери работы). Ставка возрастет до 9.5%, если заемщик откажется оформлять страховой полис. Срок кредитования граждан в банке ВТБ по этой программе находится в пределах от 1 до 20 лет.

С господдержкой

Если будут соблюдены все требования банка ВТБ, тогда семьи с детьми могут рефинансировать ипотеку по программе с государственной поддержкой. В этом случае эксперты ВТБ предлагают ставку 5% годовых на весь срок кредитования (при комплексном страховании). Максимальная сумма займа не может превышать 12 млн. рублей.

Плюсы и минусы перекредитование в ВТБ 24

С того момента, как у банков стала доступна услуга перекредитования для физических лиц, последние получили возможность реально сэкономить на переплате процентов – в некоторых случаях переплата сокращается едва ли не вдвое.

Программы многих банков схожи, поэтому имеет смысл остановиться на крупных и проверенных игроках – таких как ВТБ 24. Они могут позволить себе закрыть глаза на ряд неофициальных доходов заемщика, а также предложить ряд более выгодных по сравнению с конкурентами предложений. Но, как всегда, и в случае с данным банком есть свои плюсы и минусы.

Плюсы:

-

Возможность взять дополнительную сумму наличными,

-

Можно объединить до 6 кредитов в один, в том числе не только потребительский, но и кредитки.

-

Можно изменить сроки выплат в новом договоре (увеличить или уменьшить, в первом случае сократится размер ежемесячного платежа, во втором – сумма итоговой переплаты).

-

Досрочное погашение без штрафов и санкций.

-

Возможность учесть неофициальный доход.

Минусы:

-

Нельзя перекредитовать кредит, оформленный в этом же банке.

-

Существует много ограничений – по сроку оформления кредита, оставшемуся периоду выплат, возрасту заемщика и т.п.

Выгоднее всего перекредитовать залоговый кредит – к примеру, автокредит или ипотеку, поскольку они берутся на довольно длительный срок. Но стоит учесть, что ВТБ 24 может потребовать переоформление залога на него – в случае с ипотекой по-другому никак.

К минусам также можно отнести бумажную волокиту и необходимость тратить время на посещение банка и сбор бумаг. Вот почему наш калькулятор физическим лицам в ВТБ 24 придется как нельзя кстати – оцените заранее потенциальную выгоду и решите, стоит ли овчинка выделки.

Так же можете в комментарии или задать вопрос

Как работает калькулятор рефинансирования кредита на примере банка ВТБ

Кредит на первоначальных условиях. Непогашенный остаток по кредиту составляет 1 527 244 ₽. Если гасить его в соответствии с процентной ставкой в размере 11%, ежемесячно внося в счет погашения по 50 000 ₽, то можно полностью погасить кредит за 3 года. Помимо тела кредита, то есть той суммы, которую вы брали у банка, за три года составит заплатите процентов 272 756 ₽.

После рефинансирования кредита в ВТБ. Непогашенный остаток по кредиту составляет 1 527 244 ₽. После рефинансирования можно будет гасить кредит по ставке 8%. При этом сумма ежемесячного платежа составит 47 858 ₽, а срок погашения – 3 года. Помимо тела кредита, то есть той суммы, которую вы брали у банка, за это время вы отдадите ему 195 644 ₽ процентов. Экономия, то есть разница в сумме переплаты по сравнению с первоначальной ставкой, действовавшей до рефинансирования, составит 77 112 ₽.

Дополнительные расходы при рефинансировании кредита. При оформлении рефинансирования кредита в стороннем банке могут потребоваться дополнительные расходы. Их необходимо вычесть из суммы, которую вы сэкономите в итоге.

Обязательные расходы: титульное страхование, страхование жизни и здоровья заемщика — от 0,65% суммы кредита. Данные могут отличаться от банка к банку, уточните точные цифры при оформлении рефинансирования.

Условия рефинансирования в ВТБ

- Валюта: российские рубли;

- Величина: 50 000 – 5 000 000 ₽;

- Время погашения:

- для зарплатных клиентов: полгода – 7 лет;

- для остальных клиентов: полгода – 5 лет.

Процентная ставка устанавливается ВТБ в зависимости от трех параметров:

- Статус заемщика;

- Занимаемая сумма;

- Наличие страховки.

| Сумма | Ставки зарплатным клиентам | Базовые ставки | ||

| Со страховкой | Без страховки | Со страховкой | Без страховки | |

| 50 ооо – 999 999 ₽ | 6,4–13,2% | 10,4–17,2% | 7,9–14,2% | 11,9–17,6% |

| 1 ооо ооо ₽ и более | 6,4–12,2% | 10,4–16,2% | 6,9–12,2% | 10,9–16,2% |

Ставки для нетрудоустроенных пенсионеров.

| Сумма | Ставка | Продолжительность | |

| Со страховкой | Без страховки | ||

| до 500 000 ₽ – гражданским пенсионерам | 7,9–14,2% | 11,9–17,6% | 6 месяцев – 3 лет |

| до 800 000 ₽ – бывшим военнослужащим | 7,9–14,2% | 11,9–17,6% | 6 месяцев – 5 лет |

ВТБ банк рефинансирование включает в себя несколько этапов:

- Клиент отправляет онлайн-заявку и ожидает решения.

- В случае одобрения анкеты компания переводит деньги на счет прежнего кредитора – для закрытия долга.

- Клиент отправляет прежнему кредитору заявку на досрочное закрытие кредита.

- Оформляет кредит на новых условиях в ВТБ.

Требования к рефинансируемым кредитам

ВТБ предлагает рефинансирование для таких кредитов, как:

- Потребительские;

- Автокредиты;

- Ипотечные;

- Кредитная карта.

Среди условий, выдвигаемых банком, значатся следующие:

- кредит (или кредитная карта) действует еще как минимум 3 месяца;

- заемщик будет погашать задолженность в соответствии с графиком – ежемесячно;

- на протяжении последнего полугода заемщик погашал задолженность регулярно;

- у клиента нет действующих просрочек по взятому в прежнем банке кредиту;

- кредит выдается в рублях.