Зарплатная карта райффайзен

Содержание:

- Карта и тарифы

- Какими льготами пользуются участники зарплатного проекта в Райффайзенбанке

- Кредитный калькулятор с досрочным погашением

- Какими способами можно активировать карту Райффайзенбанка

- Особенности зарплатной карты от Райффайзенбанка

- Конкуренты

- Зарплатные карты от работодателя

- Активация

- Пополнение карты Райффайзен без комиссии

- Льготные предложения для зарплатных клиентов

Карта и тарифы

Внешний вид

Спойлер

Симпатичная карта Visa Classic бирюзового цвета, с чипом и технологией Visa payWave. Не именная, мгновенной выдачи с четким эмбоссированием цифр. Бонусная программа iGlobe с накоплением миль.

Вообще может быть выдана любая карта из списка:

Visa Classic / Visa Classic TRAVEL / MasterCard Standard / MasterCard Unembossed / Visa Unembossed.

Если получите карту с мильной программой iGlobe, то не забудьте зарегистрировать её на сайте iGlobe.ru для учета накопленных миль за покупки по карте.

Для путешественников?

Спойлер

Что интересно, так это то, что полученная мной карта один-в-один “Visa Classic Travel”, информация с сайта:

Visa Travel — создана для любителей путешествовать. Копите мили и обменивайте их на туристические услуги авиабилеты, отели, аренду автомобилей и многое другое на сайте iGlobe.ru!

Я не силён в мильных программах, но думаю, что это замечательно, что по бесплатной карте уже есть такая бонусная программа, чуть детальнее о iGlobe в разделе ниже.

В то же время, знакомый по блогу получил Mastercard, а она без мильных бонусов. Возможно, дело именно в особенной дружбе Visa и iGlobe.

Карта “Travel Card” с сайта предлагается с ГО 750 руб/год. Тарифы на эту карту с сайта: ссылка (+копия в блог от 01.06.2015).

Но у нас другой тариф, в рамках бесплатного для “зарплатников” пакета услуг «Оптимальный»!

К тарифам…

Спойлер

На сайте Банка указано, что если вы получаете зарплату на карту, то пакет Оптимальный вам предоставляется бесплатно.

Пакет услуг “Оптимальный”: описание на сайте+ тарифы в pdf+копия в блоге (актуальность указана с 14.07.2015).

Некоторые выжимки:

- Согласно тарифам, в рамках пакета услуг можно иметь три бесплатные дебетовые карты, в т.ч. другой платежной системы (т.е. своему знакомому с Mastercard я могу порекомендовать запросить получение Visa Travel Card). ГО будет в любом случае такое же: либо нуль, либо 750 руб/год за все карты.

- Есть возможность выбора валюты счета: рубли/доллары/евро.

- Лимит на выдачу средств: 200 тыс./сутки и 2 млн./мес. Снятие в кассе: 0,7%, мин. 300 руб.

- Переводы между картами банка моментальны и бесплатны. На карты других банков: 1,5%, мин. 50 руб.

- Комиссия за конвертацию – 1,65%.

- Moneysend/Visa Transfer разрешен, без комиссий.

- Sms-информирование платное: 60 руб/мес., первый месяц бесплатный. При условии получения зар.платы (чуть ниже условия) – +3 мес. бесплатны.

После приостановки перечислений зарплаты обслуживание становится платным спустя 4 (льготных) месяца: по 170 руб/месяц.

Бесплатным обслуживание по карте может быть в случае оплаты товаров и услуг на сумму 12 тыс. руб/мес.!

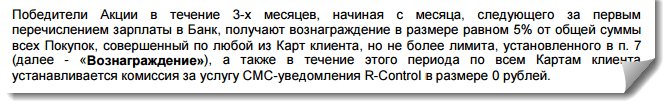

Широко рекламируется в офисах и интернете акция “Даем 5%”.

Широко рекламируется в офисах и интернете акция “Даем 5%”.

Условия акции: на сайте + копия в блог (актуально на 23.08.2015).

По условиям нужно стать зарплатником “Райфа” до конкретной даты (указано, что до 31 августа), получить перечисление зарплаты на карту и в следующие 3 месяца можно начинать делать покупки с расчетом на то, что будет капать кэшбек 5%.

Макс.сумма кэшбека – 1000 руб/мес.

Также в период акции, т.е. вот в эти три месяца кэшбека услуга СМС-уведомлений R-Control предоставляется бесплатно.

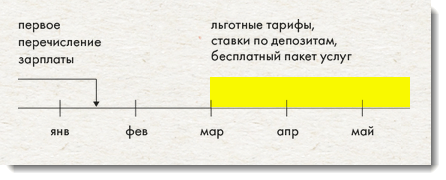

Правда, есть противоречия между временем, когда якобы банк назначит клиенту категорию “индивидуального зарплатного клиента”. Вот здесь на схеме аж более месяца ждать в любом случае:

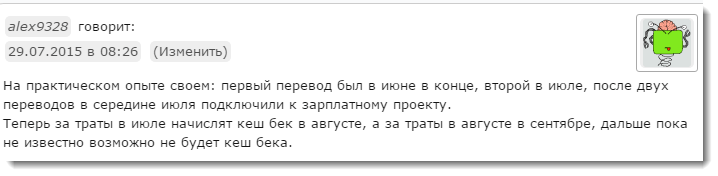

По опыту клиентов нужно сделать два перечисления зар.платы по 25 тыс. руб и в следующем месяце начинать тратить деньги, надеясь на получение кэшбека, да и скриншот выше из условий акции говорит о том же самом, о следующем месяце.

Возможно, тут просто конфликт определений “индив.зарплатного клиента” и “условий получения кэшбека”…

Я сделал вывод, что быстрее можно начать участвовать в акции, нежели стать индивидуальным зарплатным клиентом, но это спорно.

И ещё кое-что:

Пригласительный перевод

В период c 1 июля по 31 августа 2015 года получите предложение стать индивидуальным зарплатным клиентом от сотрудника прямых продаж банка (сотрудник DSA), совершите перевод денежных средств на свой счет с назначением платежа, свидетельствующим о получении им заработной платы и получите возмещение в размере 2% от суммы первого перевода, но не более 1000 рублей. Пруфлинк.

Иначе говоря, сделайте перечисление себе на счет райфовской карты 50 тыс. руб и получите бесплатную тысячу рублей!

Какими льготами пользуются участники зарплатного проекта в Райффайзенбанке

- кэшбэк;

- СМС-уведомление бесплатно;

- начисление повышенных процентов на остаток средств на счету;

- оплата ЖКХ и штрафов без комиссии;

- снятие наличных в сторонних банках без комиссии;

- сервис интернет-банкинга и мобильного банка с интуитивно-понятным интерфейсом;

- повышенные ставки по вкладам.

Работодатель, став участником, может гарантировать своим работникам соблюдение конфиденциальности относительно их личных данных и информации о начисляемых суммах. Субъект хозяйствования может сэкономить на оплате труда кассира, а также работников, в обязанности которых обычно вменена транспортировка и инкассация денег. Все эти должности становятся неактуальными. Предприятие также может рассчитывать на льготные условия кредитования на развитие бизнеса.

Клиентам доступен личный кабинет Райффайзенбанка

Клиентам доступен личный кабинет Райффайзенбанка

Кредитный калькулятор с досрочным погашением

Досрочный платеж

Данный онлайн калькулятор имеет расширенный набор функций по сравнению со стандартным кредитным калькулятором. Помимо функции расчета досрочного погашения кредита, здесь есть возможность задать изменение процентной ставки, выбрать день выдачи кредита, выбрать день для ежемесячного платежа, выбрать тип ежемесячного платежа — аннуитетный или дифференцированный. Благодаря этим функциям калькулятор позволяет сделать расчет максимально близким к реальному кредиту, с точностью до дня.

С нашим калькулятором вы сможете рассчитать досрочное погашение кредита за две минуты без визита в банк. Для этого нужно заполнить несколько дополнительных полей в форме калькулятора:

- Дату досрочного внесения средств (если платеж единоразовый) или интервал (если вы собираетесь делать платежи на регулярной основе, например раз в 3 месяца)

- Сумму досрочного платежа

- Выбрать способ перерасчета кредита

Можно задать неограниченное количество частично досрочных погашений.

Какими способами можно активировать карту Райффайзенбанка

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Активировать карту Райффайзенбанк можно несколькими способами.

Процедура может быть реализована по телефону, при посещении банковского отделения или по одной из доступных для пользователя удаленных схем. При этом не нужно самостоятельно формировать ПИН-код, поскольку он находится в конверте вместе с комплектом бумаг, выдаваемых с карточкой.

Активация карты Райффайзен кредитного или дебетового вида проводится по одному алгоритму. Перед тем как приступить к операции с кредитным банковским продуктом, клиенту необходимо согласиться с условиями, на которых ему предоставляется кредитный лимит.

Стоимость годового обслуживания списывается с баланса карточки при совершении первой транзакции. Дата прохождения процедуры активации не оказывает влияние на идентификацию расчетного периода. Он автоматически начинается с 6-го числа каждого месяца.

В ситуации, когда после активации карточки не планируется регулярного поступления на нее денежных средств в ближайшее время, рекомендуется ее пополнить. Такое решение предупредит формирование задолженности, сформированной ежемесячными комиссиями и СМС-информированием.

Обращение в службу техподдержки

Карточный продукт может быть активирован с помощью службы поддержки. Для этого клиенту необходимо позвонить в информационный центр с просьбой оказания помощи в решении вопроса. Оператор кол-центра запросит личные данные клиента и кодовое слово, которое было указано в заявке при оформлении карты.

Если клиентом будет предоставлена правильная информация, то консультант активирует карту. Ограничения по ее использованию будут сняты в течение нескольких минут после завершения звонка. По такой же схеме может быть сменен ПИН-код.

Через сайт банка

Многим держателям карточных продуктов удобнее все вопросы, имеющие отношение к банковским делам, решать удаленно, поэтому пользователи часто интересуются, как активировать карту Райффайзенбанк через интернет. Для проведения операции необходимо открыть официальную страницу банка и авторизоваться для входа в личный кабинет. С его главной страницы следует перейти в раздел «активация карты», где пользователю будет предложено предоставить следующую информацию:

- номер карточки;

- срок действия карточного продукта;

- код CVC2, расположенный в отдельном поле на обратной стороне карточного продукта.

После загрузки анкеты клиент перенаправляется на страницу активации. На ней нужно будет установить ПИН-код к карте и совершить финансовую транзакцию. Следующим шагом должна быть любая операция в банкомате. Клиент может пополнить карту, снять с нее средства или оформить перевод.

![]()

С помощью банкоматов

Чтобы активировать карту через банкомат, необходимо на сайте банковской организации найти информацию о расположении ближайшего устройства самообслуживания. Для реализации процедуры нужно:

- вставить карточку в картоприемник банкомата;

- ввести ПИН-код после запроса;

- нажать на кнопку «ввод»;

- перейти в раздел «остаток на счету»;

- провести любую транзакцию по выводу средств или совершения любого платежа.

При вводе ПИН-кода следует следить, чтобы он был корректен. При ошибочном введении его значения три раза подряд программой банкомата карточка будет заблокирована. Чтобы воспользоваться карточным продуктом, ее держателю придется получить новый.

Посещение офиса банка

Активация карты Райффайзенбанк может быть проведена и без использования технических новшеств. Для этого следует обратиться в банковское отделение к сотруднику, который окажет помощь в проведении процедуры. Здесь же можно будет решить вопрос со сменой ПИН-кода.

Особенности зарплатной карты от Райффайзенбанка

Особые условия кредитования — одно из многих преимуществ, которые предоставляются банком при оформлении зарплатной карты.

Зачисление средств на зарплатную карта Хоум Кредит банка происходит в течение одного дня, о чем сообщается посредством бесплатного СМС-уведомления.

Узнать, как закрыть зарплатную карту Сбербанка, можно из этой статьи.

Основные преимущества и тарифы

| Преимущество | Что дает, условия | Дополнительно |

| Счет для накоплений |

|

Удобный вариант для:

|

| Вклад для зарплатных клиентов |

|

Открывает возможности для:

|

| Пакет с услугами для зарплатных клиентов | Открытие дебетовых карт бесплатно. Карта с накоплением миль. Оплата без комиссии разных видов услуг. Скидки у партнеров. Льготные условия по кредитам. | Бесплатно открывается для держателей карт Райффайзенбанка |

| Кредит для потребителей | 16,9% в год. Срок выдачи – кредита до 5 лет, сумма – до 2 млн. руб. | Открывается в рублях. Можно погасить досрочно. За просрочку выплачивается неустойка 0,1% за размер задолженности |

| Ипотека |

Можно оформить ипотеку под следующие проценты:

|

— |

Пакет услуг

Пакет услуг «Зарплатный» является абсолютно бесплатным для тех, кто пользуется индивидуальными услугами зарплатного обслуживания или же получает ЗП в рамках зарплатного соглашения на счет в Райфайзенбанке.

Преимущества пакета «зарплатный»:

- предоставляется возможность бесплатно открыть следующие карты:

- 3 дебетовые карты классического типа;

- карту Visa Classic Travel, позволяющую накапливать мили;

- снятие денежных средств с комиссией в 0% в банкоматах партнеров и самого банка;

- оплата различных услуг через интернет-банк без комиссий;

- получение скидок у партнеров, участвующих в программе «скидки для вас», количество которых уже около 5 000;

- повышенная ставка на накопительном счете «на каждый день» и депозите «зарплатный»;

- смягченные условия при оформлении кредитов.

Зарплатная карта от Райффайзенбанка действует до тех пор, пока на нее перечисляется ваша зарплата. Через 2 месяца после прекращения поступления денежных средств пакет услуг автоматически отключается. При этом карта остается у вас на руках и переводится на стандартные тарифы.

Индивидуальная схема

Индивидуальное обслуживание доступно клиентам, которые самостоятельно перечисляют свою заработную плату на счет в Райффайзенбанке.

При этом предоставляются следующие привилегии:

- все преимущества пакета «зарплатный»;

- при перечислениях от 300 000 рублей ежемесячно открывается возможность бесплатно получить пакет «премиум директ»;

- льготы при оформлении кредитов;

- специальные тарифы на осуществление переводов и по текущим счетам.

После этого достаточно заполнить форму, позволяющую осуществить перевод зарплаты в Райфайзенбанк, и передать ее в бухгалтерию по месту работы. Так же ЗП можно переводить самостоятельно со счета в своем зарплатном банке, достаточно каждый месяц в назначении платежа указывать «перевод зарплаты». Это можно сделать и через мобильное приложение «R-Connect».

Описание проекта

Описанные условия и пакеты входят в зарплатный проект Райфайзенбанка, благодаря которому, держатели пластиковых зарплатных карт этого банка, которыми могут стать сотрудники любой компании, заключившей договор, могут позволить себе воспользоваться рядом привилегий.

Конкуренты

Для сравнения можно рассмотреть обслуживание зарплатных клиентов в Сбербанке России, Альфа-Банке, Восточном Экспресс Банке и Юникредит Банке.

В Сбербанке России можно оформить зарплатный проект и получить зарплатную карту, а также доступ к специальным предложениям. Предлагаются возможность дистанционного обслуживания, возможность открытия Сберегательного счёта, возможность заказа дополнительных карт, а также льготные условия пользования банковскими продкутами. Клиентам выдаётся «Кредит на любые цели» на 3 месяца – 5 лет без комиссий, со ставкой от 16,5% в рублях и 13,5% в другой валюте. Сумма – до 3 000 000 рублей. Оформление по паспорту, рассмотрение заявки не дольше двух часов. Также можно получить «Кредит на жильё» на срок 3 месяца – 30 лет с первоначальным взносом от 10% и ставкой от 12% годовых в рублях и от 10% годовых в другой валюте. Обеспечение возврата – залог объекта. Заявка рассматривается не дольше двух дней. Комиссий нет. Выдаётся и «Кредит на автомобиль» — до 5 000 000 рублей или эквивалента в долларах или евро, на срок 3 месяца – 5 лет, со взносом от 15% и ставкой от 13,5% до 16% годовых в рублях и от 10,5% до 13% годовых в долларах и евро. Обеспечение – залог покупаемой машины. Заём выдаётся по паспорту без комиссий. Заявка рассматривается не дольше двух часов. Возможно также оформление кредитных карт с бесплатным годовым обслуживанием, периодом кредитования бе6з процентов до 50 дней, бесплатным сервисом «Мобильный банк». При оформлении всех кредитных продуктов возможен выезд специалиста в офис. Зарплатные клиенты могут открывать вклады, в том числе он-лайн, пользоваться бесплатно дистанционными сервисами. Предоставляется услуга «Банк на работе», состоящая в консультировании сотрудниками Банка на месте работы клиента и предоставлении персонального менеджера. Для оформления проекта руководитель компании-работодателя обращается в офис Банка и заключает договор.

В Альфа-Банке возможен выпуск Зарплатной карты – для этого гражданин обращается в Банк и заполняет заявку. Зарплатным клиентам предлагаются до трёх дополнительных карт бесплатно, включая партнёрские и транспортные. Также возможно оформление пакета услуг «Альфа-Жизнь», включающий обслуживание без комиссий, изготовление Золотых или Платиновых карт, применение индивидуальных тарифов при обслуживании продуктов, дистанционное обслуживание.

В Восточном Экспресс Банке выдаётся Зарплатная карта Visa Classic с подключёнными SMS-банком и Интернет-банком. К ней можно оформить овердрафт с кредитным лимитом до 300% дохода в месяц. Снятие наличных без комиссий. Также клиент может оформить кредитную карту для зарплатных клиентов с лимитом до 100 000 рублей, беспроцентным периодом до 56 дней, ставкой от 27% и сроком действия до трёх лет. Для заказа карты клиент должен проработать на текущем месте не меньше трёх месяцев, проживать в регионе работы Банка и быть в возрасте не моложе 21 года и не старше 62 лет. Для заключения договора нужен паспорт, иные документы не требуются. Зарплатные клиенты могут оформить кредит на полчаса по паспорту с сообщением решения на телефон в виде SMS. Размер займа – 100 000-1 000 000 рублей, срок – 1-5 лет. По возврату задолженности можно взять отсрочку. Также можно установить автоматическое снятие денег с расчётной карты для возврата займа. Жизнь и здоровье клиента подлежат страхованию. Клиент должен быть в возрасте не моложе 21 года и не старше 75 лет, проживать и быть зарегистрированным в регионе работы Банка и проработать на текущем месте не меньше трёх месяцев. Ещё один продукт для зарплатных клиентов – вклад с дополнительными процентами и возможностью оформить детскую расчётную карту Visa Mini Card для детей от 6 до 17 лет.

В ЮниКредит Банке Зарплатный проект может быть реализован с открытием или без открытия счёта. Возможна установка банкомата на территории работодателя. Клиентам выпускаются неэмбоссированные, Классические или Золотые карты, дистанционное обслуживание, доступ к программам скидок и преимуществ. Клиенты, получающие зарплату на счёт в Банке, пользуются скидками на все продукты Банка: они могут заказать кредитную карту со ставкой от 21,9% годовых без подтверждения платёжеспособности, получить потребительский кредит до 800 000 рублей со ставкой от 15,9% годовых без подтверждения платёжеспособности, получить автокредит по паспорту и водительскому удостоверению с принятием решения по заявке не позже одного рабочего дня, а также оформить ипотечный заём со скидкой по ставке 0,25%

Зарплатные карты от работодателя

При заключении компанией комплексного договора с банком, каждый её работник получает соответствующую карту для зарплаты Райффайзенанка с подключенным пакетом услуг. Помимо преимуществ, обеспечиваемых Зарплатным пакетом, пользование банковской картой позволяет:

+ Получать до 30% скидки в компаниях, сотрудничающих с финансово-кредитной организацией Райффайзенбанк.

+ Открыть накопительный счёт «На каждый день» с начислением 5% годовых на любой остаток денежных средств. Зачисление средств происходит каждый день, так что заработать можно уже через сутки после открытия счёта, но выплата процентов осуществляется раз в месяц. Лимиты к пополнению отсутствуют, также есть возможность подключить автопополнение. В любое время без потери накопленных процентов можно снять любую сумму. Дополнительной мерой безопасности для защиты от мошеннических действий является то, что счёт открывается без привязанной к нему карты.

+ Пользоваться льготными тарифами на обслуживание дебетовых пластиковых карт.

+ Получать потребительский и ипотечный кредит по сниженной ставке на процент.

+ Оформлять займ при минимальном количестве документации (для потребительского займа понадобится только паспорт).

+ Пользоваться бонусами от международных систем в рамках оформленных Visa и MasterCard.

+ После получения пластика нужно провести процесс активации зарплатной карты Райффайзенбанка. Сделать это можно на официальном сайте организации, следуя соответствующей инструкции.

При принятии решения уволиться из компании, нужно поставить банк в известность. Далее возможна блокировка карты с последующей передачей её работодателю или дальнейшее пользование при условии, что будет осуществлён переход на один из тарифов для физических лиц. Клиенту лучше самому уведомить банк в день увольнения с работы. Если карта останется незаблокированной после ухода из компании, возможно её использование третьими лицами. Переход на один из стандартных тарифов будет автоматически произведён по истечении 2 месяцев с момента подачи уведомления.

Активация

Активировать карту возможно 3 способами:

- в офисе (набор ПИН-кода на пинпаде);

- через контактный центр Райффайзен Телеинфо (необходимо позвонить по номеру 8(800)700-17-17, озвучить персональные сведения и контрольное слово);

- через устройства самообслуживания (достаточно проверить баланс пластика).

При утере карты необходимо оперативно ограничить доступ к денежным средствам. Самый простой способ — заблокировать пластик через интернет-банкинг или позвонить в call- центр.

Важно!

При увольнении рекомендуется закрыть карту, поскольку ее статус будет переведен из зарплатной в личную. Льготные условия не сохраняются, клиент несет издержки в полном объеме, связанные с выпуском и обслуживанием.

Пополнение карты Райффайзен без комиссии

Клиент может положить деньги на карту наличными или путем перечисления их в безналичной форме.

Райффайзенбанк старается сделать максимально удобной процедуру пополнения пластика и предлагает различные способы ее проведения:

- в интернет-банке и мобильном приложении с карты любого банка;

- в банкоматах наличными;

- наличными через кассу;

- межбанковским или внутрибанковским переводом;

- с помощью электронных кошельков;

- в устройствах самообслуживания банков-партнеров.

Большинство способов позволяют организовать пополнение карточки без комиссии со стороны Райффайзенбанка. Но она может быть установлена сторонней организацией, через которую осуществляется внесение средств.

Клиентам важно читать внимательно все сообщения и документы, чтобы гарантировано избежать взимание дополнительной платы за услугу

В интернет-банке

Всем владельцам карточек доступен бесплатно сервис интернет-банкинга – Райффайзен-Онлайн. С его помощью клиент может осуществлять платежи, переводы, управлять активными банковскими продуктами и подключать новые.

Для удобства пользователей в сервисе добавлена возможность пополнения пластика с других карточек. Комиссии Райффайзенбанком за эту операцию нет.

Для зачисления средств со сторонней карты нужно:

- Зайти в онлайн-банк.

- Открыть раздел «Карты» и выбрать нужную.

- Нажать на кнопку «Пополнить карточку».

- Ввести данные пластика отправителя.

- Подтвердить операцию кодом из SMS.

Денежные средства поступят на счет мгновенно. В редких случаях их зачисление может занять до 30 минут.

Через мобильное приложение

Мобильное приложение Райффайзен-Онлайн представляет собой вариант интернет-банка, адаптированный для работы со смартфонами и планшетами.

В приложении также можно пополнить счет с любой карточки без комиссии. Скачать Raiffeisen Online можно бесплатно через официальные магазины Google и Apple.

В банкомате с функцией кэш-ин

При помощи карты доступно мгновение пополнение дебетового или кредитного счета наличными.

Найти устройство для внесения наличных можно в специальном сервисе Райффайзенбанка, а пополнение карточки происходит в 5 действий:

- Вставить карточку в специальный слот.

- Ввести ПИН-код.

- Выбрать кнопку «Внесение наличных».

- Следуя подсказкам системы внести деньги.

- Проверить сумму, подтвердить зачисление средств на счет.

После выполнения операции банкомат напечатает чек, который рекомендуется сохранить до поступления средств на счет.

При возникновении ошибок во время выполнения операции следует обратиться в службу поддержки по номеру, указанному на устройстве.

Через банк-партнер

Наличные без комиссии на карты Райффайзенбанка можно внести через устройства самообслуживания МКБ и Газпромбанка.

Между кредитными организациями заключен партнерский договор.

Зачисление средств происходит мгновенно. Но нужно учитывать наличие лимитов на пополнение карт Raiffeisen:

- Лимит на 1 операцию в банкоматах Газпромбанка – 90 тыс. р., а у МКБ его нет;

- за 1 день через устройства МКБ можно внести не больше 45 тыс. р., а через банкоматы Газпромбанка – до 300 тыс. р.;

- за 1 день допускается через устройства МКБ/Газпромбанка проводить не более 10 операций;

- в течение 1 месяца МКБ допускает пополнить карту Райффайзенбанка максимум на 300 тыс. р., а Газпромбанк – на 1 млн р.

Другие

Оформить перевод со сторонней карты можно не только в онлайн-банке и приложении, но и через сервис переводов на сайте Райффайзенбанка.

Комиссия при зачислении средств на любой пластик Raiffeisen не взимается, а проходят операции моментально. При совершении перевода потребуется указать не только данные пластика отправителя, но и номер карточки получателя.

Льготные предложения для зарплатных клиентов

Зарплатному клиенту становятся доступны следующие привилегии от Райфайзенбанка:

- Пониженные ставки на кредитование в банке.

- Повышенные ставки на накопительный счет

- Повышенные ставки по депозитам

Потребительский кредит

Для оформления данного вида кредита клиенту понадобится только наличие паспорта и заявление. Условием является наличие зарплатных зачислений на счет в банке последние 3 месяца. Предоставление залога и поручителей банком не требуется.

Кредит выдается на срок 1 -5 лет под процентную годовую ставку от 12,9% до 14,9%. Сумма кредита варьируется от 90 тыс. до 2 млн. рублей в зависимости от дохода заемщика. Решение по заявке принимается за 1 час.

Ознакомится с другими кредитными предложениями от Райффайзен Банка можно здесь.

Ипотечный кредит

Данное предложение будет интересно жителям Ленинградской области. Совместно с компанией КВС банк предлагает пониженную ставку 7% на первый год кредитования для приобретения жилья в жилых комплексах Ясно.Янино и Новое Сертолово.

Накопительный счет

Доступна возможность накапливать 5% на остаток по программе «На каждый день». Данный процент начисляется ежемесячно дополнительно к фактическому остатку на счете клиента.

Депозитный вклад

Клиент может открыть вклад «Зарплатный», вложив минимально 30 тыс. рублей. Процентная ставка составляет до 5,1% и выплачивается каждый месяц. При увеличении суммы вклада ставка также повышается.