Почему отказывает сбербанк в кредите

Содержание:

- Что делать, если отказали в кредите

- Что делать, если отказали в кредите

- Распространенные причины отказа Сбербанка в кредитовании

- Выясняем причину отказа

- Почему отказали в ссуде и когда отправлять повторное заявление

- От чего банк отказывает?

- Почему Сбербанк дает отказы на кредиты?

- Что делать в случае отказа?

- Реально ли оспорить отрицательное решение Сбербанка

- Отличная КИ, но все равно отказали

- Почему отказали с хорошей кредитной историей?

- Где взять кредит, если отказал Сбербанк

- Почему отказ в кредите получают зарплатные клиенты

- Что делать, если банк отказал в выдаче займа

- Почему у Сбербанка такие строгие условия кредитования?

- Основные причины для отказа в выдаче кредита

- Как узнать причины отказа в кредите в Сбербанке?

- Что делать, если Сбербанк отказал в кредите?

- Особенности получения займов

- Почему Сбербанк отказывает в кредите своим клиентам?

Что делать, если отказали в кредите

Никто не застрахован от отказа в решении по кредиту, как бы ни был уверен в своих силах и соблюдении требований. Поэтому следует знать, как же действовать дальше.

Что делать:

- Проверить собственную КИ. Бывает так, что туда попадает недействительная информация, которую ошибочно внесла сама компания. В таком случае ошибки исправляют и выдают желаемый займ.

- Убедиться в собственной платежеспособности и реальности взаимоотношений с банком. Организация заранее видит, что сделка пока что состояться не может. Возможно, вы просто забыли упомянуть все возможные доходы, в том числе — неофициальные.

- Поискать счастья у конкурирующих учреждений. У всех собственные критерии оценивания, поэтому может статься и такое, что выдадут деньги в другом месте, если «Сбербанк» отказал.

- Заполнить новую анкету. Если кажется, что причин для отказа уже быть не может, попытайтесь еще раз отправить анкету.

Постарайтесь убрать все причины, по которым могло отказать учреждение. При правильной мотивации и подготовке желаемая сумма быстро попадет в кошелек.

Что делать, если отказали в кредите

Никто не застрахован от отказа в решении по кредиту, как бы ни был уверен в своих силах и соблюдении требований. Поэтому следует знать, как же действовать дальше.

Что делать:

- Проверить собственную КИ. Бывает так, что туда попадает недействительная информация, которую ошибочно внесла сама компания. В таком случае ошибки исправляют и выдают желаемый займ.

- Убедиться в собственной платежеспособности и реальности взаимоотношений с банком. Организация заранее видит, что сделка пока что состояться не может. Возможно, вы просто забыли упомянуть все возможные доходы, в том числе — неофициальные.

- Поискать счастья у конкурирующих учреждений. У всех собственные критерии оценивания, поэтому может статься и такое, что выдадут деньги в другом месте, если «Сбербанк» отказал.

- Заполнить новую анкету. Если кажется, что причин для отказа уже быть не может, попытайтесь еще раз отправить анкету.

Постарайтесь убрать все причины, по которым могло отказать учреждение. При правильной мотивации и подготовке желаемая сумма быстро попадет в кошелек.

Распространенные причины отказа Сбербанка в кредитовании

Чаще всего причиной отказа являются неудовлетворительные данные скоринга (предварительного рассмотрения анкеты). Наиболее распространенные следующие ситуации:

- клиент подал заявки сразу в несколько банков;

- запрошена слишком большая сумма займа, не соответствующая доходам гражданина.

Основные причины отказа банка в кредите

Основные причины отказа банка в кредите

Этот этап, как правило, проводится с помощью автоматизированных систем. Заявки даже не доходят до кредитной комиссии. Ответ приходит быстро, но он, увы, отрицательный. Следующий этап рассмотрения клиентской анкеты – оценка кредитной истории потенциального заемщика. Здесь отказ может быть спровоцирован следующими причинами:

- избыточная закредитованность – у человека слишком много займов в других банках и МФО, на обслуживание еще одного может не хватить дохода;

- наличие поручительства – если гражданин выступает у кого-то поручителем по займу, с точки зрения банка это будет рассматриваться как действующий кредит;

- превышение лимитов на кредит в Сбербанке – у Сбера установлены определенные суммы задолженностей по выданным им кредитам для каждого клиента, превышать их нельзя.

Также отказ может быть получен и по некоторым другим причинам. А именно:

- наличие судимостей у заемщика или кого-то из его близких родственников;

- полное отсутствие кредитной истории (ранее никогда не оформлялись банковские займы);

- обнаружение несоответствия документов требованиям банка (или подделки бумаг);

- отсутствие постоянной регистрации.

Это наиболее распространенные ответы на вопрос, почему в Сбербанке не дают кредит. Также возможны нюансы, в зависимости от типа кредитного продукта или категории заемщика.

Выясняем причину отказа

Можно попытаться выяснить в Сбербанке, почему в займе было категорически отказано. Для этого необходимо обратиться в соответствующее подразделение организации и уточнить причины. В большинстве случаев отрицательное решение принимается ввиду несоответствия заемщика требованиям финансово-кредитного учреждения. Каким именно, вам, возможно, объяснят сотрудники отдела.

Но что делать, когда Сбербанк не озвучивает причину отказа? Можно попытаться проанализировать сложившуюся ситуацию самостоятельно, тщательно изучить требования банка к кредитуемым лицам, сделать запрос в Бюро КИ, проверить личную выписку оттуда.

В большинстве случаев удается самостоятельно докопаться до истины, и понять, что отрицательный вердикт вполне оправдан. Но если вы считаете, что отказ ничем не мотивирован, можно оформить письменную претензию Сбербанку через официальный портал. Время рассмотрения такого заявления – не более 1 месяца.

Почему отказали в ссуде и когда отправлять повторное заявление

Если вы направили прошение на просьбу выдать деньги и получили отрицательный ответ, не расстраивайтесь. Есть пути преодоления трудностей. В зависимости от того, насколько срочно необходимы материальные средства, существуют варианты действий после отказа, которые различаются по периоду.

Существует 2 возможных варианта:

- отказали ввиду несоответствия;

- человек направил заявление на заем, но его не устроили одобренные условия.

В первом случае всё ясно. Банк отказывает по разным причинам, устранив которые вы можете отправить второе прошение. Во втором случае не все однозначно. Если произошло одобрение, но не устроили параметры (срок, процентная ставка, сумма), тогда повторная заявка повлечет за собой отрицательное решение по обоим прошениям.

Прошение проходит 3 стадии проверки:

- автоматическая система осуществляет проверку на соответствие минимальным требованиям;

- далее, она попадает к менеджеру, который оценивает историю;

- в заключение претендент проходит проверку сотрудниками СБ на факты нарушения закона.

Если банк отказал или предложил неудовлетворительные условия, важно узнать, через сколько можно подать заявку после факта отказа. Необходимо учитывать причины и стараться их устранить

Распространенные поводы отказов

Если не устранить причину первого несогласия, то гарантированно заполучите второе. Наиболее вероятные мотивы:

1. Низкий кредитный балл. Это специальная оценка (балл), которая присваивается претенденту или действующему клиенту. Она зависит от ряда параметров:

1. Низкий кредитный балл. Это специальная оценка (балл), которая присваивается претенденту или действующему клиенту. Она зависит от ряда параметров:

-

-

- количество полученных ссуд и общая сумма;

- задержки в выплатах или досрочные погашения;

- семейное положение (наличие супруга, детей и иждивенцев);

- официальный уровень дохода;

- наличие постоянного места работы.

-

2. Параметры, отражающие финансовое положение (своевременность оплаты услуг ЖКХ, наличие долговых обязательств другого рода, алименты и пр.)

3. Наличие судимости или судебные разбирательства.

4. Несоответствие требованиям банка. К пункту относится недостаточный или чрезмерный возраст, отсутствие гражданства и прописки в месте присутствия банка.

5. Техническая ошибка. В банке работают люди, которые могут совершить ошибку. Ошибочно поверить КИ полного тезки и пр. К сожалению, даже если отказ на кредит в Сбербанке произошел по данной причине, то, тот факт, через какой срок можно подать повторное заявление, не изменится.

6. Обнаружение факта подлога. В заявлении необходимо указывать исключительно правдивую информацию. Обмануть систему не получится. Бывают ситуации, когда человек непреднамеренно это делает (в графе дохода указывает «серую» часть зарплаты и т.д.).

Большинство из вышеперечисленных критериев можно обратить в свою пользу.

От чего банк отказывает?

Итак, почему не дают кредит тем, кто неоднократно брал в долг у Сбербанка, у них хорошая кредитная история и совершенно незапятнанная репутация. Действительно, не очень понятна позиция организации, которая вот так вот запросто отпихивает хороших клиентов. Они что там зажрались? Им прибыль не нужна? Такие мысли, продиктованные эмоциями, приходят в голову всем хорошим клиентам, которым поступил неожиданный отказ. Почему же банк поступил именно так?

- Заявка завалила скорринг. Иными словами клиент запросил слишком большую сумму кредита и он, по мнению скоррингового отдела Сбербанка не сможет ее обслуживать. Доказывать в такой ситуации что-либо бессмысленно, слушать не будут.

- Чрезмерное финансовое бремя. Данная причина связана с первой. Даже при высокой зарплате, но при наличии прочих кредитов общее финансовое бремя может оказаться непосильным и в Сбербанке это обязательно просчитают, чтобы заведомо не вгонять хорошего клиента в непосильные долги.

- Заемщик фигурирует как чей-то поручитель. Если заемщик выступил поручителем по чужому долгу, это отражается в его собственной кредитной истории и влияет на его будущие займы. Сводя скорринговый баланс, работники Сбербанка относят поручительство к пассивам, и оно вполне может стать решающим показателем для отрицательной оценки.

- Проблемы с законом у заемщика и его родственников. Речь идет, прежде всего, об уголовном законе, так как административные правонарушения интересуют банки в третью очередь. Если заявитель сам осужден по любой уголовной статье и даже если его наказание не связано с лишением свободы, для банка это тревожный звоночек. Если близкие родственники (жена, дети, родители, братья и сестры) заявителя осуждены за имущественные преступления, это тоже основание для отказа в выдаче кредита.

- Рисковый возраст заемщика. Что это значит? При подаче заявки нужно учитывать не только возраст заявителя на момент подачи заявки, но и возраст на момент полного исполнения обязательства. Если лицо, на расчетный момент оплаты кредита будет старше 65, а в некоторых случаях 75 лет, ему последует отказ.

- Заемщик был снять с регистрационного учета по месту жительства, но не успел зарегистрироваться еще где-либо. Это, кажется чисто техническая причина, но все банки на нее остро реагируют. Так что отказ в данном случае не удивителен.

Когда можно обратиться повторно?

Отказ в выдаче кредита Сбербанком может нарушить многие планы, но все же это не конец света. Пройдет ровно 60 дней со дня получения официального отказа в выдаче кредита, и вы будете вправе обратиться с заявкой повторно. Однако возникает вопрос: стоит ли это делать? Если Сбербанк отказал в прошлый раз, где гарантия, что он не сделает это вновь? Вопрос абсолютно правильный, никакой гарантии нет. Даже если сотрудники, работающие в отделении банка, ваши друзья, они ничем вам помочь не смогут, поскольку решение принимают не они, скорринговый отдел, который находится в другом месте.

Но не стоит отчаиваться. Можно попробовать проанализировать свои действия и ликвидировать возможные препятствия к вожделенному кредиту, благо для этого есть целых два месяца. Что нужно предпринять?

- Нужно обратиться в бухгалтерию своего предприятия с заявлением о переводе заработка на счет Сбербанка. Получая зарплату на карточку ПАО Сбербанк, вы, тем самым, становитесь его зарплатным клиентом и это обязательно сыграет на руку, когда вы будете обращаться с заявкой на кредит повторно.

- За два месяца нужно попробовать по максимуму рассчитаться по имеющимся долгам, чтобы в идеальной ситуации у вас, на момент обращения в банк, долгов вовсе не осталось.

- Возможно, стоит хорошо посчитать и подать заявку на менее амбициозную сумму, тогда и банк охотнее пойдет на встречу.

- Можно заказать свою кредитную историю, с тем, чтобы внимательно с ней ознакомиться. Возможно, ваша кредитная история не так хороша, как вам кажется.

Итак, что делать в случае отказа Сбербанка? Во-первых, ждать два месяца до момента, когда у вас вновь появится право подать повторную заявку на кредит. А во-вторых, нужно предпринять некоторые шаги для того, чтобы повторная заявка не повторила судьбу первоначальной. Искренне желаем вам удачи!

Почему Сбербанк дает отказы на кредиты?

Повторное обращение может быть подано через интернет или во время личного визита в финансовую организацию. Эксперты советуют прибегнуть к помощи второго метода, если компания не одобрила займ при первом обращении, или срок действия положительного ответа истёк. Во втором случае допустима подача заявки в любое время. Однако обычно размер доступной суммы в подобной ситуации уменьшается.

Обычно банк не сообщает клиентам причины принятых решений. В результате лицу может быть совершенно непонятна мотивация учреждение. Если денежные средства очень нужны, допустимо повторное обращение.

Однако важно тщательно проанализировать сложившуюся ситуацию, чтобы понять причины вынесенного вердикта. Сбербанк отказывает клиентам в предоставлении денежных средств в долг в следующих ситуациях:

Возникла техническая ошибка. Нередко даже благонадежных пользователей могут случайно занести в чёрный список. Иногда данные клиента совпадают со сведениями о лице, которое успело запятнать репутацию перед финансовой организацией. Иногда неточности возникают при заполнении анкеты или предъявлении пакета документации. Если в бумагах будет выявлено расхождение информации, компания не станет разбираться. Она сразу же ответит отказом по заявке.

Клиент успел испортить кредитную историю

На состояние КИ финансовая организация обращает внимание в первую очередь. Сведения о просрочках, нарушениях договора и иных нюанса заносятся в личное дело

Получив заявку от клиента, Сбербанк в обязательном порядке обратиться в БКИ. Если присутствует большое количество нарушений в прошлом, человека могут сразу же включить в список нежелательных клиентов.

Лицо не соответствует требованиям выбранного тарифного плана. Сбербанк оценивает заемщиков по ряду критериев. Учреждении принимает во внимание возраст, срок трудоустройства, присутствие официальной регистрации, документов и прочих особенностей. Условия могут меняться в зависимости от кредитного продукта. Если какой-либо из параметров не соответствует установленным требованиям, сразу же принимается отрицательное решение.

Присутствует большое количество кредитных обязательств перед другими финансовыми учреждениями. Если присутствуют незакрытые займы перед другими банками, Сбербанк произведет оценку возможностей погашения новой задолженности, сопоставив запрашиваемую сумму и размер дохода с учетом долгов. В результате риск вынесения отрицательного решения повышается. Когда присутствует одна ипотека, получить вторую проблематично.

Размер доходов заемщика чаще всего не считается преградой для одобрения заявки. Если клиент зарекомендовал себя как благонадежный, однако у него присутствует маленькая зарплата, финансовая организация скорее всего одобрит заявку. Однако сумма может быть существенно снижена. Подобное решение принимается для того, чтобы расширить список новых клиентов, но гарантировать себе возврат денежных средств.

Причины отказа Сбербанка в кредите

Причины отказа Сбербанка в кредите

Что делать в случае отказа?

Первое, что нужно сделать – спросить о причинах. Хотя банк и не обязан давать никаких объяснений вы все равно можете получить ответы или намеки. Если причиной отказа стала какая – то мелочь банк может сам сообщить вам о ней и предложить кредит на менее выгодных условиях.

Во вторых, перепроверьте все свои бумаги. Возможно в них допущена какая – либо ошибка. Перечитайте кредитную историю, узнайте о своих долгах и проверьте справки по зарплатам.

Ну и последнее – после проверок повторите обращение. Если банк снова вам откажет без видимой причины то просто смените банк – у вас всегда остается право выбора кредитной организации.

Помните, что обращаться к юристам или в суд не имеет никакого смысла – банк вам ничем не обязан, в том числе он не должен объяснять причины отказа или выдавать займы по первому требования.

Реально ли оспорить отрицательное решение Сбербанка

Если клиент недоволен решением Сбербанка о выдаче кредита, то для положительного решения требуется, чтобы в кредитной истории произошли следующие изменения:

- повышение зарплаты;

- привлечение поручителей;

- оплата текущих кредитов;

- дополнительные доходы.

Что такое кредиты без процентов, узнаете из этой статьи.

Оспорить отрицательное решение Сбербанка не получится, остается только улучшать свою кредитную историю. Перед подачей заявления о кредите предварительно следует решить следующие вопросы:

- есть ли по прошлым кредитам просроченные платежи;

- все ли виды доходов можно подтвердить документами;

- погашены ли долги по кредитным картам;

- соизмеримы ли доходы с размеров кредита и ежемесячного платежа.

Основные причины отказа в кредите.

Как изменить кредитную историю

Испорченная кредитная история — это большие неудобства и почти всегда гарантированный отказ в выдаче займа. Но исправить положение можно, причём несколькими способами:

- в банке подать заявление в службу безопасности. Оно будет рассмотрено, но на большую сумму рассчитывать нельзя;

- попробовать уверить сотрудника банка в том, что есть серьёзные намерения вовремя погасить кредит.

Подтвердить свои слова можно квитанциями за вовремя оплаченные коммунальные счета, историю пользования кредитной карты, историю зарплатной карты. Все это может способствовать положительному решению о выдаче займа;

- создать счёт в Сбербанке, который следует каждый месяц пополнять. Спустя год можно подавать заявление на кредит, которое с большой вероятностью будет удовлетворено;

- объясните причины, по которым была испорчена кредитная история. Если есть возможность, предоставьте справки и больничные листы, подтверждающие болезнь. Также помогут и справки о задержках выплаты зарплаты, увольнениях и так далее;

- можно попробовать взять небольшой кредит в банке, который не запрашивает кредитную историю. Найти такой банк легко. Выданный кредит следует вовремя погашать, стараться даже немного переплачивать. После успешного погашения займа кредитная история будет улучшена.

Отличная КИ, но все равно отказали

Если кредитная история физического лица идеальна и прозрачна: платежи совершались вовремя, все прошлые ссуды погашены без единого дня просрочки, а Сбербанк категорически отказывает в займе, это однозначно вызовет недоумение клиента.

Часто причина кроется в Бюро КИ, оно выдает информацию не только о прочих задолженностях и фактах просрочки платежей, но и о степени «закредитованности» человека в сторонних организациях, а также наглядное соотношение текущих ежемесячных доходов лица и его долгов. По общепринятому правилу, размер общего месячного взноса по всем имеющимся кредитам не должен «съедать» более 35% дохода потенциального заемщика. Если даже кредитная история идеальна, но выплаты намного больше, банк, скорее всего, даст отрицательный ответ по заявлению.

Почему отказали с хорошей кредитной историей?

Бывают и такие ситуации, когда в предоставлении займа в Сбербанке и другом банке отказывают человеку с положительной кредитной историей. В чем проблема в этом случае? Причинами могут являться следующие факторы:

заемщик лишился работы (либо пошел на понижение с более низким заработком) и больше не сможет регулярно погашать взносы по займам;

клиент достиг предельно допустимого возрастного ограничения – 65 лет (в этом случае, следует обратить внимание на специальные предложения для пенсионеров);

потребитель оформляет займ на крупную сумму (автокредит, ипотека), а предмет кредита (автомобиль, квартира) не соответствует установленным требованиям Сбербанка России;

изменилось место проживания пользователя – клиент выехал в удаленный район, где нет ни одного отделения банка.

При отказе в выдаче займа, пользователь имеет право подать повторную заявку, если выявленная причина была устранена. Также шансы получить кредит увеличатся, если клиент предоставит банку залог либо заручится поддержкой авторитетных поручителей. В случае с иностранцами, поручителями должны быть граждане России. Соответствующие всем основным требованиям Сбербанка к потенциальным клиентам.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Что делать, если перевел деньги с карты мошенникам?

- До скольки лет дают кредит пенсионерам?

- Интернет банк «Совкомбанк»: возможности и операции

- Где посмотреть код CVV2 на карте Сбербанка

- На что имеют право коллекторы по закону

- Как удалить кошелек «Яндекс деньги»

- Как подключить мобильный банк ВТБ?

- Как узнать одобрили ли кредит в Сбербанке?

- Как пополнить баланс телефона с карты Сбербанка

Где взять кредит, если отказал Сбербанк

Окончательное отрицательное решение «Сбербанка» — еще не повод отчаиваться. Существуют другие места, зарекомендовавшие себя перед клиентами. Выбирайте лучших.

Банки

Для выгоды в кредитовании изучите топ-места быстрого и эффективного обслуживания. В список попали не только проверенные годами финансовые учреждения России, но и молодые.

ОТП Банк

Заем в ОТП Банке заманчив тем, что организация не жалеет средств и времени для сохранения конфиденциальности данных, как и надежности вкладов.

МФО

По-своему отличны и микрофинансовые организации, условия которых несколько отличаются от привычных банков. Но они славятся своей скоростью выдачи даже малейшего займа, порой не требуя от заемщика даже паспортных данных. Молодые МФК растут на глазах, порой сложно разобраться, кому можно доверять. Поэтому следует выбирать из самых проверенных.

FastMoney

Обслуживание работниками FastMoney имеет огромный перечень преимуществ. Хоть и нельзя ожидать огромных сумм за минимальный процент, все же выдаваемые деньги считаются довольно крупными для прочих МФО — от 50 тысяч руб.

При этом одобряют, если есть только паспорт. Если заемщик затребует сумму покрупнее, придется все же предоставить и ИНН. Отличное постоянное предложение — использование услуги пролонгации до 7 раз за 12 месяцев.

Е-капуста

Е-капуста может похвастаться одним из самых простых и удобных финансовых калькуляторов. С ним можно за несколько минут рассчитать соотношение нужной суммы и срока, чтобы получить будущие проценты.

Kredito24

Kredito24 — это микрофинансовая организация международного уровня, которая радует кредитуемых уже более 5 лет на территории России. Предоставляет разные способы получения денег, а не только на банковскую карту.

Если у клиента плохая кредитная история, сотрудники будут с удовольствием помогать ее исправить

Возможно подключение услуги инвестиций как на короткий срок, так и на длительное время, и неважно, на каких условиях — отдача самого клиента будет минимальной

Vivus

Vivus — отличный вариант, если в других местах все же отказали. Основным преимуществом нужно считать то, что по одному лишь паспорту можно получить маленький займ без дальнейшей выплаты процентов. При этом такая услуга может распространяться не только на первые ссуды.

Если понадобится сумма покрупнее, работники точно не будут интересоваться, для чего она нужна. А срок — выше среднего помесячного и может быть продлен до года.

Zaymigo

МФК Zaymigo уже не раз подтвердили свою отличную репутацию за последние 6 лет. Работа организации построена на принципе частных инвестиций из фонда и предоставлении малых ссуд любым лицам.

Условия продукта зависят от нужды клиента, поэтому все будет подстраиваться под заемщика во время оформления. Если кредитуемый, получив несколько займов, показал себя ответственным и добросовестным, сервис увеличивает лимит последующих операций до 70 процентов.

Почему отказ в кредите получают зарплатные клиенты

Не секрет, что зарплатные клиенты являются приоритетными для банка. Такая категория граждан получает зарплату на карту Сбербанка. В результате этого можно моментально оценить платежеспособность клиента и определить максимально возможную сумму по договору.

Тем не менее, такая категория граждан также не может 100% рассчитывать на получение денег по привлекательной ставке. Даже таким лицам кредитор может отказать по ранее перечисленным причинам. Рассмотрим, какие могут быть еще причины отказа для зарплатных клиентов.

Ошибки в анкете

Зарплатный клиент может отправить заявку на получение необходимого финансового продукта в режиме онлайн, через личный кабинет. Если при заполнении анкеты будет допущена ошибка, то система вынесет отказ.

Повторно отправить заявку можно будет не ранее чем через 30 дней.

Небольшой стаж работы

Среди требований к клиентам стоит уделить внимание такому, как стаж работы. Кредитор готов предоставлять деньги в долг только официально работающим лицам, со стажем на последнем месте работы как минимум 3 месяца

Поручительство по ипотеке

К сожалению, если вы выступили поручителем по ипотеке, то банк может отказать. Связанно это с тем, что хоть кредит оформлен не на вас, поручитель обязан выплатить долг, если заемщик перестанет вносить оплату.

Получается, для банка это своего рода риск. Он понимает, что на поручителя может быть переложена ответственность и тогда он вряд ли сможет вносить оплату по нескольким договорам.

Просрочены документы

На практике заемщики совершенно не обращают внимания на то, что документ просрочен. Если срок действия паспорта истек, то получить деньги в долг не получится. Для этого потребуется получить новый документ и только после этого обратиться за финансовой помощью.

Что делать, если банк отказал в выдаче займа

Отказ в выдаче небольшого потребительского кредита вполне можно пережить. Но если человеку необходима крупная сумма либо ипотечный заем, необходимо продумать свои действия на случай отклонения заявки.

Подача повторного заявления

Повторную анкету в Сбербанк заемщик может подавать не ранее, чем через 60 дней после получения решения по первой заявке. Это касается всех кредитных продуктов: потребительских займов, ипотеки, кредитных карт. При более раннем обращении менеджер в отделении просто не примет предложенные ему документы. Подать заявку через веб-кабинет также не получится, система заблокирует ее автоматически. Перед повторным обращением необходимо постараться свести факторы отказа к минимуму:

- проверить сроки годности личных документов;

- получить постоянную прописку вместо временной регистрации;

- проверить свою кредитную историю и устранить недостатки;

- погасить часть действующих займов либо рефинансировать их.

Как поменять кредитную историю

Любой человек может исправить свою кредитную историю. Но для начала ее необходимо проверить, запросив данные в соответствующем бюро. Эта процедура доступна гражданам РФ бесплатно.

Далее – при полном отсутствии кредитов ранее стоит обратиться для начала в пару МФО. Взяв небольшие займы и вернув их в срок, а может даже досрочно, гражданин создаст прецедент. После этого будет намного проще получить небольшой заем или кредитку с минимальным лимитом в некрупном банке. Полученным кредитным продуктом также следует попользоваться некоторое время и вернуть раньше срока. После этого уже можно обращаться в более крупные банки.

Примерно таким же будет порядок действий для тех, чья кредитная история испорчена просрочками выплат. Здесь тоже для начала следует действовать через МФО – они наиболее лояльно относятся к клиентам. Но все взятые займы необходимо будет возвращать строго в срок.

Если же в данных БКИ обнаружились записи о давно погашенном кредите, необходимо обратиться в банк, который его выдавал. Хорошо, если у гражданина есть справка о полном погашении. Если нет, придется сверять данные с банковским работником, а затем писать заявление на повторную отправку информации в БКИ. Обновление кредитной истории может занять пару недель.

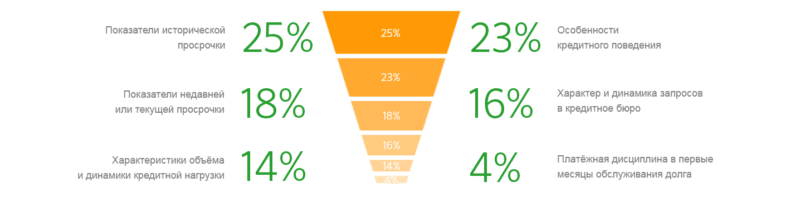

Что влияет на Персональный кредитный рейтинг?

Что влияет на Персональный кредитный рейтинг?

Почему у Сбербанка такие строгие условия кредитования?

Сбербанк – лидер среди банков. Он задает правила большинству более мелких банков, участвует в очень крупных финансовых операциях. И при этом в его обязанности входит соблюдение интересов вкладчиков и защита их сбережений. Поэтому его сотрудники, понимая всю ответственность, обязаны наиболее внимательно подходить к любым вопросам, связанным с кредитам. В его интересах не только следить за своевременными выплатами, но и отсеивать мошенников, желающих нажиться на выгодных кредитах.

Поэтому часто те, кто берут кредит впервые, сталкиваются с отказом и задаются вполне очевидным вопросом: “Почему Сбербанк отказал в кредите?”. Отвечая на этот вопрос нужно помнить, что Сбербанк – один из главных банков Российской Федерации, и поэтому его требования к клиентам бывают строгими и иногда даже завышенными.

Основные причины для отказа в выдаче кредита

Их много, и список подбирался эмпирически (методом проб и ошибок). Выяснили, что чаще всего в отказах виноваты:

- Плохая кредитная история.

- Низкие доходы.

- Большая текущая долговая нагрузка.

- Отсутствие официальной работы.

- Маленький трудовой стаж (полгода и меньше).

- Отсутствие военного билета для мужчин, детей – для женщин.

- 4 и более несовершеннолетних детей в семье.

- Отсутствие зарегистрированного на заемщика движимого и недвижимого имущества.

- Судимости.

- Частые смены работы.

Если выясняете, почему отказывают в любом кредите в Сбербанке, есть смысл искать причины среди этих пунктов.

Как узнать причины отказа в кредите в Сбербанке?

Практически никак. Как мы уже говорили, причина отказа – банковская тайна. Единственное, что вы можете сделать – это тщательно изучить пришедшее СМС об отказе. Обычно в нем намеком или явно указано, почему вам не одобрили займ. Кстати, отказ в потреб. кредите через Сбербанк Онлайн не очень информативен, все, что вы увидите – «Заявка отклонена банком». Обязательно читайте СМС.

Что делать, если Сбербанк отказал в кредите?

Сначала – думать, почему отклонили заявку. Ищите и решайте проблемы. Если ничего не изменится в лучшую сторону (или вы не «умерите аппетиты», запросив меньшую сумму), следующую заявку так же отклонят.

Через 60 календарных дней.

Как исправить кредитную историю?

Если одним словом: сложно. Кредитную историю не зря советуют оберегать от проблем: на выправление уйдет много времени, даже «средняя» проблема (с трудом выплатили займ, было 2-3 длительные просрочки, до суда дело не дошло) займет 4-6 месяцев на исправление.

Способов исправиться – 2:

- У некоторых банков (Совкомбанк, например) есть программы исправления кредитной истории. Суть программы: вы последовательно берете несколько увеличивающихся по сумме и сроку займов, без проблем их выплачиваете, после чего в БКИ попадает информация об успешных выплатах, и КИ «выправляется». Если обратитесь к Совкомбанку, это займет 1,5-2 года.

- Можно брать средние по величине (3000-10000 рублей) кредиты на 1-3 месяца у микрофинансовых организаций (МФО) и стабильно их выплачивать. На исправление кредитной истории этим путем уйдет 9-12 месяцев, но есть проблемы – во-первых, это дорого обойдется, во-вторых, информация из МФО в БКИ часто приходит с опозданием, иногда – в полгода и больше.

О обоих случаях нужно брать и выплачивать кредиты. На каком способе остановиться – вопрос личных предпочтений.

Особенности получения займов

В каждом конкретном случае оформление кредитного договора имеет ряд особенностей. Для наглядности стоит рассмотреть самые распространенные ситуации:

- Кредитование без привлечения поручителей.

- Как взять кредит с плохой кредитной историей.

- Выдача средств лицам пенсионного возраста.

- Особенности кредитования индивидуальных предпринимателей.

Без поручительства

Если заем оформляется без поручителей, вся финансовая ответственность возлагается исключительно на заемщика. Это обычный порядок выдачи средств, поручительство не является обязательством для получения кредитных средств. Когда потенциальный заемщик не желает или не может предоставить дополнительных гарантий, нужно иметь достаточный уровень заработка

Причем внимание банка распространяется и на трудовой стаж. Чтобы увеличить шансы, рекомендуется оформить добровольную страховку – она несколько компенсирует отсутствие обеспечения в глазах кредитора

С негативной кредитной историей

В Сбербанке получить заем с плохой кредитной историей не просто. Кредитный комитет довольно критично относится к платежеспособности и наличию просрочек в прошлом – это негативный фактор. В данном случае ситуацию изменит высокий уровень заработка на протяжении длительного времени, привлечение платежеспособных поручителей с хорошей КИ. Но помимо дохода банку нужно продемонстрировать ответственное отношение к финансовым обязательствам. Для этого можно взять и своевременно вернуть несколько небольших кредитов, пользоваться кредиткой или микрозаймами. Иными словами – постараться исправить кредитную историю. Компенсирует негативную КИ поручительство работодателя.

Для пенсионеров

Пенсионеры относятся к одной из наиболее надежных категорий клиентов. Особенно это касается лиц, получающих пенсию на карту Сбербанка. Поэтому вероятность получить одобрение есть. Но в данном случае существует своя особенность – максимальный возраст, установленный требованиями, учитывает период действия договора. То есть в 63 года можно взять кредит на срок не более 1,5–2 лет.

Кредитование ИП

Формально индивидуальные предприниматели являются физическими лицами, но в таком статусе взять кредит можно только как ИП. В этом случае Сбербанк устанавливает определенные требования и к заемщику, и к бизнесу. Доходы отражаются не справкой 2НДФЛ, а финансовой отчетностью коммерческого предприятия. Расширяется и пакет документов – в банк необходимо предоставить:

- Гражданский паспорт.

- Регистрационные документы.

- Управленческую, налоговую и финансовую отчетность.

В частном порядке запрашиваются дополнительные бумаги. Возрастной ценз для ИП не отличается от общих условий для физлиц – от 21 до 70 лет.

Почему Сбербанк отказывает в кредите своим клиентам?

Лица, обслуживающиеся в Сбербанке на момент подачи запроса о выдаче займа, имеют больше привилегий по сравнению с остальными заявителями.

К клиентам, переводящим пенсию и/или зарплату на специальный банковский счёт, предъявляются лояльные требования. Кроме этого, они могут претендовать на более выгодные условия кредитования.

Например, зарплатный клиент может подать заявку на займ наличными уже с 18 лет. Если заявитель перечисляет свою зарплату в другой банк, выдача ссуды осуществляется лишь с 21 года.

Подать запрос в банк можно двумя способами:

- через офис;

- через интернет-банкинг после авторизации в системе.

Почему Сбербанк отказывает в кредите в онлайн-режиме?

При беглом изучении оставленной заявки специалист может неправильно оценить вашу платёжеспособность.

Перечисляя зарплату или пенсию в банк, ваши шансы на оформление ссуды повышаются.

Почему Сбербанк отказал в кредите зарплатному клиенту?

Если вы получили в СМС положительный ответ на оставленную заявку, а в офисе столкнулись с отказом, скорее всего, банк счёл вас недостаточно надёжным заёмщиком.

Проблема может быть в кредитной нагрузке, уровне дохода, желаемой сумме займа и т. д.