Пифы газпромбанка «облигации плюс»: стоимость пая, управление активами для физических лиц

Содержание:

- Газпромбанк управление активами

- Преимущества и недостатки ПИФа

- Цена пая в «Газпромбанк – Облигации Плюс»

- Газпромбанк Золото

- Общая информация и перечень фондов

- Доходность ПИФов Газпромбанка

- Состав ПИФа

- Рейтинг и основные экономические показатели фондов

- Стратегия деятельности и инвестиционная идея

- Стоимость чистых активов и инвестиционного пая

- Рекомендации по инвестициям

- Заключение

- Инвестиционная идея

- ПИФ долговых бумаг в Газпромбанке

- ПИФы Газпромбанка Стоимость Сегодня

- ПИФ Индия

- ПИФ Газпромбанк Облигации Плюс

- Альтернативы

- Какие активы входят в состав ПИФа

- Виды ПИФов в Газпромбанке

- Основные условия или инвест. стратегия

Газпромбанк управление активами

Документы и отчетность

Согласно действующему налоговому законодательству (пп. 1 п. 1 ст. 219.1 НК РФ, п. 1 ст. 5 Федерального закона № 420-ФЗ) владельцы паёв открытых паевых инвестиционных фондов имеют право получения инвестиционного налогового вычета.

Вычет предоставляется в размере положительного финансового результата, полученного от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг* и находившихся в собственности более трех лет (пп. 1 и 2 п. 3 ст. 214.1 НК РФ). Право на предоставление инвестиционного налогового вычета применяется к доходам, полученным при реализации (погашении) ценных бумаг, приобретенных после 1 января 2014 года.

Инвестиционный налоговый вычет предоставляется с учетом следующих положений (п. 2 ст. 219.1 НК РФ):

– сумма положительного финансового результата, в размере которого предоставляется налоговый вычет, определяется в соответствии со ст. 214.1 и 214. 9 НК РФ;

– предельный размер налогового вычета в налоговом периоде определяется как произведение количества полных лет нахождения в собственности налогоплательщика проданных (погашенных) ценных бумаг** и суммы, равной 3 000 000 рублей;

– срок нахождения ценной бумаги в собственности налогоплательщика исчисляется исходя из метода реализации (погашения) ценных бумаг, приобретенных первыми по времени;

– в случае, если при предоставлении налогового вычета несколькими налоговыми агентами его совокупная величина превысила предельный размер, налогоплательщик обязан представить налоговую декларацию и доплатить соответствующую сумму налога.

Инвестиционный налоговый вычет можно получить (пп. 4 п. 2 ст. 219.1 НК РФ):

1) в налоговой инспекции, подав налоговую декларацию по форме 3-НДФЛ;

2) у налогового агента.

Налоговый вычет предоставляется налогоплательщику при исчислении и удержании налога налоговым агентом на основании заявления налогоплательщика о предоставлении ему инвестиционного налогового вычета. В течение налогового периода вычетом можно воспользоваться при каждом случае получения положительного финансового результата от реализации (погашения) ценных бумаг. Этот вычет уменьшает налоговую базу по совокупности всех операций с ценными бумагами и финансовыми инструментами срочных сделок и в результате влияет на общую налоговую базу по всем доходам, облагаемым по ставке 13% (п. 14 ст. 214.1, п. 1 ст. 219.1 НК РФ).

Переносить неизрасходованную сумму вычета на следующий год нельзя (п. 3 ст. 210 НК РФ).

* К ценным бумагам, обращающимся на организованном рынке ценных бумаг, относятся: 1) ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже; 2) инвестиционные паи открытых паевых инвестиционных фондов.

Приобрести паи любого из понравившихся ПИФов ГПБ совсем не сложно и сделать это можно несколькими способами.

- Способ 1. Непосредственно в отделении банка или УК «Газпромбанк — Управление активами». При себе необходимо иметь паспорт гражданина РФ и денежную сумму в размере первоначального взноса, который в 2020 году составил 50000 ₽.

- Способ 2. Через Интернет в режиме онлайн. Для этого необходимо зарегистрироваться в личном кабинете на УК ГПБ УА. Пополнить свой счет на сумму 50000 ₽, выбрать ПИФ и приобрести паи.

- Способ 3. Так же как и предыдущий вариант выполняется в онлайн режиме, не выходя из дома. Все, что может потребоваться – вход в личный кабинет на сайте Госуслуг. Далее потребуется выполнить все необходимые шаги-подсказки и через 10-15 минут стать пайщиком одного из фондов Газпромбанка.

Облигация – долговая ценная бумага, закрепляющая право ее владельца на получение процентных выплат.Подробнее

Для покупки достаточно открыть брокерский счет или Индивидуальный инвестиционный счет.Подробнее

Акции – ценные бумаги, которые обеспечивают их владельцу долю в капитале компании.Подробнее

Преимущества и недостатки ПИФа

К плюсам я отношу следующее:

- простоту входа;

- не требуют самостоятельного управления;

- отсутствие налогообложения прибыли на период владения паем;

- диверсификацию объектов инвестирования;

- сравнительно низкий риск (ни один ОПИФ в РФ еще не разорялся);

- высокую степень ликвидности.

Отрицательных факторов тоже немало:

- Высокие постоянные расходы, связанные с деятельностью организации, а также выпуском и хранением ЦБ вне зависимости от доходности или убыточности фонда (законодательное ограничение – 10% от общей стоимости всех активов).

- Риск вложения выше по сравнению с банковским депозитом или ценными бумагами, имеющими высокий рейтинг.

- Законодательные ограничения в части покупки или продажи определенных акций (управляющая компания не имеет права распродать все активы), что в случае падения их стоимости, не позволит защитить капитал вкладчиков от убытков.

- Доход от таких инвестиций ниже, чем при вкладах в ETF (тот же объект инвестиций, но без посредника в лице Газпромбанка).

Цена пая в «Газпромбанк – Облигации Плюс»

Стратегия управляющего относится к умеренно-консервативным, поэтому динамика стоимости пая в большинстве периодов положительная, но случаются и временные снижения, и времена агрессивного роста.

Динамика стоимости

Все данные можно просмотреть на сайте «Газпромбанка» в разделе, касающемся представленных паевых инвестиционных фондов. Делать какие-то предположения на будущее трудно, но предыдущие периоды демонстрировали неплохой рост.

Так, в начале 2018 года цена пая «Облигации Плюс» была равна 1654.88 рублям. В среднем цена растет на 0.6% в месяц. За год стоимость пая составляет на 8-10% больше, за полгода – до 5%. Оптимальный срок инвестирования – минимум 3 года.

Надбавки и скидки за покупку

До покупки пая нужно просмотреть все данные в разделе «Общая информация». Дополнительные расходы на обслуживание могут забирать часть прибыли, но, как правило, очень незначительную.

До покупки пая нужно просмотреть все данные в разделе «Общая информация». Дополнительные расходы на обслуживание могут забирать часть прибыли, но, как правило, очень незначительную.

В рассматриваемом предложении надбавки на приобретение пая нет, если сделка оформляется через «Личный кабинет», при подаче заявки агенту комиссия составляет 1%. В случае продажи пая учитывают скидку (это комиссия за погашение) таким образом: если погашение осуществляется раньше 182 дней со времени покупки – 2%, в промежутке между 180-1096 днями с приобретения – 1%, после 3 лет – 0%. То есть, выгоднее покупать пай на 3 и больше лет.

Затраты на обслуживание и управление указаны такие:

- Оплата услуг управляющей компании – 2%.

- Перечисления аудиторам и регистратору – 0.5%.

- Другие расходы – 0.5%.

Осуществляется расчет от среднегодовой цены чистых активов, а потом списывается комиссия в нужном объеме от суммы. В реальности расходы на управление составляют около 3% (но может быть и больше, и меньше, в соответствии с условиями).

Осуществляется расчет от среднегодовой цены чистых активов, а потом списывается комиссия в нужном объеме от суммы. В реальности расходы на управление составляют около 3% (но может быть и больше, и меньше, в соответствии с условиями).

Не стоит забывать про налоги – в случае продажи пая ранее 3 лет нужно выплатить 13% от прибыли. Если пай был в собственности более 3 лет, есть возможность применения налогового вычета.

Газпромбанк Золото

Суть этого решения заключается в том, что средства вкладываются в приобретение драгоценного металла, который имеет высокую цену и определенный риск, связанный с ростом уровня инфляции. Инвестиционная привлекательность драгоценного металла не теряет своей позиции, независимо от скорости роста мировой экономики. Кроме того, стоимость драгоценного металла формируется и котируется в иностранной валюте, в долларах, поэтому инвестиции имеют двойной характер.

Стоимость одного парня текущий момент составляет 1199 рублей. Стоимость чистых активов превышает 230 млн рублей. В последнее время наблюдается спад роста на 0,5%. За 3 года по прогнозам аналитиков объем инвестиций уменьшится на 11,3%, поэтому вкладывать средства в золото на текущий момент нецелесообразно.

![]()

Общая информация и перечень фондов

Чтобы сформировать оптимальный инвестиционный портфель с минимальной долей риска и наивысшим уровнем доходности, необходимо тщательно изучить все предложения по ПИФам. Организационная форма фондов – коллективные инвестиции, позволяющие получать доход с привлечением профессиональных управляющих.

В 2019 году клиенты могут выбирать из 9-ти предложенных ПиФов

На апрель 2019 года УК «Газпромбанк-Управление активами» предлагает частным лицам инвестировать в 9 открытых паевых инвестиционных фондов:

- «Облигации плюс». Он рассчитан на инвесторов с консервативным взглядом, желающих рисковать по минимуму и вкладывать собственные средства в высокодоходные облигации. Это облигации федерального займа, а также облигации крупных российских компаний с государственным участием (Роснефть, Фольскваген Банк РУС, Транснефть и др.). Такой подход гарантирует стабильный рост сбережений, превышающий рост инфляции и обычные депозитные программы.

- «Сбалансированный» — ОПИФ смешанных инвестиций. Средства вкладываются в акции иностранных и российских компаний с потенциально высокой доходностью и ликвидные рублевые облигации с низким уровнем риска. Это предложение рассчитано на граждан, желающих получить доходность, существенно превышающую самую высокую депозитную ставку.

- «Валютные облигации». Фонд заинтересует клиентов, обеспокоенных нестабильностью российского рубля. Средства фонда инвестируются в еврооблигации, эмитентами которых выступает Правительство РФ и российские компании. Средства номинируются в доллары. При падении рубля стоимость пая в большинстве случаев увеличивается.

- «Акции» — еще один ОПИФ, предлагаемый ЗАО «Газпромбанк Управление активами». Покупка паев этого фонда будет интересна тем клиентам, кто не теряет надежды на подъем российской экономики и фондового рынка. Инвестиции осуществляются в акции российских и зарубежных компаний среднего и крупного бизнеса для прироста капитала, превышающего доходность от пассивного вложения в фондовый индекс ММВБ.

- «Золото». Вложения в драгметалл остаются актуальными всегда, несмотря на то, что последнее время не наблюдается роста цен на золото. Оно не теряет своей инвестиционной привлекательности благодаря усиленной монетарной политики правительств большинства развитых стран. Дополнительное преимущество вложений в золото заключается и в том, что цены на драгметалл котируются в долларах. При падении курсовой стоимости рубля пайщики получают дополнительную выгоду, этим самым защищая их от валютных рисков.

- «Мировая продовольственная корзина». Наиболее уникальный фонд: средства вкладываются не в привычные финансовые продукты, а в акции международных фондов, специализирующихся на вложениях в сельское хозяйство. На данный момент, это самые реальные активы, поскольку сельхозпродукция меньше подвержена резким скачкам цен и более стабильна по сравнению с финансовым рынком.

- «Газпромбанк — Индия». Инвестиции в этот ОПИФ могут заинтересовать физических лиц, ориентированных на перспективу. Аналитики убеждены, что Индия – одна из стран, экономика которой развивается стремительными темпами. Из-за происходящих преобразований в этой стране ее фондовый рынок с каждым годом становится привлекательным для инвесторов. Помимо Индии ОПИФ инвестирует в фонды других развивающихся стран (Китай, Тайвань, Южная Корея), поскольку для фондовых рынков развивающихся стран характерен как высокий потенциал развития, так и высокие риски.

- «Нефть». Фонд привлекателен для минимальных вложений, цена на паи у него самые низкие. Активы состоят из акций крупных производителей нефти Канады и США. При сохранении уровня добычи «черного золота» и увеличении его в будущем можно рассчитывать на рост стоимости нефти.

- «Электроэнергетика». Инвестиционный портфель фонда формируется из акций, входящих в расчет индекса ММВБ. Привлекательность вложений аналитики связывают с завершением инвестиционного периода электроэнергетики РФ, что в ближайшем будущем приведет к росту дивидендов.

Доходность ПИФов Газпромбанка

Доходность любой Управляющей компании, в том числе и УК «Газпромбанк — Управление активами», зависит от многих факторов. Просчитать ее на много месяцев вперед просто невозможно. В 2018 году ее показатель был один, в 2019 – другой, какой будет в 2020 году, пока точно сказать никто не может.

Инвестиционные аналитики могут лишь высказывать свои предположения и делать предварительные прогнозы. Такой подход считается совершенно нормальным явлением, так как не один финансовый продукт не сможет гарантировать стопроцентный результат в получении максимальной прибыли, тем более без каких-либо рисков.

Так же необходимо иметь хотя бы малейшее представление о тех отраслях и компаниях, в ценные бумаги которых, вкладываются средства фонда. По возможности провести детальный анализ ситуации на рынке, почитать и послушать отзывы и мнение экспертов. Такой рациональный поход позволит максимально снизить уровень риска в дальнейшем. А это в свою очередь поможет вкладчику не только сохранить свои сбережения, но и приумножить их.

Еще одна рекомендация специалистов заключается в грамотном распределении денежных средств. Говоря простым языком, не стоит инвестировать все деньги в один фонд. Лучше разделить средства на несколько частей и приобрести паи нескольких разных ПИФов.

На сегодняшний день инвестирование в ПИФы Газпромбанка считается одним из лучших предложений на российском инвестиционном рынке. За 15 лет работы УК «Газпромбанк — Управление активами» зарекомендовала себя как стабильная и надежная компания, которая показывает ежегодно высокий уровень доходности практически по каждому из своих фондов.

Состав ПИФа

Согласно правилам доверительного управления средства фонда могут вкладываться:

- в инвестиционные паи, в том числе иностранных инвестиционных фондов, при условии их допущения в котировальные списки в РФ;

- акции, в том числе привилегированные, и облигации российских и иностранных эмитентов, в том числе органов государственного и муниципального управления (пример — ОФЗ);

- депозитарные расписки;

- денежные средства в иностранной валюте;

- права требования.

Основным активом ПИФа ожидаемо являются акции компании ПАО Газпром. В структуру также входят долевые бумаги Сбербанка России, Норильского никеля и Лукойла, а также облигации федерального займа.

| Название ЦБ | Доля в портфеле |

| Газпром | 12,50% |

| Сбербанк | 8,48% |

| Лукойл | 7,68% |

| Норникель | 5,55% |

| Яндекс | 5,16% |

Рейтинг и основные экономические показатели фондов

Чтобы подробно сориентироваться с экономическими показателями ПИФов и их рейтингом по росту доходности и наращивании активов советуем изучить информацию, предоставляемую УК Газпромбанк Управление активами на ее сайте. Все данные по основным параметрам обновляются ежедневно. Ниже в таблице указаны сведения на апрель 2021 года.

| Наименование ОПИФа | Объект инвестиций | Уровень риска | Доходность,% | |

| За последний месяц | За последний год | |||

| Облигации плюс | облигации | низкий | -0,78 | -0,79 |

| Сбалансированный | смешанные | средний | +0,42 | +2,34 |

| Валютные облигации | облигации | +4,54 | +4,3 | |

| Акции | акции | высокий | +2,71 | +6,79 |

| Золото | фондов | +8,18 | -2,54 | |

| Международных дивидентов | +11,08 | +17,85 | ||

| Индия | +4,28 | +9,78 | ||

| Нефть | +0,26 | +34,57 | ||

| Электроэнергетика | индексный | -1,1 | -2,95 |

Стратегия деятельности и инвестиционная идея

От чего зависит инвестиционная идея конкретного фонда и его дальнейшая стратегия деятельности? Их диктуют объекты инвестиций, с которыми работают ПИФы. На стратегию влияют экономическая ситуация стран, акции компаний которых используют для инвестирования. Стоимость облигаций зависит от состояния фондовых рынок и перспектив их развития.

Стоимость чистых активов и инвестиционного пая

| Наименование ОПИФа | СЧА, млрд. руб. | Стоимость пая, руб. |

| Облигации плюс | 38,25 | 1 942,22 |

| Сбалансированный | 7,65 | 3 086,75 |

| Валютные облигации | 0,826 | 4 268,38 |

| Акции | 0,987 | 3 076,77 |

| Золото | 0,655 | 1 980,35 |

| Международных дивидентов | 0,199 | 1 687,00 |

| Индия | 0,114 | 3 422,08 |

| Нефть | 0,217 | 919,46 |

| Электроэнергетика | 0,175 | 693,2 |

Из таблицы видно, что лидирующее место по наращиванию СЧА и росту стоимости паев из всех фондов Газпромбанк-Управление активами занимает ОПИФ «Облигации плюс».

Рекомендации по инвестициям

Основная ошибка большинства начинающих инвесторов заключается в непонимании самого процесса инвестирования. Многие думают, что покупка паев любого из фондов гарантированно даст большую прибыль, чем при вложении денег в обычный депозит. Инвестирование всегда связано с риском, поскольку курсовая стоимость ценных бумаг подвержена скачкам. В то время как после закрытия депозита вам гарантированно возвращаются вложенные деньги с начисленными процентами.

Самые основные параметры для принятия решения: риск,доходность и срок

Получение пассивного дохода при помощи инвестирования – высший пилотаж. Чтобы результат был положительный, нужно определиться с собственной финансовой целью. Для этого нужно сознавать, какие факторы для вас приемлемы:

- уровень риска;

- доходность;

- временной промежуток, на который вы можете разместить средства без досрочной продажи паев (последнее действие всегда чревато потерей дохода).

Вам может быть интересно:

Большинство специалистов советуют:

- начинать с небольших вложений;

- для стабилизации рисков формировать инвестиционный портфель из ценных бумаг различных фондов;

- работать на перспективу.

Замечено, что только долговременные вложения дают больший результат. На сайте УК «Газпромбанк Управление активами» специалистами даются рекомендации по минимальным срокам инвестиций по фондам (от 1 до 3 лет).

Заключение

У многих россиян ГПБ ассоциируется с широкой линейкой депозитных продуктов. И редко кто задумывается, что банк может предложить другие источники получения пассивного дохода. Управляющая компания банка помогает инвестировать деньги вкладчиков в акции, облигации крупных компаний, в нефть, золото. Широкий выбор организационных форм позволяет создать индивидуальный инвестиционный продукт, учитывая интересы любого клиента.

Инвестиционная идея

Фонд, в основном, рекомендован для тех клиентов, которые желают получить стабильный прирост своих сбережений. Причём условия таковы, что при этом предоставляется возможность возврата средств без риска потери текущей прибыли. Задача фонда заключается в том, чтобы защитить сбережения своих клиентов от возможной инфляции, а также обеспечить прирост инвестиций выше среднерыночных процентов по банковским депозитам.

Для того чтобы достичь всех этих целей активы фонда инвестируют в высоконадёжные облигации. На начальном этапе формировании, активы паевого фонда вкладываются в облигации компаний преимущественно с более высоким показателем кредитного качества, в том числе в государственные корпорации или же с его участием. Такие компании обеспечивают максимальную ожидаемую доходность, не прибегая к операциям повышенного риска. Подходит для клиентов, обеспокоенных нестабильностью рубля, т. к. инвестируют средства в такие инструменты, как еврооблигации.

Газпромбанк облигации плюс стоимость пая

Фонд не прибегает к спекуляции в число активов ПИФа Газпромбанк входят ценные бумаги исключительно надёжных эмитентов. Предпочтение отдаётся серьёзным компаниям с низким уровнем кредитных обязательств и государственным корпорациям, которые могут смело рассчитывать на поддержку со стороны правительства в том случае, если возникнут финансовые затруднения.

Бонды компаний, занимающие основную часть в портфеле ПИФа в процентах:

- Транснефть – 9,2;

- Роснефть – около 7;

- МТС – 6,6;

- Газпром нефть – 6,1.

Основную часть активов составляют облигации федерального займа с различным сроком погашения. Одним из актуальных инструментов для вложения является золото. Его цена зависит от курса доллара, соответственно инвестиции в ПИФ защитят вас от валютных рисков.

А также крупные доли имеют облигации, Ростелекома, РЖД, ФСК. Существенную часть активов пополнили облигации компании Камаз. Министерство финансов выступает гарантом облигаций Камаза и гарантирует выплату номинальной стоимости.

При расчётной стоимости инвестиционного пая в 1655 рублей, стоимость всех чистых активов пая составляет 27 425 720 894 рублей.

Изменение стоимости пая по состоянию на 29 июня 2018 года:

- за 1 месяц при стоимости пая 1655,01 рубля на — 0,2 процента;

- за 3 месяца на 0,1 процент;

- за 6 месяцев на 3.2 процента;

- за 12 месяцев на 8,2 процента;

- за 36 месяцев на 35,6 процента.

Динамика стоимости

В начале июля 2018 года стоимость пая ПИФа Облигации плюс составила 1654,88 рубля. Средний рост составляет порядка 0,6% в месяц.

От 8 до 10% прирост стоимости пая за 1 год и 4,5-5% за полгода.

Перед самой покупкой пая ПИФа «Облигации Плюс», следует учесть расходы на обслуживание.

Так, надбавка за приобретение пая не взимается, т.е. ценные бумаги фонда можно купить на всю свободную сумму без ограничений. Контрагент Газпромбанк также не взимает комиссий.

При продаже пая можно получить скидку (комиссию за погашение):

- 2% если продажа будет совершена не позднее полугода с момента покупки пая;

- 1% в промежутке от 6 месяцев до 3 лет;

- 0% по прошествии трёх лет.

Эти расходы следует заложить в расчёт стоимости ПИФ Газпромбанк Облигации плюс.

Комиссия и условия по приобретении и продаже паёв ПИФ Газпромбанк Облигации плюс

И также следует учесть затраты на управление и обслуживание:

2% будет брать управляющая компания;0,5% направится регистратору и аудиторам;0,5% другие расходы (какие именно расходы в документах фонда не указываются).

Эту комиссию пайщик не платит. Из расчёта стоимости всех чистых активов за год комиссия распределяется на всех участников поровну. В этой ситуации расходы на доверительное управление могут быть как меньше заявленных 3%, так и выше.

Если вы решили инвестировать свои средства — уточните, как выбрать выгодный и в экономическом плане безопасный ПИФ в 2018 году.

А также нужно учесть и налоги. При продаже пая ранее 3 лет необходимо будет заплатить 13 процентов от дохода. Если прошло более трёх лет с момента покупки пая, при продаже будет применён налоговый вычет.

Порядок покупки паёв в ОПИФ Газпромбанка

Для того чтобы приобрести паи ОПИФа Облигаций Газпромбанк Облигации плюс, необходимо:

- Прийти в ближайшее отделение Газпромбанка, с собой иметь паспорт.

- Сообщить сотруднику банка о том, что собираетесь совершить покупку.

- Заполнить все необходимые документы, заявление.

- Получить квитанцию;оплатить любым удобным для клиента способом, например, в кассе или по реквизитам через любой банк, в том числе онлайн.

Далее осталось только дождаться оповещения о том, что вас включили в список пайщиков фонда. Как правило, это происходит в течение 5 дней.

ПИФ долговых бумаг в Газпромбанке

В банке есть ряд востребованных и наиболее популярных фондов, инвестиционный портфель которых создан и основан на долговых бумагах различного свойства — облигациях. Рассмотрим их подробнее.

Облигации плюс

Данный ПИФ больше всего подходит для инвесторов консервативного характера. Он позволяет получать доход, превышая темы банковского депозита и инфляции. По этой причине, ответственные за фонд совершают инвестиции исключительно в облигации высокого рейтинга, в том числе в государственные.

Уровень доходности за год может составить до 12%. Данный фонд является наиболее популярным. Хотя сформирован был лишь в 2013 году.

Ознакомьтесь с актуальными сведениями о ПИФе Облигации плюс

Ознакомьтесь с актуальными сведениями о ПИФе Облигации плюс

Ценные бумаги валютного характера

ПИФ Газпромбанка этого направления подходит для инвесторов, обеспокоенных нестабильностью национальной валюты (рубля). Средства клиентов вкладываются в евро облигации, номинированные в долларах.

Сбалансированный фонд

Подходит для инвесторов, которые хотят диверсифицировать вложения. Отличается от предыдущих ПИФов направлением. То есть, не ограничивается скупкой облигаций. Также закупаются акции больших компаний отечественного плана.

Название фонда полностью соответствует его статусу. Это настоящая золотая середина. Главная цель – доходность выше, чем тот же показатель в депозитном плане. Стоимость участия прежняя – 5 тысяч рублей за вход и 1 тысяча рублей для пайщиков. Имеется существенная разница между данным направлением и фондом Газпромбанк облигации плюс.

Оцените надежность и эффективность инвестиционной идеи Сбалансированного ПИФ, построенного на облигациях

Оцените надежность и эффективность инвестиционной идеи Сбалансированного ПИФ, построенного на облигациях

Стоимость паев

Необходимо понимать, что, в зависимости от прибыльности фонда растет или падает стоимость пая, к которому он относится. В настоящее время вы можете рассчитывать на следующие суммы:

ПИФы Газпромбанка Стоимость Сегодня

Сейчас компания управляет 12 ПИФами (фонды облигаций, акций, фонды со смешанными инвестициями).

Сейчас компания управляет 12 ПИФами (фонды облигаций, акций, фонды со смешанными инвестициями).

Человеку, желающему получить статус пайщика, необходимо отыскать любой пункт приема соответствующих заявок. Контактная информация о всех пунктах находится на официальном интернет-ресурсе “Газпром-Управление активами”.

В пункте инвестору понадобится паспорт (либо другие документы, удостоверяющие личность). Потенциальному пайщику нужно будет оформить заявление (для открытия в реестре лицевого счета), заявку и стандартную анкету.

В течении дня инвестору нужно внести необходимую сумму на расчетный счет Фонда. Это можно сделать через кассу непосредственно в банке, или с помощью платежного поручения. Затем необходимо предъявить уведомление, подтверждающее успешное проведение операции.

После этого, чтобы купить пай инвестору достаточно подать соответствующее заявление в пункт приема (с помощью агента данного Фонда) или в управляющую компанию. На официальном сайте вы можете просмотреть газпромбанк пифы стоимость пая всех фондов и выбрать нужный вам.

Для сравнения

Для тех кто хорошо разбирается в рынках и имеет желание самостоятельно собрать портфель или вести торговлю, может получать:

ПИФ Индия

По прогнозу аналитиков Индия – это государство, которое в ближайшие 3-5 лет покажет высокий рост экономических показателей. Суть этого ПИФа заключается в том, что деньги инвесторов вкладываться в развитие экономики Индии, которая в последнее время проводит политические и экономические реформы. Это делает ее привлекательной для потенциального инвестора. В инвестиционном портфеле этого ПИФа более 75 акций крупных компаний из разных секторов экономики страны. Прирост капитала инвестора заключается не только в росте стоимости активов, но и дивидендах, который ежегодно выплачиваются вкладчику.

На текущий момент стоимость одного пая равна 2615 рублей. Общая стоимость чистых активов составляет 109 млн рублей. Стоимость актива за последний месяц упала на 0,45%. По прогнозу аналитиков за ближайшие три года величина активов увеличится на 12,4%.

![]()

ПИФ Газпромбанк Облигации Плюс

Этот ОПИФО уже определенное время используется инвесторами как защита, от падения нац. валюты. Здесь сделана ставка на инструменты, при этом проводится номинация их стоимости в американские доллары. Словом, каждое падение рубля по отношение, естественно, к доллару, увеличивает стоимость пая. ПИФ Газпромбанк Облигации Плюс Цена Пая составляет 1356 рублей.

Специалисты рекомендуют инвестировать данные в ПИФы Газпромбанка Облигации минимум на шесть месяцев. Наименьшая стоимость паев может быть 50 тыс. рублей (через УК) и 5 тыс. рублей (необходимо задействовать Агента данного фонда).

Кроме выше описанных фондов, вы можете просмотреть информацию о других(например: Газпромбанк ПИФ Золото) на официальном сайте Газпромбанка.

В заключение, прочитав ПИФы Газпромбанка Отзывы можно утверждать, что данная Управляющая Компания не только стабильно приносит доход своим клиентам, но и является гарантом надежности денег своих инвесторов.

Альтернативы

Паевое участие в ОПИФ – не совсем прямое вложение денег в золото. Рассмотрим кратко другие варианты вкладов в металлы.

ОМС

Обезличенный металлический счет – аналогичный текущему счету, валюта которого не рубли, а золото, серебро, палладий или же платина. Это операция связана с покупкой и продажей непосредственно золота, а не акций. Металл на таких счетах безналичный, а его стоимость соответствует биржевым котировкам драгоценных металлов.

Плюсы: гораздо более низкие комиссии, отсутствие ежегодной платы за управление.

Минусы: есть спред на покупку и продажу.

ETF (FinEx или GLD)

ETF (Exchange Traded Fund) – фонд, акции которого торгуются на бирже. Его преимущества сходны с ПИФами, однако сопутствующие расходы значительно меньше (менее 1%). Для FinEx более низкая цена входа – от 500 рублей и работа через Российскую биржу. А GLD – крупнейший торгуемый фонд с самыми крупными запасами физического золота, что безусловно делает его привлекательным в плане надежности.

«Газпромбанк – Золото» также вкладывает средства дольщиков в ETF, будучи всего лишь посредником.

Какие активы входят в состав ПИФа

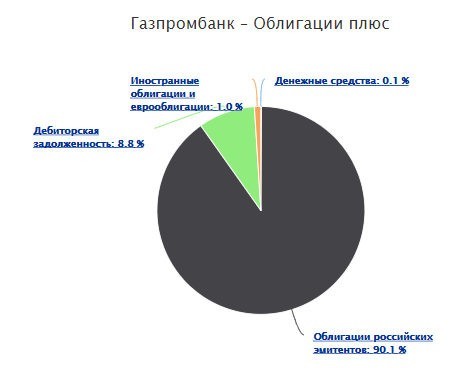

На сегодня в фонд «Облигации плюс» Газпромбанка входит множество активов – всего более сотни позиций. Разбивка выглядит так:

- 90,1% – облигации российских компаний;

- 8,8% – дебиторская задолженность (в основном, заложенное имущество под ипотеку);

- 1% – иностранные облигации и еврооблигации;

- 0,1% – денежные средства.

Из облигаций 96,5% составляют облигации корпоративных облигаций, а остальное – ОФЗ. При этом управляющие стараются приобретать короткие бумаги со сроком погашения в 3-5 лет. Это позволяет более мобильно перетасовывать портфель, но, на мой взгляд, это снижает потенциальную доходность, так как более длинные облигации обычно более доходные.

Основные активы составляют облигации:

- Газпром Нефти – 6,55% от портфеля;

- Роснефти – 6,27%;

- МТС – 5,24%;

- Теле2 – 4,8%;

- Мегафон – 3,96%.

Также в составе активов есть ГТЛК, РЖД, Сбербанк (куда ж без него), Мостотрест, Транснефть, ДельтаКредит, ОКЕЙ, Альфа-Банк, Мираторг Финанс, АФК «Система» и еще много чего, всего 47 эмитентов. Еще есть муниципальные и федеральные облигации.

Кому интересно – можете скачать аудиторский отчет за 2017 год и ознакомиться с составом активов и их соотношением. Вот аудиторское заключение по ПИФу Облигации плюс Газпромбанка в формате *pdf.

Виды ПИФов в Газпромбанке

Фонды этой управляющей компании можно классифицировать по разным признакам: выбранной стратегии, структуре портфеля, достигнутой доходности, рейтингу популярности у клиентов. Последний вариант наиболее распространённый.

Самый «раскупаемый» сегодня ПИФ Газпромбанка – это Облигации плюс, ориентированный на осторожных инвесторов. Портфель фонда на 99% состоит из акций российских эмитентов.

Несмотря на консервативную стратегию управления, УК успешно справилась с задачей защиты средств клиентов от инфляции и даже смогла приумножить их капитал. Доходность паевого инвестиционного фонда Газпромбанка Облигации плюс за прошлый год составила 9,5% годовых, что гораздо выше, чем текущие ставки по банковским депозитам.

Практически не уступает ему в популярности ПИФ Газпромбанка Сбалансированный. Основной инвестиционной идеей фонда является достижение разумного компромисса между желанием получить высокую доходность за счет высоколиквидных акций и необходимостью минимизировать риски путем приобретения облигаций надежных эмитентов. Текущая структура портфеля: долговые ценные бумаги – 50%, долевые – 40%, дебиторская задолженность – 5%.

Доходность инвест. фонда – 13% за год.

Открытий ПИФ Газпромбанка Нефть инвестирует в акции и депозитарные расписки зарубежных компаний одноименной отрасли. В связи с высокой волатильностью акций компаний нефтегазового сектора и отрицательной динамикой спроса на энергоресурсы в прошлом году фонд сильно «просел»: его паи подешевели на 32%. Опытные инвесторы говорят: «Пришло время покупать».

Стоит присмотреться и к ПИФу Газпромбанка Электроэнергетика, показавшему за прошлый год неплохую доходность 14% и имеющему резерв роста в среднесрочной перспективе. Сегодня портфель фонда на 96% состоит из акций российских предприятий одноимённого сектора. Выручка и прибыль этих компаний остаётся стабильной, что обуславливает положительную динамику их финансовых результатов.

Такие же хорошие показатели демонстрирует открытый ПИФ Газпромбанка Золото, основу которого составляют акции и ETF на акции золотодобывающих компаний. За прошлый год он показал лучший результат из всех фондов УК: стоимость пая увеличилась на 24%. Хотя, принимая решение вложиться в этот ПИФ, следует иметь в виду, что во многом такой впечатляющий эффект был достигнут за счёт повышения мировых цен на «жёлтый металл».

Полный перечень ПИФов Газпромбанка есть на сайте управляющей компании и порталах профильной тематики. Здесь можно выбрать подходящий вариант вложения средств, сравнив динамику стоимости паев и структуру портфелей нескольких фондов.

Основные условия или инвест. стратегия

Объектом инвестирования БПИФ, являются корпоративные долговые бумаги российского рынка. С высоким инвестиционным рейтингом.

В состав БПИФ включаются облигации преимущественно из первого эшелона. Из разных секторов экономики. С высокой ликвидностью. И рейтингом, не ниже определенного уровня.

Среднее количество бумаг в портфеле состоит из 20 эмитентов. С разной долей веса. Максимальный вес, приходящийся на одного эмитента не может превышать 8%.

Все это делает портфели достаточно диверсифицированными.

Сама структура БПИФ повторяет некий индикатор. Который кстати сам Газпромбанк и разработал.

Обзор БПИФ от Газпромбанка | Даем взаймы банкам и нефтяным компаниям