Выгодно ли сегодня открывать вклад в золото: подводные камни + отзывы о металлических депозитах

Содержание:

- Золотой счет в Сбербанке: плюсы и минусы

- Как закрыть?

- Все виды и способы инвестирования в золото

- Инвестиции в золото: преимущества

- Как купить слитки золота в Сбербанке

- В какой металл инвестировать

- Что собой представляют металлические счета

- Открываем ОМС в Сбербанке

- На что стоит обратить особое внимание при оформлении ОМС

- Что такое ОМС и для чего нужен

Золотой счет в Сбербанке: плюсы и минусы

Плюсы выбора обезличенного счета при инвестировании в золото:

стабильность курса, что повышает надежность драгметалла даже во время кризиса;

постоянный рост цены: если клиент кладет золото на счет, чтобы получить прибыль, спустя длительный период, после его закрытия можно получить немалую сумму, т. к. отмечается неуклонный рост Au;

ликвидность: спрос за ценные металлы не снижается на протяжении веков и тысячелетий, не уменьшится он и в ближайшее время, следует рассматривать такой вариант вложений средств не только для получения прибыли, но и для обеспечения сохранности Au;

Сбербанк гарантирует надежность сбережений (безопасность объекта, но не страховку средств на ОМС);

простота операций при открытии счета;

отсутствие сопутствующих трат.

Минусы тоже имеются:

если изучить график выше, можно заметить, что прибыль часто отсутствует, это следствие кратковременного вложения – металл не успевает вырасти в цене;

отсутствие страхования на случай утраты драгметалла.

Как закрыть?

Самый простой способ закрытия счета — полная продажа всего драгметалла находящегося на нем. После продажи банку всего содержимого прекратите его эксплуатацию, счет самостоятельно переместится в раздел закрытые.

Обратите внимание, что можете снять металл в качестве слитков в отделении банка, при этом с вас будет удержан НДС и комиссия банка, поэтому проще его просто обналичить в качестве денежного эквивалента. При доходной продаже будет необходимо уплатить НДФЛ, от которого клиент освобождается, если предмет сделки пребывал в собственности более трех лет (придется пройти процедуру налогового вычета)

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Ставки по вкладам для физических лиц в Сбербанке

- ВТБ вклады для физических лиц: проценты, условия

- Вклад «Новогодний» от Сбербанка России: условия, преимущества

- Как открыть валютный счет в Сбербанке и начать им пользоваться?

- Где выгоднее открыть вклад для физических лиц

- Процентная ставка на вклад «Управляй» Сбербанка

- Что такое Копилка Сбербанк и как подключить услугу?

- Вклады для физических лиц в Почта банк

- Порядок закрытия вклада через Сбербанк Онлайн

Все виды и способы инвестирования в золото

Давайте рассмотрим с вами все виды инвестирования в золото.

Золотые монеты

В 2001 годы был отменён налог на покупку золотых монет. После такого шага, инвестиционный климат вокруг такого вида стал куда более привлекательным. Но всё же, нужно учесть тот факт, что при продаже вам всё равно нужно будет уплатить налог в соответствии с налоговым законодательством. Однако, его ведь можно и не продавать?

Многие путают инвестирование в золотые монеты с нумизматикой. С последним это не имеет никакого отношения. Так как задача инвестора состоит в том чтобы приумножать свой капитал, ему нужно покупать золотые монеты. А вот если человеку просто нравятся памятные монеты, или так называемые “юбилейки”, то это уже больше относится к коллекционированию

Обратите внимание на картинку выше, это и есть инвестиционные золотые монеты

Монеты подобного рода дорожают от 11 до 17% в год. Всё зависит от типа монет, и от ваших знаний. Вы должны не просто пойти и купить “монетки”. Вы обязаны разобраться в том, во что вы вкладываете свои кровные.

Имейте ввиду, на рынке золотых монет существуют очень редкие экземпляры, которые уже давно присвоили себе знающие коллекционеры. И если вам попадётся что-то стоящее в руки, не факт что это что-то ценное, хотя на первый взгляд вам показалось иначе. Тут нужна консультация со специалистом, который разбирается в данном деле.

Обезличенные металлические счета

Обезличенный металлический счёт сравни банковскому депозиту. Это уже более привычный многим инструмент инвестирования в золото. Так же как и депозит в банке, в рублях, либо же в валюте, можно открыть счёт в обезличенном золоте.

Плюсов так же предостаточно. Нет никакого облагаемого налога. Нет комиссий за обслуживание в банке и так далее.

Таким образом, вы можете открыть счёт в банке в золоте, а не в валюте. ОМС (обезличенный металлический счёт) является одним из самых надёжных видов инвестирования в золото. Но, не самым прибыльным.

Золотые слитки

Следующий вид инвестирования — золотые слитки. Сегодня любой гражданин может позволить себе купить золотые слитки, ведь такую возможность предоставляют банки (хотя об этом не особо разглашают). После покупки, на руки вы получите специальный документ где будут указаны параметры золота, его вес. И помимо этого, вам так же должны будут выдать сертификат.

Необходимо учитывать, что если у вас будет утерян сертификат, то даже при наличии документов на золотые слитки, банк вправе вам отказать в его выдаче при такой просьбе. А так же, не нужно забывать про налог в 18%, если вы захотите забрать золотые слитки себе. Но, и тут у вас будет выбор. Вы можете их оставить на хранение в банке, и тогда и про налог можно будет забыть.

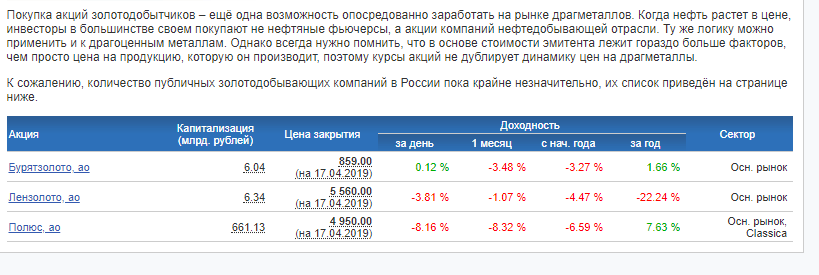

Акции золотодобывающих компаний

Не только акции, но и облигации, и фонды могут быть напрямую связаны с золотом. Это целый спектр ценных бумаг, который возможно изучить, при инвестировании в золотодобывающие компании.

При покупке российских акций золотодобытчиков или же иностранных эмитентов, вам нужно обратится к брокеру.

Золотые украшения

Золотые украшения — пожалуй самый необычный вид инвестирования в золото. В России в 80-е / 90-е годы, когда новые бизнесмены вставляли себе золотые зубы, лишь бы “куда-то вложить” свои средства, наверное они бы вас поняли как никто. Если вы не ювелир, это даже рискованно.

Но некоторые тем не менее продолжают сохранять таким образом свои деньги. А кто-то даже приумножает их. Тут всё зависит от вашего профессионализма.

И лишь те, кто владеет ломбардным бизнесом уверяют, что они зарабатывают на этом не малые деньги. Им можно верить, но это уже немного другое.

Плюсы и минусы инвестиций в золото

Плюсы

Стабильность — золото является тихой гаванью для любого инвестора

Ликвидность — им торговали раньше и будут торговать и впредь

Всеобщее признание — золото это магнит для любого человека

Ценность метала — универсальная золотая валюта является самым ценным металом на Земле

Минусы

Срок инвестирования — здесь точно не будет резких подъёмов цен

Доходность не самая высокая — есть инвестиции, где доходность гораздо выше

Высокий спрэд — с малым количеством средств вы не почувствуете ощутимый доход

Инвестиции в золото выгодно при соблюдении некоторых правил.

Инвестиции в золото: преимущества

Инвестиции в золото – вложения в драгоценный металл в том или ином виде. Расчёт может быть как на рост стоимости самого металла, так и на заработок на акциях добывающих и перерабатывающих компаний. То есть основой заработка является изменение стоимости.

По всему миру ежегодно добывается несколько тысяч тонн золота, часть из этого объёма отправляется в ювелирную промышленность, остальное расходится в виде слитков, то есть металл хранится как бы в виде сырья. На сегодняшний день реализация такой продукции значительно упрощена, каждый желающий (по крайней мере, в России) может придти в банк и приобрести золотой слиток такого веса, который ему по карману. Существует также и чёрный рынок, но подлинность никто не сможет гарантировать, металл может быть “разбавленным”.

Почему именно золото?

Есть множество параметров, по совокупности показателей которых, вложение денег в золото стало наиболее интересным для инвесторов. Рассмотрим основные:

- Редкость. Тут всё просто – редкий металл изначально интересен как раз по причине малой доступности. И действительно, что такое 3000 тонн золота в сравнении с годовой добычей меди и других металлов. Даже серебра добывают в десятки раз больше. Можно также отметить платину, которой добывается гораздо меньше, но ещё в недалёком прошлом она стоила дороже золота.

- Исторический аспект. Золото на протяжении всей истории было универсальным платёжным средством. Это сейчас мы легко меняем рубли на доллары, а доллары на евро (по сути просто бумагу). До отмены золотого стандарта всё было намного проще, привязка к золоту существовала очень долго. И даже запасы центрального банка называются “золотовалютными”.

- Востребованность. Золото актуально всегда. Ежегодно производятся сотни тонн ювелирных украшений, золото используется в приборостроении. То есть металл всегда и везде нужен. Тот факт, что с каждым годом добыча растёт, напрямую указывает на растущий спрос.

Если всё выше сказанное не убедило в обоснованности инвестиций в золото, то перейдём к основополагающему.

Итак, золото относится к категории защитных активов. На практике это означает следующее. Представим себе ситуацию, когда экономические показатели в главных экономиках ухудшаются, надвигается кризис (можно вспомнить ипотечный кризис в США 2007-2008 годов). Кризис по определению ведёт к падению всех рисковых активов – акции снижаются в цене, с валютами творится неразбериха. В этот момент инвесторы, желая сохранить свои капиталы, переводят их в наиболее защищённые, мало подверженные падению активы. К таким относятся японская иена и швейцарский франк. То есть падение происходит по следующей схеме:

- Евро, фунт, австралийский доллар и другие падают по отношению к доллару. Доллар является мировой резервной валютой, пользуется (незаслуженным!) доверием.

- Доллар падает по отношению к франку и иене. Кто бы что ни говорил, а по стабильности американской экономике до швейцарской очень далеко. И крупные инвесторы это прекрасно понимают. Сюда же относится и японская иена, но там дела обстоят чуть похуже – у страны огромный государственный долг. Тем не менее, иена исторически относится к защитным активам.

Наиболее осторожные инвесторы в такие периоды вкладываются в золото. При чём, чем масштабнее кризис, тем больший интерес проявляется к золоту. 30 лет назад никто и не мог предположить, что этот драгоценный металл взлетит до таких высот, которые мы наблюдаем сейчас. Кризис давно прошёл, но цены по-прежнему держатся очень высоко, нет никаких оснований полагать, что временное явление.

Каждый раз после падения рынков наиболее продвинутые инвесторы начинают скупать акции и подешевевшие валюты, так как экономика циклична – рост сменяется снижением, затем всё повторяется снова. Соответственно, защитные активы должны дешеветь, а рисковые расти. Но с золотом такого не произошло, оно уверенно держится на отметках 1300-1500 долларов за тройскую унцию.

Как купить слитки золота в Сбербанке

Для предоставления услуг по покупке/продаже слитков золота (платины, серебра и др. металлов) банковское учреждение согласно законодательству Российской Федерации должно быть оснащено:

- специально оборудованным помещением – хранилищем;

- весами с точностью до 0,01 г.

Также в банке должны быть компетентные сотрудники, которые могут проконсультировать и обслужить клиентов-покупателей/продавцов слитков на высшем уровне. Физическим лицам, чтобы вложить деньги в золото и открыть металлический счет в Сбербанке, необходим паспорт гражданина или любой другой документ, который может удостоверить их личность. Юридическим лицам и индивидуальным предпринимателям в банк нужно предоставить свидетельство о том, что они встали на учет в ФНС. Купить или продать золотой слиток можно и по доверенности, заверенной нотариально. Паспорт доверенного лица нужен обязательно.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Во время осуществления операций с продажи или покупки драгметаллов, уполномоченный сотрудник банка проводит:

- внешний (визуальный) контроль;

- определение веса слитков;

- пересчет;

- проверку результатов визуального контроля и пересчета на соответствие сертификату качества;

- оформление необходимых документов, сопровождающих сделку (акт приема-передачи, кассовые квитанции и др.).

В документах обязательно должны значиться следующие сведения:

- название драгоценного метала – объекта сделки;

- проба (в промилле);

- масса слитка;

- уникальный номер (шифр);

- количество слитков;

- общая сумма приобретения;

- цена на золото – стоимость одного грамма;

- дата совершения покупки/продажи.

Список отделений, где можно купить слитки

Несмотря на распространенность отделений Сбербанка, операции с драгоценным металлом осуществляют далеко не все. Ознакомиться с перечнем отделений Сбербанка, реализующих услуги по покупке/продаже слитков золота, а также узнать их адреса и контактные данные можно на официальном сайте банка или в таблице ниже.

Таблица. Отделения Сбербанка, где можно купить/продать слитки золота.

| № п/п | Город | Номер отделения Сбербанка | Адрес отделения | Контактные телефоны |

| 1 | Иркутск | №8586/0379 | ул. Нижняя Набережная, д.10 | (3952) 28-28-44 |

| 2 | Нижний Новгород | №9042/0110 | ул. Октябрьская, д. 35 | |

| 3 | Казань | №8610/0999 | ул. Бутлерова, д. 44 | |

| 4 | Красноярск | №9031/0063 | ул. Телевизорная, д. 1 с9 | 8-52-22-38-62 |

| 5 | Хабаровск | №9070/0154 | ул. Гамарника, д.12 | |

| 6 | Владивосток | №8635/0174 | Океанский пр-т, д.18 | |

| 7 | Тюмень | №0029/0330 | ул. Рижская, д. 61 | (3452)592520 |

| 8 | Омск | №8634/0249 | ул. М. Жукова, д. 4 к1 | (3812)279800 |

| 9 | Пермь | №6984/0719 | ул. Монастырская, д. 4 | (342) 2102360,(342) 2102794 |

| 10 | Москва | ОПЕРУ | ул. Вавилова, д. 19 | |

| 11 | Москва | №9038/0524 | ул. Тверская, д. 22 | |

| 12 | Волгоград | №8621/ | ул. Коммунистическая, д. 40 | (8442) 96-53-52 |

| 13 | Самара | №6991/702 | ул. Советская/Победы, д.2/144 | (846) 998-17-05 |

| 14 | Ярославль | №17/0172 | ул. Кирова, д. 16 | (4852)729518,(4852)731632,(4852)303992 |

| 15 | Санкт-Петербург | №9055/01891 | ул. Думская, д.1-3, лит.А | (812)335-10-50 |

| 16 | Новосибирск | №8047/0592 | ул. Серебренниковская, д. 20 | (385-2)399-389,(385-2)399-256,(385-2)399-255,(385-2)399-377. |

| 17 | Барнаул | №8644/0786 | пр. Комсомольский, д. 106а | (383)2122766,(383)2122740,(383)2122709,(383)2122723 |

| 18 | Ставрополь | №5230/0166 | ул. Ленина, д. 381 | (8652)309200 |

| 19 | Москва | ОПЕРУ | ул. Б.Андроньевская, д.8 | (495) 781-14-85;(495) 974-66-87;(495) 974-66-40 |

| 20 | Екатеринбург | №7003/0897 | ул. Куйбышева, д. 67 | (343)2533078,(343)2533079,(343)3546006,(343)3546275,(343)3546271,(800)5555550 |

| 21 | Челябинск | №8597/0556 | ул.Энтузиастов, д. 9а | (351)2671510,(351)2671452,(351)2671517 |

| 22 | Воронеж | №9013/0003 | пр-т Революции, д. 35 | (473) 272-72-62,(473) 272-72-25 |

| 23 | Краснодар | №8619/0160 | ул. Красноармейская, д. 34 | (861)2190100 |

| 24 | Ростов-на-Дону | №5221/0001 | ул. Евдокимова, д. 37 | (863)2878055 |

| 25 | Сочи | №1806/0146 | ул. Войкова, д. 3 | (8622)527137 |

Внимание! В некоторых отделения Сбербанка может быть лицензия только на продажу золотых слитков без права обратного выкупа.

В какой металл инвестировать

Клиенты банка, решившие открыть ОМС, стоят перед выбором: какому драгоценному металлу отдать предпочтение, ведь динамика роста цен и ликвидность у них разная. Следовательно, и доходность металлических счетов в Сбербанке у золота, серебра, палладия и платины разная.

Чтобы осознанно выбрать вид металла, для которого будет открываться счет, необходимо хорошо ориентироваться в курсовой разнице покупки и продажи драгметалла банком (финансисты называют это «спредом»), влиянии на котировки политической и экономической ситуации в мире и регионах, владеть динамикой роста стоимости каждого металла.

Покажем, насколько это важно на конкретном примере. Так, на основании опубликованной статистики ЦБ РФ, доходность за последние 5 лет у палладия – 31%, серебра – 26%, золота – 25%, платины – 6%

Скорее всего для многих приведенные цифры оказались полной неожиданностью. Особенно по серебру, которое постоянно недооценивается и палладию, с его великолепными перспективами.

Статистика статистикой, но основные вклады оформляются в золоте (около 80%). Оно имеет стабильный рост в цене в долгосрочной перспективе (особенно резко растет курс во время различных кризисов), легко конвертируется в деньги, сохраняет сбережения во время инфляций (котировки золота зависят от долларового фьючерса, имея при этом разнонаправленное движение).

Вывод: открытие ОМС снижает риски потери капитала, позволяя получить небольшой процент прибыли.

У серебра наблюдаются быстрый рост и падение курса. Поэтому в краткосрочной перспективе можно быстро разбогатеть и быстро разориться. Здесь все зависит от вкладчика: его знаний, интуиции и везения. В долгосрочной перспективе серебро имеет туже тенденцию, что и золото.

Вывод: для азартных людей вклады в серебре представляются рисковыми инвестициями.

Платина растет в цене тогда, когда спрос на золото падает (золото покупают в моменты кризиса, а платину во время экономического роста). Этим и объясняется низкая доходность по металлу. В настоящий момент цены на платину достигли минимума. Опускаться ниже они не могут – никто не будет продавать металл ниже стоимости его добычи.

Вывод: инвестиции в платину в долгосрочной перспективе, во-первых, сохранят сбережения (цене некуда падать), во-вторых, несут дополнительные возможности получить большую прибыль.

Палладий — самый загадочный металл:

- разведанные по запасам добывающие страны скрывают;

- рост потребления в промышленности спрогнозировать нереально;

- добывается в сложных условиях.

В настоящий момент ни один эксперт не готов сказать о динамике соотношения спроса и предложения на этот металл на мировом рынке. Поэтому падение добычи всего на несколько процентов может вызвать резкий рост цены.

Вывод: в настоящий момент вкладываться в палладий очень прибыльно.

Что собой представляют металлические счета

Очень давно промышленники и банкиры обратили свое внимание на один интересный факт в финансовом мире: постоянный рост цены золота и серебра. Учитывая этот нюанс, банки США в 18 веке предложили клиентам вкладываться не в акции, что было очень популярно, а в золото

Была установлена цена тройской унции чистого золота (31,1034768 грамма 999 пробы) в размере 19 долларов 35 центов.

Через два столетия эта форма рыночных отношений пришла и в Россию, но уже современную (конец 20 века). Простые граждане стали сохранять свои деньги от прожорливой инфляции в драгоценностях, которые покупались не для украшений, а с целью сохранить и приумножить свое состояние.

Но у такой формы инвестирования средств физического лица есть две проблемы:

- в продаже нет слитков драгоценных металлов, которые покупать выгоднее, чем драгоценности — золотой слиток проще реализовать;

- хранение такого вида капитала в домашних условиях не гарантировало его безопасность (сохранность). Для воров-домушников это лакомый кусок, а современные сейфы не всегда являются преградой.

Учитывая эти факторы, банки предложили своим клиентам открывать металлические счета.

В классическом понимании металлический счет — это счет, открытый физическим или юридическим лицом для хранения или купли/продажи драгоценных металлов: золота, серебра, палладия и платины. Такие счета бывают двух типов:

- ответственного хранения (иногда называют ответственным), когда в спецхранилище банка помещаются реальные слитки драгметалла с выбитыми номерами и уникальными особенностями (проба, место отливки, и т.д.);

- обезличенный металлический счет (ОМС), не предусматривающий владение клиентом реальным драгметаллом. Здесь применен принцип привязывания положенных на счет средств к курсу выбранного драгоценного металла, т.е. на открытом счете есть металл в граммах, но только в виртуальном виде.

Принципы его работы

Незначительное число клиентов Сбербанка знает, как заработать на валютном счете. Ведь по нему в Сбербанке не начисляются проценты (нет депозитного металлического счета). Прибыль и банка, и клиента образуется только при покупке и продаже золота, серебра, палладия или платины, которые совершает владелец счета самостоятельно или банк по его поручению. При этом банк в принципе не может потерять свои капиталы, а клиент, при неудачной сделке, даже войти в минус.

Полученные денежные средства лежат на ОМС и ждут момента, когда банк установит курс продажи ниже отметки в 2300 руб. после чего следует покупка слитков. Итог: количество золота в граммах увеличилось по сравнению с первоначальным инвестированием.

Консервативные клиенты ждут продолжительное время, три и более лет, и только потом продают свои слитки. За это время цена на золото значительно подрастает.

Сильные и слабые стороны

У каждого банковского продукта есть свои сильные и слабые стороны. Есть они и у ОМС. Чтобы не наделать ошибок при принятии решения об инвестировании в драгметаллы, клиент должен знать плюсы и минусы металлического счета в Сбербанке.

Плюсы:

- покупаемый на обезличенный счет драгметалл не облагается налогом на добавленную стоимость в размере 20%;

- высокая ликвидность – хранящийся на счете металл продается в считанные часы и наоборот, покупается практически мгновенно;

- отсутствие рисков при хранении и транспортировке металла;

- отсутствие комиссионных за открытие и обслуживание счета;

- возможность открыть ОМС любому физическому лицу, в том числе в пользу третьих лиц;

- низкий минимальный порог открытия – 0,1 г для золота, платины и палладия, 1,0 г для серебра;

- возможность при закрытии счета получить не бумажные деньги, а металл в виде слитков (придется оплатить НДС в размере 20%);

- минимальный риск потери сбережений.

Минусы:

- высокий спред. Например, в банке Тинькофф и ВТБ он значительно ниже;

- низкая доходность (в среднем 3-4%);

- отсутствие страховки в Агентстве по страхованию вкладов – при отзыве лицензии клиент полностью теряет свои деньги;

- необходимость самостоятельной уплаты налогов на прибыль (при денежном депозите эта обязанность возложена на банки);

- необходимость уплаты НДС в размере 20%, при превращении виртуального металла в реальный. Этот налог «съедает» всю полученную прибыль.

Открываем ОМС в Сбербанке

Наиболее удобный вариант открытия ОМС – это оформление через Интернет. Это связано с тем, что далеко не каждое отделение Сбербанка работает с подобными категориями счетов.

Чтобы открыть ОМС, необходимо:

- Иметь при себе паспорт и ИНН.

- Быть гражданином РФ.

- Совершить покупку золота, палладия, платины от 0,1 г или серебра от 1 г (максимальный порог для покупки драгметаллов не установлен).

Открытие металлического счета имеет ряд безусловных преимуществ, в том числе:

- Отсутствие платы за открытие услуги.

- Покупка или продажа драгметалла совершается на месте, “здесь и сейчас”.

- Отсутствие НДС при операциях в том случае, если вы работаете с драгметаллом по условиям ОМС. Выдача золота на руки подразумевает полную выплату НДС.

- Ведение счета абсолютно бесплатно, минимальный порог остатка средств отсутствует.

- Договоренность о передаче владения счетом должна быть заверена нотариусом.

- Денежные переводы с ОМС не осуществляются. Для этого необходимо снять деньги. К тому же, не каждый банк предоставляет услуги по работе с драгоценными металлами, о чем мы неоднократно сообщали.

Драгметаллы находятся на территории банковского хранилища, и они не используются самим банком в качестве кредитных средств. Если клиент изъявит желание получить слитки золота или другого металла, сотрудники обязаны осуществить его просьбу по первому же требованию.

Уплата комиссии производится за следующие услуги:

- Вывоз драгметалла в физическом виде. В таком случае клиент оплачивает НДС в 18 процентов от стоимости слитка.

- Перевозка слитка в другой банк.

- Открытие и закрытие.

На что стоит обратить особое внимание при оформлении ОМС

Чтобы объективно оценивать выгоду и необходимость оформления металлического счета, следует объективно подходить к оценке собственной осведомленности и грамотности в некоторых вопросах. Необходимо понимать следующие аспекты:

- рынок драгметаллов;

- показатели, которые обуславливают движение стоимости активов;

- правила и способы диверсификации (переориентация рынка);

- оценки возможных рисков.

Также необходимо и выбрать собственный стиль управления активами. На рынке драгметаллов различается два вида инвесторов: спекулянт и консерватор:

- Спекулянт. Специализируется на открытии ОМС на долгосрочный период. В течение времени владения счетом, такой тип инвестора регулярно совершает различные финансовые сделки, направленные на покупку и дальнейший сбыт драгметалла (без полного обнуления счета). Прибыль они получают после каждой совершенной сделки. Но такая работа требует определенного уровня знания и наработанного профессионализма. Особенно ценно умение хорошо ориентироваться и уметь прогнозировать котировки активов.

- Консерватор. Инвестор, специализирующийся на срочных ОМС. Такие вкладчики получают доходы лишь по истечении срока действия договорных соглашений по инвестированию. Данный способ управления металлическими счетами отличается повышенными рисками и чреват несением итоговых убытков.

Что такое ОМС и для чего нужен

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

ОМС рассматривают как альтернативу покупке физического металла в слитках или драгоценных монет. Не надо думать, где хранить свое богатство. Можно купить от 0,1 г золота, платины, палладия и 1 г серебра за считаные минуты. Порог входа низкий и доступен большинству населения, а срок владения активами не ограничен.

В 2020 г. из-за низких процентов по депозитам произошел отток средств вкладчиков. Многие оказались не готовы нести деньги на фондовый рынок и выбрали открытие металлического счета в привычном банке в надежде заработать больше, чем на вкладе. Но оправдаются ли такие надежды? Давайте разберемся на примере золота.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

За последние 10 лет учетная цена на золото выросла с 1 301,23 до 4 233,41 руб./г, т. е. на 225 %. В среднем на 22,5 % в год. Совсем неплохо. Но на более коротком периоде результаты уже не такие привлекательные: за 5 лет – на 57,6 %, а за 1 год – всего на 4,4 %. Динамику цен за период с 2008 г. можно наблюдать на официальном сайте Банка России.

Сбербанк публикует вот такой график динамики золота и индекса ММВБ за 20 лет. На нем обозначены кризисные годы, когда цена золота (зеленая кривая) резко увеличивалась. Но потом сдавала позиции.

Вложения в драгоценные металлы – это всегда долгосрочные вложения. Минимум на 5 лет, а лучше на 10 и более. Если вы надеетесь заработать за год, то можете разочароваться в такой инвестиции. Высок риск, что вы не только не получите ожидаемую доходность, но и потеряете часть денег. Этому могут способствовать некоторые особенности ОМС.