Что такое номер транзакции

Содержание:

- Способы проверки зачислений и особенности

- Как проводится банковская транзакция? Технические особенности операции

- Как посмотреть транзакции по банковской карте Сбербанка?

- Причины отклонения операции

- Процедура проведения транзакции по банковской карте

- Как выглядит чек Киви

- Отмена операции

- Способы, как узнать последние операции по карте Сбербанка

- Что такое номер транзакции и где его искать

- Как происходит транзакция?

- Причины отклонения операции

- Способы получения чека в Qiwi

- Что делать в случае сбоя транзакции?

- Что означает слово «транзакция»?

- По каким причинам операция отклоняется

- Как найти биткоин-транзакцию в блокчейне

- Что значит транзакция отклонена

- Пошаговая инструкция отмены операции

Способы проверки зачислений и особенности

Обращение в онлайн-поддержку (проверка без чека)

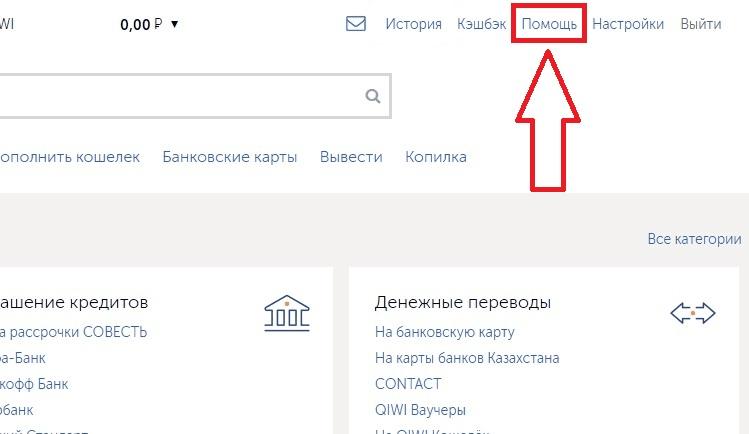

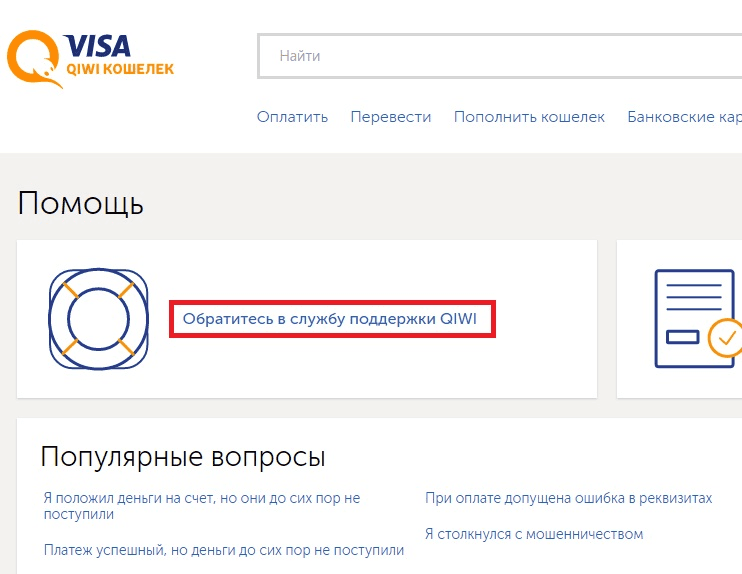

Если у пользователя отсутствует чек, но необходимо срочно проверить состояние платежа Киви сервис, следует обратиться в службу поддержки. Необходимо посетить официальный ресурс QIWI и авторизоваться в Личном кабинете. В профиле предусмотрена опция «Помощь».

При нажатии на пункт «Обращение в поддержку» открывается онлайн-форма, где заполняются следующие пункты:

- Дата платежа.

- Ориентировочное время оплаты.

- Номер счета/телефона.

- Номер терминала.

- Оператор (поставщик услуг).

- Сумма.

- Описание проблемы.

- Контактная информация (email, номер телефона).

Проверка статуса транзакции Киви через телефон

Пользователи, оказавшись в затруднительном положении, часто «ломают» голову, как проверить статус платежа QIWI по телефону. Ответ прост: в нижней части документа об оплате указан номер телефона справочной службы 8-800-707-77-59.

Проверка транзакции QIWI через Личный кабинет

Официальный ресурс qiwi.com ― максимально простой способ узнать статус платежа Киви при наличии чека об оплате через терминал. Необходимые шаги для проведения проверки в границах сервиса:

- Пройти авторизацию на сайте и выбрать функцию «Помощь».

- Кликнуть «Проверить платеж на терминале».

- Указать требуемые сведения (номер платежного устройства, дату платежа, номер телефона и транзакции Киви) из квитанции.

Как проводится банковская транзакция? Технические особенности операции

Стандартная банковская транзакция представляет собой перевод денежных средств по указанным клиентом реквизитам, подтверждающие документы (платёжное поручение, кассовый чек) формируются автоматически. По запросу клиента бумаги можно распечатать и заверить подписью. Платёжная операция проводится в несколько этапов.

Владелец банковского счёта или карты указывает реквизиты для отправки средств. Если транзакция проводится в безналичной форме, плательщик вручную заполняет банковские реквизиты получателя. Например, бухгалтер предприятия формирует платёжные поручения для перечисления командировочных выплат всем сотрудникам. Если транзакция проводится в точке продаж, плательщику нужно приложить карту или смартфон к кассовому терминалу. Например, покупатель в продуктовом гипермаркете прикладывает кредитную карту с модулем Pay Pass для оплаты. Если транзакция проводится онлайн, клиенту нужно указать платёжные данные карты (номер, срок действия, ФИО держателя, код безопасности). Например, клиент онлайн магазина Ozon оплачивает заказ, указывая данные дебетовой карты.

Банк-эквайер передаёт входящую операцию в ЦОД (центр обработки данных). Если транзакция проводится в безналичной форме, функцию банка-эквайера выполняет финансовая организация, открывшая расчётный счёт получателю платежа. Например, компания открыла расчётный счёт для платежей в банке Точка, поэтому все транзакции обрабатывает эта финансовая организация. Если транзакция проводится офлайн или через интернет, банком-эквайером является организация, обслуживающая безналичные платежи в данной торговой точке. Например, сеть продуктовых гипермаркетов пользуется услугами эквайринга от Сбербанка, обрабатывающего все платежи покупателей. ЦОД банка-эквайера проверяет срок действия карты, отсутствие блокировки банковского счёта и затем обращается к банку-эмитенту.

Банк-эмитент карты или счёта списывает средства в адрес получателя. На этом этапе банк, обслуживающий счёт или пластиковую карту, проверяет баланс доступных средств с учётом дневных лимитов, корректность ввода ПИН-кода (для платежей по картам), проводит конвертацию средств (при операциях за границей) и передаёт деньги получателю. Отправленные банком-эмитентом средства поступают на сервер платёжной системы (Visa, MasterCard или Мир), затем поступают на банковский счёт либо карту получателя.

Большинство безналичных транзакций обрабатываются за несколько минут, затем средства поступают на счёт получателя. Однако, ЦОД банка-эквайера или сервер платёжной системы могут задержать фактическое списание средств со счёта плательщика (например, из-за технического сбоя, окончания банковского дня). Такие транзакции получают статус Авторизация ожидает подтверждения, означающий предварительную блокировку средств на счёте плательщика. Например, при использовании дебетовой карты банка Тинькофф с функцией кэшбека бонусные рубли начисляются после подтверждения транзакции банком-эквайером.

Как посмотреть транзакции по банковской карте Сбербанка?

Проверить историю своих операций клиент Сбербанка может в удобное для себя время различными способами:

оффлайн: деньги резервируются на счете клиента и списываются через определенное время. В данном случае операция связывает банк-эмитент с обслуживающим банком компании напрямую, подтверждение перевода происходит в момент бронирования. Так, например, осуществляется бронирование гостиничных номеров через специальные сервисы.

В этом случае плательщику придется обратиться за помощью к оператору банка и назвать ему номер транзакции. Оператор проверит, что произошло, и поможет провести оплату до конца.

Но после этого средства не «уходят» со счета: они блокируются, а магазин получает сумму от банка-эквайера. В течение 30 дней последний составляет документ на списание средств и отправляет их банку-эмитенту.

Вопрос «Что такое трансакция по банковской карте?» может возникнуть даже у граждан, пользующихся пластиковой картой несколько лет.

Причины отклонения операции

В первой половине статьи упоминались обстоятельства отклонения операции. Может быть наложен запрет на исполнение платёжных действий. Делает это или банковская организация, являющаяся эмитентом использованной при оплате карты, или платёжная система.

Какие есть причины для запрета на проведение платежа? Рассмотрим наиболее распространённые.

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

- неправильно рассчитать стоимость приобретаемых товара/услуги и неверно соотнести цену с остатком по карте;

- не уследить за своими тратами и предполагать наличие большей суммы в своём распоряжении, чем та, что есть на самом деле;

- не учесть размер комиссионного сбора.

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Шесть причины из семи так или иначе связаны с ответственностью хозяина карточки. Невнимательность, забывчивость, неправомерные действия или пренебрежение правилами безопасной эксплуатации платёжного инструмента в большинстве случаев и приводят к блокированию транзакции.

Теперь Вы знаете, как используется уникальный платёжный идентификатор, кто и что имеет отношение к процессу, и через какие этапы проходит транзакция.

Процедура проведения транзакции по банковской карте

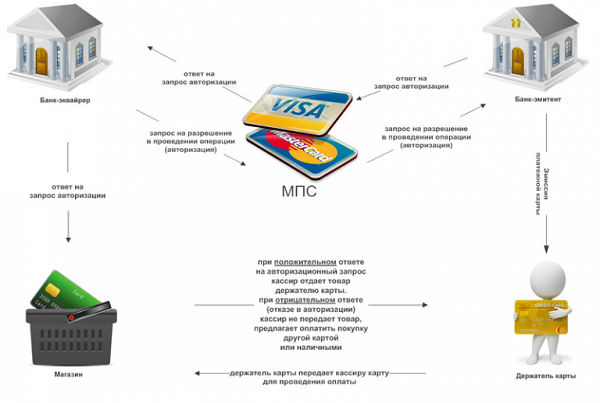

Самая распространенная расходная операция по пластиковой карте – оплата товара и сервисных услуг. В проведении такого платежа участвуют 3 стороны:

- Банк-эквайер, который обслуживает данную торговую точку или предприятие сервиса. Именно его POS-терминал для оплаты установлен на кассе в рамках договора эквайринга;

- Банк-эмитент, который выпускает (эмитирует) пластиковые карточки и выдаёт их своим клиентам;

- Международная платёжная система (МПС). Она является промежуточным звеном для проведения любых расчётных операций между банками.

Итак, вы совершаете оплату услуги (или желанной покупки) с помощью своей платежной карты и для начала передаете ее кассиру. Большинство из сотрудников магазина даже не подозревают, что прокатывая вашу карту через POS-терминал (или вставляя чиповую карточку в кардридер терминала), они своим легким движением руки запускают целую цепочку проверок для подтверждения платежа. С этого момента и начинается транзакция, которая состоит из нескольких шагов, выполняющихся в строгой последовательности.

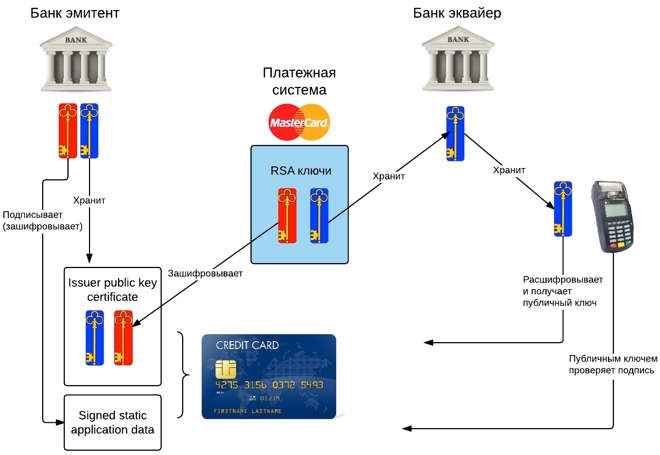

ШАГ 1. Сначала POS-терминал считывает с карточки те данные, которые требуются для разрешения проведения оплаты с карточного счёта покупателя (для проведения авторизации). К этим данным относятся номер карты, срок её действия, ФИО держателя, код проверки подлинности CVV2/CVC2 и ряд служебной информации, закодированной на магнитной полосе или чипе карточки. Эти сведения в виде зашифрованной информации передаются по каналу связи в банк-эквайер, который занимается обслуживанием конкретного терминала. Обычно магазины заключают соглашение с такими банками и платят им определённую комиссию за каждую транзакцию.

ШАГ 2. Банк-эквайер передаёт полученные данные в центр обработки данных (ЦОД) международной платёжной системы (самые известные МПС: Visa, MasterCard, Union Pay), которая обслуживает карту (её логотип в обязательном порядке будет присутствовать на лицевой стороне пластика). К таким операционным центрам подключены все банки-участники платежной системы, которых может быть сотни тысяч по всему миру. Сами ЦОД имеют разветвленную структуру и расположены практически в каждой стране мира – в России также есть свои ЦОД. Там проводится проверка на наличие/отсутствие карты в стоп-листе, и по результату проверки идёт отказ по конкретной транзакции или её одобрение. В последнем случае транзакция отправляется в банк-эмитент, который выпустил вашу карточку и обслуживает банковский счёт, к которому эта карта привязана, и с которого планируется проведение расходной операции. В стоп-лист номер карточки может попасть, например, при подозрении на мошенничество.

Этот шаг – ключевое звено всей цепи, так как именно международная платёжная система, являясь промежуточным «интерфейсом» между банком-эквайером и эмитентом, предоставляет возможность расчета по вашей карточке в любом магазине мира (!), при условии что карта и терминалы поддерживают эту МПС.

ШАГ №3. Информация направляется в процессинговый (авторизационный) центр банка-эмитента, задачей которого является получение одобрения платежа. Здесь обрабатываемая транзакция проходит расширенные проверки на её легальность: проверка на мошенничество или на нарушение условий обслуживания; проверка доступного остатка денежных средств на карточном счёте; выяснение, не превышен ли лимит на кредитке; совпадает ли ПИН-код, введённый держателем карты с его реальным значением. Комплекс этих проверок называется авторизацией, а их результат (в случае одобрения) выражается в присвоении кода авторизации совершаемой операции. За обработку этой транзакции эмитент оплачивает платёжной системе определённую комиссию.

ШАГ №4. Ответ от эмитента направляется в обратной последовательности через платёжную систему и приходит эквайеру, и уже дальше – в магазин (торговую точку). Клиент получает чек из POS-терминала со всеми реквизитами платежа.

Для покупателя на этом все взаимодействия с магазином заканчивается, и на счёт магазина приходят деньги за покупку, но средства с вашего карточного счета пока не списываются (!), они временно блокируются. Деньги в магазин сначала переводятся со счета эквайера, а уже потом списываются с вашего счёта после получения финансового документа на списание от банка-эквайера. Это может произойти в течение 30 дней с момента покупки по карте в соответствии с правилами платёжных систем и с действующим законодательством РФ.

Как выглядит чек Киви

Всего существует два вида квитанций:

- Всем привычный и знакомый документ, свидетельствующий об оплате, который выдает терминал.

- Электронный вариант, который вы сможете найти в истории транзакций.

Но, существует и другой вид квитанции – электронный вариант. Это, по сути, тот же чек, но физически его нет. Он имеется только в истории операции в личном кошельке Qiwi. Однако вы сможете его распечатать, если это потребуется.

Также, в некоторых случаях вам может понадобиться скрин чека Qiwi, что бы предъявить его службе поддержки или показать провайдеру услуг. Итак, какие же основные пункты должны быть в квитанции об оплате.

Отмена операции

При оплате платежей, товаров возникают ситуации, когда деньги списываются дважды. Это происходит из-за технического сбоя. Как правило, средства возвращаются на карту через несколько дней. Если этого не произошло, необходимо прийти в банк и написать претензию. Все чеки, которые вышли из банкомата, необходимо сохранять. Сообщения, полученные на телефон, не удаляйте до окончания разбирательств. В ряде случае возврат средств происходит в автоматическом режиме без обращения в банк. Это часто бывает в тех случаях, когда в результате технических проблем пострадало много клиентов.

Если при снятии наличных денег вы их не получили, а средства списались с вашей карты нужно тоже писать претензию в тот банк, в банкомате которого это произошло. Разбирательство начинается после того, как будут сняты отчеты с устройства. Это происходит каждый день или с другой периодичностью.

При расчете за товар, сумма покупки может удвоиться. Здесь существует два варианта:

- кассир отменяет операцию;

- вы подаете в банк заявление с просьбой отменить спорную транзакцию, необходимо приложить подтверждающие документы.

Нежелательно откладывать это на потом, поскольку в разных банках установлены свои сроки для рассмотрения претензий. В случае их пропуска заявление принимать откажутся.

Транзакцией называется любая операция, приведшая к изменению остатка на клиентском счете. Она происходит каждый раз при использовании карты для расчетов за товары, получения наличных средств либо перевода денег. Весь цикл состоит из нескольких этапов: послание запроса, его получение и обработка, принятие решения, ответ. Благодаря современным технологиям он занимает меньше минуты.

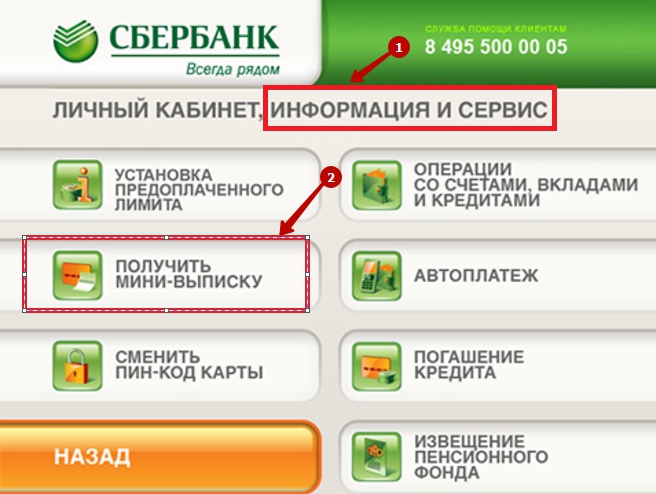

Способы, как узнать последние операции по карте Сбербанка

Сбербанк предлагает своим клиентам несколько способов контроля собственного счета, к которым относятся дистанционные методы и личное посещение отделений банка. Таким образом, любой клиент банка может проконтролировать собственные расходы, не испытывая при этом сложностей. Большой перечень каналов проверки карточного счета позволяет просмотреть историю трат даже из дома, с возможностью детализации каждой операции.

Через Сбербанк Онлайн

- авторизоваться в системе с помощью логина и пароля, которые были выданы при активации услуги доступа;

- для дополнительной проверки безопасности на телефон будет отправлено сообщение, в котором содержится одноразовый код;

- клиент переходит в раздел всех счетов и выбирает там конкретную карту, по которой нужно просмотреть подробную информацию;

- для упрощения задачи можно нажать на вкладку под названием «Последние операции», которая доступна на странице карточки.

После этого клиент сам выбирает, за какое время понадобятся сведения, это может быть как неделя, так и месяц, либо несколько месяцев. После нажатия на кнопку заказа файл с отчетом придет на электронную почту, но можно и не использовать почту, если нажать кнопку «Банковская выписка», в дальнейшем необходимо только выбрать интересующий период. Если клиенту нужны сведения только о движении средств, которое осуществлялось через Сбербанк Онлайн, он должен нажать на соответствующую кнопку. Инструмент дает возможность использовать расширенный поиск, вплоть до названия конкретного платежа.

Через банкоматы сети

В нем будут отражены только суммы операций и даты их осуществления, никаких сведений о месте совершения платежа и типе транзакции в мини-вариант выписки не включается

Этот метод подойдет для тех, кому важно узнавать о последних операциях, и при этом клиенты не могут подключиться к интернету. Если же сведений нужно больше, можно обратиться в офис Сбербанка.

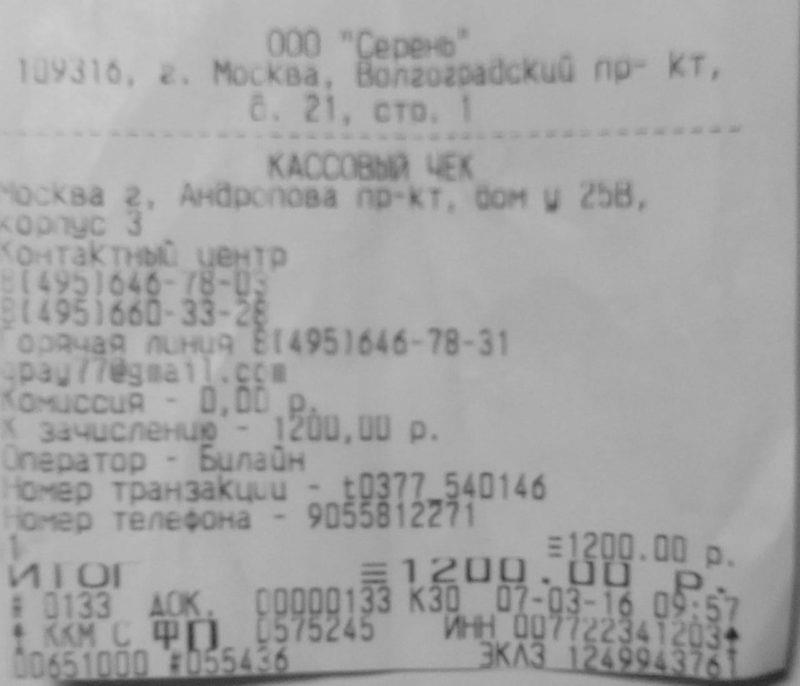

Что такое номер транзакции и где его искать

Чтобы максимально точно усвоить значение данного понятия стоит рассмотреть, как происходит транзакция. При оплате товаров в магазинах, где установлен POS-терминал, то есть считывающее устройство, принадлежащее банку эквайеру, принимает заявку на осуществление перевода и передает ее сначала платежной системе, затем банку-эмитенту пластиковой карты. Остановить операцию может как платежная система, так и банк эмитент пластиковой карты.

Проверка платежа осуществляется по номеру транзакции, который вы найдете в своем чеке. Особенно это актуально тогда, когда вы, например, оплатили какую-либо услугу, а получатель не получил ваше отправление. Значит, вы можете проверить платеж по номеру транзакции, для этого нужно прийти в банк-эмитент вашей пластиковый карты, назвать сотруднику банка номер транзакции, чтобы узнать, по какой причине денежные средства не поступили на счет получателя.

Для начала нужно понять, что такое банковская транзакция. Кстати, этот термин применяется не только в банковской сфере, но и в информатике, правда, там речь идет не о денежных переводах, а об объединение группы логических операции. Впрочем, данный термин приходится слышать непосредственно при осуществлении денежных переводов.

В настоящее время все из нас сталкиваются с некоторыми терминами, значение которых непонятно. Но, тем не менее, без обладания знаниями понять суть происходящего практически невозможно. К тому же основные трудности подстерегают нас когда речь идет о банковской терминологии, поэтому именно на ней и стоит остановиться. Одним из наиболее применяемых является банковский термин транзакция. Попробуем объяснить, что это такое простыми словами

В каких случаях продавцы или платежные системы могут запросить коды авторизации Сбербанка? Расшифровка транзакционного кода обычно требуется, если от Сбера не было получено разрешения на списание. Причинами этого могут быть:

Как происходит транзакция?

Этот процесс достаточно непрост. Студентам-экономистам приходится почти полгода вникать в тонкости банковской деятельности, где солидная часть материала посвящена как раз проведению транзакций. Тем не менее, мы постараемся объяснить цепочку действий простыми словами:

- Существует банк-эквайр (обслуживающий терминал) и банк-эмитент (выпустивший вашу банковскую карту). Суть любой операции — это «общение» этих двух банков. Начинается все с того, что пользователь вставляет карту в банкомат — в этот момент эквайр запрашивает данные у банка-эмитента. Только так банк-эквайр узнает правильный пин-код пользователя;

- Запрос проходит через процессинговый центр, где проверяется легитимность и параметры запроса клиента;

- Если все в порядке, запрос попадает в банк-эмитент. Он в ответ посылает в процессинговый центр данные о владельце карты;

- Центр либо пропускает эти данные к эквайру, либо останавливает их;

- Если эквайр все же получил данные от эмитента, запрос завершен. Теперь банкомат «знает», какой пин-код у карточки клиента, сколько денег на его счету и т.д.

Так обрабатывается любая операция, только в разы более сложным и многоступенчатым образом.

Причины отклонения операции

В первой половине статьи упоминались обстоятельства отклонения операции. Может быть наложен запрет на исполнение платёжных действий. Делает это или банковская организация, являющаяся эмитентом использованной при оплате карты, или платёжная система.

Какие есть причины для запрета на проведение платежа? Рассмотрим наиболее распространённые.

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

- неправильно рассчитать стоимость приобретаемых товара/услуги и неверно соотнести цену с остатком по карте;

- не уследить за своими тратами и предполагать наличие большей суммы в своём распоряжении, чем та, что есть на самом деле;

- не учесть размер комиссионного сбора.

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Шесть причины из семи так или иначе связаны с ответственностью хозяина карточки. Невнимательность, забывчивость, неправомерные действия или пренебрежение правилами безопасной эксплуатации платёжного инструмента в большинстве случаев и приводят к блокированию транзакции.

Теперь Вы знаете, как используется уникальный платёжный идентификатор, кто и что имеет отношение к процессу, и через какие этапы проходит транзакция.

Способы получения чека в Qiwi

Как вы, наверное, уже поняли, всего существует два варианта, как получить распечатанный чек Киви:

- Выполнить перевод при помощи терминала самообслуживания.

- Найти в истории транзакций в личном кабинете.

И если в первом случае все понятно и просто, то второй вариант оставляет некоторые вопросы. Давайте подробнее разберем, как и где найти электронный чек Киви. Для этого вам потребуется выполнить следующее:

- Войти в личный кабинет (введите логин и пароль) qiwi.com.

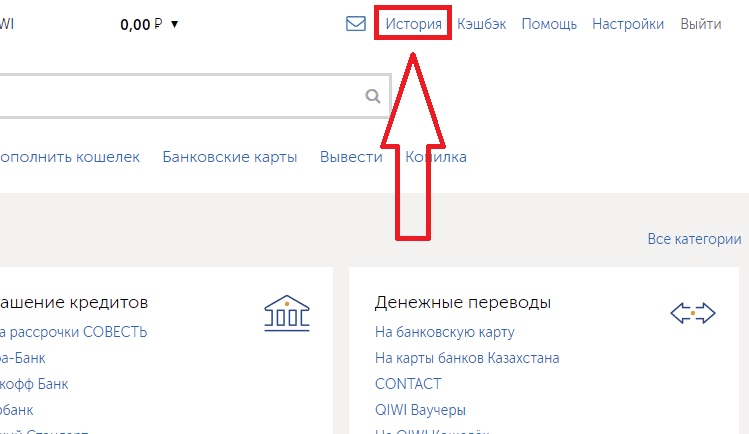

- В верхнем правом углу вы найдете пункт «История». Открываете его.

Далее просто находите нужную запись и открываете ее.

Остается лишь сделать скриншот или нажать кнопку «Распечатать», в зависимости от того, что конкретно вам нужно.

Так, с этим разобрались. Но, что делать, если терминал самообслуживания не распечатал квитанцию.

Если терминал не выдал чек оплаты

В случае, если терминал Киви не выдал чек в первую очередь стоит попытаться распечатать документ повторно. Сделать это можно только на том же аппарате, через который вы проводили транзакцию. Копия распечатывается следующим образом:

- Для этого заходите в личный кабинет своего кошелька.

- В верхней части находите кнопку «Помощь».

Далее выбираете соответствующий пункт.

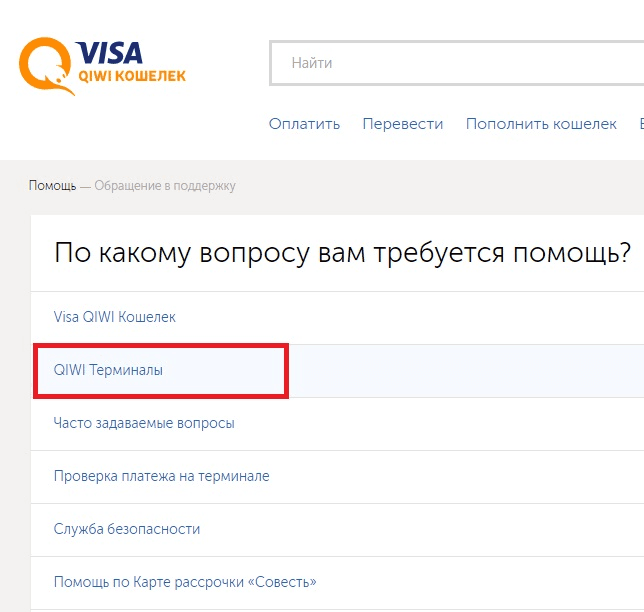

После этого вам откроется несколько вариантов, среди которых надо выбрать «Qiwi терминалы», так как проблема связана с работой аппарата.

На следующей странице выбираем «Проблема с платежом через терминал – нет квитанции».

Далее нужно заполнить анкету и нажать «Отправить».

Что делать в случае сбоя транзакции?

При любой нестандартной ситуации, связанной с переводом денежных средств, нужно сразу же сообщать об этом оператору банка или терминала. В таком случае высока вероятность того, что деньги вернутся на баланс отправителя или пойдут по назначению. Оператор поможет вам, если:

Оператор поможет вам, если:

- В процессе осуществления транзакции произошёл сбой (зависла программа, отключилось электричество), а деньги уже ушли. Звонок на горячую линию зафиксирует ваше обращение. После процедуры проверки и устранения ошибки специалисты смогут довести операцию вручную.

- Терминал или банкомат не выдал квитанцию об осуществлении транзакции. Причина может быть банальна – отсутствие кассовой ленты в аппарате. После обращения к оператору вам будет предложен дубликат квитанции. Обычно его присылают на указанный электронный адрес.

- Ошибка в указанных реквизитах. Деньги ушли, но получатель их так и не увидел. Оператор может помочь решить эту проблему: например, найти ошибку в номере счёта получателя. В этом случае деньги не доходят до клиента просто из-за правил безопасности. Такие средства не изымаются банком, а хранятся в течение 10 дней на особом временном счёте. Если отправитель вовремя обратится в финансовое учреждение, укажет время операции, сумму перевода и ответит на несколько вопросов, деньги будут разблокированы. После удержания комиссии за транзакцию сумма вернётся на баланс отправителя.

Как видно, банковские транзакции – это интересная, необходимая процедура в жизни каждого из нас. В следующий раз, выполняя простейший перевод или снимая деньги с карты, задумайтесь над тем, как сильно облегчают подобные манипуляции нашу жизнь. Ведь сейчас вы уже наверняка знаете, что из себя представляют транзакции. Значение слова не является секретом для вас.

Что означает слово «транзакция»?

Когда речь заходит об определении тех или иных слов, всегда наилучшим решением является проверка этимологии слова. В нашем случае слово было взято из английского «transaction» (приблизительный перевод на русский — операция, сделка, договор), в англоязычных странах издавна этим словом обозначалась любая сделка или договор, но если брать более широко, то таким же словом называлась сделка купли-продажи.

Справка: употребимы сразу два варианта произношения этого слова — транзакция и трансакция. В банковской и финансовой документации можно встретить оба варианта. Правда, «трансакция» встречается все реже, так как для русского языка звонкая согласная в середине слова более легко воспринимается, чем глухая согласная.

Примерно такое же значение сохранилось и в русском варианте этого слова. «Транзакция» обозначает изменение состояния счета в банке. То есть любое действие или операция, уменьшающее или увеличивающее количество денег на карточке или на счете, будет являться транзакцией. Так, например, в перечень таких операций входят:

- Платеж в пользу чего угодно — за коммунальные платежи, за билеты на самолет и т.д.;

- Оплата товаров и услуг где-либо — в магазине, ресторане, парке аттракционов и т.д.;

- Перевод на банковскую карту другому человеку, перевод на электронные кошельки;

- Снятие денежных средств в банкомате;

- Получение денег от заказчиков, друзей или из других источников и т.д.

Это далеко не полный список. Сюда можно отнести и самое обычное пополнение мобильного телефона с банковской карты, и оплату «Мобильного банка» или других услуг банка, и все остальное — важен лишь сам факт изменения остатка на счете. Операция, влияющая на этот параметр, является по определению «транзакцией».

По каким причинам операция отклоняется

Нельзя исключать той возможности, что банк может отклонить операцию и запретить оплату. Как говорилось выше, что такие полномочия доступны мировой платежной системе и банку-эмитенту. Причин для отклонения может быть несколько:

- на банковском счете клиента отсутствует необходимая сумма денежных средств;

- мировая платежная система может внести карту стоп-лист, например, при подозрении в незаконной деятельности и ее владельца;

- клиент при оплате картой ввел неверный ПИН-код;

- срок действия карты завершен;

- причина отказа от платежа – технический сбой в работе связи.

Таким образом, номер транзакции в чеке – это уникальный идентификатор вашего платежа, который может быть необходим в том случае, если получатель не получил денежные средства своевременно. Кстати, после того как вы оплачиваете картой товар в магазине, магазин не получает средства сразу, сначала он должен сдать отчетные документы в банк-эквайер, и только через 30 дней денежные средства поступят на его расчетный счет в банке.

Как найти биткоин-транзакцию в блокчейне

Биткоин-транзакции отличаются от операций по обычным банковским счетам. Да и самих криптомонет не существует в том виде, в каком мы привыкли видеть доллары, фунты и другие валюты на счетах. Цифровые деньги не хранятся и на биткоин адресе. В кошельке имеются лишь записи о подписанных транзакциях между кошельками или счетами. Баланс таких записей может меняться в зависимости от выполненной операции. Записи хранятся в Blockchain (цепочка блоков, которая выглядит как книга учета).

Для просмотра транзакций биткоина можно установить специальную программу, например Block Explorer. В приложении легко отслеживать каждую биткоин-транзакцию, программа самостоятельно создает таблицы и графики, которые показывают деятельность в криптокошельке.

Информация о получении криптомонет с другого кошелька включает такие типы данных:

- Input (вход), то есть информация о биткоин-адресе отправителя.

- Amount (сумма) – это то количество монет, которые поступили на счет кошелька.

- Output (выход), то есть сведения о получателе перевода.

Что значит транзакция отклонена

Такое сообщение приходит одновременно с отказом в оплате, при этом деньги со счета плательщика не списываются.

Исходя из написанного выше, легко понять, что отклонение транзакции связано с негативным результатом проверки МПС или банка, заведующего самой картой.

Транзакция может быть запрещена или отменена в следующих ситуациях:

- Отсутствие достаточного количества средств на карте или ограничения по их трате (обычно присутствуют на кредитках).

- Блокировка карты или ее внесение в стоп-лист МПС по подозрению в незаконной деятельности.

- Неверно введенный ПИН-код.

- Истечение срока действия.

- Технические проблемы у банка или банкомата.

- В некоторых случаях отменить операцию может сам плательщик.

Полезно знать: проще всего отменить транзакцию в день оплаты, например, если деньги были списаны мошенническим путем, и их необходимо вернуть.

Если при оплате товара высветилась надпись «Транзакция отменена», необходимо проверить баланс и попробовать еще раз, по возможности на другом терминале. Если оплата так и не проходит, стоит обратиться в банк и выяснить причину.

Транзакция – это короткая операция, которая осуществляется при помощи банковской карты. Обычно речь идет об оплате товара, переводе средств или снятии денег. Это самая простая операция, предполагающая либо выполнение, либо отказ, но не выполнение частично.

Смотрите видео, в котором разъясняются нюансы спорных транзакций по банковским картам:

Пошаговая инструкция отмены операции

Процедура отмены операции по терминалу отличается в зависимости от того, какое на экране высвечивается сообщение: «Оплата» или «Вставьте карту». Ниже представлены две инструкции под каждую из ситуаций.

Оповещение «Вставьте карту»

Как выполнить отмену, если на дисплее высвечивается сообщение «Вставьте карту»:

-

Считать карту.

-

Перейти в меню терминала.

-

Выбрать пункт «Отмена».

-

Из представленного списка выбрать ту операцию, которую нужно отменить.

-

Дождаться окончания обработки информации со стороны банка.

-

На экране терминала появится сообщение об успешной операции «Отмена». Так как средства возвращаются не мгновенно, есть смысл показать это сообщение клиенту.

Оповещение «Оплата»

При появлении оповещения «Оплата», нужно:

-

Выбрать пункт меню терминала «Отмена», как это показано выше.

-

Считать карту.

-

Из перечня доступных операций выбрать ту, которую необходимо отменить.

-

Дождаться окончания обработки операции банком.

-

Получить чек о возврате средств на счет клиента. Он предоставляется в двух экземплярах. Один следует отдать владельцу карты.