Как правильно закрыть иис: в открытии и сбербанке досрочно, для ип, после 3 лет и досрочно

Содержание:

- Скачать тарифы Сбербанк Брокер

- Что представляет собой ИИС?

- Стоит ли закрывать инвестиционный счет

- Можно ли закрыть ИИС раньше 3-х лет

- Как заработать?

- Структура приложения

- Как выбрать тариф для инвестирования с минимальной комиссией

- Как открыть брокерский счет в Сбербанк Онлайн

- Способы пополнения

- Как правильно открыть и пополнить счет в СберИнвестиции?

- Плюсы и минусы ИИС в Сбербанке

- Можно ли закрыть брокерский счет в Сбербанке

- Памм счета сбербанка для физических лиц в 2020

- Что теряет клиент при досрочном расторжении ИИС

- Закрытие ИИС: сколько дней

- Как закрыть счет, к которому привязана банковская карта?

- Преимущества и недостатки брокерского счета в Сбербанке

- Сбербанк инвестиции для физических лиц

- Что выгоднее: продать бумаги или перевести на другой счет?

- Сколько стоит брокерское обслуживание

- Как вывести деньги с ИИС Сбербанка

- Возможные причины закрытия ИИС

- Как работает инвестиционный счет в Сбербанке?

Скачать тарифы Сбербанк Брокер

- Инвестиционный тариф — СКАЧАТЬ

- Самостоятельный тариф — СКАЧАТЬ

- или на сайте банка, они в самом низу страницы если не спрятали, в том случае если нужны более свежие — перейти

Торговля в мобильном приложении — как не платить лишнего

Я использую мобильное приложение уже меньше, так как через него невозможно более четко смотреть уровни для торговли, нельзя видеть все акции, нельзя ставить индикаторы …. ну в общем функционал минимальный.

Мобильное приложение годится, если вы купите и вам нужно просто наблюдать как меняется ваш баланс в ту или иную сторону. Можно сказать для общего мониторинга, для срочной торговли оно не приспособлено по сути. Хотя на момент написания статьи уже внедрен тейк-профит и стоп-лимит, это уже что-то.

А теперь, как покупать/продавать в приложении и не платить ЕЩЕ БОЛЬШЕ чем даже по тарифу инвестиционный))) 2% за сделку!!! Хитрые ребята из Сбербанка об этом не пишут в самом приложении и не показывают стоимость комиссии, об этом я лично узнал только по непонятному изменению цены и отчету, который уже потом пришел на почту. Это было некоторое время назад, теперь скриншоты как система устроена в настоящий момент и как можно попасть.

| приложение | рынок | разница | |

| рыночная | 220,88 | 216,55 | 101,9995 |

| лимитная | 216,52 | 216,51 | 100,0046 |

картинка кликабельна для увеличения

Во время выставления заявок обращайте внимание на текущую цену торгов, так как нажав кнопку купить и совершив покупку сразу, вы рискуете приобрести по завышенной цене. В лимитной заявке цена автоматом делается завышенной на 2%, вроде как для того, что бы совершить покупку со 100% гарантией и она может быть меньше по факту

Но мне как то очень сомнительно, что думали именно о клиенте с этой штукой

В лимитной заявке цена автоматом делается завышенной на 2%, вроде как для того, что бы совершить покупку со 100% гарантией и она может быть меньше по факту. Но мне как то очень сомнительно, что думали именно о клиенте с этой штукой.

Давайте подумаем на какую сумму будут совершать покупки обычные люди? Думаю на небольшую. А теперь сравните покупки в течении часа на пару миллиардов рублей) А? как вам объемчики. Так что покупки через приложение, это меньше песчинки, но если покупок и продаж много, вот и прибыль брокера. Кстати, кроме брокера Сбербанка, комиссию берет еще и Мосбиржа — 0.01%, но это нормально.

При выводе денег с брокерского счета с вас вычтут 13% налога на доходы физических лиц автоматом, так что это дополнительный небольшой плюс.

Если есть вопросы — спрашивайте. Всем профита)

Что представляет собой ИИС?

Расшифровывается рассматриваемое понятие как «индивидуальный инвестиционный счет». Появилось оно в 2015 году. В 2021 году инвестсчета пользуются спросом, так как есть немало людей, которые уже пожинают плоды, сделав такие инвестиции.

Инвестсчет – это специализированный брокерский счет для физических лиц, решивших сделать собственный вклад в фондовый рынок.

У ИИС есть 7 характерных черт:

- Срок открытия 3 года.

- На имя одного клиента можно открыть только один вклад для инвестирования. Если зарегистрировать ещё один счёт, на него не будут действовать налоговые льготы.

- Закрыть инвестсчет можно и до истечения трёхлетнего периода, однако в этом случае держатель утрачивает все предоставленные законодательством льготы.

- Разрешается пополнение в год не более, чем на 400 000.00 рублей. Минимум на пополнения не установлен.

- Личный инвестиционный счет не предусматривает перевод на него облигаций и акций с иных брокерских счетов.

- Открыть описываемый вклад можно исключительно в управляющих и брокерских компаниях. У финучреждений нет полномочий открывать ИИС.

- Действует специальная схема налогообложения.

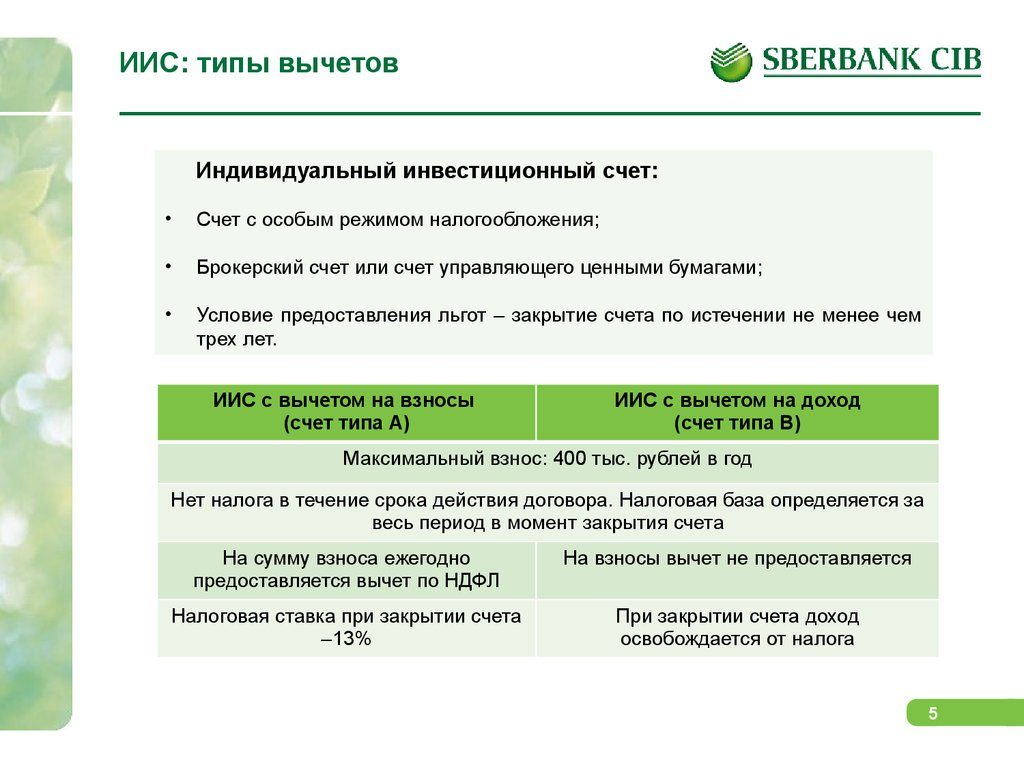

О налогообложении есть смысл сказать отдельно. Как уже отмечалось, оно носит льготный характер. Предусмотрено 2 варианта:

- В течение 3-х лет держатель не платит налоги по инвестсчету. Это выгодно, когда задействованные валютные или рублевые облигации, акции и другие активы в течение обозначенного срока возросли в цене. В результате, держатель получает прибыль, которая не облагается налогами.

- На сумму внесённых денежных средств можно ежегодно получать налоговый вычет в размере 13%. Максимальная сумма, на которую распространяется льгота, — 400 000.00 рублей. Если вложить такое количество денег, в следующем году вернётся 52 000.00 рублей. За 3 года наберётся 156 000.00 рублей.

Стоит ли закрывать инвестиционный счет

Эта разновидность счетов изначально не была предназначена для частичного снятия вложенных денег, а тем более, для досрочного его закрытия. Поэтому, прежде чем преждевременно отказываться от него, стоит все тщательно взвесить. И использовать некоторые полезные рекомендации, которые помогут обойтись без аннулирования ИИС:

- Пополнять ИИС небольшими денежными суммами, из остальных финансов формировать «подушку безопасности».

- Вкладывать средства на счет ближе к концу годового периода. Например, если ИИС открыт в июле, то вносит на него средства желательно ближе к концу июня последующего года.

- Выводить прибыль на открытый банковский счет. Для этого следует оформить соответствующее заявление управляющему брокеру, указав точные реквизиты. Конечно, суммы не будут большими, но помогут сформировать резервный фонд.

Можно ли закрыть ИИС раньше 3-х лет

Формально, расторгнуть договор брокерского обслуживания и закрыть ИИС можно, не дожидаясь истечения трех лет. Но в этом случаев клиент теряет все налоговые льготы. Если вычет НДФЛ уже был получен, его придется полностью вернуть, оплатив всю сумму в бюджет государства. Налог на доход придется оплатить в полном размере и самостоятельно, брокер, как налоговый агент, не удерживает сборы при расторжении договора.

Дополнительных особенностей не имеет процедура, клиенту нужно продать все ценные бумаги, завершить сделки и оплатить все комиссии. При этом закрывать другие брокерские счета, при их наличии, не обязательно. Денежные средства можно перевести на любой свой счет, на карту, вклад или на реквизиты другого банка.

Как заработать?

Отдельно надо рассмотреть инструменты, предназначенные для краткосрочных инвестиций. Собственные средства можно вложить в:

- акции известных отечественных компаний;

- государственные и корпоративные облигации (купонный доход);

- российские и зарубежные фонды (ETF);

- опционы и фьючерсы, несмотря на высокие риски.

Начинающий трейдер работает на фондовом и срочном рынках. Игра на курсе валют приносит мгновенную прибыль или ощутимую потерю средств.

Торги начинают с 10 утра и заканчивают почти в семь вечера (18.45-18.50). Время вечерней сессии (до 23.50) предназначено для фьючерсов и опционов.

Стратегии инвестирования можно разделить на 3 вида:

Структура приложения

Приложение включает несколько страниц:

- Профиль – здесь есть возможность пройти тест с целью определения оптимальных параметров портфеля и уровня риска. С учетом риск-профиля уточняются персональные рекомендации.

- Портфель – для отображения истории операций, статистики по покупкам.

- Рынок – для обзора действующих эмитентов.

- Новости – для анализа сведений, поступающих с крупных порталов финансовой направленности.

- Инвестиционные идеи – для изучения советов, прогнозов, рекомендаций экспертов, а также проведения продаж и покупок ценных бумаг.

Отметки о покупках отражаются в кабинете пользователя и на счете депо.

Важно! Для управления инвестициями, использования других функций можно загрузить терминал на персональный компьютер.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета)

За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Как открыть брокерский счет в Сбербанк Онлайн

Чтобы открыть брокерский счет данным способом, необходимо знать данные от входа в «Личный кабинет» пользователя. Если клиент не располагает этой информацией, то можно либо посетить отделение финансовой организации лично, либо воспользоваться ближайшим сбербанковским банкоматом.

Порядок действий:

-

Пройти процедуру авторизации в интернет-банкинге. Для этого в соответствующие поля ввести логин и пароль от ЛК.

- Подождать, пока на телефон придет одноразовый код, который является подтверждением осуществления входа.

-

На главной странице найти вкладку под названием «Прочее». Затем в контекстном меню выбрать пункт «Брокерское обслуживание».

-

Открыть новый счет, нажав на соответствующее поле.

-

Выбрать интересующий рынок: фондовый, срочный или сразу оба.

-

Затем ознакомиться с имеющимися тарифами и выбрать подходящий: инвестиционный или самостоятельный.

-

Выбрать счет для вывода денежных средств.

-

Прочитать предложение о получении дополнительного дохода. Затем дать согласие на размещение свободных ценных бумаг. Если же это не интересует, то можно отказаться от предложения.

-

Дать согласие на использование заемных средств.

-

При желании открыть индивидуальный инвестиционный счет. Его наличие позволит получать специальные налоговые льготы. Согласно действующему законодательству, у гражданина может быть открыт только 1 ИИС. Если нет желания осуществлять это действие, то можно дать отказ. Передумать можно в любой момент, для этого достаточно открыть раздел под названием «Управление счетами».

-

Определить цель открытия брокерского счета. Их всего две: сохранить накопления и получить дополнительный доход.

-

Указать страну рождения.

-

Проверить паспортные данные на наличие ошибок. Если их не обнаружилось, то нажать на «Продолжить». В случае наличия несоответствий заверить паспортные данные в отделении брокера.

-

Указать место постоянной регистрации.

-

Если пользователь является налоговым резидентом только в Российской Федерации, то нажать на соответствующее поле.

-

Проверить, верно ли указан номер телефона.

-

Проверить, верно ли указан адрес электронной почты.

-

Подтвердить заключение договора, изучив все условия и проставив напротив них галочку. Затем кликнуть на «Отправить заявление».

-

Заключительный этап – в качестве подтверждения действий вписать в соответствующее поле одноразовый код, полученный в СМС-уведомлении.

Поданная заявка будет обрабатываться в течение двух рабочих дней.

Важно понимать, что открытие брокерского счета через мобильное приложение невозможно. Это связано с тем, что там нет такой функции

Способы пополнения

Чтобы пользоваться банковским продуктом, на него необходимо перевести денежные средства. Поскольку Сбербанком не установлена минимальная сумма депозита, его размер определяется финансовыми возможностями и желанием инвестора. Пополнить можно в кассе Сберегательного банка или посредством интернет-банкинга. Если перевод денег осуществляется в кассе, снимается комиссия в размер 3% за перечисление наличности. Средства могут идти до 24 часов.

Для пополнения брокерского счёта в Сбербанке через интернет-банкинг, действуют последовательно:

- Заходят в личный кабинет, указав логин и пароль.

- Переходят в категорию платежей и переводов.

- Нажимают на позицию «Инвестиции и страхование».

- Заходят в раздел брокерского счёта.

Кликают по строке «Фондовая биржа МВМВБ». Если нужны деньги на приобретение фьючерсов, нажимают на «FORTS». В появившейся форме указывают:

- Карточный номер для оплаты брокерского счёта Сбербанка.

- Номер договора брокерского обслуживания.

- Сумму к зачислению.

На мобильный телефон придёт СМС-сообщение для подтверждения платежа. Средства поступят в течение дня. Обычно приходят моментально.

Как правильно открыть и пополнить счет в СберИнвестиции?

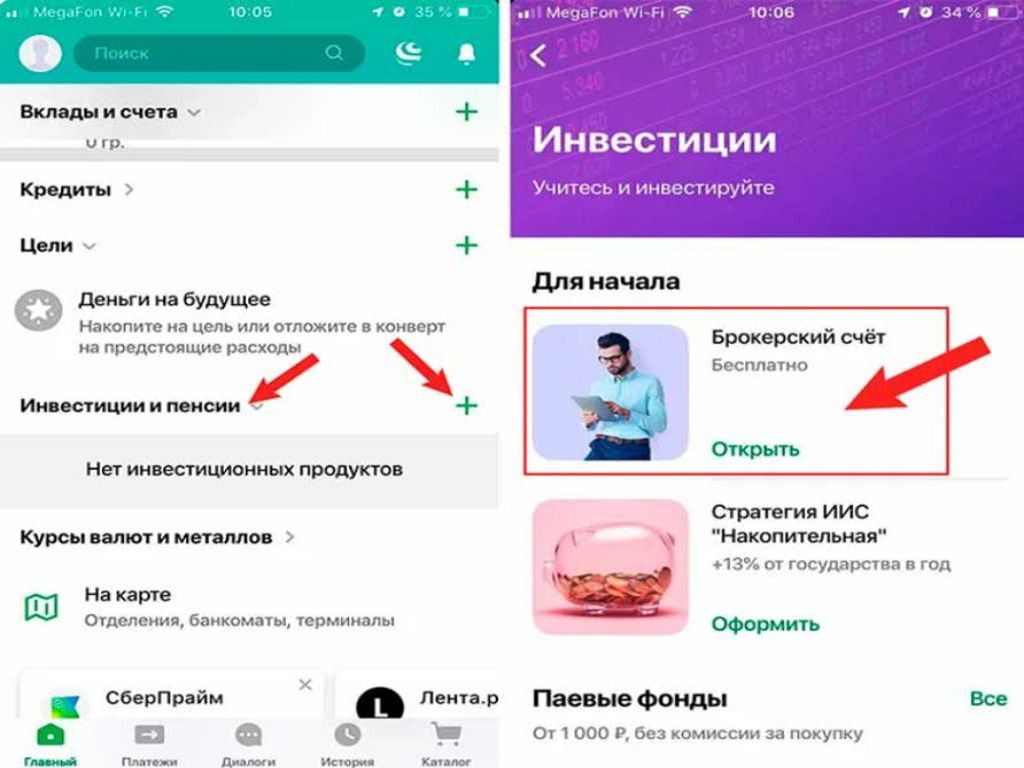

Для открытия счета совершенно не нужно посещать офис банка. Достаточно зайти в Личный Кабинет и перейти в категорию «Инвестиции и пенсии». Ознакомьтесь с предложениями банка. Если планируете инвестировать самостоятельно, активируйте иконку «Брокерский счет». Еще раз подтвердите действия, нажав кнопку «Открыть счет».

Дальнейшее руководство:

- Введите промокод (если таковой имеется) и выберите пакет: тариф инвестиционный или самостоятельный тариф.

- Заполните анкету.

- Определитесь, куда будут выводиться заработанные деньги.

- Согласитесь с открытием ИИС.

- Подтвердите указанную информацию, ознакомьтесь и поставьте галочку напротив пользовательского соглашения.

- Дождитесь СМС от Сбербанка.

- Установите приложение Сбербанк Инвестиции.

Пополнить счет можно через Сбербанк Онлайн. Для этого инвестору нужно активировать вкладку «Прочее» и перейти на пункт «Брокерское обслуживание». Заполните номер брокерского соглашения (для тех, кто открыл обычный брокерский счет, введите 4****; пользователи ИИС должны ввести S****).

Затем выберите рынок, на котором планируете совершать сделки (это может быть фондовый рынок, валютный, ФОРТС или внебиржевой). Активируйте счет, с которого будут списаны денежные средства, и заполните поле «Суммы». После нажатия кнопки «Пополнить» подтвердите свои действия СМС-паролем.

На одного клиента не может быть открыто 2 ИИС. Если у вас уже имеется такой счет, а вы желаете сменить брокера, нужно сначала закрыть прежний. Индивидуальный инвестиционный счет при функционировании минимум 3 года дает право получить налоговую льготу в виде компенсации 13% НДФЛ (но не более 52 тыс. рублей в год).

ИИС типа «А» выгодно держать тем, кто работает официально и совершает незначительные инвестиции. Для крупных инвесторов и неофициально трудоустроенных лиц лучше оформлять счет типа «Б».

Плюсы и минусы ИИС в Сбербанке

Основной плюс ИИС в Сбербанке — высокая надежность. Кредитная организация имеет отличные финансовые показатели и больше чем на 50 % принадлежит ЦБ РФ. Это практически полностью сводит к минимуму риски отзыва лицензии или других проблем. Данный момент особенно важен, ведь средства на ИИС не страхуются государством.

Дополнительно среди плюсов продукта можно отметить следующие:

- бесплатное обучение на различных семинарах и курсах;

- возможность дистанционного открытия инвестсчета;

- наличие приложения для удобного управления с устройств на базе iOS и Android.

К минусам можно отнести относительно неудобное управление ценными бумагами. Торговая платформа QUIK требует установки дополнительного ПО. Но постепенно банк переносит часть его функций в систему онлайн-банкинга, что упрощает обслуживание. К недостаткам также можно отнести довольно высокие брокерские комиссии по стандартным тарифам. В рамках маркетинговых акций они могут быть существенно ниже, но за ними надо следить регулярно.

ИИС в Сбербанке — это возможность для тех, кто ценит надежность, получать дополнительную прибыль от вложения собственных средств. За счет прибыли от ценных бумаг и налоговых вычетов этот продукт может принести существенно больше обычных депозитов. Но нужно учитывать, что доходность по ценным бумагам банк не гарантирует.

Можно ли закрыть брокерский счет в Сбербанке

Как и любой другой, брокерский счет (б/с) возможно закрыть. В зависимости от того, в какой момент времени клиент решит ликвидировать счет, будут меняться и условия данной процедуры.

Почему брокерский счет не обязательно закрывать

В случае, если клиент перестал пользоваться б/с, оплата за его обслуживание не взимается, срок действия счета автоматически продлевается через 36 месяцев, оставшиеся средства никуда не списываются. Поэтому брокерский счет возможно не закрывать, если нет других более весомых причин.

Возможно ли закрыть досрочно

Если по каким-то причинам клиент решил закрыть счет до истечения срока его действия, никто этого не запретит. Но нужно быть готовым к тому, что подобная манипуляция повлечет определенные финансовые потери. Условия преждевременного закрытия счета прописаны в договоре на открытие ИИС.

Памм счета сбербанка для физических лиц в 2020

Инфо

Характеристики Памм-счета: правила пользования Памм-счет является управляемым. Инвесторы вкладывают в него деньги, которые регулируются трейдером. Фактически – это одна из форм доверительного управления.

Средствами клиента распоряжается управляющий, торгует на рынке, увеличивает основной капитал за выплачиваемые ему проценты.

Компания Альпари считается первооткрывателем по работе с памм-счетами. Она внедрила и запатентовала их.

При наличии капитала человеку хочется, чтобы он использовался правильно и приносил доход. Это не так просто, ведь проценты в банках не так уж и велики. Лучшим решением в такой ситуации становится памм-счет.

Что теряет клиент при досрочном расторжении ИИС

Одна из весомых причин открыть инвестиционный счет – получить налоговый вычет, выбрав 1 из 2 типов:

- Тип А – вам возвращают ранее удержанный НДФЛ (например, с зарплаты) в размере 13% от внесенной на депозит суммы. Получать эту выплату можно хоть каждый год – максимум 52000 рублей.

- Тип Б – вы полностью освобождаетесь от выплаты 13% на доход, полученный от инвестирования. Допустим, заработали 150 тысяч – получаете всю сумму целиком.

Оба этих вычета можно получить при одном условии: ваш депозит должен просуществовать минимум 3 года (36 месяцев). Допустим, открыли 1 февраля 2020 г. – тогда закрыть сможете не ранее 2 февраля 2023 г. Досрочное расторжение означает подачу заявления на закрытие ИИС не через 3 года, а раньше. Это не приведет к каким-либо штрафам, неустойкам и т.п.

Однако потерь избежать не удастся:

- Самое главное – вы теряете право на налоговый вычет.

- Если вы получали вычет раньше (это возможно, если оформлен тип А), придется вернуть всю сумму с пеней (1/300 ставки ЦБ за каждый день).

- Если оформлен тип Б, придется отдать 13% НДФЛ с полученного дохода (если таковой есть).

- К тому же в случае досрочного расторжения вы можете лишиться потенциального дохода от инвестирования. Реальный пример: еще 1 мая 2019 г. акции Газпрома стоили 165 рублей, а 1 июля – 245. Получается, что продав акции «не вовремя», вы потеряли бы по 80 рублей с каждой (почти 50%).

- Наконец, в случае досрочного расторжения брокер может удержать с вас комиссию. Однако проценты чисто символические – менее 1%.

Закрытие ИИС: сколько дней

Далее возникает вопрос – сколько по времени закрывается ИИС. Технически это простая процедура: средства поступят на счет в течение 1 рабочего дня. Хотя иногда могут быть и задержки до 3-5 рабочих дней. Конкретные условия необходимо уточнять у брокера.

Изначально средства поступают на счет, открытый в той же компании. Вы можете снять их наличными (например, через карту или в кассе банка). В некоторых случаях инвесторы предпочитают переводить их в более «удобный» банк. Тогда перевод займет еще до 5 рабочих дней (хотя обычно идет не более суток). Предельным сроком можно считать 1 месяц. После этого (при необходимости) вы можете получить справку о закрытии ИИС, запросив ее онлайн или в отделении брокера.

Как закрыть счет, к которому привязана банковская карта?

Просто заблокировать карту, который вы не пользуетесь недостаточно. Чтобы закрыть карточный счет, потребуется обратиться в отделение банка и заполнить там соответствующее заявление. Счет карты будет закрыт в 30-дневный срок. Это время необходимо для того, чтобы платежная система завершила все операции и взаиморасчеты с торговыми и сервисными точками. В заявлении необходимо указать, куда необходимо перевести остаток денежных средств — на другой счет или наличными.

В каких случаях закрыть счет нельзя?

Закрыть счет не получится в 2 случаях:

- на нем образовался минус (для его аннулирования потребуется погасить задолженность);

- наложен арест или взыскание.

Преимущества и недостатки брокерского счета в Сбербанке

Сбербанк является самой солидной и надежной кредитной компанией в России, оснащенной широкой и доступной сетью офисов и автоматизированных устройств самообслуживания. Поэтому инвестировать со Сбербанком, открыв брокерский счет удобно:

- Клиент Сбербанка может открыть счет и заключить договор на брокерское обслуживание в режиме онлайн без посещения офиса.

- Подавать оперативно поручения можно по телефону.

- Открывать счет можно без наличия даже минимальной суммы.

- Пополнять брокерский счет и выводить с него денежные средства можно посредством Сбербанк Онлайн.

- Пользоваться комплексом дополнительных услуг, позволяющих:

- грамотно собрать пакет документов;

- объективно оценить степень рисков;

- разобраться в маржинальной торговле.

Что касается недостатков, то можно выделить следующие:

- в мобильном приложении Сбербанк Инвестор нельзя осуществить перевод денежных средств;

- ограниченность времени работы биржи Сбербанка и службы поддержки.

Многих смущают большие комиссии, но стоит учитывать, что время от времени проводятся акции, позволяющие инвестировать без взимания комиссий и платы за депозитарное обслуживание.

Чтобы открытие брокерского счета привело к значительным прибылям, стоит воспользоваться огромным информационным и консультационным ресурсом Сбербанка, чтобы иметь существенные представления о бирже и ценных бумагах.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Что выгоднее: продать бумаги или перевести на другой счет?

Все зависит от нескольких факторов.

А для чего вы закрываете ИИС?

Нужны наличные. Тогда ответ очевиден. Все продавать сразу. Смысла в переносе нет. Заплатите за перевод бумаг. Плюс налог все равно придется заплатить, если планируете получать кэш и избавляться от ценных бумаг.

Тип ИИС. Если выбран ИИС второго типа, клиент освобождается от уплаты налогов на прибыль. И лучшим вариантом будет именно продажа ценных бумаг.

В иных случаях, при реализации активов, мы сразу попадаем на налог в 13% на курсовую разницу. Но и перевод может быть платным. И там и там будут расходы.

Здесь нужно считать выгоду самостоятельно. Во сколько вам обойдется перенос всех позиций? И какие вы понесете расходы при продаже и последующей покупке на другом счете (налог + двойная комиссии брокера).

Можно применить смешанный вариант. Часть бумаг продать (там где будет наименьшая прибыль). По другой части активов (особенно по крупным позициям), заплатить брокеру за перенос.

Явным минусом непосредственной продажи-покупки будет заморозка средств на счета. Пока идет процедура закрытия и перевода денег. За это время стоимость ценных бумаг на бирже может сильно измениться (естественно, по закону подлости в сторону увеличения). И придется покупать их дороже. А это снова дополнительные расходы.

Удачных инвестиций и минимальных расходов при закрытии ИИС!

Сколько стоит брокерское обслуживание

В Сберегательном банке действовало два тарифа: «Активный» и «Самостоятельный». С 2016 года «Активный» отменили и перевели всех инвесторов на «Самостоятельный». Чтобы ознакомиться с полным списком тарифов и условий, заходите на официальный портал Сбербанка. Размер комиссионного вознаграждения определяется тарифным планом и видом совершаемой операции.

Тариф «Самостоятельный» включает:

- Комиссионные сборы за финансовые операции на фондовом рынке МБ при объёме до 50 000 рублей – 0,165%.

- Поручение брокеру по телефону – 150 рублей.

- Покупка, продажа валюты – 0,1%.

- Обслуживание депозитарием – 149 рублей в месяц.

- Операции с ОФЗ-н – 1.5%.

Важно! Когда финансовое учреждение оказывает такую услугу, как использование мобильной версии и подача заявки по телефону, клиент оплачивает комиссию, размер которой устанавливается тарифным планом. За пользование мобильной версией оплата производится единожды – при подключении.

Как вывести деньги с ИИС Сбербанка

В процессе управления инвестиционным портфелем, владелец счета получает дополнительную прибыль от дивидендов, если это предусмотрено выбранной акцией. Получить доход можно путем вывода дивидендных выплат по купленным акциям на банковскую карту или счет. Вывести основную сумму с ИИС также возможно, однако это приведет к потере налоговой льготы, составляющей часть дохода инвестора. Потеря права сохранить 13% НДФЛ делает вложение менее привлекательным, а инвестор обязан будет вернуть государству уже полученный вычет.

Клиент, намеренный вывести деньги, сможет получить их по реквизитам банковского счета, указанного в анкете при оформлении ИИС. Финансовое распоряжение подают через приложение QUIK или программу Сбербанк Инвестор. Предусмотрена передача распоряжения по телефону, приведенному в кодовой таблице инвестора. Помимо возврата налога инвестор столкнется с выставленными сотрудниками ФНС к оплате пени.

Для полного расторжения договора при выборе льготы в виде возврата подоходного налога, необходимо соблюдение следующих условий:

- все позиции срочного рынка закрыты;

- отсутствуют маржинальные (необеспеченные) позиции;

- инвестор не делал заявок и снял стоп-заявки (если имелись);

- все расчеты завершены, сделки закрыты;

- баланс положительный, а комиссии выплачены.

Чтобы завершить участие в ИИС, обращаются в центры брокерского обслуживания и оформляют заявку об отказе от дальнейшего сотрудничества. Сбербанк гарантирует помощь в подготовке документов, а от клиента потребуется только паспорт в наличии. Если на момент закрытия счета на нем есть активы, деньги выведут по реквизитам карты или счета, а ценные бумаги переведут с торгового на основной счет депо ИИС.

Если истек 3-летний период, и клиент решил прекратить сотрудничество, для получения вычета обращаются в инспекцию по месту проживания и получат справку о неиспользовании права на налоговые вычеты ранее и отсутствии других ИИС в период работы по инвестиционному счету Сбербанка. В налоговом органе отводится 1 месяц для подготовки необходимой справки.

Договор по ИИС расторгается при условии соблюдения следующих условий:

- все позиции при торговле на срочном рынке закрывают;

- отсутствуют необеспеченные позиции, активные заявки, стоп-заявки;

- произведен расчет по всем сделкам;

- остаток положителен, а комиссии оплачены.

Для закрытия брокерского счета обращаются в отделение и пишут заявление об отказе от брокерского обслуживания. Для идентификации личности предъявляют паспорт. При затруднениях с подготовкой документации обращаются за помощью к сотруднику отделения.

Денежные средства выведут по реквизитам, указанным в первоначальной анкете клиента, а ценные бумаги, оставшиеся в распоряжении инвестора, попадут с торгового на основной счет депо.

При окончательном расчете в момент закрытия ИИС по истечении 3-летнего срока подоходный налог не удерживают, если была выбрана соответствующая налоговая льгота. Если планировалось получить освобождение от налогообложения инвестиционной прибыли по ИИС, процесс вывода денег предусматривает соблюдение аналогичных условий:

- закрыты все позиции на срочном рынке (ТС СР МБ);

- нет маржинальных (необеспеченных) позиций;

- нет активных заявок, стоп-заявок;

- по всем сделкам завершены расчеты;

- нет отрицательных остатков и неоплаченных комиссий.

Процедура закрытия аналогична, а средства переводят по предоставленным ранее реквизитам (указанным в анкете при открытии ИИС).

Возможные причины закрытия ИИС

3 года, указанные в договоре при открытии инвестиционного вклада, — это достаточно долгий срок, за который на финансовом рынке или в жизни человека могут произойти изменения, требующие расторжения договора.

Причины закрытия брокерского счета:

- Необходимость в деньгах. Т. к. снять часть средств с ИИС невозможно, необходимо подумать, прежде чем вкладывать в него все сбережения.

- Банкротство Сбербанка (но это маловероятно).

- Рискованные инвестиции. Если не изучить информацию о доходности и рисках, можно потерять все деньги.

- Невыполнение условий договора клиентом перед банком.

- Нет оборотов, есть нулевые остатки, торговля на бирже не осуществляется в течение последних 12 месяцев.

- В течение 60 дней на ИИС недостаточно средств для выполнения договорных условий.

Если договор расторгается по инициативе Сбербанка, его сотрудники отправят об этом письменное уведомление клиенту.

Как работает инвестиционный счет в Сбербанке?

ИИС от Сбербанка является наиболее простым и доступным решением при вложении средств в ценные бумаги. Работает он по следующей схеме:

- Вы открываете ИИС на 36 месяцев, внести деньги необходимо до конца года, чтобы воспользоваться льготами;

- Получаете налоговый вычет от государства, то есть, возвращаете 13% налогов, уплаченных с заработной платы в бюджет. Максимальная сумма – 52 тыс.;

- При закрытии ИИС забираете не только изначально вложенную сумму, но и доход, полученный от инвестирования в акции и облигации российских компаний. С прибыли необходимо уплатить налог.

Если вносить на ИИС дополнительные суммы ежегодно, можно на протяжении 3 лет получать налоговые вычеты. Кроме того, если официального заработка инвестор не имеет, не хочет пользоваться вычетом с заработной платы, он может выбрать другую льготу – получить вычет с прибыли по ИИС, тогда уплачивать НДФЛ с дохода по счету не придется.