5 процентов на остаток по счету или по карте. как рассчитать?

Содержание:

- От чего зависит процентная ставка по кредиту?

- Типы банковских депозитов

- Основные характеристики банковских вкладов

- Преимущества валютных депозитов

- Пример эффективной годовой процентной ставки

- Как выбрать вклад, что выгоднее

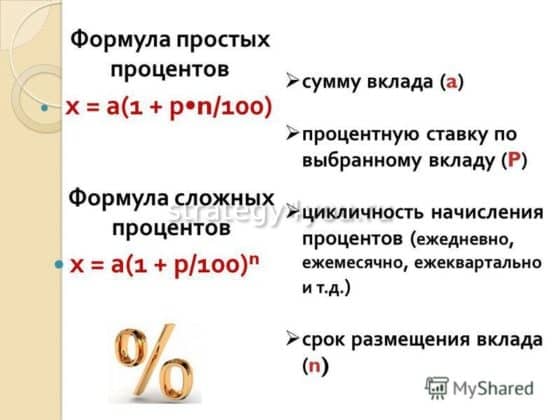

- Формулы и пример расчета

- Как заработать на процентах по вкладу?

- Сравнительная таблица лучших предложений на сегодня

- Какие есть проценты по вкладу?

- Способ расчета сложного процента

- Рекомендации по вкладам

- Что такое сложный процент в инвестициях простыми словами

- Выводы

От чего зависит процентная ставка по кредиту?

Разумеется, такая важная вещь, как ставка по кредиту, законодательно урегулирована. Банки, по сути, не имеют права устанавливать ставку «какую вздумается». Однако, подобным своеобразным правом обладают микрофинансовые организации, где ставка достигает значений в размере 300-400% годовых.

Ставка устанавливается с опорой на пять параметров, играющих ключевую роль в определении стоимости займа:

- Ставка рефинансирования, установленная Центробанком РФ. Эта ставка означает, под какой процент Центральный Банк готов выделять ссуды частным банком (выдаются только российские рубли). По состоянию на 2021 год, она составляет 7,75%. Соответственно, эта ставка включается в кредитные предложения банков, т.к. это необходимо для поддержания по крайней мере минимальной рентабельности. Именно поэтому в России практически невозможно найти предложения, где ставка по займу составляла бы меньше 7,75% годовых (за исключением льготных ипотечных программ, где часть расходов покрывает государство);

- Уровень инфляции в стране. Хотя уровень официальной инфляции включен в ставку рефинансирования, устанавливаемый Центробанком, банки самостоятельно рассчитывают реальный уровень инфляции (в последние годы он значительно отличается от официального в большую сторону). Повышение цен включается в ставку по кредитам;

- Колебания валютных курсов. Несмотря на то, что большинство займов выдаются в РФ в российских рублях, нередко банковские организации ведут учет прибыли в двух валютах — в рублях и долларах. Соответственно, девальвация рубля, а также уменьшение его реальной стоимости по отношению к доллару тоже вкладывается в итоговый процент, чтобы банки не теряли доход в долларах;

- Ставка по межбанковскому кредитованию (иногда банки берут кредиты не у Центробанка, а у других частных банковских организаций);

- Компенсация расходов, связанных с управлением, и получение прибыли.

В результате эти пять основных факторов определяют процентную ставку, которую предлагают банки в России. Для ипотечного кредитования она в среднем составляет 12-14% годовых, для потребительских займов — 24%.

Типы банковских депозитов

Говоря, что такое депозит в банке, как государственном, так и коммерческом, физическому лицу, стоит наперед (равным счетом, как и в других финансовых операциях) изучить условия его начисления, регулярность, сроки, когда и как можно снять весь вклад или начисленную прибыль. В Гражданском кодексе нашей страны выделяется 2 основных вида депозитов:

- срочный — в договоре точно указано, сколько по времени «работают» деньги — месяц, квартал, полугодие, год.

- до востребования — возможность забрать деньги тогда, когда вам необходимо, но в этом случае, процент дохода существенно ниже.

Представленную классификацию я бы дополнила и другими критериями:

- Как начисляется процент: ежемесячно или в конце срока, предусмотрена ли капитализация.

- По типу валюты — долларовые, рублевые или вовсе мультивалютные.

- С учетом места хранения ценностей — счет для металлов, банковская ячейка, денежный счет.

- Уровень доступности вклада — предусмотрена возможность пополнения, частичного снятия, например, только дохода.

- С учетом уровня вовлеченности клиента: надо идти в отделение, чтобы открыть вклад, или же услуга доступна онлайн, возможно, начисляются проценты на остаток на дебетовой карте.

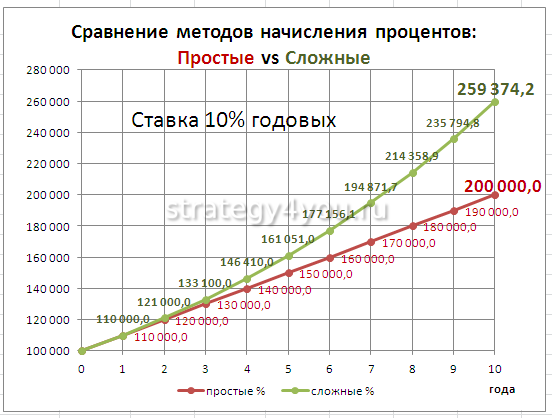

Важно понимать и основные методы начисления процентов

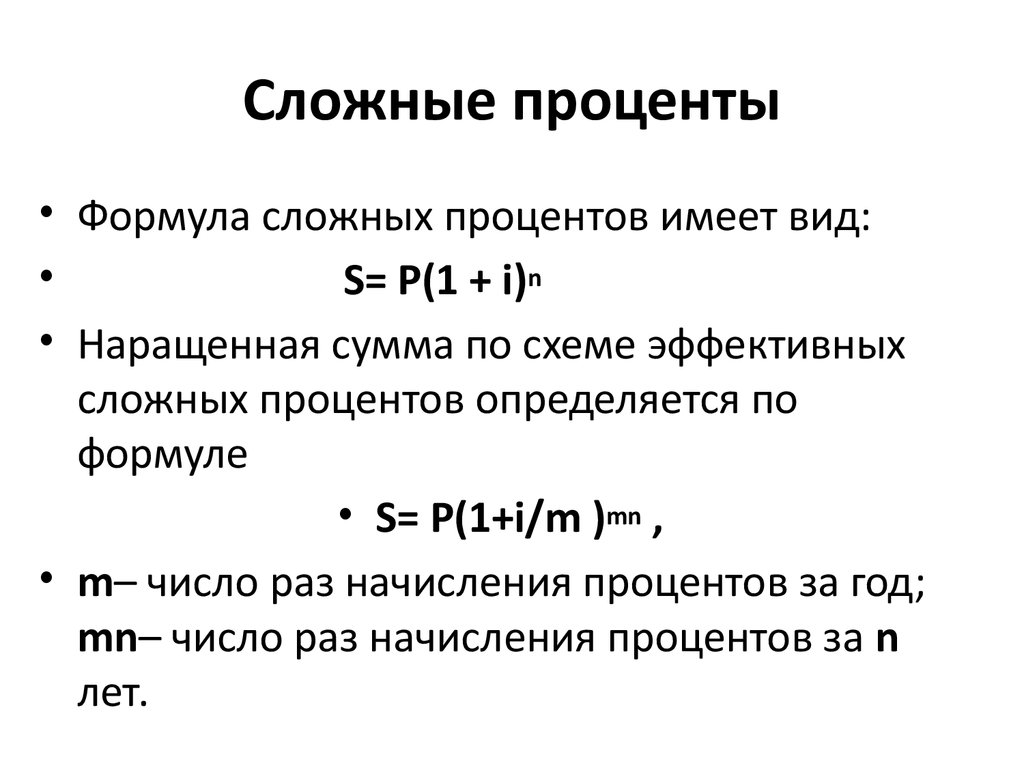

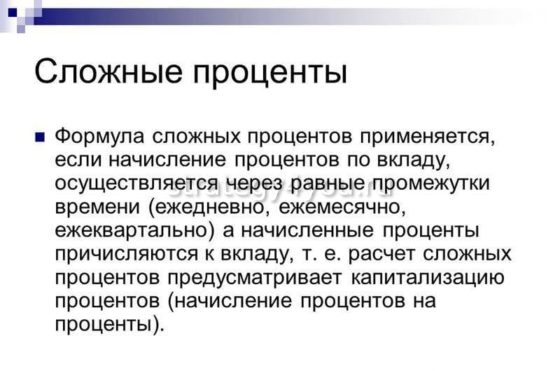

«Сложные» проценты

Ставка фиксированная, но иногда в договоре указано, что она может изменяться с учетом порогового значения. Сумма начислений прибавляется к телу вклада через определенные равные промежутки по времени. За счет капитализации, растет и сам доход.

Прибыль рассчитывается так: начальную сумму депозита умножаем на сумму 1 (одного) и процента по вкладу, затем на соотношения количества дней по договору и дней в году, и все эти расчеты затем умножаем и на количество предусмотренных капитализаций.

«Простые» проценты

В этом случае, ставка фиксированная на протяжении всего периода. Сумма прибыли может начисляться к концу срока или ежемесячно, и начисления с общим вкладом не суммируются. Как правило, клиент может снять прибыль в любое время. Отличное решение, когда думаете, что делать с вкладами в рублях, особенно на тех суммах, за которые не купишь более ликвидный инструмент — квартиру или офис для сдачи в аренду.

Доход рассчитывается так: сумму вклада умножаем на точный срок работы депозита в днях и на годовой процент, указанный в договоре. Полученный результат делим на 365 или 366 дней и умножаем на 100%.

Основные характеристики банковских вкладов

Даже в небольшом городе разнообразие депозитных программ, которые наперебой предлагают банки, может заставить будущего вкладчика растеряться

Однако стоит знать, что существует несколько основных параметров, на которые следует обратить особое внимание при выборе программы. Если они соответствуют вашим ожиданиям, то данный вклад, вероятнее всего, окажется оптимальным, и можно рассматривать его на предмет финансовой выгоды

Чтобы ответить на вопрос — какой депозит самый выгодный, попытаемся разобраться в основных нюансах выбора выгодного депозита. Итак, рассмотрим основные критерии:

- Срок вклада может составлять от нескольких месяцев до 3-5 лет, также существуют вклады «до востребования». Выбор зависит только от ваших возможностей — пока вклад будет находиться в банке, в большинстве случаев деньгами воспользоваться будет невозможно. А в случае досрочного закрытия вклада банк пересчитает проценты по минимальной ставке.

- Сумма вклада составляет от нескольких тысяч до нескольких миллионов рублей. Ввиду затянувшегося кризиса многие банки настоятельно рекомендуют не превышать «планку» в 1,4 миллиона рублей – именно такой является предельная сумма возмещения по системе страхования вкладов. Если вы располагаете большей суммой, разделите ее на несколько вкладов.

- Возможность пополнения вклада – пригодится, если вы будете использовать счет в банке как сберегательный, размещая на нем свободные средства.

- Валюта вклада – выбор зависит от валюты ваших сбережений, а также ожиданий колебания курсов. Так, например, при обесценивании рубля средства лучше хранить в валюте, и наоборот.

- Возможность частичного снятия средств снижает процентную ставку, но при этом более привлекательная для клиентов, так как дает возможность частично распоряжаться своими средствами. В данном случае следует внимательно ознакомиться, какая сумма является неснижаемым остатком.

Определяясь с нефинансовыми параметрами, стоит учитывать, что каждый из них напрямую влияет на размер процентной ставки по вкладу. Дело в том, что самые привлекательные для клиентов вклады (с досрочным снятием, на маленький или, напротив, слишком большой срок) банкам невыгодны, поэтому и ставки по ним будут наименьшими.

Преимущества валютных депозитов

В начале статьи упоминалось о том, что россияне все чаще обращают свое внимание на валютные вклады, как более выгодные, нежели на вклады в рублях. О причинах этого необходимо рассказать более подробно

Сегодня не в тренде говорить дурно о России и многочисленные аналитики, патриотически гримасничая, твердят, что в нашей стране все будет замечательно, а вот американские нефтяники терпят непомерные убытки и «шаткая» экономика США на грани краха

О причинах этого необходимо рассказать более подробно. Сегодня не в тренде говорить дурно о России и многочисленные аналитики, патриотически гримасничая, твердят, что в нашей стране все будет замечательно, а вот американские нефтяники терпят непомерные убытки и «шаткая» экономика США на грани краха.

Но в валютно-биржевой действительности обращать внимание нужно не на высказывания политических деятелей и «экономистов от политики», а на вещь более объективную – котировки валют. И любой, кто прошел, хотя бы экономические курсы, понимает, что когда цена на нефть падает практически в два раза, а курс доллара по отношению к национальной валюте практически в два раза вырастает, то это – своего рода «экономический коллапс», когда нужно спасать свои деньги

И любой, кто прошел, хотя бы экономические курсы, понимает, что когда цена на нефть падает практически в два раза, а курс доллара по отношению к национальной валюте практически в два раза вырастает, то это – своего рода «экономический коллапс», когда нужно спасать свои деньги.

Пример эффективной годовой процентной ставки

Например, рассмотрим эти два предложения: Инвестиция A платит 10% годовых, начисляемых ежемесячно. Инвестиции B выплачиваются 10,1% каждые полгода . Какое предложение лучше?

В обоих случаях рекламируемая процентная ставка является номинальной процентной ставкой . Эффективная годовая процентная ставка рассчитывается путем корректировки номинальной процентной ставки в зависимости от количества периодов начисления сложных процентов, которые будет испытываться финансовым продуктом за период времени. В данном случае этот период составляет один год. Формула и расчеты следующие:

- Эффективная годовая процентная ставка = (1 + (номинальная ставка / количество периодов начисления сложных процентов)) ^ (количество периодов начисления сложных процентов ) – 1

- Для инвестиции A это будет: 10,47% = (1 + (10% / 12)) ^ 12 – 1

- А для инвестиции B это будет: 10,36% = (1 + (10,1% / 2)) ^ 2 – 1

Инвестиция B имеет более высокую заявленную номинальную процентную ставку, но эффективная годовая процентная ставка ниже, чем эффективная ставка для инвестиции A. Это связано с тем, что инвестиция B составляет меньше раз в течение года.

Если инвестор вложит, скажем, 5 000 000 долларов в одну из этих инвестиций, неправильное решение будет стоить более 5 800 долларов в год.

Более частое начисление сложных процентов дает более высокую прибыль

По мере увеличения количества периодов начисления сложных процентов увеличивается и эффективная годовая процентная ставка. Квартальное начисление сложных процентов дает более высокую доходность, чем полугодовое начисление сложных процентов, ежемесячное начисление сложных процентов больше, чем ежеквартальное, а ежедневное начисление сложных процентов превышает ежемесячное. Ниже приводится разбивка результатов этих различных составных периодов с номинальной процентной ставкой 10%:

- Полугодовые = 10,250%

- Ежеквартально = 10,381%

- Ежемесячно = 10,471%

- Ежедневно = 10,516%

Пределы компаундирования

Есть потолок для феномена компаундирования. Даже если начисление начислений происходит бесконечное количество раз – не только каждую секунду или микросекунду, но непрерывно – предел начисления процентов достигается.

При 10% эффективная годовая процентная ставка с непрерывным начислением составляет 10,517%. Непрерывная ставка рассчитывается путем возведения числа «е» (примерно равное 2,71828) в степень процентной ставки и вычитания единицы. В этом примере это будет 2,171828 ^ (0,1) – 1.

#Э

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Формулы и пример расчета

Проценты по доходной карте считаются по формуле

Число дней — период, за который идет расчет и в течение которого деньги были на карте.

Для удобства мы посчитали доход на разные суммы под 5% годовых при условии, что деньги лежат на карте 30 дней

| Сумма/ | Доход в мес. | Доход за 1 год |

|---|---|---|

| 10000 | 41.09 | 500 |

| 20000 | 82.19 | 1000 |

| 30000 | 123.28 | 1500 |

| 40000 | 164.38 | 2000 |

| 50000 | 205.47 | 2500 |

| 60000 | 246.57 | 3000 |

| 70000 | 287.67 | 3500 |

| 80000 | 328.76 | 4000 |

| 90000 | 369.86 | 4500 |

| 100000 | 410.95 | 5000 |

| 110000 | 452.05 | 5500 |

| 120000 | 493.15 | 6000 |

| 130000 | 534.24 | 6500 |

| 140000 | 575.34 | 7000 |

| 150000 | 616.43 | 7500 |

| 160000 | 657.53 | 8000 |

| 170000 | 698.63 | 8500 |

| 180000 | 739.72 | 9000 |

| 190000 | 780.82 | 9500 |

| 200000 | 821.91 | 10000 |

| 210000 | 863.01 | 10500 |

| 220000 | 904.10 | 11000 |

| 230000 | 945.20 | 11500 |

| 240000 | 986.30 | 12000 |

| 250000 | 1027.39 | 12500 |

| 260000 | 1068.49 | 13000 |

| 270000 | 1109.58 | 13500 |

| 280000 | 1150.68 | 14000 |

| 290000 | 1191.78 | 14500 |

| 300000 | 1232.87 | 15000 |

| 500000 | 2054.79 | 25000 |

| 600000 | 2465.75 | 30000 |

| 700000 | 2876.71 | 35000 |

| 800000 | 3287.67 | 40000 |

| 900000 | 3698.63 | 45000 |

| 1000000 | 4109.58 | 50000 |

Следует сказать, что банк начисляет проценты каждый день. А выплачивает их в определенную дату.

Давайте посчитаем проценты за 2 дня. К примеру, на карте 100000 рублей сегодня, и сегодня вы пополнили карту на 50 000 рублей.

Для этого подставим данные в формулу за сегодня :

За завтра аналогично:

Аналогично можно посчитать за другие дни месяца. Если все сложить, то будет общий доход, который приходит в выписке и начисляется на карту.

Как заработать на процентах по вкладу?

Следующие советы могут помочь заработать больше денег на процентах по вкладам:

- Сравнивайте условия вложения средств в разных банках. Например, на сайте Банки.ру есть таблица для подбора вкладов. Выбирайте выгодные вклады в крупных банках с хорошей репутацией.

- Пользуйтесь капитализацией процентов. Если банк не капитализирует проценты, но позволяет их снимать – переложите проценты на отдельный вклад, допускающий внесение дополнительных взносов.

- Отслеживайте специальные акции и предложения банков, особенно перед крупными праздниками.

-

Пользуйтесь повышенными процентами при открытии вкладов онлайн, но обязательно распечатывайте договор и выписку по таким депозитам.

Сравнительная таблица лучших предложений на сегодня

Сравнение лучших предложений проведем по эффективной процентной ставке. Для этого надо четко понять, что это такое.

Эффективная процентная ставка – это ставка, которая позволяет вкладчику заранее оценить реальный доход, который он получит. На ее размер оказывают влияние начисленные проценты, их капитализация, а с 2021 года еще и налог на доходы по вкладам. Если первые два параметра приводят к увеличению ставки по сравнению с номинальным значением, то налог приведет к ее уменьшению.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Эффективная процентная ставка – очень удобный инструмент. Он позволяет сравнивать предложения разных банков. Кто-то платит проценты в конце срока, кто-то – ежемесячно. Эффективная ставка наглядно показывает, какое предложение более доходное.

Сделаем ряд допущений:

- В наш список не попали вклады с инвестиционным доходом. Они дают больший процент. Но это особый инструмент, который совмещает в себе функции обычного депозита и инвестиций в ПИФы, ИИС, НСЖ или ИСЖ. Вкладчик обязуется вместе с вкладом вложить деньги в один из перечисленных видов инвестиций. Мы возьмем для нашего рейтинга привычные всем депозиты.

- Я сравнила топ-50 банков и выбрала из них 10. Причин несколько. Во-первых, крупные банки представлены в большинстве регионов страны и у вкладчиков не возникнет трудностей найти их офис, если они захотят это сделать. Во-вторых, нестабильная экономическая ситуация в стране и мире не позволяет доверять деньги небольшим банкам, которые могут в этих условиях не выдержать и обанкротиться. Денег Агентства по страхованию вкладов на всех может не хватить.

| Банк/Вклад | Максимальная эффективная процентная ставка, % | Минимальная сумма, ₽ | Срок |

| Совкомбанк / Весенний процент с Халвой | 7,6 | 50 000 | 60–365 дней |

| Локо-Банк / Получай проценты | 7,05 | 50 000 | 100–400 дней |

| Восточный Банк / Весенний | 7 | 30 000 | 31–367 дней |

| Инвестторгбанк/Максимальный | 6,6 | 50 000 | 181–370 дней |

| Банк Зенит / Праздничный 700+ | 6,55 | 30 000 | 730 дней |

| МКБ / Все включено Максимальный доход | 6,3 | 1 000 | 95–730 дней |

| Хоум Кредит Банк / 36 месяцев Плюс | 6,3 | 1 000 | 36 месяцев |

| Банк Русский Стандарт / Весенний доход | 6,25 | 30 000 | 181 день |

| Тинькофф Банк / СмартВклад | 6,06 | 50 000 | 3–24 месяца |

| Банк Уралсиб / Высота | 6,5 | 30 000 | 91–732 дня |

Далее в статье мы рассмотрим условия по вкладам из сравнительной таблицы более подробно. Но сначала определим критерии, по которым выбирают вклады большинство вкладчиков. Это не только процентная ставка, но и другие параметры.

Какие есть проценты по вкладу?

Большинство банков в рекламных брошюрах или на официальном сайте указывают общую доходность, которую получит клиент. Как она формируется, об этом банк умалчивает или прописывает мелким шрифтом.

Именно поэтому первое, что должен сделать каждый вкладчик – это уточнить у специалиста банка, какой процент они предлагают. При этом исходить нужно из того, что бывают простые и сложные проценты по вкладу.

Виды ставок:

- простая – проценты по вкладу, по итогам отчетного периода, зачисляются на другой счет, который открыт в этом же банке. Отчетным периодом может выступать: месяц, квартал, полгода или год;

- сложная – используется при условии оформления вклада с капитализацией. В этом случае проценты автоматически прибавляются к сумме вклада по итогам месяца, квартала или года. Итог – периодически сумма вклада увеличивается на размер начисленных процентов.

Сложный вид называют еще «проценты на проценты». В этом случае клиент гарантированно получает большую доходность.

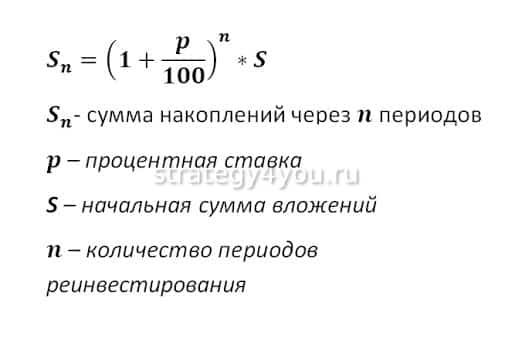

Способ расчета сложного процента

Плата за пользование полученными деньгами (в случае кредита) и вознаграждение за передачу собственных средств на хранение (в случае депозита) в основном вычисляются с помощью второго вида доходности. Расчет годовых процентов сложного типа включает в себя процент, учитывающий как начисление на сумму вклада, так и сумму ранее начисленных по вкладу процентов. При этом периодичность и срок договора также входят в условия расчета капитализированного процента. Ниже представлена формула расчета суммы процентов. Годовые значения имеют наращенный характер. Далее представлено на примере, какой из методов начисления процентов является наиболее выгодным для потребителя.

Формула расчета годовых процентов показывает, что вклад или кредит с капитализацией обязательно должен иметь периодичное начисление процентов. Это приводит к тому, что разбитый на периоды срок банковского договора способствует начислению процента за каждый временной промежуток с последующей капитализацией. Месяц выступает в роли наиболее популярного периода причисления процента, доход которого определяется по календарным дням. Поэтому совокупная прибыльность вклада выводится по сумме процентов, начисленных по отдельным периодам.

Рекомендации по вкладам

В качестве совета следует сказать, что при подсчете процентов по вкладам следует использовать все возможные средства. Большинство банков на своих сайтах используют встроенные калькуляторы, которые позволяют произвести расчет процентов и не вдаваться в подробности самой методики. Это очень серьезно ускоряет процесс и помогает определить вид вклада, который подходит именно вам, без отрыва на математические действия.

Рекомендации по вкладам

Также следует учитывать, что некоторые банки осознанно или неосознанно могут вводит в заблуждение своих клиентов. Сравните результаты своих расчетов с показателями в договоре обслуживания. Случаи, когда цифры не совпадают, к сожалению, не являются редкостью. Будьте внимательны.

Что касается выбора самого способа начисления процентов, то стоит заранее определить, что конкретно вы хотите получить от вклада

Если вас интересует ежемесячная выплата вознаграждения, стоит обратить внимание на вклады с капитализацией

Банковский вклад

Такой способ размещения позволит получать проценты ежемесячно. Однако если вас интересует максимальная выгода, стоит делать выбор в пользу не капитализированного вклада. Да, выплата процентов состоится только в конце срока действия, однако ее размер будет выше, чем при вкладе со сложным процентом.

Заключение

Несмотря на то, что современные технологии позволяют произвести расчет необходимых параметров прямо на сайте, умение самостоятельно произвести требуемые операции является весьма полезным. Это может быть полезно в случаях, когда вы не согласны с размером выгоды от вклада и хотите оспорить его с руководством банка или в суде. Крупные банки с хорошими финансовыми возможностями, как правило, не позволяют себе вводить потенциальных клиентов в заблуждение и не используют такие методы.

Теперь вы знаете, как посчитать проценты по вкладу в зависимости от того, предусмотрена ли капитализация по условиям договора или же нет.

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии .

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.

Выводы

Итак, теперь каждый вкладчик в любое время может спокойно рассчитать предполагаемую прибыль от своих депозитов. Но если заниматься расчетами лень или некогда, то, конечно, можно воспользоваться и удобным онлайн-сервисом калькуляции, который предлагает «Сбербанк-Онлайн». Для этого следует зайти на главную страницу портала и перейти в раздел «Накопить и сохранить».

Затем кликнуть на тот депозит, доходность которого следует рассчитать и ввести все предполагаемые данные о денежных средствах. Следует указать и срок вклада, дату открытия/закрытия. При условии капитализации отметить в этой сроке «Да» и кликнуть по кнопке «Рассчитать».