Как законно не платить кредит, если платить нечем?

Содержание:

- Можно ли вообще не платить кредит без последствий

- Критичные последствия неуплаты

- Банкротство: спасение или гибель утопающих?

- Как погасить кредит, если нет денег вообще: советы юриста

- Дополнительные последствия для должника

- Советы юристов

- Может ли банк списать долг

- Первые действия банка при неуплате кредита

- Списание части долга

- Преодоление непосильной кредитной нагрузки

- Платить ли кредит

- Можно ли и как не платить банку проценты по кредиту

- Как заплатить кредит грамотно

- Приоритеты в кредитах

- Что будет, если не погашать потребительский кредит

- Что в итоге?

Можно ли вообще не платить кредит без последствий

Многих заемщиков интересует вопрос: как законно не платить кредит банку

Важно знать, что уйти от кредитных обязательств совсем не получится. Поскольку кредитор может взыскать задолженность через суд или перепродать долг коллекторам

Узнав все последствия просрочек, клиенты часто оплачивают ссуду меньшими частями или просят о кредитных каникулах. Реже финансовые компании соглашаются отсрочить выплаты без процентов или переложить заем на плечи страховщиков.

Так или иначе, выплатить заем все-таки придется. Поэтому лучше узнать, как добиться выгодного погашения ссуды, отсрочить платежи или уменьшить их размер без существенных комиссий и штрафов.

Критичные последствия неуплаты

Если человек в течение длительного количества времени не осуществляет выплаты, банк обращается в суд, чтобы потребовать взыскания в принудительном порядке. В суде рассматриваются все предоставленные документы, после чего, принимается решение, чаще всего в пользу банка. Далее, начинает действовать система приставов судебного типа. На основании полученного решения банка открывается производство исполнительного формата, в рамках которого пристав начинает работать с должником. Изначально производится оповещение, должник вызывается на беседу со специалистами, чтобы найти оптимальное решение проблемы по взысканию. На данном этапе также может быть заключено мирное соглашение с банком.

В случае, если должник не идет на компромисс и не стремится к разрешению ситуации, судебные приставы начинают работу с имуществом. Сразу собирается информация об имуществе, после чего, производится опись и ее принудительная реализация. Отметим также то, что приставы могут принять решение о том, чтобы произвести взыскание через отчисления с заработной платы. В данном случае постановление суда направляется на работу руководителю, после чего, начинаются отчисления с заработной платы в пользу банка.

То есть, после суда начинается процесс принудительного взыскания. Существует масса способов предотвратить такие действия. Например, вы можете подать заявление на отмену решения в связи с тем, что вы не присутствовали в зале суда и не могли воспользоваться своим законным правом защиты интересов. Решение отменяется, и в дальнейшем, вы получаете определенное количество времени, чтобы разрешить возникшую ситуацию своими силами, без дальнейшего принудительного взыскания.

Банкротство: спасение или гибель утопающих?

Один из законных вариантов не платить по долгам — процедура банкротства. Обязательные условия — долг более 500 тысяч рублей, последний платеж был 3 месяца назад.

Для получения статуса банкрота необходимо у всех кредиторов получить справки с указанием суммы долга, составить заявление и подать его в Арбитражный суд. Назначается арбитражный управляющий. Его задача — выявление имущества должника и продажа его для погашения задолженности. Если же заемщик работает, имеет определенный доход, велика вероятность, что его не признают банкротом, а дадут отсрочку по платежам на 3 года. В этом случае знание, как законно не платить кредит банку, не поможет. Единственное, что «выигрывает» должник — ему придется отдавать только основной долг. Можно не платить штрафы по кредиту.

Чем грозит, если признать себя банкротом? В первую очередь, внесение во всевозможные «черные списки». Ближайшие 5 лет можно даже не пытаться подавать заявки. Да и потом вряд ли кто захочет сотрудничать с подобным заемщиком.

Как погасить кредит, если нет денег вообще: советы юриста

Вышеизложенные программы подходят заемщикам, которые временно потеряли трудоспособность или доход. Но что делать, если улучшения финансового положения не предвидится?

- Перечитайте условия страхования, если вы оформляли полисы при кредитовании. Возможно, ваши обстоятельства перечислены в страховых случаях, и можно добиться возмещения по оплате со стороны страховой компании.

- Посчитайте сроки. Если вы не платили по каким-то кредитам больше трех лет, можно закрыть задолженность ввиду истечения срока давности. Он составляет 3 года.

- Договоритесь об отсрочке или рассрочке через суд, если вы не можете оплатить кредит, а банк успел инициировать исполнительное производство. Вам потребуется обратиться в суд и описать, почему вам потребовалась отсрочка. Например, можно сослаться на другие финансовые обязательства, на появление иждивенцев и так далее.

Консультирование по вопросам

банкротства физлиц

Если у вас много долгов и нечем платить, временные меры не спасут. Лучше задуматься о признании банкротства — процедура проходит в арбитражном суде и позволяет подчистую избавиться от кредитных и микрофинансовых обязательств.

Вам подходит банкротство физических лиц, если:

- размер долговых обязательств достиг 300-350 тыс. рублей;

- у вас нет достаточного дохода для погашения кредитов;

- у вас нет дорогого имущества, которое можно бы было продать в пользу кредиторов.

Банкротство в судебном порядке длится до 7-9 месяцев, но бывают задержки. Обычно они связаны с реализацией конкурсной массы — имущества должника. Но если вам продавать нечего, сроки процедуры будут существенно меньше.

Частые вопросы

-

Банк отказывает в реструктуризации кредита, а оплачивать большие суммы должник не в состоянии. Как быть?

Можно попробовать обратиться за судебной реструктуризацией долгов. Но следует учесть, что суд не одобрит реструктуризацию, если у должника недостаточно дохода для погашения кредита и для обеспечения собственных потребностей и нужд семьи. Поэтому как альтернативный вариант стоит также рассмотреть банкротство физлиц.

-

Как поступить индивидуальному предпринимателю, если долги банкам превысили 3 млн рублей?

С таким размером долга нужно обязательно признавать себя банкротом, но предварительно лучше закрыть статус ИП — так процедура пройдет легче, с менее отягчающими последствиями, а после завершения процесса закон позволяет опять открыть ИП. В суде можно избавиться от притязаний кредиторов навсегда.

-

Что делать, если долг продали коллекторам? Отдавать нечем, а они звонят, давят и угрожают.

В таком случае нужно фиксировать разговоры с коллекторами на аудиозапись и обращаться в НАПКА или в ФССП. Если действия коллекторов переступают границы УК РФ (шантаж, угрозы), также необходимо написать заявление в правоохранительные органы.

-

Можно ли отказаться платить старые просроченные долги по микрозаймам, если выплат требуют судебные приставы?

Нет, нельзя. Если МФО успела обратиться в суд, просудить задолженности, то сослаться на срок давности уже не получится. Остается либо банкротство, либо обращение в суд за отсрочкой или рассрочкой.

Дополнительные последствия для должника

Указанные последствия являются основными для должника, но также стоит обратить внимание на некоторые другие моменты:

- кредиторы вправе инициировать процедуру банкротства, если сумма задолженности превышает половину миллиона рублей, а сам должник не исполняет своих обязательств в течение трех месяцев и более;

- коллекторы могут использовать не совсем законные методы воздействия. Например, в подъезде дома расклеиваются оскорбительные сведения о должнике, предпринимаются попытки обратиться к работодателю и прочее;

- сумма долга возрастает из-за начисления штрафных санкций. На данный момент пени были сокращены и максимально составляют 20 процентов в год или 0.1 процента в сутки.

Самое серьезное – это банкротство.

Во-первых, гражданин обязан сам подать соответствующее заявление, если имеются признаки несостоятельности. Однако ответственность за неподачу – штраф на сумму от 1000 рублей до 2000 рублей.

Во-вторых, банкротство чаще всего приводит к реализации имущества, что не всегда выгодно должнику. Кроме того, банкрот получает и иные ограничения. Например, невозможность в течение пяти лет брать новые кредиты без указания на свой статус. А также невозможность открыть юридическое лицо и участвовать в его управлении в течение трех лет.

Советы юристов

Юристы рекомендуют подходить к решению вопроса комплексно, объединяя сразу несколько вариантов:

- исключить возможность и необходимость банкротства. Во-первых, ситуация может не подходить под обязательные правовые требования, во-вторых, в некоторых случаях лучше обойтись без банкротства, учитывая его негативные стороны;

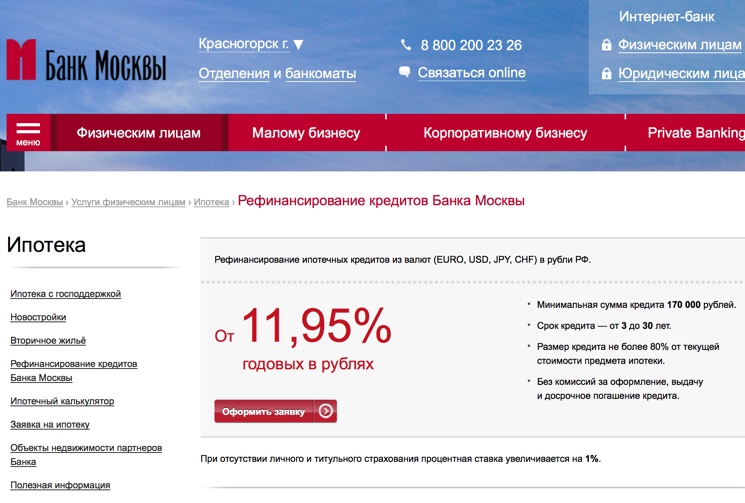

- провести переговоры с кредитной организацией. Следует уточнить, согласен ли банк на рефинансирование, даст ли отсрочку, пойдёт ли на какие-то другие уступки;

Если банк уже подал в суд, необходимо выстроить свою защиту, которая основывается на действующем законодательстве, имеющихся доказательствах и тексте иска. Так, например, если банк требует средства за период, который был оплачен, следует предоставить документы, подтверждающие позицию заявителя.

В рамках исполнительного производства защита также будет отличаться. Следует наладить контакт с приставом, но ни в коем случае не скрывать имущество и не прятаться от исполнителя, так как это может вылиться в возбуждение административного или даже уголовного дела.

Есть ещё один момент, которым можно воспользоваться в некоторых случаях – срок исковой давности. Если прошло от трёх лет с момента нарушения права банка, то есть с момента, когда договор должен был быть исполнен, но не был, ответчик может заявить о прекращении дела в связи с истечением срока исковой давности.

Важно помнить, что срок давности применяется только по заявлению ответчика. Суд не вправе применять его самостоятельно

Может ли банк списать долг

Может ли кредитор простить задолженность? Законодательная база РФ позволяет сделать это. В каждом финансовом учреждении образуются определенные заделы на списание задолженности по безнадежным ссудам. Их финансисты закладывают в процентные ставки. Но само списание производят неохотно и крайне редко. Делается это в двух случаях:

- Суд признал истечение срока давности (о сроке давности написано здесь). Кредитная организация не может держать такой кредит в реестре дебиторской задолженности, так как он искажает ее активы. Поэтому, в случае просрочки возможности в судебном порядке добиться погашения невозвращенного займа, банки не обращаются в суд и годами не списывают долг. Это повышает их активы на сумму задолженности и позволяет предпринимать попытки его возврата, хотя бы частично. В портфеле должников у каждого кредитора есть такие дела 8-9-летней давности.

- По собственной инициативе списываются незначительные остатки задолженности. Дебитор уплатил тело ссуды и большую часть процентов. Попытки вернуть оставшийся долг будут обходиться дороже.

Прощение долга является экономически эффективным выходом из сложившейся ситуации.

Сколько кредитов прощают банки.

Сколько кредитов прощают банки.

Первые действия банка при неуплате кредита

При оформлении кредита большинство заемщиков уверены в своих силах. Но жизнь может распорядиться так, что привычный уровень доходов уменьшается. И в такой ситуации оплачивать ежемесячный платеж становится нечем. Долг начинает накапливаться как снежный ком, ведь к основной сумме кредита с процентами приплюсовываются и штрафы за просрочки выплат.

Банк, отслеживая отсутствие оплаты по кредиту, начинает напоминать заемщику о необходимости своевременного внесения платежей. В ход идут разные аргументы, начиная от просьб погасить долг, заканчивая угрозами начисления внушительных сумм штрафов.

Банки могут также требовать досрочно погасить всю сумму задолженности, что в тяжелом финансовом положении становится и вовсе невозможным. Впрочем, банковские сотрудники могут лишь напоминать и уведомлять, больших полномочий они не имеют.

Что это означает? В дальнейшем при обращении в этот или другой банк вы получите отказ из-за своей плохой КИ как неблагонадежный заемщик.

Списание части долга

В некоторых случаях (не во всех!) кредиторы идут на списание части образовавшейся задолженности ради погашения остальной части. Это относится, прежде всего, к займам в микрофинансовых организациях, которые не погашаются уже длительное время, и долг по которым уже успел вырасти в несколько раз. Поскольку такие организации нередко во многом нарушают законодательство при выдаче своих займов и особенно — начислении на них процентов и штрафов, то они не всегда готовы подавать судебные иски против своих неплательщиков. Они предпочитают продавать проблемные долги коллекторам, стоят они дешево, поскольку ничем не обеспечены, таким образом, получить хотя бы свои же выданные в займ деньги для них выгоднее, чем этот долг продать.

Зная этот момент, можно идти на переговоры с кредитором, предлагая ему тоже своего рода реструктуризацию: прекращение начисления процентов и штрафов, списание части уже начисленных процентов и штрафов в обмен на гарантированное погашение оставшегося долга в указанный срок по указанному графику.

Естественно, все это должно четко фиксироваться в письменном виде дополнительным соглашением к договору о предоставлении займа.

Преодоление непосильной кредитной нагрузки

Сначала мы представим общие обывательские советы, которые, возможно, пригодятся в вашей ситуации.

-

Продайте старые ненужные вещи.Часто люди неосознанно хранят привлекательные вещицы, которыми давно не пользуются. Это касается одежды, обуви, мебели, украшений, техники. Конечно, не стоит сразу бежать и продавать фамильные драгоценности, доставшиеся от бабушки по наследству. Но вполне можно избавиться от вещей, которыми вы не пользуетесь в бытовом плане. Этим целям служат многочисленные интернет-площадки.

Переберите, оцените лишнее и создайте аккаунт на досках объявлений. Продажа ненужного поможет немного улучшить материальное положение.

-

Заведите дневник доходов и расходов.К счастью, в XXI веке необязательно везде ходить с тетрадкой — Вы без проблем найдете тематические приложения для смартфона, которые будут делать «грязную работу» вместо вас.

Тщательно записывайте все свои траты и приход средств. В конце месяца вы легко увидите, от каких покупок стоит отказаться, и на чем можно сэкономить. Это позволит направлять освободившиеся деньги на погашение кредита.

-

Дополнительный заработок.Если вы работаете на одной работе, задумайтесь об источнике дополнительных доходов. Существует масса возможностей заработать: продавать товары в интернете, вязать крючком, рисовать, вести собственный блог. Также, если вы живете в столичном городе, можно найти подработку, посещая съемочные павильоны — там часто требуется массовка на передачи или в сериалы, и эта работа тоже неплохо оплачивается.

Дополнительные заработки позволят выйти из просрочек и начать гасить кредитные обязательства.

- Одолжить у родственников.Родственные отношения априори подразумевают взаимопомощь, выручку и поддержку. Нормальные люди не станут одалживать близким деньги под банковский процент. Можно договориться с родными и взять деньги даже под расписку, что позволит рассчитаться по кредитным обязательствам.

Консультация кредитного юриста

Платить ли кредит

Сразу скажем, что все зависит от конкретной ситуации. Если банк закрылся, — это один момент, когда же заемщик рвется избежать выполнения своих обязательств, т.е. умышленно не погашать задолженность, — это другой момент. В первом случае должники, наверное, радуются, наивно полагая, что с их бременем можно попрощатся, ведь происходит процедура ликвидации банка. Однако данное мнение является заблуждением, которое приводит к серьезным последствиям для заемщика.

Дело в том, что во время ликвидации кредитора, назначают временную администрацию, а имеющиеся у него активы покупает другое кредитно-финансовое учреждение. Когда эта операция будет закончена, заемщика должны уведомить о новом банке, прислать реквизиты для возврата кредита. Другими словами, ваш займ никуда не денется, поэтому платить придется, чтобы не образовались долги.

Во втором случае можно ответить кратко и утвердительно — нельзя нарушать закон. Иначе нерадивый заемщик дает право заимодавцу прибегнуть к начислению пени, штрафным санкциям, продаже долга коллекторам, подаче иска в суд. Самым благоприятным исходом решения не платить по кредиту будут огромные убытки, а неблагоприятным — давление со стороны коллекторов, изъятие имущества по решению суда, запрет на выезд за границу и прочее.

Можно ли и как не платить банку проценты по кредиту

Когда заемщикам ежемесячно приходится уплачивать кредитные выплаты, они сожалеют не только о необходимости возврата основной части долга, но и об уплате процентов по кредиту (мало того, аннуитетные платежи предполагают в первую очередь оплату процентов за право пользования заемными средствами). Спешим заверить, что в определенных случаях размер процентов по кредиту можно свести к минимальной сумме, или даже полностью избежать их уплаты банку.

Есть совершенно законный и довольно простой способ не платить проценты по кредиту банку — пользоваться кредитной картой, у которой есть льготный период кредитования. Как правило, этот срок составляет от 30 до 100 календарных дней. Что для этого нужно? Чтобы не платить проценты по кредиту за использование заемных средств с кредитной карты, следует в течение установленного банком льготного периода погашать ранее потраченную с карты сумму. Ведь автоматическое начисление процентов по кредиту происходит только в том случае, когда заемщик не успевает погасить возникшую задолженность за время льготного периода.

Следует знать, что затраты, связанные с уплатой процентов можно свести к минимуму при получении кредитных средств, если вернуть весь долг банку досрочно, хотя это и звучит банально.

Знаете ли вы, что заемщик имеет законное право в течении первых 14 дней после получения потребительского кредита вернуть всю сумму долга досрочно без каких-либо предварительных уведомлений банка, уплатив проценты только за фактический срок использования потребительского кредита, без штрафов и комиссий.

Согласно федерального закона от 21.12.2013 N 353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)» гражданин имеет право досрочно вернуть всю сумму полученного ранее потребительского кредита досрочно, уведомив об этом банк (кредитора) установленным договором кредитования способом не менее чем за 30 календарных дней (либо за более короткий срок, если это было оговорено в кредитном договоре (статья № 11 закона от 21.12.2013 N 353-ФЗ). Таким образом заемщик может значительно сэкономить на выплате процентов и комиссий, досрочно возвращая основную долг банку.

Как заплатить кредит грамотно

Если возникла сложная ситуация, когда вы не можете уплачивать свой долг, но в тоже время стремитесь избавиться от обязательств, нужно рассмотреть следующие варианты разрешения ситуации:

- Кредитные каникулы. Если вы являетесь клиентом банка достаточно давно, и брали множество кредитов, которые своевременно погашали, вы можете рассчитывать на то, что вам предоставят возможность самостоятельно уплатить кредит без необходимости взыскания посредством кредитных каникул. На определенный период времени банк устраняет штрафы и пеню, нужно уплачивать только сумму процентов. В принципе, условия могут быть разными, и зависят они от разных обстоятельств, а также от политики банка;

- Выкуп долговых обязательств. Если банк осуществил процесс передачи вашего кредита коллекторам (в случае если такие действия предусмотрены условиями договора), можно осуществить его выкуп. Не все заемщики в курсе, что такой процесс вообще возможен. Как правило, банк продает такой кредит за полцены. То есть, у коллекторов можно будет выкупить долг с минимальными потерями. Можно собрать средства и попросить, чтобы кто-то из родственников осуществил процесс приобретения кредитных обязательств на ваше имя;

- Договор с банком. Даже если вы кредит брали впервые, то вы все равно можете рассчитывать на лояльные условия банка по отношению к вашей конкретной ситуации. Чаще всего банки не уклоняются от переговоров и идут на встречу своим клиентам. Нередко предоставляется реструктуризация. В данном случае, банк предоставляет должнику новые условия сотрудничества, которые предполагают, что сумма выплат будет меньше, а срок кредитования – более существенным. Также предоставляется рефинансирование. То есть, в данном случае, клиент получает новый займ для того, чтобы впоследствии покрыть уже существующий кредит. Как правило, новый займ предоставляется на более выгодных условиях. Также может быть предоставлена своеобразная отсрочка, когда в течение четко определенного периода времени будут платиться только проценты. Помните о том, что в 90% случаев банки готовы идти на компромисс. Вам остается только правильно подойти к решению проблемы, а самое главное – своевременно обратиться в банк.

Таким образом, становится понятно, что в случае необходимости, всегда можно найти решение, которое в действительности является необходимым в вашем конкретном случае. Если человек утратил нормальную работу (уровень дохода), но хочет сохранить нормальную историю кредитования, в тоже время понимает, что своевременные выплаты произвести не сможет, нужно сразу же обращаться в банк, чтобы разрешить ситуацию и в дальнейшем получить приоритеты более выгодного закрытия кредита. В случае, если банк не идет на уступки, обратитесь к юристу, возможно, есть иные пути решения возникшей проблемы.

Приоритеты в кредитах

| На Айфон | На машину | |

|---|---|---|

| Сумма | 55 000 Р | 543 000 Р |

| Ставка | 22,9% | 12,9% |

| Платеж в месяц | 2100 Р | 18 300 Р |

| Переплата по процентам | 21 500 Р | 114 500 Р |

Переплата по процентам

21 500 Р

Переплата по процентам

114 500 Р

Сначала машина, потом Айфон. С досрочными погашениями за 2,5 года я закрою кредит на машину, останется только Айфон: основной долг 12 000 рублей под 22,9% годовых.

Сначала Айфон, потом машина. Кредит на Айфон закрою спустя год — теперь можно платить за машину 23 400 рублей в месяц. Спустя те же 2,5 года останется основной долг 4900 рублей под 12,9% годовых.

| Сначала машина | Сначала Айфон | |

|---|---|---|

| Остался основной долг | 12 000 Р | 4900 Р |

| Я сэкономил | 19 550 Р | 27 170 Р |

Сначала машина, потом Айфон

Остался основной долг

12 000 Р

Сначала Айфон, потом машина

Остался основной долг

4900 Р

Оказалось, что гасить сначала «большой» кредит на машину не так уж и выгодно. Лучше поскорее избавиться от маленького кредита с высокой ставкой, а потом бросить все ресурсы на неприятный большой кредит.

Что будет, если не погашать потребительский кредит

Итак, теперь вы понимаете, что будет, если не платить кредит. Может, это и не катастрофические последствия, но нервотрепка, временные и финансовые потери обеспечены. Сумма будет увеличиваться пропорционально сроку, на протяжении которого должник отказывается соблюдать обязательства по кредитному договору

Обратите внимание, что многие МФО и банки перепродают просроченные потребительские кредиты коллекторам, имея на то законное право

Так происходит, потому что в соглашении был пункт о переуступке прав долга третьим лицам, но вы не не читали весь документ, а потому подписали его, тем самым, позволяя кредитору поступить подобным образом. Кажется, не стоит рассказывать о недобросовестных способах коллекторов, ведь все и так знают, что они умеют убеждать заемщиков платить по кредиту.

Также следствием неуплаты задолженности будет ухудшение кредитной истории. В будущем, плохая КИ не позволит клиенту как минимум брать новые ссуды. Кому нужно испорченное финансовое досье? Естественно, никому. Но даже при такой ситуации есть возможность улучшить КИ, однако это затяжной процесс, требующий денежных затрат.

Повышается кредитный рейтинг несколькими методами. Как правило, банковские работники сами советуют клиентам с плохой КИ:

- пользоваться услугами банка, причем как бесплатными, так и платными;

- заказывать продукты, например, пластиковые карты. Можно, оформить зарплатную для зачисления з/п от работодателя;

- чаще совершать платежи посредством кредитки;

- брать займы в МФО на короткий срок и быстрее их погашать.

Прибегать к таким действиям потребуется достаточно долго, в зависимости от того, какие ранее были просрочки. Периодически необходимо узнавать свою КИ, убеждаться, что положительные сведения, заносимые в нее, улучшают картину в целом. Если же вы достаточно долго не платили кредит, сначала рекомендуем выяснить у судебных приставов величину долга.

Как законно не платить

Перейдем к самому интересному вопросу о том, есть ли какие-нибудь дозволенные способы избежать долговых обязательств. Подробно останавливаться на нем мы не станем, поскольку ранее уже освещали тему, когда можно не платить кредит законно. Все же приведем небольшую выдержку. На самом деле должник имеет право на отсрочку платежа или облегчение кредитного бремени, т.е. улучшение условий по договору.

Для этого банками и микрофинансовыми компаниями предусмотрены различные услуги:

- реструктуризация;

- рефинансирование;

- пролонгация;

- кредитные каникулы и т.п.

Однако на подобные уступки со стороны кредиторов можно рассчитывать при наличии уважительной причины, возникновении форс-мажорных обстоятельств. Причем, аргументировать это вы должны документально. Основанием для того, чтобы ВРЕМЕННО не платить либо вносить платежи меньших размеров может стать:

- серьезная болезнь заемщика;

- потеря кормильца;

- сокращение штата на предприятии, в котором ранее работал человек;

- необходимость уйти в отпуск, дабы ухаживать за инвалидом, больным ребенком или другим членом семьи;

- чрезвычайные ситуации, стихийные бедствия и др.

Итог

Если вас посещают мысли не платить кредит, хорошо подумайте, нужны ли вам и без того лишние проблемы. Ведь, как известно, даже в случае смерти долги наследуются подобно имуществу. Проценты, конечно, банк начислять прекратит и то, когда ему станет известно о кончине клиента, но основная сумма задолженности останется. А поскольку нести убытки кредиторы не намерены, они будут вынуждены ждать, пока родственники вступят в наследство.

Тогда заимодатели заключают с последними дополнительное соглашение, чтобы наследники платили кредит. В случае отказа у банковских учреждений будет полное право в судебном порядке взыскать принадлежащее покойному имущество. Анализируя все вышесказанное, подытожим. Прежде чем занимать деньги, обязательно объективно оценивайте свои возможности.

И не ищите путей, как перестать платить ссуду. Долги нужно возвращать. Банк заинтересован в получении своих денег, следовательно, пойдет вам на встречу. Вместе вам удастся найти взаимовыгодный выход из положения. Главное, сразу сообщите кредитору об ухудшении своей платежеспособности, отсутствии возможности погашать кредит. Бездействовать и бежать от проблем — явно самое худшее решение.

Что в итоге?

Хороший способ — оформить новый кредит на более выгодных условиях с последующим погашением старого займа. В такой ситуации можно воспользоваться услугами нового финансового учреждения или текущего банка кредитора. С помощью услуги, как правило, удается увеличить период выплат, уменьшить процент и снизить расходы. Но учтите, что перекредитование доступно заемщикам с хорошей кредитной историей. Да и найти выгодный кредит не всегда удается.

Теперь вы знаете секрет, как взять и не отдавать кредит, реальна ли такая задача, и какие последствия могут ожидать в будущем. Чтобы избежать проблем, ответственно подходите к выбору кредитного заведения и занимайте деньги только при крайней необходимости.