Как оформить прощение долга между юридическими лицами?

Содержание:

- Налоговые последствия и налогообложение

- Отличие прощения долга от дарения

- Юридическая природа прощения долга: характер и правомерность сделки

- Понятие, условия и ограничения для прощения долга

- Порядок прощения долга

- Налоговые последствия для должника

- Условия заключения сделки, основания для списания долга

- Прощение долга и дарение

- Президиум ВАС о налоговом учете прощенного долга

- Что это за документ

- Как правильно оформить соглашение

Налоговые последствия и налогообложение

После подписания обеими сторонами соглашения, аннулирующего долг, в учете кредитора делаются проводки по списанию задолженности на затраты. В налоговом учете ориентироваться надо на применяемый режим налогообложения.

Если кредитором используется метод начислений, то выручка признается без привязки к дате фактического получения дохода. При прощении долга возникает ситуация, когда выручка в целях налогообложения уже отражена в учете, товары отгружены, а задолженность за них аннулируется. Выручка в этом случае не подлежит корректировке. Если кредитор практикует применение кассового метода, то дата получения дохода и его признания в учете совпадают. Поэтому корректировки допускаются.

При заключении договора об аннуляции долга между юридическими лицами сумма погашаемой таким способом задолженности не должна признаваться просроченной. Вариантов ее списания несколько:

- погашение из средств чистой прибыли;

- списание на внереализационные расходы с целью уменьшения налогооблагаемой базы.

Первый метод исходит из позиции Минфина и налоговых структур о том, что такое списание долга не имеет признаков экономической обоснованности для признания в составе затрат в базе налогообложения для налога на прибыль. Контролирующие органы приравнивают сделку к операции по безвозмездной передаче. В отношении НДС прощение долга не оказывает никакого влияния. Должник при аннулировании долга отражает в учете внереализационные доходы.

Налогом на прибыль не надо облагать доходные поступления, которые были получены от учредителей или коммерческих организаций, у которых имеется доля в уставном капитале должника (от 50%). Норма закреплена ст. 251 НК РФ. В отношении имущества действует правило, по которому при прощении долга не происходит передача имущественных активов, должник получает только имущественное право. Чтобы доказать обратное, необходимо получить положительное решение судебного органа.

Налоговые органы настаивают на том, что при прощении задолженности предприятие-должник фактически не несет никаких расходов. Обоснование – Определение КС РФ от 04.11.2004 г. Экономические потери кредитора от сделки по аннулированию долга обусловлены невозможностью скорректировать в меньшую сторону его налоговые обязательства с сумм, оплата за которые не поступила.

Отличие прощения долга от дарения

Важно различать прощение долга от договора дарения, которые имеют различные правовые последствия. Если при дарении даритель безвозмездно передает вещь или имущественное право одаряемому и не получает какого-либо встречного предоставления, то прощение долга должно сопровождаться получением кредитором какой-либо выгоды для себя

Например, должник в ответ на прощение долга признает свой долг по иному обязательству или кредитор получает отсрочку оплаты по другому договору и т.п.

Имущественная выгода может выражаться в достижении кредитором экономического интереса от совершения сделки прощения долга, который может быть и не связан с ней напрямую. Например, прощение долга, целью которого являлся возврат оставшейся непрощенной части задолженности без обращения в суд, не может быть квалифицировано как дарение, так как не содержит такой квалифицирующий признак дарения, как безвозмездность (п. 3 Информационного письма Президиума Высшего Арбитражного Суда РФ от 21 декабря 2005 г. N 104 Обзор практики применения арбитражными судами норм Гражданского кодекса Российской Федерации о некоторых основаниях прекращения обязательств).

Не признается дарением также прощение долга по договору займа, связанное с получением кредитором имущественной выгоды в рамках арендных отношений в виде снижения арендной платы (Постановление Федерального арбитражного суда Поволжского округа от 22 марта 2012 г. N Ф06-996/12 по делу N А06-4937/2010).

Также в соответствии с судебной практикой об отсутствии намерения одарить должника могут свидетельствовать следующие факты:

- получение кредитором имущественной выгоды по какому-либо обязательству между теми же лицами (Постановление ФАС Северо-Западного округа от 9 октября 2008 г. по делу N А21-3512/2007);

- прощение части долга в целях обеспечения возврата оставшейся суммы задолженности (Постановление ФАС Северо-Западного округа от 9 октября 2008 г. по делу N А21-3512/2007);

- предоставление должником имущества во временное владение и пользование кредитору, предоставление льготных ставок по арендной плате (Постановление ФАС Поволжского округа от 22 марта 2012 г. по делу N А06-4937/2010).

Законом не определено, в каком размере кредитор должен получить встречное предоставление за прощение долга, чтобы оно не было признано дарением.

Судебная практика исходит из того, что соглашение о взаимном прекращении непогашенных обязательств не считается дарением, даже если взаимные обязательства неравноценны (см., например, Постановление Президиума Высшего Арбитражного Суда РФ от 19 декабря 2006 г. N 11659/06).

Таким образом, главное отличие прощения долга от дарения — это его цель, направленная на получение кредитором какой-либо имущественной выгоды в результате совершения сделки.

Худяков СергейСтарший юрист по гражданско-правовым и корпоративным спорам

При прощении долга намерение кредитора не должно заключаться исключительно в освобождении должника от обязанности по уплате долга в качестве дара в соответствии с п. 3 ст. 423 ГК РФ, то есть безвозмездно. В противном случае, если прощение долга осуществляется между коммерческими организациями, такое прощение может быть квалифицировано как договор дарения и признано недействительным, поскольку в соответствии п. 4 ст. 575 ГК РФ в отношениях между коммерческими организациями дарение запрещено в (п. 31 Постановления Пленума ВС РФ № 6).

Исключение составляют следующие случаи, когда закон разрешает безвозмездную передачу имущества между коммерческими организациями:

- подарки на сумму не свыше 3 000 рублей (п. 1 ст. 575 ГК РФ);

- безвозмездная передача имущества между материнским и дочерним обществом. В соответствии с судебной практикой отсутствие встречного предоставления за безвозмездную передачу имущества между материнской и дочерней компаниях не является дарением в силу особенностей их взаимоотношений, представляющих единый хозяйствующий субъект (Постановление Президиума ВАС РФ от 04.12.2012 N 8989/12 по делу N А28-5775/2011-223/12).

Юридическая природа прощения долга: характер и правомерность сделки

С правой точки зрения прощение долга – право любого кредитора, предусмотренное ст.415 ГК РФ. Освобождение должника от обязанностей прекращает обязательство. Закон не устанавливает ограничений для реализации кредитором этого права, за исключением необходимости соблюдения двух условий:

- отсутствие возражения со стороны должника;

- отсутствие нарушений прав и интересов третьих лиц.

Для придания правоотношению определенной юридической силы и во избежание тем самым у должника и кредитора возможных проблем прощение долга рассматривается как сделка. Она может быть двухсторонней, когда заключается соглашение о прощении долга между юридическими лицами, либо односторонней – достаточно направить должнику уведомление об освобождении от обязанностей в связи с прощением долга.

Для придания сделки юридической силы обязательными пунктами соглашения или уведомления о прощении долга являются:

- данные кредитора и должника, позволяющие их однозначно идентифицировать;

- указание на основания возникновения долга, например, договор поставки, кредита или займа;

- описание обязательства – все, что позволит однозначно (точно и конкретно) определить, от чего именно освобождается должник;

- сумма прощаемого долга, если обязательство имеет денежное выражение или его можно оценить (для этой цели часто предварительно делают расчеты и сверку расчетов между кредитором и должником).

Несмотря на то, что прощение долга – довольно-таки простая сделка, судебная практика требует внимательного и юридически грамотного ее оформления. Это связано с необходимостью предотвращения спорных моментов, прежде всего, связанных с оспариванием правомерности прощения долга. Наиболее часто эта сделка оспаривается из-за наличия подозрений в мнимости или притворности.

На практике в целях предотвращения риска пересмотра вида и характера сделки по прощению долга целесообразно подкреплять договоренности их экономическим обоснованием, чтобы однозначно снять все подозрения в неправомерности освобождения должника от обязанностей. Хорошими доводами выступают имущественные или финансовые выгоды, например, прощение долга в расчете на досудебное погашение его части, получение серьезной скидки от должника в будущем при продолжении с ним коммерческих отношений, заключение с должником новых прибыльных для кредитора договоров и т.п.

Понятие, условия и ограничения для прощения долга

Прощение долга представлено специальной процедурой, в течение которой кредитор освобождает должника от необходимости осуществлять обязательства, поэтому долг считается погашенным

Важно! Выполнять данную процедуру допускается исключительно при согласии обеих сторон

К основным условиям для осуществления процесса прощения долга относится:

- непременно такое прощение составляется в письменном виде, для чего используется специальная форма документа;

- в нем указываются основные сведения о кредиторе и заемщике, а также основания для прощения долга, которые должны быть законными;

- не допускается наличие устной договоренности, так как данный факт не обладает юридической силой;

- в качестве предмета соглашения может использоваться как полностью весь долг, так и некоторая его часть.

Что такое прощение долга? Фото:myshared.ru

К ограничениям относится то, что данная процедура не должна нарушать права обеих сторон или третьих лиц. Поэтому предварительно следует убедиться в целесообразности ее проведения.

Когда обычно используется прощение долга

Допускается применять прощение долга для физических лиц или компаний. Часто используется данная процедура в ситуациях:

- должник не имеет возможности для погашения значительного по размеру долга, поэтому единственным решением является его прощение, так как у должника может отсутствовать какая-либо собственность, при продаже которой может погаситься долг;

- имеется сразу несколько долгов, по которым кредитная нагрузка является чрезвычайно высокой, поэтому один долг прощается, чтобы заемщик далее мог справляться с платежами;

- нецелесообразно проводить какие-либо действия, связанные с взысканием задолженности, так как траты на них превышают размер долга, причем обычно это связано с долгами, размер которых не превышает 10 тыс. руб.;

- должник признается умершим или пропавшим, для чего проводится судебное разбирательство;

- истек срок давности в отношении долгов, причем он составляет 3 года;

- у должника отсутствуют какие-либо ценности в собственности, которые могли бы использоваться для продажи на торгах, после чего полученные деньги направляются на погашение долгов, а также он не устроен официально, поэтому нет возможности с помощью приставов или иными способами вернуть долг.

Если прекращаются долговые обязательства между юридическими лицами, то осуществляется специальная сделка, признаваемая безвозмездной. Часто к таким ситуациям относится предоставление компаниями скидок покупателям, если они выполняют определенные условия и требования.

Правовые основания для совершения процедуры

В ст. 415 ч. 1 ГК указывается возможность для каждого кредитора осуществить процесс прощения долга. Он проводится в одностороннем порядке, а результатом становится прощение долга.

В этом же законе подчеркивается, что принятое решение кредитором не может каким-либо образом ущемлять права любых лиц. Хотя в документе указывается, что обе стороны должны быть согласны с этим решением, обычно должники не выступают против прощения их долгов.

Как налоговые службы рассматривают прощение долга, смотрите в этом видео:

Порядок прощения долга

Для того чтобы все было сделано на основании действующих норм права, юридические лица должны иметь представление как происходит сам процесс прощения долга. Рассмотрим этот вопрос в виде пошаговой инструкции.

- Для начала необходимо установить реальную сумму долга. Не всегда процесс прощения происходит на всю сумму займа. В некоторых ситуациях, предприятие должник отдает часть долга (выполняет частично обязательства). Поэтому перед началом подписания такого соглашения необходимо четко установить сумму, которую придется прощать.

- Далее представители юридических лиц, должны выяснить, не нарушены ли права третьих лиц. Это необходимо для того, чтобы заключенный договор прощения не был отменен через суд, и обе стороны не понесли материальной ответственности.

- После того как все формальности соблюдены происходит подписание специального соглашения, в котором и прописывается что одна сторона (кредитор) прощает другой (заемщику) определенную сумму долга. Сразу нужно сказать, что такое соглашение в обязательном порядке должно быть письменным.

Вообще форма такого договора требует отдельного внимания. О первой особенности уже было сказано выше, он должен быть письменный.

Вторая особенность состоит в следующем. Любое соглашение, которое заключается между юридическими лицами должно иметь предмет, сроки и цену. Они должны быть согласованы субъектами хозяйственной деятельности в любом случае.

Под предметом будет подразумеваться установленная денежная сумма, которая будет прощаться. В цене будут указываться безвозмездные действия, то есть совершая прощение, кредитор не получает от этого какой-либо материальной или иной выгоды.

Срок подразумевает момент подписания договора (дату), когда будут поставлены все подписи. Некоторые юристы говорят, что такой договор напоминает сделку по дарению.

Чем может грозить прощение долга, расскажет это видео:

Да, некоторые сходства есть, но дарственная, это такое соглашение, по которому происходит процессы передачи какого-либо имущества в собственность. Прощение долга таких действий не предусматривает

Важно запомнить, что заверять такой договор у нотариуса не нужно

Налоговые последствия

Один из главных вопросов, который всегда интересует, это как поступать с налогами. Он актуален, поскольку государственные органы, которые отвечают за это направление, могут наложить большие штрафные санкции за их неуплату.

Рассмотрим, какие налоги платятся юридическими лицами:

- налог на добавленную стоимость (НДС), этот сбор должен платиться с денежного оборота, который возникает, когда предприятие реализует какие-либо товары или услуги, и самостоятельно ставит свою наценку;

- налог на прибыль, он формируется с общих сумм поступления, после чего от них откидываются все затраты (заработная плата, представительские расходы, внереализационные доходы).

Исходя из этого, нужно сразу откинуть НДС, поскольку данный платеж касается только обращения товарно-материальных ценностей и услуг, предоставляемых юридическим лицом. Поэтому НДС ни в коем случае не платится.

Налог на прибыль формируется, в том числе, и из внереализационных доходов. Исходя из различных писем, разъяснений, а также практики судов, дача займа относится именно к непосредственным расходам.

Поэтому если происходит прощение долга, то юридические лица, между которыми возникли такие правоотношения, в обязательном порядке должны включать сумму займа в внереализационные доходы, и платить с него налог на прибыль.

Но есть маленький нюанс, который позволяет некоторым субъектам хозяйственной деятельности вообще ничего не платить.

Если кредитор (субъект хозяйственной деятельности, который дает деньги в займ) имеет дочернее предприятие, и дает такому юридическому лицу средства в долг, при этом владеет долей такого субъекта, превышающей 50% его уставного капитала, то закон говорит о том, что сумма прощенного долга не будет входить во внереализационные доходы. Поэтому никакие налоги в таком случае не платятся.

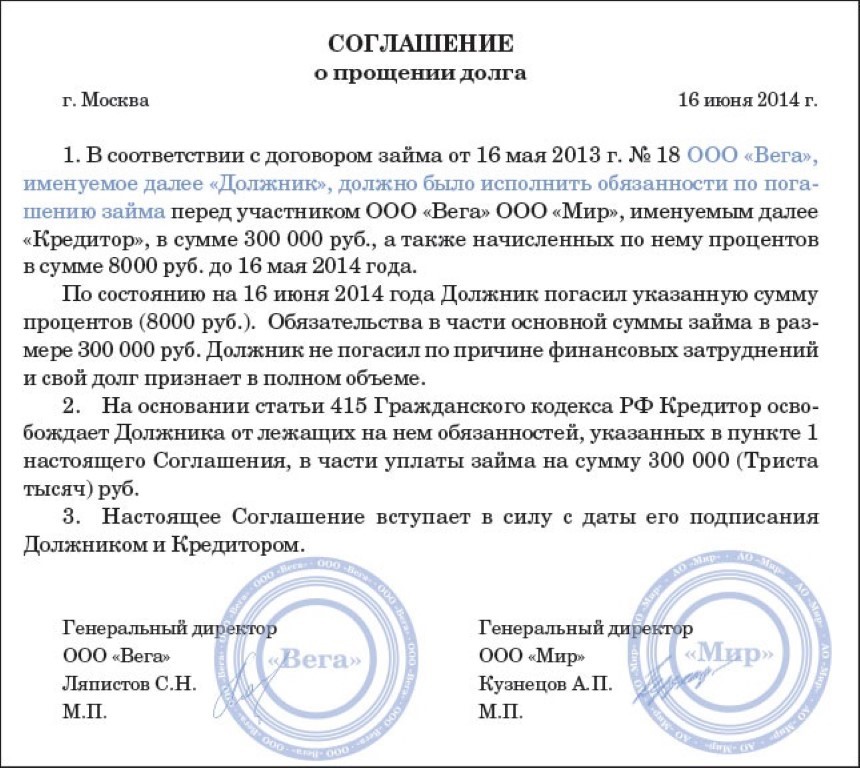

Пример соглашения о прощении долга.

Пример соглашения о прощении долга.

Важно запомнить, что за сделками, которые происходят между основным и дочерним юридическим лицом всегда стоят на особом контроле у налоговых органов, поэтому соглашения, связанные с дачей займа и прощения его не должны быть фиктивными

Налоговые последствия для должника

Будет ли подлежать налогообложению сумма долга, который прощает учредитель компании (гражданин или юрлицо), или нет – зависит от его доли в уставном капитале организации:

- более 50% – прощенный долг не включается в состав налогооблагаемой прибыли (пп. 11 п. 1 ст. 251 НК РФ);

- 50% и менее – сумму задолженности следует включить в доход компании-должника и учитывать ее при расчете налога на прибыль в соответствии с п. 8 ст. 250 НК РФ.

Сумма списанных процентов в любом случае должна быть включена во внереализационные доходы должника, в результате чего увеличится налогооблагаемая база (письмо Минфина России от 30.09.2013 № 03-03-06/1/40367).

Некоторые важные нюансы (на примере обязательств, вытекающих из договора поставки и подобных договоров):

- При использовании метода начислений доходы (выручка) для целей налогообложения признаются независимо от их фактического поступления. Если, например, прощается долг, образовавшийся по оплате поставленных товаров (продукции), и выручка уже признана в целях налогообложения, то она корректироваться не будет.

- При кассовом методе дата получения дохода – дата фактического получения выручки, поэтому здесь вопрос о корректировках в связи с прощением долга вообще не стоит.

- Прощенный долг – это, с одной стороны, убытки. Но их нельзя признать безнадежным долгом, соответветственно, такие убытки нельзя учесть в качестве внереализационных расходов.

- Списание долга делается исходя из двух возможных вариантов:

- основной вариант – за счет чистой прибыли, поскольку, согласно позиции Минфина и ФНС, списанный долг нельзя учесть как обоснованные расходы для целей налогообложения по налогу на прибыль, и он должен рассматриваться как безвозмездная передача имущественных прав без возможности уменьшения базы;

- спорный вариант (в ряде случаев, но не всегда, признается судами допустимым, если был доказан коммерческий интерес с целью получения дохода, а также, в идеале, принятие мер к взысканию задолженности и невозможности этого сделать) – признание прощенного долга внереализационными расходами, влекущими уменьшение налогооблагаемой базы по налогу на прибыль.

- На расчёты и корректировки НДС прощение долга не влияет. Не подходит эта сделка и под случаи восстановления суммы налога.

Для должника кредиторская задолженность при ее списании становится доходами – внереализационными доходами в соответствии со ст.250 НК РФ. Согласно позициям Минфина и ФНС, такие доходы следует рассматривать как безвозмездно полученные и, соответственно, для целей налогообложения необходимо применять пункт 8 названной статьи. Для оценки доходов руководствуются этими же положениями НК РФ.

Что касается учета возможно имевших место до прощения долга расходов, то они не корректируются, поскольку их признание не зависит от факта оплаты (погашения) обязательства при использовании метода начислений.

При расчетах НДС и в случае, когда прощенный долг возник из-за поставок товаров (продукции), их постановка на учет позволяет принять сумму НДС к вычету, если эти товары (продукция) необходимы для операций, облагаемых НДС. После прощения долга вычет не требует корректировки, как и нет необходимости в восстановлении ранее принятого к вычету налога в случае списания кредиторской задолженности.

Условия заключения сделки, основания для списания долга

Оформление займа или кредитного договора на данный момент не является редкостью. Многие банковские учреждения предлагают выгодные программы кредитования граждан, благодаря которым можно достаточно быстро и с минимальным пакетом документов получить желаемую сумму. Однако, как показывает практика, некоторые заемщики переоценивают свои финансовые возможности, в результате чего не могут выполнять предусмотренные кредитным договором обязательства. Отказ от погашения кредита приводит к формированию задолженности.

Существует несколько вариантов решения данной проблемы, к сожалению, не все они являются выгодными для сторон договора, к примеру, процедуру взыскания долга через суд вряд ли можно отнести к числу приятных. Для должника оптимальным способом выхода из сложившейся ситуации может стать заключение договора о прощении долга.

Обратите внимание! Соглашение о прощении долга может быть составлено только в случае согласия обеих сторон сделки, то есть кредитора и должника. В том случае, если должник не согласен с решением банка освободить его от выполнения обязательств и желает погасить задолженность, он вправе отказаться от заключения сделки, сумму задолженности при этом он может разместить на депозите нотариуса или суда

В соответствии с предписаниями гражданского законодательства договор не должен ущемлять прав и свобод его сторон, а также третьих лиц, имеющих отношение к делу. Не является исключением и рассматриваемое соглашение.

Договор о прощении долга должен быть составлен в письменной форме и содержать необходимую информацию. Устная договоренность между банком и должником об освобождении от выполнения обязательств юридического значения не имеет и не может выступать доказательством прощения долга в суде. Предметом прощения может стать как вся сумма задолженности, так и ее часть.

Способы извещения должника о желании кредитора простить долг:

- отправка официального уведомления;

- предоставление долговой расписки;

- прекращение действия кредитного договора;

- заключение мирового соглашения.

Принятию финансовым учреждением решения о прощении долга, как правило, предшествует выполнение ряда действий. К их числу относят:

- проверку платежеспособности должника;

- получение согласия на заключение сделки со стороны заемщика.

Если в ходе проверки неплатежеспособность должника подтвердилась и на заключение сделки он согласен, можно оформлять договор.

Чаще всего банки идут на такой шаг в следующих ситуациях:

- у заемщика два или более кредитов, поэтому выполнять обязательства в полном объеме по каждому из них он не может. Уменьшение долговой нагрузки путем прощения одного из долгов позволяет должнику платить по остальным счетам;

- задолженность слишком большая и ее полное погашение не под силу заемщику. Прощение части долга в большинстве случаев способствует выполнению должником оставшихся обязательства, а также позволяет банку избежать более крупных финансовых потерь;

- мероприятия, направленные на взыскание долговых средств, нецелесообразны. Как правило, это касается небольших займов, размер которых не превышает 10 000 рублей. Банк может прийти к такому решению, подсчитав расходы на оператора, услуги юриста и на госпошлину, оплатить которую необходимо в случае судебного разбирательства;

- срок исковой давности, в отношении кредитных договоров речь идет о 3 годах, истек. Стоит отметить, что некоторые финансовые структуры, даже в случае истечения общего срока давности, что, по сути, лишает их возможности добиться погашения долга через суд, не упускают возможности вернуть хотя бы часть своих средств и продают проблемные кредиты коллекторским компаниям;

- должник признан судом умершим или пропавшим без вести, при этом лиц, имеющих право на вступление в наследство, нет;

- в собственности должника нет никакого имущества, к тому же он официально не трудоустроен, что препятствует реализации процедуры взыскания долга.

Прощение долга и дарение

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом ( ГК РФ).

Между коммерческими организациями дарение запрещено. Исключение составляют подарки стоимостью не выше 3000 руб. ( ГК РФ).

Таким образом, если сделка по прощению долга между двумя компаниями будет признана дарением, то суд признает ее недействительной.

Поэтому желательно осуществлять процедуру прощения долга с условием.

Например, прощается часть процентов при возврате основной суммы займа.

В таком случае прощение долга «с условием» не будет тождественно дарению.

Президиум ВАС о налоговом учете прощенного долга

В отношении правомерности действий налогоплательщика, учитывающего в составе внереализационных расходов прощенную часть долга, Президиум ВАС в Постановлении N 2833/10 привел следующие доводы.

Налогоплательщик, который в судебном порядке предпринимал меры по взысканию дебиторской задолженности и урегулированию взаимных претензий (путем достижения мирового соглашения, заключенного на условиях прощения части долга), не должен оказаться в худшем положении по сравнению с другим налогоплательщиком, не предпринимавшим указанных мер и потому сохранившим (в соответствии с пп. 2 п. 2 ст. 265 НК РФ) право на учет суммы непогашенной задолженности в составе внереализационных расходов по истечении срока исковой давности.

Даже получение убытка в результате прощения части долга можно признать обоснованными действиями, направленными на получение дохода. Действительно, вместо того, чтобы быть втянутым в длительный судебный процесс, исход которого заранее нельзя предсказать, налогоплательщик получил реальные суммы, причем в кратчайшие сроки. Такие действия налогоплательщика Президиум ВАС признал вполне логичной деловой целью, что означает возможность отражения в данном случае суммы прощенного долга в составе внереализационных расходов.

Напомним: ранее Пленум ВАС в Постановлении от 12.10.2006 N 53 подчеркнул, что обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

Поэтому действия налогоплательщика, направленные на реальное погашение долга, но в меньшем размере, подтверждают экономическую целесообразность расходов, связанных с получением убытка. В связи с тем, что перечень внереализационных расходов и приравненных к таким расходам убытков налогоплательщика не является исчерпывающим, убытки, полученные в результате прощения долга, как соответствующие критериям, установленным в ст. 252 НК РФ, можно учесть в составе расходов, уменьшающих облагаемую базу при исчислении налога на прибыль.

Принимая во внимание точку зрения Президиума ВАС по обозначенной проблеме, можно сделать вывод, что у кредитора прощенная часть долга по оплате товаров (работ, услуг) может быть признана документально подтвержденной и направленной на получение дохода (п. 1 ст

252 НК РФ). Полагаем, что в этом случае сумму прощенной дебиторской задолженности кредитор имеет право учесть в составе внереализационных расходов на основании пп. 20 п. 1 ст. 265 НК РФ.

Остается лишь жалеть, что точка зрения Президиума ВАС еще не означает внесения изменений в Налоговый кодекс. Споры вокруг налогового учета сумм частично прощенного долга, по всей видимости, будут продолжаться. Вот только исход по ним теперь можно прогнозировать с большей степенью вероятности, поскольку толкование правовых норм, содержащееся в Постановлении N 2833/10, является общеобязательным для применения при рассмотрении аналогичных дел.

Также отметим, что в соответствии с данной позицией Президиума ВАС налогоплательщики, ранее не учитывавшие суммы прощенного долга в составе расходов (и готовые отстаивать свои интересы в том числе в судебном порядке), могут учесть их при налогообложении за текущий период при условии направленности действий по прощению долга на получение дохода (п. 1 ст. 54 НК РФ). Такое право у налогоплательщика, предусмотренное названной нормой, появилось с 01.01.2010. Главное — чтобы расходы, понесенные и документально подтвержденные организацией, не были учтены в прошлых налоговых (отчетных) периодах, тогда налогоплательщик может учесть их в налоговой базе текущего периода. Правомерность таких действий Минфин подчеркнул в Письмах от 29.03.2010 N 03-02-07/1-131, от 12.01.2010 N 03-02-07/1-9.

Что это за документ

Законом предусмотрено, что договорные отношения должны выполняться. Интересы кредитора защищаются, и в случае невозможности заемщика выплатить долг, ему предоставляются различные рычаги воздействия.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Самый оптимальный вариант — это когда должник возвращает полученные средства в срок, который указан в договоре займа. На практике так случается не всегда.

Законодательством предусмотрено прекращение соглашения между двумя сторонами, даже в том случае, когда не выполнены условия действующего договора.

В ст. 407 ГК РФ указано, что возможно прекращение отношений между сторонами в одностороннем порядке. На практике же, подобный сценарий не всегда возможен, поскольку предполагает выполнение различных условий.

Если они не будут осуществлены, то договор будет считаться действительным.

Законодательство предлагает несколько вариантов, в рамках которых возможно снятия долга с заемщика. Среди них прощение долгового обязательства.

Это несложная процедура, которая осуществима при согласии сторон. Называется этот документ актом прощения. Согласно нему все обязательства по отношению к должнику считаются снятыми.

Процесс по его составлению наступает в следующих случаях:

- по инициативе самого кредитора;

- по просьбе лица взявшего займ;

- в связи с отказом займодавца требовать от должника выполнения обязательств;

- при обоюдном согласии.

Оформить договор прощения долга можно только в том случае, когда подобные манипуляции не ущемляют чьи-либо права.

Для правильного понимания этого пункта рассмотрим такой пример:

На момент возврата долга организация «А» не может вернуть требуемую сумму юр. лицу «Б».

Решением такой задачки будет возврат долга компанией «В» организации «А», который она пустит на погашение задолженности перед юр. лицом «Б».

Мнение эксперта

Егоров Олег Юрьевич

Юрист-практик с 10-летним стажем. Специализация — уголовное право. Большой опыт в составлении договоров.

Исходя из этого, получается, что компания «А» не вправе простить долг должнику «В», поскольку таким решением она нарушит права юридического лица «Б».

Как правильно оформить соглашение

Почему нельзя договор займа прекратить по решению кредитора, ведь должник только выигрывает в данной ситуации?

Дело в том, что подобная процедура рассматривается как нарушение прав заемщика. Ему может быть и не выгоден такой исход ситуации.

Действия кредитора в данном случае будут неправомерными, поскольку получается, что он навязывает должнику прощение задолженности.

В законодательстве указано, что любой договор, заключенный между двумя сторонами, может быть прерван только в обоюдном порядке.

Соглашение о прощении заключается только при физическом присутствии представителей юридических лиц. Его заключение должно проходить под контролем лиц, которые уполномочены выполнять подобную функцию.

Правильное оформление соглашения предполагает выполнение следующих условий:

- все документы должны быть в двух экземплярах;

- стороны оформляют соглашение, в котором указано письменное согласие кредитора на такое прерывание договора займа;

- юридические лица подписывают документ, свидетельствующий о прощении долга;

- в рамках соглашения указывают условия прощения долга.

Важно отметить, что некоторые юристы оформляют данный процесс путем оформления договора дарения. Это неправильно, поскольку это абсолютно разные виды юридических категорий

Между юридическими лицами возможно только оформление возмездной сделки.

После заключения договора прощения долга с заемщика снимаются все обязательства.

Это значит, что он не только освобождается от выплаты самого заема, но и связанными с ним пеней или насчитанными процентами. С момента его заключения новые начисления в отношении заемщика не осуществляются.