Условия ипотеки для ип: как получить ипотечный кредит индивидуальному предпринимателю

Содержание:

- Как проходит процесс оформления ипотеки

- Ипотека на жилье для ИП

- Условия по ипотеке для ИП — в чем отличия?

- Как индивидуальному предпринимателю взять ипотеку?

- Какие документы нужны ИП для ипотеки

- Необходимые документы

- Одобрение или причины отказа

- Ограничения в программе кредитования

- Условия ипотеки для ИП в Сбербанке

- Какие банки предлагают выгодные программы в 2018 году?

- Какие документы нужны?

- Процентная ставка на ипотеку для ИП

- Условия в 2021 году

- Ипотека для ИП на ЕНВД, УСН и общей системе налогообложения

- Ипотечные программы

Как проходит процесс оформления ипотеки

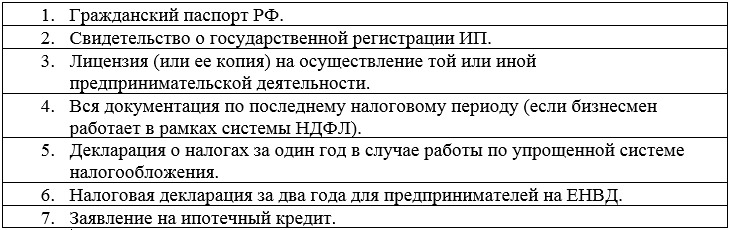

Если бизнесмен соглашается на все условия получения ипотечного кредита, то для получения согласия банка и оформления ипотеки коммерсанту следует предоставить следующие документы:

В случае положительного решения, который примет Сбербанк, сразу после выдачи ипотеки и всей сопутствующей документации, ИП необходимо зарегистрировать сам факт получения им ипотечного кредита в Росреестре (федеральном органе исполнительном власти, в чьей компетенции учет недвижимости).

Сам факт государственной регистрации оформленной ипотеки не только подтвердит то, что покупаемая по ипотечному кредиту недвижимость находится под залогом, но и обеспечит правами и их защитой обе стороны: кредитора (Сбербанка или другой банковской организации, выдавшей ипотеку) и заемщика (ИП).

При получении в Росреестре свидетельства о регистрации ипотеки будет сделана специальная отметка, указывающая о наличии обременения.

Если Вы — индивидуальный предприниматель (ИП), то не стоит беспокоится о том, что приобрести жилую или коммерческую недвижимость в ипотеку почти невозможно. Многие банки (среди которых и Сбербанк) разработали специальные предложения для индивидуальных предпринимателях на весьма выгодных условиях.

Если Вы ведете честный бизнес, платите налоги вовремя, организована прозрачная бухгалтерия — то Вы почти всегда получите положительное решение на покупку недвижимости по ипотечному кредиту.

Ипотека на жилье для ИП

ИП относятся к субъектам малого бизнеса. Такие граждане чаще обращаются в банки именно за жилищной ипотекой для личных нужд. Условия по действующим программам в Сбербанке такие же, как и для остальных граждан:

| Программа | Сумма | Срок | Процентная ставка | Первоначальный взнос |

| Приобретение строящегося жилья | От 300 000 руб. | От 1 до 30 лет | От 5,4% годовых (базовая ставка – 7,6% годовых, снижение до 5,4 – 6,6% предусмотрено по программе субсидирования от застройщика) | От 15% (от 10% для зарплатных клиентов) |

| Приобретение готового жилья | От 300 000 руб. | От 1 до 30 лет | От 7,3% годовых | От 15% (от 10% для зарплатных клиентов) |

| Рефинансирование ипотеки | От 300 000 руб. | От 1 до 30 лет | От 7,9% годовых | Не нужен |

| Строительство жилого дома | От 300 000 руб. | От 1 до 30 лет | От 8,8% годовых | От 25% |

Совет! Если ипотеку хотят оформить супруги, основным заемщиком лучше делать того, кто имеет официальное трудоустройство и может подтвердить доход. Тогда второй супруг, являющийся ИП, может пойти созаемщиком, тем самым увеличив вероятность одобрения. Главные плюсы от такого решения – увеличение вероятности одобрения заявки, более выгодные условия кредитования, в том числе более низкая процентная ставка.

Прочтите: Как рефинансировать ипотеку в Сбербанке в 2021 году

Условия по ипотеке для ИП — в чем отличия?

![]()

Условия выдачи ипотечного кредита ИП более жесткие, чем для обычных заемщиков. Ставка обычно выше на пару процентов, срок погашения не более 20 лет. Банк может дополнительно запросить привлечение поручителя или созаемщика с обязательным подтверждением их официального дохода. Размер первоначального взноса также выше, чем по обычной ипотеке – минимум 15-20%.

Выдача ипотеки ИП имеет следующие особенности:

- Стремление банка обезопасить себя – отказом в жилищном займе или более жесткими требованиями.

- Создание специальных ипотечных продуктов для ИП либо установление повышенной на 1-2% ставки.

- Некоторые банки могут выдавать кредит только на получение коммерческого помещения, которое будет приносить заемщику прибыль и повышать его платежеспособность.

- Требование обеспечения залогом – недвижимостью, автомобилем, дорогостоящим оборудованием.

Требования к индивидуальным предпринимателям

Общие для всех банков требования к заемщику, являющемуся ИП:

- Бизнес ведется не менее полугода.

- Значительные обороты по открытому расчетному счету.

- Подтвержденное документом отсутствие долга в государственный бюджет.

- Размер дохода, достаточный для выполнения обязательств по ипотеке, подтвержденный декларацией.

- Положительная кредитная история ИП. Если она вообще отсутствует, лучше взять небольшой займ или карту и погасить его своевременно. Так сформируется кредитная история, и шанс одобрения по ипотеке будет выше. Читайте как оформить кредитную карту без кредитной истории.

Фактором, значительно повышающим возможность выдачи жилищного кредита, является внесение крупного первого взноса от 30% до 50%

Также банки обращают внимание на другую недвижимость ИП, автомобили, земельные участки. Их наличие – косвенное подтверждение платежеспособности

Обязательно прочитайте нашу статью о том, как получить одобрение по ипотеке.

Документы необходимые для заявки на ипотеку

В пакет документов, которые необходимо собрать ИП для подачи заявки, входят:

- Паспорт.

- ИНН.

- СНИЛС.

- Свидетельство о регистрации или выписка из ЕГРИП.

- Налоговая декларация — за последний год при ОСН или УСН, за последние полгода – при ЕНВД или копия патента при подаче заявки на ипотеку для ИП на патенте.

- Сертификаты, лицензии, договора с клиентами, поставщиками.

- Документы на имеющуюся в собственности недвижимость и автомобили.

- Выписки со счета о регулярном поступлении на него средств.

Декларация обязательно должна быть заверена в налоговой. Если она сдается через Личный кабинет, то необходимо ее распечатать и проставить в отделении ФНС штамп.

После сбора документов нужно обратиться в банк или подать онлайн-заявку, если предусмотрена такая возможность. Положительное решение действует 3 календарных месяца, в течение которых ИП должен успеть подыскать подходящий вариант недвижимости, найти компанию для ее оценки и застраховать.

В день заключения кредитного соглашения оно передается на регистрацию в Росреестр, после чего сумма жилищного займа перечисляется на счет продавца недвижимости.

Как индивидуальному предпринимателю взять ипотеку?

Чтобы взять ипотеку, ИП должен подать в банк предварительную заявку, собрать портфель документов и подыскать жилье, соответствующее требованиям кредитной организации.

Этапы оформления

Поиск финансового учреждения. Главные факторы выбора — стабильность и надежность кредитора, широкая география покрытия и выгодные условия ипотечных продуктов.

Подача документации. Вместе с документами клиенту потребуется заполнить заявление на получение ипотеки для ИП. В анкете необходимо указать личные данные, описать финансовое положение, источники дохода, наличие первоначального взноса или собственного ликвидного имущества, а также указать предпочтительные параметры кредита.

Проверка документации. На этапе принятия решения служба безопасности может запрашивать дополнительные документы или сведения, не указанные в анкете. При получении недостоверных данных увеличивается риск отказа. Проверка бумаг длится 2 — 14 дней. В течение указанного срока банк оставляет за собой право отказать в выдаче займа без объяснения причин.

Получение итогового решения. В случае одобрения индивидуальному предпринимателю остается найти недвижимость, удовлетворяющую требованиям кредитной организации по ряду параметров: стоимости, территориальному расположению, состоянию (кредитованию не подлежат объекты, находящиеся в аварийном состоянии).

Определившись с объектом, заемщику потребуется собрать документы и заключить с продавцом договор, запросить счёт для проведения безналичной оплаты приобретаемого жилья. Затем подписать ипотечный договор, внести аванс (если это предусмотрено условиями займа), и оформить страховку. Кредитор перечисляет деньги продавцу.

Важно! Согласно статье 10 ФЗ №102, ипотека подлежит обязательной госрегистрации. Залогодателю и залогодержателю достаточно обратиться в Росреестр наиболее удобным способом — онлайн или лично.. При обращении для регистрации ипотеки в случае оформления кредита под залог имеющейся недвижимости будьте готовы предъявить:

При обращении для регистрации ипотеки в случае оформления кредита под залог имеющейся недвижимости будьте готовы предъявить:

- Договор залога, подготовленный с соблюдением статьи 9 ФЗ № 102, а также кредитный договор.

- Заявление о государственной регистрации ипотеки.

- Оригинал закладной (если оформляется).

- Чек об оплате госпошлины.

Если проходит сделка купли-продажи объекта с оформлением его же в залог, то ипотека регистрируется вместе с переходом права собственности. То есть в Росреестр подаются также документы по приобретению жилья: договор с продавцом, акт приема-передачи и т.д.

Стандартные сроки проведения регистрации: 5-12 рабочих дней с момента подачи заявления.

Какие документы нужны ИП для ипотеки

При необходимости ипотеки для ИП кредитными экспертами в первую очередь анализируются следующие документы:

- свидетельства, подтверждающие личность и репутацию заемщика;

- справки о финансовой ситуации;

- бумаги на недвижимость, для приобретения которой берется кредит.

Выделяют три этапа проверки заявителя. Первый этап – решение на основании данных о заемщике. Второй этап – расчет возможной суммы кредита. Третий этап – оценка объекта недвижимости.

Основные документы на ипотеку для ИП не отличаются от документов для физических лиц: паспорт, ИНН, СНИЛС. Специальные документы – это свидетельство о постановке на учет и выписка из Единого государственного реестра индивидуальных предпринимателей (ЕГРИП), полученная максимум 10 дней назад. «Старую» выписку могут не принять к рассмотрению.

Финансовое состояние малого бизнеса подтверждается декларацией по форме 3-НДФЛ с отметкой ФНС. Декларация и бухгалтерские отчеты запрашиваются за последние один или два года, в отдельных случаях – за период от трех до пяти лет. Деятельность бизнеса в запрошенные сроки должна быть безубыточной каждый месяц периода. Если убыточным является даже один месяц, это уже может стать поводом для отказа в кредите на недвижимость.

Плюсом будет так называемая заработная плата индивидуального предпринимателя. Чаще всего она представляет собой фиксированную сумму на текущие расходы, отправленную на карту с расчетного счета ИП. Для подтверждения данного факта можно подготовить выписку по личной карте.

Лояльность кредитора увеличивается в разы, если собственная карта и расчетный счет предпринимателя находятся в том же банке, где предполагается брать ссуду.

Необходимые документы

В первую очередь при оформлении ипотеки клиенту необходимо заполнить заявление на получение кредита. Бланк анкеты можно скачать с официального сайта банковского учреждения или взять в отделении. В большинстве случаев данные вводятся сотрудником банка в электронном виде, после чего заёмщик должен поставить подпись на распечатанном варианте.

Если ипотека оформляется в рамках продукта «По двум документам», то для заявки понадобится только паспорт и ИНН или СНИЛС. В остальных случаях помимо заполненного заявления в пакет обязательных документов входит:

- Паспорт. В документе должна стоять отметка о наличии постоянной прописки. В противном случае дополнительно предъявляется свидетельство о временной регистрации.

- Налоговая декларация с отметкой о принятии. ИП на «упрощёнке» предоставляют декларацию за последний отчётный период. Предприниматели, которые работают по общей системе налогообложения, предъявляют соответствующие документы за два последних года.

- Свидетельство о государственной регистрации ИП. Предоставляется в оригинале.

- Разрешительные документы. Если хозяйственная деятельность требует наличия лицензии или патента, то банк вправе их запросить при оформлении кредита.

В ряде случаев кредитор может затребовать документацию о семейном положении клиента, например, справку о составе семьи, свидетельство о браке или разводе, свидетельство о рождении ребёнка. В случае необходимости дополнительной проверки дохода также запрашиваются контракты с подрядчиками, договора аренды помещений. После одобрения заявки необходимо предоставить правоустанавливающие и технические документы на приобретаемую недвижимость (свидетельство о праве собственности продавца, кадастровый паспорт).

Одобрение или причины отказа

Процесс оформления состоит из трех этапов:

- Обращение в Сбербанк, ознакомление с точным перечнем документов, выбор программы.

- Подача документов.

- Анализ финансово-хозяйственной деятельности предприятия.

Если отчетность и остальные бумаги не вызвали никаких сомнений, то банк одобряет ипотеку и назначает встречу для заключения договора. Если же банк отказал, то причин отклонения заявки может быть множество:

- Подложные документы, неточности в бухгалтерских отчетах.

- Неверно выбранная недвижимость, не соответствующая требованиям банка.

- Небольшой годовой оборот компании.

- Большие долги по кредитам в других банках.

- Задолженность в налоговой.

- Плохая репутация компании или владельца бизнеса.

Более детально причинах отказа и о том, что делать при отрицательном ответе, читайте в нашей статье.

Приобретение коммерческой недвижимости путь даже и в ипотеку для многих предпринимателей является выгодной инвестицией. Арендные ставки во многих регионах слишком высоки, а помещение в собственности позволяет экономить средства, направляя их на более важные нужды компании. Помимо этого, владение коммерческой недвижимостью может приносить пассивный доход от сдачи его в аренду.

Ограничения в программе кредитования

Из основных ограничений, актуальных для данной программы кредитования, следует выделить только ограничения по сумме. Так, по умолчанию верхний предел ограничен семью миллионами рублей, однако в некоторых городах такой предел составляет уже 10 миллионов рублей. Доступно это в следующих населенных пунктах:

- Ярославль;

- Астрахань;

- Челябинск;

- Барнаул;

- Хабаровск;

- Владивосток;

- Уфа;

- Волгоград;

- Ульяновск;

- Воронеж;

- Тюмень;

- Екатеринбург;

- Тула;

- Ижевск;

- Томск;

- Иркутск;

- Тольятти;

- Казань;

- Саратов;

- Кемерово;

- Санкт-Петербург;

- Краснодар;

- Самара;

- Красноярск;

- Рязань

- Липецк;

- Ростов-на-Дону;

- Москва;

- Пермь;

- Набережные Челны;

- Пенза;

- Нижний Новгород;

- Оренбург;

- Новокузнецк;

- Омск;

- Новосибирск.

Возможные проблемы и нюансы

Из основных проблем стоит отметить достаточно длительный и выматывающий процесс финансового анализа будущего заемщика. Во время его проведения у сотрудников банка может возникать множество вопросов, что потребует предоставлять все больше и больше документов.

Более того, в будущем, уже после оформления кредита, нужно быть готовым к тому, что менеджеры банка будут регулярно проверять, как у предпринимателя идут дела, а также состояние залогового имущества.

Условия ипотеки для ИП в Сбербанке

В 2021 году Сбербанк предлагает ИП получить ипотеку на жилье по специальной программе “Экспресс-ипотека”. Максимальный срок ссуды составляет 15 лет. Обеспечением выступает залог приобретаемой недвижимости, также можно привлечь поручителей. Ставка – 13,9%, а комиссия за выдачу ипотеки отсутствует.

При приобретении недвижимости в крупных городах максимальная сумма кредита приравнена к 10 000 000 р., в остальных случаях – 7 000 000 р. Первый взнос по ипотеке на жилье – 20%, если же вы хотите купить коммерческую недвижимость, необходимо оплатить 30%.

Страхование приобретаемой недвижимости от рисков утраты или повреждения оформляется в обязательном порядке. А договор страхования жизни ИП заключается по желанию.

Какие банки предлагают выгодные программы в 2018 году?

Как взять ипотеку наиболее выгодно для вас? Конечно, нужно рассмотреть все имеющиеся предложения на рынке банковских услуг.

Как взять ипотеку наиболее выгодно для вас? Конечно, нужно рассмотреть все имеющиеся предложения на рынке банковских услуг.

Кроме самого известного Сберегательного банка РФ существуют и другие крупные кредиторы, которые могут лучше подходить именно вам.

Обращайте внимание на такие показатели, как процентная ставка по ипотеке, максимальная сумма и срок выдачи. Ипотечный кредит без первоначального взноса будет весьма кстати, если ваш бизнес еще не приносит ощутимый доход

Условия в Сбербанке

Программа «Экспресс ипотека» от Сбербанка — это возможность получения быстрого займа на приобретение как коммерческой, так и жилой недвижимости.

Максимальная сумма займа 20 млн руб. Ставка в среднем равна 15,5% процентов. Срок кредитования доходит до 120 месяцев, то есть 10 лет.

Основная особенность такой программы — это привлекательная процентная ставка и отсутствует необходимость предоставления дополнительного имущества в качестве залога.

Кратко:

- Сумма — 20 млн. руб;

- Срок — 10 лет;

- Ставка — 15.5%;

- Первый взнос — 20-30%;

- Комиссия — нет;

- Страхование — обязательно;

- Тип жилья — любой.

Втб 24

Клиентам банка ВТБ24 предлагают услуги по бизнес-ипотеке. Основное преимущество такой программы — срок кредитования, равный 10 годам.

Первоначальный взнос должен составить 20% от стоимости приобретаемого имущества. Ставка от 9.5% годовых. Может быть предоставлена отсрочка платежа до 6 месяцев. Сумма кредита от 4 млн руб. и до 20 млн руб.

Кратко:

- Сумма — 4-20 млн. руб;

- Срок — до 10 лет;

- Ставка — от 9.5%;

- Первый взнос — от 20%;

- Комиссия — индивидуально;

- Страхование — обязательно;

- Тип жилья — любой.

Россельхозбанк

Минимальная сумма кредита на приобретение жилья для индивидуальных предпринимателей составит 1 млн руб. Максимальная сумма 8 млн руб. Срок кредитования для индивидуальных предпринимателей максимум 8 лет.

Первоначальный взнос должен составить минимально 20%. В качестве обеспечения платежа должен быть предоставлен залог. Действует ставка 15,6% годовых

Кратко:

- Сумма — 1-8 млн. руб;

- Срок — до 8 лет;

- Ставка — от 15.6%;

- Первый взнос — от 20%;

- Страхование — обязательно;

- Тип жилья — нежилой.

Банк Тинькофф

Тинькофф Банк в 2018 году обещает вести более лояльную политику по отношению к таким категориям бизнесменов.

Тинькофф Банк в 2018 году обещает вести более лояльную политику по отношению к таким категориям бизнесменов.

Индивидуальный предприниматель может воспользоваться ипотечными программами «первичный» и «вторичный рынок». При этом, действует правило, что приобретать жилье можно только коммерческого назначения.

Условия таких программ абсолютно идентичны, различаются лишь качеством объекта. Ставка от 11% годовых, на выплату предоставляется 10 лет. Первоначальный взнос должен составлять от 15%.

Альфа-банк

Альфа-банк предлагает своим клиентам бизнесменам следующие условия. Размер первоначального взноса будет равен 10%, кредит предоставляется на срок до 15 лет.

Размер кредита может доходить до 45 млн рублей. Ставка начинается от 12,7%. Банк использует индивидуальный подход к каждому клиенту в зависимости от его кредитной истории и предоставленных документов.

Кратко:

- Сумма — до 45 млн. руб;

- Срок — до 15 лет;

- Ставка — от 12.7%;

- Первый взнос — от 10%;

- Страхование — обязательно;

- Тип жилья — индивидуально.

Дельтакредит

Банк Дельтакредит требует начального взноса в размере 15% от стоимости приобретаемой недвижимости. Кстати, она должна быть только коммерческая.

Кредит предоставляется на срок до 10 лет, а его размер не должен превышать 10 млн рублей. При этом ставка по кредиту 16% годовых.

Кратко:

- Сумма — до 10 млн. руб;

- Срок — до 10 лет;

- Ставка — от 16%;

- Первый взнос — от 15%;

- Тип жилья — нежилой.

Газпромбанк

Газпромбанк совсем недавно начал сотрудничество с индивидуальными предпринимателями. При этом, он предлагает весьма заманчивые условия. Например, к таким условиям относят срок страхования, равный 15 годам, необходимость внесения первоначального взноса до 10% годовых.

Процент по кредиту равен 15,4%. Условия будут рассмотрены в индивидуальном порядке, основываясь на конкретно взятом случае.

Кратко:

- Сумма — до 10 млн. руб;

- Срок — до 15 лет;

- Ставка — от 15.4%;

- Первый взнос — от 10%;

- Тип жилья — индивидуально.

Какие документы нужны?

Пакет документов для получения ипотечного займа для индивидуальных предпринимателей отличаются от стандартного перечня для физических лиц. Основное отличие в документах подтверждающих доход. Если для физического лица достаточно справки с места работы, то для владельца бизнеса банк предъявляет повышенные требования.

Для подтверждения дохода предприниматель должен предоставить:

- Свидетельство о регистрации предпринимательской деятельности;

- Декларация о доходах за последний год — подтверждение доходов ИП для ипотеки с упрощенкой;

- Декларация за два года – подтверждение доходов для предпринимателей, использующих общую систему налогообложения;

- Арендные и лизинговые договора (копии);

- Паспорт гражданина РФ;

- Отчетная документация по движению средств на счетах;

- Лицензия (если осуществляется деятельность, требующая лицензирования).

С нулевой отчетностью

Большинство кредитных организаций считают предпринимателей с нулевым балансом ненадежными заемщиками. Каждый банк требует подтверждение доходов. Нулевая отчетность говорит об отсутствии доходов.

Существует несколько причин наличия нулевой декларации:

- Предприниматель только прошел государственную регистрацию и получил статус ИП;

- Предприниматель пережил кризис и временно «заморозил» деятельность;

- Предприниматель пытается скрыть реальные доходы от контролирующих налоговых органов.

Новоиспеченным предпринимателям банк предложит подать повторную заявку через несколько месяцев. Это необходимо для оценки доходности молодого бизнеса. Для предпринимателя, который переживает кризис, банк может пойти на уступки, если заемщик имеет хорошую кредитную историю или надежного поручителя.

При оформлении ипотеки для ИП важную роль играет «гражданская» кредитная история предпринимателя. Получение ипотеки с нулевой отчетностью практически нереально. В случае положительного решения ипотека для ИП с нулевой декларацией выдается на очень невыгодных условиях – минимальные суммы, максимально сжатые сроки, повышенные процентные ставки.

На ЕНВД (вмененке)

Предприниматель, который выплачивает единый налог на вмененный доход, не может предоставить достоверных сведений по своим доходам. Банк получает только возможный доход, реальные цифры известны только предпринимателю.

Значительно ускорит одобрение ипотечного кредита для ИП на вмененки наличие в данном банке расчетного счета. Кредитор видит обороты заемщика, что позволяет оценить его реальный доход.

При использовании контрольно-кассового оборудования, можно предоставить сведения из кассовой книги, а также книги доходов и расходов. Эти данные должны быть заверены сотрудниками налоговой службы. Чем больше доказательств платежеспособности предпринимателя получит банк, тем больше шансов получить одобрение ипотеки.

Ипотека для ИП на ЕНВД возможна, если предприниматель привлечет созаемщика-трудоустроенного гражданина с большим регулярным доходом.

Не каждый банк предоставляет предпринимателям ипотечные займы. Те организации, которые дают ипотечныйзайм для ИП, выдвигают достаточно жесткие условия.

При выборе кредитной организации следует обращаться к тем кредиторам, которые предлагают специальные ипотечные программы для малого и среднего бизнеса. Следует изучить рейтинг банков, где лучше взять ипотеку для частных предпринимателей.

Процентная ставка на ипотеку для ИП

В Сбербанке индивидуальным предпринимателям могут предоставить:

- Ипотеку на новостройку;

- Ипотеку на вторичное жилье (о том, как оформить ипотеку в Сбербанке на вторичное жилье здесь: );

- Ипотечный кредит на коммерческую недвижимость.

При этом процентная ставка будет зависеть от выбранной клиентом программы. Для индивидуальных предпринимателей в банке действуют такие ипотечные продукты, как:

- «Бизнес-Недвижимость». Минимальный размер процентной ставки составляет 11,8%;

- «Экспресс-Ипотека». Если оформлять эту программу, то клиент должен будет заплатить 15,5%;

- «Ипотека по двум документам» имеет размер процентной ставки в 10,5%. Если оформлять заявку в электронном варианте, ставка будет ниже — 10% годовых.

Сбербанк настороженно относится к индивидуальным предпринимателям. Им необходимо не только пройти тщательную проверку на финансовую состоятельность, но и собрать полный пакет документов. Кстати, отдельного предложения «ипотека на строительство дома» для ИП нет, но они могут оформить договор на стандартных условиях.

Список необходимых документов

Программа ипотечного кредитования индивидуальных предпринимателей обязывает клиента предоставить такой список документов:

- Заявление-анкета;

- Паспорт;

- Лицензия на ведение деятельности;

- Отчет о налогах:

- Если клиент работал на УСН предоставляется отчетность за последний год.

- При работе на ЕНВД необходимо предоставить документ за последние два года.

- Для НДФЛ за последний отчетный период;

- Отчет по НДФЛ;

- Выписка о государственной регистрации;

- Договор по залоговому жилью: договор права собственности и купли-продажи.

- Банк может потребовать дополнительные сведения о финансовом состоянии клиента. Частному предпринимателю также стоит подготовить документы о семейном положении, справку о доходах супруга/супруги, диплом об образовании и справку о наличии/отсутствии детей.

Условия в 2021 году

В «Сбербанке» ИП может подать заявку на ипотеку как физическое лицо или предприниматель, что, в свою очередь, повлияет на условия кредитования и требования к заемщику. Банк всеми силами стремится обезопасить активы и себя от сотрудничества с неблагонадежными лицами, а потому ключевым условием предоставления средств является финансовая надежность и добропорядочность заявителя.

Индивидуальные предприниматели могут взять в ипотеку недвижимость на вторичном и первичном рынке. Это может быть дом, квартира, загородный дом, гараж или машина-место.

Оформляя займ как физическое лицо, ИП может воспользоваться действующими программами государственной поддержки, в частности, «Молодая семья», семейная ипотека под 6 % или оплатить первоначальный взнос материнским капиталом.

Подавая заявку как предприниматель, ИП нужно быть готовыми к тому, что для них процентная ставка по ипотеке в «Сбербанке» будет выше обычной. В среднем кредит на покупку недвижимости можно будет взять под 8,1 — 9,5 % годовых в рамках ипотечных программ:

- «Экспресс-ипотека» — до 10 млн рублей на срок до 15 лет (первый взнос от 30 %);

- «Бизнес-доверие» — от 0,5 млн рублей на 10 лет;

- «Доверие» — до 3 млн рублей с обязательным поручительством третьего лица;

- «Бизнес-инвест» — необходим поручитель и ликвидный залог, чтобы взять от 0,5 млн рублей;

- «Бизнес-недвижимость» — кредит на развитие бизнеса суммой до 200 млн рублей на срок до 10 лет (обязателен первоначальный взнос 10 %);

- нецелевой кредит «Экспресс под залог» с обязательным обеспечением.

Ипотека для ИП на ЕНВД, УСН и общей системе налогообложения

Поскольку основным параметром предоставления кредитной организацией ипотечного кредита выступает платежеспособность предпринимателя, важную роль играет система налогообложения, которая применяется им в ходе коммерческой деятельности. Рассмотрим вероятность одобрения выдачи кредита под залог приобретаемого имущества при различных системах налогообложения:

- При общей системе индивидуальный предприниматель, в соответствии с п. 1 ст. 208 НК РФ, уплачивает налог на доходы физических лиц, полученные им в ходе предпринимательской деятельности, что позволяет банкам определить стабильность и величину дохода гражданина и, следовательно, его платежеспособность. Однако в этом случае для банковской организации существуют и риски, поскольку уровень расходов ИП остается неизвестным.

- Упрощенная система с наибольшей долей вероятности позволяет получить ипотеку, если объектом налогообложения на основании п. 1 ст. 346.14 НК выбраны доходы, уменьшенные на величину расходов. Уплата налога с прибыли дает кредитной организации максимально полное представление о финансовом состоянии заявителя.

- Ипотека для ИП на ЕНВД предполагает наибольшие сложности в отношении получения, поскольку платежеспособность в этом случае не подтверждается данными по уплате налогов.

- Ипотека для предпринимателей на патентном режиме налогообложения, предусмотренном главой 26.4 НК, так же затруднительна, как и в случае с применением ЕНВД, поскольку при этой системе уровень доходов определить довольно сложно.

Ипотечные программы

В 2021 году немногие банки готовы давать ипотеку владельцам бизнеса, но все же доступных предложений десятки. Вы можете выбрать подходящие условия и получить деньги на жилье в следующих учреждениях:

- Банк Открытие выдает ипотеку по всем своим программам, если ИП проработал на территории РФ не менее 2 лет. Предъявить нужно финансовые и регистрационные документы, а также другие бумаги по списку банка.

- Сбербанк России также работает с предпринимателями и лицами, ведущими частную практику – нотариусами, адвокатами. Они при обращении должны предоставить налоговые декларации за последние 1–2 года.

- ДельтаКредит финансирует покупку жилья по своим программам не только наемных сотрудников, но и владельцев и учредителей компаний, индивидуальных предпринимателей. К заявке нужно приложить налоговую и управленческую отчетность, чтобы банк могу познакомиться с особенностями вашего бизнеса.

Ипотеки с господдержкой доступна индивидуальному предпринимателю по стандартам АИЖК. Вы можете получить льготное финансирование по ставке от 6% годовых, если подходите под нужную категорию заемщиков – молодая семья, многодетная семья, семья с детьми, родившимися в этом году.

Купить на выгодных условиях даже не льготникам удастся квартиру в новостройке или на вторичном рынке, дом, коттедж, таунхаус, комнату под 9–10% годовых.

Требования к заемщику позволяют подавать заявку ИП, но только при работе не менее 2 лет, причем без убытков. Доход подтвердить налоговой декларацией 3-НДФЛ. Возраст клиента – от 20 до 65 лет. Можно привлекать еще 3 созаемщиков. Ищите варианты взять такой кредит в банках-партнерах АИЖК.

Рассматривайте все возможные предложения в своем регионе, ведь они существенно отличаются в разных банках и можно существенно сэкономить, если найти оптимальный вариант.