Что такое индексы ммвб и ртс

Содержание:

История и состав индекса РТС

Вслед за созданной в 1992 г. Московской межбанковской валютной биржей в 1995 г. появилась биржа РТС/RTS (РТС это Российские Торговые Системы). До этого времени российский фондовый рынок практически пустовал: на бирже ММВБ проводились валютные операции и вращались приватизационные ваучеры, однако еще не было российских компаний.

Дать реальный старт фондовому рынку было суждено новой бирже. И хотя в 2011 году биржи ММВБ и Российские Торговые Системы объединились в Московскую биржу, РТС сохраняет о себе память своим одноименным индексом.

За основу деятельности было решено взять работу новейшей биржи США — биржи NASDAQ. Интересно, что таким образом Россия получила шанс сразу создать современную биржевую систему без необходимости модернизации и перехода на электронную торговлю, которой подверглись традиционные биржи. Некоторых иностранцев и сейчас удивляет очень быстрая онлайн-процедура открытия брокерского счета, которую можно считать следствием выбранной политики. Очевидно, что решение оказалось верным.

Торги российскими акциями на бирже РТС были запущены 5 июля 1995 года и проходили в долларах. Первая половина 1990-х была отмечена гиперинфляцией и головокружительной девальвацией рубля, так что когда через два года речь зашла о рублевом индексе, это вызвало усмешку даже у многих представителей биржи. Но это потом, а в 1995 году довольно быстро выяснилась необходимость создания индекса в долларах для подсчета общей рыночной капитализации компаний.

Индекс РТС появился 1 сентября 1995 года и начал рассчитываться в долларах с отметки в 100 пунктов. С этой же отметки через два года стартовал и индекс ММВБ. В индекс РТС вошли 13 компаний и уже этим он сильно отличался от индекса ММВБ, где на старте их было только пять, причем доля двух превышала 95%. Первый состав RTS:

- Иркутскэнерго

- Коминефть

- РАО ЕЭС

- КамАз

- ЛУКойл

- Ноябрьскнефтегаз

- Пурнефтегаз

- Норильский никель

- Мосэнерго

- Сургутнефтегаз

- Юганскнефтегаз

- Ростелеком

- Томскнефть

Часть названий известна, часть канула в лету — хотя доля нефти за эти годы в российском экспорте не уменьшилась и предприятия этого сектора по-прежнему широко представлены в индексе. Котировки индекса рассчитывались и считаются сейчас как средневзвешенное по капитализации, т.е. цена каждой акции умножается на ее долю в индексе и складывается со следующей. Для приведения к исходным 100 пунктам на начало расчета в формуле использовался делитель.

Рост акций с большей долей в индексе таким образом больше влияет на результат — но и сама компания, выпустившая эти акции, важнее для экономики

Количество компаний начало стремительно расти: в конце 1996 года в индекс РТС попали 24 акции, а в 1998 году — и вовсе 128. Это был момент наибольшего разрыва с индексом ММВБ, содержащим лишь несколько акционерных обществ. Однако затем индексы двинулись навстречу друг другу: в 2006 году в индекс РТС решили оставить фиксированное число акций, равное 50, тогда как в индексе ММВБ их было уже 30 штук.

Максимальный вес у акций Лукойла, Сбербанка и Газпрома — эти три компании составляют более 40% веса в индексе. Основным недостатком индекса можно считать его слабую диверсификацию и чувствительность к цене на нефть — более половины дохода приходится на компании нефтегазовой отрасли. Причем эта ситуация не меняется с начала века: в 2000 году экспорт нефтепродуктов занимал даже меньшую долю доходов, чем в 2018:

РТС Стандарт (голубых фишек)

Ранее на бирже существовал индекс РТС Стандарт, ныне известный как индекс голубых фишек MOEX Blue Chip (MOEXBC). Он состоит из 15 наиболее ликвидных акций российского рынка, которые находятся в нем примерно в том же соотношении, что и в стандартном индексе РТС. Информация о нем на бирже: . Рассчитывается в рублях, поэтому по своему поведению очень похож на индекс Московской биржи. Разобравшись с составом, перейдем к его доходности и оценке РТС как инвестиционного инструмента.

Производные финансовые инструменты на основе индекса РТС: как инвестору получить прибыль?

Опытные инвесторы используют группу индексов РТС для покупки или продажи трёх видов производных финансовых инструментов.

- Фьючерсный контракт на индекс РТС. Фьючерс — контракт на будущую покупку или продажу акций, входящих в состав индекса. Участники торгов должны выплатить разницу (вариационную маржу) между ценой контракта в момент заключения и момент исполнения сделки. Стоимость фьючерса равна числовому значению индекса РТС, умноженному на 100% и 0.02 доллара США (два цента). Финансовый инструмент отличается высокой волатильностью (колебанием цены), а также сравнительно небольшой комиссией за проведение сделки. Фьючерсные контракты заключаются на общий и всю группу отраслевых индексов РТС, поэтому инвестор может распределить средства и снизить уровень риска.

- Опционный контракт на индекс РТС. Опцион — контракт, дающий инвестору право купить или продать установленное количество ценных бумаг по заранее оговоренной цене в определённый день. На российском фондовом рынке распространены недельные опционы на индекс РТС, позволяющие инвесторам получать прибыль за счёт колебания курса в течение недели, месяца или полугода. Стоимость опционов снижается по мере приближения даты экспирации (день исполнения контракта), поэтому инвестор может купить недорогой контракт и заработать на повышении курсов ценных бумаг, входящих в состав индекса РТС.

- CFD-контракт (Contract For Difference, договор на разницу цен). CFD — контракт, обязывающий продавца и покупателя вернуть второй стороне разницу между стоимостью актива на текущий момент и дату заключения договора. Например, в момент заключения сделки CFD значение индекса РТС-Финансы составляло 170 USD, на дату погашения договора цена увеличилась на 30 USD. Покупатель CFD-контракта должен выплатить продавцу 30 долларов США.

Среди российских инвесторов наиболее востребованы деривативы (производные финансовые инструменты) со сроком погашения от одной недели до трёх месяцев. Такие контракты позволяют получить прибыль за счёт роста курсов отдельных акций, сезонных колебаний рынка, девальвации российского рубля и доллара США.

Дружественное поглощение

Таким образом, в России образовалось два центра биржевой торговли – РТС и ММВБ. Разница между ними заключалась в том, что биржа ММВБ была лидером по торговле валютой и акциями, а РТС – фьючерсами и опционами. Биржи в некоторой степени конкурировали между собой, при этом РТС, скорее, «оборонялась». Вопрос об объединении площадок поднимался в 2010 году, но стороны не смогли договориться.

Однако им пришлось это сделать после выхода соответствующего указа президента Медведева. Это было в конце 2010 года, а уже в начале следующего стороны вернулись к переговорам. В феврале 2011 года было принято решение об объединении бирж. Итак, ММВБ поглотила РТС, в результате чего появилась Московская биржа. Это должно было стать шагом на пути создания в стране финансового центра мирового уровня.

В 2013 году новое акционерное общество провело IPO – выпустило акции и разместило их на собственной фондовой площадке. В 2015 году компания стала именоваться так: Публичное акционерное общество «Московская биржа ММВБ-РТС».

В чем разница

Индекс РТС строится на динамике долларовых акций, поэтому выражается в долларах США, а Мосбиржи — в рублях. Но база расчёта у них единая. Изменения индексов РТС и МосБиржи отражают усредненное состояние российского фондового рынка: растёт или падает и на сколько процентов.

Остановка торгов

Индексное значение берётся во внимание во время торгов на фондовом рынке Московской биржи. Во время сессии индекс рассчитывается с частотой в 1 секунду

Когда колебания цен зашкаливают в ту или иную сторону, возможен торговый перерыв: если за 10 минут индекс Мосбиржи (ММВБ) растёт или падает на 15%, происходит стоп торгов на 30 минут. По правилам за один торговый день таких перерывов может быть два. Если скачок цен на 15% случается в третий раз, все торги останавливаются и вновь открываются только на следующий день.

Расчет индекса RTSI

Как я уже говорил, начальное значение индекса было условно приравнено к 100 пунктам. Допустим, что на указанную дату общая рыночная стоимость всех эмитентов была равна 500 тысячам американских долларов, а на день производимых расчетов данный показатель увеличился до 850 тысяч. В итоге значение индекса RTS будет составлять: 850 000 / 500 000 х 1,0752559 х 100 = 183 пункта. В данной формуле 1,0752559 – значение, на которое делается поправка.

Определение значения индекса осуществляется на основе данных о стоимости акций, входящих в его состав. Данная операция повторяется через 15 секунд, что предоставляет информацию в режиме онлайн. При этом наиболее информативными для всех участников рынка являются значения RTS на момент совершения торговых операций.

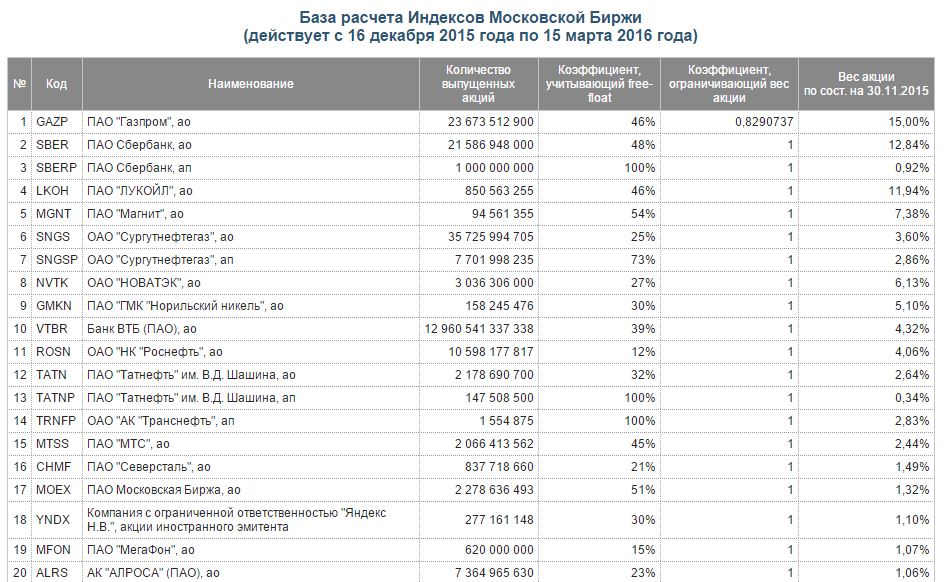

Ниже привожу основные показатели крупнейших компаний Московской биржи, по которым рассчитывается индекс (moex.com/s772).

Каждые три месяца происходит перерасчет коэффициентов, а также принимается решение относительно списка эмитентов. Для минимизации риска ошибочных расчетов применяется процедура контроля, которая предусматривает пересмотр полученных результатов. Это происходит, если был зафиксирован технический сбой, а также в других нестандартных ситуациях, которые могут оказать значительное влияние на расчеты. В первом случае специалисты биржи осуществляют повторное определение значения индекса в максимально короткие сроки. В тех ситуациях, когда производится перерасчет, вся информация публикуется на официальном сайте Московской биржи.

P.S.

В индексе РТС представлены крупнейшие компании в основных отраслях отечественной: банки и финансы, нефть и газ, электроэнергетика, химия, телекоммуникации, потребительские товары и торговля, воздушный транспорт и информационные технологии

Благодаря такому составу эмитентов, индекс полностью отражает ситуацию в российской экономике и заслуженно пользуется вниманием инвесторов, не только как самостоятельный инвестиционный инструмент, но и как индикатор рынка

В заключение предлагаю посмотреть вчерашнюю телепрограмму РБК о перспективах индекса RTSI в 2016 году.

06.02.2016

Индекс РТС

Создан Российской Торговой Системой 1 сентября 1995 года. Он рассчитывается на основе ценных бумаг 50 самых ликвидных предприятий России. Расчет происходит постоянно в режиме реального времени. Сам не торгуется, но на его основе созданы фьючерсы и опционы, которые позволяют монетизировать его изменения.

Пересмотр эмитентов и их веса происходит раз в квартал. Для того, чтобы попасть в корзину, акции компании должны:

- Торговаться на бирже больше 6 месяцев подряд.

- Ликвидность ценных бумаг должна быть на уровне 50 самых торгуемых инструментов.

Кроме того, деятельность эмитента должна входить в список основных секторов экономики России. На момент написания статьи самый большой вес в корзине у эмитентов: ПАО Сбербанк, ПАО Газпром, ПАО Лукойл, ОАО Новатэк и ПАО Магнит. Таким образом, финансовый инструмент в наибольшей степени зависим от сырьевой и финансовой отраслей.

РТС рассчитывается по той же формуле, что и ММВБ. Но предварительно производится пересчет суммы капитализации акций из рублей в доллары. Затем полученная сумма делится на сумму капитализации этих же акций в долларах на начальную дату и умножается на значение индекса на начальную дату. При создании был принят за 100 пунктов. Максимальное значение в 2498,10 пунктов было достигнуто в 2008 году, а минимальное значение – 37,74 пункта – в 1997 году.

Как его считают

Не будем сильно углубляться в дебри и расчеты. Объясню простым языком. На примере индекса акций.

Выбираются «самые-самые» компании, обязательно торгуемые на фондовом рынке. Каждой компании присвается определенный вес. В зависимости от ее капитализации, влияния на экономику страны, free float и ликвидности. Есть еще несколько других показателей. Но это основные.

Условно, если компания одна из самых дорогих на рынке, ее бумаги ликвидны и доля акций в свободном обращении велика — ей присваивается бОльший вес.

«Малыши» получают меньшую часть от пирога индекса.

Для понимания и усвоения разберем на примерах.

Представьте, что в деревне есть 2 фермера. Они выращивают огурцы. Стоимость (капитализация) их хозяйств примерно одинаковая. 1 миллион рублей.

Если составлять индекс только по ним, то логично предположить, что доля каждого хозяйства будет 50%.

С течением времени, первый фермер приобрел технику, нанял рабочих, расширил теплицы. Производство выросли. Как и прибыль. Естественно, стоимость его бизнеса тоже возросла. До 3 миллионов рублей.

У второго все без изменений. Никакого развития.

Если все это свести в индекс, то получим рост на 100%. Хотя первый фермер увеличил стоимость своей компании на 200%. Но за счет того, что вторая половина индекса осталась на месте, видим общий рост вполовину.

Вроде бы изначально все были в равных условиях. А через время — все кардинально поменялось.

И чем больше будет этот разрыв в капитализации, тем более искаженную картину показывает индекс.

Через 10 лет, первый фермер разрастется до агрохолдинга. Бизнес будет оцениваться в сотни миллионов. А второй чел так и останется со своим миллионом. И может получиться следующее….

Гигант в один неудачный год получит убыток. Допустим был неурожай, саранча, жучки-паучки все съели. Стоимость бизнеса тут же снизилась на 50 миллионов.

А «малыш» просто превзошел себя немного расширил бизнес, получил хороший урожай. И заработал сверху 300 тысяч. Теперь его компания стоит уже не какой-то сраный миллион. А целых полтора.

Что в итоге? У одного компания потеряла 50 миллиона, а у другого заработала 300 тысяч. В деньгах мы видим падение на многие десятки миллионов. А если судить по индексу — то был рост на 15%.

Наверное это неправильно. И нужно поменять веса. Первого увеличить. Второго уменьшить. В зависимости от капитализации их бизнеса. Выделить гиганту процентов так 99,9%. А малышу — оставшиеся доли процентов.

И чтобы таких разногласий не было в будущем — нужно оперативно пересматривать состав индекса. Не раз в год-два-три, а немного почаще.

Теперь про фрифлоат и ликвидность.

Представьте, что есть 2 алмазных рудника. Каждый стоит по 1 миллиарду.

Все как положено: рабы добывают алмазы, обрабатывают. Делая из них бриллианты.

Все это сбывается в Антверпене или Лондоне. Рабы получают за свою работу корку хлеба и стакан воды. По праздникам и выходным — бокал пива и жареную куриную ножку.

Короче расходы небольшие. А прибыли многомиллионные. Деньги текут рекой. Компании еще и платят хорошие дивиденды своим акционерам.

Только есть одно но…

Первый рудник принадлежит на 20% Уоррену «Петровичу» Баффету. Остальная часть (80%) торгуется на бирже. И любой желающий может купить себе кусочек счастья и стать рабовладельцем и алмазным (если не королем, то хотя бы небольшим совладельцем) инвестором.

Второй рудник практически в полной собственности (95%) Дональда «Ивановича» Трампа. И только малая толика акций (всего 5%) в свободном обращении. И то, практически весь остаток скупили «четкие» пацаны, с перспективой на хорошие доходы.

Акции Баффета достаточно ликвидные. Их может купить-продать любой желающий. В любое время. И самое главное по справедливой цене. Хоть на 100 тысяч, хоть на миллион-два. Всегда найдутся покупатели и продавцы, готовые закрыть встречную сделку.

«Трамповских» акций в десятки-сотни раз меньше на рынке. И любой мало-маленький значительный интерес со стороны крупного покупателя может вызвать резкий рост на бирже. Аналогично и с продажей. Захочет крупный инвестор «скинуть акций всего на 10 миллионов (или 20% от всех доступных для торговли акций), рынок моментально отреагирует снижением цены.

Либо покупателя не будет на всю сумму. И придется «распродавать» бумаги небольшими лотами в течение нескольких недель, а то и месяцев.

Исходя их всего этого логичнее выделить рудникам в индексе не равные доли (хотя по капитализации они идентичны).

Компания Баффета более ликвидная, с большим количеством акций в свободном обращении (free float — 0,8). И вес в индексе должен быть в разы выше.

Некоторые факты о единой бирже

Объем торгов фондовой секции биржи снижается пятый год подряд. С 2011 по 2015 год оборот акций и облигаций упал почти в 3 раза. А вот рынок фьючерсов, наоборот, растет. В 2015 году объем торгов срочной секции Московской биржи ММВБ-РТС вырос более чем вполовину. Основная часть этого роста произошла за счет увеличения интереса к торговле фьючерсами на валютные пары. По итогам прошлого года по объему торгов срочная секция биржи (ФОРТС) опередила фондовую секцию в 4,6 раза.

В отличие от биржевых рынков развитых стран, товарный сегмент Московской биржи развит по-прежнему слабо. В прошлом году здесь была начата торговля форвардными контрактами на пшеницу, а до этого из товаров осуществлялся лишь оборот золота и серебра. Но есть и положительная динамика – объем торгов драгоценными металлами в товарном секторе биржи ММВБ-РТС в 2015 году вырос в 5 раз.

Консолидация торговых площадок полностью отвечает мировым тенденциям развития биржевого дела. Но оправдались ли ожидания сторонников объединения ММВБ и РТС? На этот вопрос можно будет ответить лишь спустя годы. Да, конкурировать с мировыми отраслевыми гигантами Московская биржа пока не может. Тем не менее за счет объединения огромного торгового опыта двух площадок она получила большой потенциал дальнейшего развития.

Как купить РТС частному инвестору

Сразу отмечу: покупаем не сам показатель, а фьючерс на индекс РТС. Этот производный инструмент самый популярный, который торгуется на Московской бирже

Привлекает внимание и тем, что предусмотрен довольно низкий биржевой сбор — 0,002%. Средняя цена около 120 тысяч рублей, но можно выбрать гарантийное обеспечение у брокера, снизив цену

На выбор несколько контрактов, которые рассчитаны до марта 2021 года.

РТС входит в список одних из самых ликвидных фьючерсов на Московской бирже, и этот инструмент также можно использовать благодаря другим направлениям:

ETF с расчётами в рублях

Средняя цена для старта — от 40 долларов, но, если открыть ИИС, можно получить частичную компенсацию.

ПИФ привлекает внимание относительно лояльным стартом — от 10 тысяч рублей, но комиссия 5% добавляет ему негативных аспектов.. РТС на текущий момент показывает рост, а вот его «сосед» индекс ММВБ также рост, но не такими большими темпами

На момент написания материала последний финансовый маркер составлял 3304,39 пунктов. Как видите, индекс Мосбиржи, который ведется с 1997 года, более высокий, но при этом по популярности среди трейдеров за счет показателя дохода они практически одинаковые. А если вам интересно узнать о том, что такое ROE и как этот индикатор рассчитывается, рекомендую прочесть готовую статью на www.gq-blog.com

РТС на текущий момент показывает рост, а вот его «сосед» индекс ММВБ также рост, но не такими большими темпами. На момент написания материала последний финансовый маркер составлял 3304,39 пунктов. Как видите, индекс Мосбиржи, который ведется с 1997 года, более высокий, но при этом по популярности среди трейдеров за счет показателя дохода они практически одинаковые. А если вам интересно узнать о том, что такое ROE и как этот индикатор рассчитывается, рекомендую прочесть готовую статью на www.gq-blog.com.

В итоге резюмирую: индекс РТС показывает состояние российской экономики и не удивительно, что первую десятку компаний в его составе занимают промышленные агломераты. Следить за изменениями очень легко на сайте Московской биржи онлайн, ведь каждый будний день с 10.00 до 18.50 эти показатели изменяются ежесекундно. Остается пожелать всем только положительного опыта работы с этим инструментом и хорошей прибыли, какой бы производный инструмент не выбрали.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Индикаторы

Главными индикаторами Московской биржи остаются индексы ММВБ и РТС. Первый из них является основным – именно по его значению принимается решение о приостановке торгов акциями в случаях, предусмотренных законом. Оба индекса рассчитываются на основании цен 50 акций, эмитируемых самыми крупными российскими компаниями (по состоянию на 18 декабря 2012 года). Пересчет показателей происходит автоматически при осуществлении каждой сделки с акциями, входящими в базу. Оба индикатора являются взвешенными по капитализации и имеют общую методику расчета. Единственное, чем отличается РТС от ММВБ, – первый индекс рассчитывается в долларах США, тогда как второй – в российских рублях.

Помимо основных индексов, биржа ведет расчет множества других. Например, индекс голубых фишек рассчитывается на основании 15 самых ликвидных акций российских компаний. Кроме того, по котировкам акций рассчитываются отраслевые индексы: нефти и газа, энергетики, банков и финансов и многие другие.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется базовый контракт. И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.