Долг сша

Содержание:

После Второй мировой войны

Федеральный долг США в процентах от ВВП с 1940 по 2012 год.

Государственный долг в процентах от ВВП резко упал после окончания Второй мировой войны под председательством Гарри С. Трумэна , поскольку США и остальной мир испытали послевоенный экономический рост . В отличие от предыдущих войн, Корейская война (1950–53) в основном финансировалась за счет налогов и не привела к увеличению государственного долга.

Темпы роста в западных странах начали замедляться в середине 1960-х годов. Начиная с середины 1970-х годов и позже государственный долг США начал расти быстрее, чем ВВП.

Государственный долг по отношению к ВВП в 1974 году достиг минимума после Второй мировой войны — 24,6%. В том же году Закон Конгресса о бюджете и контроле за изъятием средств от 1974 года изменил бюджетный процесс, чтобы позволить Конгрессу более легко оспаривать президентский бюджет, и, как следствие, контролировать дефицит становилось все труднее. Государственный долг, находящийся в государственной собственности, увеличился с послевоенного минимума в 24,6% ВВП в 1974 году до 26,2% в 1980 году.

Долг населения по отношению к ВВП снова быстро вырос в 1980-х годах. Президент Рональд Рейган «s экономическая политика пониженные налоговые ставки (Рейган сократил максимальную ставку налога на прибыль с 70% до 28%, хотя законопроекты прошли в 1982 и 1984 позже частично отменили эти сокращения налогов.) И увеличение военных расходов, в то время как демократы в Конгрессе заблокировали порезы к социальным программам. В результате долг как доля ВВП увеличился с 26,2% в 1980 году до 40,9% в 1988 году и продолжал расти во время президентства Джорджа Буша-старшего , достигнув 48,3% ВВП в 1992 году.

Валовой федеральный долг США как процент от ВВП, по политической партии президента

Долги населения достигли максимума в 49,5% ВВП в начале первого срока президента Клинтона . Однако к концу президентства Клинтона он упал до 34,5% ВВП, отчасти из-за сокращения военных расходов, повышения налогов (в , и 1997 годах ) и увеличения налоговых поступлений в результате бума 1990-х годов . Бюджетный контроль, введенный в 1990-е годы, успешно ограничил бюджетные действия Конгресса и президента и вместе с экономическим ростом способствовал образованию профицита бюджета в конце десятилетия. Положительное сальдо привело к снижению государственного долга с примерно 43% ВВП в 1998 году до примерно 33% к 2001 году.

В начале 21 века долг населения по отношению к ВВП снова вырос отчасти из-за снижения налогов Бушем и увеличения военных расходов, вызванных войнами на Ближнем Востоке и новой программой Medicare D. Во время президентства Джорджа Буша-младшего государственный долг увеличился с 3,339 триллиона долларов в сентябре 2001 года до 6,369 триллиона долларов к концу 2008 года. После глобального финансового кризиса 2007–2008 годов и связанного с ним значительного снижения доходов и увеличения расходов. к концу июля 2013 года при президентстве Барака Обамы государственный долг увеличился до 11,917 триллиона долларов .

Понижение кредитного рейтинга за 2011 год

5 августа 2011 года в связи с кризисом потолка долга США в 2011 году рейтинговое агентство Standard & Poor’s понизило рейтинг федерального правительства с AAA до AA +. Это был первый раз, когда рейтинг США был понижен с тех пор, как в 1917 году агентство Moody’s первоначально присвоило ему рейтинг AAA по долгу . BBC News сообщило, что Standard & Poor’s «утратило уверенность» в способности правительства США принимать решения.

Максимальный уровень долга

Максимальный уровень долга — это предел, который Конгресс налагает на объем задолженности, которую федеральное правительство может иметь в любой момент времени. Когда этот уровень достигнут, Казначейство США не может больше выпускать казначейские долговые бумаги. А это значит, что Казначейство может оплачивать расходы государства только по мере поступления налоговых поступлений (индивидуальные, корпоративные и акцизные налоги).

Максимальный уровень долга аналогичен кредитному лимиту по кредитной карте человека. Когда Казначейство отказывается увеличить Максимальный уровень долга, но при этом налоговых поступлений недостаточно для оплаты расходов государства, Казначейство как бы говорит, что хочет потратить деньги, но платить нечем. Это похоже на то, как банк позволяет вам тратить деньги сверх кредитного лимита, а затем отказывается проводить платежи, когда вы стоите на кассе в магазине.

Поэтому, Конгресс поднимает максимальный уровень долга, чтобы США не допустили дефолта по своим долгам. С 2001 года Конгресс менял предельный лимит долга 14 раз, и в будущем это будет продолжаться. Это значит, что правительство продолжит тратить больше, чем зарабатывает.

Максимальный уровень долга и государственные расходы также могут стать проблемой, если соотношение долга к валовому внутреннему продукту станет слишком высоким. По данным Международного валютного фонда, этот уровень составляет 77% для развитых стран. Когда отношение долга к ВВП становится слишком высоким, кредиторы (покупатели долга) начинают беспокоиться о том, что страна не сможет генерировать достаточный доход для погашения долга.

В долгосрочной перспективе держатели долгов могут требовать более высоких процентных платежей, т.к. отношение долга к ВВП увеличивается и растёт риск дефолта США по облигациям. Снижение спроса на казначейские облигации США приведет к дальнейшему повышению процентных ставок, что замедлит экономику США. Дефолт по американскому госдолгу, если он случится, вызовет финансовую панику как на внутреннем рынке, так и во всем мире и потерю доверия к Америке и доллару.

Если процентная ставка по казначейским ценным бумагам будет увеличиваться, американские компании будут рассматриваться как более рискованные и это вызовет увеличение доходности по их облигациям. Это, в свою очередь, потребует от компаний повышения цен на свои продукты и услуги, чтобы покрыть возросшую стоимость своих долговых обязательств. Со временем это заставит людей платить больше за товары и услуги, что приведет к инфляции.

Это также может увеличить стоимость заимствования денег для покупки жилья, поскольку стоимость денег на рынке ипотечного кредитования напрямую связана с процентными ставками по казначейским ценным бумагам.

В теории снижение спроса на казначейские бумаги также будет оказывать давление на доллар, т.к. стоимость доллара привязана к стоимости казначейских ценных бумаг. Если доллар начнет терять свою ценность, иностранные держатели облигаций начнут получать обесценивающиеся деньги. Это еще больше снизит спрос на трежерис, и многие из этих иностранных держателей долга США с большей вероятностью будут инвестировать в свои страны.

Актуальные показатели

Все же специалисты предлагают рассматривать, хороша или плоха экономическая ситуация в стране с учетом также величины ВВП, величины на душу населения расходов, которые нужны для обслуживания долга, а также отталкиваясь от объема экспорта.

Пока не выработана единая позиция на то, как государственный долг влияет на темпы экономического роста страны. Все же существует одна выделенная закономерность – чем больше он у страны, тем активнее растет ВВП. Это можно обосновать тем, что в разные сферы экономики привлекаются большие по объему средства. На этом фоне можно привести пример США, где госдолг на сегодняшний день более 22 трлн $. Но это не мешает стране активно развиваться.

Рассмотрим актуальные показатели внутреннего и внешнего долга страны за период с 1993 по 2020 год.

Внутренний долг

Под внутренним долгом понимаются финансовые обязательства, которые берет на себя государство по отношению к организациям или населению страны по причине того, что привлекает средства, которые необходимы, чтобы выполнять различные государственные заказы или программы. Внутренний долг России включает в себя:

- Долговые обязательства РФ перед физическими лицами.

- Обязательства перед юридическими лицами. Причем выражается в национальной валюте.

Выражаются обязательства в форме:

- Государственных займов.

- Кредитов.

- Выпуска облигаций.

- Долговых обязательств под гарантии правительства.

Если говорить непосредственно о статистике по внутреннему государственному долгу России, то показатели за последние 20 лет выглядят следующим образом:

- 1993 г. – 3,5 млрд руб.

- 1998 г. – 490 млрд руб.

- 2003 г. – 679 млрдруб.

- 2010 г. – 2 трлн.

- 2015 г. – 7,2 трлн руб.

- 2017 г. – 8 трлн.

- 2019 г. – 9,1 трлн руб.

- В 2020 г. ситуация будет выглядеть следующим образом – планируется на уровне 10 трлн.

Внешний долг

Что касается непосредственно внешнего долга России за период начиная с 1994 года по сегодняшний день, вот какие цифры можно привести в качестве статистических показателей:

- 1994 год – 118 млрд $.

- 1998 год – 182 млрд $.

- 2000 год – 178 млрд $.

- 2003 календарный период – 151 млрд $.

- 2006 г. – 257 млрд $. Причемначиная годом ранее, он был как в иностранной валюте, так и в национальной.

- 2009 г. – 479 млрд $.

- 2012 г. – 538 млрд $.

- 2014 г. – 728 млрд $.

- 2017 г. – 511 млрд $.

- 2019 г. – 481 млрд $.

Как видно, вплоть до 2014 года сумма существенно увеличивалась, но затем стала постепенно снижаться.

Как видно из представленных статистических данных, внутренний и внешний долг России постоянно растут с небольшой оговоркой. Внешний – за последние 4 года снизился приблизительно на 25%. Но, когда говорится о внешнем долге, анализировать исключительно по нему ситуацию в стране – это не совсем верное решение.

Кредитная петля

Отметим, что для покрытия дефицита бюджета Минфин США выпускает специальные казначейские облигации (трежерис). Американские и зарубежные инвесторы покупают ценные бумаги и получают по ним стабильный доход, по сути предоставляя свои деньги в долг американской экономике. Эти средства идут на погашение бюджетного дефицита, но в долгосрочной перспективе рост государственного долга только повышает нагрузку на бюджет страны.

По последним данным американского Минфина, в феврале 2020 года в общем объёме задолженности США около трети ($7 трлн) пришлось именно на казначейские бумаги, приобретённые иностранцами. При этом в ближайшие месяцы финансовые власти страны планируют значительно нарастить соответствующий показатель.

«Основной объём заимствований пришёлся на апрель — разгар развития пандемии. В целом же, согласно заявлениям Минфина США, во II квартале ведомство планирует дополнительно привлечь $3 трлн, а в III квартале — ещё $677 млрд», — отметил Марк Гойхман.

Как рассказал RT заведующий лабораторией Института прикладных экономических исследований РАНХиГС Александр Абрамов, для снижения негативных последствий эпидемии на экономику в конце марта Федеральная резервная система Штатов объявила о беспрецедентном расширении программы количественного смягчения. Регулятор начал печатать доллары и в неограниченном объёме самостоятельно скупать трежерис на фондовом рынке.

С начала весны объём казначейских облигаций на балансе ФРС вырос с $4,2 трлн до $6,6 трлн. По словам Александра Абрамова, к концу года соответствующая сумма может достигнуть $11 трлн.

«Примечательно, что с начала апреля многие валюты развивающихся рынков, к примеру рубль и мексиканский песо, уже начали постепенно укрепляться по отношению к доллару. В текущих условиях ослабление американской валюты становится неизбежным, а рост госдолга и дефицита бюджета в дальнейшем будут лишь способствовать этому», — пояснил Абрамов.

Более того, по мнению экспертов, на фоне рекордного роста безработицы и дефицита бюджета увеличение долговой нагрузки на экономику может ослабить позиции Дональда Трампа в преддверии выборов. Как отмечает Марк Гойхман, ранее глава Белого дома неоднократно обвинял своих предшественников в стремительном росте долга и обещал исправить ситуацию. Тем не менее при самом Трампе задолженность американского правительства увеличилась почти на четверть (на $5 трлн).

«Сейчас госдолг создаёт огромное давление на экономику, требуя всё новых ресурсов на своё обслуживание и текущие погашения. Хотя экстраординарный рост задолженности в последние месяцы во многом вынужденный, в целом это негатив для предвыборных позиций Трампа и лишний козырь для критики со стороны соперников-демократов», — подчеркнул Гойхман.

К чему приведет увеличение госдолга

Долговые обязательства в разумных пределах способны давать толчок экономическому развитию. Если величина госдолга начнет превышать платежеспособность, то кризиса в экономике США — а соответственно всей планеты — не избежать. Это связано с тем, что доллар является международным платежным средством. Более того, этих самых долларов за границей существенно больше, чем внутри страны.

Приведем простой пример. Вы берете кредит в банке под неприличный процент (от 18 до 30% годовых). Редко бывает, что сумма кредита меньше вашей заработной платы за год. Большая часть России, к слову, так живет и не жалуется. Известно, что некоторые граждане чуть ли не 50% своих доходов отдают банкам за кредиты.

Многие россияне и по 70% дохода отдают банкам. Причем мы берем средства на нужды, «хотелки», а американское Правительство – на развитие экономики. Они одалживают, чтобы получить прибыль, а не просто потратить на новое авто, квартиру, телевизор.

Получается, что увеличение госдолга Америки для них не критично — вплоть до 1000 % от ВВП страны. Чтобы достичь такой величины, потребуется не менее 100 лет. Однако этого в силу очевидных причин не допустят, т.к. последствия будут непредсказуемыми.

Проблемы

Проблемы суверенного долга были серьезной проблемой государственной политики со времен Второй мировой войны , включая обращение с долгом, связанным с этой войной, «долговым кризисом» развивающихся стран в 1980-х годах, а также потрясениями финансового кризиса 1998 года в России и дефолта Аргентины в 2001 году. .

Влияние на будущий экономический рост

В 2013 году Группа Всемирного банка выпустила отчет, в котором анализировались уровни долга 100 развитых и развивающихся стран с 1980 по 2008 год, и было обнаружено, что соотношение долга к ВВП выше 77% для развитых стран (64% для развивающихся стран) сокращает будущее ежегодный экономический рост на 0,02 процентных пункта на каждый процентный пункт долга выше порогового значения.

Что такое госдолг США (простыми словами)

В последнее время появилась новая «пугалка»: Америка скоро рухнет, так как занимает у всех деньги налево и направо. Мало того, что это первая-вторая экономика мира (в последние пару лет их обогнал Китай), так еще и в долги себя вгоняет — как такое возможно?

Долги тянут США на дно? Автор иллюстрации: CHAD CROWE.

Долги тянут США на дно? Автор иллюстрации: CHAD CROWE.

Сразу отметим, что США этим занимаются уже более 80 лет, но до сих пор только развиваются: наращивают обороты и преодолевают кризисы, показывая всему миру, что капитализм — химера живучая и приспосабливаемая.

Рассказываем простыми словами: госдолг США представляет собой совокупность казначейских ценных бумаг, которые приобретаются странами, гражданами или компаниями с последующим получением определенных дивидендов.

Угрожает ли госдолг экономическому благополучию США?

Безусловно: мыльный пузырь однажды лопнет 54.66%

В обозримом будущем — нисколько 18.01%

Нет: США будут наращивать госдолг даже спустя 1000 лет 27.33%

Проголосовало: 161

Фактически получатели этих «расписок» одалживают стране деньги (что самое интересное — в качестве таковых являются доллары) на развитие и финансирование разнообразных проектов, ожидая в результате получить их обратно с процентами.

Всего выделяют 4 вида этих бумаг:

- Казначейские векселя краткосрочные – Bills;

- Казначейские облигации среднего срока – Notes;

- Долгосрочные казначейские облигации – Bonds;

- Облигации с защитой от инфляции – TIPS.

Схема работы обязательств (еще их называют трежерис) очевидна: чем больше срок займа, тем выше выплачивается процент. Даже самые выгодные из них не приносят более 2 % годовых, что не так много.

В некоторых случаях встречаются отрицательные проценты («я вам одолжу доллары, уважаемые США, да еще и сам буду доплачивать вам за это». Красота.). С точки зрения науки это связано с высокими инфляционными ожиданиями в стране-кредиторе (выгоднее немного доплатить и перестраховаться, чем потерять всё).

Мифы о внешнем долге

«Америка в долгах как в шелках» – вот, чем нас подбадривают отечественные СМИ. В России все хорошо, а вот загнивающий Запад скоро обанкротится. Обыватели это с удовольствием проглатывают, забывая о том, что сами по уши в кредитах с грабительскими процентами. Государству это выгодно. Поэтому мифов про внешний долг Америки развелось немало . Развеем некоторые из них.

США должны иностранцам больше, чем зарабатывают

Несмотря на то, что госдолг Соединенных Штатов превысил на 30% ВВП к началу 2021 г, внешняя его часть составляет только 33% (что существенно ниже размера ВВП). Следует понимать, что эту сумму они не выплачивают сразу, а дробят на мизерные величины на многие годы.

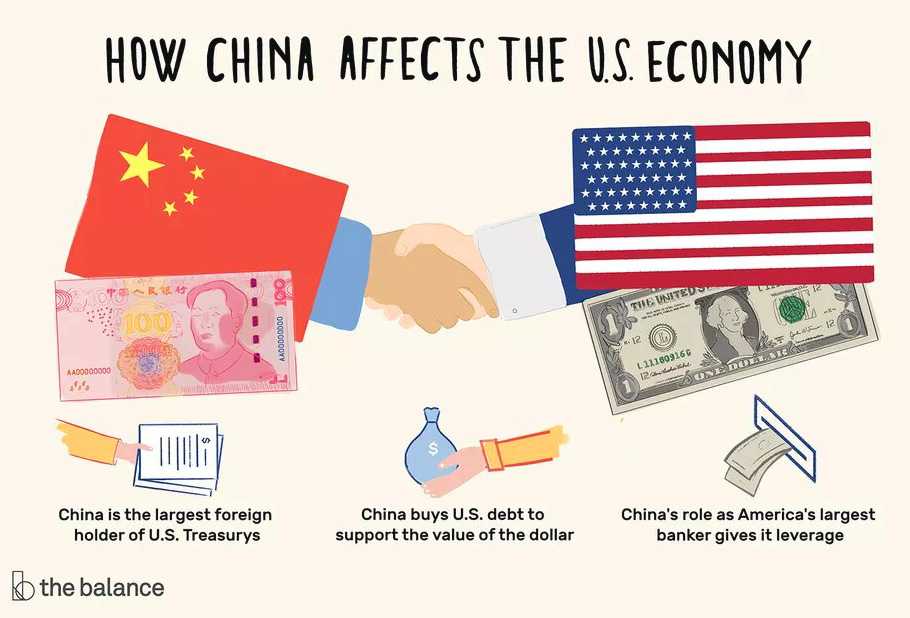

Китай обрушит экономику США

Китаю невыгодно рушить рынок, на котором они имеют огромные прибыли. Заявления обратного характера нужны лишь для политических интриг. Даже если Поднебесная решится на такой шаг, то только потеряет.

Как Китай поддерживает экономику США. Китай — крупнейший иностранный держатель казначейских облигаций США. Китай также покупает долги США, чтобы поддержать курс доллара. Роль Китая как крупнейшего банкира Америки, разумеется, предоставляет ему некоторые рычаги давления. Однако он по-прежнему остается экспортной экономикой, а американский потребитель — ее крупнейшим покупателем. Автор изображения: Michela Buttignol.

Как Китай поддерживает экономику США. Китай — крупнейший иностранный держатель казначейских облигаций США. Китай также покупает долги США, чтобы поддержать курс доллара. Роль Китая как крупнейшего банкира Америки, разумеется, предоставляет ему некоторые рычаги давления. Однако он по-прежнему остается экспортной экономикой, а американский потребитель — ее крупнейшим покупателем. Автор изображения: Michela Buttignol.

Американцы уже не могут платить по долгам

Широко распространен миф, твердящий о том, что США уже не способны выплачивать по обязательствам. По факту размер отчислений равняется 1-1,5% от ежегодных доходов страны.

Подобного рода заявления делаются исключительно в целях пропаганды, смещения акцентов и управления повесткой дня.

Подобного рода заявления делаются исключительно в целях пропаганды, смещения акцентов и управления повесткой дня.

С учетом роста экономики, инвестиционных вливаний, эта сумма не представляет никаких угроз для экономики. Займы у сторонних и внутренних инвесторов позволяют поднимать уровень собственного производителя на мировой арене, не давая другим игрокам захватывать интересные и высокодоходные рынки (явление концентрации и монополизации капитала).

Америка скоро рухнет

Ничто не предвещает такого исхода. В результате непредвиденных обстоятельств может пасть что угодно, но вот по причине огромного госдолга США точно не обанкротятся в ближайшие лет 100. Да и радоваться падению Америки пока рано, так как даже российская экономика сильно зависит от доллара. Конец придет и нам.

Тем временем, пролетарии всех стран, соединяйтесь!

Структура и риск государственного долга

Чтобы понять структуру государственного долга и проанализировать его риски, необходимо:

- Оцените ожидаемую стоимость любого строящегося государственного актива , по крайней мере, в будущих налоговых условиях, если не в прямых доходах. Должен быть сделан выбор относительно его статуса как общественного блага — некоторые общественные «активы» в конечном итоге превращаются в общественное зло , например, атомные электростанции, которые чрезвычайно дорого выводить из эксплуатации — эти затраты также должны быть включены в стоимость активов.

- Определите, используется ли какой-либо государственный долг для финансирования потребления , включая всю социальную помощь и все военные расходы .

- Определите, могут ли проблемы с тройной чистой прибылью привести к провалу или дефолту правительств, скажем, из-за свержения.

- Определите, может ли какой-либо из взятых на себя долгов быть признан одиозным , что может позволить отказаться от него без какого-либо воздействия на кредитный статус страны. Это включает любые ссуды на покупку «активов», таких как дворцы лидеров, подавление или истребление людей. Международное право не позволяет привлекать людей к ответственности по таким долгам, поскольку они никоим образом не извлекали выгоду из расходов и не контролировали их.

- Определите, создаются ли какие-либо будущие права за счет расходов — например, финансирование общественного плавательного бассейна может создать некоторое право на отдых там, где его раньше не было, исходя из прецедентов и ожиданий.

Отношение госдолга к ВВП страны

2021: Конгресс ожидает роста госдолга со 102% до 202% ВВП к 2051 году

В марте 2021 г Бюджетное управление Конгресса США заявило, что федеральный долг США за три десятилетия вырастет более чем вдвое по сравнению с размером экономики, что увеличит риск возникновения бюджетного кризиса. В ближайшей перспективе опасности якобы кажутся незначительными.

При этом отчет не отражает план сброса «вертолетных денег» в размере 1,9 триллионов долларов, который в это время проходит через Конгресс.

2020

План увеличения госдолга до 195% ВВП к 2050 году

В сентябре 2020 г Бюджетное бюро Конгресса (CBO) США заявляет, что к 2050 году государственный долг достигнет 195% ВВП. США в это время не ждут немедленного финансового кризиса, но необходимы действия для решения долгосрочных финансовых проблем США.

Рост ВВП США в ближайшие 30 лет составит 1,6% против 1,9%, прогнозируемых в 2019 году.

«Фискальная траектория США неустойчива, но не существует определенного переломного момента, когда финансовый кризис становится вероятным или неминуемым», — уверены чиновники.

Госдолг США превысил ВВП на фоне эпидемии COVID-19

Во втором квартале 2020 года госдолг США превысил объем ВВП на фоне резкого роста бюджетных расходов и снижения налоговых поступлений во время начала пандемии COVID-19.

Согласно расчётам министерства финансов США, государственный долг страны к концу второго квартала 2020 года составил $20,5 трлн по сравнению с $17,7 трлн на конец марта, увеличившись на 16% всего за три месяца. В результате госдолг достиг 105,5% ВВП по сравнению с 82% ВВП в первом квартале.

По состоянию на 3 сентября 2020 госдолг страны составил $26,7 трлн, свидетельствуют данные сервиса US Debt Clock. Это более чем в 15 раз больше ВВП России, по данным Всемирного банка на 2018 год ($1,658 трлн).

Изменение соотношения госдолга к ВВП США

Изменение соотношения госдолга к ВВП США

Рост госдолга и дефицита бюджета США происходит на фоне решения Белого дома о выделении $2,2 трлн для поддержки предприятий и граждан. Часть денег направлена на прямые выплаты гражданам: люди с доходом менее $75 тыс. получат чек на $1,2 тыс., семьи с детьми получат по $500 на каждого ребенка. Часть средств будет направлена тем, кто лишился работы. Помимо этого в пакете предусмотрены меры по поддержке предприятий и отраслей экономики.

По прогнозам Бюджетного управления Конгресса США, американский госдолг в 2020 году резко вырастет — до 98% ВВП против 79% в конце 2019-го и 35% в 2007-м.

Бюджетный дефицит в США к началу сентября 2020 года наиболее высокий с 1945 года, уточняют эксперты конгресса. В 2021 году прогнозируется дефицит бюджета в 8,6%. Предполагается, что до 2027 года дефицит будет постепенно спадать, но затем вновь вырастет до 5,3% к 2030 году.

Тем временем доходы федерального бюджета США в период с апреля по июль сократились на 10% по сравнению с тем же периодом предыдущего года в связи с существенным снижением экономической активности в стране из-за карантинных мер, а также массовых сокращений.

Прогноз роста федерального долга до 100% ВВП

Согласно прогнозу на начало мая 2020 г, отношение госдолга к ВВП в США составит в 2020 году 100% — самый высокий показатель со времен Второй мировой войны.

2016: 106% от ВВП страны

По итогам 2016 года госдолг США составлял 106% от ВВП страны — это третий показатель среди стран «Большой двадцатки». Первое место занимает Япония, госдолг которой составляет 9,1 триллиона долларов, но в два с половиной раза превышает ВВП страны.

Госдолг России, по оценке Минфина, к концу 2017 года достигнет 12,7 триллиона рублей, что составит 13,8% ВВП страны.