Внешний долг рф: размер, график выплат до 2028 года

Содержание:

- Содержание

- Исторические уровни долга

- Из чего состоит внешний долг России?

- Динамика внешнего долга

- Процентный возврат

- Основные разновидности внешнего долга

- Актуальные показатели

- История госдолга России

- Какие всего три страны в мире не имеют долгов перед США и МВФ

- Откуда такой большой долг у США?

- Что это такое

- Госдолг и составление сметы бюджета.

- Внешний долг на сегодняшний день

- График выплат по внешнему долгу РФ: проценты (ЦБ РФ)

Содержание

Российские банки традиционно размещали свои валютные резервы в низкорисковые активы за рубежом. В части облигаций на первом месте идут гособлигации развитых стран. Западный рынок госдолга был тихой гаванью для инвесторов на протяжении десятков лет, однако в последнее время система начала давать сбой. Резкий рост дефицита бюджетов многих западных государств пошатнул устои: инвесторы все чаще начали сомневаться в отсутствии рисков при вложениях в некогда надежные активы.

Почему инвесторы перестают доверять американским гособлигациям? Краткие выводы:

- Гособлигации США (трежерис) ранее рассматривались банками как безрисковый актив для размещения валютных запасов. Но госдолг США уже очень велик и постоянно растет, что не соответствует критерию возвратности долга, предполагаемого у наилучшего заемщика. Один из главных актуальных рисков инвестиций в трежерис — возможность дефолта в среднесрочной перспективе или возврат долга сильно обесцененными деньгами.

- Кроме того, американский госдолг имеет отрицательную реальную доходность и ожидаемо упадет в цене: гособлигации США дешевеют на фоне избыточного предложения и недостаточного спроса со стороны нерезидентов.

- Санкционная политика американского государства также вносит свои коррективы: реальным риском для российских инвесторов становится вероятность ареста актива или адресного отказа от обслуживания долга.

Исторические уровни долга

Валовой федеральный долг

В этой таблице указан федеральный долг США как процент от валового внутреннего продукта , или ВВП, каждый год после Второй мировой войны. Валовой федеральный долг, показанный ниже, достиг 102,7% ВВП на конец 2012 года, это самая последняя доступная цифра; это был самый высокий процент с 1945 года и первый годовой показатель, превысивший с тех пор 100%. (Валовой федеральный долг в таблице включает внутригосударственный долг — то есть деньги, которые одна ветвь федерального правительства должна другой. Когда эта последняя сумма вычитается, оставшаяся сумма называется государственным долгом.)

| Сессия Конгресса | Годы | Президент | Партия президента | Отношение долга к ВВП на начало периода | Отношение долга к ВВП на конец периода | Изменение долга (в миллиардах долларов) | Изменение отношения долга к ВВП (в процентных пунктах ) |

|---|---|---|---|---|---|---|---|

| — | 1941–1945 | Рузвельт | Демократичный | 100% | 117,5% | +203 | +67,1 |

| — | 1945–1949 | Рузвельт, Трумэн | Демократичный | 117,5% | 93,1% | -8 | -24,4 |

| — | 1949–1953 гг. | Трумэн | Демократичный | 93,1% | 71,4% | +13 | -21,7 |

| — | 1953–1957 | Эйзенхауэр | Республиканец | 71,4% | 60,4% | +6 | -11,0 |

| — | 1957–1961 | Эйзенхауэр | Республиканец | 60,4% | 55,2% | +20 | -5,2 |

| — | 1961–1965 | Кеннеди, Джонсон | Демократичный | 55,2% | 46,9% | +30 | -8,3 |

| — | 1965–1969 | Джонсон | Демократичный | 46,9% | 38,6% | +43 | -8,3 |

| — | 1969–1973 | Никсон | Республиканец | 38,6% | 35,6% | +101 | -3,0 |

| — | 1973–1977 | Никсон, Форд | Республиканец | 35,6% | 35,8% | +177 | +0,2 |

| — | 1977–1981 | Картер | Демократичный | 35,8% | 32,5% | +288 | -3,3 |

| — | 1981–1985 | Рейган | Республиканец | 32,5% | 43,8% | +823 | +11,3 |

| — | 1985–1989 | Рейган | Республиканец | 43,8% | 53,1% | +1 050 | +9,3 |

| — | 1989–1993 | Буш-старший | Республиканец | 53,1% | 66,1% | +1 483 | +13,0 |

| — | 1993–1997 | Клинтон | Демократичный | 66,1% | 65,4% | +1 018 | -0,7 |

| — | 1997–2001 | Клинтон | Демократичный | 65,4% | 56,4% | +401 | -9,0 |

| — | 2001–2005 | куст | Республиканец | 56,4% | 63,5% | +2 135 | +7,1 |

| — | 2005–2009 | куст | Республиканец | 63,5% | 84,2% | +3,971 | +20,7 |

| — | 2009–2013 гг. | Обама | Демократичный | 84,2% | 102,7% | +6 061 | +18,5 |

Примечания:

- Часть долга, включенного в эту диаграмму для каждой президентской администрации, может включать долги, добавленные в рамках следующей президентской администрации.

- Информацию о чистых изменениях рабочих мест за соответствующие периоды см. В разделе « Рабочие места, созданные во время президентских сроков в США» .

Государственный долг

Долг США с 1940 по 2011 год. Красные линии обозначают «государственный долг», а черные линии обозначают общий государственный долг или валовой государственный долг. Разница заключается во внутригосударственном долге , который включает обязательства перед государственными программами, такими как социальное обеспечение. На верхней панели показан долг, дефлированный до долларов 2010 года; вторая панель показывает долг как процент от ВВП.

Государственный долг — это валовой долг за вычетом внутригосударственных обязательств (таких как деньги, которые государство должно двум целевым фондам социального обеспечения , программе страхования по старости, потере кормильца и инвалидности и программе социального страхования по инвалидности ).

Из чего состоит внешний долг России?

По данным министерства финансов структура долга России на 1 марта следующая:

Внешний долг (включая СССР) – $47,557 млрд,

который состоит из следующих статей:

- Долги двусторонним кредиторам, которые не состоят в Парижском клубе – $490 млн.

- Долги многосторонним кредиторам – $485 млн.

- Долги по внешним облигациям – $35,058 млрд.

- Гарантированные выплаты в валюте других стран – $11 млрд.

- Прочее – $30 млн.

Внешний долг Российской Федерации

Исходя из графика с 2000 года объем внешний займов сокращается и составляет около 10% от общего долга в 2019 году. Но, с сокращением внешних займов, растут внутренние.

Динамика внешнего долга

Центральный банк РФ даёт следующую статистику по изменению внешнего долга Российской Федерации и её золотовалютным резервам.

| ОГУ | ОДКР | Банки | Проч. | Всего | ЗВР | |

|---|---|---|---|---|---|---|

| 01.01.1994 | 111,8 | 3,9 | 1,3 | 0,8 | 117,9 | 7,6 |

| 01.01.1995 | 118,5 | 4,7 | 2,3 | 1,2 | 126,7 | 6,5 |

| 01.01.1996 | 114,8 | 10,3 | 4,7 | 2,9 | 132,7 | 17,2 |

| 01.01.1997 | 125,8 | 12,9 | 8,7 | 5,5 | 153,0 | 15,3 |

| 01.01.1998 | 136,4 | 13,5 | 18,2 | 14,8 | 182,8 | 17,7 |

| 01.01.1999 | 138,9 | 19,5 | 10,0 | 20,0 | 188,4 | 12,2 |

| 01.01.2000 | 133,2 | 15,7 | 7,7 | 21,5 | 178,2 | 12,4 |

| 01.01.2001 | 116,7 | 11,9 | 9,0 | 22,4 | 160,0 | 27,9 |

| 01.01.2002 | 103,0 | 8,1 | 11,3 | 23,9 | 146,3 | 36,6 |

| 01.01.2003 | 96,8 | 7,5 | 14,2 | 33,8 | 152,3 | 47,7 |

| 01.01.2004 | 98,2 | 7,8 | 24,9 | 55,1 | 186,0 | 76,9 |

| 01.01.2005 | 97,1 | 8,2 | 32,3 | 75,7 | 213,4 | 124,5 |

| 01.04.2005 | 92,7 | 7,8 | 34,4 | 84,4 | 219,4 | 137,3 |

| 01.07.2005 | 90,9 | 9,0 | 37,6 | 90,3 | 227,9 | 151,5 |

| 01.10.2005 | 71,8 | 9,2 | 43,3 | 102,3 | 226,8 | 159,5 |

| 01.01.2006 | 71,1 | 10,9 | 50,1 | 124,9 | 257,1 | 182,2 |

| 01.04.2006 | 69,5 | 16,5 | 57,2 | 129,9 | 273,2 | 205,8 |

| 01.07.2006 | 66,4 | 12,4 | 66,7 | 143,2 | 288,8 | 250,5 |

| 01.10.2006 | 45,3 | 9,0 | 78,4 | 136,4 | 269,3 | 266,1 |

| 01.01.2007 | 44,7 | 3,9 | 101,1 | 163,3 | 313,1 | 303,7 |

| 01.04.2007 | 43,3 | 8,7 | 110,8 | 191,9 | 354,9 | 338,8 |

| 01.07.2007 | 40,7 | 8,1 | 130,9 | 219,2 | 399,1 | 405,8 |

| 01.10.2007 | 39,6 | 12,8 | 147,6 | 237,6 | 437,8 | 425,3 |

| 01.01.2008 | 37,3 | 1,9 | 163,6 | 260,9 | 463,9 | 478,7 |

| 01.04.2008 | 36,8 | 2,5 | 171,4 | 272,1 | 483,0 | 512,5 |

| 01.07.2008 | 34,6 | 3,2 | 192,8 | 303,6 | 534,4 | 568,9 |

| 01.10.2008 | 32,5 | 3,3 | 197,8 | 307,0 | 540,8 | 556,8 |

| 01.01.2009 | 29,4 | 2,7 | 166,2 | 282,0 | 480,5 | 426,2 |

| 01.04.2009 | 27,3 | 2,4 | 146,4 | 270,0 | 446,3 | 383,8 |

| 01.07.2009 | 30,0 | 3,9 | 141,6 | 290,3 | 465,9 | 412,5 |

| 01.10.2009 | 31,1 | 12,2 | 135,8 | 294,6 | 473,9 | 413,3 |

| 01.01.2010 | 31,3 | 14,6 | 127,2 | 294,0 | 467,2 | 439,4 |

| 01.04.2010 | 31,3 | 12,2 | 129,0 | 290,8 | 463,3 | 447,4 |

| 01.07.2010 | 35,4 | 11,9 | 122,1 | 287,9 | 457,4 | 461,2 |

| 01.10.2010 | 34,8 | 12,2 | 140,0 | 289,5 | 476,6 | 490,0 |

| 01.01.2011 | 34,5 | 12,0 | 144,2 | 298,1 | 488,9 | 479,3 |

| 01.04.2011 | 35,3 | 12,4 | 149,1 | 312,6 | 509,6 | 502,4 |

| 01.07.2011 | 35,1 | 12,7 | 159,0 | 331,9 | 538,8 | 524,5 |

| 01.10.2011 | 33,3 | 11,8 | 157,3 | 325,2 | 527,7 | 516,8 |

| 01.01.2012 | 33,2 | 11,2 | 162,8 | 337,8 | 545,1 | 498,6 |

C 2012 года по настоящее время

Изменения внешнего долга России, в миллионах долларов США:

| Государство | Частн. долг | Общий долг | Междн. рез. | Облиг. США | |

|---|---|---|---|---|---|

| 01.01.12 | 221 595 | 317 290 | 538 884 | 498 649 | 145 672 |

| 01.04.12 | 230 956 | 326 565 | 557 521 | 513 491 | 155 436 |

| 01.07.12 | 257 563 | 313 089 | 570 652 | 514 317 | 156 183 |

| 01.10.12 | 277 197 | 321 729 | 598 927 | 529 893 | 171 147 |

| 01.01.13 | 298 930 | 337 490 | 636 421 | 537 618 | 164 379 |

| 01.04.13 | 355 057 | 336 615 | 691 672 | 527 708 | 149 400 |

| 01.07.13 | 366 124 | 341 640 | 707 764 | 513 772 | 131 599 |

| 01.10.13 | 371 567 | 344 693 | 716 260 | 522 580 | 149 897 |

| 01.01.14 | 375 905 | 352 959 | 728 864 | 509 595 | 131 777 |

| 01.04.14 | 375 558 | 340 334 | 715 892 | 486 131 | 116 395 |

| 01.07.14 | 379 595 | 353 184 | 732 779 | 478 250 | 114 547 |

| 01.10.14 | 351 581 | 329 276 | 680 857 | 454 240 | 108 939 |

| 01.01.15 | 304 892 | 295 009 | 599 901 | 385 460 | 82 208 |

| 01.04.15 | 278 944 | 278 351 | 557 295 | 356 365 | 66 530 |

| 01.07.15 | 276 958 | 279 382 | 556 340 | 361 571 | 82 126 |

| 01.10.15 | 277 537 | 259 352 | 536 890 | 371 267 | 82 014 |

| 01.01.16 | 268 137 | 250 351 | 518 489 | 368 399 | 96 896 |

| 01.04.16 | 267 703 | 252 418 | 520 121 | 387 008 | 82 500 |

| 01.07.16 | 264 392 | 258 623 | 523 015 | 392 757 | 88 219 |

| 01.10.16 | 262 815 | 255 515 | 518 330 | 397 743 | 74 584 |

| 01.01.17 | 252 102 | 259 650 | 511 752 | 377 741 | 86 160 |

| 01.04.17 | 255 103 | 266 492 | 521 595 | 397 907 | 104 896 |

| 01.07.17 | 254 907 | 272 120 | 527 027 | 412 239 | 103 146 |

| 01.10.17 | 259 289 | 270 225 | 529 514 | 424 766 | 104 978 |

| 01.01.18 | 253 655 | 264 559 | 518 213 | 432 742 | 96 898 |

| 01.04.18 | 255 528 | 264 733 | 520 262 | 457 995 | 48 724 |

| 01.07.18 | 231 140 | 259 660 | 490 801 | 456 749 | 14 907 |

| 01.10.18 | 215 609 | 254 916 | 470 525 | 459 163 | 14 629 |

| 01.01.19 | 207 482 | 247 198 | 454 680 | 468 495 | 13 180 |

| 01.04.19 | 222 132 | 246 531 | 468 663 | 487 803 | 12 134 |

| 01.07.19 | 225 455 | 254 392 | 479 847 | 518 363 | 8500 |

| 01.10.19 | 220 256 | 254 657 | 474 913 | 530 923 | 10 695 |

| 01.01.20 | 225 404 | 266 014 | 491 418 | 554 359 | 10 510 |

| 01.04.20 | 205 644 | 252 287 | 457 932 | 563 473 | 6853 |

| 01.07.20 | 216 068 | 266 728 | 482 795 | 568 872 | 5879 |

| 01.10.20 | 210 690 | 252 976 | 463 666 | 583 426 | 6155 |

| 01.01.21 | 595 774 |

Процентный возврат

Отметим, что для покрытия дефицита бюджета Минфин США выпускает специальные казначейские облигации (трежерис). Американские и зарубежные инвесторы покупают ценные бумаги и получают по ним стабильный доход, по сути, предоставляя свои деньги в долг американской экономике. Эти средства идут на погашение бюджетного дефицита.

Доходность казначейских облигаций зависит от установленной в стране процентной ставки. Примечательно, что в 2020 году ФРС США снизила ставку с 1,5—1,7% до 0—0,25% годовых. Регулятор проводит такую политику для стимулирования экономики: кредиты становятся дешевле, а деловая и потребительская активность начинает расти.

Также по теме

Может превысить $300 трлн: эксперты прогнозируют достижение рекордных значений мирового долга к середине 2022 года

В течение следующих полутора лет объём мирового долга может вырасти на $19 трлн и к середине 2022 года впервые в истории превысить…

Между тем вслед за снижением процентной ставки ФРС в США резко опустились и доходности трежерис. По данным Минфина Штатов, с января по июль 2020-го проценты по американским госбумагам с десятилетним сроком погашения упали с 1,9 до 0,5% годовых. В результате этого заметно снизилась и стоимость обслуживания новых долгов.

Как рассказал RT аналитик ГК «ТелеТрейд» Пётр Пушкарёв, дополнительное давление на доходности казначейских бумаг США в 2020 году оказывал высокий приток инвестиций в трежерис. Так, в условиях мирового кризиса многие инвесторы активно скупали госбумаги Штатов для более надёжного сбережения денег.

Впрочем, по мере ослабления карантинных мер и старта вакцинации от коронавируса в мире глобальная экономика начала постепенно восстанавливаться. На этом фоне инвесторы стали массово выводить деньги из казначейских облигаций США и вкладывать средства в другие финансовые активы.

В результате оттока инвестиций доходность трежерис начала стремительно расти и на сегодняшний день вернулась к отметке 1,4% годовых. Таким образом, американскому правительству стало дороже занимать новые деньги на рынке.

По прогнозу американского правительства, в 2021 году стоимость обслуживания госдолга США увеличится на $2 млрд — до $378 млрд, а в 2022-м приблизится к отметке $400 млрд. На этом фоне выплата процентов по долгам будет становиться всё более обременительной для американского бюджета, считает Виктор Супян. В результате экономика страны может столкнуться с целым рядом финансовых рисков в долгосрочной перспективе.

«Первый риск — это нехватка средств на регулярные выплаты по госдолгу и трудности с текущими платежами. Помимо этого, в случае возникновения новой турбулентности в мировой экономике некоторые страны, например Китай, который находится в сложных отношениях с США, могут начать выводить деньги из американского госдолга. Пекин уже проводил подобные манипуляции, а если они будут происходить часто, это может вызвать определённую напряжённость в американской экономике», — заключил Виктор Супян.

Основные разновидности внешнего долга

- корпоративный внешний долг – финансовые обязательства экономических субъектов выполняющих определенную деятельность внутри государства. Учитываются как частные компании, так и государственные. Данный вид принимается в расчет при определении общей суммы внешнего государственного долга страны, но не накладывает финансовых обязательств непосредственно на государство, за исключением случаем наличия госгарантий и обеспечения;

- государственный внешний долг – совокупность обязательств, взятых на себя муниципальными и федеральными представительствами органов власти, в том числе гарантийное обеспечение частных и корпоративных займов;

- текущий госдолг – обязательства, исполнение по которым ограничено периодом в 12 месяцев;

- общегосударственная задолженность – совокупность всех обязательств, исполнение по которым намечено как на текущий период, так и на перспективу.

Актуальные показатели

Все же специалисты предлагают рассматривать, хороша или плоха экономическая ситуация в стране с учетом также величины ВВП, величины на душу населения расходов, которые нужны для обслуживания долга, а также отталкиваясь от объема экспорта.

Пока не выработана единая позиция на то, как государственный долг влияет на темпы экономического роста страны. Все же существует одна выделенная закономерность – чем больше он у страны, тем активнее растет ВВП. Это можно обосновать тем, что в разные сферы экономики привлекаются большие по объему средства. На этом фоне можно привести пример США, где госдолг на сегодняшний день более 22 трлн $. Но это не мешает стране активно развиваться.

Рассмотрим актуальные показатели внутреннего и внешнего долга страны за период с 1993 по 2020 год.

Внутренний долг

Под внутренним долгом понимаются финансовые обязательства, которые берет на себя государство по отношению к организациям или населению страны по причине того, что привлекает средства, которые необходимы, чтобы выполнять различные государственные заказы или программы. Внутренний долг России включает в себя:

- Долговые обязательства РФ перед физическими лицами.

- Обязательства перед юридическими лицами. Причем выражается в национальной валюте.

Выражаются обязательства в форме:

- Государственных займов.

- Кредитов.

- Выпуска облигаций.

- Долговых обязательств под гарантии правительства.

Если говорить непосредственно о статистике по внутреннему государственному долгу России, то показатели за последние 20 лет выглядят следующим образом:

- 1993 г. – 3,5 млрд руб.

- 1998 г. – 490 млрд руб.

- 2003 г. – 679 млрдруб.

- 2010 г. – 2 трлн.

- 2015 г. – 7,2 трлн руб.

- 2017 г. – 8 трлн.

- 2019 г. – 9,1 трлн руб.

- В 2020 г. ситуация будет выглядеть следующим образом – планируется на уровне 10 трлн.

Внешний долг

Что касается непосредственно внешнего долга России за период начиная с 1994 года по сегодняшний день, вот какие цифры можно привести в качестве статистических показателей:

- 1994 год – 118 млрд $.

- 1998 год – 182 млрд $.

- 2000 год – 178 млрд $.

- 2003 календарный период – 151 млрд $.

- 2006 г. – 257 млрд $. Причемначиная годом ранее, он был как в иностранной валюте, так и в национальной.

- 2009 г. – 479 млрд $.

- 2012 г. – 538 млрд $.

- 2014 г. – 728 млрд $.

- 2017 г. – 511 млрд $.

- 2019 г. – 481 млрд $.

Как видно, вплоть до 2014 года сумма существенно увеличивалась, но затем стала постепенно снижаться.

Как видно из представленных статистических данных, внутренний и внешний долг России постоянно растут с небольшой оговоркой. Внешний – за последние 4 года снизился приблизительно на 25%. Но, когда говорится о внешнем долге, анализировать исключительно по нему ситуацию в стране – это не совсем верное решение.

История госдолга России

Государственный долг РФ фактически образовался в 1991 году — сразу же после прекращения существования СССР, когда Россия как его преемница полностью взяла на себя обязательства Советского Союза. Отвалившиеся от центра бывшие союзные республики рассчитались за это отказом от своей доли в советских зарубежных активах. Данные по истории госдолга РФ ниже собраны из сообщений ЦБ и Минфина.

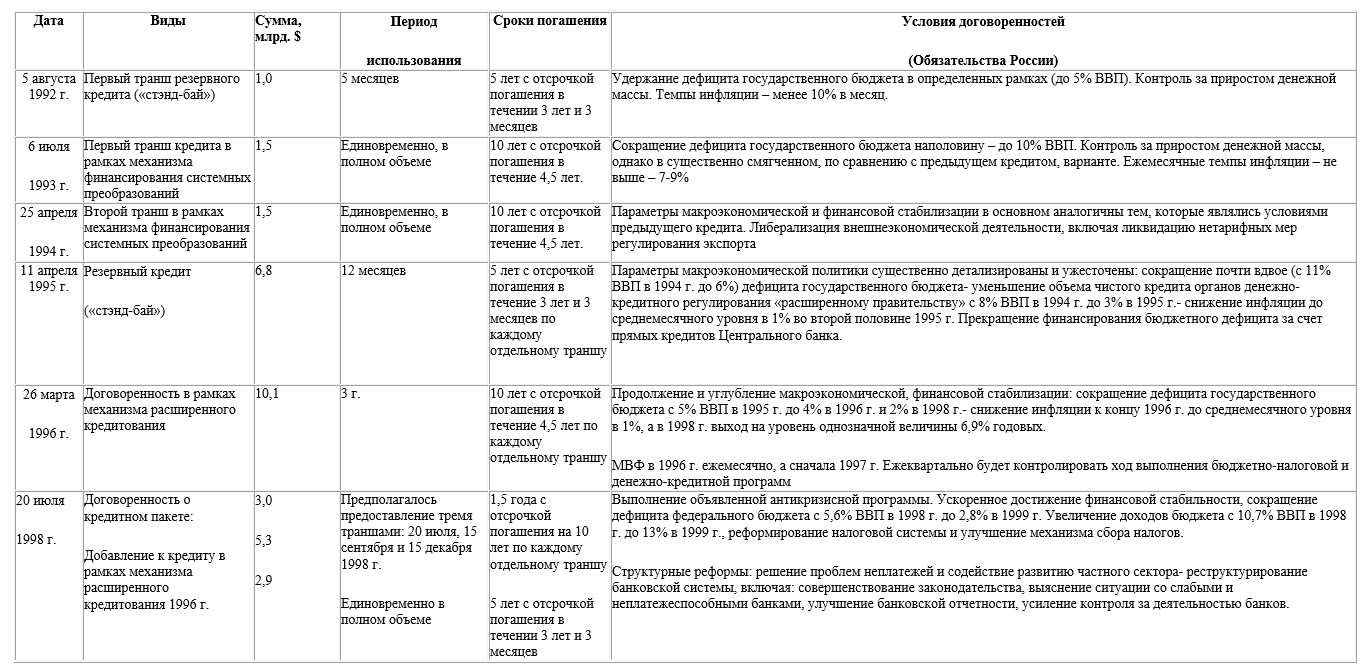

В 1990-е годы — период тяжелейшего экономического кризиса — Россия практически перестала погашать обязательства СССР и начала набирать новые долги. Соответственно, их объем рос и после 1998 года достиг тогдашнего локального максимума в 188 млрд USD. Часть денег при этом была заимствована из МВФ:

После достигнутого в 1998 году пика кризиса и прохождения дефолта российский внешний долг начал уменьшаться — в начале 2000-х благодаря росту нефтяных цен Россия оказалась в состоянии платить по счетом. К концу лета 2006 года после длительных переговоров Россия досрочно выплатила по кредитам Парижского клуба $22,5 млрд.

Следом началась новая фаза роста долга — выправление финансового положения в стране в 2000-е сделало доступными зарубежные кредиты. В результате, упав к 2002-му до 146 млрд. USD, внешний госдолг России снова вырос к 2008 году почти до 0,5 трлн USD.

Объемы российских внешних займов затормозились в том же 2008-м из-за мирового кризиса. Но всего через год показатель внешнего госдолга РФ опять продемонстрировал рост и продолжил свое восхождение.

В 2013 году были осуществлены выплаты по обязательствам СССР Чехии, Финляндии и Черногории общим объемом 3,65 млрд. USD. Однако на фоне общего внешнего долга эта сумма составила только 0.5%. 8 августа 2017 года Россия завершила расчеты с кредиторами Союза, уплатив $125,2 млн. Боснии и Герцеговине.

Новый (пока не превзойденный) максимум внешней задолженности России — свыше 700 млрд. USD — был отмечен летом 2014 года. После этого он стал быстро падать по причине западных санкций, наложенных на российское государства из-за присоединения Крыма и конфликта с Украиной. Западные финансовые институты были лишены возможности продолжать кредитование резидентов РФ.

Зимой 2014—2015 Россией были произведены пиковые выплаты — более 100 миллиардов долларов за несколько месяцев. Это привело к валютному кризису в России и падению рубля, а также значительному сокращению золотовалютных резервов государства. За год действия моратория на кредитование объем внешнего долга РФ снизился почти на 200 миллиардов USD.

Может показаться удивительным, но актуальный госдолг РФ к ВВП составляет лишь 12.6% — только у четырех стран мира этот показатель ниже. У ТОП-10 мировых должников отношение более 100%, а у Японии и вовсе около 250%. По абсолютному значению бесспорным лидером являются США с показателем более 20 трлн. $.

Какие всего три страны в мире не имеют долгов перед США и МВФ

- Бруней — небольшой султанат, расположенный на острове Борнео (Калимантан) на границе с Малайзией, входит в Содружество наций Великобритании;

- Макао — специальный административный район Китая со своей валютой (патака) и автономией, известный своим открытым портом, многочисленными казино, игорными домами и автоматами, ночными клубами и… финансовыми учреждениями.

- Палау — архипелаг из 328 островов в Тихом океане, находящийся под управлением США с 1947г. (с 1994 г. «независимое государство», решившее на референдуме заключить «свободную ассоцию с США». В стране нет вооруженных сил и политических партий, она живет за счет туризма и субсидий США. Национальная валюта — американский доллар.

Надеюсь не нужно объяснять почему у этих трех «стран» нет «внешней задолженности» перед всесильными кредиторами? А у более богатых и самостоятельных государств (ОАЭ, Саудовская Аравия, Израиль, Кувейт) внешний долг всегда существует?

Откуда такой большой долг у США?

Темп роста американского госдолга заставит удивиться любого. Сумма уже перевалила отметку в 23 триллиона долларов и постоянно увеличивается.

Госдолг подразделяется на внутренний и публичный. В первом случае правительство США имеет финансовые обязательства в размере 5,5 трлн долларов перед пенсионным фондом и другими организациями. Публичный долг – общая сумма задолженностей перед странами-кредиторами.

Возникает вопрос: зачем большой и мощной державе занимать деньги у других государств?

На самом деле у Вашингтона достаточно часто возникает дефицит бюджета. Если его не устранить, то начнутся проблемы в области здравоохранения, обороноспособности и т. д.

В этом ролике финансовый аналитик Станислав Миронов расскажет, почему экономика Америки держится на плаву и даже развивается в условиях постоянно растущего долга:

Альтернативным решением было бы сокращение расходов на социальную, медицинскую и другие сферы, а также повышение налогов. Но это вызвало бы снижение уровня жизни и, соответственно, массовое недовольство простых американцев.

Страна, желающая стать кредитором США, приобретает ценные бумаги в виде облигаций госзайма.

Впрочем, инвестировать в американскую экономику могут не только другие государства. Ценные бумаги активно покупаются:

- Компаниями;

- Частными лицами;

- Резервной системой;

- Некоторыми штатами.

Что это такое

Чтобы четко себе представлять ситуацию с внешним долгом России в реальном времени и в предыдущие годы, необходимо детально понимать, что это такое и на какие моменты он влияет.

Внешний долг любой страны, в том числе и Российской Федерации – это вся совокупная сумма денег и других финансовых обязательств, которые необходимо вернуть кредиторам (заемщикам) в определенный временной промежуток. Таким образом – это общая задолженность страны на определенный момент времени по внешним займам, с учетом как взятой в долг суммы, так и процентам по ней. Берут заемные средства государства для того, чтобы:

- Оплатить определенные расходы.

- Восполнить дефицитный бюджет.

Чаще всего финансовые средства берут у следующих:

- МВФ – Международного валютного фонда.

- У других государств.

- У различных мировых организаций.

По своей структуре он может состоять из:

- Краткосрочных займов, срок которых не превышает 1 год.

- Среднесрочных – в этом случае заемные средства берутся на срок от 1 года до 5 лет.

- Долгосрочных – срок в этом случае превышает 5 летний период.

Важно отметить, все эксперты признают, что внешний долг государства не должен превышать отметки в 77%. Именно на этом показателе считается, что у государства имеются определенные проблемы и кредиторы начинают настороженно относиться к этой ситуации

Поэтому в преобладающем большинстве случаев правительство вынуждено увеличивать проценты. Такая ситуация действует несколько успокаивающе на кредиторов. Для самого государства это означает, что ему приходится одалживать еще большие суммы.

Госдолг и составление сметы бюджета.

Формулирование бюджетных оценок расходов по государственному долгу традиционно производится по методу начисления в системах бюджета и бухгалтерского учета. Такие оценки учитывают совокупный долг на начало финансового года. Кроме того, оцениваются новые долги, которые будут привлечены в течение года

При формулировании этих оценок должное внимание уделяется уровню ожидаемого дефицита, а также объемам внешнего и внутреннего долга, которые будут привлечены как для финансирования дефицита государственного бюджета, так и для удовлетворения требований в отношении ссудных средств. При оценке расходов по внешнему долгу страны с относительно стабильными обменными курсами основывают свои бюджетные оценки на уровне обменных курсов и процентных ставок на конец года

В странах, предусматривающих изменение этих ставок, учитываются средние ожидаемые ставки на следующий финансовый год. Однако ожидаемые ставки являются внутренними расчетами, и, как правило, эти расчеты явно не указываются в пояснительных примечаниях к бюджетной смете. Кроме того, любая огласка этих расчетов может оказать негативное влияние на рынки.

В последние годы, в связи с увеличением бюджетного дефицита и увеличением внешнего и внутреннего долга, в составление бюджета государственного долга были внесены два улучшения. Однако эти улучшения не являются единообразными или универсальными, и практика по-прежнему варьируется от страны к стране.

- Первое улучшение связано с тем, что, признавая связь между долгом, налогово-бюджетной политикой и платежным балансом, несколько стран начали готовить различные сценарии для анализа последствий внешнего долга. В качестве неотъемлемой части этого процесса изучаются сценарии заимствований как на текущий, так и на будущие годы, а также анализируются их последствия для таких факторов, как государственные расходы, отношение долга к ВВП и экспорт. Хотя анализ внутреннего долга менее сложен, чем анализ внешнего долга, он также рассматривается как часть сценариев, касающихся финансирования планов развития.

- Второе улучшение связано с введением маржи при формулировании бюджетных оценок расходов по государственному долгу. Учитывая неопределенность в движении обменных курсов и процентных ставок, оценки обеспечивают дополнительную маржу, так что дополнительные требования могут быть удовлетворены, не прибегая к дополнительным бюджетам. Эта практика была особенно заметна в странах Латинской Америки с высокой инфляцией. Такая маржа может оказаться недостаточной, когда колебания ставок превышают предполагаемые. Напротив, в Соединенном Королевстве и Соединенных Штатах, где существует практика предоставления «резервов» и «надбавок» для удовлетворения дополнительных требований, возникающих в результате непредвиденных ситуаций и более высоких темпов инфляции, сборы по государственному долгу не включаются в эти оценки, возможно потому, что выплаты по государственному долгу могут производиться без какого-либо четкого законодательства в обеих странах.

Внешний долг на сегодняшний день

По официальным данным Минфина, внешний долг России на 2020 год составляет $481 473,0 млн. С одной стороны, это много. Но если смотреть структуру задолженности, ситуация совершенно иная. Правительство РФ по выпущенным в оборот облигациям и прямым займам должно $69 460,0 млн. В том числе:

- по кредитам международным банкам (МБРР, МБР, НБР БРИКС и др.) и фондам (МВФ) – $22 270,0 млн.;

- владельцам ценных бумаг – $46 139,0 млн.

Внешний долг ЦБ РФ составил $12 890 млн.

Задолженность банков значительно сократилась и составляет всего 76 560,0 млн. долларов США. Это напрямую связано с санкциями против банковской системы, в результате чего доступ к краткосрочным кредитам (коротким деньгам) полностью перекрыт. С одной стороны плюс, с другой – минус. Ведь на краткосрочных кредитных деньгах банки, как это не покажется странным, но зарабатывали и платили налоги в бюджет.

Корпоративный внешний долг вырос и составляет $322 563,0 млн. Его объем самый значительный. Но это тот случай, когда можно не волноваться: в сумму задолженности входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. Таким образом, текущая задолженность может сильно колебаться в отдельные месяцы одного года.

Структура внешнего долга

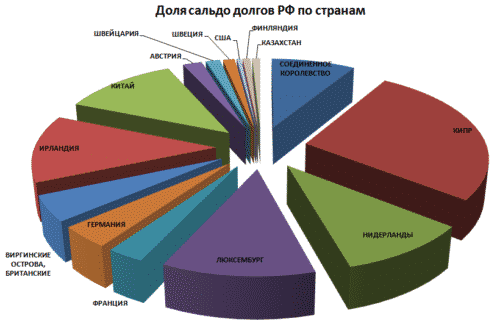

Структуру внешнего долга можно рассматривать по нескольким параметрам. Наибольший интерес вызывают источники возникновения и перечень стран с удельным весом госдолга, перед которыми возникла задолженность.

По источникам госдолг подразделяется:

- на обязательства перед держателями ценных бумаг, которые выпустило правительство;

- кредиты у международных структур: банков и фондов;

- гарантийные обязательства при оформлении займа корпоративным сектором у субъектов международного права. Выдаются в основном крупным государственным корпорациям (Газпром, Роснефть и т.д.);

- долги по внешнеторговому обороту – товар в страну ввезен, но валюта на счет продавца еще не ушла.

В разрезе стран, которым должна Россия, на ведущих позициях офшоры, через которые и идут в основном торговые потоки: Кипр, Исландия, Люксембург, а так же Великобритания и Голландия. Китай предоставил кредит на строительство нефте- и газопроводов. С другими странами стандартная задолженность по внешнеторговым операциям.

График выплат по внешнему долгу РФ: проценты (ЦБ РФ)

| Срок платежа | Госдолг, млн $ | ВСЕГО, включая госдолг, долги ЦБ, банков, прочих секторов, млн $ |

|---|---|---|

| Сентябрь 2018 | 264 | 1 697 |

| Октябрь 2018 | 521 | 2 147 |

| Ноябрь 2018 | 151 | 1 378 |

| Декабрь 2018 | 374 | 1 833 |

| Январь 2019 | 262 | 1 287 |

| Февраль 2019 | 429 | 1 552 |

| Март 2019 | 259 | 1 671 |

| 2 квартал 2019 | 1 044 | 4 614 |

| 3 квартал 2019 | 931 | 3 902 |

| 4 квартал 2019 | 993 | 4 430 |

| 1 квартал 2020 | 925 | 3 845 |

Что касается держателей внешнего госдолга России, то еще в 2017 году Россия погасила последний долг СССР, выплатив Боснии и Герцеговине 125,2 млн долларов. За годы после развала Союза Россия последовательно гасила внешний долг, перечислив в общей сложности 100 млрд долларов. Сегодня, если смотреть с точки зрения государственных кредитов, Россия должна только Южной Корее около 0,5 млрд долларов. Как обещают чиновники, задолженность будет погашена в плановом режиме до 2025 года.