Выписка по кредитной карте

Содержание:

- Выписка по счету для предпринимателей и организаций

- Способы получения выписки по счету в Почта Банке

- Как выглядит — формирование и требования

- Разнесение выписки банка

- Обработка выписок с расчетного счета

- Справки для физических лиц

- Выписка с банковского счета: состав сведений и образец

- Когда лучше формировать выписку по кредитной карте?

- Данные по расчетному счету из системы Сбербанк Бизнес

- Общая информация

- Важные моменты

- Выписка из банка: образец

Выписка по счету для предпринимателей и организаций

Банковская выписка формируется на ежедневной основе на каждый счет, открытый в финансовом учреждении. Это может быть расчетный счет, через который компания ведет свою деятельность, получая прибыль и взаимодействуя с контрагентами и поставщиками, или счет, открытый для кредитных нужд.

Запросить выписку со счета в банке можно в любой момент. Она формируется на определенный период, который интересен заказчику. В этой справке отражается информация:

- о поступлении денежных средств;

- переводе денег в пользу третьих лиц;

- банковских комиссиях.

Выписки из банка можно потребовать при обращении ответственного уполномоченного лица в отделение финансового учреждения. В разных компаниях требуется различное время на изготовление справки. Это может занять от нескольких минут до 3 рабочих дней в зависимости от регламента организации.

Кроме того, для предприятий, имеющих расчетно-кассовое обслуживание в конкретном банке, часто предоставляется удаленный доступ к текущему посредством клиент-банка. В этом сервисе можно формировать такой документ в режиме онлайн, но он не будет иметь юридической силы. Для передачи справки в контролирующие органы необходимы печать и подпись сотрудника банковской компании.

Способы получения выписки по счету в Почта Банке

Почта Банк предлагает разные варианты предоставления выписки по счету, чтобы каждый клиент нашел для себя наиболее удобный способ.

Банкомат

При наличии кредитной или дебетовой карты выписку можно получить в банкомате. Информация о текущем балансе и последних транзакциях будет указана на чеке. Совершать для этого другие финансовые операции не требуется. Предоставление выписки через официальный банкомат Почта Банка является бесплатной услугой. За получение такой выписки в банкоматах сторонних финансовых учреждений может взиматься плата.

.jpg) Выписку можно получить в банкомате.

Выписку можно получить в банкомате.

Отделение банка

Получить справку о состоянии счета можно и при личном посещении одного из отделений банка. Клиент должен иметь при себе карту и паспорт. В целях соблюдения правил безопасности не сообщайте ПИН-код даже банковским служащим.

При необходимости сотрудник заверит выписку печатью и подписью. Минусом такого способа является необходимость ожидания. Документ предоставляется в часы приема граждан и в порядке общей очереди.

«Личный кабинет»

.jpg) «Личный кабинет» содержит информацию о выписке.

«Личный кабинет» содержит информацию о выписке.

В правой части экрана будут указаны все имеющиеся у клиента счета, кредитные и дебетовые карты. По умолчанию по каждому счету отображена история последних 5 операций. При необходимости можно получить полную выписку, нажав на соответствующую кнопку. Информация будет предоставлена за последнюю неделю, месяц или заданный интервал. Есть возможность отправить сформированный документ по электронной почте на любой указанный адрес или скачать на компьютер в удобном формате.

Мобильное приложение

Самый быстрый способ получить выписку — зайти в мобильное приложение. Его установка не займет у клиента много времени. Зато контролировать финансы станет гораздо легче. Доступ в приложение открыт круглосуточно и не требует дополнительного оборудования.

Для получения информации по какой-либо транзакции надо зайти во вкладку «История» и выбрать нужную финансовую операцию. После нажатия кнопки «Подробно» откроется окно «Детали операции». Клиент получит доступ к следующим сведениям: даты совершения перевода и его обработки, сумма, описание операции, код авторизации и идентификатор.

Услуга SMS-информирования

Пользуется большой популярностью по причине того, что информация о каждой совершенной операции приходит в течение нескольких минут. Это позволяет всегда знать баланс и планировать свои расходы. В случае списания средств, совершенного без согласования с владельцем карты, возможно быстро заблокировать доступ к счетам и начать поиски мошенников по горячим следам.

Услугу можно подключить только в отделении банка, заполнив соответствующее заявление. При открытии новой карты сотрудники часто рекомендует одновременно заполнить документы и на СМС-оповещение. Первые 60 дней сервис предоставляется бесплатно. Затем стоимость составит 49 руб. в месяц.

Как выглядит — формирование и требования

Ни один нормативный акт не регламентирует какой-либо определенной формы банковской выписки.

Но существует номенклатура сведений, которые должны обязательно присутствовать в документе:

Но существует номенклатура сведений, которые должны обязательно присутствовать в документе:

- название финансового учреждения, его реквизиты (БИК, корреспондентский счет);

- название владельца и номер расчетного счета;

- дата формирования документа;

- дата предыдущей выписки;

- остатки денежных средств на начало и конец дня;

- приход и расход средств.

Кроме этого, каждая зафиксированная операция в бланке содержит:

- дату и номер документа, являющегося основанием для проведения транзакции;

- счет и реквизиты банка контрагента;

- сумма перевода.

Формирование выписки осуществляется ежедневно по счетам хозяйствующих субъектов.

Проведение и разнесение сумм в бухгалтерском учете

Каким образом бухгалтер обрабатывает полученную выписки из банка по расчетному счету?

Доверенный представитель компании получая выписки с банка, проверяет сопутствующую документацию на соответствие указанных сумм и дат платежа.

Банковская выписка заменяет регистр аналитического учета по расчетному счету, а также является основанием для бухгалтерских записей. Документы, приложенные к выписке, гасятся штампом «погашено».

Если обнаружено расхождение, незамедлительно следует обратиться к сотруднику кредитного учреждения. Ошибочно зачисленные (списанные) со счета денежные средства принимаются на счет 63 «Расчеты по претензиям».

В следующих выписках банковским работником будут внесены исправления, в бухгалтерском учете фирмы задолженность подлежит списанию.

В день получения выписки она вносится в систему движения средств в компании. Применяется правило «двойной записи», осуществляется проводка операций.

Действия бухгалтера при получении выписок:

Действия бухгалтера при получении выписок:

- проверка и прикрепление необходимых документов по транзакциям;

- сверка записей с первичной документацией;

- проставление по правому полю выписки напротив сумм кодов, корреспондирующих со счетом 51 (50, 66, 68, 70,71).

По расходам на содержание и эксплуатацию машин и оборудования, общехозяйственным издержкам, расчетам с бюджетом фиксируются также коды статей.

Данная необходимость возникает из-за организации аналитического учета по многим счетам в разрезе статей. Суммы по статьям группируются в листах-расшифровках, которые открываются каждый месяц и заполняются по данным из документации к соответствующим журналам-ордерам.

Что такое дебет и кредит?

Для знатоков системы двойной записи на счетах бухгалтерского учета несложно заметить, что информация по дебету и по кредиту в банковской выписке отражаются наоборот.

Остатки денежных средств на расчетном счете клиента на определенный период времени, зачисление средств на него в выписке фиксируется по кредиту, а суммы списаний (уменьшения долга) — по дебету расчетного (лицевого) счета.

Действия сотрудника бухгалтерии способствуют регулярному контролю за движением денежных средств на предприятии, формированию информации для надзорных органов и ее подготовка для дальнейшего хранения.

Разнесение выписки банка

Вопросы по разнесению выписки банка касаются юридических лиц и индивидуальных предпринимателей, находящихся на общей или упрощенной системе налогообложения.

Сегодня учет хозяйственных операций предприятий и организаций осуществляется путем применения автоматизированных учетных программ, которые сами формируют проводки.

Порядок разнесения выписок:

- Сформировать документ.

- Сделать проводку. Для этого необходимо выбрать операцию, заполнить реквизиты документов.

- Проводки формируются автоматически.

- Для контроля ознакомиться с результатом проведения, если обнаружены ошибки, отредактировать вручную.

- Завершить операцию.

Бухгалтерские проводки формируются методом двойной записи, т. е. каждая операция отражается в Дебет одного и в Кредит другого счета.

Отражение поступлений на расчетный счет (дебет сч. 51), в Кд. счетов:

- 50 – внесение на расчетный счет выручки из кассы;

- 90 – выручка от реализации товаров, работ и услуг;

- 68 – возврат переплаты в бюджет;

- 91.1 – прочие доходы;

- 76 – расчеты с дебиторами/кредиторами (оплата штрафов, пеней);

- 86 – целевое финансирование;

- 98 – доходы будущих периодов;

- 91.1 – получение безвозмездно перечисленных денежных средств.

Отражение расходных операций по расчетному счету (кредит сч. 51) в Дт. счетов:

- 50 – получение наличных в кассу;

- 52 – покупка иностранной валюты;

- 58.3 – выдача займа;

- 60 – расчеты за товары и услуги;

- 62 – возврат аванса по договору поставки;

- 66,67 – погашение кредитов;

- 71 –выдача средств под отчет;

- 68 – операции по уплате налогов.

Если при формировании проводок обнаружены ошибки, они должны быть отражены по сч. 76 «Расчета с разными дебиторами и кредиторами», в дебет или кредит счета соответственно.

При наличии у предприятия нескольких расчетных счетов, разносить выписку банка необходимо по каждому из них отдельно. Проводить операцию следует ежедневно, при наличии транзакций по расчетному счету.

Обработка выписок с расчетного счета

Проверка и ведение справок осуществляется бухгалтером предприятия. Порядок действий следующий:

- Подготовка бумаг, которые стали основанием для выполнения сверки.

- Подробная сверка полученной информации с записями из первичной отчетной документации. На этом этапе бухгалтер находит незачисленные средства или излишне переведенные суммы. Сверка позволяет установить соответствие выписки с отчетной документацией.

- При выявлении ошибок ставится в известность руководитель предприятия и выясняются причины расхождений.

Проверенные справки вводятся в электронную систему учета организации. Бухгалтер выполняет проводку по каждой транзакции отдельно. Лицевой счет в выписке считается пассивным, поступления и остаток отражаются по кредиту. Списанные деньги переходят на дебет. В ходе обработки информации используется правило «повторной записи». В проводке используется кор. счет 51 или прочие счета, исходя от типа и назначения транзакции.

Справки для физических лиц

Выписка из расчетного счета для организации – это важный финансовый документ, который необходим для бухгалтерии предприятия. Но что такое выписка для физических лиц? Нужна ли она им?

Физические лица могут различным образом взаимодействовать с банковской организацией. Иметь кредитную или дебетовую карту, вклад или кредит, оплачивать ипотеку, автокредитование. Выписки банка для физических лиц в первую очередь носят информационный характер о движении денежных средств.

Клиент может самостоятельно контролировать поступление и списание денег, проверять информацию о комиссиях и процентах по договору. Кроме того, такой документ на бумажном носителе имеет юридическую силу. Справка будет подтверждать наличие просроченной задолженности, выполнение обязательств по договору и подходит для предоставления в суд или другие банковские организации.

Для кредитов

Выписка по кредиту отображает в себе сумму зачисления и списания денег. В графе «Поступления» находятся суммы, которые вносит клиент. В разделе «Списание» размещены данные о том, как распределяются денежные средства по счету.

Указывается информация о том, какая сумма была списана с основного долга, а какая пошла на погашение процентов за фактическое пользование кредитными средствами. Даты фактического поступления денег и списания, а также количество средств, находящихся на счете на текущий момент.

Так же, как и для юридических лиц, единого стандарта нет, но образцы справок имеют общие принципы и создаются на специальном банковском бланке. Примером может служить следующая выписка по расчетному счету:

|

Наименование банка: АО «АКБ РосЕвроБанк» БИК 044525836 Генеральная лицензия на осуществление банковских операций № 3137 от 26.08.2015 ВЫПИСКА ПО ТЕКУЩЕМУ СЧЕТА с 1.07.2017 по 18.08.2017 Клиент: Иванов Иван Иванович Номер счета: 40805910706000004461 Дата формирования: 18.08.2017 Дата последней операции: 17.08.2017 |

|||||

|

Дата |

Содержание операции |

Поступление |

Списание |

Остаток на счете |

Сумма |

| Оставшаяся сумма основного долга | |||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 17.08.2017 | Зачисление денежных средств |

16 450 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение основного долга |

14 699,52 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение процентов за текущий месяц |

2 754,47 |

60,26 |

134 005,26 |

|

| 12.07.2017 | Зачисление денежных средств |

16 450 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Погашение основного долга |

12 596,40 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Зачисление денежных средств |

2 983,59 |

52,25 |

148 704,78 |

|

|

Сумма основного долга на 18.08.2017: 134 005,26 |

Если по ходу договора была допущена просроченная задолженность и начислены штрафы или пени, то эта информация также будет отображаться в выписке из лицевого счета. Клиент может самостоятельно рассчитать, исходя из этой справки, общую сумму, потраченную на оплату штрафов и процентов.

Для кредитных карт

Владельцы кредиток по итогам каждого расчетного периода получают счета-выписки, в которых указана сумма транзакций за прошедший месяц, информация о зачислении денег, общая сумма задолженности и обязательный платеж.

Стандартные данные о состоянии счета содержат минимальную информацию. Банки могут оповещать клиентов посредством СМС-информирования, отправкой письма на почту или электронный адрес. Более подробный документ банка по расчетному счету формируется при непосредственном запросе клиента.

Для вкладов

Выписка с банковского счета по вкладу включает в себя информацию о сумме на текущий момент, а также о начисленных процентах. Это актуально для вкладов с ежемесячной капитализацией процентов, так как клиент может самостоятельно отслеживать прибыль, которую приносит его депозит.

В банковской выписке можно будет отслеживать и движение денежных средств, если по условиям депозита предусмотрено частичное снятие денег или перевод процентов на дебетовую карту.

Выписка с банковского счета: состав сведений и образец

Выписка по счету — это эквивалент самого расчетного счета, представленный в наглядной форме и распечатанный на бумажном носителе или сохраненный в электронном виде (п. 2.1 разд. 2 положения «О правилах…», утв. Банком России 16.07.2012 № 385-П).

Такая документация предоставляется банком клиенту в сроки и в соответствующей форме согласно условиям договора. При этом выписки, выданные в электронной форме, подлежат удостоверению цифровой подписью кредитной организации, на бумажных носителях — представляются без подписей и печатей сотрудников банка.

В состав сведений, отражаемых в выписке по счету, должны входить следующие реквизиты (абз. 4 п. 2.1 разд. 2 положения № 385-П):

- номер расчетного счета;

- дата формирования предыдущей выписки;

- входящий остаток к моменту формирования настоящей выписки;

- обороты по дебету и кредиту по каждому документу и остатки после произведения всех операций;

- номера корреспондирующих счетов по всем операциям;

- исходящий остаток по счету на дату формирования выписки.

Скачать документ можно по предлагаемой ссылке: Выписка из банка по расчетному счету — образец.

Итак, выписка по расчетному счету организации может быть представлена клиенту как в электронном виде, так и на бумажном носителе. Такая выписка не относится к первичной бухгалтерской документации и служит для отражения всех движений средств по счету, что, однако, не лишает ее доказательственных свойств, например для представления в суде.

Когда лучше формировать выписку по кредитной карте?

Банк обычно устанавливает дату регулярного формирования выписки на основании внутренней политики или в связи с условиями конкретного договора. Обычно промежуточные итоги использования карты подводятся в период с 20 по 30 число каждого месяца. Изменить график можно на этапе заключения договора. Вопрос следует обсудить заранее, а затем обозначить комфортную дату в момент открытия кредитной карты.

Формирование выписки влияет на расчет процентов по кредиту и предоставление льготного периода. Стороны обычно выбирают дату, которая максимально приближена к сроку списания средств по кредиту. Таким образом, пользователь карты получает самую свежую информацию о состоянии счета.

При закрытии карты банки рекомендуют запросить так называемую «нулевую» выписку. В случае возникновения разногласий, с ее помощью удастся подтвердить выполнение финансовых обязательств.

Выписка по счету кредитной карты — документ, позволяющий следить за доходными и расходными операциями. Клиент вправе запросить отчет на бумажном носителе или в электронном виде. Обычно выписка носит информационный характер, но ее можно использовать в качестве одного из ключевых доказательств платежеспособности, надежности и финансовой грамотности владельца кредитки.

Кредитный лимитдо 300 тыс.руб.

Беспроцентный периоддо 180 дней

Стоимость в годбесплатно

Скидкипо всему миру

Кредитный лимитдо 700 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1188 руб.

Быстрая заявка на госуслугах

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1200 руб.

Снятие наличных без комиссии

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год

Кэшбэк на покупки до 10%

Вам может быть интересно:

Вас также может заинтересовать:

Кредитные карты с наиболее выгодной системой кэшбэка

Банковские пластиковые карты позволяют своему владельцу не беспокоиться о том, сколько наличных денег носить в своем кошельке. Однако, владельца банковского пластика ждет еще один приятный сюрприз: программы лояльности, ведущее место среди который занимает кэшбэк.

Как правильно пользоваться кредитной картой

Статья рассказывает о том, как правильно оформить кредитную карту, а также каким образом впоследствии осуществлять её повседневное использование, чтобы оно было не только удобным и экономически выгодным, но и максимально безопасным во всех отношениях.

Характеристики, классы обслуживания и разновидности банковских карт

Информационный материал, рассказывающий о популярном платежном инструменте — банковских пластиковых картах. Из чего состоит современная пластиковая карта, её характеристики. Типы банковских карт, классы обслуживания, и другая полезная информация.

5 рекомендаций по выбору кредитной карты

Советы для получателей банковских карт. факторы, влияющие на стоимость кредита. Юридическое сопровождение сделки и методики выгодного использования карт.

Рекомендации для держателей карт, позволяющие защитить средства от злоумышленников.

Данные по расчетному счету из системы Сбербанк Бизнес

Предпринимателей интересует, как можно запросить в системе Сбербанк Бизнес выписку по счету. Это бывает необходимо не только для отчетности и ответов на запросы, но и для анализа эффективности своего предприятия.

Как просмотреть суточные операции

Для просмотра операций, произведенных в течение ближайшего рабочего дня, необходимо:

- войти в Сбербанк Бизнес по паролю или с помощью токена;

- перейти в меню Услуги;

- оттуда перейти в Операции, выбрать Запрос на получение выписки;

- кликнуть Создать новый документ;

- в выпадающем окне выбрать счет, дату получения (максимальный срок одной выписки – 15 дней), нажать Сохранить;

- запрос на оформление в Сбербанк Бизнес онлайн выписки по счету перейдет в статус «Создан»;

- выделить заявку и отправить ее в банк для формирования;

- подождать некоторое время, пока заявка не получит статус Принят АБС.

Держите под контролем ваши расчетные счета — это один из важных аспектов успешного ведения бизнеса

Держите под контролем ваши расчетные счета — это один из важных аспектов успешного ведения бизнеса

Просмотреть полученный документ можно в рубрике Выписки по рублевым счетам, расположенной в главном меню.

Инструкция по экспорту документа

Чтобы распечатать в системе Бизнес Сбербанк онлайн выписку по счету карты, нужно следовать такому алгоритму:

- перейти в меню Услуги – РКО – Информация о движении средств;

- кликнуть на изображении календаря;

- в выпадающем меню указать требуемый счет и дату, а также форму выписки – краткая или расширенная;

- нажать Печать и следовать указаниям вашей печатной программы.

Просматривать выписку можно в бухгалтерской программе. Для этого нужно:

- выбрать меню Дополнительно;

- далее следовать по пути: Обмен с 1С – Экспорт выписки;

- указать в окне даты начала и окончания формирования файла, номер рублевого счета;

- нажать Экспорт и дождаться окончания операции;

- как только появится табличка «Экспорт документов завершен», нажать на ссылку прямо под ней – файл сохранится на компьютере в папке Мои документы или Загрузки.

Если выписка нужная для использования в других программах (например, 1С Бухгалтерия), то ее можно легко экспортировать

Если выписка нужная для использования в других программах (например, 1С Бухгалтерия), то ее можно легко экспортировать

Общая информация

Отношения между сторонами договора банковского счета регулируются положениями главы 45 ГК РФ. Законодатель относит этот вид сотрудничества к услугам. Соответствующая формулировка содержится в ст. 851 Кодекса. Исполнители обязаны безвозмездно передавать клиентам первичные документы по сделке. Таким способом раскрывается размер комиссий, подтверждается своевременность выполнения поручений, демонстрируется очередность списаний. Порядок получения банковской выписки по расчетному счету прописывается договором с юридическим лицом. Это облегчает взаимодействие сторон.

Отчеты необходимы компании для ведения бухгалтерского и налогового учета. На их основании в регистры вносят записи, систематизируют безналичные расходы и доходы. Кроме того, сведения запрашивают для участия в государственных, муниципальных и корпоративных закупках. Информация может потребоваться инвесторам, учредителям, кредиторам. Налоговые и правоохранительные органы получают справки и выписки самостоятельно (ст. 86 НК РФ, ст. 26 закона 395-1).

В 2019 году кредитные организации выдают данные в двух форматах:

- Электронный вариант. Полная сводка о транзакциях за конкретный период формируется в личном кабинете системы дистанционного обслуживания. Сведения выводятся в виде отдельного файла, удостоверенного квалифицированной цифровой подписью. Онлайн-документ можно распечатать. Он будет иметь юридическую силу.

- На бумажном носителе. Отечественные банки давно перешли на электронный документооборот, поэтому выдача традиционных выписок ограничена. Исключения составляют документы за последний календарный год, а также случаи, когда законодательством прямо предусмотрена обязанность кредитной организации представить сведения на бумаге (). Примеры нормативным актом не приводятся.

Большинство отечественных организаций пользуются первым способом. Так, онлайн-система Сбербанка РФ формирует документ за несколько секунд. Услуга автоматической выдачи данных есть у «Тинькофф», «ВТБ24», «УРАЛСИБ» и других лидеров рынка.

Единой классификации банковских выписок не сложилось. Однако некоторые критерии выделить можно. Одним из них является объем сведений. Кредитные организации выдают отчеты в сокращенном или развернутом виде. Усеченная форма содержит только даты, суммы и характер операций (расход/приход). Детализированная выписка включает наименование контрагента, назначение платежа, реквизиты. Если документ запрашивается в электронном виде, к нему прилагают платежные поручения с отметками об исполнении.

Деление производится также по срокам. Уполномоченные представители ООО, а также государственные структуры вправе запросить у банка информацию за 5 лет. Максимальный период установлен ст. 40.1 закона 395-1 и п. 4.1 Положения 579-П. Клиентам предоставлена возможность самостоятельно задавать временные рамки в онлайн-кабинетах. Выписку можно запросить за несколько дней, недель, месяцев и лет.

Содержание сводного отчета зависит и от вида расчетного инструмента. Так, если к счету прикреплены корпоративные карты, компания сможет получить подробный отчет по каждой из них. Автоматизированные системы позволяют запрашивать сведения о поступлениях и комиссиях по эквайрингу, кредитам, вкладам. Более того, большинство банков оказывают услугу выборки. Клиентам предложено затребовать сведения только о расходных, приходных операциях, получить перечень транзакций с участием конкретного контрагента. Функционал зависит от банка.

Важные моменты

Если на предприятии установлена система «онлайн банк», то ходить за выписками в банк не обязательно. Можно просто приложить распечатку из электронного сервиса. Если банкинг (дистанционный) не подключен, то выписка из банка должна присутствовать в документах.

В соответствии с действующим законодательством каждая операция по счету должна быть отражена в бухгалтерском учете на основании документа-основания, первичного документа. Банковская выписка и является первичным документом.

Со дня обращения клиентом по формированию выписки сотруднику банка отводится не более 3-х дней для предоставления информации владельцу счета.

Некоторые кредитные учреждения могут выполнить запрос в течение нескольких часов. Срок действия выписки — 30 дней.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Выписка из банка: образец

Сведения об операциях, совершенных по счету, отражаются в выписке. Иначе говоря, выписка банка по счету организации дает возможность бухгалтеру предприятия знать действительную информацию о состоянии расчетного счета и видеть все движения по нему. Сотрудник предприятия подшивает выписку из банка к первичным документам (платежное поручение), по которым происходило движение средств по счету.

Выписка отражает движение собственных финансов предприятия (приход, расход).

https://www.youtube.com/watch?v=ytpressru

Выдается документ официальному сотруднику предприятия обслуживающим персоналом банка на руки, высылается по почте или в электронном виде ежедневно, если другие сроки не были заранее обговорены сторонами.

Обработка финансовых документов и проверка банковской выписки происходит в день их получения бухгалтером предприятия.

В должностные обязанности бухгалтерия компании или предприятия входит:

- проверить и прикрепить все оправдательные документы по выписке о зачислении и списании средств;

- сверить все записи в выписке с первичными документами. При обнаружении несоответствий и расхождений в документах бухгалтер обязан срочно связаться с сотрудником банковского учреждения;

- по правому полю выписки бухгалтер проставляет коды счетов. Ставятся они напротив соответствующих сумм;

Бухгалтеров, работающих на предприятиях, которые внедрили систему электронного документооборота («Бухучет 1С», «Клиент-банк») посещают сомнения по поводу электронных выписок, как их правильно необходимо хранить и должны ли они распечатываться.

Отсутствуют нормативные документы, которые прямо бы разрешали или запрещали хранение электронных выписок в формате PDF, поэтому ситуация несколько усложняется. При этом действует правило ст.9 ФЗ №129, по которому предприятие обязано по требования органов проверки или другого уполномоченного лица изготовить за свой счет и представить первичные документы в электронном виде.

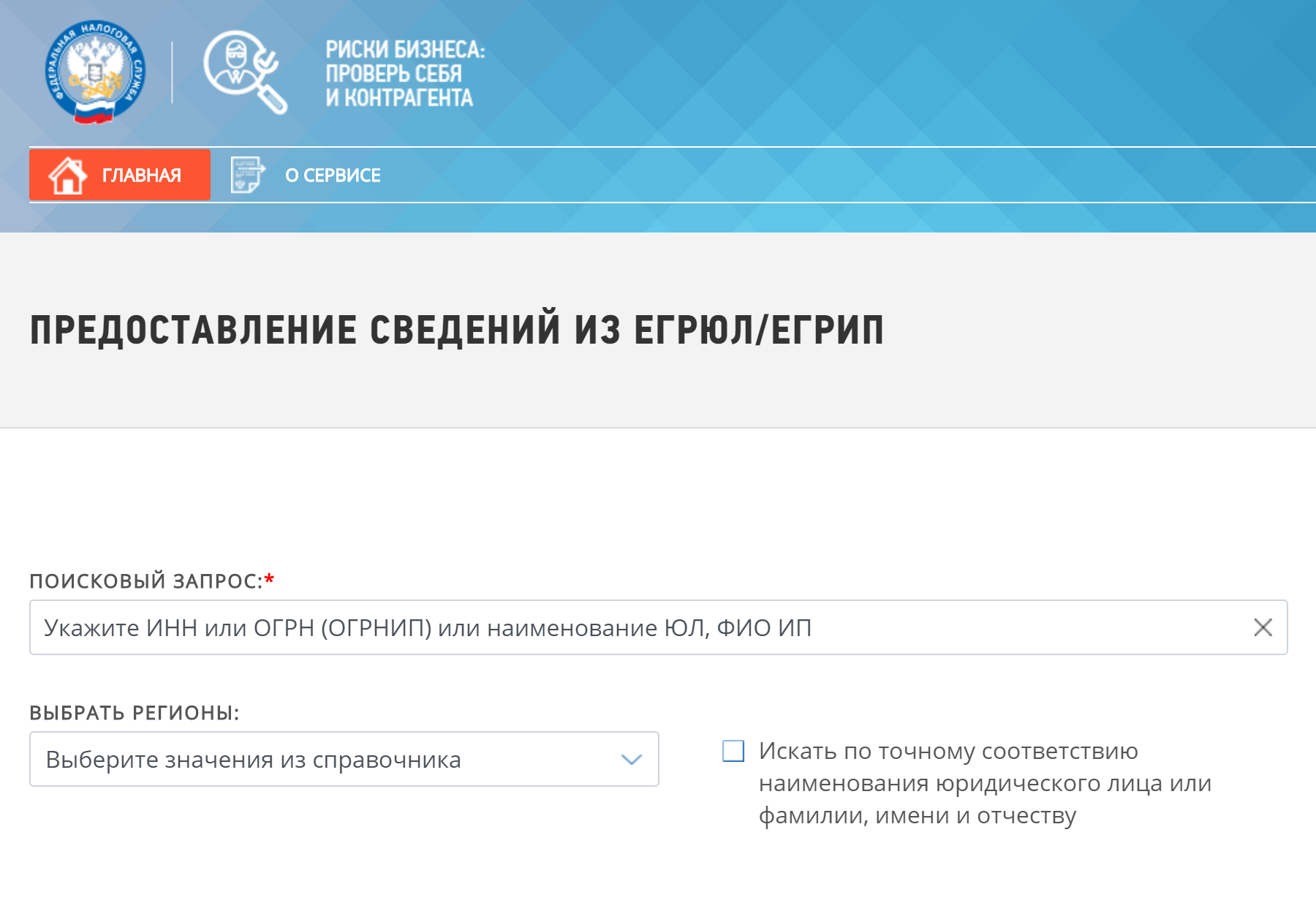

Электронную выписку можно получить через сайт налоговой или сервис СБИС.

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

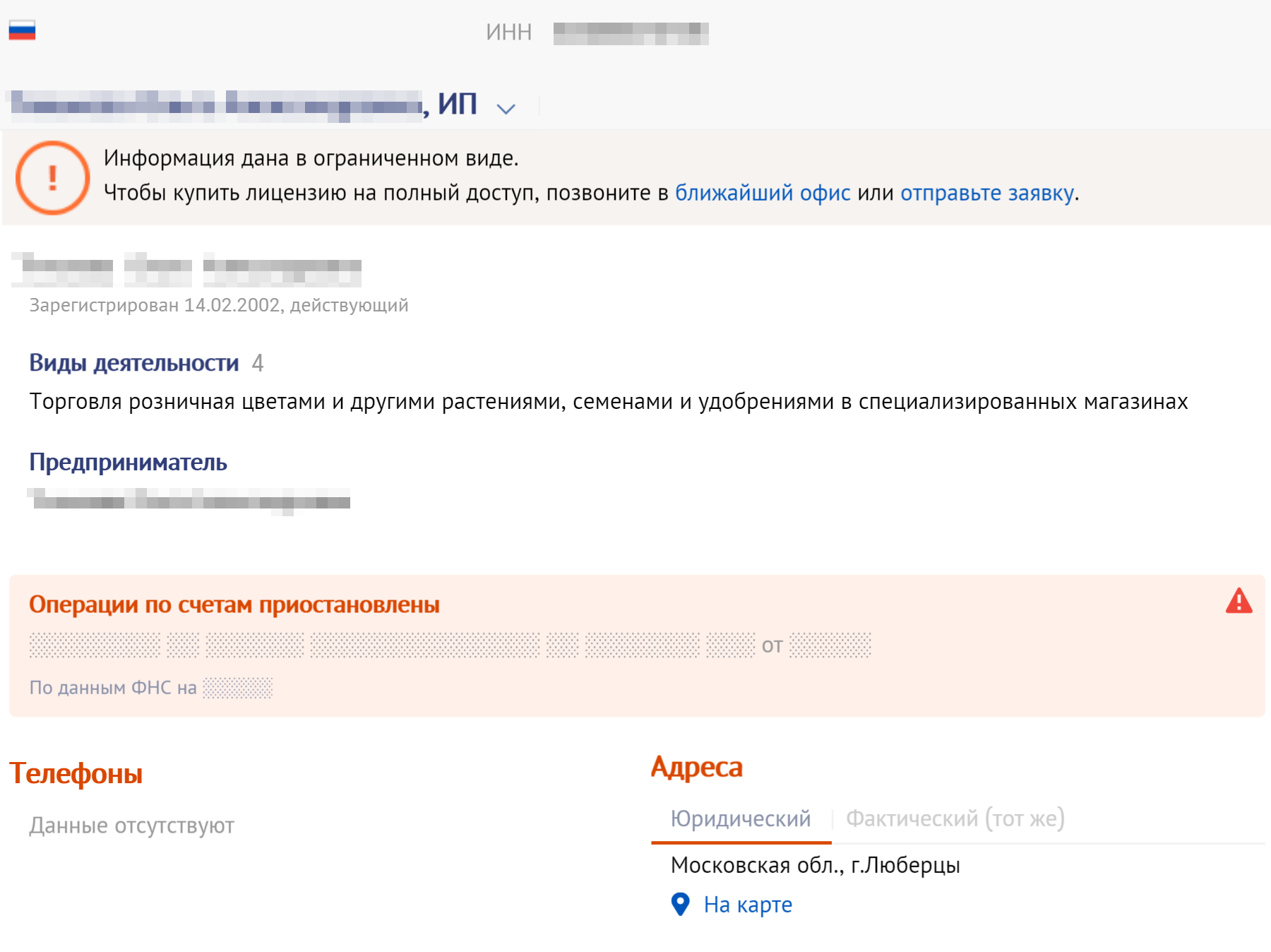

Через СБИС. Любая организация с лицензией «Все о компаниях и владельцах» может посмотреть и сохранить данные ЕГРИП по своей компании или контрагенту.

Для этого в разделе «Компании» найдите индивидуального предпринимателя, сведения о котором хотите посмотреть. Нажмите «ЕГРИП». Это будет информационная выписка, не имеющая юридической силы.

Чтобы запросить данные с электронной подписью, в карточке организации нажмите «Отчеты» и выберите «Выписка с подписью». Для этого нужно иметь лицензию «Все о компаниях и владельцах», тариф «Расширенные сведения» или лицензию «Поиск и анализ закупок».

Форма запроса сведений ЕГРИП в СБИС

Форма запроса сведений ЕГРИП в СБИС

Чтобы получить бумажную выписку из ЕГРИП, нужно составить запрос в произвольной форме и направить его в налоговую инспекцию по почте или отнести лично.

Получить расширенную выписку из ЕГРИП можно только на самого себя. Запрос на получение аналогичен подаче заявки на получение обычной выписки, только нужно указать, что требуются расширенные сведения.