Как сделать так чтобы одобрили кредит онлайн в москве

Содержание:

- УБРиР

- «Идеальный заемщик» – кто он?

- В каких ситуациях предварительно одобряют кредит

- Рейтинг банков по одобрению кредитов без справок и ожидания

- Что делать, если в банках не одобряют кредиты?

- Как правильно общаться с менеджером банка

- Самые лояльные банки: рейтинг

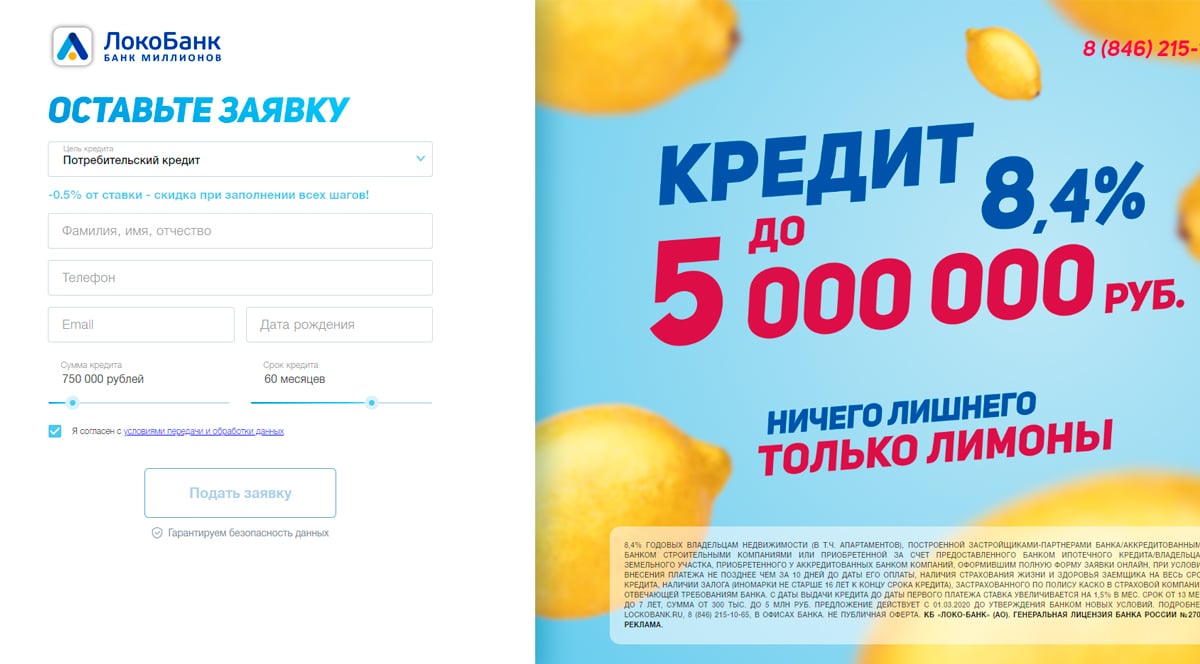

- Локобанк

- Какие еще факторы учитываются

- Как взять кредит с большой кредитной нагрузкой?

- Сколько действует одобрение кредита по различным программам

- Повышение вероятности одобрения

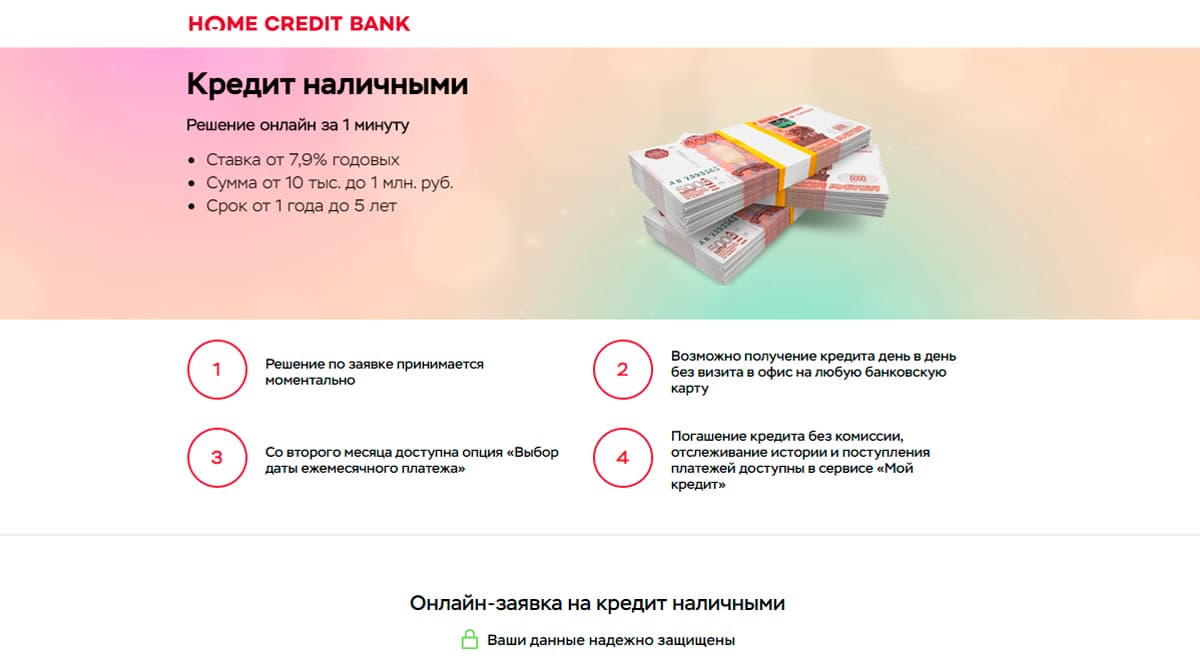

- Home Credit

- Одобрение кредита в банке – основные сведения

- Что значит предварительно одобрен кредит?

- Вы не подаёте заявки во много банков одновременно

- Рейтинг банков по одобрению кредитов наличными в 2019 году

- Как взять деньги взаймы в банке с высокой одобряемостью

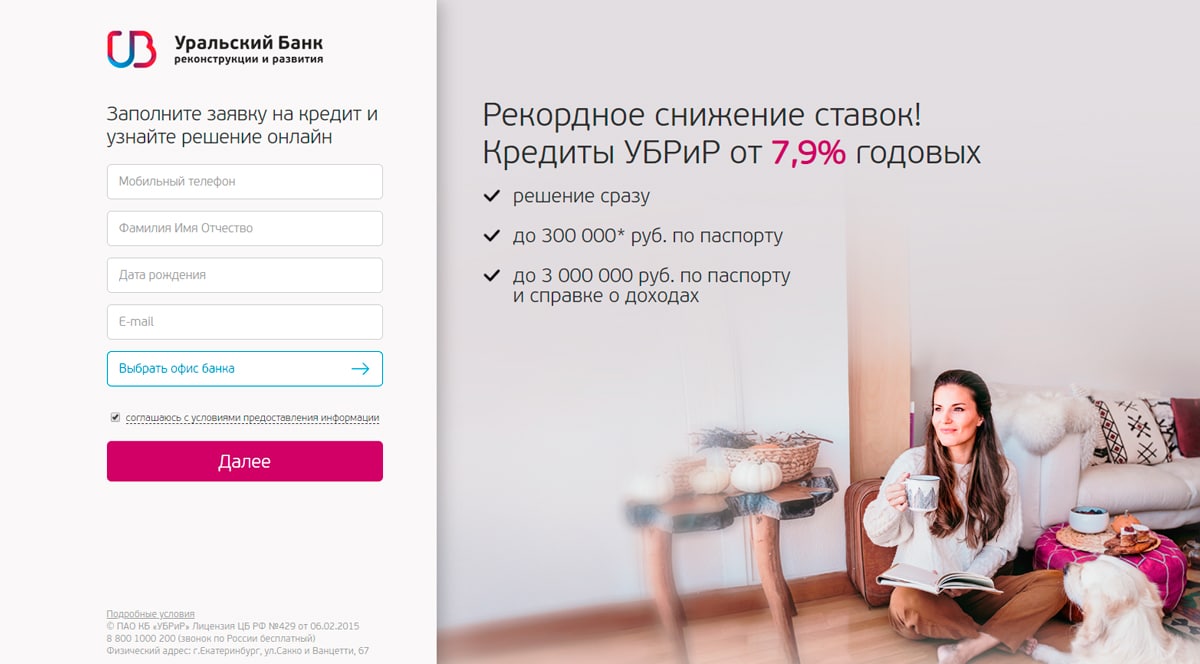

УБРиР

В банке УБРиР можно взять кредит наличными в день обращения только по паспорту. Заполните онлайн заявку на получение денег без справок с годовой ставкой 16.9% и дождитесь подтверждения. На сайте есть калькулятор ежемесячного платежа, рассчитайте посильную сумму для месячного бюджета, определитесь со сроком и отправьте заявку на получение.

Если неудобно ехать в банк или хотите сэкономить время, закажите доставку наличных денег курьером. УБРиР предоставляет кредит на любые цели до 5 млн. руб. в 2021 году. Если клиент заключает договор на страхование жизни, кредитная ставка будет составлять 7.9% годовых. Займ на этом тарифе можно погашать досрочно, банк не будет облагать это комиссией.

На сайте компании удобно узнавать решение по кредиту. Для того, чтобы узнать статус заявления, достаточно ввести номер телефона. В личном кабинете УБРиР можно внести ежемесячный платеж в один клик или настроить автоматическое погашение. Скачайте мобильное приложение для iOS и Android, чтобы следить за отчислениями и кредитным остатком по счету для физических лиц.

«Идеальный заемщик» – кто он?

Перечень критериев, по которым заемщик определяется банком, как «идеальный» может различаться между кредитными учреждениями. Помимо индивидуальных характеристик заемщика (место работы, уровень дохода), есть несколько факторов, которые банки будут учитываться в обязательном порядке. К ним относится:

- Положительная кредитная история. Если заемщик заявляет о высоком уровне дохода, стабильной работе, а его кредитная история отрицательная, то мало какой банк возьмет его для кредитования. Здесь слишком высокий риск того, что клиент вновь будет платить невовремя.

- Платежеспособность. У одного клиента может быть достаточно много открытых кредитов, сумма выплат по которым зашкаливает за максимально допустимую. Кредитная нагрузка рассчитывается, исходя из дохода. Этот показатель также может отличаться между банками, но в среднем сумма всех выплат по кредитам не должна переваливать за половину получаемого дохода.

В каких ситуациях предварительно одобряют кредит

Разобравшись, что такое предварительное одобрение кредита и что это значит для дальнейшего оформления кредитного соглашения, рассмотрим ситуации, в которых предварительное одобрение практикуется.

Наиболее распространённый случай – после подачи заявки на займ через интернет. Как правило, через короткое время после отправки заявления на указанный в ней телефонный номер приходит SMS, информирующая потенциального заёмщика: предварительно одобрена эта заявка или отклонена. Даже в случае, если СМС пришло, и заявка на кредит одобрена, в дальнейшем придётся лично посетить офис для окончательного оформления кредитного соглашения. Очень часто после получения СМС с положительным решением необходимо будет пообщаться по телефону с банковским работником, уточнить некоторые моменты и узнать, что нужно сделать для окончательного оформления кредитного договора.

Кроме того, этап предварительного одобрения неминуем, когда человек желает занять деньги под залог. Это ипотечные или автомобильные займы, или же кредиты на другие цели, но под залог имущества (обычно недвижимости) или под другие виды залогов. После одобрения заявки понадобится оценка залога, сбор дополнительных документов и т.д.

Часто в онлайн-заявках требуется указать лишь минимальные сведения. Обычно это номер телефона, Ф.И.О., дата рождения, адрес электронной почты. Данная заявка рассматривается банком и может быть предварительно одобрена. Ну а для окончательного оформления договора понадобится предъявить уже в банковском офисе как минимум паспорт.

Рейтинг банков по одобрению кредитов без справок и ожидания

Далее мы предлагаем ознакомиться с деталями предложений финансовых организации и изучить рейтинг банков по одобрению кредитов без справок и ожидания. Здесь вы найдете информацию по банкам «Тинькофф Банк», «Восточный», «Ренессанс Кредит» и некоторым другим.

Как поступать, когда вам отказали?

Как поступать, когда вам отказали?

Если вы пробовали обращаться во все банки из вышеуказанных рейтингов, но ни один из них не ответил одобрением, тогда можете попытаться пойти в МФО. Их плюсы в том, что они не обращают внимания на кредитную историю и вся работа с документами проходит в Интернете. Но помните, что процентная ставка там будет очень большой, а период кредитования, как правило, не превысит 2 месяцев. В такие организации стоит обращаться лишь в исключительных обстоятельствах.

- «Kredito24.ru.». Ставка: около 1 % в день. Период кредитования не больше 1 месяца. До 25 тыс. руб.

- «МигКредит». Ставка: 1–1,5 % в день. Период кредитования не больше 3 месяцев. До 100 тыс. руб.

- «Займер». Ставка: 0,6–1,2 % в день. Период кредитования не больше 2 месяцев. До 30 тыс. руб.

- Zamigo. Ставка: около 0,5 % в день. Период кредитования не больше 1 месяца. До 12 тыс. руб.

- MoneyMan. Ставка: около 1 % в день. Период кредитования не больше 45 дней. До 20 тыс. руб.

Что делать, если в банках не одобряют кредиты?

Если ни в одном из вышеперечисленных банков вам не одобрили кредит, то в таком случае вы можете обратиться за помощью в МФО. Эти организации выгодно отличаются тем, что они не смотрят кредитную историю своих клиентов, а все оформление происходит в онлайн-режиме. Однако у МФО есть два крупных недостатка – процентная ставка в МФО достаточно большая, а срок действия займа обычно составляет не более 60 дней. Поэтому обращаться в МФО рекомендуется только в крайнем случае:

- Kredito24.ru. Ставка – около 1%. Срок действия не более 1 месяца. Объем до 25 тысяч рублей.

- МигКредит. Ставка – от 1 до 1,5%. Срок действия до 3 месяцев. Денежный объем до 100 тысяч рублей.

- Займер. Ставка – от 0,6 до 1,2%. Срок до 2 месяцев. Объем до 30 тысяч рублей.

- Zaymigo. Ставка – около 0,5%. Срок действия до 1 месяца. Объем не более 12 тысяч рублей.

- MoneyMan. Ставка – около 1%. Срок до 45 дней. Объем до 20 тысяч рублей.

А также можно взять перекредитование в Сбербанке под меньший процент.

Как правильно общаться с менеджером банка

Чтобы увеличить вероятность одобрения, соблюдайте условия грамотного общения с менеджером банка. Как именно с ним общаться?

Во-первых, говорить четко и по делу. Если вы мнетесь, запинаетесь или произносите много слов, сотрудник расценит это как вранье или неуверенность в себе.

Во-вторых, отвечать честно на задаваемые вопросы. Давайте ответы сразу, быстро их обдумывая. Помните, что большая часть информации проверяется, поэтому врать или умалчивать бессмысленно.

В-третьих, ведите себя естественно и уверенно. Не пытайтесь казаться тем, кем не являетесь

Не стремитесь к напускной важности. Не стесняйтесь, но и не ведите себя нагло

Не думайте, что вы на допросе: расценивайте общение как обычную беседу.

Самые лояльные банки: рейтинг

Тинькофф Банк

В этом банке легко получить одобрение. Он считается одним из самых лояльных в РФ и предлагает заемщикам следующие условия:

- Сумма от 50 тысяч до 2 миллионов рублей.

- Срок кредитования от 3 месяцев до 3 лет.

- Процентная ставка 12-24,9%.

- Возраст заемщика должен составлять 18-70 лет.

- Не требуется страховка, залог, справки.

- Средства можно использовать для любых целей.

Если кредитная история очень плохая, можно попробовать подать заявку на получение кредитной карты. Требования к заемщикам в этом случае меньше.

Одна из особенностей банка – проведение всех процедур в режиме онлайн. Нужно подать заявку на займ через интернет. Если она будет одобрена, вы в течение 2-3 дней получите средства выбранным способом.

Банк «Восточный»

Тут условия кредитования, следующие:

Тут условия кредитования, следующие:

- Сумма кредита в данном банке составляет от 25 до 200 тысяч рублей.

- Срок кредитования – до 3 лет.

- Процентная ставка 9,9-26%.

- Возраст заемщика 21-76 лет.

Для получения кредита требуется паспорт и справка о доходах. При отсутствии последней условия кредитования ужесточаются. Заявки, поданные в режиме онлайн, рассматриваются быстрее – уже в течение 20 минут. Банк «Восточный» лидирует по скорости оформления займа.

Ренессанс кредит

Банк кредитует граждан на таких условиях:

Банк кредитует граждан на таких условиях:

- Сумма кредита от 30 до 700 тысяч рублей.

- Срок кредитования от 1 года до 5 лет.

- Процентная ставка 9,9-25,7%.

- Возраст заемщика 24-70 лет.

- Не требуется залог и поручительство, моет быть нужна страховка.

Особенность банка в том, что он выдает кредиты, в том числе и на достаточно долгий срок. Подтверждать доход необязательно, но это дает возможность снизить ставку. Банк готов выдать кредит, в том числе и лицам с плохой кредитной историей.

«Связь Банк»

Банк известен своим лояльным отношением к клиентам.

В банке можно получить нецелевой потребительский займ на таких условиях:

В банке можно получить нецелевой потребительский займ на таких условиях:

- Сумма кредита от 30 тысяч до 3 миллионов рублей.

- Срок кредитования от 6 месяцев до 7 лет.

- Процентная ставка 9,9-15,5% годовых.

- Возраст заемщика 21-70 лет.

- Не требуется залог и поручительство.

Совкомбанк

В соответствии с кредитной программой Совкомбанка можно взять деньги в долг на таких условиях:

- Сумма кредита от 200 тысяч до 1 миллиона рублей.

- Срок кредитования от 1,5 до 5 лет.

- Процентная ставка 17,4-22,9% годовых.

- Возраст заемщика 20-85 лет.

Совкомбанк имеет хороший народный рейтинг, поскольку лояльно относится к заемщикам. Получить кредит тут могут даже студенты и пенсионеры, процент одобрения весьма высокий, а ставка сравнительно небольшая.

Банк требует наличия официального устройства и определяет сумму кредита на основе дохода.

УБРиР

В этом банке заемщикам доступны крупные и долгосрочные кредиты:

В этом банке заемщикам доступны крупные и долгосрочные кредиты:

- Максимальная сумма займа ограничивается 5 миллионами рублей.

- Срок кредитования составляет до 10 лет.

- Ставка начинается от 6,5%. Более точное значение определяется индивидуально.

- Займ предоставляется по паспорту и справке о доходах.

Условия кредитования в банке достаточно выгодные. Но если кредитная история неидеальна, то, скорее всего, можно рассчитывать только на небольшую сумму.

Хоум Кредит

Банк спокойно относится к пробелам в кредитной истории. Для получения кредита нужно два документа.

Другие условия следующие:

Другие условия следующие:

- Доступны суммы от 10 тысяч до 1 миллиона рублей.

- Срок кредитования от 1 года до 7 лет.

- Процентная ставка начинается от 10,9%.

- Возраст заемщика от 25 до 60 лет.

- Стаж на последнем рабочем месте не менее трех месяцев.

Подавая заявку на кредит, не стоит пытаться повысить свои шансы, приукрашивая размер зарплаты. Кредитное учреждение будет проверять эту информацию.

ОТП Банк

Тут доступны следующие условия:

Тут доступны следующие условия:

- Сумма кредита может достигать 2 миллионов рублей.

- Срок кредитования – до 5 лет.

- Процентная ставка начинается от 10,5%.

Для оформления займа нужен паспорт и справка 2-НДФЛ.

Ситибанк

Банк спокойно относится к лицам с негативным кредитным рейтингом.

Условия кредитования, тут следующие:

- Сумма кредита может составлять от 100 тысяч рублей до 2,5 миллионов рублей.

- Срок кредитования 1-5 лет.

- Процентная ставка 14-20%.

- Возраст заемщика 23-65 лет.

Для получения займа требуется два документа и справка по форме 2-НДФЛ.

СКБ Банк

Предлагает кредитование на таких условиях:

Предлагает кредитование на таких условиях:

- Сумма займа до 300 000 рублей.

- Срок кредитования 1-5 лет.

- Ставка начинается от 7%.

Фактическая ставка для лиц с плохой кредитной историей может отличаться от заявленной, но она компенсируется высоким процентом одобрения.

Локобанк

Взять кредит для покупки нового смартфона, на ремонт или отпуск (путешествие) можно в Локобанке. Онлайн калькулятор на сайте поможет рассчитать посильную сумму для ежемесячных выплат. Если нужно 350 тысяч на 5 лет, то ежемесячный взнос будет составлять 10 900 рублей. Одобрение кредита происходит в короткие сроки. От заполнения заявки до выплаты суммы обычно проходит от нескольких часов до 1 рабочего дня.

Локобанк предлагает особые условия кредитования для новоселов. Предоставьте в банк документы на подтверждение приобретения жилья или апартаментов, и компания предложит потребительский кредит наличными со ставкой 8.4% годовых. В этом случае возможно досрочное погашение без комиссий.

Добросовестным плательщикам компания начисляет кэшбэк на часть уплаченных процентов. Для того, чтобы вернуть 3% переплаты, нужно регулярно погашать задолженность, не допуская просрочки, а также страховать жизнь и здоровье плательщика. Быстрое одобрение кредита и низкие ставки позволили Локобанку занять 6 место в рейтинге ТОП-10 лучших банков.

Какие еще факторы учитываются

Вам требуется кредит в ближайшее время?

ДаНет

Помимо кредитной истории при принятии решения банк руководствуется такими факторами:

- Возраст заемщика. Как правило, банки работают с лицами от 21 года, но в некоторых структурах можно оформить займ с 18 лет.

- Трудоустройство. Мало какой банк готов выдать кредит лицу без официального трудоустройства. Требования к стажу отличаются у различных компаний. Учитывается и заработная плата. Она должна хотя бы в два раза превышать платежи по кредиту.

- Высокая кредитная нагрузка. Если у заемщика уже есть кредиты, по которым он платит существенные суммы, шансы получить новый займ для него снижаются.

- Отсутствие регистрации. Заемщик должен иметь хотя бы временную регистрацию в регионе нахождения банка.

Как взять кредит с большой кредитной нагрузкой?

Высокий уровень закредитованности (соотношения заемных средств и доходов заемщика) является проблемой. И если на уплату уже имеющихся долгов ежемесячно уходит порядка 40 – 50% доходов, на получение нового займа рассчитывать приходится едва ли.

Но вполне реально консолидировать кредиты. Предложения банков позволяют объединить 5 – 6 кредитов в один с улучшением условий для заемщика. Если необходимо дополнительное заимствование, консолидация не спасет. Тогда остается вариант с кредитным брокером или оформлением займа на родственников.

Итак, взять крупный кредит можно даже с кредитной нагрузкой и плохой кредитной историей

Важно понимать, что при большом кредите, большими окажутся и выплаты банку. Поэтому до подписания кредитного договора следует взвесить свои финансовые возможности и рассчитать все возможные альтернативы

Сколько действует одобрение кредита по различным программам

Буквально каждый банк готов предоставить своим потенциальным клиентам определенный срок времени на раздумья по одобренному кредиту. Конкретный период во многом зависит от того, какая именно программа заинтересовала заемщика. Для примера, сроком до 2-х месяцев предлагается думать о том, стоит ли получать потребительский кредит.

Что же касается кредитных карт, то этот срок периода сокращается до одного месяца. Если вы «пропустите» 30 суток, то подавать заявление на выдачу кредитной карты и предъявлять документы вам придется заново.

Ответы по ссудам на приобретение транспортных средств, так называемые автокредиты, обычно могут «прожить» два-три месяца.

Если вам необходим кредит на покупку недвижимого объекта, то решение станет действовать уже до полугода (в некоторых фирмах – 4-5 месяцев). И в этом нет ничего удивительного, так как в течение этого срока заемщику еще предстоят поиски самих «квадратных метров».

Одобрили кредит в банке: что делать?

Если финансовая организация одобрила вашу заявку, не торопитесь бежать к ней с документами. Не забывайте о том, что количество предложений на рынке с каждым годом становится все больше. Между банками наблюдается суровая конкуренция. Кстати, если вы являетесь благонадежным заемщиком с зарплатной картой и/или отменной кредитной историей, то вполне можете требовать к себе особого отношения – сниженной процентной ставки, предъявления минимального комплекта документов и т.д.

Мы советуем вам обращать внимание не на то, что обещает банк, а на его стабильность и репутацию на отечественном рынке. Теперь поговорим о том, на какие сроки размышлений вы можете рассчитывать в реальности

Что нужно для получения займа?

Ну вот, вы хорошо подумали и приняли окончательное решение брать потребительский кредит. У вас еще в запасе осталось 20 дней до отзыва предложения Сбербанка, дальнейшие действия. Вопреки распространенному мнению, оформить заем можно и без похода в банк.

- Нужно посетить систему Сбербанк Онлайн.

- С главной страницы переходим в упомянутую уже нами вкладку «Кредиты».

- На открывшейся странице вы увидите свою заявку, открываем ее.

- Далее вы увидите детали заявки, и если вас все устраивает, нажмите «Получить деньги».

- Далее нужно пройти еще несколько интуитивно понятных этапов. Несколько раз подтвердить свои действия через одноразовые СМС-пароли, а потом ждать зачисления денег на заранее указанный счет.

В заключение отметим, одобрение Сбербанка на получение кредита не бесконечно. Тем не менее, кредитная организация дает потенциальному заемщику достаточно времени на то, чтобы принять обдуманное, взвешенное решение. При этом думать клиент будет спокойно, никто его не будет подгонять звонками и СМС-сообщениями, как это нередко делается в других банках. В Сбербанке все более или менее цивилизовано!

Дальнейшие действия в случае одобрения онлайн-заявки

Как было сказано выше, одобренная заявка не является стопроцентной гарантией в получении займа. Договор будет заключен только в том случае, если заявитель представит полный пакет бумаг, в который входит:

- заявление на получение займа (в нем указываются те же сведения, которые заявитель указывал в первоначальной заявке);

- паспорт гражданина РФ с обязательным наличием записи о регистрации;

- в случае отсутствия постоянной регистрации – документ, подтверждающий наличие временной прописки;

- копия трудовой книжки;

- справка с места трудоустройства, в которой указывается занимаемая заявителем должность.

Если у потенциального заемщика пока что не проставлен штамп о регистрации, то следует обратиться в уполномоченный орган.

При заполнении анкеты очень важно не допустить ошибок, так как их наличие послужит причиной получения отказа в предоставлении займа. Поэтому указанные сведения необходимо перепроверить

Что касается необходимого пакета бумаг, то он должен быть полным. В случае отсутствия необходимого документа кредитная организация не станет заключать с заявителем договор. Это произойдет и в том случае, если потенциальный заемщик укажет ложные сведения.

Таким образом, после того как Сбербанк одобрит заявку на получение кредита, заявитель должен собрать требуемый пакет документов и отправиться в отделение банка.

Повышение вероятности одобрения

Потенциальный заемщик не всегда может повлиять на оценку скоринга, но есть другие способы повысить вероятность получения положительного ответа на кредитную заявку:

- Соответствие требованиям. Почта Банк работает с совершеннолетними заемщиками, которые имеют постоянную регистрацию в РФ и стаж на последнем работы от 3 месяцев.

- Кредитная история (КИ). Если имеются текущие просрочки, их нужно погасить до обращения за новым займом. Для улучшения КИ можно взять небольшой заем и погасить в срок или аккуратно пользоваться кредитной картой.

- Заполнение анкеты. На ошибки, опечатки, ложную информацию и незаполненные строки реагирует скоринг мошенничества. В таком случае ответ только один — отказ.

- Наличие постоянного источника дохода, размер зарплаты. Чем она выше, тем большую сумму банк одобрит. Могут учитываться дополнительные источники (недвижимость, сдаваемая в аренду, проценты с депозитов, прибыль от ценных бумаг, пенсия, гонорары, но не алименты, социальные пособия), если потенциальный заемщик подтвердит их наличие документами.

- Финансовая нагрузка. В соответствии с запрашиваемыми суммой и сроком кредитования банк рассчитывает показатель долговой нагрузки (ПДН) и сравнивает с текущим доходом. Заемщик должен тратить не более 40% своих ежемесячных доходов для обслуживания долга. Клиенту могут быть выданы второй и последующий кредиты до закрытия предыдущего или предыдущих, если доход позволяет обслуживать несколько задолженностей.

- Полный пакет документов. Почта Банк выдает до 4 млн руб. наличными по двум документам, но чтобы повысить вероятность одобрения и получить более выгодные условия, стоит предоставить максимум сведений.

- Обеспечение. Если сумма крупная, лучше привлечь поручителей, созаемщиков, предоставить банку ликвидный залог.

Банк внимательно изучает кредитную историю клиента.

Банк внимательно изучает кредитную историю клиента.

Home Credit

Выбор пользователей

Когда для покупки недостает несколько тысяч, на помощь придет банк Home Credit. Не нужно просить взаймы у друзей или брать большую сумму. В отличие от других банков, здесь можно взять кредит наличными от 10 000 рублей. Для оформления кредита заполните заявку на сайте и дождитесь одобрения. Обычно для принятия решения по заявке не требуется больше одной минуты.

Теперь не придется откладывать деньги от зарплаты или занимать, чтобы в определенный день внести платеж. Home Credit позволяет выбрать дату погашения со второго месяца кредита. Для того, чтобы получить деньги, не обязательно заводить новую карту. Банк может перечислить нужную сумму на любую банковскую карту.

Установите мобильное приложение банка для отслеживания остатка, оплаты ежемесячного взноса, настройки автоплатежа, контроля поступления средств. Эти функции доступны в личном кабинете на сайте Home Credit. При возникновении вопросов, можно обратиться в онлайн-чат или посетить раздел с часто задаваемыми вопросами. Благодаря лояльности и клиентоориентированности Home Credit, продукты банка входят в рейтинг потребительских кредитов.

Одобрение кредита в банке – основные сведения

Сегодня многие банки выдают своим клиентам деньги на различные цели – покупка квартиры или машины, прохождение лечения, приобретение домашней техники и так далее. При этом каждый банк предлагает клиентам различные кредитные условия, а в некоторых случаях условия кредитования могут быть достаточно суровыми. Поэтому поиск и одобрение кредита в банке для многих людей представляет трудность.

Однако в целом сегодня существует порядка 10-20 банков, которые без проблем одобряют кредиты своим клиентам. Относительно кредитных займов нужно помнить следующее:

Банки хотят быть уверены в том, что их клиент сможет расплачиваться по займу. Подтвердить свою кредитоспособность можно по-разному, однако, чаще всего для этого нужно получить на работе и передать в банк справку по форме 2-НДФЛ – это документ отражает размер вашей заработной платы

При этом обратите внимание, что некоторые банки одобряют кредиты даже без предоставления справки с места работы – однако, в таком случае условия будут более жесткими (более высокая ставка, более короткий срок возврата денег и так далее).

Чтобы доказать свою кредитоспособность, можно воспользоваться услугой залога. В таком случае какой-либо ценный объект (квартира, машина, дорогая техника и так далее) будет переоформлен на имя банка, а взамен этого вам одобрят кредит

При этом в большинстве случаев банк не изымает имущество, поэтому вы и дальше сможете свободно распоряжаться объектом залога (залог обычно изымается только в случае неоднократной просрочки).

Также для улучшения кредитоспособности вы можете воспользоваться помощью своих друзей и близких – эта услуга называется поручительством. В случае оформления поручительства вносить деньги по одобренному кредиту придется вам, но в случае просрочки банк может потребовать внести платеж у человека, который выступил поручителем. Если вы уверены, что сможете вернуть деньги в срок, то в одобрении поручительства нет ничего плохого.

Если вы получаете зарплату на карточку какого-либо банка, то в таком случае имеет смысл присмотреться к кредитным инструментам этого банка, поскольку многие банки оформляют своим клиентам кредиты по скидке (поскольку они видят, что вы регулярно получаете деньги, что является хорошим доказательством вашей кредитоспособности). Это же правило распространяется и на пенсионеров.

Что значит предварительно одобрен кредит?

Любой банк дорожит своими добросовестными заемщиками (как и предприятия — добросовестными работниками, следующими своим должностным инструкциям). И если позвонили из Сбербанка (или любого другого, например, Лето, Восточный экспресс Москвы, почта, СКБ, Хоум, Ренессанс, Миг) или пришло смс сообщение, что предварительно одобрен кредит, то это означает только одно: вам доверяют.

По следующим причинам:

- значит вы являетесь клиентом банка;

- у вас есть действующий или недавно погашенный долг в этом банке;

- у вас отсутствуют просрочки по оплате;

- вы без просрочек пользуетесь кредитными средствами не менее полугода.

Поскольку банк заинтересован в хороших заемщиках, он подготавливает и отправляет новые предложения с программами кредитования среди действующих добросовестных клиентов. Вы в свою очередь, оценивая собственные возможности и силы для выплаты, решаете нужны или нет сейчас долговые обязательства. Стоит учесть, что предварительно одобрив кредит в таких случаях, банк часто выдает его только по паспорту. Это очень удобно!

Если вы решили принять предложение и воспользоваться предварительно одобренным кредитом, необходимо:

- обратиться в отделение (лично или по телефону) для уточнения какие документы необходимо предоставить;

- приходить с теми документами, которые нужны для оформления предварительно одобренного кредита;

- подписать новый кредитный договор.

Что значит заявка на кредит предварительно одобрена?

Приняв решение, взять деньги в банке, вы в первую очередь обращаясь в банк, оставляете заявку на рассмотрение. Поскольку еще нет уверенности, что придет одобрение из конкретного банка — многие направляют заявки сразу в несколько. Это может быть сделано путем телефонного звонка, личным обращением в отделение или заполнение на сайте онлайн анкеты посредством Интернет. Таким образом вы предоставляете первичную устную информацию о себе и своем финансовом состоянии. На основании таких (неподтвержденных) данных заявка рассматривается и принимается предварительное положительное решение выдать денежные средства. Говорить о том, что это окончательное решение рано.

- есть вероятность, что вы не станете его клиентом (например, передумали брать деньги в долг);

- кредит раньше одобрят другие, где вы и оформите договор;

- после получения документов откажут в выдаче денежных средств.

Чтобы предварительно одобренная заявка стала окончательным решением выдать деньги, заемщику необходимо очень точно подтвердить документально ранее устно предоставленную информацию о себе. Обычно в течении одного месяца с момента предварительного одобрения можно оформить заем и получить денежные средства.

Если предварительно одобрили кредит могут отказать и почему?

Однако, бывают ситуации, когда могут отказать в выдаче денег даже после предварительного одобрения. Этому есть самые разные причины.

- несоответствие указанного в анкете и документально подтвержденного дохода — например, в анкете указан совокупный доход с основной работы и плюс с дополнительных источников, львиная доля которого приходится на дополнительный неподтвержденный доход;

- условия предоставления займа и действительные данные клиента не сопоставимы — например, одобренный кредит дадут только клиентам с зарплатной картой;

- наличие других займов, которые при предварительном одобрении банк не проверил, переоценив платежеспособность потенциального заемщика;

- потенциальный заемщик имеет просроченные платежи в других банках, которые для предварительного одобрения заявки не проверялись;

- и многие, многие другие причины.

Пришло смс от Сбербанка о предварительно одобренном кредите с паролем — что делать дальше?

Банк сообщил, что есть возможность получить заемные денежные средства. Ваша задача понять — нужны мне сейчас деньги или нет.

Заемные средства не нужны? — игнорируйте предложение! Такое предложение своевременно, как раз подумывали об оформлении заявки для получения денег? Приходите в отделение Сбербанка и оформляйте по стандартной процедуре.

Однако, имейте в виду что:

- это стандартный маркетинговый ход Сбербанка — чтобы вы пришли в отделение;

- сумму кредита, указанную в смс в размере 1 500 000 рублей нереально получить только по паспорту и паролю,

- указанному в смс — потребуется предоставление справок о достаточно высоком официальном доходе;

- размер процентной ставки по факту оформления займа будет выше — в смс Сбербанк освещает минимально возможный размер ставки для зарплатных клиентов.

Учитывая все это, подумайте может поискать более выгодные условия в другом банке?

Вы не подаёте заявки во много банков одновременно

Если за короткое время заёмщик обратился за кредитом сразу в несколько организаций, значит, у него по какой-то причине появилась срочная нужда в деньгах. Это может вызвать недоверие у банков: создастся впечатление, что заявитель пытается получить кредит в любом банке или МФО.

Как стать идеальным заёмщиком: старайтесь не делать более трёх заявок по кредитам в месяц. Первым делом стоит обращаться в свой «зарплатный» банк — в нём вероятнее всего получить одобрение и выгодный кредит.

Также можно воспользоваться сервисом «Персональный подбор кредита» от Сравни.ру.

В заявке на кредит нужно указать желаемую цель, сумму и город, в котором хотите оформить кредит. Также следует ввести свои персональные данные: ФИО, электронную почту и телефон для связи.

Сервис проанализирует ваш кредитный рейтинг и выяснит, какие банки, вероятно, будут готовы выдать вам в кредит желаемую сумму. Из подборки вы сможете выбрать предложения с самой выгодной ставкой или те банки, которым вы доверяете или в которых вам будет удобно погашать кредит.

Так вам не придётся самостоятельно подавать сразу несколько заявок в разные банки, чтобы узнать, получится ли оформить заём и под какую ставку это можно будет сделать.

Рейтинг банков по одобрению кредитов наличными в 2019 году

| Наименование организации (характеристика кредита / название кредитной программы | Ставка в год | |

| 1 | Альфа-Банк (наличными) | 9,9–22,9 % |

| 2 | «Совкомбанк» («Крупная сумма») | 11,9–22,9 % |

| 3 | «Тинькофф Банк» (наличными) | 12–24,9 % |

| 4 | Газпромбанк (наличными) | 9,8–16,8 % |

| 5 | «Ренессанс Кредит» (наличными) | 9,9–23,9 % |

| 6 | «ОТП Банк» (наличными) | 11,5–38,4 % |

| 7 | ВТБ (наличными) | 11,1–15 % |

| 8 | «Совкомбанк» (потребительский) | 0–22,4 % |

| 9 | «Райффайзенбанк» (наличными) | 10,99–19,99 % |

| 10 | «Хоум Кредит» (наличными) | 9,9–24,9 % |

| 11 | «Восточный» (наличными) | 9,9–29,9 % |

| 12 | УБРиР (пенсионный) | 17–34,9 % |

| 13 | «Почта Банк» (наличными) | 10,9–24,9 % |

| 14 | УБРиР («Открытый») | 11,99–29,99 % |

| 15 | «Совкомбанк» (под залог машины) | 14,9–17 % |

| 16 | «Совкомбанк» (под залог жилья) | 13,99 % |

| 17 | «Ситибанк» (наличными) | 9,9–19,5 % |

| 18 | Сбербанк (военнослужащим) | 12,9–14,5 % |

| 19 | УБРиР (без справок) | 18,9–29,9 % |

| 20 | «СКБ-банк» (наличными) | 9,9–25,5 % |

| 21 | Сбербанк (потребительский, без обеспечения) | 12,9–19,9 % |

| 22 | Банк «Открытие» (ипотека на вторичное жилье) | 9,3–11.35 % |

| 23 | Банк «Открытие» (ипотека на новостройку) | 9,3–11.3 % |

| 24 | «Почта Банк» (на освоение дальневосточного гектара) | 14,5 % |

| 25 | Банк «Восточный» (под залог жилья) | 8,9–26 % |

| 26 | «Банк Жилищного Финансирования» (под залог жилья) | от 12,99 % |

| 27 | «Бинбанк» (наличными) | 10,49–17,49 % |

| 28 | Газпромбанк (для зарплатных клиентов) | 9,8–16,8 % |

| 29 | «Связь-Банк» (наличными) | 9,9–16,9 % |

| 30 | УБРиР («Доступный») | 16–32 % |

| 31 | «Совкомбанк» (наличными для пенсионеров) | 14,9–23,9 % |

| 32 | «Грин Финанс» (под залог жилья) | 18–25,6 % |

| 33 | «АТБ Банк» (наличными) | 9–24,7 % |

| 34 | «Тинькофф Банк» (кредит) | 12–24,9 % |

| 35 | «Росбанк» (наличными) | 10,99–19,99 % |

| 36 | «Газэнергобанк» (наличными) | 9,9–21 % |

| 37 | «АТБ Банк» («Лайт 9») | 9 % |

| 38 | «ВУЗ-Банк» (наличными) | 13,9–19,9 % |

| 39 | Сбербанк (для физических лиц, ведущих личное подсобное хозяйство) | 17 % |

| 40 | Банк «Ренессанс Кредит» (пенсионный) | 10,5–23,9 % |

| 41 | Банк «Ренессанс Кредит» (больше документов — ниже ставки) | 10,5–23,1 % |

| 42 | «Восточный» («Большие деньги») | 11,5–29,9 % |

| 43 | «Восточный» («Равный платеж») | 22,7–64 % |

| 44 | «Восточный» (пенсионный) | 9,9–23,9 % |

| 45 | УБРиР (для зарплатных клиентов) | 11,99–25 % |

| 46 | «Интерпромбанк» (кредит для пенсионеров) | 11–25 % |

| 47 | «Интерпромбанк» (зарплатный) | 11–19 % |

| 48 | «Газэнергобанк» («На все про все») | 9,9–21 % |

| 49 | «Газэнергобанк» («Для своих плюс») | 14,9–17,9 % |

| 50 | «Открытие» (зарплатным клиентам) | 9,9–21,9 % |

| 51 | «Россельхозбанк» (пенсионный) | 10–16 % |

| 52 | «Открытие» (на любые цели) | 9,9–21,9 % |

| 53 | «Совкомбанк» («Стандартный плюс») | 14,9–32 % |

| 54 | «Совкомбанк» («Экспресс плюс») | 14,9–23,9 % |

| 55 | «Совкомбанк» («Суперплюс») | 14,9–239 % |

| 56 | «Совкомбанк» («Кредит для ответственных плюс») | 14,9–23,9 % |

| 57 | «СКБ-Банк» (кредит для своих) | 11,9–21,9 % |

| 58 | «СКБ-Банк» (кредит индивидуальный) | 17,9–22,9 % |

| 59 | «Почта Банк» (кредит на образование) | 9,9 % |

| 60 | «Почта Банк» (кредит для пенсионеров) | 12,9–24,9 % |

| 61 | «Росбанк» (просто деньги) | 9,99–19,99 % |

| 62 | «Почта Банк» (на покупки) | 7,47–67,1 % |

| 63 | «Почта Банк» (для корпоративных клиентов) | 12,9–24,9 % |

| 64 | «ВУЗ-Банк» (для пенсионеров) | 13,9–19,9 % |

| 65 | «Связь-Банк» (для работников бюджетной сферы) | 12,9 % |

| 66 | «Связь-Банк» (для неработающих пенсионеров) | 15,9–24,9 % |

| 67 | «Связь-Банк» (для военнослужащих) | 11,9–16,9 % |

| 68 | Московский кредитный банк (нецелевой) | 10,9–25,5 % |

| 69 | Банк «Россия» («Деньги-возможности») | 11–13 % |

| 70 | «Абсолют Банк» (наличными) | 13,5–20,9 % |

| 71 | УБРиР («Бизнес рост») | 16–24 % |

| 72 | «ЮниКредит Банк» (наличными) | 12,9 % |

| 73 | «Возрождение» (необеспеченный) | 9,8–12,8 % |

| 74 | «АК Барс» (наличными) | 12,9–18 % |

| 75 | «Возрождение» (для пенсионеров) | 10,8–12,8 % |

| 76 | «Русский Стандарт» (наличными) | 15–29,9 % |

| 77 | «Новикомбанк» (наличными) | 12–15 % |

| 78 | Банк «Санкт-Петербург» (для пенсионеров) | 14,5–17 % |

| 79 | «ЛокоБанк» (наличными) | 15,9–22,9 % |

| 80 | «МТС Банк» (экспресс) | 15,9–21,9 % |

| 81 | «МТС Банк» (для зарплатных клиентов) | 11,9–15,9 % |

| 82 | Банк «Санкт-Петербург» (классический) | 11,5–17 % |

| 83 | Банк «Санкт-Петербург» (зарплатный) | 11,5–17 % |

| 84 | Альфа-Банк (ипотека) | 9,59–10,39 % |

| 85 | УБРиР (ипотека) | 9,9–13 % |

| 86 | УРАЛСИБ (наличными) | 11,9–17,9 % |

| 87 | ВТБ («Автокредит») | 3,5–5 % |

| 88 | «Тинькофф Банк» («Автокредит») | 9,9–21,9 % |

| 89 | «МТС Банк» (наличными) | 10,9–24,9 % |

| 90 | «Совкомбанк» (для пенсионеров) | 14,9–26,4 % |

| 91 | «Промсвязьбанк» (на любые цели) | 6,9–9,9 % |

| 92 | «Открытие» (для пенсионеров) | 9,9–21,9 % |

| 93 | «Промсвязьбанк» (для госслужащих и бюджетников) | 10,4–21,9 % |

| 94 | «Промсвязьбанк» («Особые отношения») | 11,4–21,9 % |

| 95 | «Промсвязьбанк» («Открытый рынок») | 14,9–21,9 % |

| 96 | «Промсвязьбанк» (держателям зарплатных карт) | 10,4–21,9 % |

| 97 | «Промсвязьбанк» (для вкладчиков) | 11,4–21,9 % |

Как взять деньги взаймы в банке с высокой одобряемостью

При выдаче кредита банк всегда оценивает риски невозврата долга и процентов, поэтому взять деньги может не каждый соискатель. Высокий процент одобрения — условный показатель, зависящий от ряда факторов:

- основной целевой аудитории;

- сформированности резерва по сомнительным долгам;

- депозитной политики (большие объемы на срочных счетах стимулируют к наращиванию активов за счет предоставления займов);

- возможности диверсификации рисков;

- требований к обеспечению.

Для исключения роста портфеля просроченной задолженности кредиторы редко сотрудничают с:

- лицами с отрицательной кредитной историей;

- заемщиками, оформившими реструктуризацию долга (признак плохого финансового положения);

- клиентами, имеющими открытую или погашенную судимость по экономическим преступлениями;

- экстремистами, террористами, «обнальщиками»;

- неплательщиками по исполнительным листам.

Стоп-фактором также выступает небольшой доход. Совокупный платеж по обязательствам не должен превышать 35-40% официального бюджета заявителя. Этого требования четко придерживаются кредиторы. Оно может быть проигнорировано при оформлении заимствования под залог ликвидного объекта: квартиры, частного дома, транспортного средства.

Информация о доле положительных решений в общем объеме заявок не является публичной. Финансовая организация может обнародовать ее по собственному желанию.