Курс акций mastercard (онлайн), пример покупки и обзор ценных бумаг

Содержание:

История MasterCard

История компании начинается в 1966 году, когда несколько небольших американских региональных банков решили составить конкуренцию набирающему популярность продукту от Bank of America.

Этим продуктом была кредитная карта BankAmericard. Одноименный банк одним из первых начал развивать кредитный бизнес и, имея весомую долю на рынке, диктовал его участникам свои условия.

Банки, не желавшие подключаться к платежной системе конкурента и видеть его логотип на выпускаемых кредитках, основали собственную ассоциацию, которая в 1969 году получила название MasterCharge и обрела первую версию всем известного логотипа.

Еще через 20 лет в 1979 году название изменили MasterCard.

Сам же BofA впоследствии тоже организовал банковскую ассоциацию, а BankAmericard была переименована в VISA.

Обе ассоциации были самыми крупными, но не единственными игроками на рынке. И их успех зависел от способности подмять под себя все остальные банки или системы.

MasterCard, например, удалось присоединить к себе европейскую банковскую ассоциацию EuroPay в начале нулевых, а совсем недавно компания получила лицензию на ведение деятельности в Китае.

Публичной MasterCard стала в 2006 году, разместившись по $39 за штуку. С тех пор акции выросли более чем на 8500% процентов.

Финансы

Второй квартал снова оказался неудачным для платежных систем. Границы все еще закрыты, а следовательно значительная часть выручки выпадает.

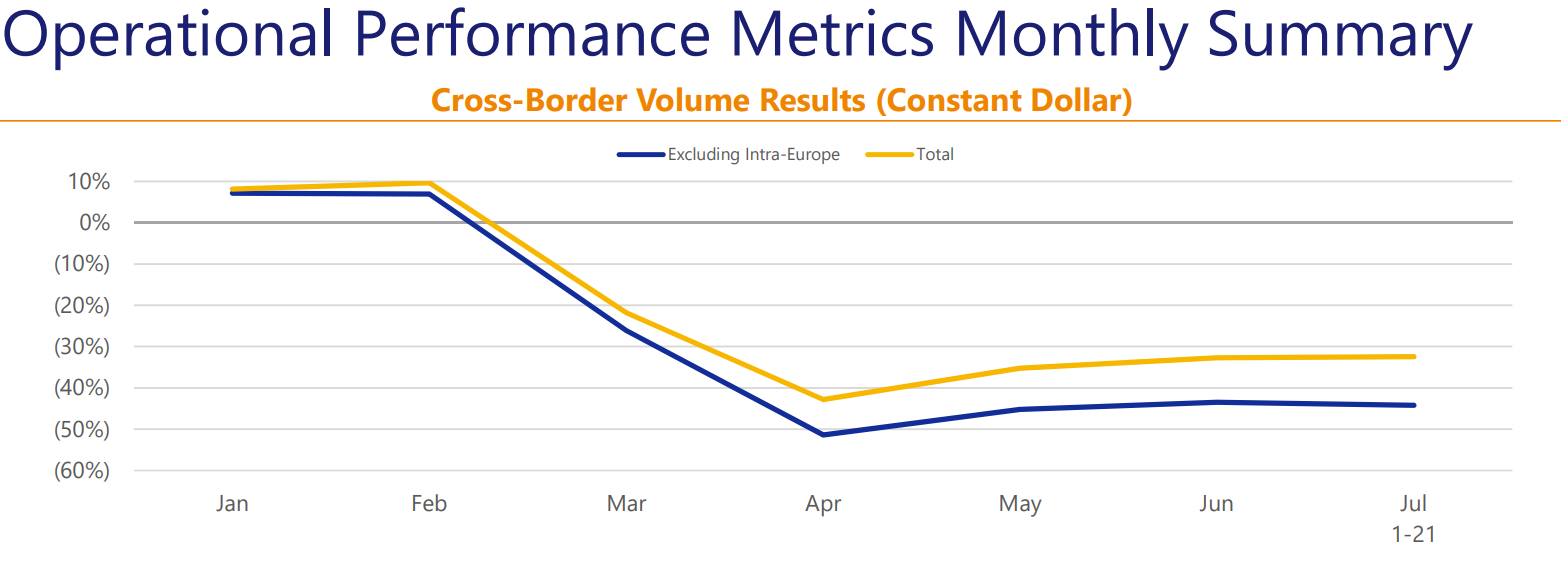

Тренда на восстановление трансграничных комиссий не наблюдается:

Рис. 6 Объемы трансграничные транзакций. Из презентации VISA

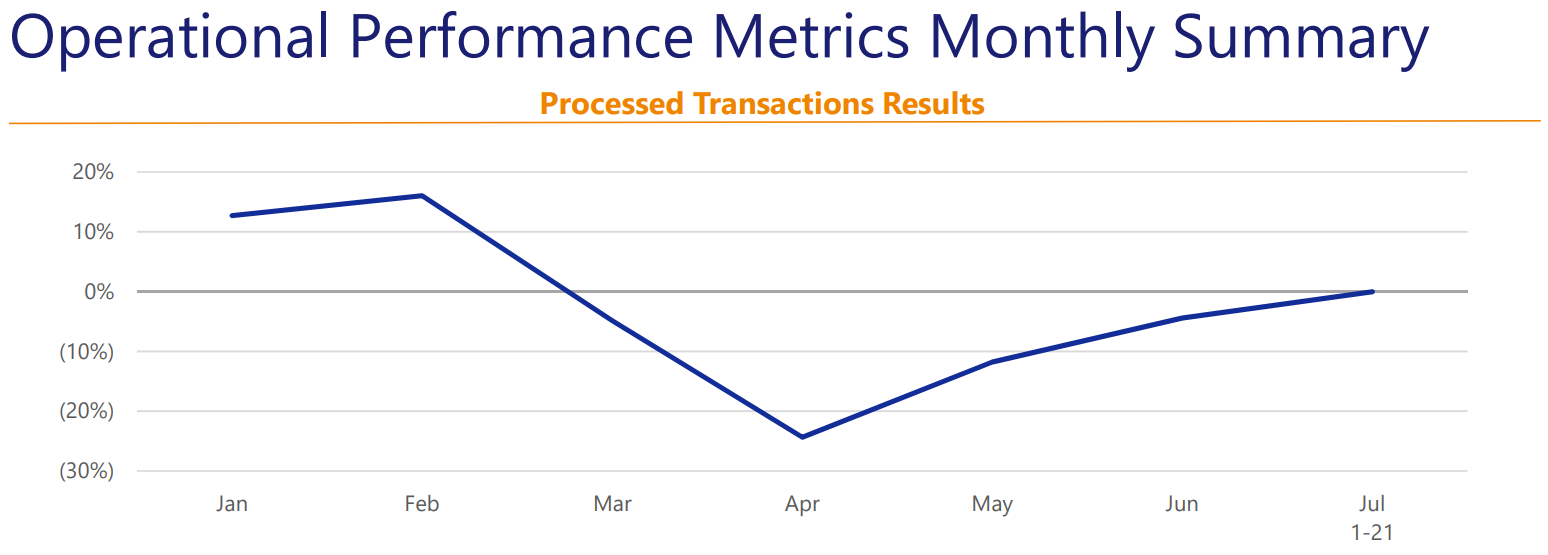

Однако, кол-во транзакций начало потихоньку расти:

Рис. 7 Объемы всех транзакций. Из презентации VISA

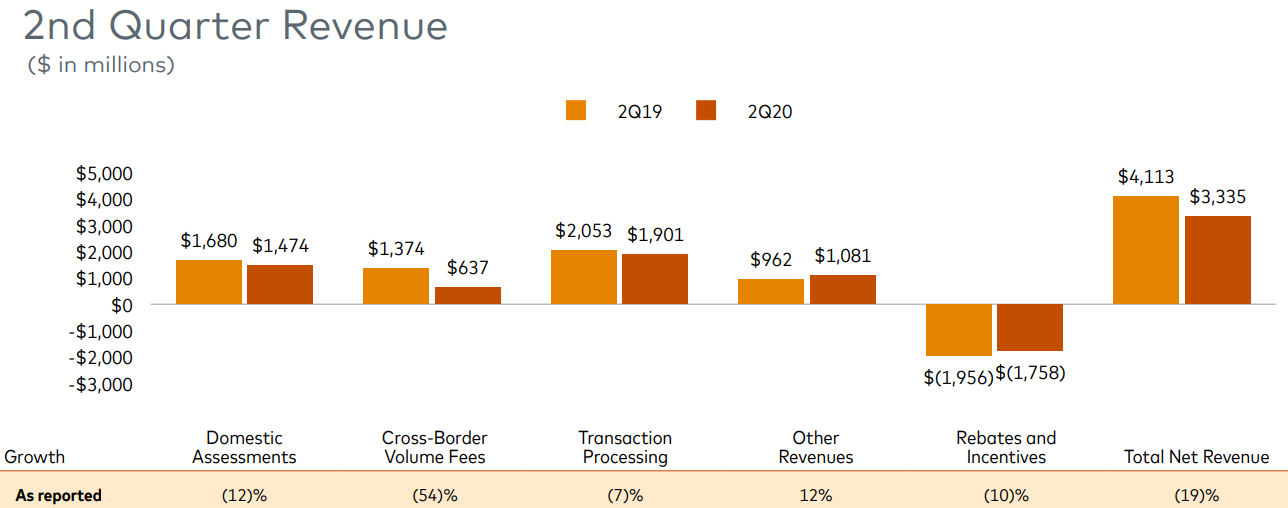

По итогам квартала выручка Mastercard составила 3,335 млрд. долларов, что на 18% ниже чем в прошлом году, а единственным растущим сегментом оказалась “прочая выручка”:

Рис. 8 Факторный анализ выручки MC за второй квартал. Почти все сегменты выручки показали результаты слабее чем год назад

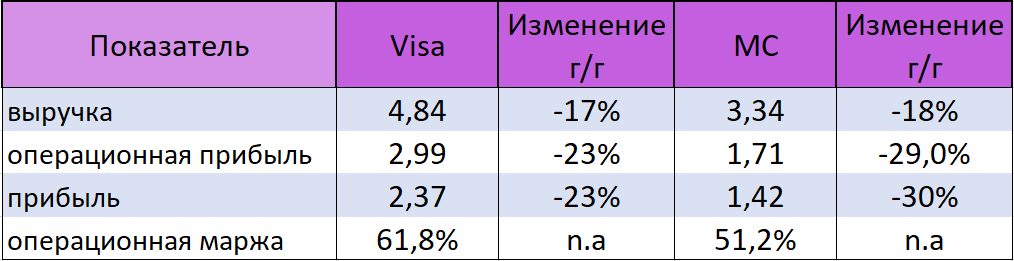

В сравнении с Visa MasterCard пострадала несколько больше:

Рис. 9 Сравнение компаний по фин. показателям за второй квартал 2020 года. MC выглядит слабее

Операционная прибыль компании сократилась на 29%, а чистая на все 30%

По эффективности Master тоже проигрывает конкуренту. Маржа по операционной прибыли составила 51,2% против 61,8% у Visa. Одну из возможных причин мы уже упоминали, а второй являются расходы на персонал.

Visa при большем числе сотрудников тратит на них денег меньше чем MC.

Но, как бы то ни было, такая маржинальность — все равно просто невероятный показатель. Мало какие бизнесы могут похвастаться такой эффективностью.

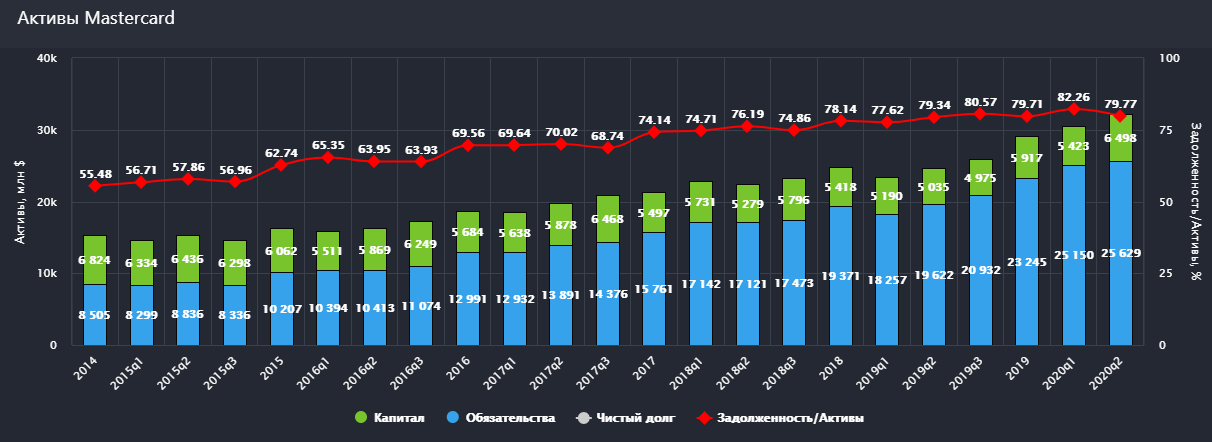

Переходим к изучению баланса. Активы компании постоянно растут:

Рис. 10 Активы компании. Рост активов наблюдается за счет роста долга

Однако, роста капитала не наблюдается. Компания не оставляет себе прибыли и куда-то ее девает, развиваясь за счет привлечения заемных средств.

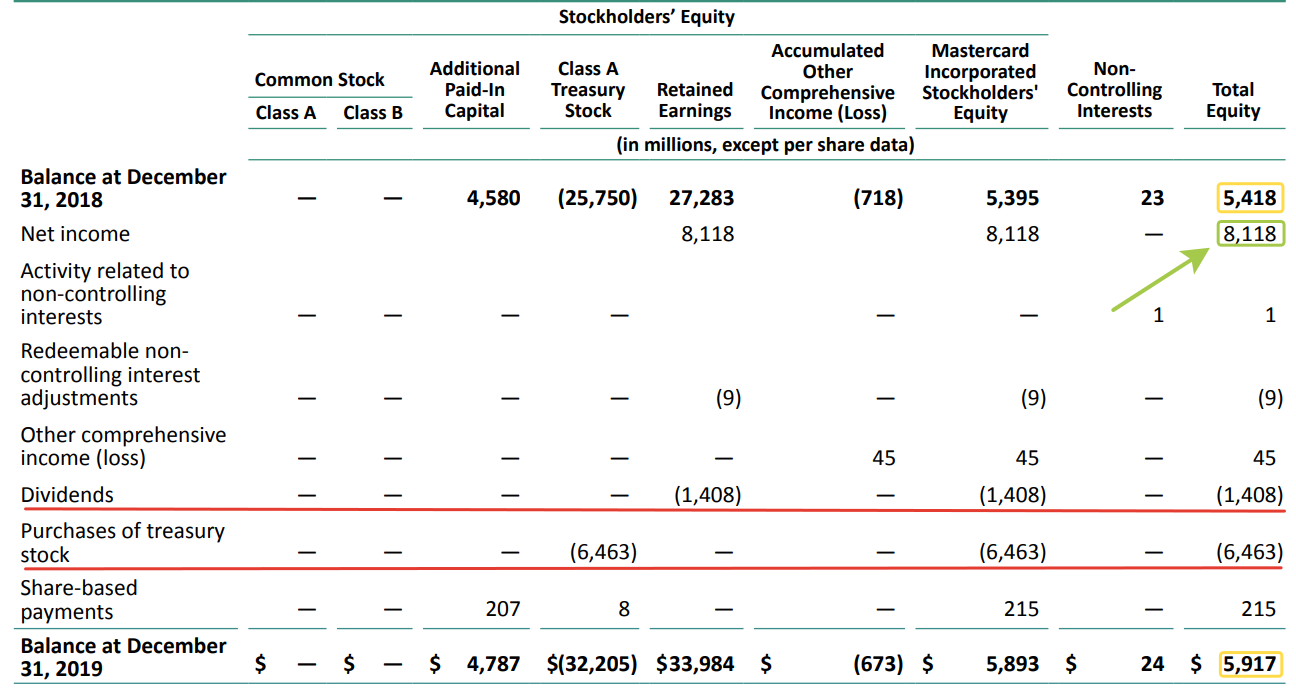

В понимании судьбы прибыли нам поможет отчет о ДДС или отчет об изменениях в капитале. Эту информацию можно увидеть и там и там.

Давайте посмотрим на отчет об изменениях в капитале.

За 2019 год компания заработала 8,1 млрд. из которых 1,4 ушло на выплату дивидендов, 6,5 на обратный выкуп акций и еще по мелочи на все остальное:

Рис. 11 Отчет об изменениях в капитале за 2019 год.

Все, что компания заработала менеджмент вернул в рынок. Именно поэтому капитал не изменился.

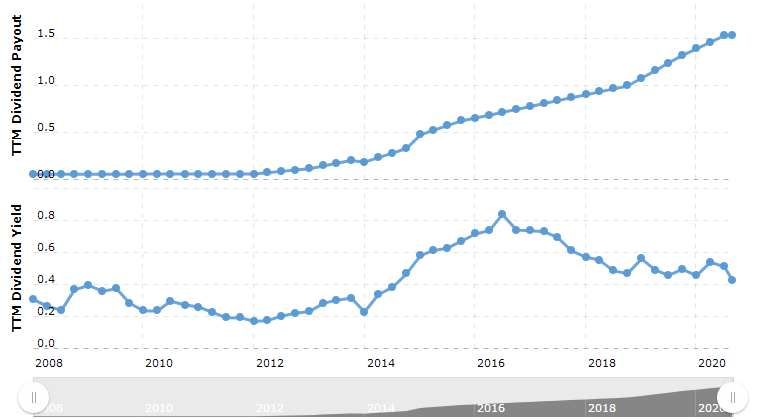

Дивиденды наращиваются регулярно и платятся ежеквартально. Текущая доходность составляет 0,43% годовых:

Рис. 12 Темпы роста дивидендных выплат и див. доходность MC

У VISA доходность чуть повыше — 0,57%. Но, очевидно, не за дивиденды инвесторы берут бумаги этих компаний.

По долговой нагрузке MasterCard проблем не испытывает, хоть, как мы уже выяснили, отношения активов к капиталу постоянно растет.

Чистый долг составляет всего 1,4 млрд. и покрывается EBITDA быстрее чем за полтора месяца. Отношение Net Debt/ EBITDA составляет 0,12.

То что на балансе у компании в виде кэша лежит 11,1 млрд. долларов подтверждает нам, что все у MasterCard с финансами хорошо, а мы переходим общим тендециям рынка платежей.

«Бесценные Города» – влюбитесь в свой город

MasterCard известна во всем мире своей программой «Бесценные Города», направленной на ознакомление с достопримечательностями и культурными особенностями крупнейших городов мира.

Держатель MasterCard может принять непосредственное участие в жизни города, приобщиться к местным ценностям и погрузиться в атмосферу местного колорита. После регистрации в программе он пользуется привилегиями в театрах, музеях, отелях, ресторанах и магазинах по всему миру. В рамках акции MasterCard в 2021 году в Москве и Санкт-Петербурге становятся доступными:

- VIP-шопинг со скидками от 10 до 20% в известных магазинах, бутиках и крупнейших торговых центрах;

- скидки на посещение Большого и Мариинского театров, фестиваля-посвящения Валентину Сильвестрову в честь его юбилея в Мультимедиа Арт Музей и т. д;

- публичные лекции, мастер-классы, языковые курсы со скидкой до 20%;

- свободный вход на 85 этаж башни-небоскреба ОКО в «Москва-Сити» и 10% скидки в ресторане RUSKI.

Полный список предлагаемых мест посещения доступен на сайте программы.

Ситуация в секторе

Тут важно понимать следующее:

- Наличность остается основным способом оплаты товаров и услуг. У безналичной экономики все еще впереди, главный враг в виде купюр не повержен

- Средние темпы роста электронных платежей прогнозируются на уровне 10%. Основным драйвером послужат развивающиеся рынки, где темпы роста могут достигать 23% в год.

Препятствий на пути к росту рынка не наблюдается от слова совсем. Чтоб вы понимали в Швеции уже спокойно можно делать пожертвования церкви в безналичном виде. “Цифра” окутает абсолютно все сферы нашей жизни.

Растущий и перспективный рынок, как мы знаем, без внимания быть оставлен не может. В финтех сейчас стремятся все, и конкуренция здесь огромна.

MasterCard вместе с Visa сформировали на этом рынке дуополию, которую очень сложно разрушить. Связано это с эффектом сети — чем больше людей пользуются платежной системой, тем вероятнее, что новые пользователи к ней подключаться.

Новые игроки могут потеснить эти две компании лишь на развивающихся рынках. Однако не факт, что MC, например, их потом просто не выкупит.

Каких то реальных угроз для платежной системы представить сложно. Те же PayPal, Square, наш QIWI, который мы недавно разбирали, и прочие фин-техи являются в большинстве случаев партнерами, а не конкурентами, ведь для пополнения электронных кошельков клиенты используют ни что иное, как свои дебетовки VISA или Master.

Пошатнуть компании может скорее государство, если сочтет, что они превышают свои полномочия. Только подождите, сначала надо разобраться с FAANG, а там можно и за платежные системы браться.

Штрафы и санкции на компании уже накладывались, так что риск этот не безоснователен.

Рассматривать ли блокейн и криптовалюту как риск? Большая часть матерых аналитиков склоняется к тому, что банки и платежные системы внедрят блокчейн в свои операции, снизив тем самым издержки на транзакции, и произойдет это на горизонте 3-5 лет.

Получается, что лучшая инвестиция в блокчейн — инвестиция в стандартный финансовый сектор.

Суть бизнеса

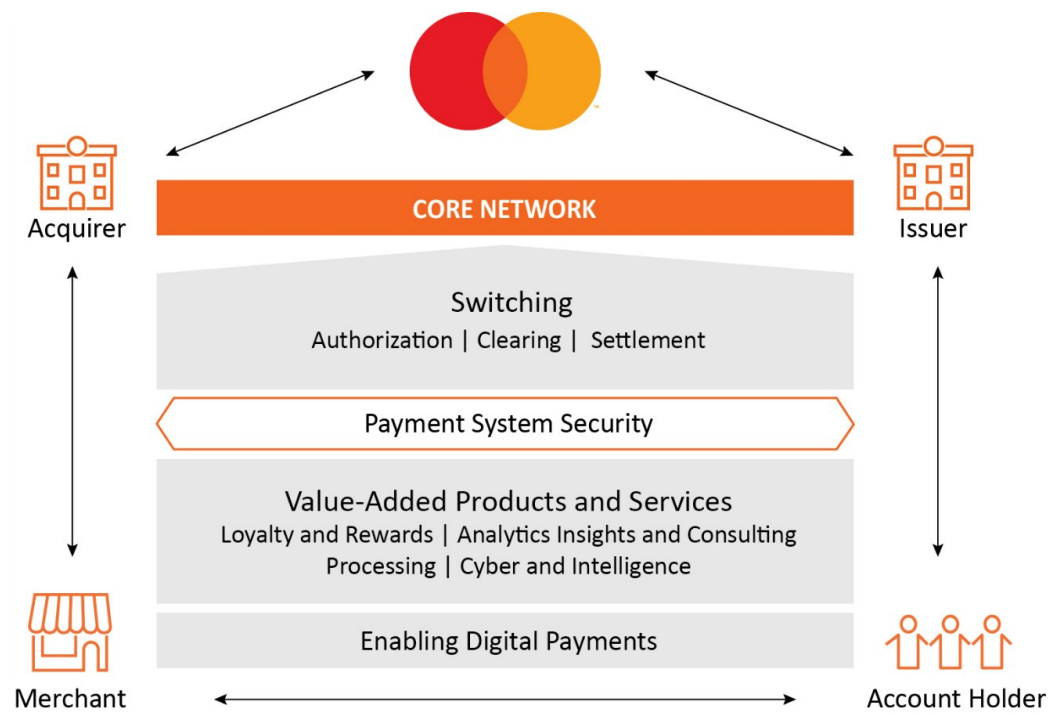

Подробно принцип работы платежных систем мы разбирали на примере VISA. У MC отличий нет, это такая же открытая сеть с пятью участниками. Владелец карты и банк эмитент, торговец и банк-эквайер и Master между ними:

Рис. 1 Принцип работы платежной системы MasterCard

Не будем на этом долго останавливаться и перейдем к анализу выручки.

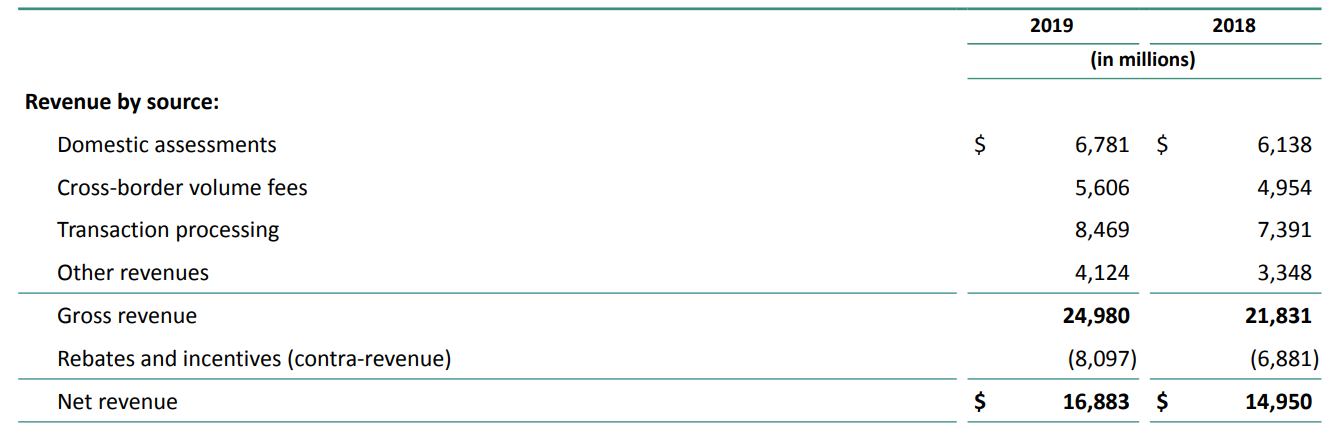

Первые две позиции — комиссии взимаемые с банков-эмитентов и банков-эквайеров за их подключение к сети:

Рис. 2 Сегменты выручки компании.

Работает это следующим образом.

MasterCard говорит: “Вы уважаемый Сбербанк карты под нашим логотипом выпускаете? Выпускаете. Вот так извольте заплатить.

А вы уважаемый Тинькофф оплату по картам с нашим брендом принимаете? И в качестве банка-экваейра с бизнесами работаете? Ну вот тоже извольте за это заплатить. Тогда мы вам по нашей сети платеж и отправим.”

Такие комиссии за транзакцию между двумя российскими банками составляют от 0,1 до 0,125% от суммы платежа. Попадает этот доход в графу Domestic assessments.

А вот, если вместо Тинькофф банком эквайером будет выступать, скажем, Wells Fargo,

MC возьмет комиссию повыше, вплоть до 1%, и запишет эти доходы в графу Cross-border volume fees.

Думаю, разница этих двух позиций выручки понятна.

Совокупность всех таких платежей называется GDV (gross dollar volume). Соответственно чем больше этот показатель, тем больше денег зарабатывает компания.

Третий сегмент выручки — Transaction processing.

Здесь MC снова обращается к банкам и говорит: “Сеть у меня хорошая, надежная, быстрая. Я ваш платеж то сейчас осуществлю — все авторизирую, проверю, деньги со счета клиента на счет продавца переведу, а вы мне за это извольте заплатить.”

Этот вид доходов уже зависит не от объема платежей, а от кол-ва транзакций проведенных через сеть.

Четвертый сегмент — прочая выручка. Она включает так называемые value-added (добавляющие стоимость) продукты и сервисы.

Сюда входит консалтинг, аналитика, повышенная защищенность и скорость транзакций, программы лояльности, консьерж-сервисы и все в этом духе.

На этом доходы компании заканчиваются и крайне неожиданно начинаются расходы.

На пути к чистой выручке нас встречает так называемая contra-revenue, анти выручка. По факту это различные промо-акции и поблажки, которые платежная система предоставляет клиентам с хорошим оборотом средств или для привлечения новых клиентов.

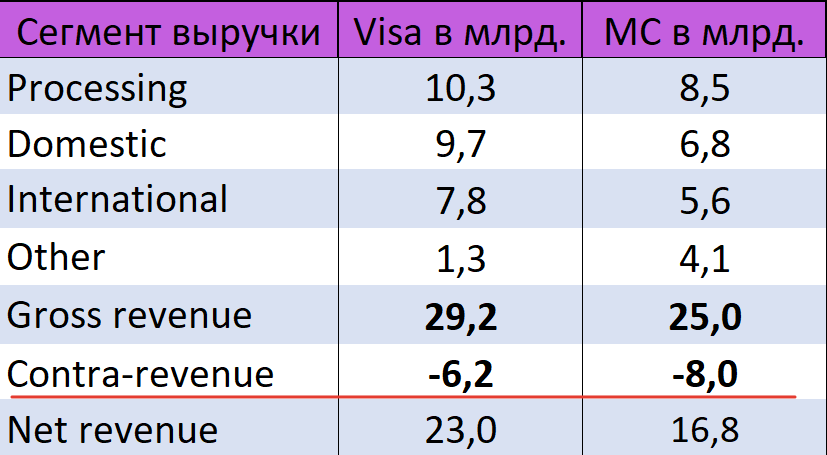

Этот показатель очень интересно сравнить с таким же у VISA:

Рис. 3 Сравнение MC и Visa по сегментам выручки. На Rebates and Incentives (Contra-revenue) MC тратит заметно больше денег чем Visa

Мы видим, что MasterCard при меньшей валовой выручке на привлечение клиентов и промоакции тратит заметно больше денег чем конкурент.

А сам показатель, если взглянуть на историю постоянно растет у обеих компаний. Это ничто иное как ценовая война, которая постепенно снижает маржинальность бизнесов.

Вероятно, для клиентов платежных систем бренд Visa выглядит сильнее и компании не нужно тратить столько денег на промо, как MC.

Раз мы уже упомянули Visa, давайте пройдемся по обеим компаниям подробнее.

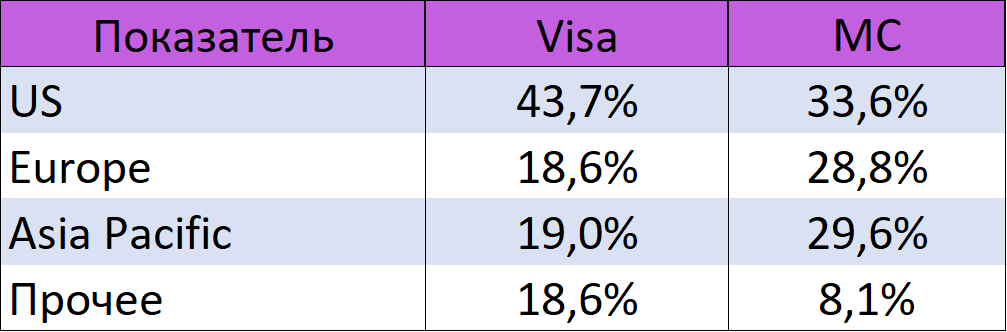

Следующее сравнение — география выручки. C этой точки зрения MC более диверсифицирована:

Рис. 4 Сравнение платежных систем по географии

Если у Visa доля платежей, приходящихся на соединенные штаты составляет почти 44%, то у Мастер Европа, Азия и США практически в равных долях.

Хорошо это или плохо? Разбирая компании дальше, мы увидим, что Visa несколько превосходит MC по маржинальности. Возможно это как раз связано с ее большим присутствием на американском рынке.

Однако, это только предположение, точной информации о комиссиях которые взимают платежные системы в зависимости от рынка у нас нет.

По операционным показателям MC несколько проигрывает конкуренту:

Рис. 5 Сравнение операционных показателей платежных систем. MC выглядит слабее

Visa проводит через свою сеть больший объем денег, большее кол-во транзакций, а карт Visa выпущено более 3,5 млрд. штук, в то время как у МС только 2,6 млрд.

Master отстает, однако в связи с текущим кризисом его операционные показатели ухудшились не так заметно, как у лидера.

Теперь давайте к обратимся к финансам.

Где найти информацию

Информация о некоторых скидках МастерКард представлена на странице конкретного банковского продукта или на официальном веб-ресурсе эмитента в одноименном разделе. Однако еще больше сведений можно получить на сайте самой платежной системы. Для этого:

перейдите на сайт www.mastercard.ru;

- на открывшейся странице будет перечислен весь перечень действующих на конкретный момент времени акций и специальных предложений;

- ознакомьтесь с перечнем возможностей и выберите те, что вам интересны;

- чтобы узнать о предложении больше кликните по клавише «Узнать больше».

Обратите внимание, что для участия в ряде акций и использования возможностей понадобится зарегистрироваться в системе. На странице с предложением это будет обязательно прописано

Кроме того, некоторые скидки действительны только в определенных городах: также внимательно изучите эту информацию.

Обзор акций и спецпредложений

Кратко перечислим и рассмотрим некоторые акции MasterCard:

- Встреча с группой «The Rolling Stones» в Амстердаме. Период действия: с 1 по 31 августа. Покупая билеты на любые концерты на Яндекс.Афише и Оплачивая их картой МастерКард, вы получаете возможность выиграть поездку в Амстердам на встречу с легендарной группой.

- Бонусы для дополнительной заправки. Если вы являетесь участником программы лояльности от АЗС «Лукойл» и одновременно держателем карточки Mastercard и телефона с поддержкой Android Pay, то сможете получать дополнительные баллы за каждую заправку. Просто оплачивайте свои заказы с помощью перечисленных ранее технологий и получайте 10% от потраченной суммы в виде баллов на свою карту участника программы лояльности «Лукойл». Срок акции ограничен.

- Поклонникам игр вселенной Wargaming (World of Tanks, World of Warplanes, World of Warships). До 31 августа 2017 года, выбирая в играх специальный пакет от МастерКард, вы получаете дополнительно 10% от потраченной суммы игровым золотом.

- Masterpass и Яндекс.Деньги. Если вы часто путешествуете по миру, то теперь сможете обеспечить своим счетам дополнительную безопасность. Во всех местах, где есть значок Masterpass теперь можно расплачиваться электронным кошельком, открытым в системе Яндекс.Деньги. Подробнее на сайте mastercard.ru.

- Бесценные города. Участники данной программы имеют право на особые привилегии при использовании своей карты в ресторанах, отелях, театрах и других заведениях по всему миру.

Еще больше экономии

Также платежная система заключает договоры с различными компаниями, что позволяет значительно экономить на покупках и оплате услуг. На сегодняшний день действительны следующие скидки Mastercard:

ВАЖНО. Сроки спецпредложений рекомендуется уточнять дополнительно, так как возможно их изменение как в сторону сокращения, так и в сторону продления

Также узнавайте в индивидуальном порядке может ли ваша карточка участвовать в акции.

Что делать, если нет карты

Если вас заинтересовали предложения от Mastercard, но у вас еще нет карточки с этой платежной системой, то вы сможете получить ее. Последовательность действий:

- Выберите банк, работающий с данной платежной системой.

- Ознакомьтесь со всеми предложениями, типами банковских продуктов.

- Выберите интересующую вас карточку и закажите ее оформление.

Акции Mastercard действительны как для дебетовых, так и для кредитных, а также для зарплатных карт. Условия, тарифы, стоимость обслуживания устанавливаются непосредственно банком-эмитентом.

Программа «Подарки за покупки»

Данная программа лояльности от MasterCard позволяет получать неплохие подарки за покупки стоимостью свыше 500 рублей, совершенные с помощью банковской карты. Это акция с чеками. Каждая покупка должна сопровождаться загрузкой на сайт mastercard.khl.ru скана или фото чека (слипа), подтверждающего факт и сумму оплаты. За каждый физический чек зарегистрированному участнику акции начисляется один виртуальный.

Если делать покупки у партнеров акции, можно автоматически получать на сайте в два раза больше чеков. За оплаченные заказы на сайтах obed.ru и kinohod.ru клиент также получает двойные чеки. Когда накопится необходимое количество, их можно обменять на выбранный подарок. А выбрать есть из чего. В промо MasterCard представлен широкий выбор билетов на спортивные матчи, сертификатов «Спортмастер», «Юлмарт», KHL Store, на покупку музыкальных альбомов, а также товаров для болельщиков.

Акция действует до 30 июня 2021 года, но регистрация новых участников после 26 апреля прекращается. Чтобы стать участником, нужно зарегистрировать хотя бы один слип. Это можно сделать с помощью одной из социальных сетей. Вход в профиль выполняется с помощью номера телефона и кода, поступающего в СМС.

Выводы

- MasterCard — сверхустойчивая и практически вечно растущая компания, как с точки зрения операционных и финансовых показателей, так и с точки зрения цены.

- Компания занимает меньшую долю рынка чем Visa и выглядит несколько слабее. Уступает по операционным показателям и по эффективности

- Перспективы у финансовой индустрии огромны. У MasterCard есть драйверы для увеличения выручки и прибыли, впрочем как и у остальных компаний в секторе

Вопрос стоит ли инвестировать в MasterCard? Давайте посмотрим на портфель Уоррена Баффета. Berkshire Hathaway владеет долями в Visa, MasterCard и индийской платежной системе Paytm.