Новая форма справки 2-ндфл за 2020 год (скачать)

Содержание:

- Как уменьшить налогооблагаемую базу (налоговый вычет)

- Как получить справку о доходах в 2021 году

- Для чего заполняют 2-НДФЛ

- Что такое ПРИЗНАК справки 2-НДФЛ ?

- 2-НДФЛ: форма 2020 года

- Срок предоставления 2-НДФЛ работодателем

- Образец заявления для получения сведений о доходах

- Сроки сдачи формы справка 2-НДФЛ, куда сдавать, способы сдачи, кто подписывает, наличие печати

- Виды 2-НДФЛ: для ИФНС и для работника

- Правила подачи

- Штраф за несдачу, опоздание справки 2-НДФЛ

- Справка по форме 2 НДФЛ: назначение

- Изменения законодательства по 2-НДФЛ в 2020 году

- В каком случае применяется

- Новая форма справки 2-НДФЛ в 2020 году

- Отличия новой формы 2-НДФЛ 2019

- Составители и получатели

Как уменьшить налогооблагаемую базу (налоговый вычет)

Налогоплательщику следует знать, что базу налогообложения (БН) по НДФЛ можно сократить, использовав налоговый вычет, предоставляемый за понесенные расходы налогоплательщика.

Рассмотрим основные ситуации, которые дают право на вычет:

- рождение ребенка: первого и второго – по 1400 руб.,

- третьего и последующих – по 3000 руб.;

содержание ребенка-инвалида – 12000 руб.;

обучение:

- ребенка – 50000 руб. в год,

собственное – 120000 руб. в год;

лечение (в том числе, покупка медикаментов) – до 120000 руб. в год;

добровольное пенсионное страхование или страховка жизни – до 120000 руб.;

благотворительность – до 25 % от суммы дохода;

покупка или строительство жилья – до 3 млн. руб.;

Существуют налоговые вычеты и при продаже жилья, если оно принадлежит по праву собственности меньше 5 лет – до 1 млн. руб. Если продается машина, гараж, нежилое имущество (в собственности меньше 3 лет), то гарантируется вычет 250 тыс. руб.

Пример: гр. Иванов в 2020 г. купил дом за 3 млн. руб., а в 2018 г. его продал за 3,5 миллиона. Срок владения домом не превысил 5 лет, поэтому Иванов обязан уплатить налог на доход. У данного гражданина есть 2 варианта уменьшить БН:

- Воспользоваться имущественным вычетом в 1 млн. руб. Тогда БН = (3,5 млн. – 1 млн.) = 2,5 млн. (руб.). Налог в этом случае равен 13 % от 2,5 млн., что равно 325 тыс. руб.

- Воспользоваться вычетом затрат на покупку этого дома. Тогда БН = (3,5 млн. – 3 млн.) = 0,5 млн. (руб.). Следовательно, налог = 13 % от 0,5 млн. руб. = 65 тыс. руб.

Разница в сумме налога внушительна. Очевидно, что Иванов предпочтет второй вариант.

Как получить справку о доходах в 2021 году

По нормам , работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки 2-НДФЛ для сотрудника в 2021 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

ВАЖНО!

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

ВАЖНО!

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период

Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

ВАЖНО!

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Для чего заполняют 2-НДФЛ

Организации передают налоговикам форму 2-НДФЛ, информация из которой позволяет определить зарплату, имеющиеся налоговые вычеты и произведенные удержания у конкретного работника. Такой документ оформляют на каждого работника. Справку подписывает руководитель или лицо, которому он поручил это делать.

Помимо ИФНС эта форма востребована и в других ситуациях. Ими могут быть:

- оформление кредита в банковском учреждении;

- получение вычета по НДФЛ при оплате учебы и дорогостоящего лечения, при покупке лекарств, приобретении недвижимости;

- трудоустройство на другую работу;

- расчет отпускных и больничных;

- оформление визы;

- покупка жилья по ипотеке.

Предприятие обязано подготовить справку, т. к. она является источником информации для налоговиков.

Где получить 2-НДФЛ неработающему гражданину, узнайте из статьи «Где можно взять (получить) справку 2-НДФЛ?».

Что такое ПРИЗНАК справки 2-НДФЛ ?

Во всех справках 2-НДФЛ должен стоять признак 1. Признак 2 предусмотрен только для тех справок, которые компания должна была сдать к 1 марта 2021 года. Чтобы сообщить о невозможности удержать НДФЛ в 2020 году. Если перепутать этот признак справки 2-НДФЛ , инспекторы могут решить. Что компания с опозданием отчиталась о невозможности удержать налог. А справку 2-НДФЛ за 2020 год и вовсе не представила.

Скачать пример (.xls 61 Кб) заполнения справки с признаком 2, когда невозможно удержать налог. Уведомление сотрудника об этом.

Ситуации, при которых невозможно удержать НДФЛ, могут возникнуть. Если выплаты сотруднику прекратились. Например, работник получил доход, а после этого уволился или ушел в неоплачиваемый отпуск. Ниже приведены примеры таких ситуаций.

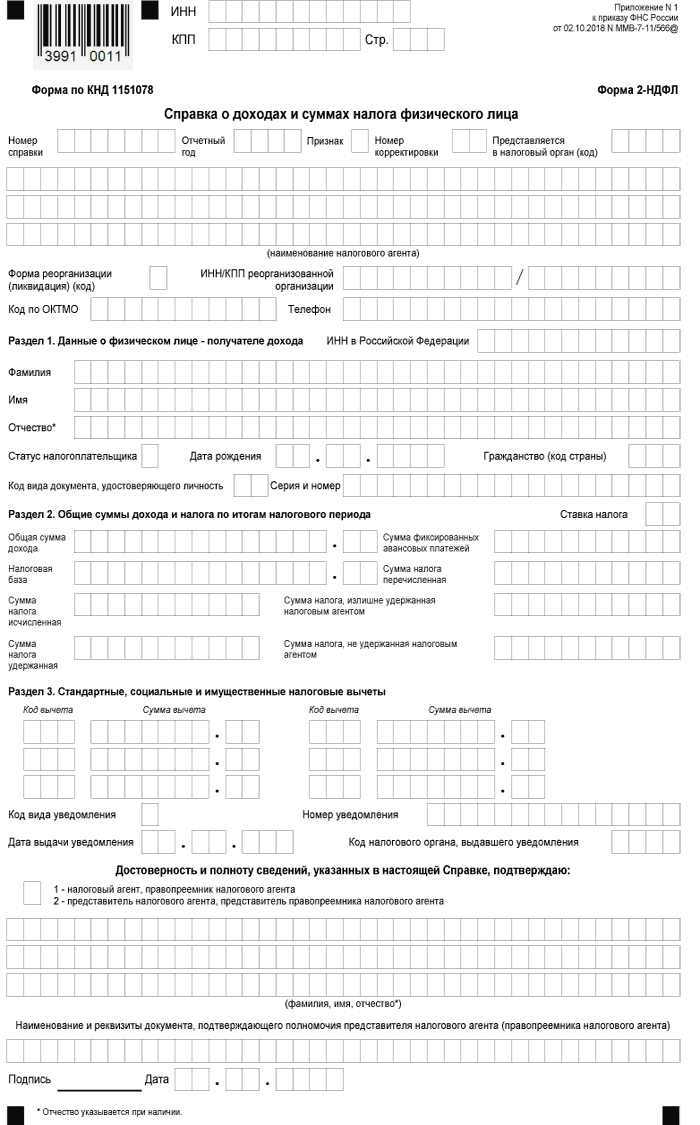

2-НДФЛ: форма 2020 года

Вышеупомянутый приказ (№ ММВ-7-11/566@) утвердил две формы справки о доходах физических лиц:

- Справка о доходах и суммах налога физического лица (форма 2-НДФЛ);

- Справка о доходах и суммах налога физического лица.

Первая форма справки должна использоваться для представления в налоговую инспекцию сведений о доходах физических лиц (в т.ч. в случаях, когда удержать налог невозможно), имеет код по КНД 1151078 и называется «форма 2-ндфл». Вторая форма (та, что не содержит шапке документа названия формы «2-НДФЛ») предназначена для представления гражданам по их требованию на основании пункта 3 статьи 230 НК РФ.

Бланк новой формы 2-НДФЛ в 2020 году аналогичен форме, по которой сдавали отчетность за предыдущий год и представляет собой форму, предназначенную для автоматизированной обработки и ориентирована для тех работодателей, которые предоставляют справки на бумажном носителе. Новый бланк выглядит следующим образом :

Скачать новую справку о доходах по форме 2 НДФЛ 2020 года для налоговых агентов можно здесь

Справка состоит из трех разделов, расположенных на основном листе и Приложения. Основной лист содержит информацию о налоговом агенте, которая состоит из его наименования, ИНН/КПП, а также данных о его ликвидации (реорганизации) если таковое произошло в течении отчетного периода. Также на основном листе указывается номер справки, отчетный год, номер корректировки, признак и код налогового органа, в который этот документ предоставляется. Раздел 1 основного листа содержит сведения о физическом лице — получателе дохода. В разделе 2 отражаются общие суммы дохода и налога по итогам налогового периода, а в разделе 3 приводятся стандартные, социальные и имущественные вычеты по их видам. В Приложении отражаются сведения о доходах и соответствующих вычетах по месяцам налогового периода с указанием кодов видов дохода и кодов видов вычетов.

Если не хватает полей для предоставленных вычетов или было получено несколько уведомлений, то придется заполнить соответствующее количество листов формы. При этом в последующих листах Раздел 1 и Раздел 2 заполнять не нужно. Также в заголовке формы не нужно указывать ОКТМО и телефон, а при заполнении в связи с выдачей нескольких уведомлений — еще и наименование налогового агента. В Разделе 3 на дополнительных листах нужно заполнить такие поля:

- Если не хватило места для вычетов — «Код вычета», «Сумма вычета».

- Если было получено несколько уведомлений — «Код вида уведомлений», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

- Если уведомления о налоговых вычетах нет, соответствующие поля заполняются прочерками

Справка о доходах для физических лиц

Справка о доходах, выдаваемая сотрудникам по их просьбе для предоставления по месту требования, практически аналогична действующей в 2018 году форме 2-НДФЛ. Изменения состоят в упрощении формы путем удаления из неё сведений, представляющих ранее интерес для налоговой, но совершенно необязательные для сторонних организаций. В связи с этим, приказ также не содержит каких-либо дополнительных указаний по её заполнению.

Скачать форму справки, которая выдается работникам по их требованию, можно по этой ссылке.

Срок предоставления 2-НДФЛ работодателем

Справки о доходах заполняются ежегодно по каждому сотруднику, получившему доход от работодателя, т.е. работодатель обязан сообщить о доходах, выплаченных сотрудникам в прошедшем году, до 1 апреля.

Каждый сотрудник в любой момент вправе обратиться за справкой по форме 2-НДФЛ к работодателю (или бывшему работодателю), п.3 статьи 230 НК РФ обязывает работодателя по заявлению выдавать справки о полученных физическим лицом доходах и удержанных суммах налога по форме 2-НДФЛ. При этом в Налоговом кодексе не указаны сроки предоставления такой справки, обратимся к Трудовому кодексу, статья 62:

По письменному заявлению сотрудника работодатель обязан выдать копии документов, связанных с работой (приказы о назначении, переводе, увольнении, выписки из трудовой, справки о доходах) не позднее 3 рабочих дней со дня подачи заявления. Копии документов должны быть предоставлены бесплатно и заверены должным образом.

Для чего нужна справка о доходах

В справке о доходах физического лица, заполненной по форме 2-НДФЛ, отражается информация о полученных доходах, уплаченных налогах и суммах использованных налоговых вычетов, прежде всего она может потребоваться для:

- подтверждения доходов для получения кредита в банке;

- заполнения налоговой декларации 3-НДФЛ;

- получения налоговых вычетов;

- расчета декретных выплат с учетом доходов от предыдущего работодателя.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2021 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

|

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

Сроки сдачи формы справка 2-НДФЛ, куда сдавать, способы сдачи, кто подписывает, наличие печати

Сроки сдачи

По окончании года налоговый агент обязан представить в инспекцию справку 2-НДФЛ в сроки.

- не позднее 1 марта справку с признаком «2». Она составляется по тем физлицам, с доходов которых НДФЛ удержать невозможно (например, при вручении гражданам, не являющимся работниками организации, подарков стоимостью больше 4 тыс. руб.; п. 5 ст. 226 НК РФ);

- до 1 апреля с признаком «1». В этом случае сообщается сумма всего дохода, полученного физлицом за прошедший год; налоговой базе, с которой исчислен НДФЛ.

Куда сдавать справки 2-НДФЛ

В зависимости от того, где сотрудники или другие физические лица получают доход. По месту головного офиса или в обособленном подразделении.

Смотрите материал Куда сдавать уточненную справку 2-НДФЛ

Какие способы сдать справки 2-НДФЛ за 2020 год

С 1 января 2016 года сдавать справки можно будет только двумя способами:

- в электронном виде по телекоммуникационным каналам связи;

- на бумаге (лично, через представителя или по почте с описью вложения), если число справок не больше 24 штук.

1. На бумаге: сдается в налоговую лично или отсылается по почте заказным письмом. Такой способ подходят только тем компаниям. У которых в 2020 году количество человек, получивших доходы, менее 25 человек. К справкам нужно приложить реестр сведений о доходах в двух экземплярах. Один из которых останется в ИФНС.

Если вы подаете справки о выплаченных работникам доходах на бумажном носителе. То налоговики, проверив эти справки, должны составить «Протокол приема сведений о доходах физических лиц за 2020 год на бумажных носителях».

Данный Протокол оформляется в двух экземплярах и должен быть подписан. Как налоговиками, так и вами (если 2-НДФЛ вы представляете в ИФНС лично, а не по почте). Причем, печать организации брать с собой необязательно. Протокол будет считаться действительным и при наличии только подписи уполномоченного лица. (Письмо ФНС от 22.10.14 № БС-4-11/21887@).

2. Электронно: через Интернет (спецоператора, либо сайт ФНС России). Количество сведений, сгруппированных в один файл, не должно превышать 3000. В первом из этих вариантов к каждому файлу нужно приложить бумажный реестр сведений о доходах. Один из этих документов остается в ИФНС. А другой возвращается налоговому агенту. Получив справки через Интернет, инспекция на следующий день подтвердит дату получения электронных документов соответствующим извещением. Далее в течение 10 рабочих дней ИФНС направит файлы с реестром сведений о доходах и протоколом приема сведений о доходах.

Смотрите шпаргалку для представляющих справки 2-НДФЛ по телекоммуникационным каналам связи. В письме ФНС России от 28.01.2015 N БС-4-11/1208@.

Кто подписывает 2-НДФЛ, печать на справке

С 2016 г. в правилах заполнения Справки прописано, что подписать ее может:

- сам налоговый агент (Код 1)

- его уполномоченный представитель (код 2).

При этом в справке нужно поставить соответствующий код. Если Справку подает в ИФНС представитель, то нужно еще отразить наименование документа. Подтверждающего полномочия этого лица.

Печать на справке 2-НДФЛ не нужна

Справка образца 2015 г. требовала заверения круглой печатью. В новой Справке 2-НДФЛ 2021 место для печати не предусмотрено. Но при желании никто не запрещает вам поставить оттиск своей круглой печати при ее наличии.

Виды 2-НДФЛ: для ИФНС и для работника

С отчетности за 2021 год справка 2-НДФЛ составляется по двум разным формам:

Для ИФНС — справка о доходах и суммах налога физического лица (форма 2-НДФЛ).

Справку, сдаваемую в ИФНС, существенно изменили: убрали часть полей, изменили структуру. Если ранее она состояла из 5 разделов, то теперь она включается в себя вводную часть, разделы 1, 2, 3 и приложение, в котором помесячно указываются доходы и вычеты, выданные сотруднику в привязке к конкретным кодам. Справка для налоговой имеет сокращенное наименование «форма 2-НДФЛ» и КНД 1151078.

Для работника — справка о доходах и суммах налога физического лица.

Структура справки очень напоминает старую форму 2-НДФЛ: она также состоит из 5 разделов и правки в нее внесли минимальные. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС, а также строки о реквизитах уведомления о предоставлении имущественного и социального вычета. В справке для работника не используется сокращение «2-НДФЛ» и она не имеет КНД.

Правила подачи

Определимся со сроками их подачи:

| Форма | Срок подачи |

| 4-НДФЛ | По прошествии 5 рабочих дней, следующих за месяцем получения первого дохода, снижении или увеличении прибыли на 50% и более, сразу же после утраты права пользования специального режима налогообложения |

| 3-НДФЛ | При подаче отчета — до 30 апреля каждого года (срок может незначительно изменяться) |

| 2-НДФЛ | декларация по признаку «1» — до 1 апреля, а справка по признаку «2» — до 1 марта |

| 6-НДФЛ | Ежеквартально согласно графику |

Подать декларации можно несколькими способами:

- лично;

- через доверенное лицо;

- направить по почте;

- по телекоммуникационным каналам связи.

Последний способ чаще используется компаниями. Если же гражданин сдает декларацию самостоятельно, он должен знать о нюансах осуществления подачи в зависимости от выбранного способа.

В случае, когда декларация сдается на бумаге, помните, что:

- при подаче лично в окошко инспектору понадобится предъявить документ, удостоверяющий личность;

- отчитаться можно и через доверенное лицо, при этом понадобится оформить доверенность (срок ее не может превышать 3 года);

- в случае отправки по почте днем подачи документа считается дата штампа об отправке.

Если подача осуществляется через ТКС, датой подачи также считается день отправки.

Срок доверенности следует указывать во избежание проблем. К документу приложите копии страниц паспорта, включая страницу со штампом о регистрации.

Не стоит нарушать сроки подачи отчетности. Налоговая служба тщательно следит за этим. Если помарки в оформлении практически не учитываются, то срок подачи и отсутствие отчетности может привести к серьезному штрафу.

Штраф за несдачу, опоздание справки 2-НДФЛ

Если вовремя не представить справку по форме 2-НДФЛ, инспекция может оштрафовать. По статье 126 Налогового кодекса РФ. Штраф составляет 200 руб. за каждый документ, который вовремя не сдан.

Своевременная подача электронных справок по форме 2-НДФЛ, заполненных с ошибками, не влечет штрафа за непредставление сведений.

Кроме того, за непредставление или несвоевременное представление справки 2-НДФЛ по заявлению налоговой инспекции суд может применить административную ответственность (ст. 15.6 КоАП) в виде штрафа в размере:

- для граждан – от 100 до 300 руб.;

- для должностных лиц – от 300 до 500 руб.

Программа применяется для подготовки налогоплательщиком ВСЕХ машиночитаемых форм документов. Налоговой и бухгалтерской отчетности. Документов, используемых при учете налогоплательщиков. При представлении в налоговые органы. А также для подготовки и выгрузки файлов любой налоговой отчетности!

Справка по форме 2 НДФЛ: назначение

Кроме того, справкой о доходах агент сообщает инспекции и работнику о невозможности удержать с человека налог и указывает его сумму (п. 5 ст. 226 НК РФ). Эту же справку выдают работнику для подтверждения величины его доходов по месту работы.

О сроках выдачи справки по запросу работника читайте в статье «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Сведения в ИФНС, оформленные этой справкой, подаются по окончании налогового периода — года. Утверждает форму справки 2-НДФЛ ФНС РФ (ст. 216, п. 5 ст. 226, п. 2 ст. 230 НК РФ).

Сколько действует справка 2-НДФЛ? Ответ на этот вопрос можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Изменения законодательства по 2-НДФЛ в 2020 году

Справки 2-НДФЛ в 2019 году работодатели были обязаны сдавать в налоговую инспекцию дважды в год. Первый раз — до 1 марта т.г. в том случае, если работодатель не смог удержать налог НДФЛ. Второй — не позднее 1 апреля за граждан, которым выплатили доход и удержали с него НДФЛ.

Законом от 29.09.2019 № 325-ФЗ внесены поправки в НК РФ. Одна из поправок относится к сроку предоставления 2-НДФЛ и 6-НДФЛ. За 2019 год отчитаться перед ИФНС о доходах и вычетах работника необходимо будет до 1 марта 2020 года. Т.е. сроки предоставления справок, когда работодатель не смог удержать НДФЛ и справок за граждан, которым выплатили доход и удержали НДФЛ, будет идентичным. Таким образом, за 2019 год 2-НДФЛ ИП или организации должны предоставить в налоговый орган до 1 марта 2020 года, а так как 1 марта 2020 года это воскресенье, то срок сдачи отчета переносится на 2 марта 2020 года.

Так же справки 2-НДФЛ вправе запрашивать и получать у работодателя сами наемные работники, причем как работающие на сегодняшний день, так и работавшие ранее, т. е. уволенные.

С 2019 года изменен срок предоставления 2-НДФЛ в ИФНС при реорганизации ООО. Сдавать 2-НДФЛ компания, в которой планируется реорганизация, должна до момента реорганизации. Если этого не будет сделано, то обязанность по предоставлению в ИФНС формы 2-НДФЛ переходит на ее правоприемника. В 2020 году это правило сохранено.

Не смотря на то, что в 2016 году появилась новая ежеквартальная отчетность по НДФЛ, отчет и справки по форме 2-НДФЛ будут продолжать существовать и в 2020 году.

До 2 марта 2020 года работодатель обязан предоставить отчетность по каждому получившему от них доходы физическому лицу по итогам налогового периода. Эта отчетность, согласно Закону называется «документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему РФ за этот налоговый период по каждому физическому лицу». Форму 6-НДФЛ сдают те, кто также заполняет и сдаёт 2-НДФЛ.

Отличие между этими двумя отчетами в том, что 2-НДФЛ оформляется по каждому сотруднику, а 6-НДФЛ составляется сразу по всем работникам раз в квартал.

Через кнопку ниже можно скачать бланк формы 6-НДФЛ

Ежеквартальная отчетность по НДФЛ для налоговых агентов в 2020 году

Данная отчетность будет выглядеть по аналогии с расчетами пенсионное и социальное страхование. В расчете сумм НДФЛ будет обобщенная информация, без указаний конкретных работников, о суммах начисленных и выплаченных доходах, налоговых вычетах, об исчисленных и удержанных суммах налога.

Сроки представления ежеквартальных расчетов по НДФЛ (Форма 6-НДФЛ) для налоговых агентов в 2020 году:

- за 2019 год — до 1 марта 2020 года;

- за 1 квартал — до 30 апреля 2020 года;

- за 1 полугодие — до 31 июля 2020 года;

- за 9 месяцев — до 31 октября 2020 года;

- за 2020 год – до 1 марта 2021 года.

Изменения в порядке сдачи отчетности по НДФЛ в 2020 году

Для квартальных расчетов, так и для отчетности по итогам налогового периода, действует тот же порядок, что и в прошлом году. Он состоит в следующем:

- «электронная» отчетность должна будет предоставляться только по телекоммуникационным каналам связи; на носителях (диски CD, DVD, устройства flash-памяти) отчеты приниматься не будут.

- если численность физических лиц, получивших доходы в данном налоговом периоде, не превышает 10 человек, налоговый агент вправе отчитаться перед налоговым органом на бумажном носителе.

С 2017 года изменен срок представления сообщений о невозможности удержать налог

Их можно будет подавать до 1 марта. Причем, новый срок можно будет применить уже по итогам года и представить сообщения до 1 марта 2020 года.

Наказание за не предоставление отчетности НДФЛ в 2020 году

За не предоставление в срок ежеквартальной отчетности по НДФЛ за каждый полный или неполный месяц нарушения срока подачи налоговый агент будет оштрафован на 1000 рублей.

За опоздание сдачи ежеквартальной отчетности по НДФЛ на 10 дней, по решению налогового органа могут быть приостановлены операции по расчетным счетам.

За каждый поданный документ по НДФЛ, содержащий недостоверные данные, налоговый агент будет оштрафован на 500 рублей, если налоговый агент не подаст в налоговую уточненный расчет, до того как ошибку обнаружит налоговая.

Материал отредактирован в соответствии с изменениями законодательства 03.01.2020

В каком случае применяется

Справку запрашивают различные учреждения, органы власти, суды, приставы и прочие, чтобы:

- Удостоверить официальность дохода, его размер и стабильность поступлений;

- Узнать о стаже работы, должности и квалификации гражданина.

Чаще всего справка нужна:

- Банкам и кредитным организациям;

- Для представления на новом рабочем месте;

- Органам соцзащиты и прочим для определения льгот и причитающихся выплат (образец – справка о доходах за 3 месяца для уплаты детского пособия);

- В центр занятости для определения пособия;

- Судебным органам;

- Приставам при исполнении исполнительного листа;

- Прочим организациям.

Образец справки в такой форме чаще всего представляется в банки, если кредитной программой разрешена такая форма представления, а также консульствам и визовым центрам для получения визы.

Новая форма справки 2-НДФЛ в 2020 году

Форма 2-НДФЛ, которая действует в 2020 года, не отличается от бланка, заполняемого в 2019 году. Никаких изменений в документ внесено не было, по-прежнем для заполнения следует использовать справку, утвержденную Приказом ФНС России от 01.10.2018 №ММВ-7-11/566@.

В первом приложении к указанному приказу находится бланк 2-НДФЛ для подаче его работодателями в налоговую, а в приложении 5 — справка о доходах, которую работодатель должен выдавать работникам по их письменному запросу

Документы отличаются по содержанию, важно не перепутать и подать правильную форму отчета в ФНС. Скачать обе формы можно ниже в excel

Правила и порядок заполнения прописаны во втором приложении к Приказу ФНС.

Как подавать в ИФНС?

В бумажном виде подать справки о доходах могут только не больших компании, численность персонала в которых не превышает 10 человек, все остальные подают 2-НДФЛ электронно.

ИП, нанимающие персонал, также должны заполнить 2-НДФЛ в том же порядке, что и организации.

Важно понимать, что количество справок должно соответствовать количество людей, с которыми заключены трудовые договора. На протяжении года необходимо вести регистры для отражения данных о доходах, удержанном налоге и вычетах в отношении каждого сотрудника

Эти данные пригодятся для заполнения 2-НДФЛ по истечении годового периода

На протяжении года необходимо вести регистры для отражения данных о доходах, удержанном налоге и вычетах в отношении каждого сотрудника. Эти данные пригодятся для заполнения 2-НДФЛ по истечении годового периода.

Если оформляются справки на бумаге, то нужно к заполнению отнестись более внимательно, не допускать исправлений, ошибок, зачеркиваний, неточных и неоднозначных написаний, заполнение нужно начать с левого края, каждую букву или цифру помещать в отдельную клетку. Если остались незаполненные клетки, в них нужно проставить прочерки, отсутствие сумм для заполнения заменяется нулями.

Сроки подачи

Сроки представления справок в налоговый орган ограничены временным отрезком с 01 янв. по 2 марта 2020 года за 2019 год (1 марта совпадает с воскресеньем). Данные сроки закреплены в п.2 ст.230 НК РФ.

То есть на заполнение и подачи 2-НДФЛ отводится работодателям 2 месяца.

Отличия новой формы 2-НДФЛ 2019

Важнейшие различия справки:

- Первый раздел пополнился новыми строками о способах преобразования (ликвидации), а также ИНН/КПП преобразованной организации. Эти сведения заполняются правопреемниками, передающими данные за организацию-предшественника.

- Во втором разделе обновлённой 2-НДФЛ, исключены строки где указывалась информация, связанная с местом регистрации физического лица: адрес, страна и т.п.

- Из раздела 4 опущено отображение инвестиционных вычетов.

- Определена последовательность отображения документа, удостоверяющего возможности представителя агента (правопреемника реорганизованной организации): нужно сообщать его название и реквизиты при.

- Изменился штриховой код 2-НДФЛ.

Важно: справки по начислениям предшествующего года со знаком «1» и «3» передаются в налоговые органы до 02 апреля текущего года, а со знаком «2», «4» не позже 1 марта.

Составители и получатели

По завершению каждого календарного года на протяжении следующего квартала, субъекты предпринимательской деятельности должны предоставлять в фискальный орган по месту собственной регистрации справки 2 НДФЛ индивидуально на каждое лицо, получившее облагаемый доход хотя бы раз по трудовому или гражданско-правовому соглашению (п.2 ст.230 НК РФ).

Статус налогового агента автоматически приобретается нанимателем при выплате заработной платы или заказчиком при вступлении в гражданско-правовые отношения не с субъектом предпринимательства. Справка 2 НДФЛ – это подтверждение выплаты вознаграждения, предусматривающие «зону ответственности» за отражаемые итоговые цифры, касающиеся начисленной заработной платы и приравненного дохода, предоставленных льгот (налоговых вычетов), в полном объёме удержанного и своевременно перечисленного налога в бюджет.

Контролёры сверяют:

- со всех ли выплат произведено удержание (о невозможности сообщается дополнительно);

- весь ли удержанный у источника выплаты налог своевременно поступил в казну (проводится сопоставление с 6 НДФЛ).

Сотрудник или исполнитель по соглашению ГПХ вправе в любой момент потребовать документ на руки. Сколько по времени делается справка 2 НДФЛ? Трёхдневный срок даётся субъекту предпринимательства на выписку по закону с момента письменного обращения (п.3 ст.230 НК РФ). Для чего нужна справка 2 НДФЛ гражданам?

Чтобы представить в следующие инстанции:

- на новое место работы, поскольку для получения налоговых вычетов не с начала календарного года необходима информация с предыдущего места работы;

- при обращении за кредитом, так как при рассмотрении заявки размер официального дохода сможет подтвердить справка 2 НДФЛ для банка;

- для подачи комплекта документов в налоговую службу одновременно с декларацией 3 НДФЛ самостоятельно, предусмотренной при наличии полученных доходов не по месту трудовой деятельности;

- при разборах в судах, касающихся претензий по денежным выплатам, включая алименты.

Обязанность юридического или физического лица, имеющего предпринимательский статус – выдать справку 2 НДФЛ, для чего она нужна сотруднику или исполнителю – находится за пределами компетенции работодателя или заказчика, не имеющими права на отказ в выдаче формуляра. Работник является связывающим звеном между требующей инстанцией и налоговым агентом, решая самостоятельно, где взять 2 НДФЛ и куда предоставить.