Кредитные карты втб 24: условия пользования, отзывы, проценты

Содержание:

- Как оформить кредитную карту кэшбэк от ВТБ 24?

- Актуальные вопросы и ответы

- О банке ВТБ 24

- Плюсы и минусы Мультикарты

- Вопросы и ответы

- Условия бесплатного обслуживания кредитной карты ВТБ

- Общие условия на кредитной карте ВТБ с льготным период

- кредитной карты ВТБ

- Что еще важно знать о кредитной карте ВТБ

- Бонусные опции

- О банке

- «Нерешаемые» технические проблемы

- Как подключить кэшбэк?

- Основные преимущества продукта

- Мультикарта ВТБ 24: плюсы и минусы

- Опции Мультикарты

Как оформить кредитную карту кэшбэк от ВТБ 24?

Оформление карты с кешбэком от ВТБ24

Оформление карты с кешбэком от ВТБ24

Получить «Мультикарту» могут клиенты, которые соответствуют следующим требованиям:

- Имеют российское гражданство.

- Возрастные рамки 21-68 лет.

- Минимальный среднемесячный доход 20 000 рублей, а для Москвы и области – от 30 тысяч рублей.

- Наличие постоянное регистрации в регионе нахождения банка.

В обязательном порядке проверяется и кредитная история клиента. Если она испорчена, то выдача кредитки не будет согласована.

Процесс получения карты с кэшбэком очень простой. Клиенту необходимо в первую очередь ознакомиться с тарифами и заполнить онлайн заявку на сайте банка. Его анкета будет рассмотрена в течение одного рабочего дня и принято окончательное решение. После этого осуществляется выпуск карты. Клиенту нужно обратиться в указанное отделение для ее получения.

Из документов потребуется только справка о доходах за последнее полугодие и гражданский паспорт. Весь процесс оформления кредитки занимает до 10 дней. Именно столько времени нужно для выпуска именной карты.

Актуальные вопросы и ответы

Рассмотрим часто возникающие у клиентов вопросы и ответы на них:

- Как получить максимальную кредитную сумму? Размер овердрафта определяется персонально с учётом уровня дохода клиента. Для увеличения обращайтесь в отделение «ВТБ» с паспортом и подтверждающим заработок документом.

- Что делать, если карта утеряна или украдена? Сразу позвонить на горячую линию и оповестить об утрате. Карта блокируется, воспользоваться ею с этого момента невозможно. Далее обращение подтверждается личным заявлением об утере, подаваемым в банковском офисе. Взамен потерянной кредитки предоставляется новая.

- Как быть, если забыт ПИН-код? Первый вариант – звонок по номеру «ВТБ» (8-800-100-2424) с мобильного и следование инструкциям голосового меню. Второй вариант – использование опции замены комбинации в личном кабинете интернет-банкинга. В «ВТБ-Онлайн» выбирается пункт с названием «Смените ПИН-код».

О банке ВТБ 24

Банк ВТБ 24 – финансовая компания, созданная на базе закрытого акционерного общества «Гута-банк». Неожиданный межбанковский кризис, разразившийся в 2004 году, спровоцировал вынужденную реорганизацию, фундаментальную перестройку начального коммерческого образования.

Официальной датой регистрации ВТБ 24 считается 1-ое августа 2005-ого года, когда и состоялось документальное переименование. Далее осенью 2006-ого года прошла вторая волна модернизации, и ПАО изменилось на ЗАО.

Пик развития пришелся на 2012-2013 годы, когда руководство начало стремительно скупать финансовые активы, присоединять дополнительные отделения и филиалы. Сегодня ВТБ – это не классическая банковская компания, а крупная финансовая группа, в которую входит свыше двадцати дочерних организаций и учреждений. Деятельность они осуществляют по актуальным сегментам рынка, приоритетным экономическим направлениям.

В настоящее время в банке ВТБ 24 открыты специальные предложения для отдельных групп клиентов:

- для частных лиц;

- для малого бизнеса;

- для среднего бизнеса;

- для крупного бизнеса;

- для финансовых учреждений;

- для акционерных и инвесторских сообществ.

Плюсы и минусы Мультикарты

В целом, новая карта ВТБ, как кредитная, так и дебетовая, получилась вполне удобной для активного использования. В этом ей помогают такие преимущества:

- Для оформления кредитной карты не нужно много документов. Подтвердить доходы можно справкой по форме банка

- Карта от ВТБ предлагает разнообразные бонусы за покупки и очень высокие проценты на остаток. Не так много карт других банков могут предложить кэшбэк до 10% и проценты до 8,5% и более. Кэшбэк, баллы и проценты стабильно начисляются каждый месяц в дату открытия карты

- Бонусы и мили, накопленные Мультикартой, не сгорают при переключении программы. Они сгорят, только если долго не использовать их

- У карты работает бесконтактная оплата, ее распознают системы оплаты с помощью смартфона

- На дебетовую Мультикарту можно перевести зарплату или пенсию — тогда ее обслуживание станет бесплатным

Важное условие: перевести пенсию можно только на Мультикарту в системе МИР

Минусов у карты я нашел немного, и все они связаны с особенностями бонусных программ:

- Одновременно можно выбрать только один вариант бонусов. Нельзя одновременно включить, например, небольшой кэшбэк на все покупки и повышенный в определенных категориях, или, например, кэшбэк и проценты

- Бонусные баллы для «Коллекции» и «Путешествий» учитываются отдельно. Если человек часто пользуется «Коллекцией», а потом ему понадобилось переключиться на «Путешествия» (или наоборот), то ему придется копить баллы заново

- У карты достаточно дорогое обслуживание — почти 3 000 рублей в год. Комиссия взимается по всем тарифам, в том числе пенсионному. Однако, условия для бесплатного использования довольно простые, и их легко выполнить

- Для того, чтобы получать максимум бонусов при использовании карты, нужно поддерживать высокий оборот по ней — минимум 75 000 рублей в месяц. А для высоких процентов на остаток необходимо пользоваться ей больше года

Вопросы и ответы

Где можно поменять опции?

Проверить подключенную опцию Мультикарты или изменить ее можно в интернет-банке или мобильном приложении. Здесь же можно проследить за размером полученных бонусов. Учтите, что менять бонусную программу можно только раз в месяц.

Учитываются ли дополнительные карты при подсчете бонусов и процентов?

К Мультикарте можно выпустить до пяти дополнительных карт с бесплатным обслуживанием. Все обороты по ним учитываются при подсчете условий основной Мультикарты.

Как правильно закрыть Мультикарту?

Чтобы отказаться от использования Мультикарты, нужно закрыть саму карту, пакет услуг и мастер-счет. Для этого нужно написать соответствующие заявления и сдать их в отделение. Перед этим убедитесь, что по кредитной карте у вас нет задолженности. В зависимости от типа карты, процедура закрытия займет от 10 до 45 дней.

После окончания процедуры возьмите в банке справки об отсутствии долга и закрытии счетов. Остаток ваших личных средств банк выдаст наличными или переведет на другой счет.

Как быстро начисляются бонусы?

Стандартный кэшбэк начисляется 25 числа месяца, следующего после отчетного. Бонусные мили – не позднее последнего числа месяца после отчетного. Баллы «Коллекция» — через 21 день после совершения операции. Проценты на остаток — не позднее 15 числа месяца после отчетного.

Можно ли увеличить размер лимита по кредитной Мультикарте?

ВТБ может увеличить лимит по кредитной карте, если вы подтвердите платежеспособность. Для этого обратитесь в отделение с паспортом, СНИЛС и справкой о доходах.

Условия бесплатного обслуживания кредитной карты ВТБ

Чтобы получить возможность не платить за обслуживание кредитной мультикарты, клиенту понадобится выполнить определенные условия. Он может выбрать из таких вариантов:

- При помощи карты делать в месяц покупки на сумму не менее 15 тысяч рублей ежемесячно. Но участвовать в наборе этой суммы может не только кредитная мультикарта — если у человека открыты в банке и другие, совершенные с них покупки могут быть тоже засчитаны.

- Иметь на карточном счете не менее 15 тысяч рублей.

- Получать на счет ежемесячно деньги от юрлиц на сумму не меньше 15 тысяч рублей (это может быть зарплата).

При невыполнении хотя бы одного из этих условий будет взиматься комиссия: клиенту придется заплатить за обслуживание кредитной мультикарты 249 рублей. Они спишутся со счета, открытого для этой карты. Оформляют мультикарту как платежное средство тоже за дополнительную плату. Чтобы эта процедура была бесплатной, понадобится осуществить самостоятельный заказ на сайте, через интернет. Если же заявка обрабатывается в отделении банка, с помощью его сотрудника, то взимается та же сумма — 249 рублей. Бесплатным будет оформление для отдельной категории граждан — пенсионеров. Если заявитель является зарплатным клиентом, оформление тоже будет выполнено бесплатно.

Общие условия на кредитной карте ВТБ с льготным период

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Бонусные опции

Программы лояльности состоят из семи опций. Одной из отрицательных сторон этого банковского продукта является возможность только раз в месяц менять бонусную программу. Для клиентов предлагается следующее:

«Авто»

Бонусы в размере до 10% возвращается при покупках на автозаправочных станциях и при оплате платных парковок. Если сумма трат равна 5000-15000 руб, то размер бонуса составляет 2%, при расходах 15000-75000 – 5%, более 75 тыс. — 10%. В первый месяц размер кэшбэка составляет 10%. Максимальный размер бонуса ограничен 3000 баллов.

«Рестораны»

Кешбек до 10% начисляется при оплате заказов в заведениях общепита, билетов на развлекательные мероприятия (кино, театры). Обменять бонусы можно на покупки у партнеров ВТБ. При суммах трат 5-15 тысяч кэшбэек равен 2%, при расходах 15-75 тыс. — 5%, от 75 тиыс — 10%. Максимальный размер кэшбэка – 3000.

Опция «Cash Back»

Кэш бек за любые покупки составляет 1%, 1.5% и 2% в зависимости от суммы траты. Если покупки оплачиваются через сервисы бесконтактной оплаты то размер кэшбека равен:

- При тратах 5000- 15000 руб — 1%

- 15000-75000 — 2%

- От 75 000 р. — 2,5%.

При оплате без использования технологии Pay размер начислений составит 1%.

Тариф «Коллекция»

(бонусы при покупках в партнерских торговых точках в виде 15%);

Размер кэшбэка зависит от суммы трат по мультикарте:

- 5000-15000 — 1%;

- 15000-75000 — 2%

- 75000— 4%

- При оплате со смартфона 5%

- За покупки у партнеров — 11%.

Максимальный размер бонусов ограничен 5000 руб.

Опция для путешественников

Бонусы начисляются при любых покупках в магазинах. Потратить баллы можно на оплату номеров в гостиницах, покупку билетов, прокат автомобилей на сайте travel.vtb.ru. Лимит на начисление бонусов — 5000 миль. Размер кэшбэка в зависимости от суммы трат составляет от 1 до 5%.

Опция «Сбережение»

7,5% по дебетовой карте на остаток. Этот продут позволит вам получать повышенный процент на остаток по депозитам. Размер дополнительной доходности зависит от суммы ваших ежемесячных затрат:

- 5000-15000 р. — 0,5%;

- 15000-75000 р. — 1%;

- От 75000 р. — 1,5%.

«Для заемщиков»

Мультикарта — возможность оплачивать частями кредит с минимальным платежом в виде 3% долга, а также 101 день без процентов.

В зависимости от суммы ваших ежемесячных трат и вида оформленного кредита вы можете получать скидку на оплату процентов:

| Размер скидки в % | |||

| Сумма трат в рублях | Кредитная карта | Кредит наличными | Ипотека |

| собственные средства | |||

| 5000-15000 | 1% | 0,25% | 0,10% |

| 15000-75000 | 3% | 0,50% | 0,20% |

| свыше 75000 | 5% | 1,50% | 0,30% |

| заемные средства | |||

| 5000-15000 | 2% | 0,50% | 0,20% |

| 15000-75000 | 6% | 1% | 0,40% |

| свыше 75000 | 10% | 3% | 0,60% |

Рекомендую:

- Как составить бизнес-план для малого бизнеса: готовые примеры с расчетами

- Как искать каналы в Телеграм

- Как в инстаграме выложить фото через компьютер: 4 способа + 16 сервисов

- Самые богатые люди в мире, Форбс 2019: рейтинг топ-20

- Хештеги для продвижения в Инстаграм: сбор подписчиков, лайков, комментариев

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

О банке

ВТБ – один из системообразующих российских банков. Основан в 1990 году под названием «Банк внешней торговли РФ». Позднее он был переименован во Внешторгбанк, а затем – в ВТБ. Банк возглавляет одноименную финансовую группу, в которую входит более 20 организаций в более чем 10 странах мира.

ВТБ занимает второе место по числу активов среди российских банков. Более 60% его акций принадлежат государству. Банк работает на основании генеральной лицензии Центробанка № от 8 июля 2015 года. Штаб-квартира банка расположена в Санкт-Петербурге. Сеть банка насчитывает более 20 филиалов во многих крупных городах России, а также представительства в Италии, Китае и Киргизии.

Изначально банк обслуживал крупный бизнес, финансовые организации и государственные структуры. Он предлагает им все необходимые финансовые услуги – кредитование, депозиты, дистанционное банковское обслуживание, операции на бирже и многие другие. Среди клиентов банка есть такие крупные компании, как ОАО «Газпром», ОАО «НК Роснефть», ОАО «НПК», ОАО «Ростелеком» и многие другие.

В январе 2018 года в его состав вошли ВТБ24 и Банк Москвы. Тогда банк начал обслуживать частных клиентов, малый и средний бизнес. Частным лицам банк предлагает кредиты (в том числе автокредиты и ипотеку), вклады, кредитные и дебетовые карты, сейфовые ячейки, страхование и другие услуги. Предпринимателям доступны разнообразные тарифы РКО, кредиты, депозиты, банковские гарантии, валютный контроль, корпоративные и зарплатные карты. С 2005 года банк участвует в системе страхования вкладов.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

«Нерешаемые» технические проблемы

Елена, г. Санкт-Петербург

Отзыв решила написать после вопиющего случая, молчать о котором просто нельзя. Я являюсь постоянным клиентом ВТБ, имею здесь несколько дебетовых пластиков, кредитку, пользовалась потребительскими программами кредитования. За время обслуживания периодически сталкивалась с небольшими неудобствами, но наивно верила, что ВТБ исправится и станет лучше.

Месяц назад я через интернет заказала кредитку. Спустя два дня мне перезвонила сотрудница и ошарашила, что принять заявку на выпуск пластика не может, так как на мне числится незавершенное заявление на оформления кредитной карты. Эту карточку мне выдавали, я ее использовала и спустя полгода закрыла, что подтверждает имеющаяся на руках справка. Мне сказали, что такие вопросы не решаются по телефону и нужно посетить отделение банка.

Специалисты так и не смогли понять, почему эта заявка имеет статус незавершенной. После консилиума в офисе ВТБ, обслуживающий меня кредитный менеджер заверил, что они разберутся в этом вопросе и перезвонят.

Я была в шоке от полного бездействия и равнодушия банковских сотрудников. Им мало трех недель, чтобы решить техническую проблему, произошедшую в программе. В итоге я потратила кучу времени на визиты в отделения, где приходилось ожидать очереди и по часу, и по два. Менеджеры так и не смогли убрать эту запись.

Выход из сложившейся ситуации я нашла сама – закрыла все счета (дебетовые и кредитный) в ВТБ, перевелась на обслуживание в Райффайзенбанк, кредитную карточку заказала в Тинькофф. Я никому не рекомендую оформлять кредитку в ВТБ, так как банковские сотрудники совершенно не заинтересованы помогать клиентам решать возникающие проблемы.

Как подключить кэшбэк?

Кэш бэк на мультикарте от ВТБ 24 подключается в интернет банкинге соответствующей опцией. Сегодня у владельцев универсального карточного продукта есть возможность получения кэшбэка от 1% до 2%. Момент, когда начисляется кэшбэк, будет зависеть от времени подключения и особенности торговой точки:

- при покупке 5-15 тысяч рублей – возвращается 1%.

- если тратится 15-75 тыс. рублей – 1,5%.

- свыше 75 тыс. руб. – 2%.

У мультикарты ВТБ 24 условия кэшбэк следующие: в первые 30 дней пользования кредиткой автоматически начисляется кэшбэк на любую покупку вне зависимости от суммы и магазина. Но имеется одно условие: за месяц доступно к получению кэшбэка в рамках установленного лимита, который зависит от выбранного пакета.

Основные преимущества продукта

Можно выделить 3 ключевых преимущества данного предложения — бесплатное обслуживание без условий, возможность снятия наличных без комиссии и 110-дневный льготный период. Однако кредитка ВТБ имеет ряд и других плюсов, а именно:

- Возможность выпуска дополнительных карт. К основному продукту можно бесплатно заказать до 5 дополнительных.

- Высокий кредитный лимит. В процессе использования карты сумму кредитования можно увеличить по заявлению клиента до 1 000 000 рублей.

- Бесплатный перевыпуск. Карточка переоформляется без комиссии независимо от причины — технические повреждения, утеря, кража, смена личных данных владельца, утрата ПИН-кода, компрометация данных.

К заёмщикам предъявляются лояльные требования — оформить кредитную карту от ВТБ можно в возрасте от 21 года при наличии гражданства РФ, постоянной регистрации и официального дохода от 15 000 рублей в месяц (подтверждается справкой).

Мультикарта ВТБ 24: плюсы и минусы

Основными преимуществами карточного продукта являются:

- беспроцентное пользование банковскими деньгами;

- возврат части суммы;

- бесконтактные покупки;

- выгодные опции;

- чтобы увеличить кредитный лимит, можно не заказывать продукт более привилегированного статуса;

- льготный период составляет 50 день;

- множество банкоматов по всей территории России;

- понятный мобильный банкинг.

Но имеются и недостатки этой карты:

- если расходы недостаточные, взимается большая плата;

- подключение только одной опции;

- чтобы получить большие бонусы, месячная трата должна составлять порядка 75 тысяч в месяц.

Но карта все равно заметно выделяется среди подобных предложений других банков.

Опции Мультикарты

Отдельного внимания заслуживают всевозможные опции Мультикарты, благодаря которым она становится лакомым кусочком для продвинутых пользователей пластиковых карт.

Согласно условиям обслуживания ВТБ-24 по Мультикарте можно подключить 1 из 4-х доступных опций и менять их каждый месяц между собой. Например, в один месяц пользоваться одной опцией, в другой — другой и т.д. По каждой опции предусмотрены свои условия, которые зависят от суммы средств, которую ежемесячно тратит владелец карты.

Первая опция — cash back на все покупки

Если подключить эту услугу, клиент в течение месяца будет получать кэшбек на любые покупки, совершенные по карте или с использованием ее реквизитов. Процент кэшбека варьируется от 1% до 2% и зависит от суммы месячных расходов:

- До 15 тыс. руб. — кэшбек 1%

- До 75 тыс. руб. — 1,5%

- От 75 тыс. руб. — 2%

Вторая опция — Авто или рестораны

Это тоже опция кэшбека, но по конкретным категориям: «Авто» или «Рестораны». Процент кэшбека напрямую связан с суммой ежемесячных расходов по пластиковой карточке:

- От 5 до 15 тыс. руб. — 2%

- От 15 до 75 тыс. руб. — 5%

- От 75 тыс. руб. — 10%

Как видно, максимальная сумма кэшбека по операциям оплаты в категории «Авто» составляет 10%, поэтому карточку можно смело называть отличной находкой для автомобилистов.

Третья опция — Коллекция или Путешествия

Если клиент выберет опцию «Путешествия», то за каждые потраченные 100 рублей по карте, он будет получать мили. Впоследствии мили можно обменять на авиабилеты любой компании авиаперевозчика. Начисление миль напрямую зависит от суммы расходов в течение месяца.

- До 15 тыс. — 1 миля за 100 руб.

- До 75 тыс. — 2 мили за 100 руб. в чеке

- От 75 тыс. — 4 мили за каждые 100 руб.

Выбрав опцию «Коллекция», клиент будет получать специальные бонусы по программе привилегий банка за каждые потраченные 30 рублей.

- При расходах в месяц до 15 тыс. — 1 бонус за 30 руб. в чеке

- До 75 тыс. руб. — 2 бонуса

- От 75 тыс. — 4 бонуса

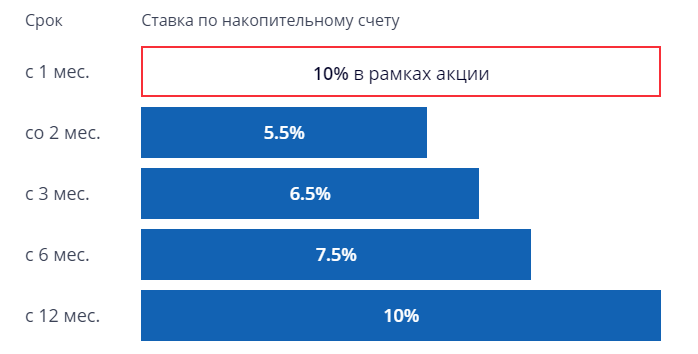

Четвертая опция — начисление процентов на остаток

В рамках этой опции в течение первого месяца использования карты клиенту начисляются повышенные проценты в размере 10% годовых на любой остаток. Именно поэтому в первый месяц владельцу лучше подключить эту опцию, потому что начиная со 2-го месяца проценты резко упадут до 5.5% годовых и будут планомерно подниматься согласно приведенному ниже графику.

Согласно графику следующее увеличение процентной ставки произойдет с 3-го месяца использования карточки и процент составит 6.5% годовых, потом 7.5% в год и 10%, начиная с 12 месяца использования.