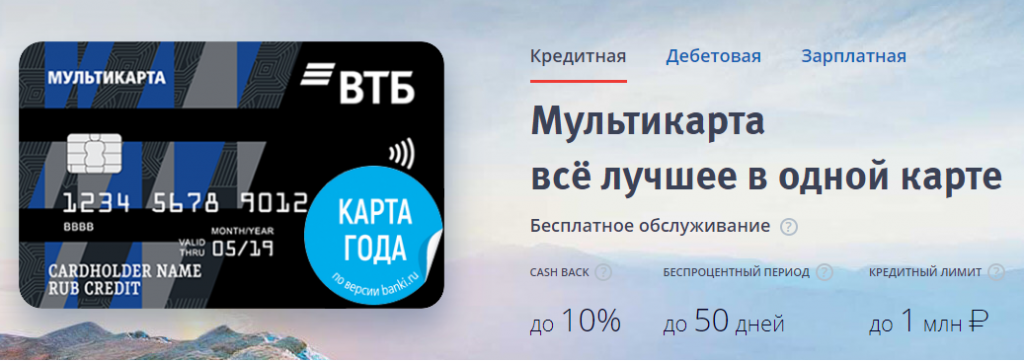

Кредитные карты втб банка

Содержание:

- Условия бесплатного обслуживания кредитной карты ВТБ

- Что еще важно знать о кредитной карте ВТБ

- кредитной карты ВТБ

- Как составить заявку на сайте банка

- Как происходит получение карты

- Условия и тарифы

- Условия по кредитным картам банка ВТБ 24

- Требования к заемщикам и документы для оформления

- Условия для оформления кредитки

- О банке

- Условия по кредитной карте ВТБ

- Платиновые кредитки

- Условия обслуживания кредитной карты ВТБ

- Золотые кредитки

- Условия пользования классик кредитками

- Виды и возможности кредитных карт ВТБ

- Требования к заявителям

- Как оформить кредитную карту ВТБ?

- Порядок подачи заявки

- Использование заемных средств

- Выбор кредитки

Условия бесплатного обслуживания кредитной карты ВТБ

Чтобы получить возможность не платить за обслуживание кредитной мультикарты, клиенту понадобится выполнить определенные условия. Он может выбрать из таких вариантов:

- При помощи карты делать в месяц покупки на сумму не менее 15 тысяч рублей ежемесячно. Но участвовать в наборе этой суммы может не только кредитная мультикарта — если у человека открыты в банке и другие, совершенные с них покупки могут быть тоже засчитаны.

- Иметь на карточном счете не менее 15 тысяч рублей.

- Получать на счет ежемесячно деньги от юрлиц на сумму не меньше 15 тысяч рублей (это может быть зарплата).

При невыполнении хотя бы одного из этих условий будет взиматься комиссия: клиенту придется заплатить за обслуживание кредитной мультикарты 249 рублей. Они спишутся со счета, открытого для этой карты. Оформляют мультикарту как платежное средство тоже за дополнительную плату. Чтобы эта процедура была бесплатной, понадобится осуществить самостоятельный заказ на сайте, через интернет. Если же заявка обрабатывается в отделении банка, с помощью его сотрудника, то взимается та же сумма — 249 рублей. Бесплатным будет оформление для отдельной категории граждан — пенсионеров. Если заявитель является зарплатным клиентом, оформление тоже будет выполнено бесплатно.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

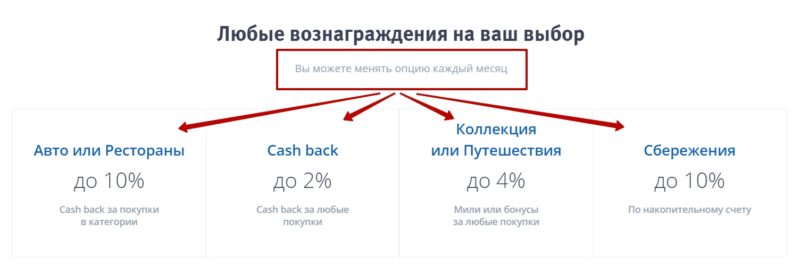

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.

Как составить заявку на сайте банка

Заказать кредитку можно двумя способами: посетив подразделение банка, с комплектом документов или заполнив заявку на сайте ВТБ24 онлайн. При дистанционном отправлении анкеты не стоит ожидать моментального решения, банк принимает его в течение рабочего дня и информирует заявителя СМС-сообщением. Однако отказ система оглашает сразу.

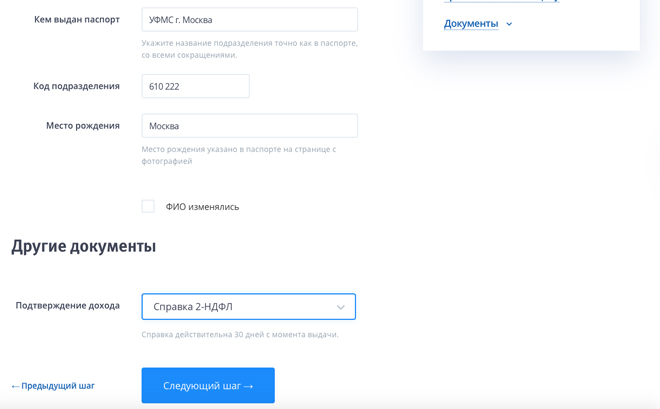

При оформлении заявления через Интернет вы должны предоставить полные сведения о себе и своем финансовом состоянии. Электронный документ состоит из пяти информационных блоков:

- Основное – здесь нужно указать Ф.И.О., контактные данные (телефон, e-mail), дату рождения. На этой же странице потребуется подтвердить свой номер сотового, на него будет выслан секретный код.

- В нижней части первого блока введите основные параметры карты: сумму кредита, имя на латинице, город и отделение банка, придумайте кодовое слово.

- Далее предоставьте информацию о месте трудоустройства. Выберите из списка род деятельности, введите ИНН и наименование организации-работодателя, размер заработной платы.

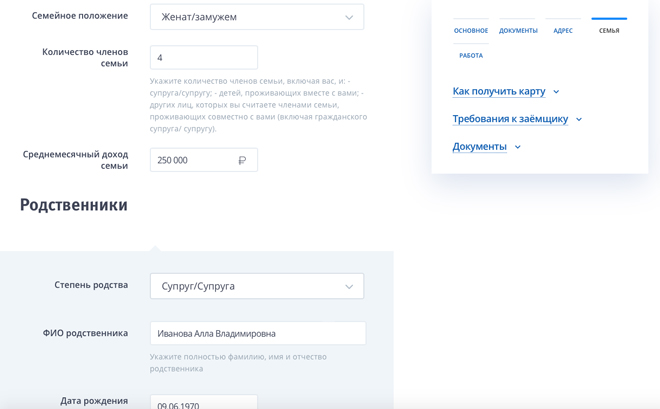

На второй странице нужно указать все паспортные данные и отметить, каким документом вы сможете подтвердить платежеспособность.

Далее, введите адрес прописки и регистрации, а также номер домашнего телефона, но данное поле разрешено оставить пустым.

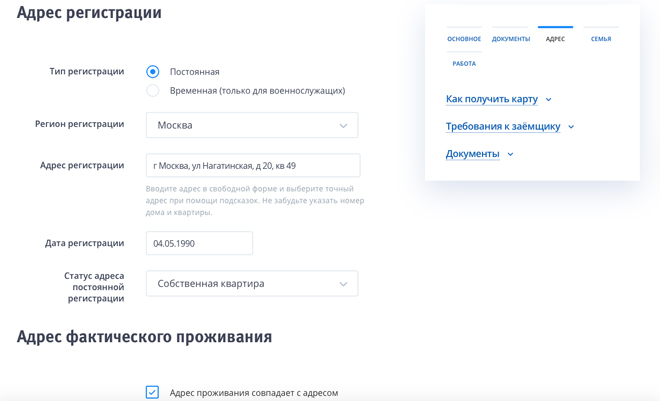

Затем в анкете остается выбрать семейное положение, число членов семьи и указать полные данные о работе – адреса, телефоны, сферу деятельности и свой трудовой стаж.

После заполнения подайте заявку на рассмотрение в банк. Запрос рассматривается в течение одного операционного дня, однако в частном порядке срок может быть увеличен. Если сумма кредита выше 100 тыс. руб., решение будет только предварительным, сотрудники попросят предоставить оригиналы документов.

Как происходит получение карты

Изготовление карточки происходит в течение 10 рабочих дней. Карта, выпущенная на имя заемщика, с одобренным лимитом будет доставлена в дополнительное подразделение банка «ВТБ 24». Держатель пластика узнает о ее готовности посредством смс-оповещения. Ему останется собрать пакет, состоящий из обязательных и дополнительных документов, явиться в отделение банка, чтобы получить карту.

Изготовление карточки происходит в течение 10 рабочих дней. Карта, выпущенная на имя заемщика, с одобренным лимитом будет доставлена в дополнительное подразделение банка «ВТБ 24». Держатель пластика узнает о ее готовности посредством смс-оповещения. Ему останется собрать пакет, состоящий из обязательных и дополнительных документов, явиться в отделение банка, чтобы получить карту.

В офисе банка, обратившись за помощью к консультанту или самостоятельно выбив талон электронной очереди, пройти в окошко оператора. Подписать предложенные формы и стать обладателем кредитной карты, позволяющей решать финансовые вопросы, связанные с жизненно важными проблемами или развлечениями.

Условия и тарифы

Основные условия оформления Мультикарты ВТБ24 таковы:

- Максимальный размер кредитного лимита – 1 000 000 руб.

- Ставка – 26% годовых.

- Размер обязательного ежемесячного платежа – 3% от суммы задолженности, зафиксированной на последний день месяца, и начисленные проценты за предыдущий период, которые подлежат погашению.

- Грейс-период до 50 дней.

Оформляя онлайн-заявку на карту, максимальный размер кредитной линии будет составлять 750 000 рублей.

Карта предусматривает множество дополнительных опций, которые делают пользование финансовым инструментом выгодным и удобным:

- Возврат средств на карту за покупки, осуществленные с ее помощью – до 10%. Размер кэшбэка зависит от того, какую сумму тратит держатель в месяц. В первый 30 дней пользования кредиткой он составляет 10%.

- Оплачивая покупки картой можно накапливать баллы или мили, которые в последствии можно обменивать на товары и услуги, билеты, оплачивать ими номера в отелях, арендовать авто.

Условия по кредитным картам банка ВТБ 24

Условия по кредиткам ВТБ 24 зависят от типа и статуса карточного продукта. Классика выдается с лимитом до 299 000 рублей, Золото — до 750 000 рублей, Платина — до 1 000 000 рублей. Клиент указывает желаемый размер кредитного лимита при заполнении онлайн-заявки. Однако банк может снизить планку, если посчитает, что доход заемщика недостаточный.

Ставки выгоднее по картам более высокого класса. Так Классический вариант обойдется в 28% годовых, Золотой и Платиновый в 26% и 22% годовых соответственно. Окончательный размер кредитной ставки устанавливается после проверки платежеспособности заемщика.

Требования к заемщикам и документы для оформления

Лица, желающие получить кредитную карту ВТБ 24 должны соответствовать следующим требованиям:

- Являться гражданами России и иметь постоянную регистрацию в любом из регионов страны, на территории которых находятся отделения банков;

- Иметь официальный доход от 15 тысяч рублей;

- Возраст не моложе 21 года и не старше 70 лет.

Пакет документов, который необходимо предоставить для оформления Мультикарты ВТБ 24, зависит от необходимого кредитного лимита. При лимите менее 300 тысяч рублей карта оформляется по одному паспорту. В некоторых случаях банк требует предоставить второй документ, например СНИЛС.

Для пользования заемными средствами свыше 300 тысяч рублей необходимо подтверждение дохода. Помимо документа, удостоверяющего личность, заемщик должен предоставить справку о доходах 2НДФЛ или по форме банка. Зарплатные клиенты ВТБ доход не подтверждают.

Отдельные требования ВТБ 24 предъявляет к неработающим пенсионерам. Максимальная сумма кредитного лимита для пенсионеров составляет 100 тысяч рублей. Для оформления помимо паспорта необходимо предоставить пенсионное удостоверение и справку, подтверждающую размер получаемой пенсии.

Условия для оформления кредитки

Чтобы получить кредитную карту ВТБ 24 вам необходимо:

- Быть гражданином Российской Федерации;

- Возраст 21 – 68 лет включительно;

- Регистрация области оформления кредита;

- Имейте при себе паспорт, один из документов: справку 2-НДФЛ, справку о доходах, выписка счёта на данный момент, загранпаспорт, свидетельство о регистрации транспортного средства.

Для оформления онлайн заявки вам потребуются такие документы:

- Загранпаспорт со штампом паспортного контроля за последние полгода (не считая стран СНГ);

- Действующий полис ДМС;

- Свидетельство о регистрации ТС на иномарку не старше 5 лет;

- Диплом окончания ВУЗа.

Чтобы узнать подробности, получить полную информацию о кредитах с льготным периодом, об условиях получения обращайтесь к работникам банка.

О банке

ВТБ – один из системообразующих российских банков. Основан в 1990 году под названием «Банк внешней торговли РФ». Позднее он был переименован во Внешторгбанк, а затем – в ВТБ. Банк возглавляет одноименную финансовую группу, в которую входит более 20 организаций в более чем 10 странах мира.

ВТБ занимает второе место по числу активов среди российских банков. Более 60% его акций принадлежат государству. Банк работает на основании генеральной лицензии Центробанка № от 8 июля 2015 года. Штаб-квартира банка расположена в Санкт-Петербурге. Сеть банка насчитывает более 20 филиалов во многих крупных городах России, а также представительства в Италии, Китае и Киргизии.

Изначально банк обслуживал крупный бизнес, финансовые организации и государственные структуры. Он предлагает им все необходимые финансовые услуги – кредитование, депозиты, дистанционное банковское обслуживание, операции на бирже и многие другие. Среди клиентов банка есть такие крупные компании, как ОАО «Газпром», ОАО «НК Роснефть», ОАО «НПК», ОАО «Ростелеком» и многие другие.

В январе 2018 года в его состав вошли ВТБ24 и Банк Москвы. Тогда банк начал обслуживать частных клиентов, малый и средний бизнес. Частным лицам банк предлагает кредиты (в том числе автокредиты и ипотеку), вклады, кредитные и дебетовые карты, сейфовые ячейки, страхование и другие услуги. Предпринимателям доступны разнообразные тарифы РКО, кредиты, депозиты, банковские гарантии, валютный контроль, корпоративные и зарплатные карты. С 2005 года банк участвует в системе страхования вкладов.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Условия по кредитной карте ВТБ

Вы можете заказать в банке кредитную «Карту возможностей». Её основные преимущества – беспроцентный период пользования заёмными деньгами до 110 дней, существенный кредитный лимит и бесплатное обслуживание.

Годовая ставка составляет:

- от 31,9% при снятии денег в банкоматах;

- от 11,6% при совершении безналичных покупок.

Если вы хотите снять заёмные деньги, лучше сделать это через банкоматы ВТБ. Ежемесячно вы можете выводить до 50 000 рублей без оплаты комиссии.

Если же вы воспользовались сторонними аппаратами самообслуживания, комиссия составит 5,5% от суммы операции. Дополнительный сбор вправе удержать банк, которому принадлежит банкомат.

Платиновые кредитки

Карта мира

Для любителей путешествовать банк ВТБ 24 приготовил приятный сюрприз. Чем больше вы покупаете, тем быстрее отправитесь в захватывающее путешествие.

- Оформление – 850 руб.;

- За 35 руб. вы получаете 4 мили;

- Покупка авиабилетов, оплата отеля милями;

- Страховка «Защита путешественников;

Автокарта

Для любителей путешествовать автомобилем, а также просто для хозяев авто, есть возможность открыть «Автокарту», уверенно себя чувствовать на дороге. Получите помощь, выгодно обслуживайте авто в АЗС и СТО.

Оформления – 850 руб.;

- 5% с суммы оплаты в АЗС возвращаются на счёт.

- 1% возврата с других покупок;

- Набор услуг «Помощь на дорогах»

Карта впечатлений

Проведите свой досуг культурно за счёт банка. Каждый сеанс в кинотеатре, поход на премьеру спектакля или просто ужин в ресторане отныне будут не только приятными, но также выгодными. Вам возвращается часть суммы.

- Оплата – 850 руб.;

- 5% от оплаты театра, киносеанса, цирка, т.д., а также счёта в заведениях общественного питания, вернутся на ваш счёт;

- 1% с других покупок также возвращаются;

Платиновая программа «Коллекция»

Для тех клиентов, которые очень любят подарки, рекомендуем заказать кредитку с программой «Коллекция». Собирайте бонусы, покупайте на них приятные мелочи. Также оплачивайте авиа, жд билеты, проживание в отелях.

- Открытие – 850 рублей;

- 25 рублей = 1 бонус;

- Подарки из «Коллекции»;

Условия обслуживания кредитной карты ВТБ

Формально, кредитная карта ВТБ предполагает платное обслуживание в размере 249 рублей в месяц (2988,00 рублей в год). Однако банк уточняет, что эту сумму нужно будет оплачивать только в том случае, если клиент не выполняет условий банка и не использует карту. Если выполнять требования, то платить за использование карты не потребуется. С другой стороны, если клиент пользуется заемными средствами, возвращать долг и выплачивать проценты все равно будет необходимо. Так, стандартной ставкой по кредиту является 26% годовых. Условно, если взять в кредит 10 тысяч рублей, то вернуть придется порядка 12,6 тысяч рублей. В то же время, процентную ставку можно снизить до 16% годовых, если сумма расходов по карте в месяц составит более 75 тысяч рублей и клиент подключит специальную программу «Заемщик». В последнем случае переплата за год (если рассматривать указанный выше пример) составит всего 1600,00 рублей.

Бесплатное обслуживание карты ВТБ

Для того, чтобы обслуживание карты стало бесплатным, нужно ежемесячно тратить более 5 тысяч рублей. Это достаточно небольшая сумма. Большинство семей тратит больше денег на покупку продуктов питания в течение 1 месяца, так что особых проблем возникнуть не должно. Для пенсионеров действует упрощенная система: если на счет клиента пришла хотя бы 1 копейка пенсии, карта автоматически становится бесплатной на следующий месяц. Нужно учитывать тот факт, что при оформлении платежного средства 249 рублей заплатить все равно придется, но, если условия бесплатного обслуживания выполняются, в конце месяца эта сумма поступит на счет клиента в качестве возврата.

Платные услуги в пакете

У рассматриваемой кредитной карты есть еще и отдельные платные услуги, однако пользоваться ими не обязательно:

- Выпуск 6-й дополнительной карты: 500 рублей. При этом, до 5 дополнительных карт можно оформлять абсолютно бесплатно. Редко когда требуется больше.

- Если карта утеряна или по какой-то причине перестала работать, можно заказать срочный перевыпуск. Это обойдется клиенту в 50 рублей.

- Пакет «СМС-оповещения» — 59 рублей.

- Уточнение баланса при помощи стороннего банкомата: 50 рублей за каждый запрос.

Следует учитывать еще и тот факт, что при снятии наличных средств в банкомате или кассе банка с клиента взимается дополнительная комиссия в размере 5,5% от суммы, но не меньше 300 рублей. Кроме того, если выбран вариант с получением средств в кассе и сумма меньше 100 тысяч рублей, то к 5,5% придется добавить еще и 1 тысячу рублей. Например, снимая в банкомате 10 тысяч рублей, клиент заплатит комиссию в размере 550 рублей. А если он будет снимать средства через кассу банка, то сумма комиссии будет равна уже 1550 рублей.

Золотые кредитки

Кредитная карта мира

Для любителей путешествовать банк ВТБ 24 приготовил приятный сюрприз. Золотая кредитная карта помогает заработать мили, а вы оплачивайте ими авиабилеты, которые находятся на сайте travel.vtb24.ru или же оплатить отель. Чем больше вы покупаете, тем быстрее отправитесь в захватывающее путешествие.

- Оплата оформления – 350 руб.;

- За 35 руб. вы получаете 2 мили;

- Покупка авиабилетов, оплата отеля милями;

- Страховка «Защита путешественников»;

Автокарта

Для любителей путешествовать автомобилем, а также просто для хозяев авто, есть возможность оформить кредитную карту ВТБ 24 «Автокарта». Получите помощь в дороге, выгодно обслужите авто в АЗС и СТО.

- Оплата оформления – 350 руб.;

- 3% с оплаты в АЗС возвращаются на счёт;

- 1% возврата от других покупок;

- Набор услуг «Помощь на дорогах»

Карта впечатлений

Ещё одна программа с кэшбэком, проведите досуг культурно за счёт банка. Каждый сеанс в кинотеатре, поход на премьеру спектакля или просто ужин в ресторане отныне будут приятными и выгодными. Вам возвращается часть суммы.

Оплата – 350 руб.;

- 3% от оплаты театра, киносеанса, цирка, т.д., а также счёта в заведениях общественного питания, вернутся на ваш счёт;

- 1% от других покупок также возвращаются;

Золотая программа «Коллекция»

Для тех клиентов, которые очень любят подарки, рекомендуем заказать карту с программой «Коллекция». Собирайте бонусы, покупайте на них приятные мелочи. Также оплачивайте авиа, жд билеты, отели.

- Открытие – 350 р.;

- 27 р. = 1 бонус;

Условия пользования классик кредитками

Карманная

Кредитка ВТБ 24 – это помощник для любителей держать деньги при себе. Больше не нужно каждый раз обращаться к сотрудникам банка за дополнительными средствами.

Открытие – 900 р.;

- Комиссия 1% за обналичивание средств;

- Не лимитированная сумма кредита;

Cash Back

Классическая кредитная карта «Cash Back» позволяет покупать товары с выгодой. Находка для любителей шопинга.

Открытие – 75 р.;

Возврат 1% от покупки;

Программа «Коллекция»

Для тех клиентов, которые любят подарки, рекомендуем заказать программу «Коллекция». Собирайте бонусы, покупайте на них приятные мелочи. Также оплачивайте авиа, жд билеты, отели.

- Открытие – 75 р.;

- 50 рублей = 1 бонус;

- Подарки из «Коллекции»;

Виды и возможности кредитных карт ВТБ

Банковская организация работает с такими платежными системами, как:

- «Виза». Платежная система, которая действует по всему миру. Основная валюта – американский доллар. Позволит выполнить операции по конвертированию более выгодно. Действуют бонусные программы, если вы покупаете вещи или услуги у компаний, которые являются партнерами «Визы».

- «Мастеркард». Ведущая валюта – евро. Совершая оплату «пластиком», вы получаете бонусы. Потратить их можно, покупая товары из специального каталога «Мастеркард».

- «Мир». Система чаще всего используется для получения выплат от внебюджетных, а также бюджетных фондов России, например пенсий, льгот, пособий, стипендий.

С платежной системой «Мир» некоторые компании и банки не работают. Это единственный минус таких карточек, которые по другим параметрам подходят под международные стандарты.

Когда человек выбирает кредитку, он хочет не просто с комфортом покупать товары и услуги, но и воспользоваться другими финансовыми возможностями. Далее перечислим, какими именно.

Льготный период. Грейс-период по кредитной карте ВТБ составляет 50 дней. Это значит, что на протяжении этого времени проценты за кредит не будут начислены. Если заем будет погашен досрочно, начнется новый льготный период.

Держатель «пластика» всегда будет знать дату начала и конца грейс-периода. Дело в том, что льготный период по карточке начинается первого числа, а завершается 20 числа другого месяца, таким образом длительность его составляет 50 дней.

Лимит. Лимит кредитной карты ВТБ — это наибольшая сумма, которую банк может предоставить клиенту. С повышением статуса пластиковой карточки увеличивается и лимит.

Если вы хотите, чтобы этот параметр был максимальным, необходимо всегда осуществлять возврат денежных средств вовремя. Тогда при необходимости вы сможете воспользоваться крупной суммой, ведь кредитный лимит будет большой.

Процентная ставка. Стандартно у всех банков ставки на пластиковых карточках максимальные, если сравнивать их с обычными кредитами. Ставка кредитной карты ВТБ вариативная. Это значит, что ее размер определяется статусом пластика, а также лимитом.

Годовое обслуживание. Если вы хотите взять кредитную карту ВТБ, помните, что годовое обслуживание может быть бесплатным. Единственное, что вам нужно сделать, это совершать ежемесячно покупки при помощи карточки на указанную сумму.

Дополнительные опции. У всех карточек есть свои дополнительные опции, позволяющие сделать взаимодействие с банковской организацией наиболее выгодным и комфортным для клиента.

Cash back. Кредитные карты ВТБ 24 (в настоящее время ВТБ) выпускаются с разными приоритетными направлениями. Например, при помощи «пластика» выгодно оплачивать счета в кофейнях, покупать бензин либо совершать покупки в онлайн-магазинах. Если торговая точка является банковским партнером, держателю кредитки вернется 1–5 % от потраченной суммы. Подобрать карточку с cash back можно с учетом ваших потребностей.

Процент на остаток. Если данная услуга подключена у кредитной карты ВТБ, проценты будут начисляться каждый день на остаток счета.

СМС-оповещение. Данная функция позволяет отслеживать любые операции, будь то пополнение кредитки либо совершение платежей. Это значит, что, если злоумышленник завладеет вашей карточкой, вам придет СМС-оповещение, и вы сможете мгновенно заблокировать «пластик».

Онлайн-банкинг. Владелец кредитки может воспользоваться интернет-банкингом, чтобы пополнить счет либо совершить оплату покупки, перевести деньги.

Бонусные программы. Покупая товары и услуги у компаний-партнеров банка, держатель «пластика» получает «мили» (баллы). Благодаря им можно воспользоваться дополнительной скидкой.

Требования к заявителям

Несмотря на предельную простоту оформления и получения карточки, без нескольких важных требованиях к соискателям «пластика» обойтись не удалось. Желающие всегда иметь под рукой небольшую сумму денег обязаны:

- быть старше 21 года;

- оказаться моложе 68 лет;

- иметь постоянное рабочее место.

Дополнительно банк предъявляет требования к получаемой заявителем заработной плате. В 2021 году она обязана превышать 20 тысяч рублей. А жителям столицы необходимо зарабатывать более 30 тысяч. Точную сумму следует уточнять на официальном сайте компании или позвонив по контактному телефону 88001002424.

Как оформить кредитную карту ВТБ?

Чтобы подать онлайн заявку на кредитную карту ВТБ, следуйте алгоритму:

- Откройте главный ресурс банка ВТБ.

- В основном меню страницы нажмите на второй раздел «Карты».

- Выберите «Кредитные». Перед вами откроется основная страница, содержащая всю информацию по «Мультикарте», ознакомьтесь с ней внимательно.

- Изучив условия предоставления кредитки, кликните на опцию «Заказать» (клавиша красного цвета).

- Корректно заполните открывшуюся форму анкеты и согласитесь с пользовательскими условиями обработки своих данных (необходимо поставить галочку в нужном окне).

- Подтвердите свой номер мобильного телефона.

- Соответствующей командой отправьте заполненную заявку на сайт для дальнейшего рассмотрения.

Как правило, решение по онлайн заявке клиента, принимается в день заполнения анкеты. Ответ поступит в виде SMS. Далее происходит выпуск «Мультикарты» и ее доставка в отделение, близлежащее к месту жительства физического субъекта.

О том, что кредитка выпущена и доставлена клиент также узнает посредством СМС. Теперь он может собрать документы и явиться в офис для получения готового продукта на руки.

Документы на кредитную карту ВТБ

«Мультикарта» — это кредитка, оформление которой требует не только предоставления основных документов личности, но и подтверждения ежемесячного дохода. Итак, список необходимой для получения кредитки документации следующий:

- Паспортное удостоверение личности гражданина России.

- Официальный акт о доходах. Это может быть:

- справка 2-НДФЛ или по форме банка,

- выписка по счету в банковском учреждении,

- акт с места работы об уровне среднего заработка за последние полгода.

- Документы на автомобиль либо заграничный паспорт, если кредитный лимит по пластику будет достигать 100 000 рублей.

Срок изготовления, условия получения

Максимальный срок выпуска «Мультикарты» равен одной неделе. Но, как показывает практика и говорят отзывы клиентов, период изготовления кредитки обычно составляет 1 – 3 дня. Как только продукт изготовлен, клиент получает соответствующее СМС- уведомление и в этот же день уже может забрать свою карточку в ближайшем офисе организации ВТБ. С собой пользователь должен принести документы, перечень которых указан выше.

После получения карты, активируйте ее в ближайшем банкомате ВТБ. Для этого достаточно выполнить операцию: проверка баланса.

Порядок подачи заявки

Наиболее простой и удобный способ подачи заявления на выпуск кредитки – заполнение специальной формы на официальном портале финансового учреждения. Чтобы оформить кредитную карту ВТБ 24 онлайн с моментальным решением с доставкой, достаточно выбрать подходящую карточку на сайте и открыть бланк заказа. В нём заявителю придётся указать только важнейшие требования, без которых невозможно оказание кредитных услуг. Среди прочего потребуется записать:

- фамилию имя и отчество соискателя;

- точную, полную дату рождения;

- контактная информация, включающая в себя телефонный номер и электронную почту;

- регион, где зарегистрирован заявитель, и город получения «пластика»;

- паспортные данные;

- сведения о рабочем месте;

- желаемый лимит доступных средств на будущей карте.

После заполнения и отправки анкеты следует подождать звонка. Банковские служащие уточнят необходимую для принятия решения информацию и зададут интересующие их вопросы. После чего, спустя ещё некоторое время, клиент получит смс-сообщение с оповещением об одобрении или отклонении заявки. В результате вся процедура занимает около суток. Исключение – случаи, когда анкета заполняется перед выходными.

Использование заемных средств

Прежде, чем начать пользоваться заемными средствами, необходимо для себя определить, для чего же они нужны. Для этого следует четко выяснить, какими преимуществами должна обладать карточка, чтобы она приносила пользу.

Кредитную Мультикарту ВТБ лучше всего заказывать на сайте банка, что позволит не платить комиссию 249 рублей за подключение пакета услуг и обслуживание за первый месяц. Бесплатное подключение пакета услуг доступно пенсионерам и работникам, получающим зарплату в банке. В ином случае необходимо оплатить комиссию, которую вам вернут в течении следующего календарного месяца, если выполните одно из условий:

- среднемесячные остатки на всех счетах в рамках пакета от 15 000 руб.;

- поступления от юридического лица за месяц от 15 000 руб.;

- оплатили картой товары или услуги за месяц на сумму от 15 000 руб.

С помощью кредитной карты можете:

- оплачивать покупки в магазинах;

- снимать наличность;

- получать бонусы и скидки.

В кредитной карте ВТБ предлагается несколько видов опций, из которых подключается только одна, но есть возможность менять не более одного раза в месяц.

| Потраченные средства за один месяц, руб. | до 4 999 | 5 000 – 14 999 | 15 000 – 74 999 | 0т 75 000 |

|---|---|---|---|---|

| «Путешествия», за 100 рублей покупок | – | 1 миля | 2 мили | 4 мили |

| «Коллекция», за 100 рублей покупок | – | 1 бонус | 2 бонуса | 4 бонуса |

| «Авто», от затрат на АЗС и парковках | – | 0.02 | 0.05 | 0.1 |

| «Рестораны», от затрат в ресторанах, кино, театрах | – | 0.02 | 0.05 | 0.1 |

| Cash Back, от суммы покупок | – | 0.01 | 0.015 | 0.02 |

| «Сбережения», надбавка к накопительному счету | – | 0.005 | 0.01 | 0.015 |

Бонусная опция «Путешествия» подойдет любителям отдыха и тем, кто сталкивается с частыми командировками. Зарабатывая мили, в дальнейшем, обменивайте на авиа и ж/д билеты, бронирование отелей и аренду автомобилей. Каким образом происходит обмен миль, можно узнать на официальном сайте ВТБ.

Бонусная опция «Коллекция» имеет сходство с предыдущей, но здесь вам дают бонусы, которые обмениваете на товары партнеров банка, указанные также на сайте. Перечень товаров – скидки, сертификаты, электроника, мебель, товары для детей и многое другое.

Владельцам транспортных средств станет не заменимым бонус «Авто», который позволит сэкономить средства на топливо и парковку. При посещении АЗС и, расплачиваясь кредитной Мультикартой ВТБ, водитель получает возврат средств на счет в виде определенного процента в зависимости от потраченных денежных средств.

Посетителям кафе, ресторанов, театров и кино должна быть интересной опция «Рестораны». Посещая свои любимые заведения, получаете приятный сюрприз в виде Cash Back на свою карту.

Cash Back на все траты – идеальный вариант для тех, кто совершает покупки не привязываясь к определенным местам. Банк вернет вам часть, независимо от места совершения оплаты картой.

«Сбережения» – владельцам свободных денежных средств. Совершая покупки картой ВТБ, получаете дополнительный процент к своему накопительному счету, но следует учесть, что максимальная сумма на которую идет надбавка составляет 1 500 000 руб.

ВТБ не только привлекает клиентов для покрытия повседневных расходов, но и предоставляет дополнительные «фишки» в виде бонусов.

Выбор кредитки

Ещё одним важнейшим вопросом, над которым обязан подумать каждый человек, решивший оформить кредитную карту ВТБ онлайн с моментальным решением без справок, является вид желаемой карточки. В текущем году клиентам предлагаются следующие варианты:

- для любителей путешествий (держатели смогут экономить на покупках авиабилетов и копить мили для будущих скидок);

- для автовладельцев (основное преимущество этих карточек заключается в получении скидок на АЗС);

- для любителей активного отдыха (предложение предусматривает cash back при оплате обедов в кафе или ресторанах, покупке билетов на экскурсии и в галереи и иных подобных расходах);

- для любителей пройтись по магазинам (программа «Коллекция» начисляет бонусные баллы в зависимости от понесённых расходов).

Итоговое решение должно приниматься с учётом желаний будущего держателя карты и особенностей запланированных трат. Лишь так использование «пластика» окажется предельно выгодным и позволит получить небольшую прибыль даже из понесённых расходов.