Провинциалы

Содержание:

Ставка процента

Индексы цен и темп инфляции применяются для большинства расчетов, которые связаны с функционированием компаний и повседневной жизнью людей. К примеру, индексация различных выплат и заработной платы производится на основании прогнозируемых и ожидаемых темпов инфляции. Важный компонент — это учет темпов инфляции при предназначении ставки процента. Ставка процента указывает цену кредитных ресурсов как для предприятий, так и для населения, а для банков является основным источником дохода, так что точный уровень являет собой значительный элемент тактики и стратегии и стратегии большинства агентов.

Индексы цен и темп инфляции применяются для большинства расчетов, которые связаны с функционированием компаний и повседневной жизнью людей. К примеру, индексация различных выплат и заработной платы производится на основании прогнозируемых и ожидаемых темпов инфляции. Важный компонент — это учет темпов инфляции при предназначении ставки процента. Ставка процента указывает цену кредитных ресурсов как для предприятий, так и для населения, а для банков является основным источником дохода, так что точный уровень являет собой значительный элемент тактики и стратегии и стратегии большинства агентов.

Для экономических расчетов используются две принципиальные ставки процента. Номинальную ставку процента указывают в кредитном договоре банка с фирмой или индивидом. Факторы, которые ее определяют, будут рассматриваться в ч. III. Реальная ставка процента, которая определяет покупательную реальную способность денег, начисляют по формуле Фишера.

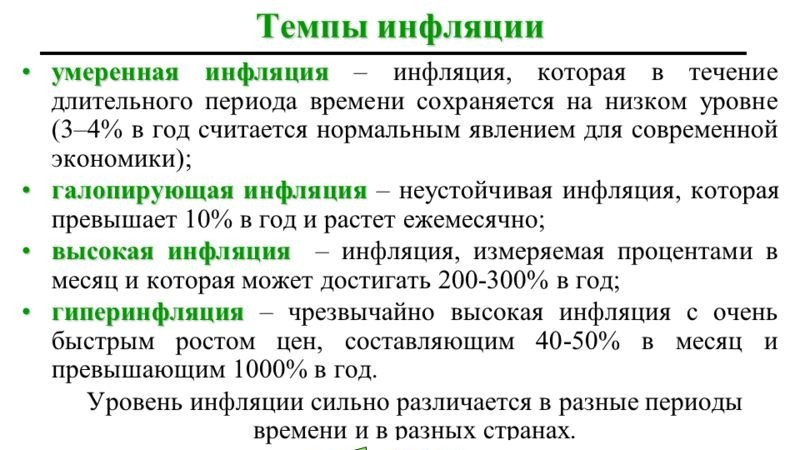

Зависимо от скорости протекания (темпов) выделяют следующие типы инфляции:

Умеренная (ползучая) — это увеличение цен не больше 10% в год. Сберегается стоимость денег, подписывают контракты в номинальных ценах. Теория экономики данную инфляцию рассматривает в качестве наилучшей, так как она происходит благодаря обновляемости ассортимента, она позволяет корректировать цены, изменяющиеся условиями предложения и спроса. Данная инфляция управляемая, так как ее регулировать можно.

Скачкообразная (галопирующая) — увеличение цен от 10-20 до 50-200% за год. В контрактах теперь учитывают увеличение цен, население вкладывает в материальные ценности деньги. Инфляция сложно управляемая, зачастую проводятся денежные реформы. Эти изменения говорят о ненормальной экономике, которая ведет к стагнации или и к экономическому кризису.

Гиперинфляция — это увеличение цен больше 50% в месяц. Годичная норма больше 100%. Нормальные экономические отношения и благосостояние высоких слоев общества разрушаются. Гиперинфляция по своей сути неуправляема и требует решительных мер. В итоге гиперинфляции обмен и производство останавливаются, уменьшается реальный объем национального производства, увеличивается безработица, предприятия закрываются и получается банкротство.

Гиперинфляция обозначает крах финансовой системы, паралич полного денежного механизма. Самый высокий из уровней гиперинфляции был в Венгрии (август 1945 — июль 1946 г.), когда степень цен за год увеличилась в 3,8*1027 раз при среднемесячном увеличении в 198 раз.

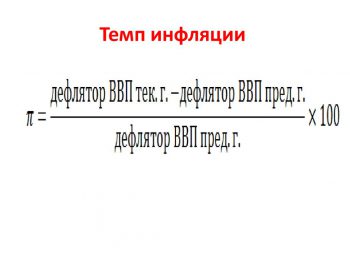

Индексы цен указывают, во сколько раз поменялись цены в текущем периоде в сравнении с основным. Для большинства расчетов нужно также знать процентное изменение, процентное увеличение или процентное уменьшение цен, темп инфляции.

Когда у нас есть лишь один индекс цен, тогда мы сможем отнять от него 1 (или 100%) для того, чтобы получить темп инфляции. К примеру, когда индекс цен уменьшился в данном году 112% (в отношении прошлого года), то темп среднегодовой инфляции равняется: я( = 112% – 100% = = +12%. Цены увеличились за год на 12%. Когда индекс цен был 85%, то темп инфляции (дефляции в этой ситуации) равняется: я, = = 85% – 100% = -15%. Цены уменьшились в среднем за год на 15%.

Но индексы цен можно рассчитывать не в отношении к прошлому п ериоду, а в отношении к определенному основному периоду в прошлом. Тогда простая формула вычитания единицы, или 100%, не даст правильного итога, так как соседние данные не являются сами по себе сопоставимыми, и тут нужно использовать полную формулу темпа инфляции. Пусть, к примеру, вычисляются значения индексов цен за три года в отношении к основному году, за который взят 2000 г.

ериоду, а в отношении к определенному основному периоду в прошлом. Тогда простая формула вычитания единицы, или 100%, не даст правильного итога, так как соседние данные не являются сами по себе сопоставимыми, и тут нужно использовать полную формулу темпа инфляции. Пусть, к примеру, вычисляются значения индексов цен за три года в отношении к основному году, за который взят 2000 г.

Мы желаем узнать в 2008 г. темп инфляции Будет ли он равняться 138% – 100% = 38%? Необязательно, так как индекс, равный 138, вычисляется не в отношении к 2007 г., а в отношении к 2000 г. (основному году).

Итак, в 2008 г. среднегодовой темп инфляции был 15%.

задний план

Чтобы понять экономическую подоплеку уравнения Фишера, полезно рассмотреть следующий мысленный эксперимент.

Пример идеального предвидения

В распоряжении экономического оператора есть 100 евро, которые он хотел бы инвестировать сроком на один год. В мире нет сюрпризов, т.е. ЧАС. будущее развитие экономических переменных известно всем участникам (совершенное предвидение). У Ирвинга есть различные варианты вложения 100 евро. Один из способов — ссудить деньги под процент . Например, если процентная ставка составляет 4% ( ), он получит назад свои 100 евро в течение одного года и дополнительные евро в виде процентов, так что у него будет всего евро.

ят{\ displaystyle i_ {t}}ятзнак равно0,04{\ displaystyle i_ {t} = 0,04}100×0,04знак равно4-й{\ Displaystyle 100 \ раз 0,04 = 4}100×(1+ят)знак равно104{\ Displaystyle 100 \ раз (1 + i_ {t}) = 104}

Другой вариант для Ирвинга — вложить 100 евро в прибыльный проект, например, в выращивание пшеницы. Мы предполагаем, что сегодня единица пшеницы стоит 1 евро, и что посев и уход за полем приводят к увеличению урожайности на 3%, так что за один год можно собрать 103 единицы пшеницы.

Какая из двух альтернатив лучше? Это зависит от того, как будет развиваться цена единицы пшеницы. Благодаря безупречной дальновидности теперь известно, что единица пшеницы в год будет стоить не 1 евро, а 1,02 евро. Поэтому мы предполагаем, что скорость изменения цен (уровень инфляции) составит 2% ( ). Из этого следует, что в течение одного года Ирвинг рассчитает 103 единицы пшеницы на 103 единицы пшеницы, умноженные на 1,02 евро на единицу пшеницы, т.е. ЧАС. можно продать примерно за 105 евро (ровно 105,06 евро). Так что выгодно вкладывать деньги в выращивание пшеницы, а не давать ее в долг.

πт+1знак равно0,02{\ Displaystyle \ пи _ {т + 1} = 0,02}

Рациональные экономические операторы осознают эту связь и в данных обстоятельствах не ссужают деньги под 4% годовых, а предпочитают вкладывать их в выращивание пшеницы. Актеры, нуждающиеся в деньгах, теперь предложат более высокую процентную ставку, чтобы найти кого-то, кто одолжит им деньги. Равновесие достигается только тогда, когда обе альтернативы приводят к одинаковой доходности через год. Пока одна из двух альтернатив обещает более высокую доходность, чем другая, никто не захочет выбрать другую альтернативу. Это приводит к процессам корректировки, таким как повышение процентных ставок по только что описанным инвестициям. Возможны и другие процессы адаптации. Пока урожайность от выращивания пшеницы выше, чем от инвестиций, все больше и больше игроков будут инвестировать в выращивание пшеницы. Это увеличивает предложение пшеницы в предстоящий период, так что цена на пшеницу в предстоящий период больше не вырастет на 2%, а будет на меньший процент из-за большего предложения. Если уровень инфляции составляет всего 1%, снова возникает равновесие, описываемое уравнением Фишера: обе альтернативы предлагают процентную ставку 4%. При выращивании пшеницы эти 4% складываются из увеличения урожайности на 3% (реальная процентная ставка) плюс повышение цены на 1% (уровень инфляции).

Но будущее неопределенное

Конечно, сегодня никто точно не знает, насколько высока цена на пшеницу через год. Следовательно, в текущем периоде t необходимо сформировать ожидание относительно того, насколько высока цена на пшеницу через год и что это означает для уровня инфляции. Затем этот ожидаемый уровень инфляции можно использовать для сравнения двух альтернатив, описанных выше, и приведенное выше уравнение Фишера дает результаты как характеристику экономического равновесия между номинальной процентной ставкой, реальной процентной ставкой и ожидаемым уровнем инфляции.

Реальная процентная ставка ex post

В отличие от номинальной процентной ставки реальная процентная ставка и инфляционные ожидания экономических операторов не являются наблюдаемыми величинами. Если, тем не менее, кто-то хочет определить уровень реальной процентной ставки в определенный период t , можно приблизительно рассмотреть так называемую реальную процентную ставку ex-post. Это следует из уравнения Фишера, если заменить ожидаемый уровень инфляции фактическим уровнем инфляции, который, однако, доступен только постфактум, т.е. ЧАС. позже, начиная с периода t + 1 , знает:

рт{\ displaystyle r_ {t}}

- рт≈ят-πт+1{\ displaystyle r_ {t} \ приблизительно i_ {t} — \ pi _ {t + 1}}

Предполагается, что систематических ошибок ожидания относительно уровня инфляции нет. В качестве альтернативы, значения обследования могут использоваться для ожидаемого уровня инфляции или для сравнения разницы процентных ставок между облигациями с хеджированием от инфляции и облигациями без хеджирования инфляции.

Приложения

Анализ выгоды и затрат

Как подробно описано Стив Ханке, Филип Карвер и Пол Багг (1975),анализ выгоды и затрат могут быть сильно искажены, если не применять точное уравнение Фишера. Цены и процентные ставки должны прогнозироваться в реальном или номинальном выражении.

В целях анализа затрат и выгод инфляцию можно последовательно обрабатывать одним из двух способов. Во-первых, при расчете приведенной стоимости ожидаемых чистых выгод цены и процентные ставки могут быть рассчитаны в реальном выражении. То есть ни в цены, ни в процентные ставки не учитываются инфляционные компоненты. Второй подход включает инфляцию как в расчет цены, так и в расчет процентной ставки; расчеты производятся в номинальном выражении. Как подробно описано ниже, оба подхода эквивалентны, если и цены, и процентные ставки прогнозируются в реальном выражении или оба прогнозируются в номинальном выражении.

Например, предположим, что Zя представляет собой недисконтированную ожидаемую чистую прибыль на конец года т, оцениваемые в постоянных ценах, и рт, ят, и рт реальная процентная ставка, ожидаемый уровень инфляции и номинальная процентная ставка за год т, т = 1, …, п, соответственно. Приведенная стоимость ожидаемой чистой прибыли ПВНБ дан кем-то

- ПВНБ=Z11+р1+Z2(1+р1)(1+р2)+⋯+Zп(1+р1)⋯(1+рп){ displaystyle { text {PVNB}} = { frac {Z_ {1}} {1 + R_ {1}}} + { frac {Z_ {2}} {(1 + R_ {1}) (1 + R_ {2})}} + cdots + { frac {Z_ {n}} {(1 + R_ {1}) cdots (1 + R_ {n})}}}

где компоненты инфляции не включены ни в цены, ни в процентную ставку. В качестве альтернативы приведенная стоимость ожидаемых чистых выгод определяется как

- ПВНБ=Z1(1+я1)1+р1+Z2(1+я1)(1+я2)(1+р1)(1+р2)+⋯+Zп(1+я1)⋯(1+яп)(1+р1)⋯(1+рп){ displaystyle { text {PVNB}} = { frac {Z_ {1} (1 + I_ {1})} {1 + r_ {1}}} + { frac {Z_ {2} (1 + I_ {1}) (1 + I_ {2})} {(1 + r_ {1}) (1 + r_ {2})}} + cdots + { frac {Z_ {n} (1 + I_ {1 }) cdots (1 + I_ {n})} {(1 + r_ {1}) cdots (1 + r_ {n})}}}

или через связь, продиктованную точным уравнением Фишера

- ПВНБ=Z1(1+я1)(1+р1)(1+я1)+Z2(1+я1)(1+я2)(1+р1)(1+р2)(1+я1)(1+я2)+⋯⋯+Zп(1+я1)⋯(1+яп)(1+р1)⋯(1+рп)(1+я1)⋯(1+яп){ displaystyle { begin {align} { text {PVNB}} & = { frac {Z_ {1} (1 + I_ {1})} {(1 + R_ {1}) (1 + I_ {1 })}} + { frac {Z_ {2} (1 + I_ {1}) (1 + I_ {2})} {(1 + R_ {1}) (1 + R_ {2}) (1+ I_ {1}) (1 + I_ {2})}} + cdots & {} qquad cdots + { frac {Z_ {n} (1 + I_ {1}) cdots ( 1 + I_ {n})} {(1 + R_ {1}) cdots (1 + R_ {n}) (1 + I_ {1}) cdots (1 + I_ {n})}} end { выровнено}}}

При наблюдении за приведенными выше уравнениями становится ясно, что приведенная стоимость чистых выгод, полученных с помощью любого уравнения, будет идентична. Это снимает вопрос о том, проводить ли анализ затрат и выгод в постоянных или номинальных ценах.

Облигации с индексом инфляции

Уравнение Фишера имеет важное значение при торговле облигации с индексом инфляции, где изменения купонных выплат являются результатом изменения безубыточной инфляции, реальных процентных ставок и номинальных процентных ставок.

Денежно-кредитная политика

Уравнение Фишера играет ключевую роль в Гипотеза Фишера, который утверждает, что реальная процентная ставка не зависит от денежно-кредитной политики и, следовательно, не зависит от ожидаемого уровня инфляции. При фиксированной реальной процентной ставке данное процентное изменение ожидаемого уровня инфляции, согласно уравнению, обязательно будет встречаться с равным процентным изменением номинальной процентной ставки в том же направлении.

Вступление

Инфляция (как феномен финансовой системы) известна с незапамятных времён. У государств, которые отливали монеты, инфляция возникала из-за того, что монет отливали слишком много, либо заменяли драгоценные металлы монет на медь, т.е. «портили монету». Сохранилась даже статистика обесценения «сестерция» — денежной единицы Древнего Рима. Долгое время инфляцию воспринимали как стихийное бедствие и только в середине 20 века (при введении тотального статистического наблюдения за деятельностью хозяйственных единиц и создании системы распределённых ценовых регуляторов) США, Япония и европейские страны сумели «обуздать» инфляцию, не нарушая прав собственности производителей и конкуренции на рынках товаров и услуг. В СССР (кроме так называемого «дефицита») инфляции не было, поскольку был Госкомцен, непосредственно регулирующий отношения производителей и потребителей на основе нормирования затрат и прибыли. Нормированием занимался НИИПИН, разрабатывавший научно обоснованные нормы прибыли, промежуточного потребления и прочих затрат для различных организаций с учётом их региональных, отраслевых и технологических особенностей.

В новой России Госкомцен и НИИПИН были ликвидированы, а в вузах перестали преподавать «Нормирование труда». В результате контрольные органы (в частности, Счётная палата), фиксируя значительные отклонения пропорций расходов (от норм зарубежных аналогов) во многих корпорациях и организациях, не могут привлечь их к ответственности в связи с отсутствием законодательной и нормативной базы.

Сейчас в Минэкономразвития России существует Департамент государственного регулирования тарифов, инфраструктурных реформ и энергоэффективности, который занимается тарифно-ценовой политикой в отраслях естественных монополий. Этот департамент совместно с отраслевыми министерствами и Федеральной службой по тарифам осуществляет выработку и реализацию единых подходов при регулировании цен (тарифов) на услуги естественных монополий. Целью государственного тарифно-ценового регулирования инфраструктурных секторов является обеспечение потребителей товарами и услугами субъектов естественных монополий и организаций коммунального комплекса установленного качества по доступной цене.

Существует Федеральная служба по тарифам (ФСТ России) — федеральный орган исполнительной власти Российской Федерации, уполномоченный осуществлять правовое регулирование цен (тарифов) на товары (услуги) в следующих отраслях:

- теплоснабжение (по всем видам цен (тарифов), установление которых предусмотрено Федеральным законом от 27.07.2010 г. № 190-ФЗ «О теплоснабжении»)

- транспортировка нефти и нефтепродуктов по магистральным трубопроводам;

- транспортировка газа по трубопроводам;

- железнодорожные перевозки;

- услуги в транспортных терминалах, портах и аэропортах;

- услуги общедоступной электросвязи и общедоступной почтовой связи;

- услуги по передаче электрической энергии;

- услуги по оперативно-диспетчерскому управлению в электроэнергетике;

- услуги по передаче тепловой энергии;

- услуги по использованию инфраструктуры внутренних водных путей;

- захоронение радиоактивных отходов;

- водоснабжение и водоотведение.

Кроме того существует ФАС – федеральная антимонопольная служба.

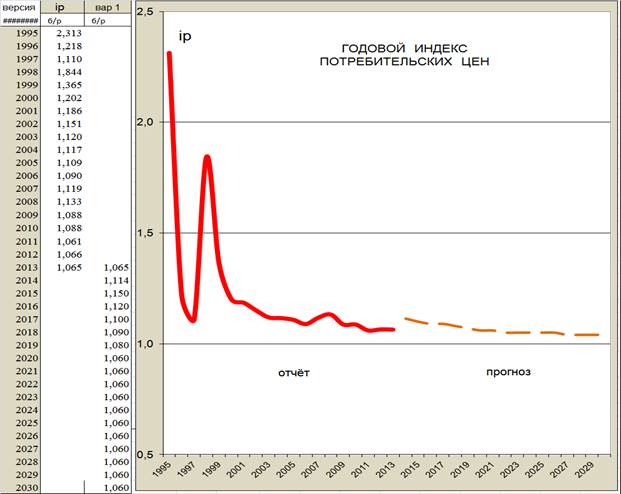

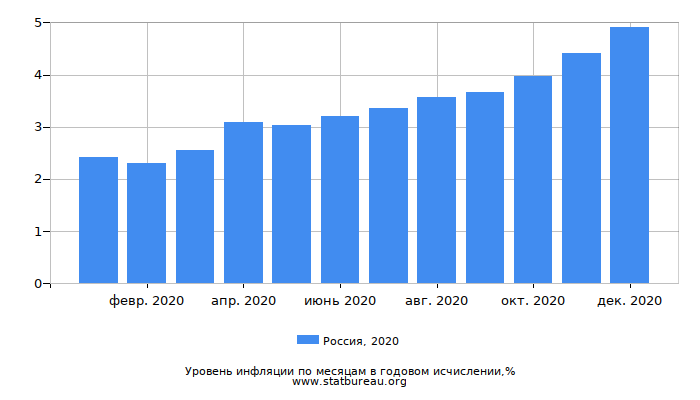

Результатом деятельности всех этих учреждений является динамика индекса потребительских цен, приведенная на рис.1. Очевидно, что «способностей» этих организаций для ценового регулирования явно недостаточно. В 2013 году потребительская инфляция стабилизировались на уровне 6,5% , в 2014 году — 11,4%, а в 2015 году ожидается 15%. Долгосрочный прогноз составлен по оценкам Минфина и Минэка. Но для успешного ценового противостояния импорту на внутреннем рынке необходимо, чтобы индекс потребительских цен был на уровне менее 2% в год.

Таким образом, в системе управления экономикой России существующие ценовые регуляторы практически не эффективны, что крайне негативно сказывается на основных показателях экономического развития. Совершенно ясно, что необходим более совершенный системный регулятор, использующий более адекватные представления об инфляции и имеющий более чёткое правовое обоснование. Но многочисленные предложения об усовершенствовании системы ценообразования правительством России игнорируются.

Рис.1. Динамика индекса потребительских цен в России.

Расчет индекса инфляции по формуле Фишера

С целью устранения недостатков, которые присущи индексам Ласпейреса и Пааше, для расчета индекса инфляции применяют формулу Фишера, суть которой заключается в вычислении среднего геометрического значения 2-х, приведенных выше индексов.

Многие экономисты считают эту формулу идеальной, так как она компенсирует недостатки формул Ласпейреса и Пааше. Но, не смотря на это, специалисты многих стран предпочитают выбор одного из первых двух способов. Например, для составления международной отчетности используется формула Ласпейреса, так как она принимает к рассмотрению, что некоторые товары и услуги могут в принципе выпасть из потребления в текущем периоде по тем или иным причинам, в частности во время экономического кризиса в стране.

Причины инфляции

Исторически сложилось так, что первопричиной данного явления стала чрезмерная эмиссия денег. Простыми словами – государство выпускало новые денежные знаки для того, чтобы покрыть дефицит бюджета. Отсюда появляется вторая причина – это повышение военных расходов. Она тесно взаимосвязана с первой причиной, то есть государство вынуждено выпускать новые денежные знаки для содержания армии, даже в мирное время. Вообще, данный термин впервые появился в Северной Америке в период Гражданской войны 1861—1865 г. Но в современных условиях рыночной экономики есть ряд других причин этого явления.

Откуда берется инфляция:

- Монополизация рынка, то есть на рынке доминирует предприятие, производящее определенный ассортимент товаров, которое подавляет остальные предприятия и влияет на ценообразование.

- Низкий уровень развития национальной экономики государства.

- Чрезмерная кредитная экспансия, то есть банки проводят большое количество кредитных операций с целью получения собственной прибыли.

- Повышение стоимости импортированных и экспортируемых товаров.

- Активный приток иностранной валюты, обмениваемой на национальную.

- Девальвация национальной валюты – то есть снижение ее стоимости по сравнению с твердой мировой валютой.

- Чрезмерное налогообложение, схема довольно простая правительство поднимает ставку по налогу для предпринимателей, а его стоимость, как известно, заложена в рыночной стоимости товара или услуги.

Кроме внутренних причин инфляции, в стране есть и несколько внешних факторов. Например, рост цен на мировом рынке на импортируемые товары. Другая актуальная причина – это рост мировой иностранной валюты. И последнее – снижение спроса на мировом рынке на экспортный товар.

Виды инфляции по темпу роста

Есть несколько видов инфляции по темпу роста цен. Для начала стоит отметить, что на самом деле умеренная инфляция (ее определение будет представлено ниже) – это естественный процесс, который наблюдается в каждой развивающейся стране и не несет никакой угрозы экономике государства.

Итак, виды инфляции:

- Умеренная или ползучая инфляция – это рост цен не более чем на 10% в год. Как говорилось ранее – это естественный процесс, не предполагающий серьезной угрозы для экономики, кроме того, данный процесс, наоборот, способствует развитию и усовершенствованию производства, а это приводит к ускорению оборота денежной массы, снижению процентных ставок по кредиту, и увеличению объема производства.

- Галопирующая инфляция – это темп роста от 10 до 50%, а экономисты полагают, что она может достигать и 100% и даже 200%, она уже несет большую опасность для экономики государства. Опасность данного вида инфляции в том, что существуют риски при заключении договоров в национальной валюте, в связи с чем контрагент либо повышает стоимость, либо указывает ее в твердой иностранной валюты. Для народа это тоже сопровождается неприятными последствиями, на рынке выживают только крупные стабильные компании, вследствие чего увеличивается уровень безработицы. Народ отказывается от национальной валюты и переводит свои сбережения в иностранную или вкладывает средства в покупку какого-либо имущества, от недвижимости до бытовой техники, а, значит, депозитные счета в банке резко опустошаются.

- Гиперинфляция – это стремительный рост цен от 50% до нескольких тысяч или даже десятков тысяч процентов. Это большой риск не только для экономики страны, но и для каждого человека, потому что в этот период цены на товары растут в несколько раз, заработная плата остается на прежнем уровне, потребители не могут покупать товары и услуги в том объеме как ранее, поэтому мелкие предприятия и даже средние предприятия прекращают свое существование, растет безработица, дефицит бюджета сопровождается резким снижением поступающего в него налога. Кроме того, страдает банковская сфера, потому что денег на депозитных счетах становится все меньше, кредиты не востребованы, а, точнее, ситуация может привести к тому, что людям будет проблематично платить по счетам вовсе.

Примеры решения задач

Для расчета выбран период в пять лет с 2012 по 2016 годы, то есть 2012, 2013,2014, 2015, 2016 год. Также данные об уровне цен взять с официального сайта статистики по Российской Федерации.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Итак, исходные данные представлены следующими уровнями инфляции: 5,4 % – 2016 год, 12,90 % – 2015 год, 11,36 % – 2014 год, 6,45 % – 2013 год, 6,58 % – 2012 год, 6,10 % – 2011 год.

Рассчитаем темпы инфляции по годам:

- 2012 год = 7,9 %

- 2013 год = -1,9 %

- 2014 год = 76,1 %

- 2015 год = 13,5 %

- 2016 год = – 58,3 %

Так, темп инфляции в 2016 году составило падение – 58,3 % от уровня 2015 года. Темп инфляции в 2015 году составил рост 13,5 % от уровня 2014 года.

Представим темпы роста на графике на рисунке 1 ниже.

Так, видно на графике, что наивысший темп инфляции в Российской Федерации наблюдался в 2014 году, но потом темпы роста инфляции стали уменьшаться, что является в некотором смысле позитивным фактором. Так в 2016 году в среднем по инфляции наблюдалось снижение инфляции, то есть обратная инфляция. Однако, наиболее информативно расчет темпов инфляции проводить за период по месяца и по группам товаров.

Несмотря на позитивные изменения в уровне инфляции в России, уровень инфляции является достаточной высоким по сравнению с другими, развитыми странами. Для примера уровень инфляции в США наблюдается на уровне 2-2,5 %, в Германии на уровне 1,7-2 %.

Основными факторами, влияющими на уровень инфляции в перспективе, будут оставаться цены на нефть, внешнеэкономическая деятельность, внешнеполитическая обстановка, эффективность государственной политики в области денежно-кредитной, налоговой политики.

Так и не нашли ответна свой вопрос?

Просто напиши с чем тебенужна помощь

Уравнение обращения денег Фишера на практике

На практике формула Ирвинга Фишера сообщает нам о том, что общая сумма всех выплат равна сумме стоимостей всех товаров, ранее поступивших в оборот. Уравнение Фишера показывает, что средний ценовой уровень на продукцию напрямую зависит от количества денег и скорости их оборота.

Благодаря формуле обращения денег, становится более ясным представление о внутренних функциональных связях денежных и товарных рынков. При малейшем изменении значения хотя бы одного элемента формулы изменятся и значения других.

Так, например, при условии роста общей денежной массы (M) и относительной стабильности скорости обращения денежной единицы (V), могут изменяться как значения цен (P), так и общий объем производства (Y).

Уравнение в математике

В математике формула имеет следующий вид:

M x V=P x Q

где:

M – общая денежная масса

V – средняя скорость оборота денежной единицы

P – среднее значение цен на товары

Q – количество проданных продуктов/оказанных услуг.

Иначе говоря, количество денег в обороте, помноженное на количество оборотов/год в актах купли-продажи, равно объему числа безработных (ВНП)

Эффект Фишера

Основываясь на выведенном Фишером уравнении, позже сложился так называемый «эффект Фишера», суть которого заключена в следующем: при условии, что общая денежная масса увеличивается, процентная ставка снижается, спрос на деньги убывает. В обратном случае, когда цены повышаются, спрос на деньги и процентные ставки снова увеличивается.

Дальнейшая судьба уравнения

В более поздние годы существования формулы она не раз видоизменялась. В конечном итоге уравнение Фишера выглядело так: M=kPY, где k – обратная скорости обращения денежной единицы величина (k=1/V).

При всём этом средняя скорость оборота денежных средств – величина постоянная. На практике формула Фишера действительно несколько упрощает взаимосвязи, однако она не пригодна под условия высокой инфляции, изменения скорости денежного оборота.

Понятие инфляции. История появления

Инфляция как явление в финансовой системе была известна ещё древнем мире. Однако в те времена она отличалась от той, которую мы наблюдаем сегодня. Например, инфляция была вызвана избыточной чеканкой монет или использованием в их изготовлении меди вместо драгоценных металлов. Такой процесс имел обиходное название «порча монеты». Кстати, историкам даже удалось отыскать данные об обесценивании денежной единицы Древнего Рима сестерция.

Вплоть до середины прошлого столетия инфляция воспринималась населением как стихийное бедствие. И только после введения повсеместного статистического учёта деятельности субъектов хозяйствования в США, Японии и многих западноевропейских государствах удалось сдержать инфляцию. При этом права собственности производителей не были ущемлены. Кроме того, принятые меры не оказали отрицательного влияния на уровень конкуренции товаров и услуг на внутренних рынках. Необходимо отметить, что кроме статистического контроля, на обуздание инфляции большую роль оказало создание системы распределённых ценовых регуляторов.

Применение формулы Фишера в международных инвестициях

Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке.

Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Рост инфляция в этих странах за последние 5 лет не превышал отметку в 3%.

Описание Российского инвестиционного рынка посредством формулы Фишера

Приведенная выше модель четко прослеживается на примере инвестиционного рынка РФ.

Падение инфляции в 2011-2013 году с 8.78% до 6.5% привело к повышению иностранных инвестиций: в 2008-2009 году они не превышали 43 млдр. долларов в год, а к 2013 достигли отметки в 70 млдр. долларов.

Резкое же повышение инфляции 2014-2015 привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. долларов.

На данный момент, инфляция в России упала до 2.09%, что уже привело к притоку новых вложений от инвесторов.

В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера.

Как рассчитывается индекс инфляции товаров и услуг

Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением.

Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода.

ip = p1 / p

Где:

- ip — индекс инфляции;

- p1 — цены на товары в отчетный период;

- p2 — цены на товары в базисный период.

Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени.

Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения.

Для прогнозирования изменений индекса инфляции используют следующие способы:

Формула Ласпейреса:

IL = ( ∑p1 * q ) / ( ∑p* q)

- IL — индекс Ласпейреса;

- Числитель — суммарная стоимость товаров проданных в предыдущем периоде по ценам отчетного периода;

- Знаменатель — реальная стоимость товаров в предыдущем периоде.

Инфляции, при повышении цен, дается высокая оценка, а при их падении — заниженная.

Индекс Пааше:

Ip = ( ∑p1 * q ) / ( ∑p* q1 )

Числитель — фактическая стоимость продукции отчетного периода;

Знаменатель — фактическая стоимость продукции отчетного периода.

Идеальный индекс цен Фишера:

Ip = √ ( ∑p1 * q ) / ( ∑p* q1 ) * ( ∑p1 * q ) / ( ∑p* q)