Сколько банки рассматривают ипотеку

Содержание:

- Как заемщики могут узнать решение Сбербанка

- Как проверить статус заявки на кредит в Сбербанке?

- Если одобрили кредит в Сбербанке Онлайн, что делать дальше?

- Условия подачи повторной заявки

- Сколько рассматриваются документы

- Как проверить статус рассмотрения заявки?

- Онлайн заявка

- Страховые документы

- Какие нюансы могут возникнуть в течение действия одобренного запроса

- Рассмотрение документации

- Одобрение варианта «Сбербанком»

- Время рассмотрения заявки в Сбербанке в 2019 году

- Как повысить вероятность одобрения заявки?

- Необходимые документы

- Сколько времени занимает все оформление ипотеки?

- Заключение сделки

Как заемщики могут узнать решение Сбербанка

Если вы решили оформить ипотеку в сбербанке, то необходимо быть готовым к тому, что это сложная и длительная процедура. Для начала потребуется пройти процесс одобрения заявки. Представители банка внимательным образом изучают заявление клиентам и затем выносят свое решение по ипотеке от сбербанка. У клиентов имеется несколько методов, при помощи которых они могут узнать, одобрил кредитный отдел заявку или нет:

- СМС уведомление от банковской организации. В нем не будет указана сумма по ипотеке в сбербанке, но ее имеется возможность уточнить у специалистов по ипотечным кредитам;

- Звонок от специалиста по вопросам, связанным с ипотекой. Он свяжется с клиентом через несколько часов после одобрения заявки. Он также расскажет о том, какая сумма одобрена, и какие действия требуется предпринять для дальнейшего оформления ипотеки от сбербанка;

- Звонок ипотечному брокеру. Такой метод действует, если заявка на ипотеку в Сбербанке была подана через застройщика или аккредитованное агентство недвижимости.

Как проверить статус заявки на кредит в Сбербанке?

Есть 3 варианта: Сбербанк Онлайн, звонок, поход в отделение. Рассмотрим их по порядку.

В Сбербанк Онлайн

В Сбербанк Онлайн можно получить информацию о том, когда заявка была одобрена. Прибавляете к этой дате 30 дней – получаете последний день, в который одобрение действует.

Порядок действий для потребительских займов:

- Заходите в Сбербанк Онлайн.

- Выбираете раздел «Кредиты».

- Смотрите – на странице будет ваш одобренный кредит с датой одобрения.

Узнать дату по ипотеке немного сложнее – все ипотеки оформляются через ДомКлик. Что делать:

- Заходите на сайт ДомКлик, вверху справа жмете на «Войти в личный кабинет».

- Нажимаете на «Войти через Сбербанк».

- Подтверждаете вход.

- Переходите в раздел «Одобрение объекта».

- Находите интересующую вас информацию.

Если хотите узнать, готова ли кредитка – сделайте следующее:

- Зайдите в Сбербанк Онлайн.

- Перейдите в «Карты».

- Найдите кредитку и проверьте ее статус.

По номеру телефона

Если вы уже являетесь клиентом Сбербанка – позвоните на номер 900 и спросите оператора: «Сколько еще будет действовать одобренный кредит?». Он удостоверится в том, что вы – это вы, после чего ответит. Если вы пока клиентом не являетесь, этот способ не сработает.

В отделении Сбербанка

Все просто: приходите с паспортом и спрашиваете. Спрашивать можно в любом отделении, не обязательно идти в то же, в котором оформляли заявку (если делали это офлайн).

По мобильному банку

Мобильный банк проверку одобрения не поддерживает, но многих вводит в заблуждение тот факт, что на мобильник приходят СМС с одобрением кредитов при том, что люди эти кредиты даже не пытались оформить. Объясним, в чем дело. У Сбербанка есть так называемое предодобрение – это когда специальная программа вдруг решает, что вот этому вот клиенту банка неплохо бы выдать кредит. Программа формирует СМС, в котором написано, что «вам одобрен кредит, придите и заберите». Иногда все работает так, как и задумывалось, а иногда случаются казусы – человек получает СМС, приходит в Сбербанк, а ему говорят: «Увы, мы вам этот одобренный кредит выдать не можем. Либо ошиблась программа, либо изменились условия». Поэтому в случае получения СМС о предодобренном кредите не стоит слишком сильно радоваться.

Если одобрили кредит в Сбербанке Онлайн, что делать дальше?

Сколько одобряют кредиты и сколько это одобрение в Сбербанке Онлайн действует – разобрались. Осталось разобраться с получением. А разбираться, в общем-то, не с чем – заходите в Сбербанк Онлайн, переходите в «Кредиты», находите кнопку «Получить деньги», жмете. Нужно будет ввести код из СМС – он будет считаться цифровой подписью. Деньги придут на карточку, которую вы указали при оформлении кредита.

- При подаче заявки вы указали, что хотите получить деньги на новую карточку. В этом случае придется идти за этой карточкой в отделение – там же и подпишете документы.

- Вы оформили кредитку. Как и в прошлом случае, за ней придется идти.

- Вы берете ипотеку. В этом случае окончательное подписание документов будет происходить в офисе.

Условия подачи повторной заявки

Повторная заявка на ипотеку в Сбербанке подается через 60 дней

Перед оформлением заявления, изучите ипотечные продукты Сбербанка, особое внимание обратите на полную сумму, необходимую к возврату и соотнесите ее со своими доходами

Список документов будет таким же, срок одобрения ипотеки не отличается от сроков при первом обращении. Перед повторным заполнением анкеты требуется обновить документы, например, справку о доходах, так как она должна быть выдана не более 3-х месяцев назад. Желательно, чтобы клиент взаимодействовал с банковским менеджером и уточнил список документов.

Если не успели выбрать квартиру

Для оформления ипотеки потребуется не только собрать документы и получить одобрение в кредитной организации, но и найти подходящую квартиру. Если квартира не выбрана вовремя, то срок одобрения заявки может истечь, и потребуется повторная заявка на ипотеку в Сбербанке. Если клиент не успел выбрать квартиру, последующая заявка имеет некоторые особенности:

- В такой ситуации менеджеры банка лояльно рассматривают повторное обращение, одобрение происходит в ускоренном порядке;

- При истекшем сроке действия документов, их придется собирать заново. Справка о доходах действует в течение 30 дней.

Когда заявитель нашел квартиру в новом доме и в хорошем районе, при этом все личные документы в порядке, рассмотрение происходит без томительного ожидания.

Если истек срок действия одобрения

Случается, что обстоятельства в жизни заемщика меняются, он пропускает установленный срок и не использует право на оформление договора. Повторную заявку на ипотеку в Сбербанке можно подать снова, причем, раньше общепринятых сроков. Банки охотней принимают заявление, если:

- У клиента появился дополнительный источник дохода;

- Заемщик привлек созаемщика, у которого высокая платежеспособность;

- Повысилась заработная плата;

- Появились денежные средства для внесения первого взноса в большем размере;

- Решено использовать материнский капитал.

Если отказали первый раз

Отказ банка в выдаче ипотеки в редких случаях будет окончательным. Повторная заявка на ипотеку в Сбербанке требует тщательной подготовки. Если банк отказал из-за того, чтобы была некорректно заполнена заявка, менеджер предложит переписать заявление-анкету и отправить повторно. Исключение составляют те случаи, когда заявитель намеренно указал неверные данные о себе, попытался обмануть кредитную организацию. В таком случае он окажется в стоп-листе.

Это касается низкого дохода, отсутствия места работы. Наличие действующих кредитов при невысоком уровне зарплаты требует их погашения. Если калькулятор показал, что ежемесячных доходов недостаточно для погашения выплат, есть несколько вариантов:

- Запросить меньшую сумму;

- Подобрать другую квартиру;

- Увеличить срок кредитования;

- Найти созаемщика с хорошей зарплатой.

Заемщики с негативной кредитной историей могут улучшить ее, взяв ссуду в любом банке и своевременно внося платежи. Способ долгий, но он принесет свои плоды. Клиент, исправивший ситуацию, имеет все шансы на одобрение ипотечного кредита.

Сколько рассматриваются документы

Отметим сначала вот что: некоторые граждане думают, что если постоянно звонить кредитному специалисту банка и справляться о том, как идут дела, то это ускорит процесс, потому что про них не забудут или что-то в этом духе. На деле всё совсем не так, и никакого ускорения не произойдёт, а вот настроение специалисту вы испортить можете. И есть шансы, что повлияете на итоги не в лучшую сторону. Поэтому во время рассмотрения нужно просто ждать.

Тем более что делать это придётся не так уж и долго. Как подсказывает сайт банка, рассмотрение должно длиться 2-5 рабочих дней.

На деле этот срок может быть превышен, и нередко превышается. Есть факторы, из-за которых срок рассмотрения может оказаться дольше, чем указано. Одно дело, если заявитель – клиент Сбербанка и получает на его карту заработную плату, имеет при этом положительную кредитную историю. В этом случае потребуется минимум проверок в ходе рассмотрения ипотеки. Иное же, если его надо детально проверять. Всё-таки ипотека – масштабное вливание денег, и банк не может сделать его просто так.

Иногда в ходе рассмотрения приходится предоставить ещё какие-то документы либо один из тех, что вы уже подали сразу, окажется недействительным из-за истечения срока действия. Тогда времени потребуется больше, вплоть до нескольких недель, а то и месяца.

Но после того, как пять дней прошли, стоит обратиться в банк и спросить о том, на каком этапе находится рассмотрение вашей заявки, поскольку может оказаться, что она уже принята, а вам просто не пришло уведомление об этом.

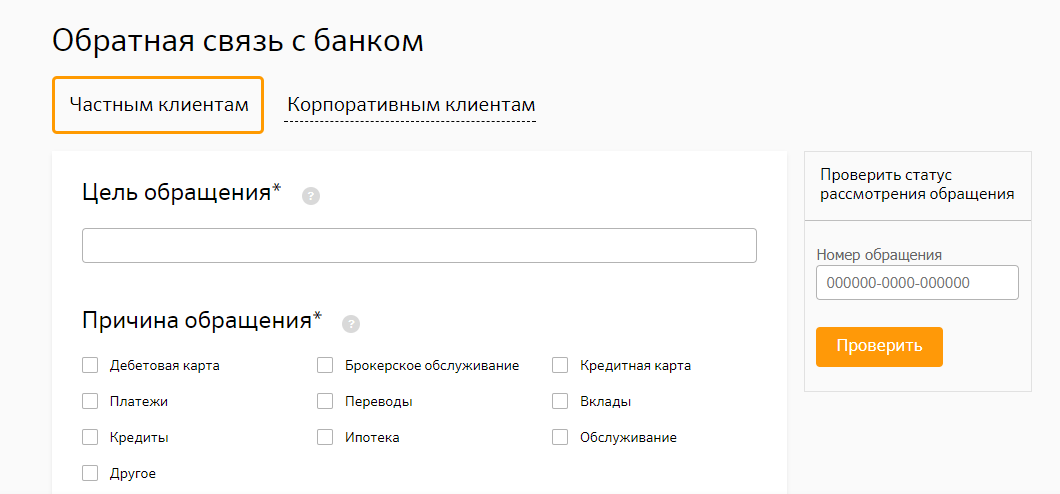

Как проверить статус рассмотрения заявки?

В том случае, если очень уже хочется узнать решение по ипотеке, это можно сделать несколькими способами. И один из таких вариантов – позвонить в контактный центр (при этом нужно знать номер рассматриваемой заявки). Для того, чтобы узнать решение, следует позвонить по бесплатному номеру 88005555550.

Кроме того, можно связаться со специалистами того банка, где была подана заявка. Этот способ удобен еще и тем, что если что-то пошло не так и вам нужно подать дополнительные документы ли исправить уже имеющиеся, то специалист банка расскажет вам об этом.

Если же вы уже являетесь клиентом банка, то решение по кредиту можно узнать в разделе «Кредиты» в личном кабинете Сбербанк онлайн.

К слову, для того чтобы узнать решение, можно еще и заполнить специальную банковскую форму, после чего вам придет ответ от банковского учреждения.

Онлайн заявка

Банк предоставляет возможность сократить и оптимизировать процедуру, оформив заявление на получение ипотечного кредита через сайт. С помощью онлайн формы допустимо предоставить копии свидетельств и сведения о заемщике без необходимости предварительного посещения отделения финансовой организации.

Через интернет с любого устройства следует заполнить и переслать:

- Личные данные. Семейное положение, место проживания;

- Справку об уровне доходов, заработной плате;

- Выписку из отдела кадров, срок нахождения на занимаемой должности.

Требования аналогичны стандартам для оформления в ближайшем отделении учреждения.

В соответствующие сроки вводится информация о клиенте. Алгоритм проверяет количество цифр в номере паспорта, но не соответствие действительности. При вводе данных стоит внимательно проверить указываемую информацию. Пакет документов в электронном виде допускается предоставить в виде сканированных копий, фотографий оригиналов с мобильного устройства.

Одобрение носит предварительный характер. За окончательным решением, для подписания договора придется обратиться в ближайший филиал банка. Полученный на первоначальном этапе положительный вердикт о соответствии требованиям банка и правильности предоставленных данных сэкономит усилия на следующей стадии.

Страховые документы

После принятия кредитным учреждением положительного решения по ипотечному кредиту, будущему владельцу квартиры обязательно понадобится оформить страховку. Она доступна для получения клиентами Сбербанка исключительно в тех страховых компаниях, которые обладают банковской аккредитацией. Страховые документы, выданные сторонними организациями, не принимаются. Это необходимо учитывать, когда нужно в установленные банком сроки оформлять документы. При обращении в сторонние компании можно упустить время и оформлять страховку в другой фирме, которая одобрена финансовым учреждением.

Также клиенту в банке может быть предложено пройти процедуру страхования жизни и здоровья. Эта процедура не является обязательной. И можно не затрачивать на нее свое время

Но важно помнить о том, что если воспользоваться данным видом страхования, то ставка по кредитному предложению будет снижена. такой вид страховки обладает довольно высоким уровнем стоимости, но для экономии клиенты могут воспользоваться услугами компаний, которые одобрены финансовой организацией

Какие нюансы могут возникнуть в течение действия одобренного запроса

Если положительный ответ действует, это не гарантирует успех и стопроцентное получение ипотеки. В течение такого срока могут возникать следующие нюансы:

- Отказ. Отказать в выдаче могут и уже после одобренного запроса, не объясняя причин. Отклонение рассмотренной заявки может обусловливаться выявлением фактов утаивания информации (если она вскрывается после окончательной обработки), выбором не соответствующей требованиям недвижимости, обнаружением ухудшения кредитной истории при ее повторной проверке перед сделкой (взятый новый кредит или допущенные просрочки по старому) и прочими негативными факторами. После отказа можно оставлять заявление повторно или обращаться в другой банк.

- Понадобилась сумма больше, чем запрашивалось изначально. В таком случае клиент вправе обратиться в банк с просьбой об увеличении размера ипотеки. Но кредитор может поступить по-разному: оперативно рассмотреть просьбу и предложить больше средств, отклонить обращение и прервать срок действия ответа или оставить решение действительным, но с сохранением прежней суммы.

- Клиент передумал брать ипотеку. Он может просто не пойти на сделку или оповестить кредитора. Тогда «зеленый свет» автоматически перестает действовать, хотя можно подавать заявку повторно (лучше спустя некоторое время). Но стоит помнить, что как отклоненные, так и одобренные запросы отражаются в кредитной истории любого заемщика и могут характеризовать его как легкомысленного и безответственного, если он в итоге игнорирует их или подает часто или в больших количествах.

- Клиент не успел уложиться в отведенный период и за него подобрать объект или собрать документацию. За это никаких штрафных санкций не полагается, но ответ перестает действовать. Нужно будет запрашивать ипотеку повторно, и не факт, что снова все пройдет успешно.

- Спустя часть отведенного срока изменились условия кредитования. Такое практикуют некоторые финансовые организации, чтобы стимулировать клиентов на скорейшие действия. Так, банк может дать три месяца, но указать, что спустя полтора повысится ставка, или уменьшится предлагаемая сумма.

- Во время действия одобрительного ответа по заявке оказались просроченными документы. Это относится к справке о доходах, которая выдается за прошедшие месяцы. И если вы взяли ее по август, а на сделку вышли только в ноябре, то кредитор вправе запросить эту бумагу повторно и еще раз проанализировать ваши доходы.

Если вы столкнулись с одной из таких неприятностей или не можете оформить ипотеку, обращайтесь к кредитному брокеру – в «ДомБудет.ру». Эта компания обрабатывает заявку клиента, подает ее в разные финансовые организации и помогает добиваться одобрения, которое будет действовать в течение отведенного срока. А до оформления брокер поможет вам найти объект и собрать документы.

Теперь вам известно, сколько действует ипотека после одобрения, и Вы успеете уложиться в этот срок, избежав ошибок.

Рассмотрение документации

Если говорить о сроках рассмотрения, то многое зависит от того, насколько быстро человек реагирует на просьбы банка в предоставлении справок или документов. Так как процесс одобрения ипотечного кредита состоит из нескольких шагов, то и время на это нужно много.

Одобрение ипотеки в Сбербанке:

- На первом этапе человек обращается в ближайшее отделение за консультацией.

- Затем выбирает примерный объект недвижимости и получает примерную стоимость ипотечного займа.

- На втором этапе следует собрать документы. Самое основное – это справки, подтверждающие уровень дохода человека и его созаёмщиков.

- Завершающий этап характеризуется ожиданием, которое длится 2-5 дней.

Если одобрили ипотеку в Сбербанке, вот что дальше нужно делать:

- Искать, выбирать объект недвижимости.

- Собирать документы согласно перечню из банка. Они касаются ипотечного жилья.

- Обязательно нужно застраховать и оценить будущий объект недвижимости.

- Заключить договор на приобретение квартиры (дома).

- Внести первоначальный взнос (допускается использование материнского капитала).

- Оформить бумаги, подтверждающие факт передачи ипотечного жилья банку (в качестве залога).

- Получить одобренный займ, и перевести его продавцу квартиры (дома).

Когда клиенты спрашивают, сколько ждать одобрения ипотеки в Сбербанке, сотрудники отвечают — около пяти дней. Этот срок требуется банку, для того чтобы оценить готовность документов и платёжеспособность клиента. Далее начинается более детальное рассмотрение сделки и сопутствующих бумаг, которое растягивается минимум на месяц. Для клиента это большой минус, ведь зачастую сделку купли-продажи нужно заключить очень быстро.

Одобрение варианта «Сбербанком»

Предоставив собранные документы менеджеру кредитного отдела «Сбербанка», потенциальный заемщик должен дождаться результата принятого решения. Это может занять от 1 до 5 дней. Банк проводит тщательную проверку предоставленных сведений и может, по каким-либо основаниям, отклонить выбранный заемщиком вариант. Поэтому заёмщику необходимо иметь 2 — 3 запасных варианта. Дело хлопотное, но, если жилье приобретается на вторичном рынке недвижимости, лучше подстраховаться.

Популярность «Сбербанка» при выборе ипотечного кредитора обусловлена его высокой надежностью и минимальным риском непредвиденных обстоятельств. Однако, соответствовать предъявляемым требованиям, совсем не просто. Так же велик и риск отказа. Как следствие – потеря выгодного варианта квартиры в удобном районе. 90 дней — достаточный срок, главное, не откладывать выполнение необходимых действий на последнюю неделю, что может повлечь непроизвольные ошибки или недочеты и в следствии — отказ со стороны «Сбербанка» в кредите.

Время рассмотрения заявки в Сбербанке в 2019 году

Правилами Сбербанка установлены такие сроки рассмотрения заявок на ипотеку:

- на квартиру (новостройка, вторичный рынок): до 5 дней;

- строительство дома: до 5 дней;

- военная ипотека: до 6 дней;

- рефинансирование ипотеки другого банка в Сбербанке: до 6 дней.

Подача документов

Несмотря на предписанные сроки рассмотрения заявки на ипотеку в Сбербанке, время может быть увеличено. Это связано с неполным пакетом документов у клиента.

Минимальное время ознакомления Банка с заявкой после того, как подан полный пакет документов для ипотеки, гарантировано, как 2 дня. Не так долго рассматривает Сбербанк заявки от лиц, которые получают заработную плату через банк.

Для ускорения, рекомендуют взять с собой все уже на этапе написания заявления. В первоначальный список включены:

- Удостоверение гражданина.

- Регистрационное свидетельство (для временной);

- Бумаги, поясняющие место трудоустройства (трудовая книжка, договор найма, удостоверение адвоката и т.п.);

- Справка о финансовом состоянии заявителя: НДФЛ-2, на бланке банка или работодателя.

Если есть дополнительные источники прибыли, подтвердите их: справкой о размере пенсии, договором сдачи в аренду жилья и др.

При привлечении созаемщиков, от каждого потребуется аналогичный перечень подтверждений. В обязательном порядке созаемщиком выступает супруг заявителя. Если созаемщиков много, проверка может длиться долго.

Согласование варианта жилья

Второй этап согласования – относительно объекта ипотеки – обычно занимает больше времени, чем рассмотрение заявки на ипотеку в Сбербанк. На поиск квартиры и сбор бумаг Сбербанк дает до 90 дней. Потребуются:

- Договор на покупку или иное подтверждение передачи права собственности (преддоговор или с отсрочкой платежа).

- Выписка из реестра.

- Копия свидетельства о регистрации прав на владение.

- Подтверждения от продавца: на право собственности, разрешение от супруга, отказ от участников долевой собственности и др.

- Отчет оценщика.

Когда продается имеющаяся недвижимость, чтобы оплатить первичный взнос, нужно время на сбор бумаг для нее. Сделка может затянутся на месяц и больше.

Если у клиента нет возможности получить право собственности до получения денег, ему требуется предоставить дополнительный залог или заручиться помощью поручителей.

Совместно с этим нужно подтвердить наличие суммы для первого внесения (рассказываем, кому Сбербанк даст ипотеку без первоначального взноса). Это могут быть средства, перечисленные в Сбербанк, или уже выплаченные продавцу в качестве аванса. Первые удостоверяются выпиской, вторые – распиской, квитанцией и т.п.

Причины долгого рассмотрения

Зная, как долго Сбербанк рассматривает заявку на ипотеку, и тщательно подготовившись, все равно можно столкнуться с затягиванием сроков. На практике лица ожидают порядка 2 недель. Увеличение срока обычно связано с такими причинами:

- В процессе согласования, Сбербанк затребовал дополнительные бумаги.

- Пока шел процесс аналитики, истек срок действия справок, и их потребовалось собирать повторно.

- Сбербанк уведомил о принятии решения не вовремя. Такое может произойти по вине обратившегося (сменил телефон и не сообщил в банк).

После длительного ожидания клиент может получить отказ, вот причины:

Чтобы не столкнуться с подобным, стоит предварительно посетить офис и проконсультироваться, записав перечень необходимых бумаг. Их также можно посмотреть на сайте. Чем полнее будет пакет, тем меньше вероятности долгого ожидания.

По прошествии 5 дней (без учета выходных), следует обратиться к своему кредитному менеджеру и уточнить, на каком этапе находится заявка, если ответ не получен.

Сотрудникам Сбербанка присуща некоторая доля бюрократизма, а потому поторопить процесс рассмотрения будет не лишним.

Как повысить вероятность одобрения заявки?

Получение положительного решения от ответственных за анализ информации заявителя менеджеров возможно ускорить и увеличить шанс нужного результата. Для этого следует понять, какие данные и с какой целью запрашивает финансовая организация. Проверяющие хотят убедиться в отсутствие рисков для будущей сделки и уровне надежности обратившегося за услугой лица.

Предоставляется следующий пакет документации:

- Паспорт.Выдать кредит могут только гражданину РФ в возрасте от 21 до 65 лет;

- Справка с места работы. Для погашения платежей необходимо наличие постоянного стабильного заработка;

- Свидетельство из налоговой службы об уровне и размере доходов, отсутствии задолженностей;

- Дополнительные бумаги, в зависимости от семейного положения, участия в государственных льготных программах помощи в улучшении жилищных условий.

Кроме запрашиваемых у клиента сведений, специалисты просматривают межбанковские базы.

После этого проверяется наличие долгов перед другими компаниями, фигурирование личности в черных списках и стоп-листах, системе Хантер. Исключается возможность мошеннических действий. Данные должны совпадать с фактическими записями в других источниках. При отказе следует узнать его характер, причину. Учреждение имеет право ответить отрицательно без объяснений.

В большинстве случаев работник прояснит ситуацию, подскажет способ исправления ошибки и получения одобрения. Если проблема носит технический характер — неполный список справок, помарки в бланке, то заявку несложно будет переоформить заново в течение суток. Внесение поправок, улучшение кредитной истории потребует нескольких месяцев.

Чтобы выдали ипотечный кредит, следует:

- Предоставить документы в полном объеме и без помарок;

- Указать правдивые сведения, не пытаясь искажать информацию правок, завышать доход;

- Не иметь задолженностей перед государственными и финансовыми организациями, погасить имеющиеся;

- Удовлетворять условиям выбранной программы.

Повышает вероятность положительного решения наличие зарплатной карты, статус постоянного клиента компании.

Необходимые документы

Прежде чем подать заявку, потенциальному заемщику необходимо собрать пакет документов, который состоит из:

- Паспорта заёмщика/поручителя.

- Второго документа – СНИЛС, военного билета, заграничного паспорта.

- Копии трудовой книжки.

- Справки на банковском бланке либо 2-НДФЛ за предыдущие 6 месяцев.

- Договора аренды, выписки по депозиту, чтобы подтвердить дополнительный доход.

- Брачного свидетельства и детских метрик.

Какие именно документы нужны при подаче заявления, зависит от выбранного проекта по кредитованию.

Оформление ипотеки не завершается на предоставлении указанных документов. Если заявка будет одобрена, чтобы заключить сделку, требуется дополнительная документация.

Сколько времени занимает все оформление ипотеки?

После получения положительного решения от банка начинается непосредственное оформление ипотеки, на которое уходит довольно много времени.

Получение ипотечного кредита складывается из следующих этапов:

- Поиск квартиры. Может затянуться на месяц. Для ускорения процесса можно обратиться в риелторскую компанию.

- Согласование недвижимого объекта с банком. Проходит в течение 1-3 дней.

- Оценка имущества и оформление страхования. На этот этап уходит примерно 2-3 дня.

- Оформление соглашения об ипотеке и договора купли-продажи. Занимает в среднем 3 дня.

А через 7 дней после оформления документации в Регпалате (МФЦ) вы получите свидетельство о праве собственности.

Заключение сделки

После реализации подготовительных этапов необходимо перейти непосредственно к заключению сделки. На этом стадии, которая должна быть завершена пока не истек срок одобренной ипотеки, предпринимаются следующие действия:

- подготовка и подписание договоров – ипотеки и залога;

- подача документов в Росреестр для регистрации сделки;

- оплата госпошлины за получение выписки из ЕГРН и регистрацию двух договоров (общая сумма – 1 750 руб.);

- внесение начального взноса и получение кредита.

Очевидно, что получение одобрения ипотеки – это важное, но далеко не единственное условие успешной покупки жилья за счет заемных средств Сбербанка. Поэтому необходимо четко и последовательно выполнять описанные выше этапы оформления кредита, что позволит исключить или минимизировать вероятность возникновения проблем на любом из последующих этапов сделки