Тарифы для физических лиц от сбербанк в 2019 году

Содержание:

- Специальные тарифы, предлагаемые физлицам

- Вход в Сбербанк бизнес онлайн

- Обзор USSD и SMS запросов

- Зарплатная карта от Сбербанка

- Бизнес карты

- Золотая карта Visa, МИР, Мастеркард

- Какие услуги предлагает Сбербанк в 201 9 году для физлиц и тарифы на них

- Депозиты в Сбербанке: гарантированные инвестиции с защитой

- Как выяснить тариф карты?

- Классические предложения

- Какие тарифы действуют в Сбербанк Бизнес Онлайн в 2021 году?

- Вход в систему

- Способы перевода

- Сбербанк: заказать дебетовую карту онлайн

Специальные тарифы, предлагаемые физлицам

Кроме основных разработанных и установленных Сбером комиссионных, держателю сберкарт порой можно столкнуться и с некоторыми дополнительными тарифами (в рублях). Их размер достаточно сильно отличается от стандартного и базируется на использовании некоторых дополнительных опций. В частности:

- изготовление сбербанковской карты по индивидуальному дизайн-проекту: 500 обслуживание такого пластика обойдется держателю в 750 в месяц;

- сберкарта «Подари жизнь»: 1 000 (классическая), 4 000 (золотая) + 0,30% за проведение каждой оплаты;

- бесконтактный пластик: ежегодное обслуживание за первый год 900, за последующие 600;

- карточка Моментум (неименная): обслуживание и выпуск бесплатны.

Вход в Сбербанк бизнес онлайн

Для того чтобы войти в личный кабинет нужно на главной странице перейти в раздел «Корпоративным клиентам», после чего в правом верхнем углу нажать кнопку «Вход». На открывшейся вкладке будет предложено ввести идентификатор пользователя и пароль. Если клиент по какой-то причине забыл логин или пароль, у Сбербанка онлайн для юридических лиц есть специальная ссылка, нажав на которую можно восстановить утерянные данные.

При первом входе на сайт Сбербанка бизнес онлайн необходимо ввести имя пользователя, указанное в информационном листке и пароль, который должен прийти по смс. После этого будет предложено изменить код доступа. Для этого нужно ввести новый пароль, содержащий цифры и буквы разного регистра. Рекомендуемая длина должна быть не менее 8 знаков, которые не должны иметь простой вид типа «abc» либо «321».

СМС пароль

Если вход произведен успешно, сервис попросит пользователя произвести процесс смс-аутентификации. Способ является дополнительным средством защиты, который способен снизить риски, возникающие во время работы в глобальной сети. СМС-сообщения с кодом доступа направляется на телефон, указанный при регистрации. При смене сим-карты обязательно необходимо сообщить в подразделение банка об этом изменении. Банковская организация всегда проверяет симку, на самом ли деле она зарегистрирована на имя юридического лица – нового клиента Сбербанк онлайн.

Вход через токен

Для начала нужно вставить токен в USB-порт компьютера. Если автоматический запуск не произойдет, надо зайти в директорию «Мой компьютер», где выбрать «Устройства со съемными носителями». В зависимости от прошивки активировать один из следующих файлов:

После этого должен запуститься браузер, в противном случае надо запустить sslgate. Для входа нужно выбрать учетную запись PIN. Для каждого отдельного сотрудника предоставляется свой порядковый номер: PIN-1, PIN-2 и т.д. Решение о количестве подключений принимает руководитель предприятия. После вводится код доступа, который находится в конверте, выданном в банке. Проведя все манипуляции, можно приступать к работе со Сбербанк онлайн.

Обзор USSD и SMS запросов

Существуют системы удобных запросов для более удобного использования услуги Мобильный банк. Короткие команды USSD позволяют моментально получить информацию по состоянию счёта карты или по осуществляемым операциям.

Информационное уведомление отображается непосредственно на экране мобильного устройства, благодаря чему клиент получает быстрый доступ к любым данным по собственной карте.

Наиболее популярные команды USSD запросов:

Наиболее популярные команды USSD запросов:

- *900*01# — услуга, позволяющая узнать баланс собственной карты Сбербанка. Если в пользовании клиента имеется несколько карт, запрос будет видоизменен: к данной форме дополнительно добавляется четыре последних значения номера карты, по которой требуется получить информацию.

- *900*200# — популярная команда, позволяющая отправить денежные средства на тот номер телефона, которому непосредственно привязана карта. Следует помнить, что максимальная сумма перевода не может превышать 3.000 руб.

- *900*927ХХХХХХХ*100# — при помощи данной команды можно пополнить счёт другого абонента. Номер телефона вводится в стандартном десятизначном формате, сумма, указанная в образце — 100 руб.

- *900*12*927ХХХХХХХ*600# — команда, при помощи которой можно перевести денежные средства другому лицу при помощи использования номера телефона абонента. 600 — сумма основного перевода, число 12 обозначает цифровой код, далее указывается номер телефона.

- *900*11*ХХХХ*YYYY*1500# — услуга позволяет перевести средства любому абоненту по личному номеру его карты. Число 11 обозначает код выполнения операции, xxxx — последние 4 цифры карты отправителя денежных средств, yyyy обозначает последние четыре номера карты получателя.

- *900*02*ХХХХ# — стандартная команда, обозначающая информационный запрос о последних операциях, совершаемых с карты. Обозначение xxxx — это последние 4 цифры номера карты, цифра 02 обозначает цифровой код для совершения запроса.

- *900*03*ХХХХ*N# — данная команда позволяет заблокировать карту в срочном режиме. Цифра 03 обозначает код стандартной команды, N — непосредственная причина блокировки карты, которой соответствует определённое значение:

- 0— карта потеряна;

- 1 — карта украдена;

- 2 — пластиковая карта осталась в банкомате;

- 3 — другая возможная причина блокировки.

- *900*04# — услуга по блокировке мобильного банка. Цифра 04 обозначает стандартный код команды.

Стандартные SMS команды для осуществления различных операций по карте

Удобные короткие SMS команды позволяют быстро и эффективно осуществлять финансовые операции, а также оперативно получать информацию по счёту собственной карты.

Наиболее популярные запросы выглядят следующим образом:

- БАЛАНС, пробел, четыре последних цифры личной карты. Данная операция предусматривает получение информации по остатку счёта на карте.

- ИСТОРИЯ, пробел, последние 4 цифровые значения карты — команда позволяет получить информацию о последних финансовых операциях, производимых с карты.

- БЛОКИРОВКА, пробел, четыре последних значения номера карты, а также главная цифра, информирующая о причине блокировки карты:

- 0 — утрата личной карты;

- 1 — кража карты;

- 2 — пластиковая карта застряла в банкомате;

- 3 — другие причины блокировки.

- БЛОКИРОВКА УСЛУГ: данная операция позволяет полностью остановить действие услуги мобильного банка;

- РАЗБЛОКИРОВКА УСЛУГ, пробел, 4 последних символа номера личной карты — данная команда позволяет полностью возобновить ранее подключенный сервис по услугам;

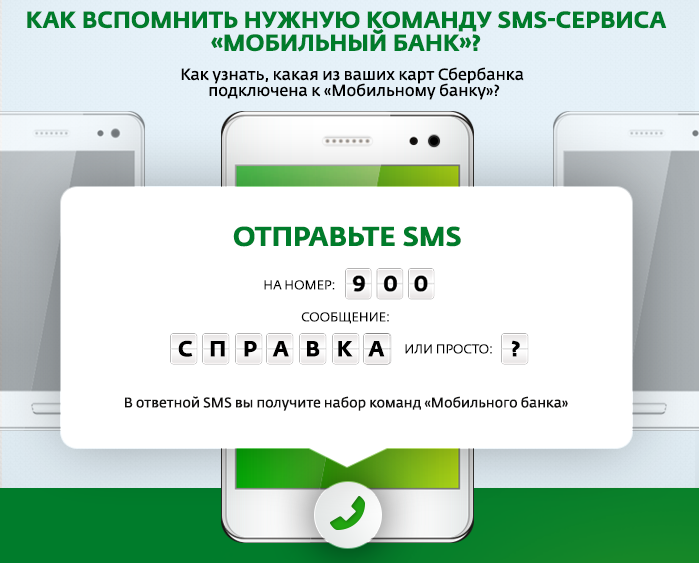

- СПРАВКА — команда позволяет запросить информацию по всем картам, имеющимся у клиента;

- Сумма в рублях: отправляя данную команду, клиент соглашается со списанием определенной суммы на счёт телефона. Списание производится с карты, на которой имеется зафиксированная в сообщении сумма.

- ОПЛАТА, номер телефона, сумма — данная команда позволяет быстро пополнить счет телефона на указанную денежную сумму;

- ПЕРЕВОД, номер телефона, размер — SMS подобного вида предусматривает перевод денежных средств на личный карточный счет абонента, которому принадлежит данный номер телефона.

При помощи коротких SMS и удобных USSD команд можно быстро и эффективно совершать самые востребованные финансовые операции — процедура занимает несколько минут, при этом денежные средства зачисляются моментально. Всё это позволяет значительно оптимизировать личные операции по карте и значительно упростить работу с личным карточным счетом Сбербанка.

Зарплатная карта от Сбербанка

Банковские карточки, рассчитанные на выдачу зарплаты, распределяются на несколько типов:

- МAESTRO – обслуживание данного вида карточки является бесплатным. Срок эксплуатации карты составляет 3 года с даты ее выдачи.

- Тарифы на карты Сбербанка VISA и GOLD включают в себя оплату за дополнительные функции. Клиент оплачивает 700 рублей в первый год использования карты и 450 р. за каждый следующий год. Преимущества такого типа карты состоят в том, что средства можно снять не только на территории РФ, но и в других странах мира.

Во время снятия денег в банкоматах от Сбербанка комиссия не снимается, если же нужно получить наличии в другом банке или банкомате, высчитывается 1% от общей суммы снятия, а также взимается комиссия от 70 до 100р.

Бизнес карты

Новые разработки Сбербанка позволяют качественно оптимизировать работу юридических лиц и значительно усовершенствовать стандартные операций. Использование корпоративной карты Сбербанка позволяет юридическим лицам тратить средства компании, выданные сотруднику под отчет — к примеру, на покупку различных средств на хозяйственные нужды организации и так далее. Пластиковую карту можно использовать для совершения безналичной оплаты любых расходов компании, командировочных, представительских расходов, а также снятия наличных средств при необходимости.

Основные преимущества использования корпоративной карты:

- Значительная экономия на комиссии при осуществлении финансовых операций;

- Возможность удобного снятия наличных средств за границей;

- Отсутствие потребности открывать валютный счет во время пребывания в зарубежных командировках;

- Качественный контроль всех расходных операций;

- Безопасное хранение средств компании, предназначенных для дополнительных нужд.

Данная карта способна полностью заменить ранее использовавшиеся чековые книги, значительно облегчая процедуру отчётности внутри компании.

Образец бизнес-карты Сбербанка

Золотая карта Visa, МИР, Мастеркард

Золотые карты включают расширенный список привилегий (бонусы, акции от партнеров и т.д.). Взамен держатель пластика платит повышенную цену за ежегодное обслуживание.

Карта Gold Аэрофлот

Статус Голд позволяет копить мили за совершаемые покупки на более выгодных условиях– 1,5 мили за 60 рублей. Накопленные мили клиент меняет на авиабилеты.

- Годовое обслуживание: 3 500 руб.;

- Лимиты обналичивания: 3 000 000 р. в месяц без комиссии;

- Переводы: 1 ООО ООО р. через Сбербанк Онлайн;

- Бесконтактная оплата: Samsung Pay, Android Pay, Apple Pay.

Золотой дебетовый пластик «Подари жизнь»

Карта связана с одноименным фондом. На помощь детям перечисляются 2 000 рублей от стоимости 1-го года сервиса и 0,3% со всех покупок. За траты начисляются бонусы «Спасибо». В месяц можно тратить до 15 000 бонусов и обменивать на скидки партнеров.

- Плата за год: 4 000 (1-ый год), затем 3 000 ₽;

- Лимиты вывода: 3 ООО ООО руб. в месяц без комиссии;

- Бонусные начисления: до 5% от покупки;

- Бесконтактная оплата: Эппл Пэй, Андроид Пэй, Самсунг Пэй.

Карта с большими бонусами

Карта дает возможность получать бонусы Сбербанка в повышенном объеме. В дальнейшем они используются на автозаправках (10%), кофейнях и ресторанах (5%) и покупках в магазинах (1,5%). По партнерским акциям сумма бонусов составляет до 30% от цены купленного товара.

- Годовое обслуживание: 4 900 руб.;

- Лимиты обналичивания: 5 000 000 руб. в месяц без комиссии;

- Бонусы: до 10% от приобретения (у партнеров – до 30%);

- Бесконтактная оплата: Samsung, Android, Apple Pay.

Какие услуги предлагает Сбербанк в 201 9 году для физлиц и тарифы на них

В Сбербанке можно открыть вклад, взять кредит и оформить дебетовую или кредитную карту.

Вклады выгоднее оформлять через мобильный банк:

- Сохраняй. Не позволяет снятие и внесение средств, но имеет высокую процентную ставку.

- Пополняй. Без снятия, но его можно пополнять, за счет этого — ставка чуть ниже, чем у Сохраняй.

- Управляй. Вариант для физических лиц, которые хотят всегда иметь доступ к своим средствам. Минимальный размер неснижаемого остатка — 30000 тыс. рублей.

- Также есть вклады с повышенными процентными ставками для владельцев пакетов услуг Сбербанк Первый и клиентов Сбербанк Премьер.

- Пенсионный плюс. Возможно и внесение, и вывод наличных.

- Пополняй на имя ребенка. Класть деньги на счет может любой гражданин РФ с паспортом. До совершеннолетия деньги не могут быть сняты без разрешения органов опеки.

- Социальный. Для детей-сирот и ветеранов. Туда будут перечисляться пособия. Можно открыть только в отделении банка.

- Подари жизнь. Каждые 3 месяца 0,3% годовых от суммы вклада перечисляются в благотворительный фонд Подари жизнь.

Дебетовые карты ПАО Сбербанк:

- С большими бонусами. Обслуживание — 4900 руб. в год. Кэшбек — до 10%.

- Золотая — 3000 руб. ежегодно. Возврат бонусами — до 5%.

- Классическая — 750 руб. в год.

- Молодежная. Для людей от 14 до 25 лет. Обслуживание стоит 150 руб., до 11% возвращается бонусами Спасибо.

- Пенсионная. Бесплатное обслуживание, 3,5% годовых на остаток средств.

- Карты Аэрофлот. За потраченные деньги вы получаете мили, которыми можно оплатить авиабилеты. Есть классическая, золотая и signature.«Подари жизнь. Процент от ваших покупок идет на благотворительность. Бывает классической, золотой и платиновой.

- Моментальная. Время оформления — 10 минут. Бесплатное обсаживание.

Для некоторых карт можно выбрать свой дизайн. Картинка не должна нарушать авторские права и подходить по размеру.

Все тарифы Сбербанка — выгодные и удобные.

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %

Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

| Плюсы | Минусы |

| У брокера большая сеть филиалов по всей стране. | Существенный недостаток брокера сегодня — его клиенты могут торговать только на Московской бирже, на Санкт-Петербургской — нет. |

| Всегда быстро и удобно снять или положить деньги на счет, подключить дополнительные опции. | Прогноз не всегда может быть оправдан.Ошибочно рассчитывать при покупке ценных бумаг только на письма рекомендательного характера от брокера. Придется самому проанализировать продукт, изучить новости, перспективы, причины подъема или спада стоимости ценных бумаг. |

| У Сбербанка много банкоматов. | Если взглянуть на отзывы реальных вкладчиков, то можно увидеть, что новичкам сложно разобраться в программе, а служба поддержки не всегда мобильно реагирует на вопросы. |

| У клиентов есть возможность досрочного расторжения брокерского договора. | |

| Можно оформить *страховку с возможностью заработать на инвестициях и сохранить свой первоначальный взнос. |

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Как выяснить тариф карты?

Получая карту, клиент банка неизменно подписывает договор на её обслуживание. В документе оговариваются все ключевые условия использования пластика, включая актуальные тарифы. Поэтому первым источником сведений о тарифах по карте должен стать договор.

Второй удобный способ выяснить собственный тариф — это посещение личного кабинета веб-банкинга. После первичной регистрации и формирования собственного пароля и логина вход на ресурс будет производится по этим данным и коду подтверждения.

Узнать тариф пластиковой карты можно у сотрудника банка в ходе звонка на горячую линию. Номер: 8-800-555-55-50.

Важно! Оператору нужно назвать свои личные и паспортные данные, а также секретное слово, которое было указано при оформлении карты.

Выяснить тариф карточки поможет и личное обращение в офис банка (при себе необходимо иметь паспорт). Сотрудник банка подскажет действующий по карте тариф. Также он ответит на вопросы, возникшие по поводу списания средств.

Классические предложения

Тарифы по банковским картам Сбербанка в этом разделе представляют собой гармоничное сочетание цены и перечня доступных опций. В данном сегменте существуют следующие виды «пластика»:

- стандартные;

- с индивидуальным дизайном;

- накопительные;

- благотворительные.

Бесконтактные Visa Classic и MasterCard Standart – классические предложения, предлагающие стандартный набор услуг. Их стоимость составит: 900 рублей в первый год, со второго – 600 руб.

«Молодежная» карта Visa или Mastercard ориентирована на клиентов в возрасте от 14 до 25 лет. Она учитывает потребности молодых людей: на ее счет можно переводить стипендию или зарплату, без проблем совершать покупки в реальных или виртуальных магазинах. В этот карточный продукт также добавлены функция автоматического пополнения баланса телефона, Мобильный банк, услуга поиска ближайшего банкомата, страхование, удаленный контроль состояния счета. Стоимость обслуживания составляет всего 12,5 руб. в месяц.

Благотворительный карточный счет, помимо стандартных функций, предполагает участие в акции, проводимой Сбербанком совместно с фондом «Подари жизнь». Эта организация собирает пожертвования для детей с тяжелыми онкологическими заболеваниями. При расчетах с помощью карточки банк будет автоматически перечислять в фонд:

- 0,3% от потраченной суммы (относится к расходам клиента);

- 0,3% от потраченной суммы (расходы банка);

- 50% платы за пользование картой в первый год пользования (за счет средств организации).

Visa Classic «Подари жизнь» будет стоить владельцу ровно 1000 руб. ежегодно.

Еще одна партнерская программа Сбербанка – предложение при совершении покупок накапливать мили «Аэрофлот Бонус» и обменивать их на авиабилеты. Visa Classic «Аэрофлот» предполагает зачисление 500 начальных миль и затем по 1 миле за каждые 60 рублей. Ее обслуживание оценивается в 900 руб. за год.

| МастерКард СтандартКредитка | Виза КлассикКредитка | МастерКард Стандарт Дебетовый пластик | Виза КлассикДебетовый пластик | МастерКард Маэстро Дебетовый пластик | Виза ElectronДебетовый пластик | |

| Валюта | Руб. | Руб. | Руб., Долл./Евро | Руб., Долл./Евро | Руб., Долл./Евро | Руб., Долл./Евро |

| Срок пользования | 3 г. | 3 г. | 3 г. | 3 г. | 3 г. | 3 г. |

| Льготный период использования кредитных средств без начисления | до 50 дней | до 50 дней | – | – | – | – |

| Минимальный ежемесячный платеж, от остатка долга | 5 | 5 | – | – | – | – |

| Ставки по долговым обязательствам, % | 18,9 – 24 | 18,9 – 24 | – | – | – | – |

| Лимит кредита в руб. | 600 тыс. | 600 тыс. | – | – | – | – |

| Тариф на первый год обслуживания, руб. | 0-750 | 0-750 | 750 | 750 | 300 | 300 |

| Снятие денег в банкомате, % | 3 (min 199р.) | 3 (min 199р.) | ||||

| Суточные ограничения на снятие средств | 150 тыс. | 150 тыс. | 150 тыс. | 150 тыс. | 50 тыс. | 50 тыс. |

| Обслуживание дополнительных пластиков, руб. | – | – | 450 | 450 | 150 | 150 |

Какие тарифы действуют в Сбербанк Бизнес Онлайн в 2021 году?

Сбербанк предлагает корпоративным клиентам целую линейку тарифов, отвечающую нуждам любой фирмы. Все тарифы отличаются массой преимуществ – от открытия расчетного счета за час до бесплатного онлайн банка и 1С для малого бизнеса. В 2021 году к подключению доступны следующие пакеты услуг:

| Состав пакета услуг | Лёгкий старт | Набирая обороты | Полным ходом |

| Ведение счета с ДБО | 1 счет | 1 счет | 1 счет |

| Перевод средств со счета ЮЛ на счет ЮЛ с использованием ДБО: | |||

| — в ПАО Сбербанк | не ограничено | не ограничено | не ограничено |

| — другие банки (в т.ч. в Дочерние банки ПАО Сбербанк) | до 3 шт.* {*4-й и последующие платежи в месяц по 199 руб. за платеж} , |

до 10 шт.* {*11-й и последующие платежи в месяц по 100 руб. за платеж} , |

до 50 шт., {*51-й и последующие платежи в месяц по 100 руб. за платеж} , |

| Перевод средств со счета ЮЛ на счет ФЛ , , , |

0,5% — до 150 тыс. руб. включительно (для ИП — бесплатно*) 1% — свыше 150 до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 199 руб. за платеж} |

0,5% — до 150 тыс. руб. включительно (для ИП — бесплатно*) 1% — свыше 150 до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 100 руб. за платеж} |

бесплатно — до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. , , {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 100 руб. за платеж} |

|

Прием и зачисление наличных на счет : — через устройства самообслуживания, — по Бизнес-карте (через банкомат, терминал в кассе) |

0,15% от суммы | стандартный тариф | до 300 тыс. руб.* {*свыше 300 тыс. руб. стандартный тариф} , |

|

Прием и зачисление наличных на счет через кассу (в т.ч. не по месту ведения счета) , : — до 100 тыс. руб.включительно |

1% от суммы | стандартный тариф | стандартный тариф |

| — свыше 100 тыс. руб. | 1% от суммы | стандартный тариф | стандартный тариф |

| Выдача наличных со счета по Бизнес–карте через банкомат/терминал в кассе ПАО Сбербанк (в т.ч. при закрытии счета) |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

| Выдача наличных со счета через кассу в ПАО Сбербанк (в т.ч. при закрытии счета) , |

7% — до 5 млн. руб. 10% — свыше 5 млн. руб. |

2,5%, мин 500 руб. — до 300 тыс. руб. 3,5% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2,5%, мин 500 руб. — до 300 тыс. руб. 3,5% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

| Предоставление справок по банковским операциям по счету , : | |||

| — в электронном виде по каналу e-invoicing | бесплатно | бесплатно | бесплатно |

| — на бумажном носителе | 1 тыс. руб. | 400 руб. | 400 руб. |

| Обслуживание Бизнес-карты к расчетному счету , | 1 (одна) Бизнес-карта Visa Business Momentum / Mastercard Business Momentum — бесплатно | 1 (одна) Бизнес-карта Visa Business / Mastercard Business — бесплатно | 1 (одна) Бизнес-карта Visa Platinum Business / Mastercard Preferred — бесплатно |

| Информирование об операциях поступления и/или списания средств по банковскому(им) счету(ам) в валюте РФ , | 199 руб. | бесплатно | бесплатно |

| СМС-информирование по операциям совершенным с использованием Бизнес-карты , | 60 руб. | бесплатно | бесплатно |

| Стоимость пакета услуг в месяц | 0 руб. | 990 руб. | 3 490 руб. |

| Стоимость пакета услуг за 6 месяцев + 1 месяц бесплатно | 0 руб. | 5 940 руб. | 20 940 руб. |

| Стоимость пакета услуг за 12 месяцев + 2 месяца бесплатно | 0 руб. | 11 880 руб. | 41 880 руб. |

Стоимость обслуживания в Сбербанке регулярно меняется, услуги, не вошедшие в пакеты, придется оплачивать дополнительно. Бесплатно доступно открытие счета, доступ в ЛК, бонусы новым пользователям.

Вход в систему

Для входа в систему Сбербанк Онлайн зайдите на сайт Сбербанка (https://www.sberbank.ru) и щелкните значок Сбербанк Онлайн или нажмите кнопку Вход в верхней правой части страницы. В результате откроется страница входа в систему Сбербанк Онлайн. На данной странице Вы можете выполнить следующие действия:

- Если Вы зарегистрированы в системе, то можете выполнить вход, указав логин и пароль.

- Если Вы не зарегистрированы в системе, то можете перейти на страницу регистрации, щелкнув ссылку Регистрация.

- Если Вы забыли пароль, то можете его восстановить. Для этого щелкните ссылку Забыли пароль?.

Для входа в систему выполните следующие действия:

- В поле Логин введите Ваш идентификатор пользователя, распечатанный через устройство самообслуживания, или логин, который Вы указали при самостоятельной регистрации.

- В поле Пароль введите Ваш пароль, который Вы получили через банкомат или выбрали при самостоятельной регистрации.

- Нажмите кнопку Войти.

Если идентификатор пользователя/логин или пароль введены неверно, появится соответствующая всплывающая подсказка.

При соответствующих настройках для дополнительной аутентификации пользователя может потребоваться подтверждение входа одноразовым паролем. Для этого в открывшемся окне введите одноразовый пароль и нажмите кнопку Подтвердить. Настройка подтверждения входа одноразовым паролем описана в разделе Настройки.

Внимание! Настоятельно рекомендуем сохранить запрос одноразовых паролей при входе в систему. Это обеспечит защиту Ваших средств даже в том случае, если постоянный пароль будет скомпрометирован

В случае если Вы не можете войти в систему, щелкните ссылку Забыли логин или пароль?, а затем в появившемся окне щелкните одну из следующих ссылок:

- Зарегистрируйтесь заново — для самостоятельной регистрации (см. раздел Регистрация).

- формой восстановления пароля — для восстановления пароля.

Для безопасного выхода из системы нажмите кнопку Выход, расположенную в верхней правой части страницы. После этого откроется страница входа в систему.

Внимание! В случае если Вы не совершаете активных действий в системе, рабочая сессия продолжает оставаться активной в течение 15 минут, после чего произойдет автоматический выход. Для дальнейшей работы Вам необходимо снова войти в систему

Выбор региона оплаты

После подтверждения входа в систему откроется страница для выбора региона оплаты. На этой странице автоматически отображается регион, который Вы указали на сайте Сбербанка.

Если Вам нужно выбрать другой регион, в котором Вы хотите постоянно оплачивать услуги, в поле «Регион оплаты» щелкните ссылку Все регионы или на название указанного региона (этот регион в справочнике будет выделен оранжевым цветом). Откроется справочник регионов, в котором щелкните название интересующего региона и нажмите кнопку Сохранить. В итоге откроется главная страница системы Сбербанк Онлайн.

Также выбрать регион оплаты Вы можете на странице входа в систему, щелкнув вверху страницы в поле «Регион оплаты» ссылку Все регионы или на название указанного региона.

Способы перевода

Учреждение предлагает клиентам несколько способов денежных переводов:

- Через банкомат. Операция осуществляется с использованием пластиковой карты банка и введением пин-кода. На странице Главного меню потребуется обратиться к опции «Платежи и переводы», а затем выбрать функцию «Перевод средств». В появившемся окне следует указать получателя платежа, а также его реквизиты. После подтверждения оплаты необходимо получить квитанцию и сохранять ее до зачисления средств на счет контрагента. Аналогичным образом можно перевести средства на счет клиента Сбербанка.

- С использование сервиса «Сбербанк Онлайн». Необходимо авторизоваться в системе, применив логин и пароль, полученные в банкомате. В Личном кабинете потребуется выбрать из списка карточных счетов тот, с которого необходимо осуществить перечисление средств. Далее напротив карты следует нажать на опцию «Операции», из которых выбрать «Перевести частному лицу». В открывшемся окне понадобится ввести данные получателя, а затем подтвердить транзакцию кодом, отправленным системой по номеру телефона владельца.

- В офисе банка. Для осуществления перевода следует обратиться к специалисту, предъявив паспорт, карту банка, реквизиты (БИК, ИНН банка, номер счета получателя, его Ф.И.О.).

Сбербанк: заказать дебетовую карту онлайн

Как позволяет Сбербанк-онлайн заказать карту через интернет? Сейчас оформить заказ дистанционно можно только на кредитную карту. Чтобы воспользоваться для этих целей интернет-банкингом для начала стоит в нём авторизоваться. Для этого необходимо знать свой логин и пароль от системы, а также иметь под рукой телефон, на который приходят СМС-оповещения. Если пользователь не зарегистрирован в Сбербанке-онлайн, то нужно исправить ситуацию. Для регистрации необходим идентификатор, узнать который можно позвонив на горячую линию Сбербанка. Затем действуем по следующему алгоритму.

Благодаря этим действиям клиент решит вопрос, как заказать новую карту Сбербанка России в 2021 году. Процесс очень простой и не вызовет затруднений даже у самых неопытных пользователей. В указанное время позвонит представитель банка и уточнит все интересующие вопросы. После этого банком будет принято решение, о котором клиент будет оповещён при помощи смс-сообщения. В случае принятия положительного решения заявителю необходимо буде посетить отделение банка для подписания документов.

Для получения дебетовой карты банка клиенту придётся самостоятельно прийти в офис финансовой организации и написать заявление на выпуск банковской карты. Можно ли бесплатно получить новый пластик? Да, все карты выпускаются бесплатно, плата взимается только за годовое обслуживание в соответствии с тарификацией.