Условия и процентные ставки нового вклада «онлайн плюс» от сбербанка россии в 2019 году

Содержание:

- Подача заявки в онлайн-банке

- Как открыть депозит онлайн

- Работа в системе посредством СМС

- Сберегательный сертификат

- Условия использования

- Как оформить

- Кредитные карты

- Плюсы удаленного оформления

- Условия открытия вклада в Сбербанк Онлайн

- Обзор системы Сбербанк Онлайн

- Как пользоваться системой Сбербанк Онлайн

- Безопасность приложения Сбербанк Онлайн гарантирована

- Как подать заявку на кредит в Сбербанк онлайн без посещения офиса банка?

- Развенчание популярных мифов

- Общие сведения

- Стоимость обслуживания Сбербанка-Онлайн

- Что такое Цели в Сбербанк Онлайн

Подача заявки в онлайн-банке

Подается заявка на кредит в Сбербанк Онлайн достаточно просто. Процедура состоит из десяти шагов, которые нужно пройти заявителю:

Авторизация в системе. Клиентам финансовой организации нужно ввести данные для входа, полученные в отделении при оформлении какого-либо продукта банка. Если их по какой-то причине не дали, нужно пойти регистрацию. При этом вводится номер банковской карты, далее колом из сообщения клиент подтверждает свои действия и сам придумывает данные для входа.

Переход на страницу расширенной анкеты.

Заполнение разделов расширенной анкеты.

- Подтверждение анкеты.

- Ввод одноразового кода из сообщения.

Получение подтверждения принятия заявки банком.

Ожидание звонка работника банка для получения консультаций по дальнейшим действиям.

В последнем окне можно видеть, в каком состоянии находится процесс рассмотрения заявки.

Как открыть депозит онлайн

Вклад в Сбербанке можно открыть самостоятельно, это довольно просто. Для этого нужно соблюдать определенную последовательность действий. Прежде всего, необходимо иметь карточный продукт или счет в Сбербанке.

Услугу «Сбербанк ОнЛ@йн» подключают непосредственно в отделении. Если клиент подпишет договор о банковском обслуживании, тогда он получит доступ к полному функционалу удаленной системы. Можно начать ею пользоваться и самостоятельно, но количество функций будет ограничено без договора.

Если клиент откроет карту моментальную, тогда не придется ничего платить за ее обслуживание. Можно сразу в отделении оформить у менеджера приходный кассовый ордер, чтобы в дальнейшем внести деньги на счет, с которого средства дальше будут направлены на вклад. Так могут поступить те люди, которые желают пополнить свой депозит наличными средствами.

Далее, чтобы иметь возможность активно работать со своим депозитом, нужно узнать свой идентификатор пользователя, а также пароль. Это можно сделать с помощью Мобильного банка, если клиент к нему подключен (если нет, то можно подключиться, годовая оплата невысокая за пользование этим сервисом, благодаря ему клиент получит немало удобств). Также можно получить информацию на терминале и банкомате.

Потом нужно зайти на сайт Сбербанка с помощью удобного устройства (компьютера, мобильного телефона, терминал для этих целей также подойдет). Клиенту нужна главная страница интернет-ресурса. На этой странице осуществляют ряд действий, кликают: Частный лицам – Онлайн-услуги – Сбербанк Онлайн. Откроется окно, где в специальные графы клиент вводит свой пароль, а также персональный идентификатор.

Затем открываем «Вклады и счета», а затем нужно кликнуть на «Открытие вклада».

На появившейся странице пользователь сможет подробно познакомиться с условиями открытия депозита посредством интернета. Затем нужно определиться с видом договора

Человеку стоит обратить внимание на такие вклады:

- Управляй онлайн;

- Пополняй онлайн;

- Сохраняй онлайн.

Есть отличия между ними. Это:

- различные процентные ставки;

- неодинаковые сроки;

- виды валют;

- минимальные суммы т.д.

Пользователь делает свой выбор, а дальше кликает «Продолжить». После этого на экране возникает специальная форма. Ее нужно внимательно заполнить. Человеку понадобятся для этого данные карты, с которой счет будет пополняться и др. Если клиент имеет деньги на счетах других банков, а в Сбербанке недостаточно средств для открытия вклада, можно воспользоваться безналичным расчетом и перевести нужную сумму из другого финансового учреждения, с помощью моментальной карты, например.

Чтобы благополучно завершить открытие вклада нажмите «Открыть» и проверьте корректность данных в поле «Подтверждение».

Тут нужно поставить галочку в соответствующей ячейке и согласиться с условиями банка. Затем подтверждают свою заявку. Операция получает статус «Выполнено». В разделе «Вклады и счета» можно проверить: заявку подтвердили или нет. Реквизиты счета можно найти там же.

Как открыть вклад через Сбербанк Онлайн можно поинтересоваться у менеджеров в отделении. Со временем некоторые функции могут претерпевать изменения, в связи с этим инструкция может быть несколько иной, чем описано здесь. Сбербанк непрерывно совершенствует свой онлайн-сервис, поэтому меняется и инструкция.

Работа в системе посредством СМС

Бывают моменты, когда доступ к счетам клиенту необходим не только 24 часа в сутки, но и в любом городе мира. В таких ситуациях на помощь может прийти мобильное приложение от Сбербанка.

Функционал мобильного кабинета Бизнес Онлайн ничем не отличается от того, который доступен на компьютере. Однако следует помнить, что работа в системе с помощью СМС требует дополнительных мер безопасности.

К таковым относятся:

- Осуществление операций, возможно, только после их подтверждения. Каждая операция требует ввода пароля. Код подтверждения приходит в виде смс сообщения на номер телефона клиента, указанного в договоре на подключение к системе Бизнес Онлайн;

- Если клиент совершает оплату со счета, то на его телефон высылаются реквизиты получателя. Полученные данные необходимо внимательно проверить и только после этого совершить платеж;

- Полученный код подтверждения не только является одноразовым, но и время его действия ограниченно. Обычно оно составляет не больше 15 минут;

- Банк рекомендует пользователям совершать работу в системе с помощью двух сим карт. Одна из них нужна для работы в личном кабинете, а на другую будут приходить смс – пароли.

Стоит так же обратить внимание на то, что работа мобильного приложения возможна на смартфонах, которые работают на базе android, и ios. Немаловажным фактором является и качество интернет — соединения

При плохом соединении совершать какие-либо действия в личном кабинете будет невозможно

Немаловажным фактором является и качество интернет — соединения. При плохом соединении совершать какие-либо действия в личном кабинете будет невозможно.

Сберегательный сертификат

Еще одной формой вложения средств, которая может принести хороший доход является покупка сберегательного сертификата. Собой он представляет ценную бумагу, обладатель которой может приумножить свой доход. Она оформляется на предъявителя. По истечении срока его действия его можно обменять в любом отделении банка на деньги.

Металлические счета – это обезличенные счета, на которых отражается определенное количество драгоценного металла принадлежащего клиенту. Количество металла хранящегося на счете указывается в граммах. Доход на таких счетах образуется за счет увеличения стоимости драгоценного металла на рынке металлов.

Условия использования

В каждом банке установлены свои условия пользования системой моментальных платежей. Это в основном касается лимита в сутки и комиссии за превышение максимальной суммы в месяц.

Тарифы и условия для физических лиц

Центробанк с 1.05.2020 установил максимальный размер комиссии, который могут взимать банки-участники СБП:

- до 100 000 руб. в месяц – 0 руб.;

- более 100 000 руб. в месяц – не выше 0,5 % от суммы, но не более 1 500 руб. за одну операцию.

До 30.06.2022 Центробанк не берет с банков плату за СБП по транзакциям между физическими лицами. После этой даты условия могут поменяться, в т. ч. и для нас.

Банки устанавливают собственные ограничения на размер перевода в день. Например:

- В Сбербанке можно перевести за одну операцию от 10 до 50 000 руб. В день – не более 50 000 руб.

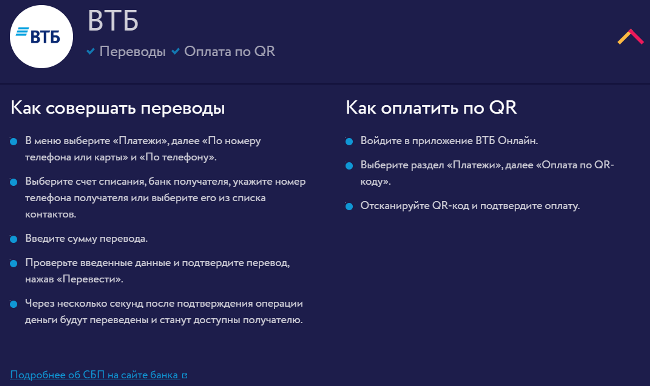

- ВТБ – лимит в 50 000 руб. в день и за один раз. Комиссия за превышение 100 000 руб. в месяц – 0,5 % (не меньше 20 руб., не более 1 500 руб.).

- Тинькофф Банк – максимальная сумма одного платежа составляет 150 000 руб. В сутки можно делать не более 20 операций.

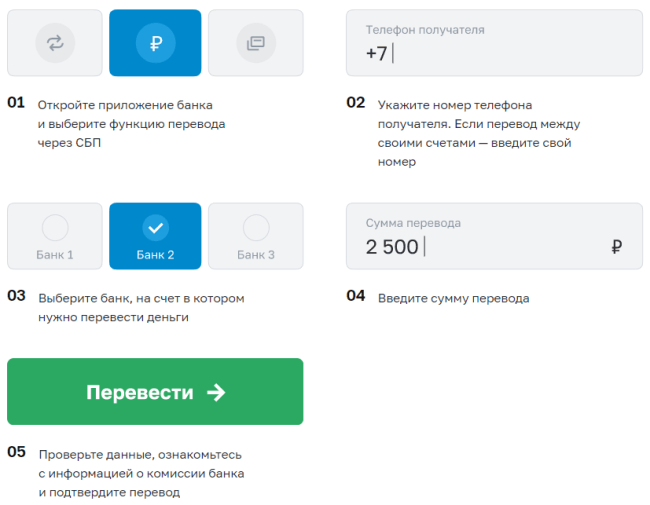

Как перевести деньги с помощью СБП

Чтобы отправить деньги с помощью этого сервиса, надо найти в приложении своего банка на смартфоне, компьютере или планшете соответствующую вкладку. Она не всегда очевидна. Например, в Тинькофф Банке это функция прячется в разделе “По номеру телефона”. Далее действуем по схеме.

Пример работы с СБП в Тинькофф Банке:

- В мобильном приложении выбрать раздел “Платежи и переводы” – “Переводы по телефону” – “По номеру”. Ввести номер телефона или выбрать из списка контактов, ввести сообщение для получателя и сумму. Нажать кнопку “Готово”.

- В приложении выбрать вкладку “Действия” – “Оплатить” – “Перевести” – “По номеру телефона”. Далее ввести номер телефона получателя средств, сообщение ему, если надо, и нажать кнопку “Перевести”.

Пример перевода в мобильном приложении Россельхозбанка:

- вкладка “Операции” – “Оплатить” – “По телефону в другой банк через СБП”;

- ввести номер телефона, сумму и сообщение получателю.

В других финансовых организациях схема примерно такая же. Имейте в виду, что приложения часто меняют интерфейс. То, что я написала сегодня на примере двух банков, завтра может быть неактуально. Все условия можно посмотреть на официальном сайте СБП. Например, в карточке ВТБ вот такая информация.

Как оформить

Перед тем как оформлять кредит через Сбербанк Онлайн, нужно знать, какие вопросы включает в себя дистанционная заявка.

Из документов для заполнения анкеты, претенденту понадобятся сведения из гражданского паспорта, именно их нужно указать в персональных данных заявки.

Помимо этого, в анкете нужно будет указать:

- информацию о семейном положении, наличии детей и брачного договора (если таковой составлялся);

- сведения о доходах и трудоустройстве. Нужно указать место работы, ее адрес, название организации, телефон и пр.;

- наличие имущества, находящегося в собственности претендента (автомашина, квартира, частный дом и др.).

Последний пункт может сыграть решающую роль при рассмотрении банком заявки.

Кредитные карты

Кредитные карты Сбербанка предназначены для совершения расчетных операций и это основное их назначение. Главная особенность таких карт заключается в том, что при расчетах с их использованием держателями используются средства, выделенные банком. Плюс кредитки заключается в её удобстве, когда возникает экстренная потребность в денежных средствах. Другое достоинство таких карт — наличие льготного периода: успев вернуть на карту потраченные деньги, вы избавите себя от необходимости выплачивать проценты. Один из ключевых плюсов кредитных карт Сбербанка России – это безопасность денежных средств, так как при утере карты вы потеряете только пластик, но не деньги. Взамен утерянной потом без проблем можно оформить новую карту.

Плюсы удаленного оформления

Если потенциальный заемщик оформляет кредит через систему Сбербанк Онлайн, он получает определенные преимущества, недоступные при оформлении в офисе:

- экономится время, поскольку не нужно никуда ходить;

- интернет-банкинг устроен достаточно просто, с ним справится любой пользователь ПК, все необходимые действия интуитивно понятны и расписаны;

- не нужен большой пакет документов, так как заем оформляется по паспортным данным;

- на всю процедуру уходит не более 10-15 минут;

- заявка рассматривается в течение пары минут, после чего с заявителем связывается сотрудник финансовой организации.

Эксперты отмечают, что заявки, поданные онлайн, одобряют чаще, чем оформленные в офисе финансовой организации.

Условия открытия вклада в Сбербанк Онлайн

Открытие вклада онлайн даёт возможность контролировать состояние счёта с помощью гаджета, быстро пополнять, не тратить время на посещение кредитной организации

В современном мире это важно как для человека, ведущего свой бизнес, так и для простого обывателя

Что нужно, чтобы открыть вклад онлайн

Если вы решили сделать вклад через Интернет, но ранее не обращались в Сбербанк, вам придётся посетить ближайшее отделение. Там необходимо создать счет, оставить заявку на получение пластиковой карты, заключить договор банковского обслуживания и написать заявление на подключение услуги «Сбербанк Онлайн». Для этого при себе надо иметь документ, удостоверяющий личность.

Если физическое лицо открывало депозиты в Сбербанке или уже является владельцем карты, необходимо просто положить на неё деньги удобным для себя способом: денежным переводом, в кассе или в банкомате кредитной организации.

Какие вклады можно открыть в Сбербанк онлайн

Сбербанк предлагает несколько вкладов, которые можно оформить онлайн. Их условия определяются несколькими факторами:

- минимальной суммой вклада;

- сроком первоначального размещения;

- возможность пополнения счёта;

- периодичностью снятия процентов по вкладу.

Сбербанк регулярно предоставляет возможность открытия по интернету новых депозитов с повышенными процентами. Мало того, бывают вклады, которые можно открыть только онлайн. Например, депозит «Онлайк», введённый в продуктовую линейку Сбербанка в августе 2018 года. Доходность его составила 6,50 и 6,70 % при хранении 1 и 2 года соответственно, без права снятия до конца периода сбережения. Но с 11 октября 2018 года размещение денег по вкладу было прекращено.

На сегодняшний день существует четыре вклада, которые могут быть открыты и приносить своему держателю стабильный доход с помощью Сбербанк Онлайн или мобильного приложения. Это вклады «Лови выгоду», «Сохраняй ОнЛ@йн», «Пополняй ОнЛ@йн» и «Управляй ОнЛ@йн».

| Наименования вклада | Процентная ставка (рублевый/валютный) |

| Лови выгоду | От 7,10 до 7,65 % |

| Сохраняй ОнЛ@йн | От 4,20 до 5,75 %/ от 0,2 до 2,00 % |

| Пополняй ОнЛ@йн | От 4,75 до 5,15 %/ от 1,4 до1,60 % |

| Управляй ОнЛ@йн | От 4,45 до 5,00 %/ от 0,3 до 1,50 % |

Одно из преимуществ открытия депозита через интернет — повышенный процент. Рассмотрим, как это работает. Вклад «Пополняй» и «Пополняй ОнЛ@йн», сравним условия.

| «Пополняй

ОнЛ@йн»/ «Пополняй», минимальная сумма |

От 3 месяцев

до 6 месяцев, % |

От 6

месяцев до 1 года, % |

От 1 года

до 2 лет, % |

От 2 лет

до 3 лет, % |

3 года, % |

| от 1 000 руб. | 4,75/4,60 | 5,00/4,85 | 5,00/4,85 | 4,95/4,80 | 4,85/4,70 |

| от 100 000 руб. | 4,90/4,75 | 5,15/5,00 | 5,15/5,00 | 5,15/5,00 | 5,00/4,85 |

| от 400 000 руб. | 5,05/4,90 | 5,30/5,15 | 5,30/5,15 | 5,25/5,10 | 5,15/5,00 |

| от 700 000 руб. | 5,05/4,90 | 5,30/5,15 | 5,30/5,15 | 5,25/5,10 | 5,15/5,00 |

| от 2 млн руб. | 5,05/4,90 | 5,30/5,15 | 5,30/5,15 | 5,25/5,10 | 5,15/5,00 |

| от $100 | 0,40/0,05 | 1,10/0,75 | 1,45/1,10 | 1,45/1,10 | 1,45/1,10 |

| от $3 000 | 0,45/0,15 | 1,15/0,85 | 1,50/1,20 | 1,50/1,20 | 1,50/1,20 |

| от $10 000 | 0,45/0,15 | 1,15/0,90 | 1,50/1,25 | 1,50/1,25 | 1,50/1,25 |

| от $20 000 | 0,55/0,25 | 1,25/0,95 | 1,60/1,30 | 1,60/1,30 | 1,60/1,30 |

| от $100 000 | 0,55/0,25 | 1,25/0,95 | 1,60/1,30 | 1,60/1,30 | 1,60/1,30 |

Как видно из таблицы, при открытии вклада в отделении Сбербанка процент по нему ниже на 0,15 %, чем у его мобильного аналога. При размещении 100 000 рублей сроком на один год по вкладу «Пополняй ОнЛ@йн» с окончанием расчётного срока хранения процент по вкладу, учитывая капитализацию, составит 5,15 %, при этом ежемесячный доход составит 429,17 рублей, а общая сумма к получению будет 105 150,00 рублей.

Аналогичные финансовые показатели по депозиту «Пополняй» на дату получения: процент — 5,00, ежемесячный доход 415,50 рублей, итоговая выплата в размере 104 986,00 рублей.

Инвестиции через интернет экономят не только время клиента, но и позволяют получить дополнительную прибыль, причем увеличение суммы вклада обеспечивает её абсолютный прирост.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью про заработок на играх с отзывами людей.

Обзор системы Сбербанк Онлайн

Рынок банковских услуг постоянно развивается. Учреждения, действующие в банковской сфере, постоянно расширяют спектр предлагаемых продуктов и услуг. Наряду с этим появляются новые участники. Но это никоим образом не влияет на позиции лидера – Сбербанка. Руководство этого самого надежного, по мнению большинства жителей нашей страны, банка приспосабливается к изменяющимся условиям деятельности в банковской сфере, предлагая своим клиентам расширенный набор услуг. Проводя работу по увеличению их количества, Сбербанк не забывает и про качественные показатели. Это делает более комфортным для клиентов процесс пользования услугами этого банка.

Многие ассоциируют Сбербанк с банковским учреждением, которое занимается преимущественно операциями с депозитами физических лиц, оформлением кредиток и обслуживанием предприятий и организаций. Однако за последнее время все изменилось в работе этого учреждения. Помимо этого изменился и принцип его работы. Вы можете самостоятельно увидеть всю широту спектра услуг и продуктов, предлагаемых этим банком.

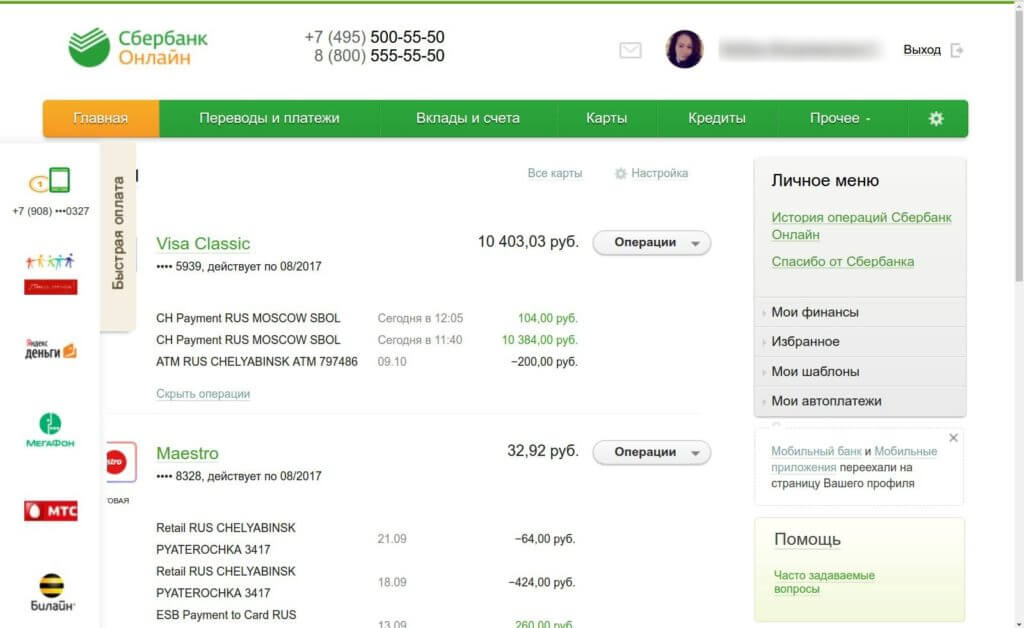

Как пользоваться системой Сбербанк Онлайн

Для всех последующих входов в систему нужно будет вводить в форму логин и постоянный пароль, а на следующей странице – код из смс.

Оказавшись в личном кабинете, можно найти информацию о себе, вкладах, кредитах, состояния счетов и остатков на них. В разделе настройки можно произвести нужные изменения. Функционал Онлайн системы Сбербанка очень велик и будет рассмотрен более подробно в этой статье, а также в других материалах сайта посвящённых главному банку страны.

Также перед вводом идентификаторов проверьте браузерную строку — напротив адреса официального сайта должен стоять значок безопасности. Существует множество сайтов-клонов, с которых мошенники считывают чужие данные и взламывают аккаунты.

Меры предосторожности при работе в системе Сбербанк онлайн:

- Личные данные нельзя передавать никому, в том числе сотрудникам Сбербанка.

- Сбербанк никогда не присылает своим клиентам смс и электронные письма для подтверждения личных и регистрационных данных.

- Не следует отвечать на сообщения и телефонные звонки с других номеров, кроме подтверждения собственных действий одноразовым паролем, который вам высылается с короткого номера 900.

- При вводе любых данных убедитесь, что рядом никого нет.

- Пользуясь мобильным приложением Сбербанк Онлайн, убедитесь, что скачано оно с официального сайта и является легальным.

Защита ресурса очень эффективна и имеет высокий уровень безопасности, но к клиентам предъявлено единственное условие: предельная внимательность и соблюдение элементарных правил Инструкции пользователя. Руководство пользователя отвечает на вопросы, как использовать все возможности дистанционного сервиса правильно.

Напротив каждого счета вы увидите клавишу «операции». Наведя курсор на нее, откроется окно:

- пополнить счет через личный кабинет;

- перевести денежные средства на свой счет;

- перевести средства стороннему абоненту;

- заблокировать

Сервис Копилка можно подключить к карте или счету, и пополнение будет выполняться автоматически. Дату и сумму пополнения клиент выбирает самостоятельно. Некоторые расходные операции можно производить только с дебетовых карт и счетов.

Полезное видео — как открыть вклад в Сбербанк Онлайн:

https://www.youtube.com/watch?v=3f2MhLnnNVUVideo can’t be loaded: Как Открыть Вклад в Сбербанк Онлайн! (https://www.youtube.com/watch?v=3f2MhLnnNVU)

Безопасность приложения Сбербанк Онлайн гарантирована

Безопасность – одно важнейших преимуществ мобильного приложения Сбербанк Онлайн. Каждый пользователь при регистрации должен создать уникальный 5-значный пароль для входа в личный кабинет системы, благодаря чему гарантируется конфиденциальность всех производимых операций со счетами. Также для приложений установлены лимиты, предотвращающие хищение крупных сумм. Если же Вам потребуется срочно заблокировать потерянную карту, то это можно сделать в пару касаний вашего смартфона.

Сбербанк Онлайн – многофункциональный сервис дистанционного банковского обслуживания, который способен удовлетворить все потребности современного клиента. Уже более миллиона человек наслаждаются простотой, комфортом и безопасностью мобильных приложений. Быть мобильным – это просто!

Как подать заявку на кредит в Сбербанк онлайн без посещения офиса банка?

Для начала вам необходимо войти в личный кабинет по логину и паролю.

После успешной авторизации, на главной странице перейдите в раздел «Кредиты» и выберите «Взять кредит в Сбербанке». Таким образом, начнется подача онлайн заявки без визита в банк через интернет. Перед вами откроется меню анкеты, которую необходимо заполнить, соблюдая последовательность.

Внимание! 2 ключевых момента

- Первый – это само оформление. После нажатия на кнопку «взять» часть ваших данных из личного кабинета автоматически подставиться в нужные поля.

- Второй – это кредитная история. В самом Сбербанке.Онлайн вы можете запросить выписку о состоянии своей КИ и получить ответ сразу! Услуга платная, стоимость проверки КИ составляет 580 руб.

Этапы подачи онлайн заявки – пошаговое описание

Анкета на потребительский кредит наличными состоит из 7 частей. Рассмотрим каждый из них по порядку.

Шаг 1. Выбор программы кредитования

- вид и наименование кредита;

- валюта получения (рубль, доллар или евро);

- сумма;

- срок;

- предварительный диапазон процентных ставок.

Шаг 2. Персональные данные

- Ф.И.О;

- дата и место рождения;

- контакты для связи (мобильный и рабочий телефон, электронная почта);

- удобное время для получения звонка от банковского сотрудника.

- ИНН;

- гражданство;

- паспортные данные;

- образование.

Часть информации может автоматически заполниться в онлайн заявку Сбербанка на кредит наличными, недостающие сведения вы вносите самостоятельно. Это одна из особенностей оформления без посещения офиса банка. Нажимаем на кнопку «далее» и переходим к следующему этапу.

Шаг 3. Семейное положение

- при наличии брака требуется указать сведения о супруге: Ф.И.О., дату рождения, наличие либо отсутствие кредитов;

- информация о детях и родителях указывается дополнительно.

Важно, указать личные данные родных в соответствующих графах. Если кто-то из родных работает в Сбербанке, обязательно следует указать это момент

Шаг 4. Прописка

- адрес постоянной регистрации;

- адрес временной регистрации указывается по желанию;

- адрес фактического проживания, право собственности и сроки.

Если адрес проживания совпадает с постоянной регистрацией, выберите соответствующий пункт и переходите к следующему шагу заполнения.

Шаг 5. Работа и доходы

- тип занятости;

- текущее место работы;

- ежемесячные расходы и доходы, включая среднемесячные данные семейного бюджета.

На этом этапе появляется возможность открыть расширенную анкету, вернуться к предыдущей вкладке и изменить условия оформления. Дополнительно появляется график платежей с предварительным расчетом.

Обращаем внимание на то, что трудовой стаж за последние 5 лет должен быть не менее 12 месяцев. Безработные граждане без справки о доходах и поручителей могут так же получить кредит в Сбербанке, но создание онлайн заявки не подходит для таких случаев

Шаг 6. Собственность

- вид недвижимости;

- информация об объекте;

- примерная рыночная стоимость, по вашему усмотрению;

- транспортное средство.

Данный шаг не является обязательным, но его заполнение увеличивает шансы на одобрение в разы. Клиенты, обладающие имуществом, могут не только рассчитывать на получение денег без отказа, но и на снижение процентной ставки и увеличения максимальной суммы займа.

Шаг 7. Способ получения

- на карту (зарплатную, дебетовую, новую);

- на счёт;

- наличными;

После выбора способа получения кредита, и нажатия кнопки «отправить», онлайн заявка в Сбербанке считается заполненной. Осталось дополнить итоговую анкету, в которой нужно поставить галочки напротив стандартных вопросов, и подтвердить подачу запроса по телефону. Нажмите на «подтвердить по СМС», и введите одноразовый код подтверждения, который придет на ваш мобильный.

Готово!

В Сбербанке началась процедура Рассмотрение вашей заявки. В среднем запрос обрабатывается банком в течение суток, иногда время рассмотрения может длиться до 2 дней. По результатам решения, вы получите оповещение на телефона по звонку или SMS, дополнительно информация будет отправлена на вашу электронную почту.

В личном кабинете в разделе с кредитами статус заявки будет отображаться как, «Обрабатывается». В любой момент вы можете в него войти и проверить, не изменился ли статус на «Отклонен» либо «Одобрено».

Развенчание популярных мифов

Каждое приложение на смартфоне запрашивает у пользователя разрешение доступа к личной информации, функциям телефона, определению местоположения. В настройках приложения Сбербанк-онлайн можно увидеть расширенные разрешения доступа программы. Сервис работает постоянно, в фоновом режиме, имеет возможность отслеживать информацию, запрашиваемую в интернете, может получать данные о местонахождении клиента.

Слежка банка за клиентами

Большинство пользователей мобильных устройств боятся тотального контроля банком. После подключения мобильного банка приложение получает доступ к GPS, поэтому «Сбербанк» всегда узнает местоположение своих клиентов. Также он старается отслеживать интересы своих партнеров-клиентов. Например, после поиска через интернет интересующего товара банк предлагает альтернативные варианты с помощью всплывающей рекламы.

Система CRM проводит анализ, реакцию на действия клиента, следит за активностью, спадом. Поэтому многие пользователи чувствуют себя беззащитными финансовыми партнерами, над которыми доминирует поставщик финансовых услуг. В результате клиент становится объектом рассылок информации, различных акций с учетом его интересов.

Задача службы безопасности – предотвратить мошеннические действия в адрес клиентов «Сбербанка». Поэтому мониторинг манипуляций с приложением ведется 24/7. Подозрительные транзакции блокируются автоматически. Поэтому в изучении клиента банком нет ничего странного, оно позволяет банку максимально эффективно взаимодействовать со своими клиентами.

Загрузка системы смартфона

Приложение Сбербанк-онлайн после первого запуска в телефоне работает в постоянном фоновом режиме. Многие клиенты полагают, что это дополнительно расходует заряд батареи, нарушает функционирование гаджета. Но это мнение ошибочно, мобильный банк никак не влияет на работу телефона, не снижает его автономность.

Может ли программа влиять на другие приложения?

Среди пользователей бытует мнение, что мобильный банк сканирует и собирает информацию о работе других приложений, запущенных в телефоне. На самом деле, никаких доказательств о том, что Сбербанк-онлайн проводит эти манипуляции, нет.

Мошенники могут получить доступ к банковским счетам

«Сбербанк» уделяет повышенное внимание безопасной работе приложений. Служба безопасности регулярно проверяет защищенность, проводит аудит

Мошенники используют несколько схем кражи денежных средств со счетов. Зачастую клиенту даже не приходит смс-уведомление о том, что со счета списались средства.

Используя фальшивые документы, злоумышленники получают копию сим-карты. Такой метод является самым востребованным среди мошенников. Также они могут подкупить сотрудника операторов сети, чтобы беспрепятственно пользоваться интернет-банком для перевода денежных средств на свои счета.

Доступ в Сбербанк-онлайн можно получить через программу-клиента, которую скачивают в официальном торговом молле. Если сайт заражен вирусом, приложение направляет пользователя на скопированный сторонний ресурс. Так мошенники без труда завладевают логином, паролем.

Эффективный способ выяснить у клиента личные данные – представиться сотрудником банка. Так злоумышленники вводят в заблуждение человека, получают нужную им информацию.

Еще один вариант украсть данные клиента «Сбербанка» – привлечь кейлогеров. Это программы, которые записывают в память смартфона порядок нажатия клавиш. Потом эта информация попадает в руки недоброжелателей.

Самый простой метод проникновения злоумышленников в мобильный банк – украсть телефон. Но, чтобы получить доступ к счетам, им необходимо знать логин и пароль.

Общие сведения

Мобильное приложение Сбербанк Онлайн открывает перед своими клиентами большие возможности:

-в ы можете отслеживать наличие денег на банковской карте, и, помимо этого, на счете и на вкладе;

-в ы можете отслеживать наличие денег на банковской карте, и, помимо этого, на счете и на вкладе;

— вам доступна информация по расходам за определенный конкретный период времени;

— вы можете узнать наиболее выгодные условия и оформить кредит;

— вы можете быстро осуществить перевод денежных средств как между своими счетами, так и на банковскую карту любого человека (по карте либо по номеру телефона);

— оплатить коммунальные услуги, штрафы и т.п.

Доступных услуг, которые можно получить посредством мобильного приложения Сбербанк Онлайн множество, при условии активного мобильного банка. Осуществить его подключение можно в отделении банка на телефон, внесенный в договор. Однако, прежде чем подключать Сбербанк Онлайн следует проанализировать как его преимущества, так и недостатки (а они, оказывается, тоже имеются).

Стоимость обслуживания Сбербанка-Онлайн

Прежде чем выяснять, сколько стоит обслуживание Сбербанк-Онлайн, стоит вспомнить, что данную услугу сбербанковская организация предоставляет на бесплатной основе всем держателям банковского пластика. Банк не взимает с клиента никаких дополнительных комиссионных за подключение, использование и проведение различных денежных операций с помощью дистанционного сервиса. Бесплатными будут:

- расчетное обслуживание банка;

- пополнение счета мобильного телефона;

- оплата по квитанциям за коммунальные услуги;

- проплата за покупки в различных онлайн-магазинах, которые связаны со Сбербанком партнерскими отношениями.

Также стоит отметить, что при использовании дистанционного сбербанковского сервиса оформление некоторых видов депозита станет более выгодным для клиента в плане увеличенной ставки годовых. Дистанционный сервис Сбербанк-Онлайн, стоимость услуги которого равны нулю, является наиболее удобным и оптимальным способом работы со своими счетами/картами.

Что такое Цели в Сбербанк Онлайн

Сервис «Цели» представляет собой онлайн-копилку. При создании цели в Сбербанк Онлайн можно выбрать одну из существующих, например, автомобиль, образование, ремонт, покупка недвижимости и так далее. Ещё клиент может создать свою собственную цель. После выбора цели нужно заполнить основные параметры: дата окончания цели и размер денежных средств на счету, необходимых для её достижения.

Копить деньги можно на что-угодно – цель зависит от желания клиента. Однако нет необходимости конкретизировать этот момент, т.е. можно просто копить деньги. Также надо понимать, что от клиента не потребуется официальное подтверждение целевого использования накопленных средств (если он копил на автомобиль, но потратит деньги на ипотеку – это его личное дело). Можно выделить 3 схемы накопления денег.

Средства отчисляются на накопительный счет автоматически (каждый месяц списываются с зарплатной карты, например);

Клиент сам вносит деньги на счет (не важно, в каком количестве и как часто);

Клиент сочетает оба варианта: автоматическое ежемесячное зачисление средств и самостоятельное.

Сбербанк позволяет владельцам счетов пополнять их в любое время и на какие угодно суммы. Есть зависимость процентной ставки от размера средств, хранящихся на счету: больше денег скопилось – выше процентная ставка. Поэтому гражданам есть резон указывать солидную сумму в качестве необходимой для достижения цели и регулярно увеличивать её, зачисляя деньги на счет.

Сервис «Цели» актуален не только для состоятельных клиентов, которые не имеют финансовых проблем и хотят накопить крупную сумму денег. Граждане, желающие начать контролировать свой бюджет – не тратить деньги на бессмысленные покупки – могут использовать данный сервис для регулятора собственных расходов

Созданная цель будет мотивировать откладывать деньги на важное и крупное приобретение, а не тратить их. Дополнительным стимулом служит то, что за вложенные на счёт средства банк начисляет клиенту проценты как от денежного вклада, только в меньшем размере, например, не 6%, а 1,5%

Чтобы узнать подробнее, что такое цели – необходимо авторизоваться в личном кабинете Сбербанк Онлайн, затем перейти во вкладку «Мои финансы» и дальше выбрать вкладку «Мои цели». На открывшейся странице можно ознакомиться с состоянием открытых накопительных счетов или создать новую цель.

Как работает услуга Цели

После создания накопительного счёта и добавления цели – клиент может переводить деньги на счет. Например, они могут в автоматическом режиме списываться зарплатной карты (естественно, можно задать, какая именно сумма будет зачисляться). Но автоматическое списание средств необязательно – оно активируется при подключении услуги «Копилка».

Клиент может на своё усмотрение пополнять в любое время накопительный счёт. Чем больше денег хранится на счету клиента, тем выше процентная ставка по вкладу. Ознакомиться с таблицей процентов можно при создании накопительного счета (прочитать информацию на странице «Условия накопительного вклада»). Клиент не обязан снимать деньги именно в срок достижения цели, он может это сделать раньше, при этом удалив цель или закрыв накопительный счет.

Условия сервиса от Сбербанка

Перед тем как создать цель – обязательно нужно ознакомиться с условиями договора, в нем прописаны различные важные моменты: процентная ставка, возможность пролонгации, условия досрочного расторжения и прочее. Размер процентной ставки напрямую зависит то суммы, которая лежит на накопительном счету. Например, если там хранится до 30000 руб. – процентная ставка будет 1,5% годовых, если от 2 млн рублей, то 2,3% годовых. Чтобы узнать точный размер процентной ставки для определенной суммы – нужно открыть накопительный вклад и изучить условия, либо обратиться к представителю банка в любом отделении.

Ключевое отличие накопительного счёта от денежного депозита в том, что клиент может снять средства в любое время (за операцию банк взимает всего 0,01% годовых), а также продлить срок действия договора на любой срок (пролонгацию можно делать неограниченное количество раз).