Как торговать на бирже через сбербанк-пошаговая инструкция для новичков

Содержание:

- Регистрация в Сбербанк Инвестиции

- Минусы брокера Сбербанк

- Краткая история брокера и награды

- Что лучше: ИИС или БС?

- Как работать в программе «СберИнвестор»?

- Выбор оптимального брокера

- Таблица-сравнение основных тарифов и условий брокеров

- Как открыть брокерский счет

- Как начать инвестировать

- Депозиты в Сбербанке: гарантированные инвестиции с защитой

- Как купить/продать ценные бумаги?

- Как открыть ИИС

- Финансовые инвестиционные операции Сбербанка

- Как заработать через сервис «Сбербанк Инвестор»

- Тарифы, условия и комиссии Сбербанка

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Минусы брокера Сбербанк

Сразу отметим, что изложенная здесь информация является выражением мнения большого количества клиентов. Возможно, ситуация меняется к лучшему и брокер реагирует на пожелания трейдеров, но текущие проблемы довольно масштабны:

- Проблемы с технической стороной. Зачастую бывает пропадает связь с терминалом, подолгу отсутствует, техническая поддержка обычно говорит, что проблемы устраняются, надо подождать. А вот рынок-то ждать не будет! Но это в большей степени является проблемой для активных трейдеров.

- Сбербанк брокер славится задержками с поступлением дивидендов. Стабильно на несколько дней позже остальных. Не назвать большой проблемой, но всё же неприятно.

- Не слишком квалифицированный персонал, некоторые стандартные вопросы вводят их в ступор. И это не смотря на то, что обычно есть формализованная памятка с инструкциями по всем вопросам. Такой крупный банк мог бы и получше готовить персонал.

Именно из-за перечисленного можно увидеть достаточно высокую текучку клиентов – обычно со Сбербанком работают те, кто торгует не очень активно. Основным удобством в этом случае будет быстрое перемещение денег с брокерского счёта на банковский, ведь практически у каждого есть карта Сбербанка. Если мы накупили ОФЗ на ИИС и просто держим их, то технические проблемы нас не волнуют вообще никак. А вот если занимаемся скальпингом на срочном рынке, то это может свести с ума.

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Что лучше: ИИС или БС?

ИИС – это разновидность брокерского счёта, позволяющая рассчитывать на льготы от государства.

Имея такой счёт, вам доступно оформление налогового вычета на сумму до 52 000 рублей в год или в размере 13% от всей прибыли, заработанной за три года инвестирования.

Брокерский счёт удобен тем, что вы можете без ограничений перевести заработанный доход на личную карту в любой момент.

БК не закроется без соответствующего заявления от его владельца. Кроме этого, на него можно зачислить любую сумму денег, а на ИИС – не более 1 000 000 рублей за год.

Другие недостатки индивидуального инвестиционного счёта:

- использование только российских рублей;

- возможность открытия одного ИИС;

- ограниченный доступ к финансовым инструментам.

Если вы планируете инвестировать на продолжительной основе, вам стоит открыть ИИС, чтобы получить дополнительный доход от государства. Если вас интересует мгновенный вывод заработанных денег, отдайте предпочтение БС.

Как работать в программе «СберИнвестор»?

Перед началом торговли инвестору рекомендуется изучить мануал (инструкция) и пройти курс обучения – торопиться с вложением капитала не стоит. Для совершения сделок на бирже через «СберИнвестор» выполните ряд шагов:

- Авторизуйтесь в личном кабинете – откроется главная страница.

- В нижней части экрана нажмите кнопку «Рынок».

- Выберите нужный финансовый инструмент – акции, облигации, фонды, валюта.

- Ознакомьтесь со списком продуктов – их ценой, динамикой, особенностями.

- Нажмите по одному из активов – откроются его подробные параметры.

- Кликните «Купить» либо «Продать», если инструмент уже находится в портфеле.

- Задайте нужное количество и подтвердите сделку.

Пополнение, вывод средств и контроль финансов представлены во вкладке «Мои счета» (раздел «Денежные средства»). Внести деньги для инвестиций можно и через «Сбер Онлайн», перейдя к пункту меню «Прочее» и нажав «Брокерское обслуживание».

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 5 брокеров имеющие из расходов только комиссии за сделку:

- Открытие — 0.05%

- ВТБ — 0,05%;

- Сбербанк — 0,06%.

- Уралсиб — 0,0475%.

Сомнения:

Уралсиб под вопросом. Тарифы на Мосбирже конечно «вкусные». Но все портит минимальная плата в 100 рублей за сделки на СПБ. Скорее нет, чем да.

Сбер вообще не имеет доступа на СПБ. Но это же СБЕР. ))) Как можно пройти мимо.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,06% | 0,012% |

| Газпромбанк | 0,085% | 0,015 — 0,023% |

| АЛЬФА | 0,04% | 0,06% |

В финальном списке осталось 7 кандидатов:

- Открытие;

- ПСБ;

- АЛЬФА;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — Открытие, ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF под запретом). И как у Сбера, нет доступа на СПБ. Нет, спасибо! Хочется полного функционала и доступа на все как у остальных брокеров.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Таблица-сравнение основных тарифов и условий брокеров

Для удобства и простоты восприятия, свел основные данные по брокерскому обслуживанию в таблицу.

Комиссии за операции указаны максимальные. Обычно чем выше оборот, тем ниже ставка. В большинстве случаев вы будете платить брокеру за сделки максималку. Для снижения ставки, необходим оборот в сотни тысяч-миллионов рублей.

Комиссия за депозитарий: либо в рублях (месячная плата), либо в процентах от капитала (годовые расходы).

| Брокер / Тариф | Комиссии за сделку | Минимальная плата в месяц | Прочие условия / обязательные платежи |

| Открытие — Все Включено | 0,05% | нет | бесплатная OpenCard |

| Финам — Единый оптимум | 0,0354% (минимум 41,3 рубля за сделку) | 177 | 177 |

| Финам — Стратег | 0.05% (минимум 50 рублей) | нет | минимальная комиссия на СПБ — 1$ |

| БКС — Инвестор | 0,1% | 177 | |

| IT Capital — фондовый | 0,035% (минимум 0,1 рубля за сделку) | 300 | |

| Промсвязьбанк | 0,25% | копеечная плата за депозитарий | Не доступны ETF, евробонды, депозитарные расписки. Накопительная скидка — каждые полгода -1% по брокерским комиссиям |

| Тинькофф | 0,3% | нет | бесплатная карта, мгновенный вывод-зачисление на счет, промо-акции |

| Атон — Первый | 0,035% | 150 | |

| Сбербанк — Самостоятельный | 0,06% | нет | нет доступа на СПБ |

| Алор — Первый | 0,05% | 250 | 150 |

| ВТБ — Мой онлайн | 0,05% | нет | можно получить бесплатную неименную карту (но очень трудно) |

| Кит-Стандарт | 0,05% (но не менее 50 рублей в день) | 200 | 200 |

| Альфа — Трейдер | 0,049% | 0,04-0,06% годовых от среднемесячной стоимости активов (облигации / акции). | по ИИС нет самостоятельного управления, только ДУ |

| Уралсиб | 0,0472% | 400 или 0 | Есть тариф 15 лучших — без комиссий брокера. СПБ — минимум 100 рублей в день. Есть платный ИИС — 400 рублей в месяц (с подсказками брокера). |

| Газпромбанк | 0,085% | нет | нет |

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Как начать инвестировать

Чтобы начать инвестировать, необходимо стать клиентом Сбербанка и открыть брокерский счет. Комиссия за открытие не взимается.

Что потребуется

Чтобы открыть счет, не посещая офис банка, потребуется зарегистрироваться в Сбербанк Онлайн. Это упростит и ускорит процесс инвестирования, т. к. пополнять счет и выводить средства можно также через интернет-банкинг кредитной компании.

Пошаговые действия

В первую очередь необходимо ознакомиться с тарифами брокерского обслуживания. На сегодняшний день предлагается 2 тарифа: самостоятельный и инвестиционный. Они имеют разную аналитическую поддержку, комиссии. Выбрав тариф, можно открывать счет.

Открытие брокерского счета

Чтобы открыть брокерский счет, необходимо сделать следующее:

Подать заявку. Это можно сделать, обратившись в представительство банка или позвонив с мобильного телефона по бесплатному короткому номеру 900. Дополнительные номера для звонков по России с городских телефонов: 8 800 555 55 50, для звонков из-за рубежа: +7 495 500 55 50 (плата взимается согласно тарифам оператора). Клиент Сбербанка сможет открыть счет в Сбербанке Онлайн (раздел «Прочее – брокерское обслуживание»).

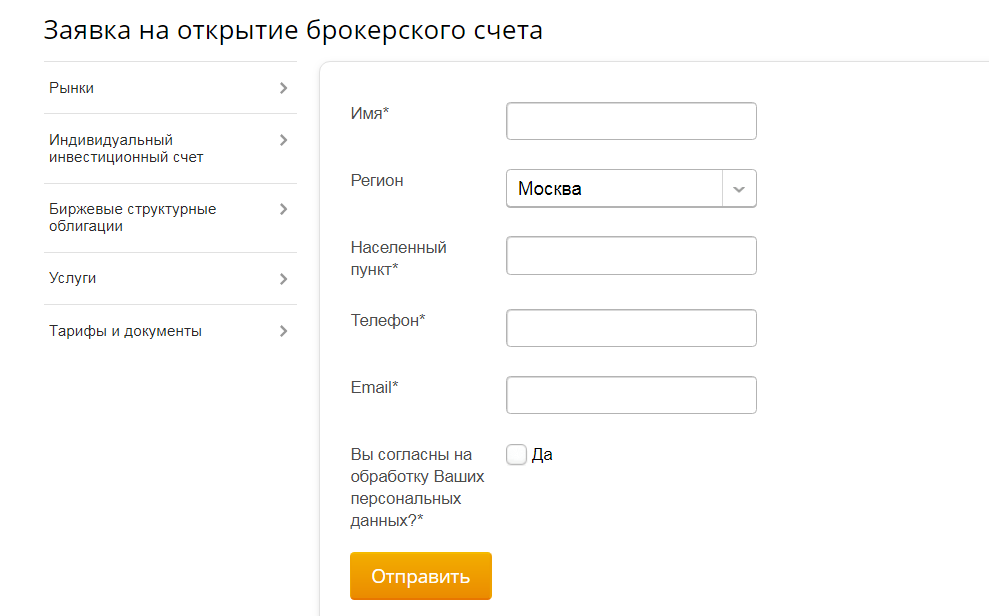

Форма заявки:

- Проверить подготовленные менеджером анкету инвестора и заявку и подписать их.

- Счет будет открыт не позднее следующего рабочего дня после получения заявления.

Перевод денег

После открытия счета клиент получает уведомление из банка и сможет перевести на него деньги. Удобнее это сделать через Сбербанк онлайн.

Установка и настройка ПО

Перед началом работы необходимо установить соответствующее программное обеспечение. Клиентам предлагается установка на выбор следующего ПО:

- Мобильное приложение, в котором удобно покупать и продавать акции и облигации российских компаний — «Сбербанк Инвестор». Приложения можно скачать с официального сайта Сбербанка.

- Программа для компьютера или планшета QUIK. Установить программу можно из личного кабинета в Сбербанк онлайн.

- Мобильные приложения QUIK, скачать которые можно с сайта.

Установив торговую платформу QUIK или мобильное приложение, дополнительная регистрация ключей не требуется, клиент сразу получает доступ к работе.

Дальнейшие действия

Далее клиенту потребуется получить пароль для доступа к брокерскому счету, позвонив по указанным номерам.

После входа в программу или в приложение остается выбрать финансовые инструменты и начать зарабатывать.

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %

Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

| Плюсы | Минусы |

| У брокера большая сеть филиалов по всей стране. | Существенный недостаток брокера сегодня — его клиенты могут торговать только на Московской бирже, на Санкт-Петербургской — нет. |

| Всегда быстро и удобно снять или положить деньги на счет, подключить дополнительные опции. | Прогноз не всегда может быть оправдан.Ошибочно рассчитывать при покупке ценных бумаг только на письма рекомендательного характера от брокера. Придется самому проанализировать продукт, изучить новости, перспективы, причины подъема или спада стоимости ценных бумаг. |

| У Сбербанка много банкоматов. | Если взглянуть на отзывы реальных вкладчиков, то можно увидеть, что новичкам сложно разобраться в программе, а служба поддержки не всегда мобильно реагирует на вопросы. |

| У клиентов есть возможность досрочного расторжения брокерского договора. | |

| Можно оформить *страховку с возможностью заработать на инвестициях и сохранить свой первоначальный взнос. |

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Как купить/продать ценные бумаги?

Зайдите в окно заявки через используемый сервис. В соответствующих полях выберите направление операции (для покупки или продажи ценных бумаг), а также номер вашего счёта, сумму сделки либо количество приобретаемых/продаваемых лотов.

В графе «Цена» следует указать:

- «По рынку» (для продажи/покупки по рыночной цене);

- желаемую сумму, убрав признак «По рынку» (для реализации ценных бумаг или их приобретения по собственным расценкам).

Если у вас не получается купить ценные бумаги или инвестировать в другие финансовые инструменты, проверьте остаток счёта. Как правило, сделка не совершается из-за отсутствия необходимой суммы на балансе.

Вы можете самостоятельно отменить нереализованную операцию, зайдя в раздел «Заявки и сделки», выбрав нужную заявку и переместив её в корзину.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Финансовые инвестиционные операции Сбербанка

Разнообразный финансовый инструментарий будет эффективен для работы на инвестиционных площадках, которые предложены Сбербанком:

в секторе «Основной Рынок», который относится к фондовому рынку столичной биржи, эффективно использование акций, муниципальных государственных, корпоративных, и субфедеральных облигаций;

на площадках срочного рынка, выгодно присутствие фьючерсных и опционных контрактов;

на внебиржевом рынке повышенное внимание уделено еврооблигациям, депозитарным распискам и паям зарубежных инвестиционных фондов (ETF).

Дополнительные предложения от Сбербанка для инвесторов касаются подачи предложений и сопутствующих услуг для качественного обеспечения сделок. Сбербанк инвестиции это:

Дополнительные предложения от Сбербанка для инвесторов касаются подачи предложений и сопутствующих услуг для качественного обеспечения сделок. Сбербанк инвестиции это:

- обеспечение подачи заявок в системе продаж через Интернет «QuiK» или при помощи оператора специального телефонного сервиса «трейд деск»;

- ведение маржинальной торговли – крупные операции с ценными бумагами, которые суммарно превышают активы клиента, включая денежную массу и ценные бумаги;

- работа по внебиржевым операциям, что открывает доступ к быстрому получению кредитных средств под залог ценных бумаг клиента;

- сделки ОТС РЕПО овернайт, предполагающие получение дополнительной прибыли до 1,5 % годовых при краткосрочном размещении акций из портфеля клиента Сбербанка.

Сбербанк инвестиции для новичков

Сбербанк уделяет внимание пользователям, которые являются новичками в инвестиционной банковской сфере и имеют желание, подкрепленные ресурсами, для того, чтобы развиваться в данном направлении. Для такой категории клиентов предложены ряд бесплатных семинаров и уроки на профильных обучающих курсах

Программа для начинающих инвесторов:

- обзорная информация о работе с инвестициями

- основные принципы работы финансовых рынков;

- механизмы обслуживания финансовых рыночных площадок;

- подготовка пакета необходимых документов для старта инвестиционного процесса;

- ознакомление с рисками и возможностями.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Тарифы, условия и комиссии Сбербанка

Сбербанк предлагает два тарифа в рамках брокерского обслуживания:

- Инвестиционный, предполагающий осуществление крупных торговых сделок с серьезной аналитической поддержкой в виде:

- новостной информации о развитии национального и мирового рынков;

- портфеля облигаций в трех мировых валютах;

- подборки инструментов инвестирования;

- предложений по сложным комплексам финансовых стратегий;

- ежедневных аналитических обзоров, освещающих фондовый рынок.

- Самостоятельный, предлагающий совершение торговых операций посредством приложения QUIK, позволяющего в режиме онлайн с любого устройства выходить на фондовые рынки.

Стоимость тарифного плана основана на взимании комиссионного сбора в виде процента от оборота средств за торговый день. Процент находится в зависимости от выбранного тарифного плана, а конкретно для тарифа “Инвестиционный” еще и от вида произведенной торговой операции:

|

Операция |

ТП Самостоятельный |

ТП Инвестиционные |

|

Комиссии, взимаемые при операциях на фондовом рынке Московской биржи (%) |

||

|

До 1 млн рублей |

0,060 |

0,3 |

|

От 1 млн. до 50 млн. рублей |

0,035 |

|

|

От 50 млн. рублей |

0,018 |

|

|

Комиссии, взимаемые при операциях на валютном рынке Московской биржи (%) |

||

|

До 100 млн. рублей |

0,2 |

0,2 |

|

Свыше 100 млн. рублей |

||

|

Комиссии, взимаемые при операциях на срочном рынке Московской биржи (руб.) |

||

|

Совершение сделок |

0,5 — за контракт |

0,5 — за контракт |

|

Принудительное закрытие позиций |

10 — за контракт |

10 — за контракт |

|

Комиссии, взимаемые при операциях на внебиржевом рынке ценных бумаг (%) |

||

|

Сделки покупки |

||

|

До 50 тыс. ед. валюты |

1,5 |

1,5 |

|

Свыше 50 тыс. ед. валюты |

0,17 |

|

|

Сделки продажи |

0,17 |

0,1 |

При подаче поручений посредством телефонной связи взимается плата в размере 150 рублей, только начиная с 21-го поручения. А также взимается плата в размере 149 рублей за услуги депозитария.