What are eurobonds?

Содержание:

Налогообложение еврооблигаций

- Налоги удерживаются при покупке с НКД. Пример с итальянскими еврооблигациями, когда эмитент удерживает налог.

- Ставки налогообложения обычно очень высокие. Например, в США номинальная ставка по налогу 30% годовых.

- Нужно вовремя, когда эмитент присылает информацию возможном освобождении от уплаты налога (в рамках избежания двойного налогообложения), подать соответствующие документы. При покупке американских еврооблигаций, когда вы подаете прошение, чтобы вас освободили от уплаты налога в США, сам эмитент берет свою комиссию (5 центов с каждой бумаги).

- Если не принять мер или сделать из несвоевременно — попадете под двойное налогообложение и потеряете кучу денег.

Освобождение от налогообложения

В странах, с которыми у РФ заключено соглашение об избежании двойного налогообложения, эмитенты могут потребовать предоставить определенный вид документов и пройти сертификацию для того, чтобы можно было снизить/обнулить налоговую ставку по доходам на ценные бумаги, в т.ч. на еврооблигации.

Например, в США нужно заполнить формы W8-BEN для этой цели.

Учитывайте, что все документы должны быть составлены на англ. языке (в некоторых случаях на национальном языке страны, в которой создан выпустивший еврооблигации эмитент).

Возврат излишне удержанного налога

В случае, если документы не были вовремя поданы для освобождения от налогообложения, эмитент удержит налог, как если бы вы были резидентом этой страны. Однако для таких случаев предусмотрено корпоративное событие по возврату части удержанного налога.

Специфика этой процедуры такова. что возврат производится с учетом местной особенности налогового законодательства. Так, в случае с итальянскими еврооблигациями ждать возврата сумм налога можно до 10 лет. При сумме вложений $200.000 получается, что весомая часть денег может «застрять» на очень долгий срок.

Что такое еврооблигации

Для начала объясню, что такое евробонды простыми словами, буквально для чайников. Это такая же облигация, выпущенная российским эмитентом, но только номинированная в валюте. Например, на российском рынке популярны евробонды в евро, долларах, юанях, швейцарских франках и фунтах стерлингов.

Не нужно смотреть на приставку «Евро» – это не значит, что ценная бумага обязательно выпущена в евро. Просто первые евробонды были выпущены для обращения на биржах старушки-Европы, отсюда и их название. Сейчас же они эмитируют на различных биржах, в том числе американских, азиатских, даже африканских – но их по традиции именуют «евро-облигации».

В роли эмитента евробондов могут выступать:

- государство (точнее, Минфин);

- банки – например, Сбербанк, ВЭБ, ВТБ, Альфа-Банк;

- частные предприятия – Газпром, ТМК, Полюс, БКС и т.д.

Организуется выпуск еврооблигаций, как правило, на зарубежных биржах – собственно, именно поэтому их эмитируют в валюте. Но на Московской бирже предоставлен целый ряд корпоративных евробондов от российских компаний и банков, а также от Минфина. Так что при желании можно купить эти ценные бумаги и в России.

Итак, подытожим. Евробонды (eurobonds) – это долговые бумаги, выпускаемые государством или компаниями в иностранной валюте, обычно на зарубежных биржах. Как правило, этот инструмент нацелен на инвесторов из-за границы.

Рекомендации частным инвесторам (физ. лицам)

Частному инвестору из России следует обратить внимание на еврооблигации, выпускаемые отечественными компаниями

- Доходность их, в большинстве случаев, выше, чем у евробондов иностранных эмитентов;

- Возможность торговать через российские брокерские компании устраняет проблемы с регистрацией счетов и перечислением средств для торгов;

- Всю необходимую информацию и легко получить с использованием источников, находящихся в открытом доступе.

При этом особого внимания заслуживают крупные компании, рейтинг которых превышает суверенный рейтинг страны. К таким относятся Газпром, Роснефть, Новатэк и др

Следует обратить внимание и на финансовый сектор — облигации Сбербанка и Альфа Банка могут принести до 6-9% годовых. При выборе эмитента следует обращать внимание и на то, насколько успешными были предыдущие выпуски его ценных бумаг

Источником, предоставляющим исчерпывающую информацию, может служить ресурс ru.cbonds.info/emissions/simple/ (для работы требуется регистрация).

Где можно купить

Еще недавно купить еврооблигации для российского инвестора было проблематично. Минимальный лот в 100 000 долларов США и необходимость доступа к зарубежным торговым площадкам блокировали возможности большинства россиян вести торги этими инструментами.

На настоящий момент ситуация выглядит иначе. Покупки евробондов можно осуществлять через:

Московскую биржу. Для облигаций российских компаний и многих иностранных эмитентов порог входа в рынок снижен до $1-2 тыс.

- Брокерские компании, предлагающие консолидированный выход на межбанковский рынок. Они аккумулируют средства клиентов и при достижении объема минимального лота производят покупку евробондов от своего имени. Доходы участников распределяются пропорционально вложенным средствам (за вычетом комиссии).

- ПИФы. Для инвестирования достаточно выбрать фонд, приоритетным направлением деятельности которого является работа с еврооблигациями (например, Альфа-Капитал или ПИФ Сбербанка). Это позволит начать инвестирование с сумм в несколько тысяч рублей. Однако, выбирать бумаги для инвестиций будет управляющий.

Подводные камни при манипуляции с евробондами

Кроме рисков при их покупке, есть и некоторые сложности в их обращении. К примеру, мало кто знает как формируются цены на эти бумаги. Единого источника с достоверной и актуальной информацией по ценам нет, а стоимость бумаги при реальной сделке может существенно разниться с той, которая указывается в торговом терминале. Другими словами, даже если есть доступ к платформам Bloomberg и Reuters, где указаны цены всех основных участников, нельзя быть уверенным, что сделка по покупке или продаже пройдет по этой цене.

Возникает также вопрос в месте хранения бумаг, которые купил инвестор. В целом сделки по еврооблигациям проходят через Clearstreem и Euroclear. Но местом хранения может выступить и депозитарий в России, а операции их получения пройти через иностранные дочерние организации.

Особенности еврооблигаций

Срок обращения бумаг этого типа может составлять от одного года до сорока лет (большинство из них укладываются в сроки от 3 до 30 лет). Они могут иметь как плавающую, так и фиксированную ставку процентного дохода.

Также по ним можно получать проценты в валюте отличной от той, в которой они номинированы (например, по еврооблигациям российской компании, номинированным в долларах можно получать проценты в рублях). Эта фишка носит название – двойная деноминация.

Еврооблигации относятся к предъявительским ценным бумагам, то есть имя текущего владельца никак на них не фиксируется и их обращение не обременено процедурой обязательной регистрации.

Обычно такие бумаги выпускаются различными транснациональными компаниями, международными банками или правительствами государств. Первичное публичное размещение еврооблигаций проводится, как правило, посредством международного синдиката андеррайтеров.

При расчёте купонного дохода по еврооблигациям принято считать, что в году 360 дней, а в месяце – 30. Расчёты по сделкам с этими бумагами производятся через клиринговые системы Euroclear или Clearstream.

Они могут быть представлены на рынках сразу нескольких различных стран.

Согласно директиве Council Directive 89/298/EEC от 17.04.89, еврооблигации должны соответствовать следующим характеристикам:

- Минимум два участника синдиката андеррайтеров, размещающего еврооблигации на международном рынке, должны быть зарегистрированы в разных странах;

- Выпускаются на рынках одной или более стран, кроме страны, в которой зарегистрирован эмитент;

- Первоначальная их покупка может быть осуществлена только через кредитную организацию или через другой финансовый институт.

Виды еврооблигаций

- Dragon — евродолларовые облигации. Размещаются на азиатском рынке и имеют листинг на какой-либо азиатской бирже (Сингапур, Гонконг). Такие облигации практически ничем не отличаются от еврооблигаций, только процентными ставками.

- Capital Growth Bond. У них цена размещения равна номиналу, но при этом погашение производится по более высокой цене.

В зависимости от способа погашения еврооблигации можно разделить на:

- Облигации с опционом на покупку. Когда эмитент имеет право досрочного погашения в заранее установленные сроки. Сейчас почти не практикуется, т.к. эмитенту выгоднее брать в долг на фиксированный срок;

- Облигации с опционом на продажу. Когда инвестор может досрочно предъявить облигации к погашению в заранее установленные сроки. Такие евробонды редки;

- Облигации с опционами и напродажу, и на покупку. Включают в себя черты первых двух.

- Bullet Bond — когда облигации гасится только в момент истечения срока ее действия. Они составляют львиную долю рынка.

Еврооблигации обращаются на биржевом и внебиржевом рынке. Подробную информацию ищите на сайте Cbonds. До недавнего времени еврооблигации можно было приобрести только крупными лотами — от 200 и более, кратных 100-200 тыс. евро.

И затрачивая такие огромные суммы на приобретение этих бумаг (исчисляемые миллионами рублей) налоги могут иметь также очень серьезный фактор: при начислении купонного дохода или при продаже еврооблигаций. Поэтому необходимо просчитать, какую прибыль можно получить в будущем, через полгода, год, два или к концу обращения облигации. И соотнести все это с налогами и параметрами риска. Ведь еврооблигация может как расти, так и падать в цене. Могут происходить негативные события с эмитентом, что может обрушить цены на евробонды.

Зачастую не все инвесторы правильно понимают суть евробондов и путают их с депозитом. Если депозит ты положил на счет и через определенное время забрал со своим процентом, то еврооблигации могут меняться в цене, и доход также меняется.

Если у вас цель получать фиксированный доход (аналог депозита), ищите соответствующие еврооблигации. И не ведитесь на уловку, что евробонд — это защита от слабеющего рубля. Если рубль укрепится, ваш доход в иностранной валюте упадет.

Расчет приобретения на примере

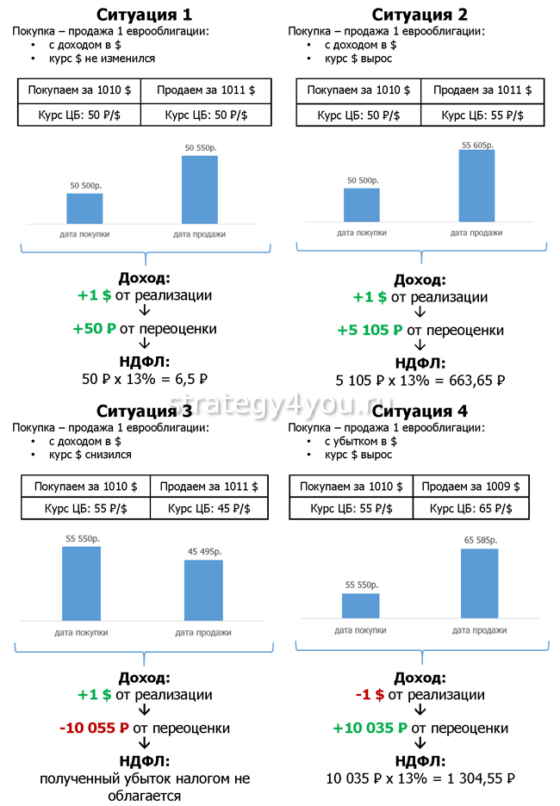

При подсчете доходности нужно учитывать, что подсчитывать прибыль нужно в рублях. Курс национальной валюты меняется, она может становиться дешевле относительно доллара или евро, тогда прибыль держателя облигаций увеличивается.

Например, если курс был 65 руб., а ценная бумага была куплена за $1000, то за нее инвестор заплатил 65000 руб. Когда наступила дата расчета, он получил обратно $1000, но курс стал 68 руб., поэтому он заработал 68000 руб.

Бывает и другая ситуация, когда при снижении стоимости доллара держателя ждет убыток, если говорить о получении номинала. Но при подсчете доходности нужно учитывать и купонные выплаты, тогда цифра может быть другой.

Понятие

Звучание термина «еврооблигации» (на профессиональном сленге – евробонды) навевает на мысли о долговых обязательствах европейских компаний. Но это не совсем так. Евробонды – это долговые обязательства, выпущенные компанией-эмитентом на иностранной для нее валюте. Другими словами, это облигации, являющиеся иностранными как для самого эмитента, так и для инвестора.

Приставке «евро» этот термин обязан своей историей. Первые еврооблигации были выпущены в 60-х годах 20 века в Италии, и с тех пор этот новый финансовый инструмент приобретает всю большую популярность на фондовой бирже. Сейчас множество российских компаний ищут инвесторов за бугром, а некоторые местные инвесторы предпочитают вкладываться именно в зарубежные корпорации.

Основные понятия, касающиеся еврооблигаций:

Несмотря на общие черты, евробонды имеют некоторые отличительные особенности:

- Выпускаются на срок от 1 года до 40 лет. Но в последнее время стали появляться бессрочные еврооблигации. На территории России до недавнего времени они были доступны только очень ограниченному кругу лиц из-за высокого риска.

- Номинал ценной бумаги выражен в долларах США.

- Валюта евробондов является иностранной как для эмитента, так и для инвестора.

- Еврооблигации могут выставляться на фондовых биржах нескольких стран одновременно.

- Доход по купону выплачивается держателю в полном размере, без удержания процентов налога на доход, как это бывает с обычными облигациями.

Установленная минимальная стоимость одной еврооблигации составляет 1 000 долларов. Сумма вроде небольшая и вполне доступна рядовому вкладчику. Правда, существует один маленький нюанс – большинство евробондов реализуются лотами. А в одном лоте может быть и сто, и двести единиц ценных бумаг. Поэтому сумма становилась значительной, что отсеивало большую часть вкладчиков, интересующихся данным финансовым инструментом. В 2015 году ММВБ разрешила делить лоты, обеспечив доступ к ним более широкому кругу лиц.

Покупка

Различают два вида еврооблигаций:

- Корпоративные – эмитентами выступают коммерческие банки и компании. Например, Газпром, Новатэк, НорНикель, Лукойл, Алроса, Альфа-Банк, ВТБ и другие. По состоянию на декабрь 2019 года в списке допущенных к торгам на Московской бирже 134 наименования. Номинал – от 1 000 в валюте. Лот равен 1 бумаге.

- Государственные, в которых эмитентом является Минфин России. Сейчас на Московской бирже в обращении 14 инструментов. Из них доступными для большинства инвесторов являются всего два: RUS-28 и RUS-30. Остальные стартуют от 100 000 и 200 000 долларов и евро.

Оба варианта сегодня доступны к покупке квалифицированным и неквалифицированным инвесторам. Несмотря на то что номинал некоторых бумаг достигает 200 000 долларов, даже рядовой инвестор может выбрать наиболее приемлемый для себя вариант, чтобы инвестировать деньги в валютные активы.

Вариант 1. Самостоятельная покупка.

Площадкой в этом случае выступает биржа, а посредником – брокер. Возможные схемы покупки:

- инвестор со своего валютного счета в банке переводит деньги брокеру, а тот покупает ценные бумаги на бирже;

- инвестор со своего рублевого счета переводит деньги брокеру, тот покупает на валютной бирже валюту и на фондовой – облигации.

Вариант 2. Покупка акций ETF.

Напомню, что ETF – это биржевой индексный фонд, в который входит сразу много ценных бумаг. Он копирует определенный индекс. Главными преимуществами для инвестора при покупке ETF являются диверсификация и низкий порог входа. На Московской бирже сегодня есть 3 фонда на еврооблигации: FXRU, FXRB и RUSB.

Первые два от компании Finex. В них входит по состоянию на декабрь 2019 года 28 ценных бумаг. RUSB от компании ITI Funds включает 14 евробондов. Доходность за год составила 14,53 %, рыночная цена на 26.12.2019 – 1 740 руб.

Вариант 3. Покупка паев ПИФа.

ПИФ – паевой инвестиционный фонд, который не торгуется на бирже. Представляет собой портфель из ценных бумаг, собранный управляющим. Купить паи можно в управляющей компании.

Примеры таких ПИФов:

- “ВТБ – Фонд Еврооблигаций развивающихся рынков”. Один пай стоит всего 25,76 руб. За год доходность составляет всего 2,43 %, за 3 года – 24,69 %.

- “ВТБ – Фонд Еврооблигаций”. Стоимость пая – 13,86 руб. Доходность за год – 0 %, за 3 года – 17,96 %.

- “Сбербанк – Еврооблигации”. Доходность за 3 года – 14,85 %., за год – -0,05 %. Стоимость пая составила 2 552,1 руб.

Вариант 4. Покупка БПИФа.

БПИФ – этот тот же ПИФ, только он торгуется на бирже. То есть его состав формирует управляющая компания, а купить и продать можно через брокера в рабочее время биржи, как любую ценную бумагу. Биржевые фонды недавно появились на нашей бирже, поэтому составить объективную картину их доходности пока нельзя.

Пример. Фонд SBCB от управляющей компании Сбербанка 26 декабря торговался за 1 036 руб. за акцию. Он следует за индексом МосБиржи по самым ликвидным еврооблигациям. Состав фонда включает 10 наименований ценных бумаг. А теперь попробуйте определить, сколько бы вам потребовалось денег, чтобы самостоятельно собрать такой портфель.

Понятие и отличия от облигаций

Большинство наших граждан пережили девальвацию рубля в разные годы развития рыночной экономики России и привыкли хранить сбережения в долларах и евро. Некоторые держат наличные дома, некоторые – на валютном счете в банке. И тот и другой варианты неприемлемы для настоящего инвестора по нескольким причинам:

- Хранение крупной суммы под матрасом небезопасно. А обеспечение надлежащей охраны (сигнализация, сейф) требует дополнительных расходов.

- Инфляция доллара за 2017 год составила 2,12 %, 2018-й – 1,93 % и прогноз на 2019-й – 2,13 %. Обесценивание евро идет меньшими темпами, но оно все равно идет: 2017-й – 1,43 %, 2018-й – 1,56 %, прогноз на 2019 год – около 1 %. То есть ваши наличные доллары и евро обесцениваются. Боязнь российской инфляции никак не распространилась у наших граждан на иностранную валюту. А зря.

- Теперь по валютным вкладам. У топ-30 банков ставка по долларам колеблется от 1 до 2,5 %, а по евро – и того меньше. Посмотрите на валютную инфляцию. Вы точно уверены, что защищаете таким образом свои сбережения?

- Вклады застрахованы только до 1,4 млн рублей. Если ваш капитал больше, то вы сильно рискуете. Но даже в случае меньшей суммы при отзыве лицензии у банка вы получите свои сбережения в рублях, а не в валюте.

Какой из всего этого можно сделать вывод? Храните деньги в валютных активах, которые не только защитят от инфляции, но и помогут приумножить капитал. Одним из таких инструментов являются еврооблигации.

Пусть вас не смущает “евро” в начале слова. Оно осталось со времен первых евробондов, которые появились в Европе в середине прошлого века (Италия, 1963 год). Термин применяется сегодня для всех стран, независимо от части света, в который они находятся.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Евробонды имеют те же параметры, что и простые облигации: номинал, срок погашения, доходность, размер и периодичность выплаты купонов, амортизацию, НКД. Их можно и нужно покупать на ИИС, тогда процент полученной прибыли возрастет за счет возмещения из бюджета 13 % от потраченных на инвестирование средств.

Еврооблигации отличаются от российских облигаций:

- номинал выражен в иностранной валюте, выплата купонов и погашение в конце срока тоже производятся в валюте;

- доступность простому инвестору значительно ниже: если простую облигацию можно купить в районе 1 000 руб., то номинал еврооблигаций стартует от 1 000 долларов или евро;

- низкая ликвидность;

- особенности налогообложения, которые рассмотрим ниже.

Изменение рыночной цены

Евробонды можно купить по номинальной цене, если делать это сразу после эмиссии ценных бумаг. С течением времени цена еврооблигаций меняется, бумага может дорожать и торговаться выше номинала и дешеветь. Обычно диапазон изменения цен — 95-105% от номинала, резкое падение стоимости возможно лишь при форс-мажорных обстоятельствах.

На стоимость бумаг влияет:

- Ставка российского центробанка. При ее росте становятся выгоднее банковские депозиты. Если ставка вырастет, например, с текущих 4,5% до 15-17%, банки могут предлагать доходность по рублевым депозитам выше 10%, в валюте – более 5-6%. Инвесторы могут рискнуть и перевести деньги в них, спрос на евробонды снизится и их стоимость упадет ниже 100% от номинала.

- Изменение баланса спроса и предложения. Например, крупные держатели еврооблигаций получают негативную инсайдерскую информацию, что приводит к сбросу бумаг. Резко растет предложение, и стоимость евробондов падает. Можно купить еврооблигации по выгодной цене, но в таких условиях риск невыплат купонов возрастает.

- Если речь идет о корпоративных бумагах, то на их цену влияют квартальные отчеты компаний, попадание в санкционные списки. Например, меры со стороны США в отношении Русала сказались на цене его евробондов.

Из-за этого меняется и реальная эффективность еврооблигаций. Ниже показан график доходности евробондов rus-28. Если бы стоимость бумаг оставалась постоянной, вместо кривой мы бы увидели прямую линию.

Разошлись по миру

Основными покупателями «вечных» еврооблигаций «Газпрома» стали иностранные инвесторы. По данным Газпромбанка, одного из организаторов сделки, на долю российских инвесторов пришлось лишь около 20% проданных бумаг. Остальные разошлись среди покупателей из континентальной Европы (52% бондов в евро и 33% долларовых), а также из Великобритании, США, Азии и с Ближнего Востока.

«Размещение “вечных” бондов “Газпрома” прошло успешно, — считает Дмитрий Марков. — Спрос значительно превысил предложение, в итоге газовый гигант привлёк средства по ставкам ниже, чем планировалось первоначально. Эмитент воспользовался благоприятной рыночной конъюнктурой и правильно выбрал момент, когда международное инвестиционное сообщество полно оптимизма, а ставки исторически рекордно низкие. Преобладание международных инвесторов объясняется тем, что для них бессрочные бонды — уже более понятный, распробованный инструмент, а ставки доходности, предложенные надёжным эмитентом, были крайне привлекательные».

О том, что конъюнктура для продажи российских долговых бумаг благоприятна, свидетельствуют, в частности, рекордные размещения Минфином облигаций федерального займа. На прошлой неделе, 14 октября, финансовое ведомство обновило рекорд по объёму продажи ОФЗ, установленный всего неделей ранее. Беспрецедентным был как объём размещения на одном аукционе — 350,63 млрд рублей по номиналу, так и всего за день — 377,62 млрд. Ранее, 7 октября, Минфину удалось на двух аукционах продать облигаций на общую сумму 345,73 млрд рублей по номиналу.

Правда, скептически настроенные эксперты указывают, что среди покупателей ОФЗ в последнее время снизилась доля иностранных инвесторов и выросла доля российских банков, которых через сделки репо финансирует Банк России. Но размещение евробондов «Газпрома» показывает, что правильно подобранный инструмент всё–таки способен «зацепить» жадных до доходности иностранцев.

У «вечных» бондов есть недостатки и преимущества. Они обладают очень высокой дюрацией и более подвержены рыночным рискам снижения цены в случае роста процентных ставок в целом. Как правило, «вечные» бонды обладают более низким рангом по сравнению с другими и иногда подразумевают их списание в капитал компании, если эмитент столкнётся с серьёзными финансовыми трудностями. Но взамен они предлагают более высокую доходность, компенсируя повышенные риски. На мой взгляд, «Газпрому» пришлось дать небольшую премию на размещении, зато он смог привлечь значительный объём средств в свои еврооблигации. В любом случае рассчитывать на значительно более низкие уровни доходности по облигациям «Газпром» вряд ли мог. Данный инструмент для отечественных компаний нефинансового сектора пока ещё является новшеством. Доходность была привлекательна для эмитента такого уровня риска и для иностранных инвесторов, и для российских. Просто среди российских инвесторов бумаги далеко не всем доступны.

Евгений Коган

президент инвестиционной группы «Московские партнёры»

В условиях постоянного снижения ставок по вкладам инвесторы находятся в поиске доходных историй с приемлемыми рисками. При ставках валютных вкладов на уровне 0,5% годовых в долларах и 0,1% в евро предложенные рынку доходности выглядят достаточной компенсацией за более слабую структуру субординированных бондов и их бессрочность. Размещение бессрочных облигаций позволяет «Газпрому» привлекать дополнительное финансирование без увеличения долговой нагрузки. Такие выпуски учитываются в составе акционерного капитала по МСФО, и только 50% включается в долг по методикам рейтинговых агентств. Весьма вероятно, что компания направит часть привлечённых средств на рефинансирование краткосрочных обязательств, что должно несколько улучшить долговую нагрузку. Высокий спрос на облигации был достаточно предсказуем и логичен. Ведь эмитент получил гибкий инструмент управления долгом, а инвесторы — хорошую премию к рынкам в квазисуверенном долговом инструменте.

Никита Демидов

Директор петербургского филиала «БКС Брокер»

Обсуждаем новости здесь.

Присоединяйтесь!